Ngành thực phẩm Việt Nam ghi nhận nhiều tín hiệu tích cực trong năm 2022 với tốc độ tăng trưởng lớn. Tuy nhiên vẫn còn tồn tại nhiều thách thức và hạn chế trong bối cảnh khó khăn chung của nền kinh tế toàn cầu.

Bài viết này sẽ phân tích chi tiết ngành thực phẩm Việt Nam trong năm 2022, cũng như đánh giá tiềm năng, xu thế trong các năm tới để người đọc có cái nhìn toàn diện nhất về tình hình thị trường, doanh nghiệp… phục vụ công tác nghiên cứu, đầu tư.

1. Phân tích và đánh giá ngành thực phẩm Việt Nam năm 2022

1.1 Thực trạng kinh doanh của các doanh nghiệp trong đại dịch

Trước năm 2020, thị trường ngành thực phẩm Việt Nam liên tục tăng trưởng và được đánh giá rất tiềm năng. Tuy nhiên sau làn sóng đại dịch Covid 19, các doanh nghiệp nói chung cũng như doanh nghiệp thực phẩm nói riêng đều chịu thiệt hại nặng nề.

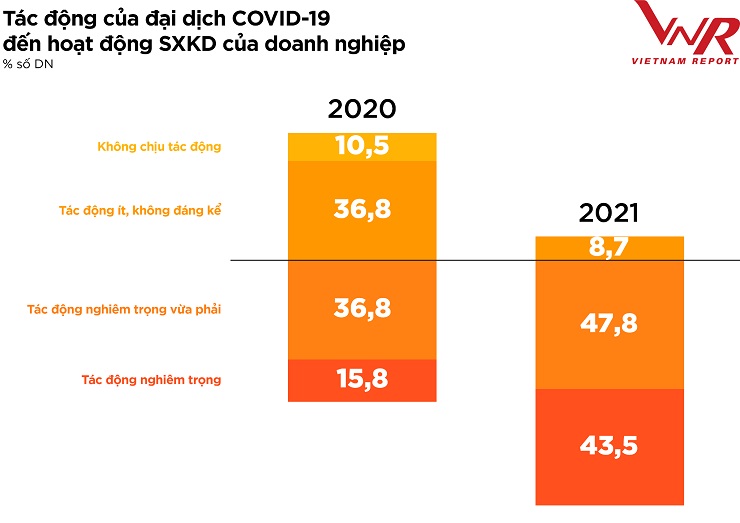

Theo khảo sát của VietNam Report, trong năm 2020 các công ty ngành thực phẩm Việt Nam được khảo sát cho rằng không chịu tác động quá nhiều của đại dịch. Tuy nhiên đến năm 2021, ảnh hưởng của Covid 19 đến doanh nghiệp thực phẩm đã trở nên rõ nét từ tháng 4 khi Việt Nam bùng phát dịch và tiếp tục khiến các doanh nghiệp thiệt hại nghiệm trọng đến tháng 9/2021, với hơn 91% công ty chịu ảnh hưởng.

Cũng theo Vietnam Report, ảnh hưởng của đại dịch đến các doanh nghiệp là rất lớn khi có đến 47,8% số doanh nghiệp thực phẩm chịu tác động nghiêm trọng vừa phải và 43,5% chịu tác động nghiêm trọng, trong khi đó, những con số này ở năm 2020 lần lượt chỉ là 36,8% và 15,8%. Có đến 17% doanh nghiệp thực phẩm gặp khó khăn về thanh khoản trong năm 2021, ngay cả với các doanh nghiệp có dự trữ tiền mặt lớn, lý do chính là tình trạng giãn cách xã hội duy trì với thời gian kéo dài.

Khảo sát của VNExpress trong thời điểm tháng 8/2021 cũng chỉ ra rằng: dòng tiền của 46% doanh nghiệp đã cạn, chỉ đủ để doanh nghiệp duy trì hoạt động trong 1-3 tháng.

Dù vậy, bên cạnh các khó khăn chung, một số doanh nghiệp thực phẩm đã tận dụng được lợi thế trong đại dịch, đặc biệt là các công ty kinh doanh các sản phẩm thực phẩm thiết yếu – mặt hàng không bị ảnh hưởng trong thời kỳ giãn cách. Tiêu biểu là Masan trong năm 2021, tập đoàn đạt doanh thu thuần 88.629 tỷ đồng, tăng 14,8% so với năm 2020, lợi nhuận sau thuế tăng trưởng ấn tượng lên 593,8%, đạt mức 8.561 tỷ đồng.

1.2 Tình hình doanh thu của doanh nghiệp thực phẩm trong năm 2022

Trong năm 2022, Việt Nam là quốc gia châu Á duy nhất được Tổ chức tiền tệ quốc tế (IMF) nâng mức dự báo tăng trưởng GDP trong năm 2022. Kể từ sau đợt sụt giảm kinh tế do tác động của làn sóng Covid thứ tư trong năm 2021, kinh tế Việt Nam đã có sự tăng trưởng ngoạn mục trong năm 2022, trở thành điểm sáng trong nền kinh tế toàn cầu.

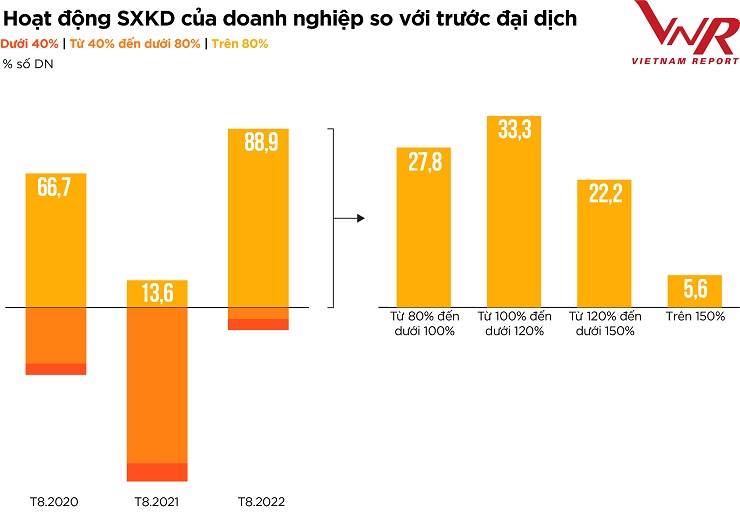

Sự hồi phục diễn ra ở hầu hết các ngành kinh tế Việt Nam, trong đó bao gồm cả ngành thực phẩm. Theo thống kê của Vietnam Report trong tháng 8/2022, có đến gần 90% các doanh nghiệp thực phẩm đã đạt năng suất trên 80% so với thời kỳ trước đại dịch, thậm chí trên 60% trong số các công ty đã vượt mức năng suất trước đại dịch.

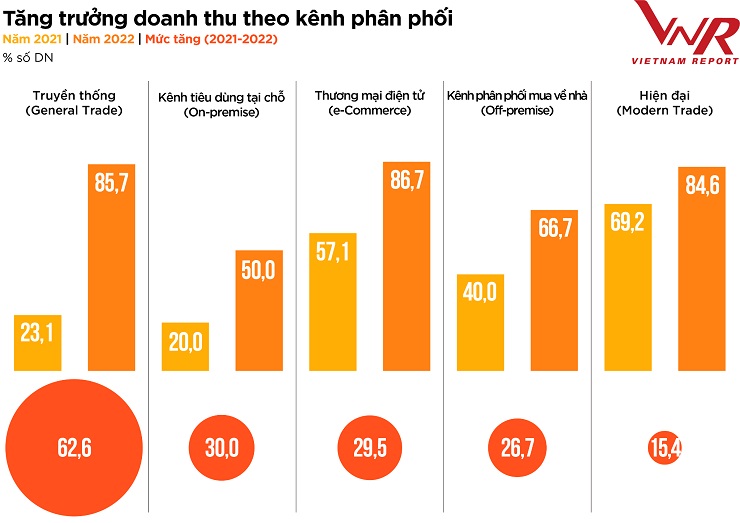

Theo báo cáo, doanh thu của các doanh nghiệp thực phẩm ở hầu hết các kênh phân phối đều tăng trưởng so với cùng kỳ năm 2021. Nổi bật là kênh truyền thống, với hơn 85,7% số doanh nghiệp được thống kê ghi nhận tăng trưởng doanh thu, tăng 62,6% so với cùng kỳ năm trước. Các kênh khác cũng đều có sự phát triển ấn tượng như thương mại điện tử (tăng 29,5%), kênh tiêu dùng tại chỗ (tăng 30%).

Một số doanh nghiệp thực phẩm tiêu biểu có sự tăng trưởng doanh thu phải kể đến Vinamilk với 16.094 tỷ đồng trong quý 3/2022, lợi nhuận sau thuế đạt 2.363 tỷ đồng. Masan với doanh thu thuần 9 tháng đầu năm đạt 55.546 tỷ đồng, lãi sau thuế đạt 3.951 tỷ đồng, tăng 32% so với cùng kỳ.

Động lực tăng trưởng của các doanh nghiệp thực phẩm 2022 dựa vào 2 yếu tố chính:

- Sự phục hồi của nhu cầu tiêu dùng nội địa sau đại dịch: theo thống kê 9 tháng đầu năm 2022, tổng mức bán lẻ hàng hóa và dịch vụ tiêu dùng Việt Nam ước đạt 3.679,2 tỷ đồng, tăng 19,3% so với cùng kỳ. Đây là kết quả của việc Việt Nam mở cửa trở lại cho khách du lịch, cũng như việc dỡ bỏ dãn cách, cho phép người dân, người đi làm, học sinh, sinh viên… quay trở lại học tập, làm việc, từ đó kích thích nhu cầu mua sắm, đặc biệt là các mặt hàng thực phẩm – đồ uống.

- Xu hướng dịch chuyển mua sắm trên các kênh hiện đại: theo khảo sát của Vietnam Report, phần lớn người trẻ ở các thành phố thường xuyên mua sắm thực phẩm, đồ uống qua các kênh như siêu thị (98%), cửa hàng tiện lợi (41%), online (67%), đây là lợi thế của các doanh nghiệp thực phẩm có sẵn hệ thống phân phối mạnh, ví dụ như Masan sở hữu chuỗi siêu thị Winmart và Winmart+…

Bên cạnh những số liệu tăng trưởng tích cực, ngành thực phẩm Việt Nam năm 2022 vẫn chịu nhiều áp lực từ tình hình biến động của các nền kinh tế bên ngoài như căng thẳng địa chính trị, lạm phát ở mức cao và xu hướng tăng lãi suất ở nhiều nước, giá cả tăng gây bất lợi cho sự phát triển chung trong nước.

Mặc dù tình hình kinh tế Việt Nam vẫn đang tăng trưởng ổn định, theo các chuyên gia áp lực suy thoái toàn cầu vẫn tiềm ẩn nhiều khó khăn đến hoạt động xuất nhập khẩu của nước ta. Điều này làm tăng chi phí, gây sức ép lợi nhuận cho các doanh nghiệp thực phẩm. Theo thống kê có đến 88,9% các công ty trong ngành lo ngại về việc sụt giảm lợi nhuận trong năm 2022.

>> Xem thêm: Phần mềm CRM và ứng dụng cho ngành sản xuất, chế biến, kinh doanh thực phẩm

1.3 Xu hướng tiêu dùng trong ngành thực phẩm 2022

Trong năm 2022 sau khi đại dịch Covid-19 tại Việt Nam được kiểm soát và dần hạ nhiệt, người tiêu dùng có xu hướng chuyển dịch mua sắm từ các mặt hàng thiết yếu sang các sản phẩm không thiết yếu.

Các loại gạo, ngũ cốc, mì không còn được mua sắm ồ ạt trong một thời điểm như trước, thay vào đó là các loại sữa, bánh, cà phê, bia rượu… cho dù các sản phẩm này có sự tăng giá. Ví dụ trong đợt trung thu vừa qua, giá các loại bánh ghi nhận tăng kỷ lục 15-25% so với các năm trước, nguyên nhân là do nguyên liệu đầu vào tăng giá.

Mức chi tiêu của khách hàng cho các sản phẩm dinh dưỡng vẫn được duy trì, ngay cả trong thời kỳ Covid-19 đến sau đại dịch. Đại diện các doanh nghiệp thực phẩm cho biết nhu cầu của người dân về các mặt hàng dinh dưỡng đã tăng lên cao hơn hẳn so với thời điểm trước dịch. Nếu trước đây người tiêu dùng không quá quan tâm đến các loại thực phẩm lành mạnh, nhiều dinh dưỡng thì giờ đây các sản phẩm này gần như là bắt buộc trong giỏ hàng của các gia đình.

Theo khảo sát của Vietnam Report, người tiêu dùng giờ đây quan tâm đến các sản phẩm thực phẩm ở phân khúc cao cấp với chất lượng cao, bao bì đóng gói đẹp và đặc biệt phải thân thiện với môi trường. Trên thang điểm 5, người tiêu dùng dành quan tâm rất lớn đến tính tiện dụng của bao bì (4,4/5) và giá trị xanh, bảo vệ môi trường (4,3/ 5) bên cạnh những đặc tính cơ bản phải có như vệ sinh an toàn thực phẩm, in rõ thành phần, nguồn gốc, hạn sử dụng… Có đến 55% khách hàng quan tâm đến thiết kế bao bì đẹp, độc lạ, bắt mắt khi lựa chọn mua các sản phẩm thực phẩm – đồ uống.

1.4 Những thách thức mà doanh nghiệp thực phẩm đang gặp phải

Theo phân tích của Vietnam Report, mặc dù Bộ Công Thương đã phê duyệt cho phép tăng giá bán các sản phẩm tiêu dùng nhanh, sản phẩm thực phẩm, đồ uống nhưng mức tăng chỉ được phép dưới 10%, điều này khó có thể bù đắp sự gia tăng chi phí đầu vào của các doanh nghiệp thực phẩm, đặc biệt trong bối cảnh lạm phát và suy thoái kinh tế toàn cầu.

Việc gia tăng chi phí có thể kéo theo sự sụt giảm lợi nhuận của các doanh nghiệp thực phẩm, cho dù có sự tăng trưởng doanh thu, điều này là do việc chi phí các nguyên liệu đầu vào ở mức cao trong khi doanh thu dù tăng nhưng lại không đạt kế hoạch kỳ vọng.

Tiêu biểu như trường hợp của Vinamilk, doanh thu thuần 9 tháng đầu năm 2022 ghi nhận giảm nhẹ 0,5% và lợi nhuận trước thuế giảm đến 20% so với cùng kỳ. Bên cạnh đó, áp lực lạm phát, giá các mặt hàng tăng cao do doanh nghiệp phải tăng giá bù đắp chi phí cũng khiến người tiêu dùng có xu hướng thắt chặt chi tiêu, dẫn đến lượng cầu một số sản phẩm giảm đáng kể.

Khảo sát cho thấy dù có 66,7% doanh nghiệp thực phẩm năm 2022 đã vượt mức doanh thu trước đại dịch, nhưng lại chỉ có 44,4% số doanh nghiệp đạt và vượt mức lợi nhuận trước đại dịch.

Áp lực tăng chi phí được cho là sẽ còn kéo dài khi 38,9% doanh nghiệp thực phẩm cho rằng tình trạng khó khăn sẽ tiếp tục đến năm 2023, thậm chí cả sau đó do sự sụt giảm kinh tế chung (33,3% doanh nghiệp được hỏi nhận định thị trường không khả quan ngay cả sau 2023).

Tổ chức bán hàng hiệu quả cho doanh nghiệp phân phối thực phẩm với MISA AMIS CRM Tổ chức bán hàng hiệu quả cho doanh nghiệp phân phối thực phẩm với MISA AMIS CRM

Các doanh nghiệp dược phẩm theo mô hình phân phối thường gặp phải những khó khăn liên quan đến kiểm soát chương trình khuyến mãi, quản lý nhân viên đi tuyến, quản lý sản phẩm, hàng tồn kho,… Với MISA AMIS CRM:

|

2. Tổng quan các doanh nghiệp nổi bật trong ngành thực phẩm Việt Nam 2022

Dưới đây là các doanh nghiệp thực phẩm uy tín được tổng hợp và xếp hạng theo Vietnam Report, phân theo các nhóm ngành khác nhau:

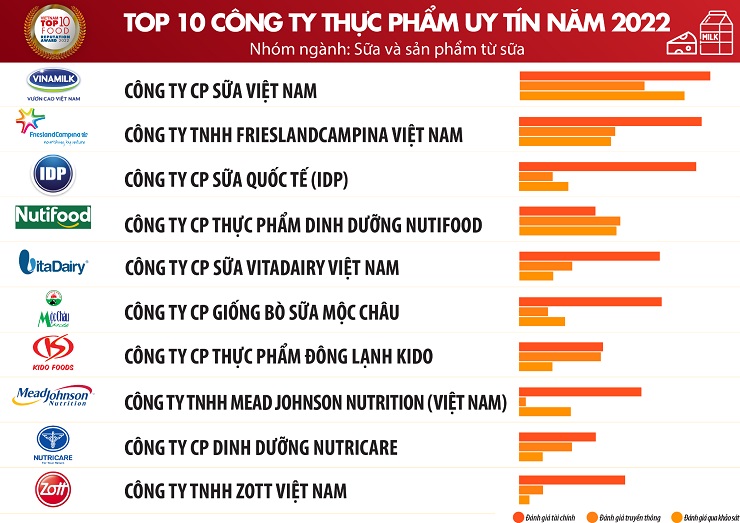

2.1 Top 10 doanh nghiệp thực phẩm uy tín năm 2022 – nhóm ngành: Sữa và sản phẩm từ sữa

10 công ty thực phẩm trong ngành sữa Việt Nam năm 2022 vẫn là những cái tên quen thuộc như Vinamilk, Nutifood, IDP… Trong đó Công ty cổ phần Sữa Việt Nam (Vinamilk) dẫn đầu ở cả 3 tiêu chí về năng lực tài chính, uy tín truyền thông, khảo sát từ người tiêu dùng và chuyên gia…

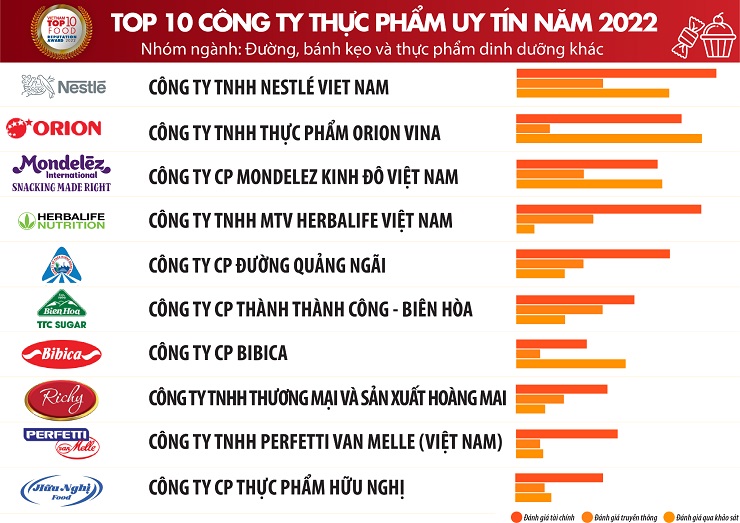

2.2 Top 10 doanh nghiệp thực phẩm uy tín năm 2022 – nhóm ngành: Đường, bánh kẹo và thực phẩm dinh dưỡng khác

Top 10 công ty thực phẩm trong ngành bánh kẹo năm 2022 không có sự thay đổi quá lớn so với năm 2021, Nestle, Orion và Mondelez Kinh Đô vẫn đang chiếm giữ các vị trí đầu tiên (đây đều là các công ty có vốn đầu tư nước ngoài). Các doanh nghiệp Việt trong top 10 có thể kể đến như Bibica, Hoàng Mai, Thành Thành Công.

>> Xem thêm: Báo cáo bán hàng là gì? 4 mẫu báo cáo bán hàng phổ biến nhất hiện nay

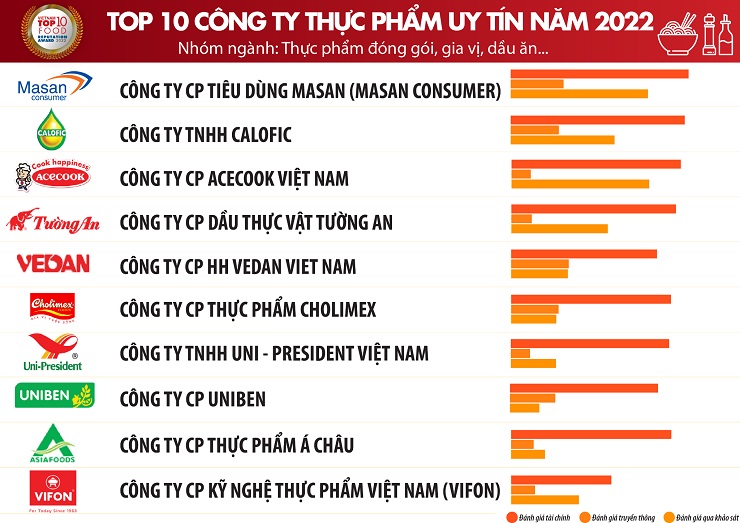

2.3 Top 10 doanh nghiệp thực phẩm uy tín năm 2022 – nhóm ngành: Thực phẩm đóng gói, gia vị, dầu ăn

2.4 Top 10 doanh nghiệp thực phẩm uy tín năm 2022 – nhóm ngành: Thực phẩm tươi sống, đông lạnh

3. Đánh giá triển vọng ngành thực phẩm Việt Nam năm 2023

3.1 Tiềm năng “bùng nổ” tăng trưởng

Theo các thống kê về khảo sát doanh nghiệp thực phẩm trong các tháng cuối năm 2022, đa số các công ty đều lạc quan về tiềm năng bùng nổ tăng trưởng của ngành thực phẩm Việt Nam năm 2023. Cụ thể, 94,4% doanh nghiệp tin tưởng về tình hình kinh doanh khả quan, gấp hơn 4 lần so với mức 21,7% của cùng kỳ năm trước.

Xu hướng tăng chi tiêu hộ gia đình trong giai đoạn 2022 – 2025 cũng sẽ là động lực thúc đẩy việc kinh doanh thực phẩm. Theo Business Monitor International, tổng chi tiêu của các gia đình Việt sẽ tăng nhiều hơn, người tiêu dùng trong nước sẽ duy trì sức mua mạnh mẽ với hàng hóa thiết yếu bao gồm thực phẩm, đồ uống. Có thể nói toàn ngành đang ghi nhận những tín hiệu tích cực từ cả hai phía cầu – cung tạo đà tăng trưởng trong tương lai.

3.2 Chiến lược kinh doanh ưu tiên của các doanh nghiệp thực phẩm

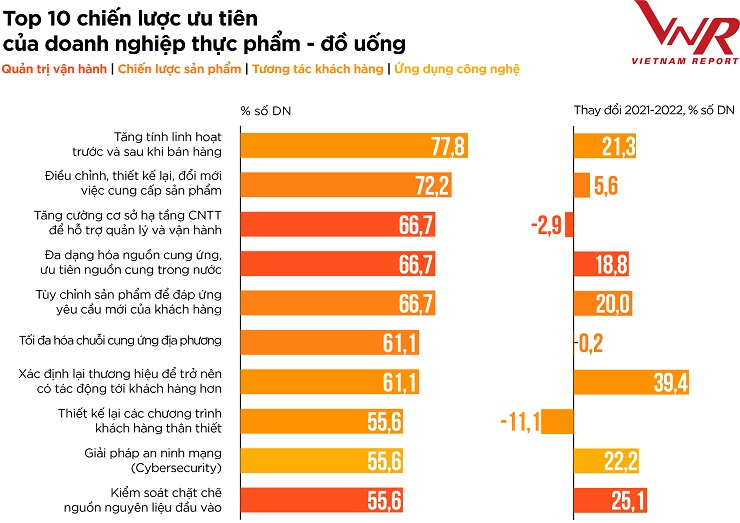

Theo thống kê, chiến lược ưu tiên nhất trong năm 2023 của các doanh nghiệp thực phẩm là tập trung vào tăng tính linh hoạt trước và sau khi bán hàng – với 77,8% công ty lựa chọn. Trong top 10 chiến lược, các từ khóa như “tùy chỉnh”, “điều chỉnh”, “thiết kế lại”, “xây dựng lại” xuất hiện liên tục, ví dụ như “tùy chỉnh sản phẩm để đáp ứng nhu cầu mới của khách hàng”, “thiết kế lại các chương trình khách hàng thân thiết”…

Điều này cho thấy các doanh nghiệp thực phẩm chủ trương đẩy mạnh đến việc cải tiến sản phẩm nhanh và điều chỉnh liên tục cho phù hợp với nhu cầu thực tế của khách hàng. Đây là tư duy rất cởi mở và tiến bộ trong việc đáp ứng các xu hướng trong thời kỳ bình thường mới.

Bên cạnh đó, các doanh nghiệp thực phẩm cũng rất chú trọng đến việc phát triển công nghệ, có tới 66,7% doanh nghiệp ưu tiên tăng cường cải tiến nền tảng để hỗ trợ quản lý và vận hành, 55,7% doanh nghiệp quan tâm đến an ninh mạng (tăng 22% so với cùng kỳ).

>> Xem thêm: Những điều cần biết và các ví dụ về hành vi mua của người tiêu dùng

3.3 Sự cạnh tranh trong việc xây dựng thương hiệu giữa các doanh nghiệp

Theo báo cáo của Vietnam Report, có đến hơn 61,6% doanh nghiệp thực phẩm muốn tập trung xây dựng thương hiệu để tiếp cận nhiều khách hàng hơn, tăng 39,4% so với năm trước. Trong đó 70,59% doanh nghiệp dự định tăng chi cho việc xây dựng thương hiệu trong 6 tháng tới. Điều này cho thấy các doanh nghiệp đang tích cực đẩy mạnh công tác truyền thông làm lợi thế cạnh tranh với các sản phẩm đối thủ.

Uy tin thương hiệu có ảnh hưởng lớn đến quyết định mua sắm của người tiêu dùng với các doanh nghiệp thực phẩm. Đánh giá uy tín doanh nghiệp bao gồm nhiều yếu tố liên quan như chất lượng sản phẩm, đối tác, đối thủ cạnh tranh, nhà đầu tư, nhà phân phối… Trong đó, truyền thông đóng vai trò quan trọng trong việc kết nối giữa công ty và khách hàng, giúp khách hàng nhận diện thương hiệu tốt hơn.

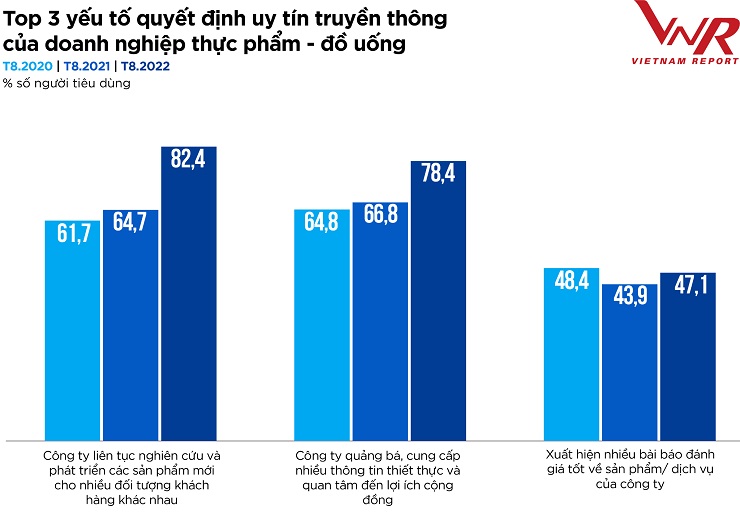

Khảo sát khách hàng chỉ ra 3 yếu tố quan trọng nhất quyết định uy tín truyền thông của doanh nghiệp thực phẩm – đồ uống là hoạt động nghiên cứu và phát triển sản phẩm mới phù hợp với nhiều đối tượng khách hàng, công ty quảng bá cung cấp nhiều thông tin thiết thực và liên quan đến lợi ích cộng đồng, nhiều bài báo đánh giá tốt về sản phẩm/dịch vụ công ty.

Trong năm 2022, tỷ lệ người tiêu dùng quan tâm đến tính cải tiến sản phẩm và mức độ quan tâm cộng đồng của doanh nghiệp tăng lên rất nhiều so với 2 năm trước, lần lượt 82,4% và 78,4% trong khi các năm trước chỉ trung bình trên 60%. Cùng với đó, khảo sát cũng chỉ ra rằng chỉ có 47,1% người tiêu dùng quan tâm đến tần suất thông tin truyền thông trên báo của doanh nghiệp thực phẩm. Đây là những thống kê quan trọng để các doanh nghiệp tập trung đẩy mạnh truyền thông những tiêu chí được khách hàng chú trọng.

Theo các báo cáo về truyền thông năm 2022, các doanh nghiệp thực phẩm đã có sự đầu tư kỹ càng về chất lượng các chiến dịch quảng bá thương hiệu. Các nội dung được doanh nghiệp chú trọng nhất là quảng bá sản phẩm (21,9%), thông tin hình ảnh/scandal/pr (19,9%), nội dung về trách nhiệm xã hội (10,4%), tài chính và kinh doanh (19%).

Tính đa dạng và ưu tiên các thể loại nội dung trên cho thấy các doanh nghiệp thực phẩm đã nghiên cứu kỹ lưỡng 3 yếu tố được người tiêu dùng quan tâm về truyền thông được đề cập ở trên. Đóng góp lớn vào mức cải thiện này chính là công tác marketing hiệu quả, mặc dù chi phí marketing của các doanh nghiệp trong ngành thực phẩm chỉ chiếm dưới 6% doanh thu, nhưng có đến trên 75% doanh nghiệp cho biết có xu hướng tăng chi phí marketing trong cuối năm 2022 và năm 2023, trong đó tập trung vào digital marketing.

Tổng kết

Trải qua 2 năm đại dịch, doanh nghiệp thực phẩm Việt Nam có những bước tiến đáng kể trong năm 2022. Các báo cáo chỉ ra tiềm năng phát triển của ngành thực phẩm trong thời gian tới vẫn còn rất lớn, bất chấp những khó khăn chung của kinh tế vĩ mô. Doanh nghiệp cần nắm bắt các xu thế của người tiêu dùng trong thời kỳ mới để có thể cải tiến sản phẩm, tối ưu các chiến dịch marketing/truyền thông để gia tăng lợi nhuận và thị phần kinh doanh.

—

Bài viết được tổng hợp và biên soạn bởi Viện Đổi mới doanh nghiệp MISA (MIBI), để cập nhật các thông tin hữu ích mời anh/chị truy cập kho tài nguyên miễn phí về Khóa học/Video/Ebook tại Viện đổi mới doanh nghiệp MISA.

contact@misa.com.vn

contact@misa.com.vn 0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/