Trong năm 2022, khi dịch bệnh đã qua đi, cùng với việc nhà nước dần hoàn thành bao phủ vắc xin, áp dụng chiến lược “sống chung an toàn với dịch” và bổ sung thêm nhiều gói kích thích kinh tế mới, các doanh nghiệp ngành dược Việt Nam dần trở lại đường đua tăng trưởng. Dưới đây là báo cáo ngành dược phẩm 2022 tại Việt Nam mới nhất do ban biên tập MISA AMIS thực hiện.

I. Tình hình kinh doanh của ngành dược phẩm: Lợi nhuận tăng trưởng tích cực

Tình hình kinh doanh của ngành dược phẩm 2022 là yếu tố được đề cập đầu tiên trong báo cáo này. Sau đại dịch, doanh thu và lợi nhuận của nhiều doanh nghiệp trong ngành dược phẩm đã có kết quả tăng trưởng vượt bậc. Tuy nhiên cũng có một số doanh nghiệp kinh doanh kém hiệu quả dẫn đến lợi nhuận thụt lùi.

1. Sự tăng trưởng ấn tượng của các doanh nghiệp dược phẩm

Theo tổng hợp từ trang tin CafeF, kết thúc quý 3/2022, báo cáo tổng kết doanh thu và lợi nhuận của các doanh nghiệp ngành dược phẩm tiếp tục ghi nhận sự tăng trưởng vô cùng ấn tượng.

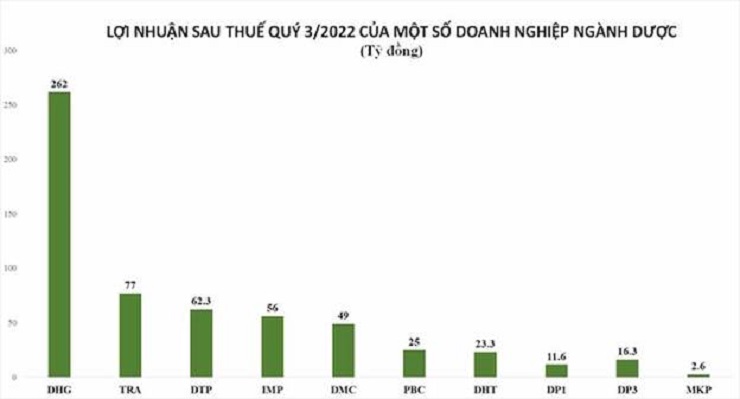

Dẫn đầu báo cáo kinh doanh ngành dược phẩm năm 2022, Dược Hậu Giang – nhà sản xuất (NSX) các dòng thuốc phổ biến trên thị trường như Hapacol, Haginat, Klamentin – vẫn là doanh nghiệp dẫn đầu thị trường với doanh thu hơn 1.160 tỷ đồng, tăng 23% so với cùng kỳ. Mức lợi nhuận sau thuế đạt 262 tỷ đồng, tăng 30% so với cùng kỳ. Đây là mức lợi nhuận cao kỷ lục của Dược Hậu Giang kể từ năm 2004.

Lũy kế 9 tháng đầu năm 2022, Dược Hậu Giang đạt doanh thu 3.345 tỷ đồng và lãi sau thuế là hơn 752 tỷ đồng, lần lượt tăng 15% và 24% so với cùng kỳ – hoàn thành 79% kế hoạch doanh thu cả năm, và chỉ cách 2% so với mục tiêu lợi nhuận 2022. Theo lý giải của doanh nghiệp, kết quả trên phần lớn là nhờ việc tổ chức hệ thống phân phối chặt chẽ, quản lý tốt hàng tồn kho cùng các khoản phải thu.

Tổ chức bán hàng hiệu quả cho doanh nghiệp phân phối dược phẩm với MISA AMIS CRMCác doanh nghiệp dược phẩm theo mô hình phân phối thường gặp phải những khó khăn liên quan đến kiểm soát chương trình khuyến mãi, quản lý nhân viên đi tuyến, quản lý sản phẩm, hàng tồn kho,… Với MISA AMIS CRM:

|

Tiếp đó, Traphaco (mã CK TRA) – được nhiều người biết đến với sản phẩm bảo vệ sức khỏe như bổ gan Boganic, Hoạt huyết dưỡng não, Cebraton – là doanh nghiệp đạt mức lợi nhuận cao thứ 2 trong quý 3/2022.

Doanh thu Traphaco được ghi nhận là 604 tỷ đồng, lợi nhuận sau thuế đạt 77 tỷ đồng, lần lượt tăng trưởng 6% và 8,5% so với cùng kỳ 2021. Lũy kế 9 tháng, doanh nghiệp ghi nhận doanh thu thuần 1.818 tỷ đồng và lợi nhuận sau thuế là 251 tỷ đồng, lần lượt tăng trưởng 14% và 28% so với cùng kỳ. Như vậy, đến hết tháng 9 Traphaco đã hoàn thành 77,5% kế hoạch doanh thu cùng 87,8% mục tiêu lợi nhuận cả năm.

Doanh nghiệp đứng vị trí thứ 3 về tăng trưởng doanh thu và lợi nhuận trong ngành là Dược phẩm Imexpharm (mã CK IMP). Đây là doanh nghiệp chuyên tập trung sản xuất thuốc Generics chất lượng hàng đầu trên thị trường, nổi bật là dòng thuốc kháng sinh như C Mexcold® Chai 200v (Paracetamol 325 mg, Chlorpheniramine maleate 2 mg), Amoxcillin 250mg, …).

Nhờ cơ cấu lại danh mục dược phẩm bán ra, tập trung vào mặt hàng chủ lực nên Imexpharm đã ghi nhận doanh thu 418 tỷ đồng, lợi nhuận sau thuế gần 56 tỷ đồng, lần lượt tăng 63,1% và 78,15 so với cùng kỳ năm ngoái.

Lũy kế 9 tháng trong năm 2022, Imexpharm đạt doanh thu thuần 1.086 tỷ đồng, lợi nhuận trước thuế là 197 tỷ đồng, tăng lần lượt là 25% và 27% so với 3 quý năm 2021. Về kế hoạch doanh thu và lợi nhuận trước thuế, Imexpharm đã hoàn thành được lần lượt là 75% và 72% mục tiêu năm 2022.

Bên cạnh đó, quý 3 cũng là một quý khởi sắc của Dược phẩm Trung Ương I – Pharbaco (mã CK PBC) và Dược phẩm Hà Tây (mã CK DHT) với doanh thu lần lượt tăng lên 272 tỷ đồng và 492 tỷ đồng. Sau 9 tháng, PBC và DHT ghi nhận doanh thu lần lượt là 750 tỷ đồng và 1.303 tỷ đồng. Mức lãi sau thuế đạt 40 tỷ đồng, tăng 19,5% đối với PBC và 62,7 tỷ, tăng 22,5% đối với DHT.

Ngoài ra, một số doanh nghiệp dược phẩm khác cũng tăng trưởng lợi nhuận trong quý 3/2022 như Hóa – Dược phẩm Mekophar (mã MKP), Dược phẩm Trung ương CPC1 (mã DP1), Dược phẩm Trung ương 3 (mã DP3), Dược phẩm TW 25 (mã UPH), Dược phẩm Trung ương Codupha (mã CDP), Dược Trung ương Mediplantex (mã MED), Dược Bảo Châu, …

2. Một số doanh nghiệp ghi nhận sụt giảm lợi nhuận

Ở chiều ngược lại, một số doanh nghiệp như Dược liệu Việt Nam (mã DVM), Dược – Trang thiết bị y tế Bình Định (mã DBD), Dược Danapha (mã DAN), Y tế Danameco (DNM), Dược phẩm Trung ương 2 (DP2), … báo lãi sau thuế giảm hơn so với quý trước.

Sang quý 3, lãi sau thuế của DVM là 12,4 tỷ đồng, giảm gần 10% so với cùng kỳ năm ngoái, và giảm 30% so với quý 2. Lũy kế 9 tháng, DVM đạt 857 tỷ đồng doanh thu, tăng khoảng 19% so với cùng kỳ; lợi nhuận sau thuế là 42,6 tỷ, trong khi lũy kế cùng kỳ năm ngoái doanh nghiệp chỉ đạt 28,3 tỷ đồng (tăng 50% trong năm 2022).

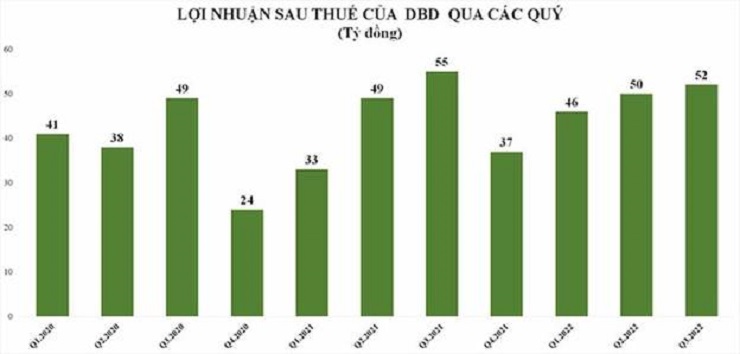

Tình hình kinh doanh của DBD cũng chứng kiến sự sụt giảm trong doanh thu và lợi nhuận. Sau 9 tháng, doanh thu của DBD đạt 1.036 tỷ đồng, giảm gần 5,3% so với cùng kỳ, song lợi nhuận sau thuế là 149 tỷ đồng, tăng 9%.

Trong khi đó, quý 3 tiếp tục là một quý nối dài tình trạng thua lỗ triền miên của DP2. Trong kỳ, dù doanh thu lên hơn 59 tỷ đồng, tăng tới 83,3% so với cùng kỳ, nhưng chi phí tài chính và quản lý doanh nghiệp tăng cao khiến DP2 lỗ sau thuế gần 4 tỷ đồng, cùng kỳ lỗ hơn 4,3 tỷ. Lũy kế 9 tháng, doanh nghiệp dược phẩm này đạt doanh thu 123,6 tỷ đồng, giảm gần 7,3% so với cùng kỳ và lợi nhuận sau thuế âm 19,9 tỷ đồng, đã tăng 1,5 lần so với mức lỗ sau thuế cùng kỳ năm 2021.

>> Xem thêm: Kênh bán hàng OTC và ETC trong ngành dược

II. Đánh giá chung về ngành dược phẩm 2022 tại Việt Nam

1. Cơ cấu doanh thu có sự dịch chuyển

Việc dịch bệnh bùng phát đã khiến người dân hạn chế đến bệnh viện để khám chữa. Vì vậy doanh thu kênh ETC (kênh bệnh viện) đã bị suy giảm đáng kể từ đầu năm 2021 tới nay. Bên cạnh đó, người dân cũng dần có thói quen mua thuốc điều trị các triệu chứng Covid-19 và thực phẩm sức khỏe tại kênh OTC (kênh nhà thuốc). Từ đó dẫn đến sự dịch chuyển rõ rệt trong cơ cấu doanh thu ngành dược phẩm Việt Nam.

Báo cáo từ VIRAC – Công ty cổ phần Nghiên cứu ngành và Tư vấn Việt Nam – cho thấy tốc độ doanh thu theo TTM (trailing 12 months) của kênh OTC duy trì ổn định 10% trong năm 2021 và tiếp tục tăng trưởng cho đến hết quý 1 năm 2022. Ngược lại, tổng doanh thu TTM của kênh bệnh viện lại sụt giảm trong nửa cuối năm 2021 và có tín hiệu cải thiện vào quý 1 năm nay.

2. Dược phẩm xuất khẩu chủ yếu là hình thức tại chỗ

Thống kê từ Tổng cục Hải quan, 84% dược phẩm xuất khẩu của doanh nghiệp Việt Nam là xuất khẩu tại chỗ (sản xuất tại chỗ và giao hàng cho bên trung gian xuất khẩu theo chỉ định của đối tác nước ngoài). Hình thức này không chỉ giúp doanh nghiệp tiết kiệm chi phí và thời gian vận chuyển mà còn được hưởng nhiều ưu đãi thuế xuất.

Theo đó, ở khu vực Đông Nam Á, Việt Nam xuất khẩu dược phẩm sang 8 quốc gia, trong đó xuất khẩu Singapore có giá trị lớn nhất và chủ yếu là các loại thuốc giảm đau, hạ sốt và điều trị ho, cảm lạnh.

Ở khu vực châu Á, Việt Nam xuất khẩu nhiều dược phẩm sang thị trường Nhật Bản. Đây là quốc gia có lượng tiêu thụ dược phẩm lớn thứ hai trên thế giới và sở hữu hệ thống quản lý dược phẩm khắt khe.

3. Thị trường nhập khẩu dược phẩm tiếp tục tăng trưởng

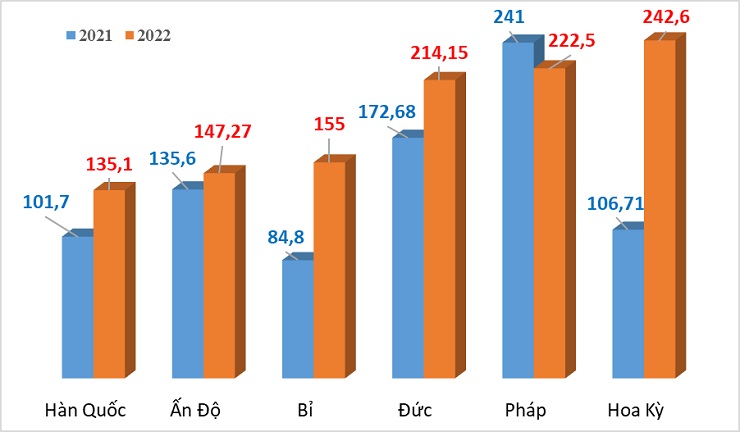

Theo số liệu thống kê mới nhất từ Tổng cục Hải quan, trong tháng 7 Việt Nam đã chi 222 triệu USD nhập khẩu dược phẩm, giảm hơn 20% so với tháng trước. Song lũy kế 7 tháng đầu năm 2022, cả nước đã chi gần 1,93 tỷ USD cho nhập khẩu dược phẩm, tăng khoảng 13% so với cùng kỳ 2021.

Về thị trường nhập khẩu dược phẩm từ Hoa Kỳ, cả nước chi 242,6 triệu USD so với cùng kỳ, tăng 173,2%. Kết quả này đã giúp Hoa Kỳ trở thành thị trường nhập khẩu dược phẩm lớn nhất của Việt Nam trong 7 tháng qua. Trong khi đó, thị trường Pháp xuống vị trí thứ hai với 222,5 triệu USD, giảm hơn 18 triệu USD so với cùng kỳ năm 2021.

Ngoài ra còn 4 thị trường khác có sự tăng trưởng kim ngạch nhập khẩu từ 100 triệu USD trở lên bao gồm: Đức đạt hơn 200 triệu USD; Bỉ gần 155 triệu USD; Ấn Độ gần 150 triệu USD; Hàn Quốc xấp xỉ 135 triệu USD. Cả 4 thị trường này đều ghi nhận mức tăng trưởng cao hơn so với cùng kỳ năm ngoái.

Nhìn chung, thị trường nhập khẩu dược phẩm của Việt Nam khá đa dạng, trong đó tập trung nhiều nhất ở khu vực châu Âu, châu Á và Hoa Kỳ.

4. Cuộc đua dây chuyền sản xuất đạt chuẩn EU-GMP

Nhận định từ Bnews (trang thông tin kinh tế của Thông tấn xã Việt Nam) cho biết hiện các doanh nghiệp sản xuất dược phẩm Việt Nam đang chạy đua xây dựng dây chuyền sản xuất chuẩn EU-GMP. Nguyên nhân này có thể đến từ các quy định đấu thầu thuốc tại cơ sở y tế công lập trong Thông tư 15/2019/TT-BYT. Theo đó, nhóm 1 thuốc nhập khẩu – với các thành phần hoạt tính tương tự – có thể không được phép tham gia đấu thầu nếu như thuốc sản xuất nội địa đạt tiêu chuẩn GMP của Liên minh châu Âu (hoặc các tiêu chuẩn tương đương khác như Japan-GMP, US-GMP, PIC/s-GMP) và những yêu cầu về chất lượng khác.

Tuy nhiên, theo như GMPC Việt Nam công bố ngày 13/9/2022, hiện đang có 10 doanh nghiệp sản xuất dược phẩm tại Việt Nam đã đạt chuẩn EU-GMP. Trong đó chỉ có duy nhất Công ty cổ phần Dược phẩm IMEXPHARM là doanh nghiệp niêm yết nội địa. Bởi thực tế, để đầu tư cho một nhà máy đạt tiêu chuẩn EU-GMP, doanh nghiệp sẽ cần rất nhiều vốn, nhân sự chuyên môn, mất 3-4 năm cho công đoạn từ chuẩn bị, xây dựng đến xét duyệt. Vì vậy, “chiến trường EU-GMP” sẽ cạnh tranh gay gắt trong trung hạn. Sự cạnh tranh này không chỉ liên quan tới bài toán nguồn vốn mà còn về chất lượng sản phẩm.

>> Xem thêm: [Tổng hợp] 4 chiến lược marketing cho ngành dược phẩm hiệu quả nhất

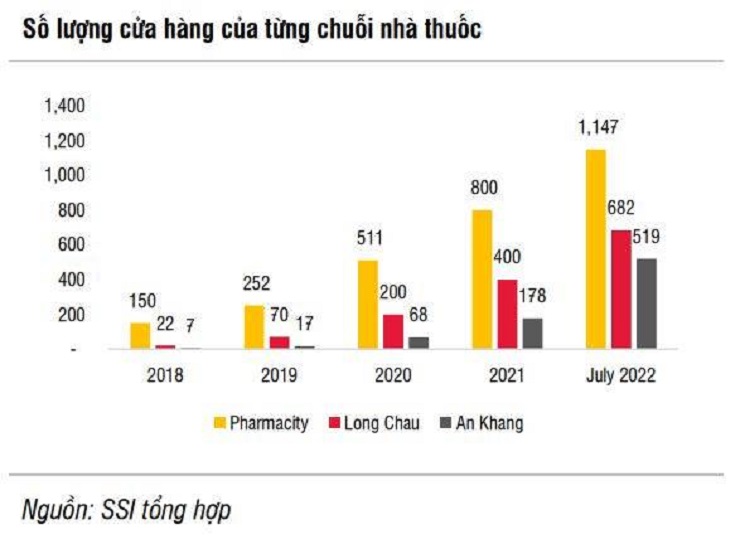

5. Sự cạnh tranh khốc liệt của các chuỗi nhà thuốc

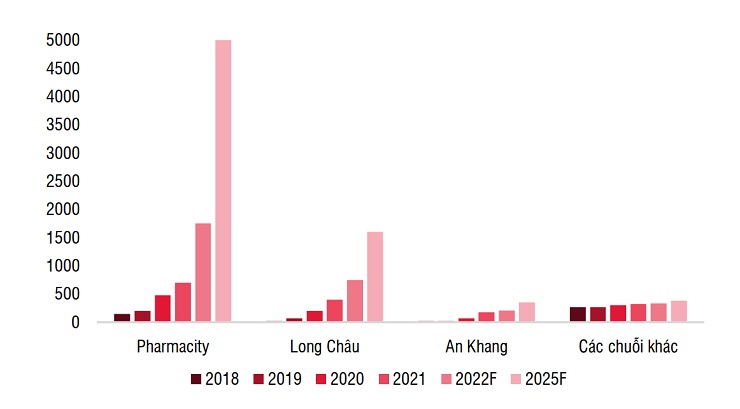

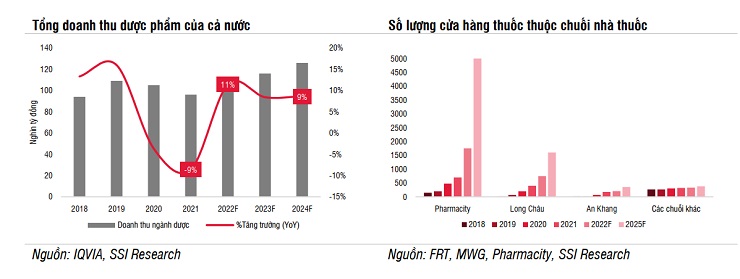

Theo VIRAC, thị trường bán lẻ dược phẩm hiện nay đang cạnh tranh gay gắt giữa những ông lớn như An Khang, Long Châu và Pharmacity. Trong tương lai, kế hoạch của ba hệ thống nhà thuốc hàng đầu Việt Nam này sẽ nâng tổng số cửa hàng thuốc trong chuỗi lên con số 7,300 vào năm 2025, tương đương 16% thị phần. Sự phát triển của các chuỗi nhà thuốc này sẽ kích thích doanh thu ngành dược phẩm tăng cao hơn so với nhu cầu thực tế của người tiêu dùng trong 2 – 5 năm sắp tới, chủ yếu là do những cửa hàng mới này sẽ đẩy mạnh việc tích trữ tồn kho thuốc.

6. Có sự chuyển đổi từ hiệu thuốc truyền thống sang hiệu thuốc thương mại hiện đại

Kể từ năm 2021, hệ thống nhà thuốc hiện đại được mở mới ngày càng tăng lên và giành thị phần từ các hiệu thuốc truyền thống. Thống kê từ IQVIA Việt Nam – doanh nghiệp chuyên tư vấn và cung cấp giải pháp cho các doanh nghiệp trong lĩnh vực dược phẩm sinh học và sức khỏe – cho biết cả nước có khoảng 55,300 cửa hàng thuốc vào năm 2016, trong đó có đến 185 cửa hàng thuộc hệ thống nhà thuốc hiện đại.

Năm 2021, tổng số cửa hàng thuốc đã giảm xuống còn 44,600, tuy nhiên số cửa hàng thuộc hệ thống nhà thuốc hiện đại đã tăng lên 1,600. Sang đến năm 2022, các chuỗi nhà thuốc hiện đại tiếp tục đặt mục tiêu mở mới chiếm lĩnh thị phần trong nước.

Lý do đằng sau sự chuyển đổi từ hình thức truyền thống sang thương mại hiện đại có thể kể đến 3 nguyên nhân sau:

- Do chính sách của chính phủ

Bộ Y tế kiểm soát chặt chẽ hơn những sản phẩm kháng sinh được bán trong nhà thuốc theo quyết định Quyết định 4041/QĐ-BYT. Ngày 15/11/2020, nghị định của Chính phủ đã tăng mức phạt đối với hành vi bán thuốc kê đơn mà không có đơn của bác sĩ, thậm chí buộc ngừng hoạt động các cơ sở bán thuốc, khiến những nhà thuốc nhỏ lẻ kém cạnh tranh hơn. - Việc bắt buộc kê đơn điện tử đối với các cơ sở khám bệnh và nhà thuốc bệnh viện.

Những nhà thuốc thương mại đều được trang bị hệ thống ERP hiện đại nên có thể thích ứng nhanh chóng với quy định mới và dễ dàng giành được thị phần từ nhà thuốc nhỏ – khi các cơ sở này phải đối mặt với nguy cơ mất khách hàng do hệ thống nội bộ chưa được kết nối với hệ thống kê đơn điện tử. - Quá trình phê duyệt đăng ký thuốc mới hoặc gia hạn thuốc cũ kéo dài hơn, khiến nguồn cung bị thắt chặt.

Số liệu thực tề từ SSI (Tên đầy đủ: Công ty Cổ phần Chứng khoán SSI) cho biết, lượng thuốc phê duyệt hàng năm giảm từ 3.703 trong năm 2019 xuống còn 1.155 số đăng ký mới vào năm 2021. Khoảng 11 trong tổng số 20 công ty dược niêm yết cho biết họ bị ảnh hưởng kinh doanh bởi tốc độ cấp phép thuốc như hiện tại, dù mỗi công ty chịu tác động không giống nhau và phụ thuộc vào số đăng ký thuốc đang có hay cơ cấu doanh thu sản phẩm. Lúc này, một hệ thống nhà thuốc thương mại hiện đại có thể đảm bảo đủ nguồn cung từ các công ty dược khi có nguồn tài chính mạnh, trong khi nhà thuốc truyền thống sẽ phải đối mặt với vấn đề khan hiếm hàng tồn kho.

>> Xem thêm: Checklist các cách chăm sóc khách hàng ngành dược

III. Triển vọng ngành dược phẩm 2023 – Tăng trưởng bền vững trong giai đoạn suy thoái kinh thế

Bước sang năm 2023, SSI nhận định ngành chăm sóc sức khỏe sẽ sự tăng trưởng lợi nhuận khoảng 11% so với cùng kỳ năm ngoái. Đây là mức tăng trưởng vô cùng hấp dẫn trong bối cảnh nền kinh tế suy thoái như hiện nay.

Tổ chức IQVIA Institute đã đánh giá Việt Nam thuộc nhóm “Pharmerging Market” – nằm trong top 17 quốc gia có tốc độ tăng trưởng ngành dược phẩm cao nhất trên thế giới. Trong đó, tổng doanh thu toàn ngành dự kiến đạt 7,51 tỷ USD trong năm 2025, chiếm gần 2% GDP và hơn 30% chi tiêu cho chăm sóc sức khỏe. Dự kiến giai đoạn từ năm 2020 đến 2025, CAGR (tốc độ tăng trưởng kép hàng năm) của ngành dược phẩm sẽ đạt 8%.

Trong thời gian tới, ngành dược phẩm hứa hẹn sẽ tiếp tục có tốc độ tăng trưởng ấn tượng nhờ những lý do sau:

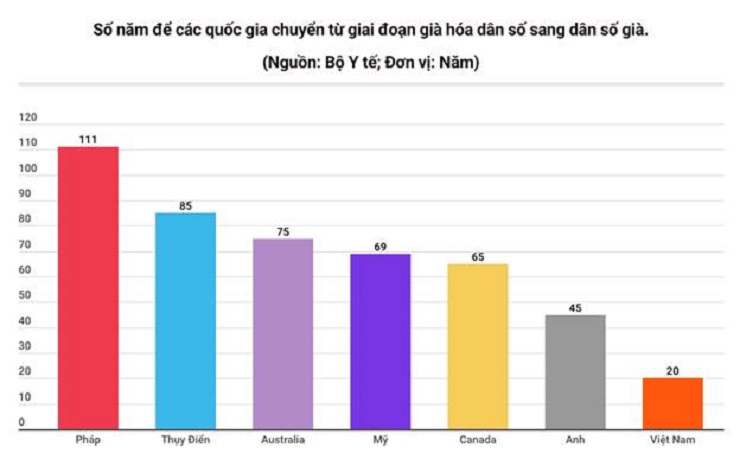

1. Tốc độ già hóa dân số ở Việt Nam

Thông tấn xã Việt Nam cho biết, Việt Nam đang là một trong những quốc gia có tốc độ già hóa dân số nhanh nhất trên thế giới. Nhóm người từ 60 tuổi trở lên chiếm xấp xỉ 12% tổng dân số trong năm 2021 và dự đoán đến năm 2050, con số này sẽ tăng lên hơn 25%. Như vậy dân số Việt Nam trên 65 tuổi đã tăng gấp đôi (từ 7% lên 14%) chỉ trong 18 năm – khoảng thời gian ngắn hơn rất nhiều so với Nhật Bản, Thái Lan, Pháp và Australia.

Cũng theo dự đoán từ Ngân hàng Thế giới (WB), từ năm 2040, số người già trên 65 tuổi tăng gấp đôi, chiếm 18% tổng số dân cả nước, thúc đẩy chi tiêu cho chăm sóc sức khỏe. Vì vậy, Ngành dược phẩm Việt Nam sẽ có tiềm năng lớn khi phát triển các sản phẩm chăm sóc cho lứa tuổi này.

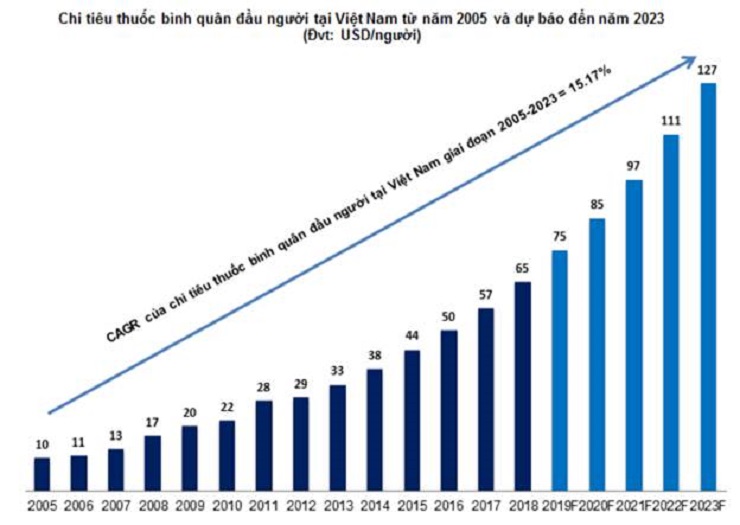

2. Người dân chi tiêu nhiều hơn cho chăm sóc sức khỏe

Nhận thức của người dân đối với chăm sóc sức khỏe đang ngày càng cao, đặc biệt là sau đại dịch. Song song với đó là mức thu nhập của người dân cũng được cải thiện đáng kể. Vì vậy việc chi tiêu cho những nhu cầu chăm sóc sức khỏe sẽ nhiều hơn so với trước đây.

Thông tin từ VIRAC cũng cho thấy thị trường của ngành chăm sóc sức khỏe ở Việt Nam đang gia tăng nhanh chóng. Đặc biệt, tổng chi tiêu cho y tế đã tăng từ 16,1 tỷ USD lên đến hơn 20 tỷ USD trong khoảng thời gian 2017-2021. Tổng chi tiêu cho dược phẩm nói riêng cũng tăng lên hơn 6,6 tỷ USD vào năm 2021.

>> Xem thêm: Tối ưu quy trình chăm sóc khách hàng ngành dược

3. Chuỗi nhà thuốc bán lẻ tiếp tục phủ sóng toàn quốc

Các doanh nghiệp bán lẻ hàng đầu Việt Nam dần bước vào cuộc đua mới trong ngành dược phẩm, với mục tiêu phủ sóng thị trường. Ba ông lớn tham gia cuộc cạnh tranh mở rộng thị phần sôi nổi nhất hiện nay như đã đề cập ở trên là Long Châu, Pharmacity và An Khang.

Vào tháng 7 năm 2022, chuỗi nhà thuốc Long Châu (do FPT mua lại) đã hoàn thành mục tiêu phủ sóng 63 tỉnh thành trên toàn quốc sau hơn 4 năm gia nhập thị trường. Tại thời điểm đó, FPT Long Châu đã sở hữu gần 700 nhà thuốc và đội ngũ dược sĩ lên tới 6.000 người. Trong 5 năm tới, FPT Long Châu thậm chí lên kế hoạch nâng tổng số nhà thuốc lên 3.000 cửa hàng.

Tiếp tục tăng trưởng mạnh mẽ, phía chuỗi nhà thuốc bán lẻ Pharmacy cũng có hơn 1.000 cửa hàng đạt chuẩn GPP trên toàn quốc. Ông lớn Pharmacy đặt mục tiêu đến 2025, chuỗi nhà thuốc này sẽ nâng lên con số 5.000 cửa hàng, với mức doanh thu kỳ vọng đạt 1.5 tỷ USD.

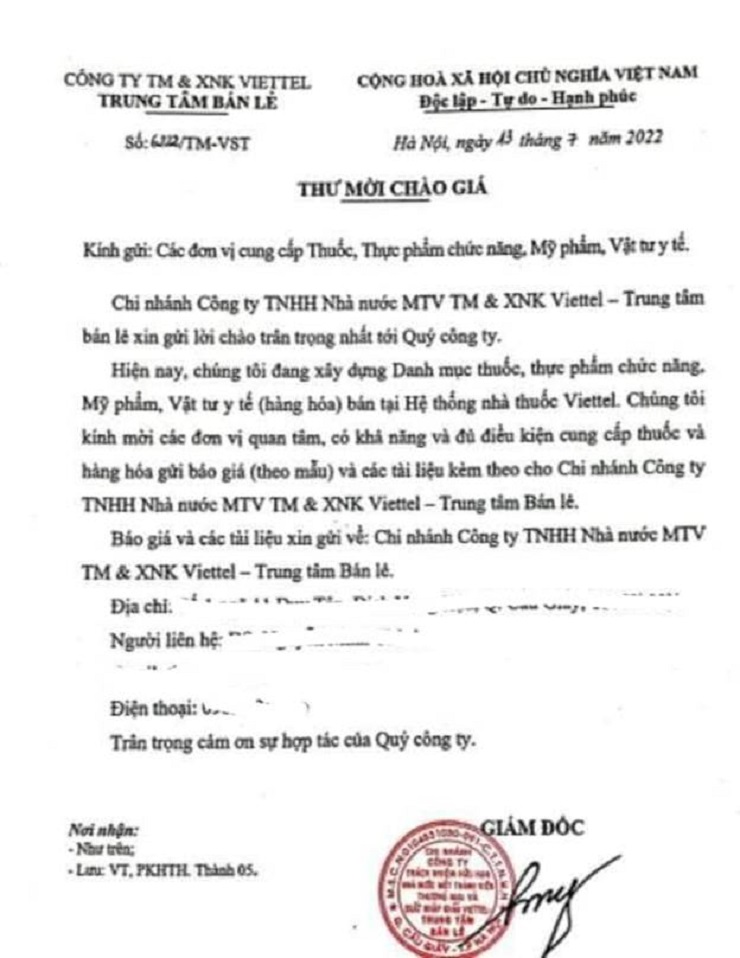

Mặc dù chưa có thông báo chính thức, song từ tháng 7 năm 2022, Viettel Commerce của ông lớn Viettel cũng đã gửi thư mời chào giá liên quan đến việc cung cấp các loại thuốc, thực phẩm chức năng, vật tư y tế và mỹ phẩm trong hệ thống nhà thuốc sắp được ra mắt. Viettel hiện đang có lợi thế rất lớn nhờ hệ thống cửa hàng rộng khắp toàn quốc, đến tận tuyến quận huyện. Hệ thống này mới chỉ cung cấp các sản phẩm Viettel và các thiết bị công nghệ.

Vì vậy nếu tất cả các cửa hàng phân phối thuốc và vật tư y tế thì chắc chắn Viettel sẽ trở thành đơn vị phân phối có độ phủ rộng nhất tại Việt Nam. Đây cũng sẽ là cơ hội tốt để Viettel thu hút thêm khách hàng đến hệ thống phân phối để bán chéo các sản phẩm công nghệ và ngược lại.

Trong khi đó, chuỗi nhà thuốc An Khang của Thế Giới Di động (MWG) công bố đạt cột mốc 500 cửa hàng vào ngày 15/07/2022. Cụ thể, từ cuối tháng 5-2022, MWG mở mới khoảng 100 cửa hàng mỗi tháng. Với tốc độ mở nhanh chóng như vậy, chỉ sau 2 tháng, từ 178 nhà thuốc, hệ thống An Khang đã cán mốc con số 500 trên khắp miền Nam, mở rộng ra khu vực miền Trung và Bắc Bộ. Chuỗi nhà thuốc An Khang hiện đang phủ khắp 33 tỉnh thành trên cả nước, được MWG đặt mục tiêu 800 cửa hàng vào cuối năm 2022 và 2.000 cửa hàng vào năm 2023.

4. Chính sách của nhà nước

Một yếu tố khác hỗ trợ tích cực cho sự tăng trưởng của ngành, đó là chính sách nhà nước. Viện phí có khả năng tăng đáng kể do Chính phủ có thể điều chỉnh mức tăng viện phí và lệ phí ở bệnh viện công, nhằm mục đích duy trì hoạt động ổn định ở bệnh viện công và giữ chân bác sĩ. Việc này có thể dẫn đến môi trường cạnh tranh trở nên thuận lợi và dễ dàng hơn cho các bệnh viện tư nhân và công ty dược phẩm.

Ngoài ra, bởi các quy định sẽ được thắt chặt hơn trong đấu thầu thuốc tại các cơ sở y tế công lập (Thông tư 15/2019/BYT) nên giá cả định hướng theo thị trường với sự ưu tiên cho các doanh nghiệp sản xuất thuốc và kinh doanh dịch vụ chăm sóc sức khỏe chất lượng tốt. Chính phủ Việt Nam cũng đã thực hiện các chương trình và quyết sách trong nhiều năm qua nhằm thu hút đầu tư từ các công ty dược nước ngoài. Nghị định 155/2018/NĐ-CP với các quy định về cấp giấy phép nhập khẩu trở nên đơn giản và rõ ràng hơn.

IV. Tổng kết

Mặc dù nền kinh tế thế giới nói chung và Việt Nam nói riêng hiện đang trải qua nhiều biến động, song dược phẩm vẫn được coi là nhóm ngành tiềm năng do nguồn cung ổn định qua các thời kỳ. Với những tín hiệu tích cực trong năm qua, có thể thấy ngành dược phẩm Việt Nam đang đứng trước thời kỳ tăng trưởng đầy tiềm năng.

Tác giả: Hoàng Thu Thủy

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/