Tự quyết toán thuế thu nhập cá nhân là công việc mà người lao động phát sinh nhiều nguồn thu nhập từ tiền lương, tiền công bắt buộc phải thực hiện theo quy định của Luật thuế TNCN.

Hiện nay có nhiều cá nhân phát sinh thu nhập từ tiền lương tiền công từ 2 nơi trở lên nhưng chưa thực sự hiểu hết về cách xác định cũng như quy định về việc tự quyết toán này. Trong bài viết này, MISA AMIS HRM sẽ cùng bạn giải quyết các vấn đề nêu trên.

Các trường hợp cá nhân có thu nhập từ 2 nơi trở lên cần tự kê khai và quyết toán toán thuế TNCN

– Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một đơn vị, đồng thời có thu nhập vãng lai chưa khấu trừ thuế (bao gồm trường hợp chưa đến mức khấu trừ và đã đến mức khấu trừ nhưng không khấu trừ) thì cá nhân không ủy quyền quyết toán thuế mà phải tự đi quyết toán thuế thu nhập cá nhân.

– Cá nhân có thu nhập tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại một tổ chức trả thu nhập, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ thuế theo tỷ lệ 10% được ủy quyền quyết toán tại tổ chức trả thu nhập ký hợp đồng lao động từ 03 tháng trở lên. Tuy nhiên, nếu cá nhân có yêu cầu quyết toán thuế đối với thu nhập vãng lai thì cá nhân trực tiếp quyết toán với cơ quan thuế.

Hướng dẫn cách xác định số thuế thu nhập cá nhân phải nộp cho người có thu nhập từ 2 nơi trở lên

Đối với cá nhân có thu nhập từ tiền lương, tiền công tại 2 hoặc nhiều nơi thì khi xác định số thuế thu nhập cá nhân phải nộp các bạn cần lưu ý thời hạn của hợp đồng lao động để xác định cách tính cho chính xác. Cụ thể:

Trường hợp 1: Nếu người lao động có có thu nhập từ 2 nơi trở lên và đều ký hợp đồng lao động trên 3 tháng

Đối với cá nhân thuộc trường hợp này, tại mỗi đơn vị chi trả thu nhập, các bạn tính thuế thu nhập cá nhân phải nộp theo biểu lũy tiến từng phần theo công thức sau (theo khoản 1, Điều 25 Thông tư số 111/2013/TT-BTC):

Thuế TNCN phải nộp = Thu nhập tính thuế (1) x Thuế suất (2)

Trong đó:

(1) Thu nhập tính thuế:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Thu nhập chịu thuế = Tổng thu nhập nhận được – Các khoản được miễn thuế

Thu nhập chịu thuế; các khoản giảm trừ; các khoản miễn thuế được quy định chi tiết tại Thông tư số 111/2013/TT-BTC và Thông tư 92/2015/TT-BTC.

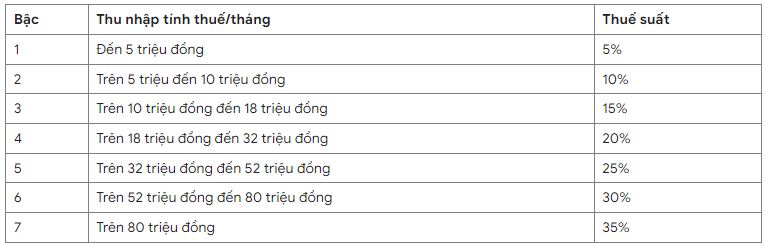

(2) Thuế suất: quy định tại Thông tư số 111/2013/TT-BTC.

Biểu thuế TNCN lũy tiến như sau:

Lưu ý: Về việc tính giảm trừ gia cảnh cho bản thân và người phụ thuộc

Theo quy định tại khoản 1 Điều 9 Thông tư 111/2013/TT-BTC:

- Đối với bản thân:

“c.1.1) Người nộp thuế có nhiều nguồn thu nhập từ tiền lương, tiền công, từ kinh doanh thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.”

- Đối với người phụ thuộc:

“c.2.4) Mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế”.

Do đó, trường hợp người nộp thuế ký hợp đồng lao động trên ba tháng ở hai nơi thì người nộp thuế được phép giảm trừ gia cảnh cho bản thân tại một cơ quan chi trả thu nhập và giảm trừ gia cảnh cho người phụ thuộc tại cơ quan chi trả thu nhập khác. Việc giảm trừ gia cảnh này không ảnh hưởng đến nghĩa vụ thuế TNCN của cá nhân nếu vẫn đảm bảo nguyên tắc theo hướng dẫn tại Điểm c khoản 1 Điều 9 Thông tư số 111/2013/TT-BTC. (Tham khảo Công văn 34683/CT-TTHT ngày 26/05/2017 của Cục thuế thành phố Hà Nội).

Trường hợp 2: Nếu người lao động có thu nhập từ 2 nơi trở lên mà trong đó có một nơi ký hợp đồng với thời hạn trên 3 tháng, có nơi ký hợp đồng với thời hạn dưới 3 tháng hoặc có mức thu nhập từ 2.000.000 đồng/lần hoặc /tháng trở lên thì nơi ký hợp đồng theo thời hạn 3 tháng trở lên xác định số thuế TNCN phải nộp theo như trường hợp 1, còn những trường hợp còn lại, số thuế TNCN phải nộp tính bằng 10% trên tổng thu nhập và đã được khấu trừ tại nơi đó. (Mức thu nhập dưới 2.000.000 đồng/lần hoặc /tháng thì không bị khấu trừ 10% tại nguồn).

Hướng dẫn kê khai và tập hợp hồ sơ quyết toán thuế TNCN đối với cá nhân có thu nhập từ 2 nơi trở lên

a) Hồ sơ cá nhân khai quyết toán trực tiếp với cơ quan thuế

Theo Thông tư số 80/2021/TT-BTC ngày 29/09/2021 quy định hồ sơ cá nhân trực tiếp quyết toán với cơ quan thuế gồm các giấy tờ sau:

– Tờ khai quyết toán thuế theo mẫu 02/QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC;

Tải mẫu 02/QTT-TNCN tại đây.

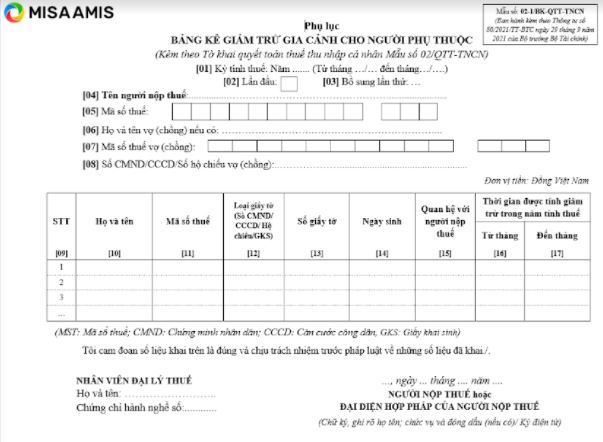

– Phụ lục bảng kê giảm trừ gia cảnh cho người phụ thuộc theo mẫu 02-1/BK-QTT-TNCN ban hành kèm theo Thông tư 80;

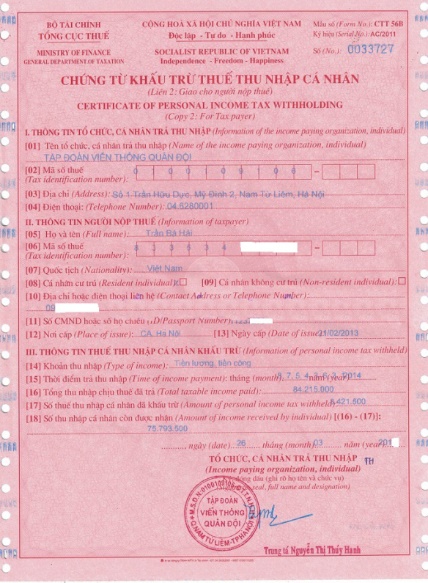

– Bản chụp các chứng từ thuế chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài (nếu có);

– Bản chụp các chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ khuyến học, quỹ nhân đạo (nếu có);

– Trường hợp cá nhân nhận thu nhập từ tổ chức quốc tế, Đại sứ quán, Lãnh sự quán và nhận thu nhập từ nước ngoài thì phải có tài liệu chứng minh về số tiền đã trả của đơn vị, tổ chức trả thu nhập ở nước ngoài.

b) Nơi nộp hồ sơ khai quyết toán thuế đối với cá nhân có thu nhập từ 2 nơi trở lên

Căn cứ theo tiết c.2 khoản 3 Điều 21 Thông tư 92/2015/TT-BTC quy định về Cơ quan thuế tiếp nhận hồ sơ quyết toán thuế:

– Trường hợp cá nhân có thu nhập tiền lương, tiền công tại 02 nơi trở lên bao gồm cả trường hợp vừa có thu nhập thuộc diện khai trực tiếp, vừa có thu nhập do tổ chức chi trả đã khấu trừ thì cá nhân nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi có nguồn thu nhập lớn nhất trong năm.

Trường hợp không xác định được nguồn thu nhập lớn nhất trong năm thì cá nhân tự lựa chọn nơi nộp hồ sơ quyết toán tại cơ quan thuế quản lý trực tiếp tổ chức chi trả hoặc nơi cá nhân cư trú.

– Cá nhân cư trú có thu nhập tiền công, tiền lương thuộc diện tổ chức chi trả khấu trừ tại nguồn từ 02 nơi trở lên thì nộp hồ sơ khai quyết toán thuế như sau:

+ Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó.

+ Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất cứ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú.

+ Trường hợp cá nhân cư trú không ký hợp đồng lao động, hoặc ký hợp đồng lao động dưới 03 tháng, hoặc ký hợp đồng cung cấp dịch vụ có thu nhập tại 01 nơi hoặc nhiều nơi đã khấu trừ 10% thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú.

+ Cá nhân cư trú trong năm có thu nhập từ tiền lương, tiền công tại 01 nơi hoặc nhiều nơi nhưng tại thời điểm quyết toán không làm việc tại tổ chức, cá nhân trả thu nhập nào thì nơi nộp hồ sơ khai quyết toán thuế là cơ quan thuế nơi cá nhân cư trú.

c) Hướng dẫn cá nhân có thu nhập từ 2 nơi trở lên tự kê khai và nộp quyết toán thuế TNCN

– Đối với người nộp thuế đã đăng ký tài khoản giao dịch thuế điện tử với cơ quan Thuế có thể thực hiện nộp hồ sơ khai quyết toán thuế TNCN bằng phương thức điện tử theo một trong hai hình thức hướng dẫn sau đây:

Cách 1: Khai tờ khai 02/QTT-TNCN và nộp hồ sơ quyết toán thuế trực tuyến tại Cổng thông tin điện tử của Tổng cục Thuế

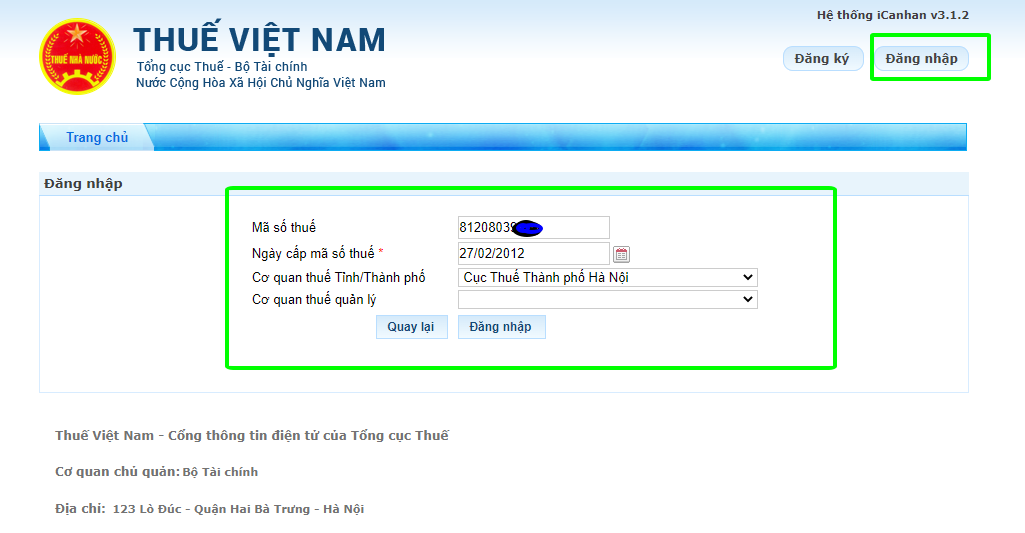

Bước 1: NNT truy cập vào Cổng thông tin điện tử của Tổng cục Thuế (trang web: thuedientu.gdt.gov.vn, phân hệ dành cho cá nhân) bằng tài khoản giao dịch thuế điện tử đã được đăng ký với cơ quan Thuế.

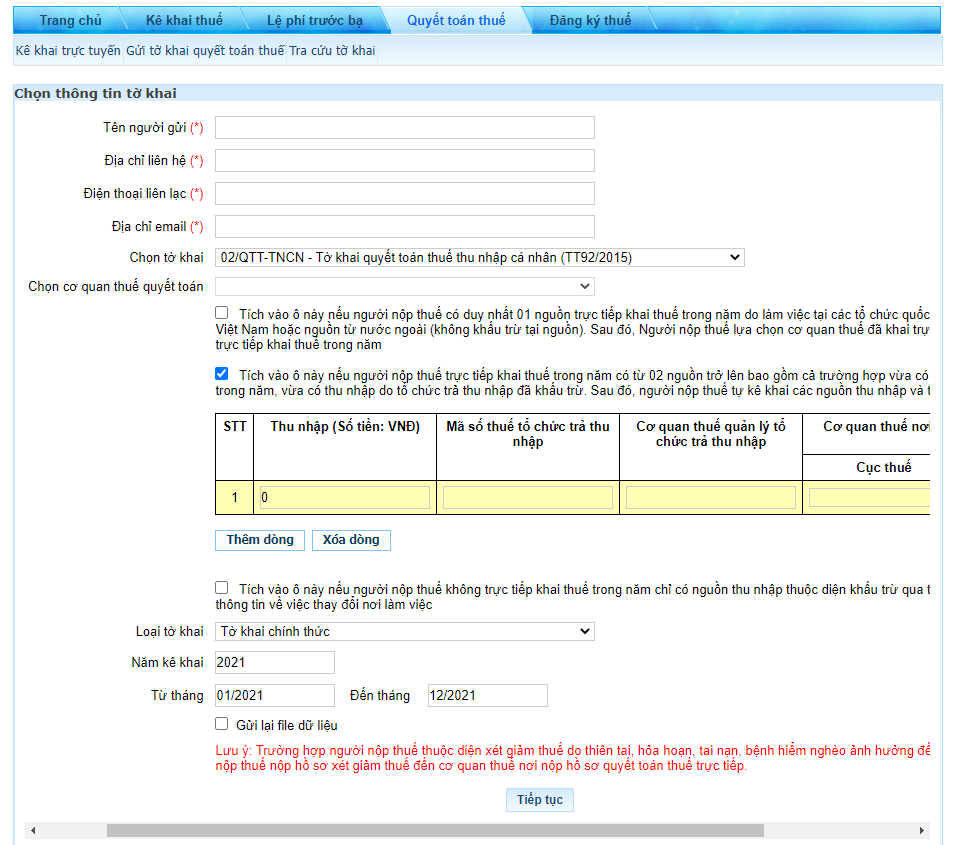

Bước 2: NNT chọn Tờ khai 02/QTT-TNCN – Tờ khai quyết toán thuế TNCN tại mục Quyết toán thuế/ Kê khai trực tuyến và thực hiện kê khai trực tuyến tờ khai 02/QTT-TNCN.

Sau khi NNT hoàn tất thông tin trên tờ khai 02/QTT-TNCN và gửi bản chụp tài liệu kèm theo theo quy định (nếu có) và nhập mã xác thực (OTP) (do cổng thông tin điện tử của Tổng cục Thuế gửi đến số điện thoại của NNT đã đăng ký với cơ quan Thuế) và nộp hồ sơ quyết toán thuế thu nhập cá nhân.

Bản chụp tài liệu kèm theo tờ khai quyết toán thuế TNCN dưới dạng điện tử được lưu trên Cổng thông tin điện tử của Tổng cục Thuế để phục vụ cho việc kiểm tra hồ sơ khai thuế của cơ quan Thuế.

Bước 3: NNT sau khi hoàn thành nộp hồ sơ Quyết toán thuế, chậm nhất sau 15 phút kể từ khi nhận được hồ sơ khai thuế điện tử của người nộp thuế, Cổng thông tin điện tử của Tổng cục Thuế gửi Thông báo tiếp nhận hồ sơ khai thuế điện tử (theo mẫu số 01-1/TB-TĐT ban hành theo Thông tư 66/2019/TT-BTC ngày 20/09/2019 của Bộ Tài chính) qua địa chỉ thư điện tử đồng thời gửi tin nhắn đến số điện thoại của NNT đã đăng ký với cơ quan Thuế.

Chậm nhất 01 ngày làm việc kể từ ngày ghi trên Thông báo tiếp nhận nộp hồ sơ khai thuế điện tử, Cổng thông tin điện tử của Tổng cục Thuế gửi Thông báo chấp nhận hoặc không chấp nhận hồ sơ khai thuế điện tử (theo mẫu 01-2/TB-TĐT ban hành theo Thông tư 66/2019/TT-BTC ngày 20/09/2019 của Bộ Tài chính) cho NNT qua địa chỉ thư điện tử đồng thời gửi tin nhắn đến số điện thoại của NNT đã đăng ký với cơ quan Thuế.

Cách 2: Khai tờ khai 02/QTT-TNCN qua ứng dụng HTKK và nộp hồ sơ quyết toán thuế trực tuyến trên Cổng thông tin điện tử của Tổng cục Thuế

NNT thực hiện kê khai tờ khai 02/QTT-TNCN – Tờ khai quyết toán thuế TNCN trên ứng dụng HTKK, sau đó kết xuất tờ khai theo định dạng XML và đăng nhập vào Cổng thông tin điện tử của Tổng cục Thuế (trang web: thuedientu.gdt.gov.vn, phân hệ dành cho cá nhân) bằng tài khoản giao dịch thuế điện tử đã được đăng ký với cơ quan Thuế.

NNT vào mục Quyết toán thuế/ Gửi tờ khai quyết toán thuế để đính kèm Tờ khai 02/QTT-TNCN và bản chụp các tài liệu kèm theo theo quy định và nộp hồ sơ quyết toán thuế các bước tương tự như hướng dẫn tại cách 1.

– Đối với người nộp thuế chưa đăng ký khai thuế qua mạng thì cơ quan thuế hướng dẫn người nộp thuế trực tiếp nộp hồ sơ quyết toán thuế với cơ quan thuế theo các giấy tờ đã nêu ở mục a nêu trên.

Lưu ý đối với cá nhân có thu nhập từ hai nơi trở lên khi nộp hồ sơ khai thuế TNCN cho cơ quan Thuế

– Khi tự quyết toán thuế TNCN năm, các cá nhân phải hoàn toàn chịu trách nhiệm về tính chính xác của hồ sơ đã kê khai;

– Thời hạn nộp hồ sơ khai quyết toán thuế: Đối với cá nhân trực tiếp quyết toán thuế: Thời hạn nộp hồ sơ quyết toán thuế chậm nhất là ngày cuối cùng của tháng thứ 04 kể từ ngày kết thúc năm dương lịch. Trường hợp thời hạn nộp hồ sơ quyết toán thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ quyết toán thuế là ngày làm việc tiếp theo.

Theo đó, thời hạn nộp tờ khai quyết toán thuế TNCN nếu cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế thu nhập cá nhân với cơ quan thuế thì thời hạn quyết toán chậm nhất sẽ là ngày 04/05/2022.

Qua bài viết MISA AMIS đã tổng hợp các quy định, cách tính thuế TNCN và hướng dẫn quyết toán thuế TNCN đối với người có thu nhập từ tiền lương, tiền công từ 2 nơi trở lên. MISA AMIS hy vọng bài viết đã cung cấp cho bạn đọc kiến thức về thuế TNCN trong trường hợp trên. Chúc các bạn có một kỳ quyết toán thuế thành công!

Tác giả: Trần Hải Nam

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/