Thuế thu nhập cá nhân là một loại thuế trực thu được trích từ thu nhập của cá nhân để nộp vào ngân sách nhà nước. Vậy thuế thu nhập cá nhân là gì? Cách tính thuế thu nhập cá nhập như thế nào? Xem ngay bài viết sau để biết chi tiết.

Các văn bản luật thuế thu nhập cá nhân mới nhất hiện nay

| Văn bản pháp luật | Căn cứ pháp lý | Nội dung quy định |

| Luật | Luật Thuế thu nhập cá nhân 2007 | Quy định về đối tượng nộp thuế, thu nhập chịu thuế, thu nhập được miễn thuế, giảm thuế và căn cứ tính thuế thu nhập cá nhân |

| Nghị định | Nghị định 65/2013/NĐ-CP | Quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân. |

| Nghị định 91/2014/NĐ-CP | Sửa đổi các Nghị định quy định về thuế. | |

| Nghị định 12/2015/NĐ-CP | quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều tại các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế. | |

| Thông tư | Thông tư 20/2010/TT-BTC | Hướng dẫn thủ tục hành chính về thuế TNCN |

| Thông tư 111/2013/TT-BTC | Hướng dẫn Luật thuế TNCN, luật sử đổi bổ sung của luật thuế TNCN và Nghị định 65/2013/NĐ-CP | |

| Thông tư 151/2014/TT-BTC | Hướng dẫn thi hành Nghị định 91/2014/NĐ-CP sửa đổi, bổ sung một số điều ở các Nghị định quy định về thuế | |

| Thông tư 119/2014/TT-BTC | Sửa đổi Thông tư 156/2013/TT-BTC, 11/2013/TT-BTC, 219/2013/TT-BTC, 08/2013/TT-BTC, 85/2011/TT-BTC, 39/2014/TT-BTC và 78/2014/TT-BTC để cải cách, đơn giản các thủ tục hành chính về thuế. | |

| Thông tư 92/2015/TT-BTC | Hướng dẫn thực hiện thuế GTGT và thuế TNCN đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế TNCN quy định tại Luật sửa đổi, bổ sung một số điều của các Luật về thuế 71/2014/QH13 và Nghị định 12/2015/NĐ-CP quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế. | |

| Chỉ thị | Chỉ thị 22/2008/CT-TTg | Quy định về việc triển khai thực hiện luật thuế TNCN |

1. Các khái niệm về thuế thu nhập cá nhân

1.1. Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân (TNCN) – Personal Income Tax là khoản tiền mà người lao động phải trích nộp trong một phần tiền lương hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ. Đây là nguồn thu quan trọng của nhà nước, được áp dụng với đa số các ngành nghề khác nhau.

1.2. Thu nhập chịu thuế là gì?

Thu nhập chịu thuế là tổng tất cả thu nhập mà cá nhân nhận được từ tiền công, tiền lương và các khoản thu nhạp khác có tính chất giống tiền công, tiền lương không bao gồm các khoản giảm trừ như:

- Tiền ăn trưa, ăn giữa các ca làm việc.

- Tiền phụ cấp điện thoại, trang phục.

- Tiền công tác phí.

- Thu nhập từ làm thêm giờ, làm đêm.

1.3. Khấu trừ thuế TNCN là gì?

Khấu trừ thuế TNCN là việc cá nhân, tổ chức trả thu nhập trừ thuế trước khi trả thu nhập cho người lao động. Hiện nay có 2 loại khấu trừ thuế TNCN phổ biến nhất là 10% và 20%.

Doanh nghiệp có nhu cầu đăng ký sử dụng miễn phí và nhận tư vấn về phần mềm MISA Amis thuế TNCN – phát hành, quản lý chứng từ khấu trừ thuế TNCN đúng chuẩn quy định theo thông tư 78 và nghị định 123. Hãy đăng ký ngay tại Form dưới đây.

1.4. Thuế suất thuế thu nhập cá nhân

Thuế suất thuế thu nhập cá nhân là mức thuế người lao động phải nộp căn cứ vào thu nhập chịu thuế và loại hình thu nhập của mỗi cá nhân.

2. Vai trò của thuế thu nhập cá nhân

Đối với nền kinh tế xã hội

- Là nguồn thu quan trọng của ngân sách nhà nước

- Giảm sự chênh lệch giàu nghèo trong xã hội bởi thuế TNCN chỉ đánh vào những người có thu nhập trung bình trở lên.

- Điều tiết vĩ mô, điều chỉnh nền kinh tế nhà nước thông qua các chính sách ưu đãi, miễn giảm giúp người dân có định hướng đúng trong tiêu dùng và đầu tư.

- Góp phần phát hiện các nguồn thu nhập bất hợp pháp như: hối lộ, tham ô, kinh doanh hàng cấm, trốn thuế, lừa đảo,… do thuế TNCN là minh chứng hợp pháp cho nguồn thu nhập của cá nhân.

Đối với hệ thống thuế

- Khắc phục hạn chế của các loại thuế GTGT, thuế tiêu dùng (tính thuế lũy thoái) bởi các khi tiêu dùng cùng một loại hàng hóa thì mọi người đều phải chịu tiền thuế như nhau nên các loại thuế này sẽ ảnh hưởng trực tiếp đến người tiêu dùng. Lúc này, thuế TNCN tính theo phương pháp lũy tiến từng phần sẽ góp phần đảm bảo tính công bằng của hệ thống thuế.

- Hạn chế thất thu thuế doanh nghiệp: Trường hợp doanh nghiệp kê khai các chi phí cho cá nhân cao hơn với thực tế để trốn thuế thì cá nhân phải nộp thêm thuế TNCN cho phần phát sinh từ đó giúp hạn chế thất thu về thuế.

3. Các quy định về thuế thu nhập cá nhân

Đối tượng phải nộp thuế thu nhập cá nhân

Căn cứ theo Điều 2 Luật Thuế TNCN thì đối tượng nộp thuế thu nhập cá nhân bao gồm: cá nhân cư trú và cá nhân không cư trú. Cụ thể:

Cá nhân cư trú

Là các cá nhân có mặt tại Việt Nam từ 183 ngày trở lên trong năm dương lịch hoặc tính theo 12 tháng liên tục kể từ lúc có mặt ở Việt Nam và có nơi ở thường xuyên ở Việt Nam có đăng ký thường trú hoặc nhà thuê theo hợp đồng có thời hạn.

Có 2 đối tường cá nhân cư trú phải đóng thuế thu nhập cá nhân là:

- Cá nhân ký kết hợp đồng lao động từ 03 tháng trở lên

- Cá nhân ký kết hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động

Cá nhân không cư trú

Là các cá nhân không đáp ứng được điều kiện là cá nhân cư trú. Cá nhân không cứ trú thường là người nước ngoài đến Việt Nam sinh sống và làm việc.

Mức đóng thuế thu nhập cá nhân

Mức đóng thuế thu nhập cá nhân phụ thuộc vào loại thu nhập mà cá nhân được nhận. Cụ thể:

Đối với thu nhập từ tiền công, tiền lương, kinh doanh áp dụng biểu thuế lũy tiến có quy định mức thuế thu nhập cá nhân cho từng mức lương theo bảng sau:

| Bậc thuế | Phần thu nhập tính thuế/năm(triệu đồng) | Phần thu nhập tính thuế/tháng(triệu đồng) | Thuế suất (%) |

| 1 | Đến 60 triệu | Đến 5 | 5% |

| 2 | Trên 60 – 120 triệu | Trên 5 – 10 triệu | 10% |

| 3 | Trên 120 – 216 triệu | Trên 10 – 18 triệu | 15% |

| 4 | Trên 216 – 384 triệu | Trên 18 – 32 triệu | 20% |

| 5 | Trên 384 – 624 triệu | Trên 32 – 52 triệu | 25% |

| 6 | Trên 624 – 960 triệu | Trên 52 – 80 triệu | 30% |

| 7 | Trên 960 triệu | Trên 80 triệu | 35% |

Đối với thu nhập từ đầu tư, chuyển nhượng vốn, chuyển nhượng bất động sản, chuyển nhượng thương mại, trúng giải thưởng, bản quyền, nhận tài sản thừa kế, quà tặng áp dụng biểu thuế toàn phần quy định mức tính thuế thu nhập cá nhân cho từng loại thu nhập như sau:

| Thu nhập tính thuế | Thuế suất (%) |

| Thu nhập từ đầu tư vốn | 5 |

| Thu nhập từ bản quyền, nhượng quyền thương mại | 5 |

| Thu nhập từ trúng thưởng | 10 |

| Thu nhập từ thừa kế, quà tặng | 10 |

| Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 của Luật này | 20 |

| Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 1 Điều 13 của Luật này | 0,1 |

| Thu nhập từ chuyển nhượng bất động sản | 2 |

Thời hạn nộp thuế thu nhập cá nhân

Thời hạn tạm nộp thuế TNCN

Căn cứ theo Khoản 1, Điều 44, Luật Quản lý thuế 2019 thì thời hạn nộp thuế TNCN được quy định như sau:

- Nộp thuế thu nhập cá nhân theo tháng: Muộn nhất là ngày 20 của tháng tiếp theo có phát sinh nghĩa vụ thuế.

- Nộp thuế thu nhập cá nhân theo quý: Muộn nhất là ngày cuối cùng của tháng đầu tiên trong quý phát sinh nghĩa vụ thuế.

Thời hạn quyết toán thuế TNCN

Căn cứ theo Khoản 4, Điều 44, Luật Quản lý thuế 2019 thì thời hạn quyết toán thuế TNCN được quy định như sau:

- Muộn nhất là ngày 31/03: Đối với cá nhân ủy quyền cho cá nhân, tổ chức trả thu nhập quyết toán thuế.

- Muộn nhất là ngày 30/04: Đối với cá nhân trực tiếp thực hiện quyết toán thuế

4. Cách tính thuế thu nhập cá nhân

Đối với cá nhân cư trú

TH1: Đối với người lao động ký HĐLĐ từ 03 tháng trở lên

Áp dụng công thức tính thuế thu nhập cá nhân sau:

Thuế thu nhập cá nhân = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

- Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn

- Thuế suất: Áp dụng theo biểu thuế lũy tiến từng phần, gồm 7 bậc với 5 mức thuế suất từ 5 – 35%.

Từ công thức trên người nộp thuế sẽ thực hiện tính thuế TNCN theo 5 bước sau:

- Bước 1: Tính tổng các khoản thu nhập từ tiền lương, tiền công mà người lao động nhận được.

- Bước 2: Tính các khoản thu nhập được miễn thuế:

- Tiền tăng ca, làm thêm giờ, tiền làm việc vào ban đêm

- Thu nhập của thuyền viên là người Việt Nam làm việc cho hãng tàu Việt Nam vận tải quốc tế hoặc hãng tàu của nước ngoài

- Bước 3: Tính tổng thu nhập phải chịu thuế

- Bước 4: Tính các khoản giảm trừ bao gồm:

- Giảm trừ gia cảnh đối với người nộp thuế

- Giảm trừ phí đóng bảo hiểm, từ thiện, khuyến học, nhân đạo và quỹ hữu trí tự nguyện.

- Bước 5: Tính thuế thu nhập cá nhân phải đóng theo mức thuế suất được quy định tại biểu thuế lũy tiến từng phần.

Ví dụ tính thuế thu nhập cá nhân cụ thể:

A là nhân viên văn phòng, có thu nhập từ tiền lương, tiền công là 40 triệu đồng / tháng. A có các khoản nộp phải đóng bao gồm: BHXH (8%), BHYT (1,5%), BHTN (1%). A nuôi 1 con dưới 18 tuổi.

Thuế TNCN của A được tính như sau:

- Thu nhập chịu thuế: 40.000.000 (đồng)

- Các khoản giảm trừ:

Giảm trừ gia cảnh cho bản thân: 11.000.000 (đồng)

Giảm trừ gia cảnh cho 1 người phụ thuộc: 4.400.000 (đồng)

Tổng tiền BHXH + BHYT: 40.000.000 x (8% + 1,5% + 1%) = 4.200.000 (đồng)

- Tổng các khoản được giảm trừ: 11.000.000 + 4.400.000 + 4.200.000 = 19.600.000 (đồng)

- Thu nhập tính thuế của A: 40.000.000 – 19.600.000 = 20.400.000 đồng

=> Thu nhập tính thuế của A thuộc bậc 4.

Vậy số tiền thuế TNCN mà A phải nộp là: 20.400.000 x 20% – 1.650.000 = 2.430.000 (đồng)

Ngoài ra, bạn cũng có thể tính thuế thu nhập cá nhân phải nộp theo phương pháp rút gọn bằng cách áp dụng công thức ở bảng tính thuế thu nhập cá nhân dưới đây.

|

Bậc |

Thu nhập tính thuế |

Thuế suất |

Cách tính số thuế TNCN phải nộp |

|

|

Cách tính 1 |

Cách tính 2 |

|||

|

1 |

Đến 5 triệu |

5% |

0 triệu + 5% thu nhập tính thuế |

5% thu nhập tính thuế |

|

2 |

Trên 5 triệu – 10 triệu |

10% |

0,25 triệu + 10% thu nhập tính thuế trên 5 triệu |

10% thu nhập tính thuế – 0,25 triệu |

|

3 |

Trên 10 triệu – 18 triệu |

15% |

0,75 triệu + 15% thu nhập tính thuế trên 10 triệu |

15% thu nhập tính thuế – 0,75 triệu |

|

4 |

Trên 18 triệu – 32 triệu |

20% |

1,95 triệu + 20% thu nhập tính thuế trên 18 triệu |

20% thu nhập tính thuế – 1,65 triệu |

|

5 |

Trên 32 triệu – 52 triệu |

25% |

4,75 triệu + 25% thu nhập tính thuế trên 32 triệu |

25% thu nhập tính thuế – 3,25 triệu |

|

6 |

Trên 52 triệu – 80 triệu |

30% |

9,75 triệu + 30% thu nhập tính thuế trên 52 triệu |

30 % thu nhập tính thuế – 5,85 triệu |

|

7 |

Trên 80 triệu |

35% |

18,15 triệu + 35% TNTT trên 80 triệu |

35% TNTT – 9,85 triệu |

TH2: Đối với người không ký HĐLĐ hoặc ký HĐLĐ dưới 3 tháng

Căn cứ tại điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC có quy định các cá nhân cư trú không ký hợp đồng lao động hoặc hợp đồng lao động dưới 3 tháng mà có thu nhập từ 02 triệu đồng/tháng thì sẽ khấu trừ thuế TNCN 10% trên tổng thu nhập (Đơn vị trả thu nhập sẽ khấu trừ luôn trước khi trả tiền)

Công thức tính thuế thu nhập cá nhân cho người không ký hợp đồng lao động hoặc hợp đồng lao động dưới 3 tháng:

Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả

Đối với cá nhân không cư trú

Theo quy định pháp luật thì các cá nhân cư trú không được tính khoản giảm trừ gia cảnh. Do vậy chỉ cần có thu nhập chịu thuế lớn hơn 0 sẽ phải nộp thuế TNCN với mức thuế suất 20% trên thu nhập chịu thuế.

Các khoản thu nhập cá nhân không cư trú được giảm trừ gồm: Phí đóng bảo hiểm

Các khoản được giảm trừ gồm: khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp khuyến học, nhân đạo, làm từ thiện.

Căn cứ theo Khoản 1 Điều 18 Thông tư 111/2013/TT-BTC quy định số thuế TNCN phải nộp đối với cá nhân không cư trú sẽ được tính theo công thức sau:

Thuế thu nhập cá nhân phải nộp = 20% x Thu nhập chịu thuế

Trong đó, thu nhập chịu thuế bằng tổng tiền lương, tiền công và các khoản thu nhập khác mà cá nhân nộp thế nhận được trong kỳ tính thuế và được xác định như thu nhập chịu thuế của cá nhân cư trú.

5. Cách tính thuế thu nhập cá nhân online

Hiện nay, người lao động có thể dễ dàng tính thuế thu nhập cá nhân online trên các hệ thống trực tuyến. Dưới đây là hướng dẫn tính thuế TNCN online trên trang Luật Việt Nam và thư viện pháp luật.

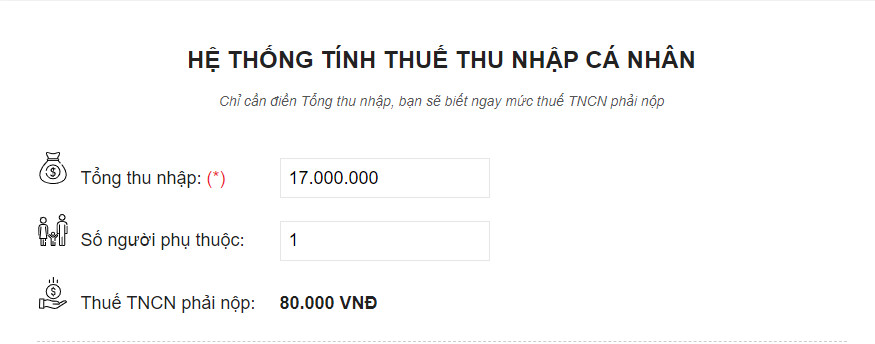

Tính thuế thu nhập cá nhân online trên trang Luật Việt Nam

- Bước 1: Truy cập hệ thống tính thuế TNCN trên trang Luật Việt Nam Tại đây

- Bước 2: Điền đầy đủ các thông tin sau lên hệ thống:

- Tổng thu nhập của cá nhân

- Số người phụ thuộc

- Bước 3: Nhận kết quả thuế TNCN phải nộp

Ví dụ: Một người có tổng thu nhập là 17.000.000đ và có 1 người phụ thuộc. Hệ thống sẽ tính như sau:

Diễn giải cách tính thuế TNCN:

- Giảm trừ bản thân = 11.000.000

- Giảm trừ người phụ thuộc = 1 x 4.400.000 = 4.400.000

- Thu nhập chịu thuế = 17.000.000 – 11.000.000 – 4.400.000 = 1.600.000

- Bậc 1: Thu nhập tính thuế đến 05 triệu đồng, thuế suất 5%: 1.600.000 × 5% = 80.000

>> Thuế thu nhập cá nhân = 80.000

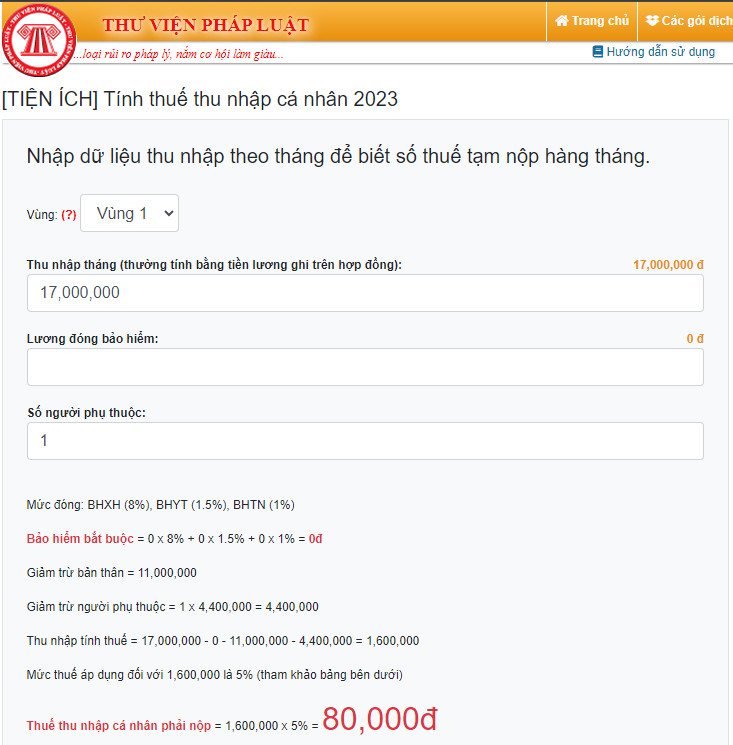

Tính thuế thu nhập cá nhân online trên trang thư viện pháp luật

Để tính thuế TNCN online trên trang thư viện pháp luật bạn thực hiện các bước sau:

- Bước 1: Truy cập hệ thống tính thuế TNCN trên trang Thứ Viện Pháp Luật Tại đây

- Bước 2: Điền đầy đủ các thông tin sau lên hệ thống:

- Thu nhập tháng (thường tính bằng lương ghi trên hợp đồng)

- Lương đóng bảo hiểm (Trường hợp cá nhân không tự đóng thì lương đóng bảo hiểm = 0)

- Số lượng người phụ thuộc

- Bước 3: Nhận kết quả thuế TNCN phải nộp

Ví dụ: Một người có tổng thu là 17.000.000đ và có 1 người phụ thuộc. Hệ thống sẽ tính như sau:

Diễn giải cách tính thuế TNCN:

- Mức đóng: BHXH (8%), BHYT (1.5%), BHTN (1%)

- Bảo hiểm bắt buộc = 0 x 8% + 0 x 1.5% + 0 x 1% = 0đ

- Giảm trừ bản thân = 11,000,000

- Giảm trừ người phụ thuộc = 1 x 4,400,000 = 4,400,000

- Thu nhập tính thuế = 17,000,000 – 0 – 11,000,000 – 4,400,000 = 1,600,000

- Mức thuế áp dụng đối với 1,600,000 là 5%

>> Thuế thu nhập cá nhân phải nộp = 1,600,000 x 5% = 80,000đ

6. Cách giảm thuế thu nhập cá nhân phải nộp

Căn cứ theo thông tư 111/2013/BTC, thông tư 92/2015/BTC và nghị quyết 954/2020/UBTVQH14 thì có 3 khoản giảm trừ thuế TNCN phải nộp như sau

- Giảm trừ gia cảnh

- Bản thân người nộp thuế là 11 triệu đồng/tháng.

- Người phụ thuộc: 4,4 triệu đồng/tháng

- Các khoản BHXH bắt buộc (BHXH, BHYT, BHTN) và bảo hiểm trong một số lĩnh vực nghề nghiệp đặc biệt.

- Các khoản cá nhân đóng góp cho từ thiện, khuyến học hoặc nhân đạo: Mức giảm trừ tối đa không vượt quá thu nhập tính thuế và phải có tài liệu chứng minh.

Từ quy định trên có thể thấy khi cá nhân càng có nhiều người phụ thuộc thì số tiền thuế TNCN phải nộp sẽ được giảm đi.

Do vậy, khi có người phụ thuộc thì người nộp thuế nên kê khai đăng ký người phụ thuộc với cơ quan quản lý thuế để được giảm trừ gia cảnh và giảm số tiền thuế TNCN phải nộp theo quy định của pháp luật.

Hy vọng với những thông tin bài viết cung cấp đã giúp bạn hiểu rõ thuế thu nhập cá nhân là gì, các quy định pháp luật về thuế TNCN cũng như cách tính thuế thu nhập cá nhân chi tiết nhất.

Nhằm hỗ trợ doanh nghiệp phát hành, quản lý chứng từ thuế TNCN điển tử MISA đã cho ra mắt phần mềm MISA AMIS Thuế TNCN đáp ứng đầy đủ các nghiệp vụ theo quy định tại thông tư 78, Nghị định 123.

Doanh nghiệp có nhu cầu dùng thử miễn phí và nhận tư vấn về phần mềm MISA AMIS Thuế TNCN hay nhanh tay đăng ký ngay tại form dưới đây.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/