Nghị định số 52/2021/NĐ-CP ban hành ngày 19 tháng 4 năm 2021 quy định về việc gia hạn thời hạn nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân và tiền thuê đất trong năm 2021 ngay sau khi ban hành đã có nhiều doanh nghiệp và các hộ kinh doanh ủng hộ và nắm bắt các chính sách hỗ trợ này, tuy nhiên, nhiều kế toán của doanh nghiệp quay cuồng trong luồng công việc mà quên mất thời hạn gia hạn nộp thuế.

MISA AMIS – người bạn đồng hành của kế toán – xin gửi đến các bạn bài viết về thời hạn gia hạn nộp thuế quý 1, quý 2, tháng 3,4,5,6 và mức xử phạt cũng như các chính sách miễn giảm tiền chậm nộp năm 2021 để các bạn có thể tránh được việc bị xử phạt theo Luật thuế.

1. THỜI HẠN GIA HẠN CÁC KHOẢN THUẾ THEO NGHỊ ĐỊNH SỐ 52/2021/NĐ-CP

1.1. Đối với thuế giá trị gia tăng (GTGT)

– Loại thuế GTGT được gia hạn: Thuế GTGT phải nộp phát sinh hàng kỳ và cả số thuế GTGT nộp theo từng lần phát sinh

– Loại thuế GTGT không được gia hạn: Thuế giá trị gia tăng khâu nhập khẩu

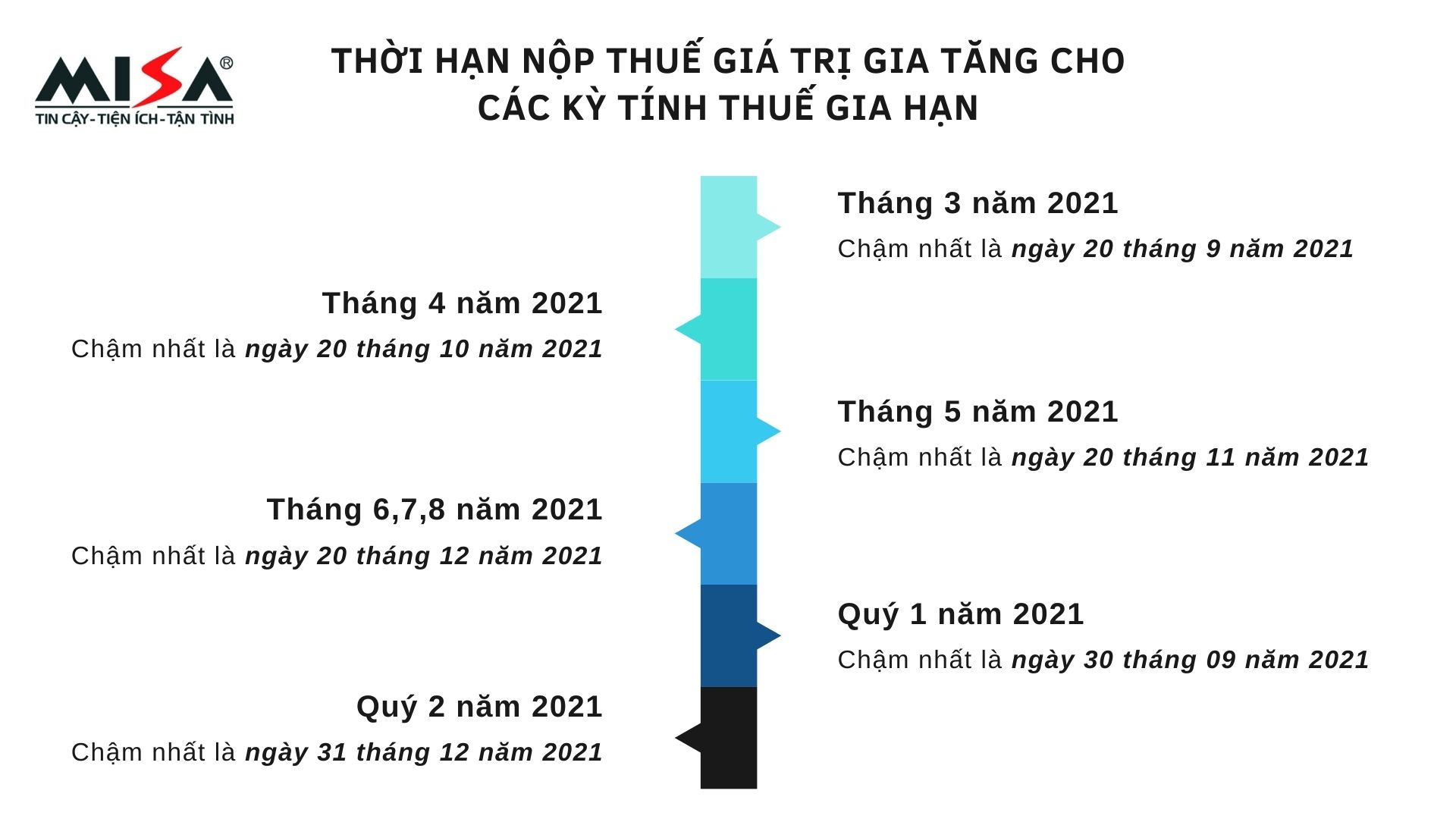

– Thời kỳ phát sinh: kỳ tính thuế tháng từ tháng 3 đến tháng 8 năm 2021 và kỳ tính thuế quý từ quý 1, quý 2 năm 2021

– Địa điểm phát sinh thuế: Cho phép gia hạn số thuế GTGT tại trụ sở và cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính.

– Thời hạn gia hạn thuế GTGT cho từng kỳ thuế như sau:

-

- Thời gian gia hạn là 05 tháng đối với số thuế giá trị gia tăng từ tháng 3 đến tháng 6 năm 2021 và quý 1, quý 2 năm 2021.

-

- Thời gian gia hạn là 04 tháng đối với số thuế giá trị gia tăng của tháng 7 năm 2021.

-

- Thời gian gia hạn là 03 tháng đối với số thuế giá trị gia tăng của tháng 8 năm 2021.

-

- Thời gian gia hạn được tính từ ngày kết thúc thời hạn nộp thuế giá trị gia tăng theo quy định của pháp luật về quản lý thuế.

Chi tiết thời hạn nộp thuế giá trị gia tăng của tháng, quý được gia hạn cụ thể như sau:

>>> Xem thêm:

1.2. Đối với thuế thu nhập doanh nghiệp (TNDN)

– Loại thuế được gia hạn: Thuế TNDN

– Thời kỳ phát sinh: Thuế TNDN tạm nộp phát sinh của kỳ tính thuế quý 1, quý 2 năm 2021

– Địa điểm phát sinh thuế: Cho phép gia hạn số thuế TNDN tạm nộp tại trụ sở và cả số thuế TNDN tạm nộp phát sinh tại các chi nhánh, đơn vị trực thuộc

– Thời gian gia hạn: Là 03 tháng, kể từ ngày kết thúc thời hạn nộp thuế thu nhập doanh nghiệp theo quy định của pháp luật về quản lý thuế.

* Chú ý: Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức không có hoạt động sản xuất kinh doanh thuộc ngành kinh tế, lĩnh vực được gia hạn thì chi nhánh, đơn vị trực thuộc không thuộc đối tượng được gia hạn nộp thuế thu nhập doanh nghiệp

>>> Xem thêm: Cách tính thuế thu nhập doanh nghiệp mới nhất 2021

1.3. Đối với thuế giá trị gia tăng, thuế thu nhập cá nhân của hộ kinh doanh, cá nhân kinh doanh

– Loại thuế được gia hạn: Thuế giá trị gia tăng, thuế thu nhập cá nhân

– Thời kỳ phát sinh: Phát sinh trong năm 2021

– Thời gian gia hạn: Chậm nhất là ngày 31 tháng 12 năm 2021 phải nộp vào ngân sách nhà nước.

>>> Xem thêm: Hướng dẫn kê khai nộp thuế cho hộ kinh doanh

1.4. Đối với tiền thuê đất

– Loại thuế được gia hạn: Tiền thuê đất

– Thời kỳ phát sinh: Kỳ đầu năm 2021

(Theo Nghị định số 126/2020/NĐ-CP có quy định trường hợp người thuê đất, chọn hình thức nộp tiền 2 lần trong năm thì thời hạn nộp thuế cho kỳ thứ nhất nộp 50% chậm nhất là ngày 31 tháng 5; kỳ thứ hai nộp đủ phần còn lại chậm nhất là ngày 31 tháng 10).

– Thời gian gia hạn: Là 06 tháng kể từ ngày 31 tháng 5 năm 2021.

– Đối tượng thuê đất: Do Nhà nước cho thuê đất trực tiếp theo Quyết định hoặc Hợp đồng của cơ quan nhà nước có thẩm quyền dưới hình thức trả tiền thuê đất hàng năm.

2. MỨC TÍNH TIỀN CHẬM NỘP VÀ THỜI GIAN TÍNH TIỀN CHẬM NỘP

– Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

– Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

(Căn cứ theo Khoản 2, Điều 59, Luật quản lý thuế số 38/2019/QH14)

>>> Chi tiết tại bài viết: Cách tính và hạch toán chậm nộp thuế theo đúng quy định

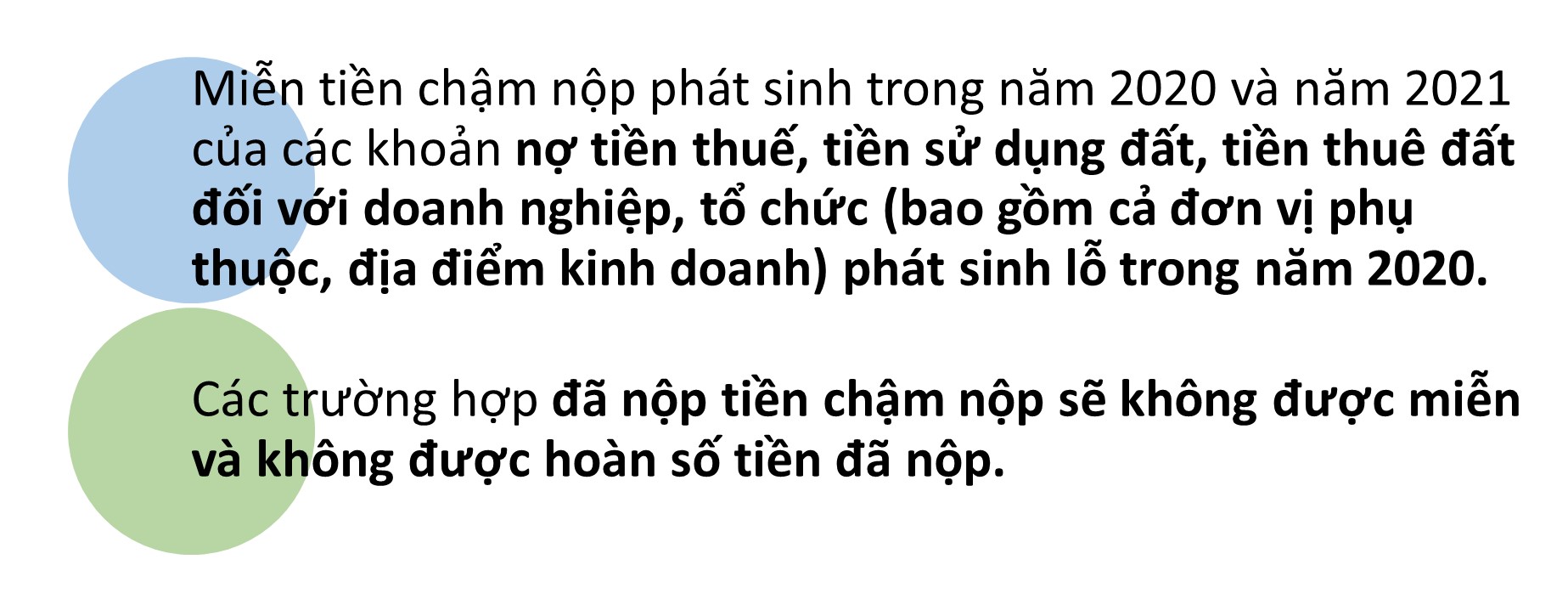

3. CHÍNH SÁCH MIỄN TIỀN CHẬM NỘP THEO NGHỊ QUYẾT SỐ 406/NQ-UBTVQH15 NGÀY 19/10/2021

***Chú ý: Để được miễn tiền chậm nộp theo Nghị quyết số 406/NQ-UBTVQH15 ngày 19/10/2021 thì “doanh nghiệp, tổ chức phải có phát sinh lỗ trong năm 2020”. Đây là một điểm đặc biệt quan trọng để hưởng chính sách, do vậy, nếu các doanh nghiệp, tổ chức mà năm 2020 phát sinh lãi thì cần nộp tiền thuế đã gia hạn theo Nghị định số 52/2021/NĐ-CP theo đúng thời hạn đã quy định trong Nghị định này để tránh bị xử phạt chậm nộp.

>>> Đọc thêm các quy định mới nhất năm 2021:

- CHÍNH THỨC MIỄN GIẢM THUẾ TNDN 30%, THUẾ GTGT 30% VÀ MIỄN TOÀN BỘ TIỀN CHẬM NỘP NĂM 2020 VÀ NĂM 2021

4. KẾT LUẬN

MISA AMIS hy vọng qua bài viết sẽ giúp được các doanh nghiệp, hộ kinh doanh kịp thời nắm bắt được thời hạn gia hạn nộp thuế theo Nghị định số 52/2021/NĐ-CP để nộp thuế trước khi hết thời hạn, tránh để bị phạt thêm tiền chậm nộp, gây tổn thất lãng phí một khoản chi phí của doanh nghiệp. Đồng thời, xem xét bản thân doanh nghiệp có đáp ứng điều kiện miễn tiền chậm nộp theo Nghị quyết số 406/NQ-UBTVQH15 để đăng ký nhận hỗ trợ miễn giảm theo quy định. Chúc các doanh nghiệp, hộ kinh doanh thành công!

Các doanh nghiệp đều nắm rõ được rằng nộp thuế là nghĩa vụ của họ và thực tế thì họ vẫn thực hiện đầy đủ nghĩa vụ của mình. Tuy nhiên, khó lòng tránh được nguy cơ chậm nộp thuế vì quá bận hoặc vì những lý do khách quan như gặp sai sót trong quá trình kê khai, tính thuế… Lúc này, các doanh nghiệp cần đến sự hỗ trợ của hệ thống công nghệ mà nhất là công nghệ mới, tiện ích và thông minh như phần mềm kế toán online MISA AMIS. AMIS Kế toán có tính năng thuế hỗ trợ doanh nghiệp:

- TÍNH NĂNG CẢNH BÁO THÔNG MINH: Nhắc nhở doanh nghiệp khi gần đến hạn kê khai, nộp thuế để đảm bảo không rơi vào tình huống chậm nộp.

- TỰ ĐỘNG LẬP TỜ KHAI CÓ MÃ VẠCH THEO MẪU BIỂU MỚI NHẤT CỦA CƠ QUAN THUẾ: Tự động lập Tờ khai thuế GTGT theo tháng/ quý, Tờ khai thuế TNDN tạm tính, Tờ khai quyết toán thuế TNDN,… các phụ lục kèm theo tờ khai và báo cáo thuế có mã vạch.

- NỘP TỜ KHAI TRỰC TIẾP CHO CƠ QUAN THUẾ TỪ PHẦN MỀM: Phần mềm tích hợp dịch vụ kê khai thuế MTAX.VN, giúp Kế toán nộp trực tiếp tờ khai đã lập trên phần mềm. Đồng thời, doanh nghiệp có thể xuất khẩu tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

- ….

Doanh nghiệp có thể đăng ký sử dụng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để thực tế trải nghiệm.

Tác giả: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/