Nhằm kịp thời đưa tới các chính sách thuế mới nhất tới cho bạn đọc, hôm nay, MISA AMIS xin trình bày các mức xử phạt với hành vi khai sai tờ khai thuế GTGT theo Nghị định mới nhất số 125/2020/NĐ-CP ban hành ngày 19/10/2020.

Nghị định đã đưa ra nhiều mức xử phạt vi phạm hành chính về thuế, hóa đơn tăng cao hơn nhiều so với các quy định trước đây đối với hành vi khai sai tờ khai thuế GTGT nhưng không nộp tờ khai bổ sung.

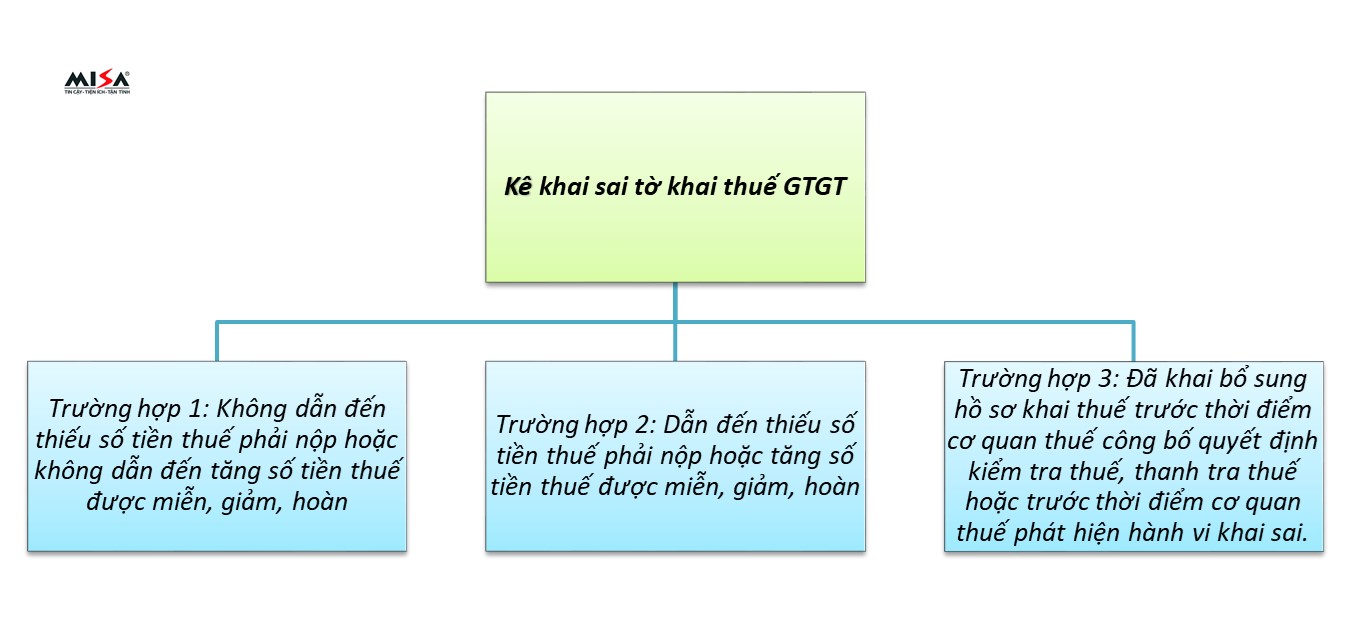

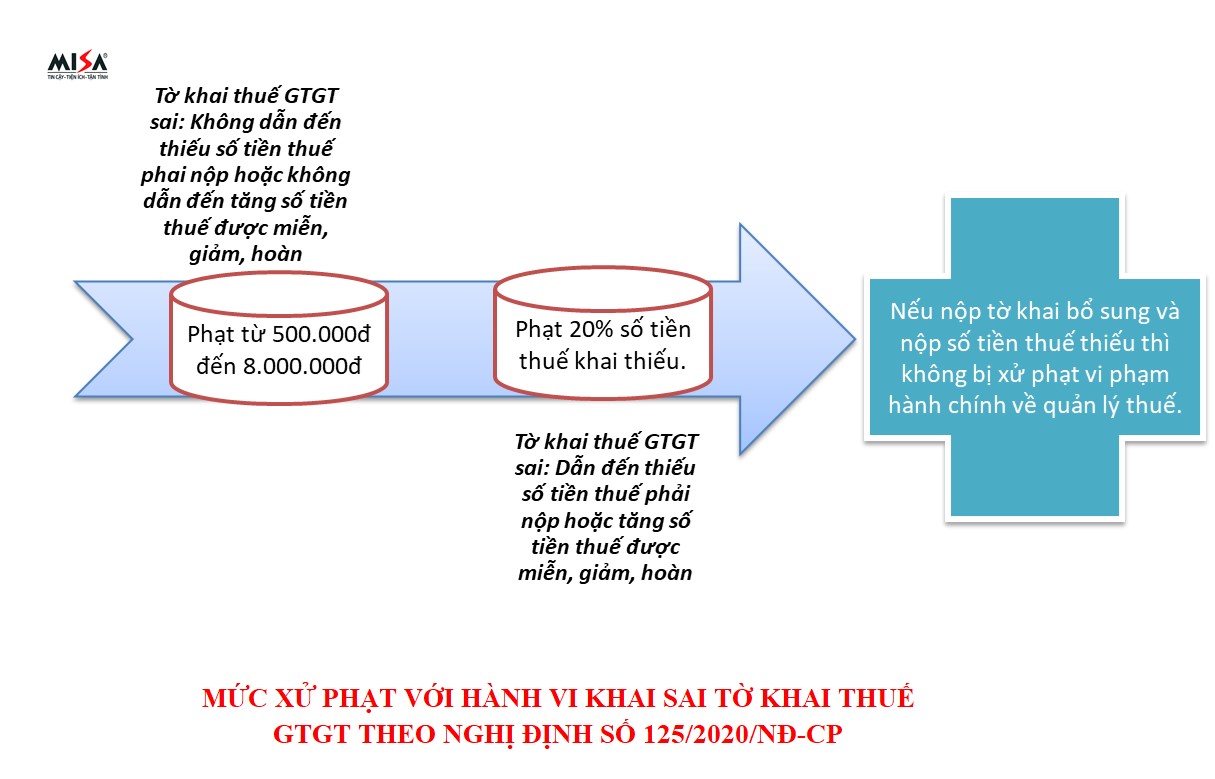

Mức phạt theo Nghị định này đưa ra với hành vi khai sai tờ khai thuế GTGT nhưng không nộp tờ khai bổ sung có 3 trường hợp như sau:

Trường hợp 1. Kê khai sai tờ khai thuế GTGT nhưng không dẫn đến thiếu số tiền thuế phải nộp hoặc không dẫn đến tăng số tiền thuế được miễn, giảm, hoàn.

Trường hợp 2. Kê khai sai tờ khai thuế GTGT dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn.

Trường hợp 3. Kê khai sai tờ khai thuế GTGT nhưng đã khai bổ sung hồ sơ khai thuế trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế phát hiện hành vi khai sai.

>>> Xem thêm bài viết: Hướng dẫn lập tờ khai thuế giá trị gia tăng

Chúng ta sẽ cùng MISA AMIS đi đến từng trường hợp cụ thể:

Kê khai sai tờ khai thuế GTGT nhưng không dẫn đến thiếu số tiền thuế phải nộp hoặc không dẫn đến tăng số tiền thuế được miễn, giảm, hoàn

Theo Điều 12 của Nghị định này quy định: Mức Xử phạt hành vi khai sai, khai không đầy đủ các nội dung trong hồ sơ thuế không dẫn đến thiếu số tiền thuế phai nộp hoặc không dẫn đến tăng số tiền thuế được miễn, giảm, hoàn:

Phạt tiền từ 500.000 đồng đến 1.500.000 đồng đối với hành vi khai sai, khai không đầy đủ các chỉ tiêu trong hồ sơ thuế nhưng không liên quan đến xác định nghĩa vụ thuế, trừ hành vi quy định tại khoản 2 Điều này.

Phạt tiền từ 1.500.000 đồng đến 2.500.000 đồng đối với hành vi khai sai, khai không đầy đủ các chỉ tiêu trên tờ khai thuế, các phụ lục kèm theo tờ khai thuế nhưng không liên quan đến xác định nghĩa vụ thuế.

Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với một trong các hành vi sau đây:

a) Khai sai, khai không đầy đủ các chỉ tiêu liên quan đến xác định nghĩa vụ thuế trong hồ sơ thuế;

b) Hành vi quy định tại khoản 3 Điều 16; khoản 7 Điều 17 Nghị định này.

Sau khi buộc phải tiền nộp phạt theo quy định doanh nghiệp còn phải thực hiện các biện pháp khắc phục hậu quả bắt buộc: Tại Khoản 4. Biện pháp khắc phục hậu quả như sau:

a) Buộc khai lại và nộp bổ sung các tài liệu trong hồ sơ thuế đối với hành vi quy định tại khoản 1, 2 và điểm a khoản 3 Điều này;

b) Buộc điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có) đối với hành vi quy định tại khoản 3 Điều này.

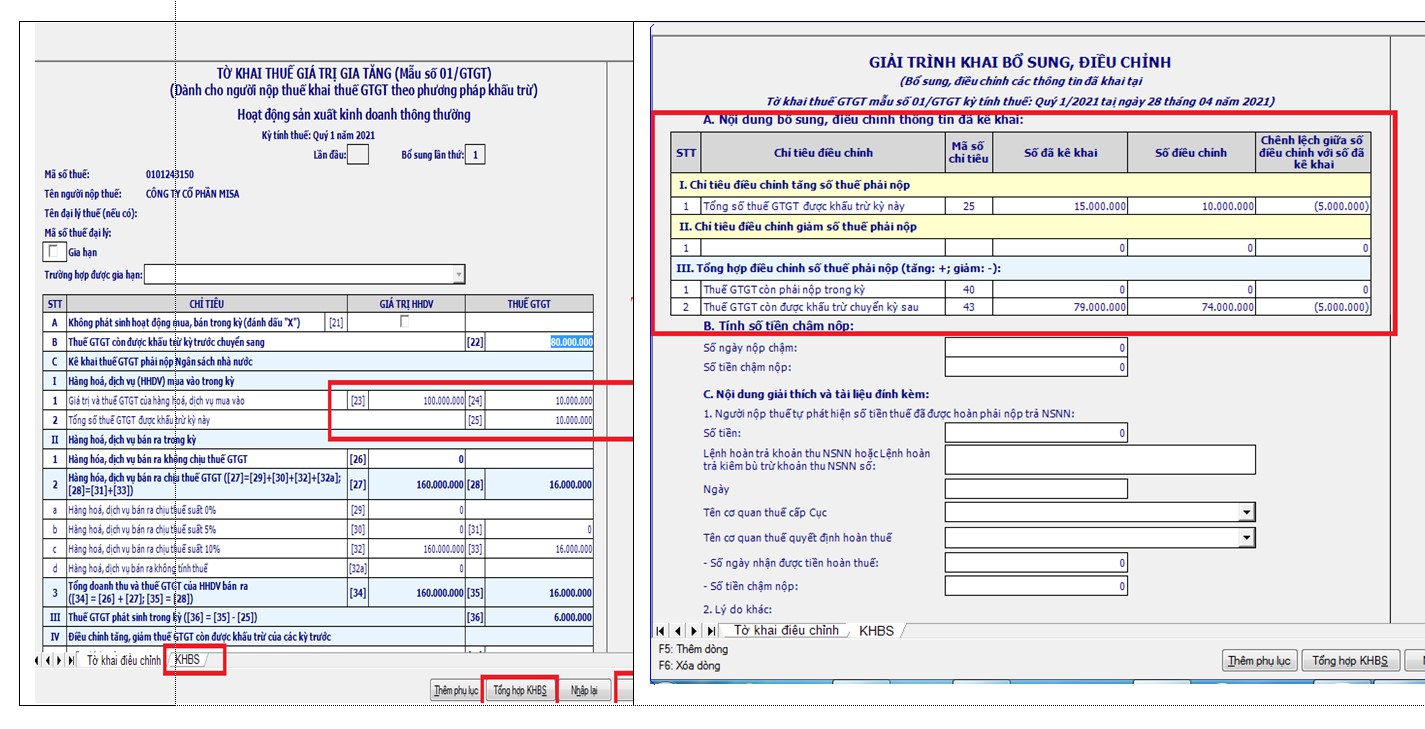

Ví dụ 1: Tại Công ty cổ phần Misa có tờ khai quý 1/2021 đã nộp lần đầu được chấp nhận ngày 16/04/2021 có các chỉ tiêu như sau:

| Chỉ tiêu mua vào | Số tiền | Chỉ tiêu bán ra | Số tiền |

| [23] | 150.000.000 | [32] | 160.000.000 |

| [24] | 15.000.000 | [33] | 16.000.000 |

| [25] | 15.000.000 |

Ngày 28/04/2021 Kế toán phát hiện có 1 hóa đơn GTGT mua vào có tiền hàng là 50.000.000đ, tiền thuế GTGT 5.000.000đ không đủ điều kiện khấu trừ thuế GTGT. Do vậy kế toán cần lập tờ khai bổ sung cho quý 1/2021.

Kê khai bổ sung, điều chỉnh tờ khai thuế:

Vì tờ khai thuế quý 1/2021 đã được chấp nhận nên mặc dù vẫn trong thời hạn kê khai nhưng kế toán phải lập tờ khai bổ sung.

Kế toán phải nhập lại đúng các chỉ tiêu số [23],[24],[25] là:

[23] = 100.000.000 (=150.000.000-50.000.000)

[24] = 10.000.000 (=15.000.000-5.000.000)

[25] = 10.000.000 (=15.000.000-5.000.000).

Chỉ tiêu [24]= [25] vì giả sử toàn bộ số thuế GTGT của hàng hóa, dịch vụ mua vào đều đủ điều kiện khấu trừ thuế GTGT tại kỳ này.

2: Kê khai sai tờ khai thuế GTGT dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn

Theo Điều 16 của Nghị định này quy định: Mức xử phạt hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn

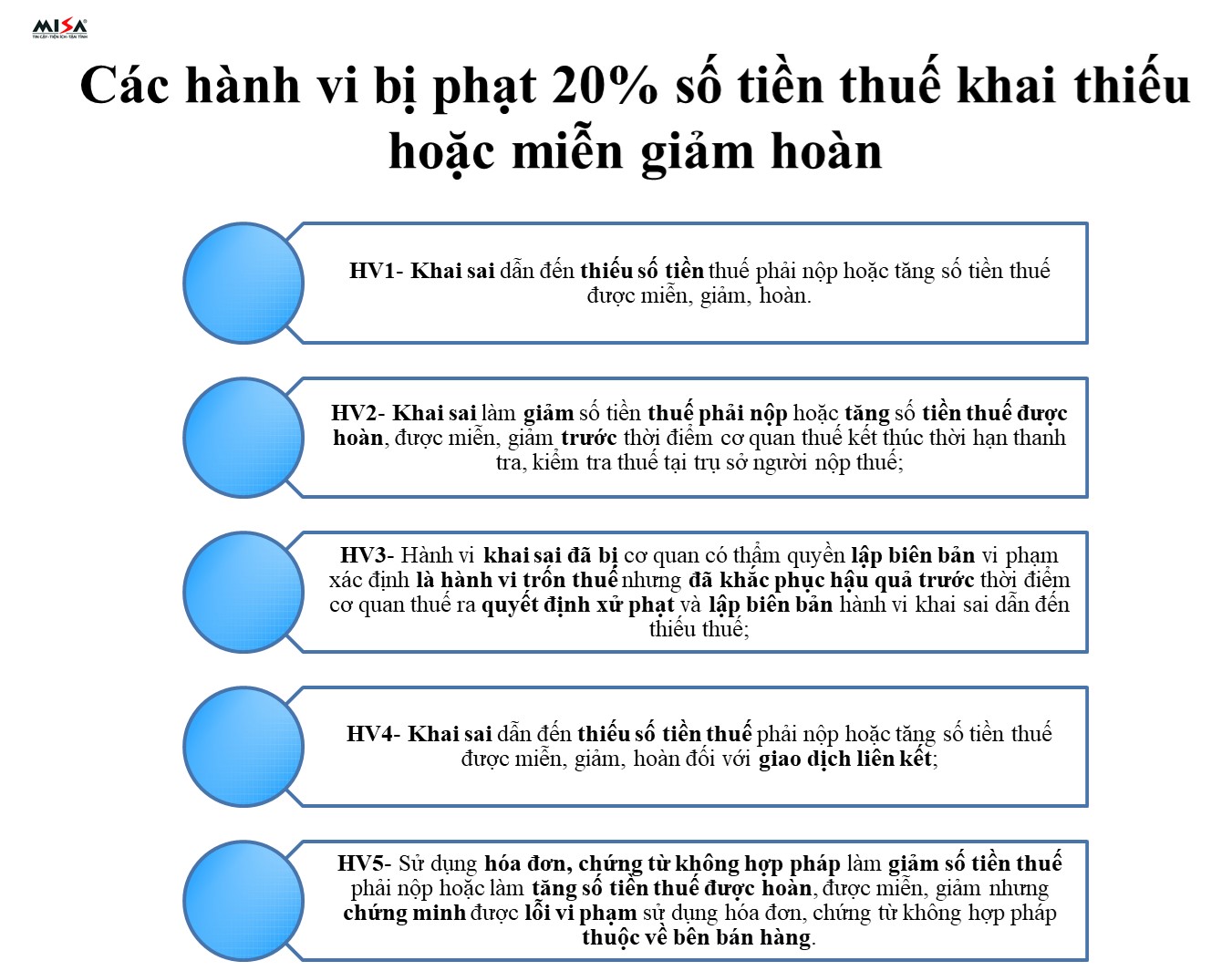

Phạt 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định đối với một trong các hành vi sau đây:

a) Khai sai căn cứ tính thuế hoặc số tiền thuế được khấu trừ hoặc xác định sai trường hợp được miễn, giảm, hoàn thuế dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn nhưng các nghiệp vụ kinh tế đã được phản ánh đầy đủ trên hệ thống sổ kế toán, hóa đơn, chứng từ hợp pháp;

b) Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm không thuộc trường hợp quy định tại điểm a khoản này nhưng người nộp thuế đã tự giác kê khai bổ sung và nộp đủ số tiền thuế thiếu vào ngân sách nhà nước trước thời điểm cơ quan thuế kết thúc thời hạn thanh tra, kiểm tra thuế tại trụ sở người nộp thuế;

c) Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số thuế được miễn, giảm đã bị cơ quan có thẩm quyền lập biên bản thanh tra, kiểm tra thuế, biên bản vi phạm hành chính xác định là hành vi trốn thuế nhưng người nộp thuế vi phạm hành chính lần đầu về hành vi trốn thuế, đã khai bổ sung và nộp đủ số tiền thuế vào ngân sách nhà nước trước thời điểm cơ quan có thẩm quyền ra quyết định xử phạt và cơ quan thuế đã lập biên bản ghi nhận để xác định là hành vi khai sai dẫn đến thiếu thuế;

d) Khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn đối với giao dịch liên kết nhưng người nộp thuế đã lập hồ sơ xác định giá thị trường hoặc đã lập và gửi cơ quan thuế các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết;

đ) Sử dụng hóa đơn, chứng từ không hợp pháp để hạch toán giá trị hàng hóa, dịch vụ mua vào làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm nhưng khi cơ quan thuế thanh tra, kiểm tra phát hiện, người mua chứng minh được lỗi vi phạm sử dụng hóa đơn, chứng từ không hợp pháp thuộc về bên bán hàng và người mua đã hạch toán kế toán đầy đủ theo quy định.

Sau khi buộc phải nộp tiền phạt theo quy định doanh nghiệp còn phải thực hiện các biện pháp khắc phục hậu quả bắt buộc: Tại Khoản 2. Biện pháp khắc phục hậu quả như sau:

a) Buộc nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi quy định tại khoản 1 Điều này.

Trường hợp đã quá thời hiệu xử phạt (1) thì người nộp thuế không bị xử phạt theo quy định tại khoản 1 Điều này nhưng người nộp thuế phải nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước theo thời hạn quy định tại khoản 6 Điều 8 Nghị định này;

“Chú giải: (1) theo Khoản 2, Điều 8, Nghị định này quy định. Thời hiệu xử phạt vi phạm hành chính về thuế như sau: a) Thời hiệu xử phạt đối với hành vi vi phạm thủ tục thuế là 02 năm, kể từ ngày thực hiện hành vi vi phạm. Ngày thực hiện hành vi vi phạm hành chính về thủ tục thuế là ngày kế tiếp ngày kết thúc thời hạn phải thực hiện thủ tục về thuế theo quy định của pháp luật về quản lý thuế.”

b) Buộc điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có) đối với hành vi quy định tại khoản 1 Điều này.

Trường hợp người nộp thuế có hành vi khai sai theo quy định tại điểm a, b, d khoản 1 Điều này nhưng không dẫn đến thiếu số thuế phải nộp, tăng số thuế được miễn, giảm hoặc chưa được hoàn thuế thì không bị xử phạt theo quy định tại Điều này mà xử phạt theo quy định tại khoản 3 Điều 12 Nghị định này.

? Như vậy ta thấy rằng nếu kê khai sai tờ khai GTGT mà không nộp lại tờ khai bổ sung có thể bị phạt từ 500.000đồng đến 8.000.000đồng hoặc phạt tới 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định.

Với mỗi tình tiết tăng nặng, giảm nhẹ thì mức xử phạt sẽ được cộng (+) hoặc trừ (-) thêm 10% mức tiền phạt trung bình của khung tiền phạt nhưng mức phạt tiền đối với hành vi đó không được vượt quá mức tối đa của khung tiền phạt hoặc không được giảm quá mức tối thiểu của khung tiền phạt.

Ví dụ 2: Ngày 28/07/2021 tại Công ty cổ phần Misa, Cơ quan thuế qua kiểm tra thuế quý 1 năm 2021 phát hiện tờ khai thuế GTGT quý 1 năm 2021 đã kê khai có số thuế GTGT phải nộp là 10.000.000đ. Doanh nghiệp kê khai sai về số tiền thuế GTGT trên 1 tờ hóa đơn GTGT bán ra như sau:

Số tiền trên hóa đơn bán ra đúng là 2.500.000.000đ, thuế GTGT 10% phải nộp là 250.000.000đ nhưng kế toán doanh nghiệp kê khai sai là 2.000.000.000đ, thuế GTGT 10% phải nộp là 200.000.000đ. Như vậy việc kê khai đã làm giảm số GTGT phải nộp đi 50.000.000đ. Tuy nhiên, Doanh nghiệp đã ghi nhận các nghiệp vụ kinh tế đầy đủ trên hệ thống sổ kế toán, hóa đơn, chứng từ hợp pháp;

Doanh nghiệp vi phạm thuộc về hành vi số 1 như trình bày ở trên. Đối chiếu theo quy định doanh nghiệp sẽ bị phạt bị xử phạt mức 20% số tiền nộp thiếu là 50.000.000đ = 10.000.000đ và tiền phạt chậm nộp. Đồng thời buộc phải tờ khai bổ sung đã cho tờ khai đã lập sai gửi đến cơ quan thuế.

3: Kê khai sai tờ khai thuế GTGT nhưng đã khai bổ sung hồ sơ khai thuế trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế phát hiện hành vi khai sai.

Theo Khoản 3, Điều 142, Luật Quản lý thuế số 38/2019/QH14 quy định như sau:

“3. Người nộp thuế khai sai dẫn đến làm thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn nếu đã khai bổ sung hồ sơ khai thuế và tự giác khắc phục hậu quả bằng cách nộp đủ số tiền thuế phải nộp trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở của người nộp thuế hoặc trước thời điểm cơ quan thuế phát hiện không qua thanh tra, kiểm tra tại trụ sở của người nộp thuế hoặc trước khi cơ quan có thẩm quyền phát hiện thì không bị xử phạt vi phạm hành chính về quản lý thuế.”

? Như vậy, nếu như kế toán có khai sai tờ khai thuế GTGT nhưng đã phát hiện và tự giác NỘP LẠI TỜ KHAI BỔ SUNG và NỘP SỐ TIỀN THUẾ thiếu trước khi cơ quan thuế phát hiện hoặc công bố quyết định kiểm tra thì sẽ KHÔNG BỊ XỬ PHẠT.

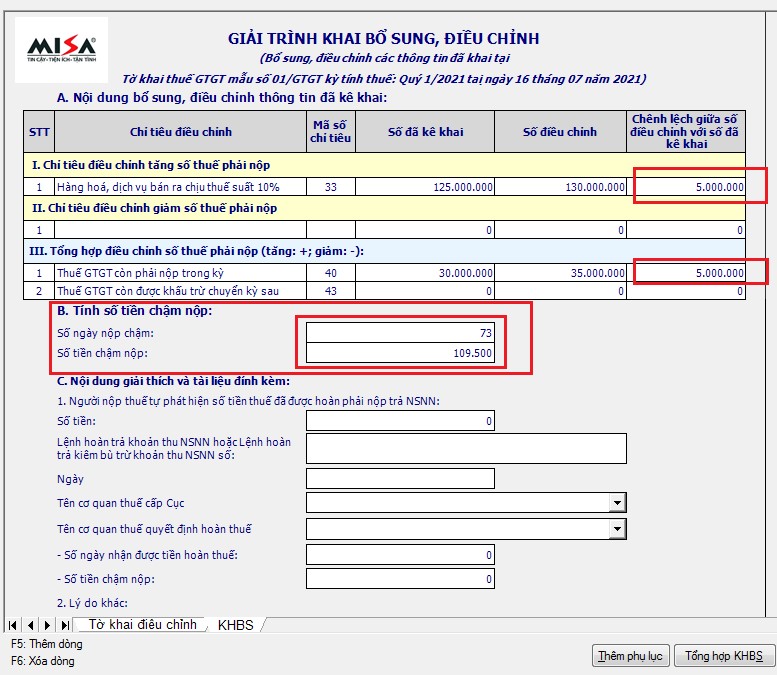

Ví dụ 3: Ngày 16/07/2021 tại Công ty cổ phần Misa, kế toán phát hiện tờ khai thuế GTGT quý 1 năm 2021 kê khai sai về số tiền thuế GTGT trên hóa đơn bán ra nên tiến hành lập tờ khai thuế GTGT bổ sung vào ngày phát hiện 16/07/2021 điều chỉnh bổ sung cho kỳ sai sót quý 1/2021 như sau:

Điều chỉnh chỉ tiêu số [33]- Thuế GTGT của hàng hóa dịch vụ chịu thuế 10%: số đã kê khai lần đầu quý 1 là 25.000.000đ, số đúng sau điều chỉnh là 30.000.000đ, chênh lệch số tiền thuế là 5.000.000đ. Tổng hợp các điều chỉnh sai sót ảnh hưởng đến chỉ tiêu số [40]- Thuế GTGT còn phải nộp trong kỳ: số đã kê khai là 30.000.000đ, số đúng điều chỉnh là 35.000.000đ, chênh lệch số tiền 5.000.000đ. Đây là số tiền thuế thiếu 5.000.000đ và tiền chậm nộp là 105.9000đ doanh nghiệp phải mang tiền đi nộp vào kho bạc nhà nước.

? Ở ví dụ trên doanh nghiệp đã nắm bắt được quy định của Luật thuế nên đã kịp thời nộp tờ khai bổ sung nên doanh nghiệp không bị xử phạt trong trường hợp này.

Kết luận

Hành vi kê khai sai tờ khai thuế GTGT sẽ không bị xử phạt nếu như chúng ta biết cách điều chỉnh và thực hiện theo hướng dẫn của luật thuế. Trong Nghị định số 125/2020/NĐ-CP đã đưa ra các mức xử phạt rất nặng trong trường hợp kê khai sai làm tăng số thuế phải nộp nhưng không nộp hồ sơ khai thuế bổ sung lên tới 20% số tiền thuế nộp thiếu.

Tuy nhiên Nghị định cũng có những quy định hỗ trợ cho người nộp thuế khi Người nộp thuế kịp thời phát hiện và sửa lỗi sẽ không bị xử phạt.

Không chỉ liên tục tự động cập nhật các thông tư, quy định liên quan về thuế, phần mềm kế toán online MISA AMIS hiện nay còn giảm bớt gánh nặng nghiệp vụ thuế cho người làm kế toán thông qua các tính năng, tiện ích:

- Tự động hóa việc chuyển số liệu từ bảng lương, hồ sơ nhân viên lên các loại tờ khai: khai quyết toán thuế TNCN, khai khấu trừ thuế…, loại bỏ hoàn toàn việc kế toán viên thực hiện thủ công nghiệp vụ này qua Excel.

- Tự động hóa việc chuyển số liệu thuế GTGT, thuế TTĐB vào các chứng từ: mua vào – bán ra ở các phân hệ có liên quan.

- Cho phép kế toán viên lập tờ khai thuế tương ứng từng kỳ theo quy định tại TT 39/2012/TT-BTC.

- Tự động cập nhật thông tư, các quy định về thuế và BHXH.

- Tự động thống kê, xây dựng báo cáo thuế đầy đủ, nhanh chóng

- Tích hợp thêm dịch vụ kê khai thuế Mtax.vn: dịch vụ này cho phép kế toán viên nộp trực tiếp tờ khai đã lập trên phần mềm, doanh nghiệp có thể xuất tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

Hãy tham khảo thêm thông tin về phần mềm kế toán online MISA AMIS để nâng cao hiệu quả công tác kế toán ngay hôm nay!

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/