Ngày 30/10/2021 tới đây là hạn tạm nộp thuế TNDN quý 3 năm 2021. Gần đây, chính phủ ban hành Nghị định 126/2020/NĐ-CP quy định một số nội dung mới về việc tạm nộp thuế thu nhập doanh nghiệp (thuế TNDN) áp dụng từ kỳ tính thuế năm 2021. MISA AMIS xin gửi đến quý bạn đọc bài viết tổng hợp toàn bộ các quy định về tạm nộp thuế TNDN từ trước đến nay để các bạn thực hiện kê khai nộp thuế cho đúng, tránh những khoản phạt không đáng có.

Bài viết chia sẻ nhiều ví dụ minh họa cho nhiều tính huống mà doanh nghiệp hay mắc phải.

1. So sánh quy định mới tạm nộp thuế TNDN 3 quý đầu năm theo Nghị định số 126/2020/NĐ-CP với quy định tạm nộp thuế TNDN trước đây

|

NỘI DUNG |

TRƯỚC ĐÂY |

HIỆN NAY (NĂM 2021) |

|

Mức tạm nộp thuế TNDN |

– Tổng số thuế TNDN tạm nộp 4 quý của năm so với số thuế TNDN quyết toán cả năm chênh lệch không được từ 20% trở lên. Nghĩa là tổng số thuế TNDN 4 quý tạm nộp phải đạt tối thiểu từ 80% trở lên so với quyết toán. | – Tổng số thuế TNDN tạm nộp 3 quý đầu năm so với số thuế TNDN quyết toán cả năm không được thấp hơn 75%.

Nghĩa là tổng số thuế TNDN 3 quý tạm nộp phải đạt tối thiểu từ 75% trở lên so với quyết toán. (Quy định mới áp dụng cho kỳ tính thuế năm 2021). – Đồng thời, tổng số thuế TNDN tạm nộp 4 quý của năm so với số thuế TNDN quyết toán cả năm chênh lệch không được từ 20% trở lên. Hay nói cách khác là tổng số thuế TNDN 4 quý tạm nộp phải đạt tối thiểu từ 80% trở lên so với quyết toán. |

| Thời hạn nộp thuế TNDN tạm tính | Thời hạn nộp thuế TNDN tạm tính: là ngày thứ ba mươi của quý tiếp theo quý phát sinh nghĩa vụ thuế. (không có thay đổi) | |

| Thời gian tính chậm nộp | Tính tiền chậm nộp với khoản tiền thuế TNDN chưa nộp thiếu chênh lệch 20% so với quyết toán kể từ ngày hết hạn nộp thuế tạm tính quý 4 đến ngày thực thời nộp số thuế còn thiếu so với số quyết toán.

Ví dụ: Ngày cuối cùng thời hạn nộp thuế tạm tính quý 4 là ngày 30/01 năm sau thì ngày bắt đầu tính chậm nộp là ngày 31/01 năm sau. |

– Tính tiền chậm nộp với khoản tiền thuế TNDN tạm nộp 3 quý đầu năm nộp thiếu dưới 75% so với quyết toán chưa nộp kể từ ngày hết thời hạn nộp thuế quý 3 đến đến ngày nộp số thuế còn thiếu vào ngân sách nhà nước.

– Đồng thời, cũng tính tiền chậm nộp giống như trước đây với tiền thuế TNDN tạm nộp chênh lệch 20% nộp thiếu so với quyết toán của 4 quý (theo điều 17, Thông tư số 151/2014/TT-BTC);

Ví dụ: Ngày cuối cùng thời hạn nộp thuế tạm tính quý 3 là ngày 30/10 thì ngày bắt đầu tính chậm nộp quý 3 là ngày 31/10. Đồng thời, ngày cuối cùng thời hạn nộp thuế tạm tính quý 4 là ngày 30/01 năm sau thì ngày bắt đầu tính chậm nộp quý 4 là ngày 31/01 năm sau với số thuế nộp thiếu theo quy định. |

| Căn cứ pháp lý | Theo quy định tại Điều 17, Thông tư số 151/2014/TT-BTC (Bổ sung cho Điều 12a, Thông tư số 156/2013/TT-BTC) |

Theo quy định mới nhất tại Điểm b, Khoản 6, Điều 8, Nghị định 126/2020/NĐ-CP. |

>> Xem thêm các quy định mới nhất được ban hành:

2. Quy định về cách xác định số thuế TNDN tạm tính theo Nghị định 126/2020/NĐ-CP

– Người nộp thuế phải tự xác định số thuế TNDN tạm nộp quý (bao gồm cả tạm phân bổ số thuế thu nhập doanh nghiệp cho địa bàn cấp tỉnh nơi có đơn vị phụ thuộc, địa điểm kinh doanh, nơi có bất động sản chuyển nhượng khác với nơi người nộp thuế đóng trụ sở chính) và được trừ số thuế đã tạm nộp với số phải nộp theo quyết toán thuế năm.

>> Xem thêm bài viết: Hướng dẫn cách tính thuế TNDN mới nhất 2021

– Người nộp thuế thuộc diện lập Báo cáo tài chính quý theo quy định của pháp luật về kế toán căn cứ vào báo cáo tài chính quý và các quy định của pháp luật về thuế để xác định số thuế thu nhập doanh nghiệp tạm nộp quý.

Ví dụ: doanh nghiệp nhà nước và doanh nghiệp niêm yết trên thị trường chứng khoán (nếu có nhu cầu),….(căn cứ theo Điều 109 Thông tư 200/2014/TT – BTC và Luật chứng khoán số 54/2019/QH14)

AMIS Kế toán – giải pháp quản trị tài chính kế toán online: Đơn giản, Thông minh, Chính xác, An toàn. Với phần mềm kế toán online MISA AMIS, kế toán doanh nghiệp sẽ nhẹ gánh hơn trong công tác Thuế, đặc biệt là thuế TNDN tạm tính:

- Hạch toán kế toán nghiệp vụ thuế TNDN: Hạch toán tạm tính thuế TNDN hàng quý.

- Tự động lập Tờ khai thuế TNDN tạm tính.

- Tích hợp dịch vụ kê khai thuế MTAX.VN, giúp Kế toán nộp trực tiếp tờ khai đã lập trên phần mềm. Đồng thời, doanh nghiệp có thể xuất khẩu tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

Đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS tại đây.

– Người nộp thuế không thuộc diện lập Báo cáo tài chính quý theo quy định của pháp luật về kế toán căn cứ vào kết quả sản xuất, kinh doanh quý và các quy định của pháp luật về thuế để xác định số thuế thu nhập doanh nghiệp tạm nộp quý.

Ví dụ: các Công ty TNHH, Công ty cổ phần, doanh nghiệp tư nhân ngoài nhà nước, ……

Mách nhỏ: Doanh nghiệp có thể tham khảo vào số thuế thu nhập doanh nghiệp của năm trước và dự kiến kết quả sản xuất kinh doanh trong năm để xác định số thuế thu nhập doanh nghiệp tạm nộp hàng quý.

3. Một số các trường hợp tạm tính thuế TNDN theo tỷ lệ khác

4. Ví dụ minh họa về các trường hợp tạm nộp thuế TNDN thiếu, thừa trong kỳ tính thuế năm 2021

4.1 Ví dụ trường hợp tạm nộp thuế TNDN đúng theo quy định (không bị phạt chậm nộp)

Trong kỳ tính thuế năm 2021, Doanh nghiệp An Phát đã tạm nộp thuế thu nhập doanh nghiệp 3 quý đầu năm 2021 là 80 triệu đồng.

Khi quyết toán thuế TNDN cả năm 2021, số thuế thu nhập doanh nghiệp phải nộp theo quyết toán là 90 triệu đồng, nhiều hơn 10 triệu đồng so với số tiền đã nộp 3 quý đầu năm.

Chênh lệch giữa số thuế phải nộp theo quyết toán với số thuế đã tạm nộp 3 quý đầu năm là: 80 trđ : 90 trđ x 100% = 88,89 % >75% và cũng lớn hơn 80% số thuế TNDN quyết toán cả năm.

? Doanh nghiệp đã tuân thủ quy định về việc tạm nộp thuế TNDN theo nghị định số 126/2020/NĐ-CP. Do vậy, doanh nghiệp không bị tính tiền chậm nộp thuế TNDN của 3 quý đầu năm và 4 quý sau quyết toán mà chỉ phải nộp số thuế còn phải nộp sau quyết toán là 10 triệu đồng đó vào ngân sách nhà nước theo thời hạn quy định (trước ngày 01/04/2022, do thời hạn nộp hồ sơ quyết toán thuế TNDN cũng đồng thời là thời hạn nộp tiền thuế TNDN).

4.2 Ví dụ trường hợp tạm nộp thuế TNDN thiếu so với quyết toán theo quy định (bị phạt chậm nộp)

Trong kỳ tính thuế năm 2021, doanh nghiệp An Tâm có năm tài chính trùng với năm dương lịch. Doanh nghiệp đã tạm nộp thuế thu nhập doanh nghiệp 3 quý đầu năm là 100 triệu đồng và quý 4 doanh nghiệp không nộp thêm tiền tạm nộp thuế TNDN.

Khi quyết toán thuế TNDN năm 2021, số thuế thu nhập doanh nghiệp phải nộp theo quyết toán là 160 triệu đồng, nhiều hơn 60 triệu đồng so với số tiền đã nộp 3 quý đầu năm và nhiều hơn 50 triệu đồng so với số tiền đã nộp 4 quý của năm.

*Chênh lệch giữa số thuế phải nộp theo quyết toán với số thuế đã tạm nộp 3 quý đầu năm là: 100 trđ : 160 trđ x 100% = 62,5 % < 75% (160trđ x75% = 120trđ).

Doanh nghiệp bị tính tiền chậm nộp đối với số thuế nộp thiếu thấp hơn 75% tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý 3 của doanh nghiệp từ ngày 31 tháng 10 năm 2021 đến ngày thực nộp số thuế còn thiếu so với số thuế phải nộp theo quyết toán.

? Doan nghiệp An Tâm bị tính tiền chậm nộp từ quý 3.

– Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

>> Xem chi tiết các quy định về chậm nộp thuế tại bài viết: Hạch toán tiền chậm nộp thuế theo đúng quy định

Tiếp tục với ví dụ này, mức tính tiền chậm nộp được tính như sau:

Phần chênh lệch nộp thiếu 75% 3 quý đầu năm có giá trị là: 120trđ – 100trđ = 20 triệu đồng.

Mức tính tiền chậm nộp là 0.03% ngày, tính từ ngày 31/10/2021 đến ngày nộp thuế.

Giả sử Doanh nghiệp nộp toàn bộ số thuế TNDN chưa nộp 60 triệu đồng vào ngày 31/03/2021.

Số tiền chậm nộp tính đến ngày 31/03/2022 sẽ là:

= số tiền thuế bị tính chậm nộp x 0.03%/ngày x số ngày chậm nộp

= 20trđ x 0.03% x số ngày chậm nộp

(số ngày chậm nộp từ tháng 10/2021 đến 31/03/2022 = 1+30+31+31+28+30 =151 ngày)

= 20trđ x 0.03% x 151 = 906.000 đồng (1)

*Chênh lệch giữa số thuế phải nộp theo quyết toán với số thuế đã tạm nộp 4 quý năm 2021 là: 100 trđ : 160 trđ x 100% = 62,5 % < 80% (160trđ x80% = 128trđ).

Doanh nghiệp bị tính tiền chậm nộp đối với số thuế chênh lệch từ 20% trở lên tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý bốn của doanh nghiệp từ ngày 31 tháng 1 năm 2022 đến ngày thực nộp số thuế còn thiếu so với số thuế phải nộp theo quyết toán.

? Doanh nghiệp bị tính tiền chậm nộp từ quý 4 với phần thuế chậm nộp.

Phần chênh lệch nộp thiếu 80% 4 quý so với Quyết toán TNDN năm có giá trị là:

= 128trđ – 100trđ = 28 triệu đồng. Tuy nhiên số tiền chậm nộp thuế ở phần tính này bị trùng 1 phần số tiền thuế đã tính từ quý 3/2021 đến 31/03/2022, số tiền chậm nộp trùng là 20trđ.

- Do đó Doanh nghiệp sẽ chỉ bị tính tiền chậm nộp của số tiền 5% nộp thiếu là:

= 28trđ – 20trđ = 8trđ

Mức tính tiền chậm nộp tính từ ngày 31/01/2021 đến ngày nộp thuế (giả sử là ngày 31/03/2021) thì số tiền chậm nộp sẽ là:

= số tiền thuế bị tính chậm nộp x 0.03%/ngày x số ngày chậm nộp

= 8trđ x 0.03% x số ngày chậm nộp

(số ngày chậm nộp từ tháng 01/2022 đến 31/03/2022 = 1+28+30 =59 ngày)

= 8trđ x 0.03% x 59 = 141.600 đồng (2)

Tính tổng số tiền chậm nộp thuế TNDN là: = (1) + (2)

= 906.000 đồng + 141.600 đồng = 1.047.600 đồng.

4.3 Ví dụ trường hợp tạm nộp thuế TNDN thừa so với quyết toán theo quy định

Đối với kỳ tính thuế năm 2021, Doanh nghiệp An Bình đã tạm nộp thuế thu nhập doanh nghiệp là 250 triệu đồng, khi quyết toán năm, số thuế thu nhập doanh nghiệp phải nộp theo quyết toán là 230 triệu đồng thì số thuế nộp thừa là 20 triệu đồng sẽ được coi như số thuế tạm nộp của năm kế tiếp hoặc được hoàn thuế theo quy định.

Lưu ý: Trên thực tế, việc nộp thừa thuế gây bất lợi về vốn cho doanh nghiệp nên kế toán cần hết sức cân nhắc và tính toán gần nhất số tiền thuế phải nộp vừa đảm bảo thực hiện đúng quy định của pháp luật vừa giữ lợi thế cạnh tranh cho doanh nghiệp.

4.4 Ví dụ trường hợp tạm nộp thuế TNDN thiếu so với quyết toán sau khi thanh kiểm tra thuế

Trường hợp trong năm 2022, cơ quan thuế thực hiện kiểm tra thuế tại Doanh nghiệp An Khang và phát hiện số thuế TNDN của Doanh nghiệp phải nộp của kỳ tính thuế năm 2021 là 260 triệu đồng (tăng 60 triệu đồng so với số thuế phải nộp doanh nghiệp đã khai trong hồ sơ quyết toán thuế TNDN là 200triệu đồng).

Đối với số thuế tăng thêm qua thanh tra, doanh nghiệp bị xử phạt vi phạm pháp luật về thuế theo quy định (mức xử phạt là 20% số tiền kê khai sai theo quy định trong Nghị định số 125/2020/NĐ-CP), trong đó tiền thuế tăng thêm 60 triệu đồng này sẽ tính tiền chậm nộp theo quy định (kể từ ngày 01 tháng 04 năm 2021 đến ngày thực nộp số thuế này), không tính lại phần chênh lệch vượt từ 25% và 20% trở lên đối với số thuế tăng thêm này.

5. Không tính tiền chậm nộp trong các trường hợp sau

– Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp (theo Khoản 5 Điều 55 của Luật quản lý thuế số 38/2019/QH14).

(Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán).

– Các trường hợp quy định tại Điểm b Khoản 4 Điều 55 của Luật quản lý thuế số 38/2019/QH14 thì không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan.

– Chưa tính tiền chậm nộp đối với các trường hợp được khoanh nợ theo quy định tại Điều 83 của Luật quản lý thuế số 38/2019/QH14.

– Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế phải nộp giảm thì được điều chỉnh số tiền chậm nộp đã tính tương ứng với số tiền chênh lệch giảm.

Ví dụ: Công ty A, đã nộp tờ khai Quyết toán thuế năm 2021, số thuế TNDN phải nộp là 50 triệu. Đến ngày 30/6/2022 Công ty chưa nộp tiền thuế TNDN 2021 nhưng kế toán phát hiên sai sót, lập và nộp lại BCTC 2021, nộp bổ sung điều chỉnh tờ khai quyết toán TNDN 2021 vào ngày 1/7/2021 số tiền thuế TNDN phải nộp chỉ còn 30 triệu đồng, giảm 20 triệu đồng so với quyết toán TNDN chính thức đã nộp. Vậy tiền chậm nộp sẽ tính như thế nào? Giả sử công ty chưa nộp tiền thuế TNDN 2021 của tất cả các quý.

Đáp án: Do trường hợp này công ty đã không tạm nộp thuế TNDN năm 2021 theo quy định nên sẽ bị tính chậm nộp số tiền thuế từ quý 3 với 75% số tiền quyết toán là 75% * 50trđ = 37,5trđ. Và hết thời hạn tạm nộp quý 4 doanh nghiệp tiếp tục bị tính chậm nộp do nộp thiếu so với quyết toán 80%. Do doanh nghiệp đã bị tính chậm nộp 75% từ quý 3 nên từ quý 4 chỉ bị tính thêm là 5% nộp thiếu là 5%* 50trđ = 2.5trđ.

Tuy nhiên đến ngày 1/7/2021 doanh nghiệp gửi kê khai điều chỉnh bổ sung tờ khai quyết toán TNDN năm 2021. Số thuế TNDN phát sinh sau điều chỉnh là 30trđ giảm so với số thuế TNDN phải nộp so với tờ khai quyết toán TNDN chính thức là 20trđ. Do vậy doanh nghiệp sẽ được tính lại tiền chậm nộp từ quý 3 với 75% số tiền quyết toán là 75% * 30trđ = 22,5trđ. Và hết thời hạn tạm nộp quý 4 doanh nghiệp tính chậm nộp do nộp thiếu so với quyết toán 80%.

Do doanh nghiệp đã bị tính chậm nộp 75% từ quý 3 nên từ quý 4 chỉ bị tính thêm là 5% nộp thiếu là 5%* 30trđ = 1.5trđ.

? Phần chênh lệch giảm giữa số tiền thuế theo quyết toán TNDN chính thức (nộp lần đầu) và số tiền trên tờ khai điều chỉnh bổ sung quyết toán TNDN sẽ không phải tính nộp tiền lãi chậm nộp. Doanh nghiệp chỉ phải nộp tiền chậm nộp tính theo số quyết toán TNDN lần khai điều chỉnh bổ sung.

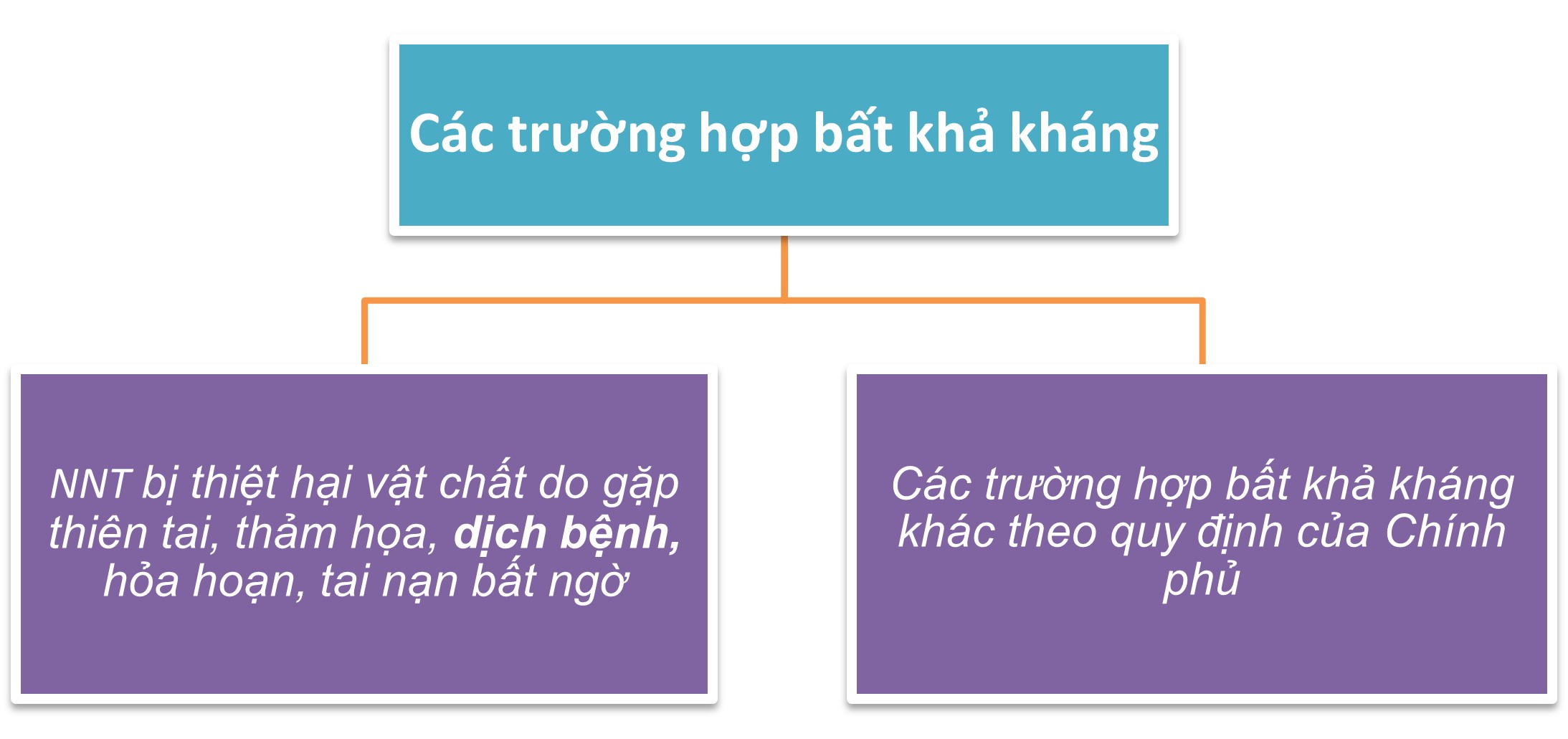

– Người nộp thuế phải nộp tiền chậm nộp theo quy định được miễn tiền chậm nộp trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật quản lý thuế số 38/2019/QH14.

Lưu ý: Đối với các doanh nghiệp bị ảnh hưởng bởi dịch bệnh covid-19 mà muốn được miễn tiền chậm nộp thuế (áp dụng với tất cả các sắc thuế có bao gồm thuế TNDN) thì cần nộp hồ sơ miễn tiền chậm nộp tới Cơ quan quản lý thuế trực tiếp của doanh nghiệp, nơi doanh nghiệp đóng trụ sở chính.

6. Kết luận

MISA AMIS xin tổng kết lại các quy định về tạm nộp thuế TNDN còn hiệu lực như sau:

– Thời hạn nộp thuế TNDN tạm tính: Doanh nghiệp phải tự chủ động tạm tính và tạm nộp thuế thu nhập doanh nghiệp hàng quý vào ngày thứ 30 của quý tiếp theo.

– Số thuế TNDN tạm nộp 03 quý đầu năm phải không được thấp hơn 75% số thuế TNDN phải nộp theo quyết toán năm. Nếu doanh nghiệp nộp thấp hơn sẽ tính tiền chậm nộp theo quy định. (Theo quy định mới tại Nghị định số 126/2020/NĐ-CP ra đời hướng dẫn Luật quản lý thuế số 38/2019/QH14).

-Doanh nghiệp phải tạm nộp thuế TNDN không được thấp hơn 80% số thuế TNDN phải nộp theo quyết toán năm; phần chênh lệch từ 20% trở lên bị tính tiền chậm nộp theo quy định căn cứ theo Thông tư số 151/2014/TT-BTC.

– Khi hết thời hạn nộp tờ khai quyết toán thuế TNDN (31/03 năm tiếp theo) doanh nghiệp phải hoàn thành nghĩa vụ nộp thuế TNDN cho nhà nước. Số tiền thuế còn thiếu sẽ bị tính nộp chậm từ ngày 01/04 năm tiếp theo.

MISA AMIS chúc các bạn thành công !

Tác giả: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/