Thông tư số 40/2021/TT-BTC của Bộ Tài chính ban hành ngày 01/6/2021 hướng dẫn thuế giá trị gia tăng, thuế thu nhập cá nhân và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh ra đời khiến cho nhiều hộ kinh doanh “lo lắng” về quy định mới bắt buộc kê khai thuế.

Trong khi các hộ kinh doanh đã “quen” với nộp thuế theo phương thức khoán nay chuyển sang hình thức mới là “kê khai thuế” mà các hộ kinh doanh thường là những cá nhân kinh doanh buôn bán nhỏ có ít chuyên môn về kế toán nên gặp nhiều khó khăn và e ngại trong quá trình chuyển đổi.

Nắm bắt được khó khăn mà các hộ kinh doanh đang gặp phải MISA AMIS xin hướng dẫn kê khai thuế hộ kinh doanh cá thể và cung cấp giải pháp kế toán kịp thời đáp ứng với những quy định mới của Thông tư qua bài viết này.

1. Khái niệm hộ kinh doanh, hộ kinh doanh nộp thuế khoán và hộ kinh doanh nộp thuế theo kê khai

1.1 Khái niệm hộ kinh doanh

Theo Điều 2, Thông tư số 40/2021/TT-BTC có đưa ra khái niệm về Hộ kinh doanh và bổ sung thêm đối tượng áp dụng như sau:

Hộ kinh doanh là cơ sở sản xuất, kinh doanh do một cá nhân hoặc các thành viên hộ gia đình đăng ký thành lập và chịu trách nhiệm bằng toàn bộ tài sản của mình đối với hoạt động kinh doanh của hộ.

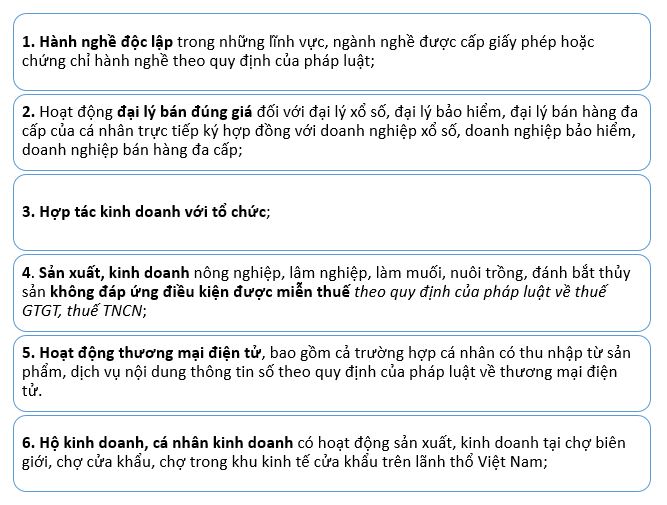

Bổ sung thêm đối tượng áp dụng về hộ kinh doanh, cá nhân kinh doanh là cá nhân cư trú có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc tất cả các lĩnh vực, ngành nghề sản xuất, kinh doanh theo quy định của pháp luật, bao gồm cả một số trường hợp sau:

1.2 Phân biệt hộ kinh doanh theo phương pháp kê khai hay phương pháp khoán

|

HKD nộp thuế theo phương pháp kê khai |

HKD nộp thuế theo phương pháp khoán |

|

|

Đối tượng áp dụng |

– Hộ kinh doanh, cá nhân kinh doanh quy mô lớn;

– Hộ kinh doanh, cá nhân kinh doanh chưa đáp ứng quy mô lớn nhưng lựa chọn nộp thuế theo phương pháp kê khai. |

Hộ kinh doanh, cá nhân kinh doanh không thuộc trường hợp phải kê khai thì được thực hiện theo phương pháp khoán |

| Phương pháp áp dụng | Áp dụng phương pháp kê khai là phương pháp khai thuế, tính thuế theo tỷ lệ trên doanh thu thực tế phát sinh theo kỳ tháng hoặc quý. |

Áp dụng phương pháp khoán là phương pháp tính thuế theo tỷ lệ trên doanh thu khoán do cơ quan thuế xác định để tính mức thuế khoán theo quy định tại Điều 51 Luật Quản lý thuế. |

1.3 Các trường hợp hộ kinh doanh nộp thuế theo phương pháp kê khai

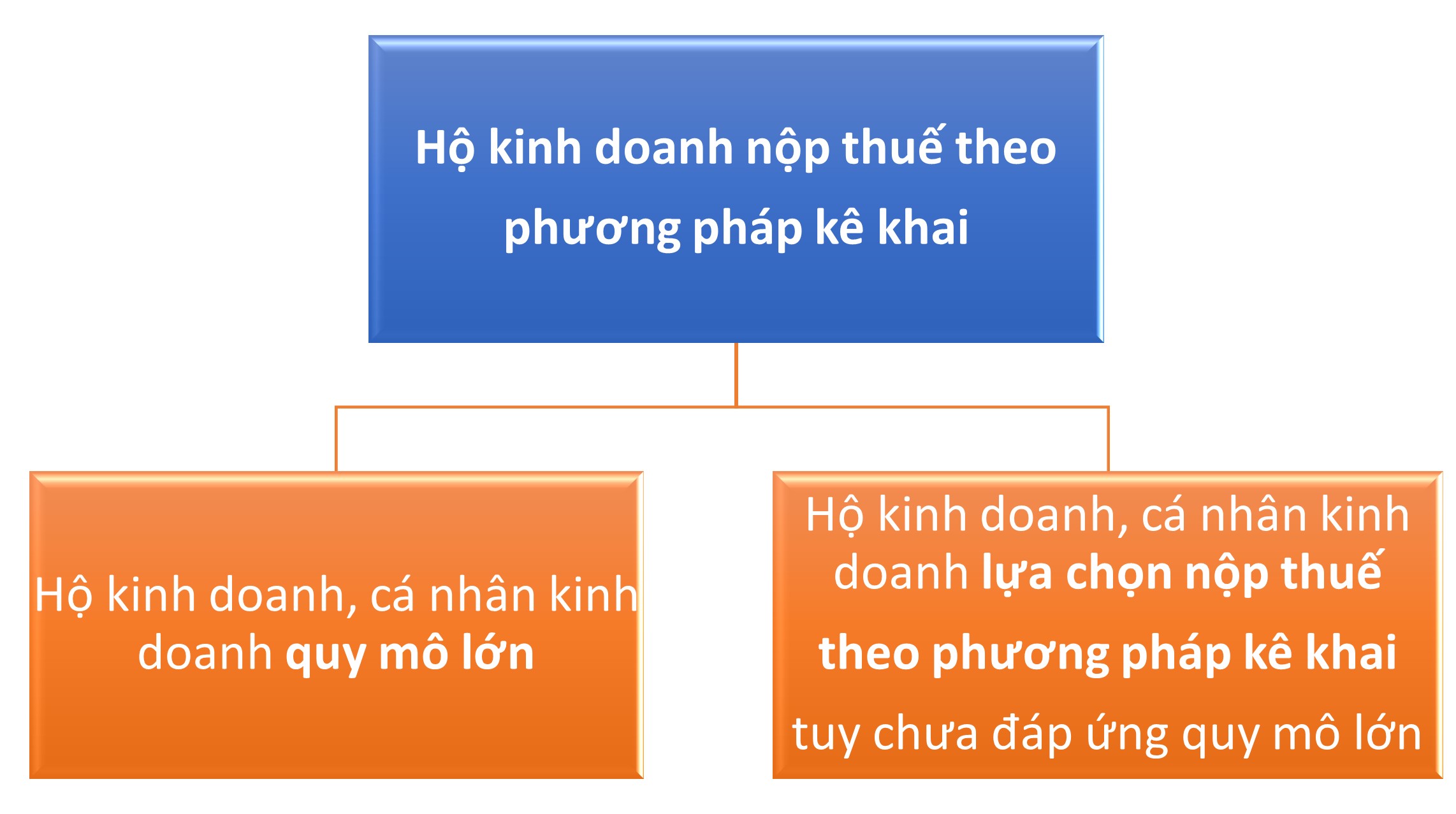

Có 2 trường hợp hộ kinh doanh nộp thuế theo phương pháp kê khai như sau:

Trường hợp 1: Hộ kinh doanh, cá nhân kinh doanh quy mô lớn

Hộ kinh doanh, cá nhân kinh doanh quy mô lớn là Hộ kinh doanh đáp ứng các chỉ tiêu từ mức cao nhất về tiêu chí của doanh nghiệp siêu nhỏ trở lên:

|

Các tiêu chí (đáp ứng 1 trong 2 tiêu chí là đạt yêu cầu) |

Hộ kinh doanh, cá nhân kinh doanh | |

| Lĩnh vực nông nghiệp, lâm nghiệp, thủy sản và lĩnh vực công nghiệp, xây dựng |

Lĩnh vực thương mại, dịch vụ |

|

| Số lao động tham gia bảo hiểm xã hội bình quân năm | Từ 10 người trở lên | Từ 10 người trở lên |

| Tổng doanh thu của năm trước liền kề | Từ 3 tỷ đồng trở lên | Từ 10 tỷ đồng trở lên |

Trường hợp 2: Hộ kinh doanh, cá nhân kinh doanh chủ động lựa chọn nộp thuế theo phương pháp kê khai tuy chưa đáp ứng quy mô lớn

Hộ kinh doanh, cá nhân kinh doanh chưa đáp ứng quy mô lớn nhưng có mong muốn thực hiện theo phương pháp kê khai thì trực tiếp làm đơn đề nghị gửi cơ quan thuế quản lý xem xét chấp nhận nộp thuế theo phương pháp kê khai.

2. Hướng dẫn kê khai thuế hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai

2.1. Phương pháp tính thuế

Theo Điều 5, Thông tư này có quy định về phương pháp tính thuế như sau:

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai thực hiện khai thuế theo tháng (Có nghĩa là HKD phải kê khai theo tháng).

- Trường hợp hộ kinh doanh, cá nhân kinh doanh mới ra kinh doanh và hộ kinh doanh, cá nhân kinh doanh đáp ứng các tiêu chí khai thuế theo quý và lựa chọn khai thuế theo quý theo quy định tại Điều 9 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ (Có nghĩa là HKD đủ điều kiện kê khai quý và có đề nghị chọn đăng ký kê khai quý thì mới được kê khai theo quý).

- Hộ kê khai phải thực hiện chế độ kế toán, hóa đơn, chứng từ theo quy định nhưng không phải quyết toán thuế.

- Hộ kê khai nếu xác định doanh thu tính thuế không phù hợp thực tế thì cơ quan thuế thực hiện ấn định theo quy định tại Điều 50 Luật Quản lý thuế.

>>> Xem thêm: Cập nhật những điểm mới trong Thông tư 40/2021/TT-BTC

2.2. Hồ sơ khai thuế, thời hạn nộp tờ khai và nộp tiền thuế

2.2.1 Hồ sơ khai thuế và nơi nộp hồ sơ khai thuế

Theo Điều 11; Khoản 4, Điều 5, Thông tư 40/2021/TT-BTC có bổ sung hướng dẫn mới về hồ sơ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai, cụ thể:

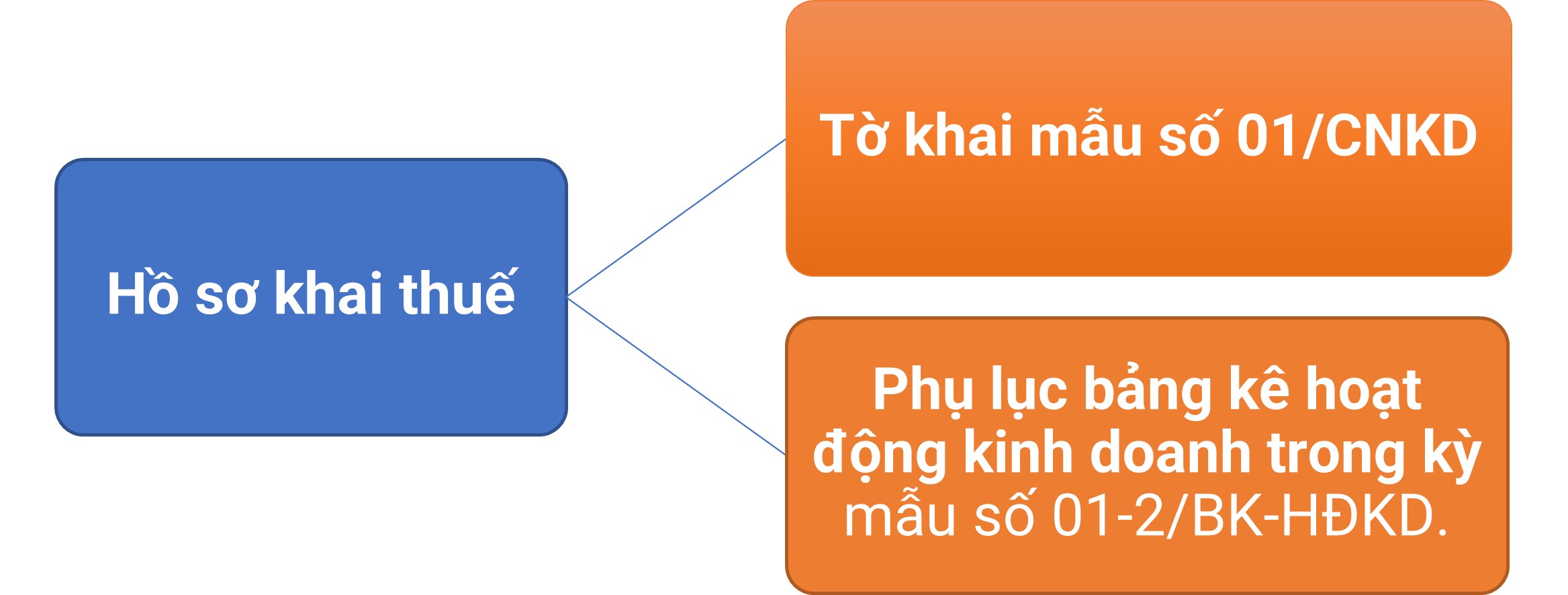

* Hồ sơ khai thuế gồm:

– Tờ khai mẫu số 01/CNKD (ban hành theo Thông tư này, tải mẫu tại đây);

– Kèm theo Phụ lục bảng kê hoạt động kinh doanh trong kỳ mẫu số 01-2/BK-HĐKD.

Trong đó: quy định phải báo cáo về:

+ Số nhập – xuất – tồn vật liệu, dụng cụ, sản phẩm, hàng hóa/nhóm hàng hóa trong kỳ;

+ Các khoản chi phí phát sinh liên quan đến doanh thu kinh doanh trong kỳ để làm căn cứ cho cơ quan thuế quản lý doanh thu kinh doanh trong kỳ theo rủi ro.

Lưu ý: Riêng trường hợp hộ kinh doanh, cá nhân kinh doanh trong lĩnh vực, ngành nghề có căn cứ xác định doanh thu theo xác nhận của cơ quan chức năng thì không phải thực hiện chế độ kế toán và không phải kèm theo Phụ lục bảng kê hoạt động kinh doanh trong kỳ mẫu số 01-2/BK-HĐKD tải mẫu 01-2/BK-HĐKD tại đây).

Lĩnh vực, ngành nghề có căn cứ xác định được doanh thu theo xác nhận của cơ quan chức năng theo thực tế phát sinh trong thời gian qua như: sản xuất điện mặt trời; dịch vụ tàu du lịch có quản lý giá và hoạt động xuất bến, điều phối tàu của cơ quan chức năng tại địa phương; và các hoạt động khác tương tự.

Phần mềm MISA AMIS Kế toán Hộ kinh doanh là giải pháp giúp hộ kinh doanh tự động tổng hợp dữ liệu hoàn thiện tờ khai, phụ lục khai thuế cho hộ kinh doanh, đảm bảo tính chính xác cao. Giúp chủ kinh doanh tiết kiệm thời gian, chi phí và hạn chế rủi ro kê khai thiếu, sai thuế. Nhận ngay 15 ngày dùng thử hoàn toàn miễn phí phần mềm ngay hôm nay

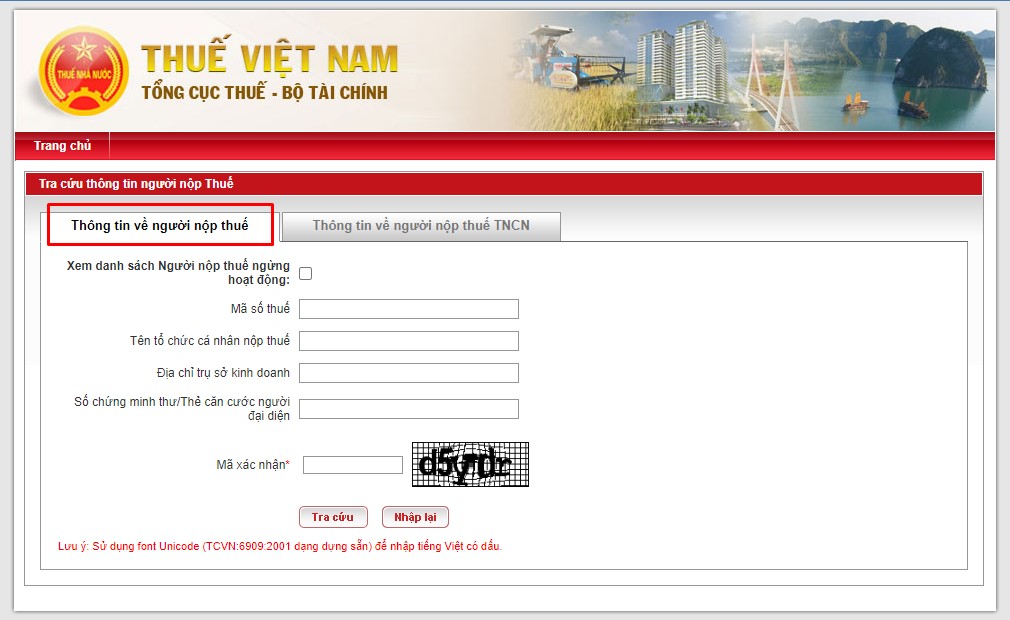

* Nơi nộp hồ sơ khai thuế

Nơi nộp hồ sơ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai quy định tại khoản 1 Điều 45 Luật Quản lý thuế là Chi cục Thuế quản lý trực tiếp nơi hộ kinh doanh, cá nhân kinh doanh hoạt động sản xuất, kinh doanh.

2.2.2 Thời hạn nộp hồ sơ khai thuế và nộp thuế

* Thời hạn nộp hồ sơ khai thuế

Thời hạn nộp hồ sơ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai quy định tại khoản 1 Điều 44 Luật Quản lý thuế, cụ thể như sau:

a) Thời hạn nộp hồ sơ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo tháng chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

b) Thời hạn nộp hồ sơ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo quý chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế.

* Thời hạn nộp thuế

Thời hạn nộp thuế của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai thực hiện theo quy định tại khoản 1 Điều 55 Luật Quản lý thuế, cụ thể: Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

(Xem thêm về hướng dẫn lập hồ sơ, sổ sách, chế độ kế toán mới nhất năm 2021 cho hộ kinh doanh theo phương pháp kê khai tại đây, hộ kinh doanh nào vẫn thuộc diện nộp thuế khoán thì vẫn theo quy định như trước đây để thực hiện)

>>> Xem thêm: Cách tính thuế khoán hộ kinh doanh mới nhất

3. Thời điểm áp dụng Thông tư số 40/2021/TT-BTC

– Theo khoản 1, Điều 20, Thông tư này có hiệu lực thi hành kể từ ngày 01 tháng 8 năm 2021.

– Tuy nhiên, cũng theo khoản 4, Điều 20, Thông tư này có quy định: Hộ kinh doanh, cá nhân kinh doanh đáp ứng điều kiện nộp thuế theo phương pháp kê khai nếu cơ quan thuế đã quản lý thuế theo phương pháp khoán trước thời điểm hiệu lực của Thông tư này và không có yêu cầu chuyển đổi phương pháp tính thuế thì tiếp tục nộp thuế theo phương pháp khoán đến hết kỳ tính thuế năm 2021.

Có nghĩa là hộ kinh doanh vẫn được nộp theo phương pháp khoán đến hết năm 2021 nếu không có nhu cầu chuyển đổi.

(Thông tin bổ sung: Tuy nhiên, hiện nay Bộ trưởng Bộ Tài chính Ông Hồ Đức Phớc đã thông báo về đề xuất: “Bộ Tài chính đang trình Chính phủ hoãn thực hiện Thông tư 40 về thuế đến ngày 1-1-2022” tại phiên thảo luận về tình hình kinh tế – xã hội của Quốc hội ngày 24/7/2021, nhằm hỗ trợ giảm bớt khó khăn cho người dân trong tình hình dịch bệnh COVID-19 diễn biến phức tạp).

MISA chính thức phát hành phần mềm kế toán cho hộ kinh doanh đáp ứng quy định về chứng từ, sổ kế toán theo Thông tư 88/2021/TT-BTC, xuất hóa đơn điện tử theo Thông tư 78/2021/TT-BTC và nộp thuế theo Thông tư 40/2021/TT-BTC để giúp hộ kinh doanh cá thể trên cả nước có được giải pháp quản trị tài chính kế toán phù hợp. Cụ thể:

- Phần mềm AMIS Kế toán đáp ứng đầy đủ mẫu chứng từ, 7 mẫu sổ kế toán, đáp ứng chế độ kế toán theo quy định tại Thông tư 88/2021/TT-BTC

- Với tính năng tự động hóa nhập liệu, tổng hợp số liệu lên 7 sổ kế toán cùng giao diện đơn giản, báo cáo trực quan, phần mềm kế toán này giúp người không có chuyên môn cũng dễ dàng hạch toán mà không cần phải chọn tài khoản kế toán như trước

- Đầy đủ mẫu tờ khai và phụ lục khai thuế, tự động tổng hợp số liệu lên báo cáo thuế hộ kinh doanh, giúp chủ hộ và kế toán xác định dự kiến số thuế phải nộp theo tháng/ quý

- Kết nối cùng các giải pháp như hóa đơn điện tử MISA meInvoice, dịch vụ thuế điện tử mTax và dịch vụ chữ ký số MISA eSign:

- Kết nối giải pháp hóa đơn điện tử MISA meinvoice đáp ứng Nghị định 123/2020/NĐ-CP và Thông tư 78/2021/TT-BTC giúp các hộ kinh doanh, cá nhân kinh doanh kiểm tra hóa đơn đầu vào, tình trạng nhà cung cấp và cảnh báo hóa đơn sai sót

- Phát hành hóa đơn ngay trên phần mềm kế toán, tự động truyền hóa đơn sang hệ thống của cơ quan thuế đúng theo quy định về pháp luật về thuế.

- Tích hợp sẵn chữ ký số từ xa MISA eSign thuận tiện ký điện tử phát hành hóa đơn mọi lúc, mọi nơi ngay cả trên điện thoại di động mà không phải mang theo USB Token.

- …

Trải nghiệm miễn phí Phần mềm kế toán dành cho hộ kinh doanh đáp ứng Thông tư 40/2021/TT-BTC ngay tại đây

MISA AMIS hy vọng qua bài viết này các hộ kinh doanh và các bạn quan tâm đã hiểu rõ về quy định mới trong việc kê khai thuế với Hộ kinh doanh của Thông tư số 40/2021/TT-BTC và sẵn sàng có giải pháp kế toán phù hợp với quy định mới này.

Chúc các hộ kinh doanh và bạn đọc thành công!

Tác giả: Nguyễn Kế Toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/