Doanh nghiệp hàng tháng, hàng quý chi trả cho người lao động các khoản tiền lương, tiền công và một số khoản thu nhập khác thì bắt buộc phải lập tờ khai thuế thu nhập cá nhân hàng tháng, hàng quý tùy theo yêu cầu đối với từng doanh nghiệp. Có doanh nghiệp thực hiện lập báo cáo kê khai thuế TNCN theo tháng, có doanh nghiệp lập báo cáo kê khai TNCN theo quý. Vậy để hiểu rõ vấn đề này mời các bạn cùng tìm hiểu nội dung này.

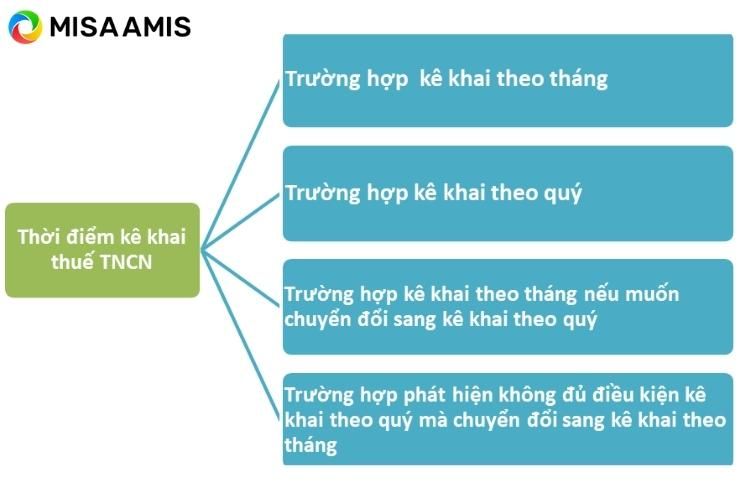

1. Xác định thời điểm kê khai thuế TNCN

Doanh nghiệp phải xác định doanh nghiệp mình thuộc đối tượng kê khai thuế theo tháng hay theo quý. Cụ thể như sau:

1.1. Trường hợp kê khai theo tháng

(căn cứ Điều 8, Nghị định số 126/2020/NĐ-CP)

Doanh nghiệp có doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liên kề từ 50 tỷ đồng trở lên; thuế thu nhập cá nhân từ tiền lương, tiền công do doanh nghiệp này chi trả kê khai theo tháng.

1.2. Trường hợp kê khai theo quý

(căn cứ Điều 9, Nghị định số 126/2020/NĐ-CP)

- Doanh nghiệp không thuộc diện kê khai theo tháng nêu trên và lựa chọn kê khai theo quý (có thể doanh nghiệp thỏa mãn điều kiện nêu trên nhưng không lựa chọn kê khai theo quý thì thực hiện kê khai theo tháng).

- Doanh nghiệp mới hoạt động thì thực hiện kê khai theo quý (cả thuế GTGT và TNCN). Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch liền kề (đủ 12 tháng) để thực hiện việc kỳ kê khai theo quý hay theo tháng. Việc lựa chọn kê khai theo quý được ổn định trong năm dương lịch.

- Trường hợp kê khai theo tháng nếu muốn chuyển đổi sang kê khai theo quý thì gửi văn bản theo Phụ lục I ban hành kèm theo Nghị định số 126/2020/NĐ-CP trước ngày 31/01 của năm đó.

- Trường hợp phải chuyển đổi sang kê khai theo tháng do phát hiện không đủ điều kiện kê khai theo quý thì doanh nghiệp thực hiện ngay từ tháng đầu tiên của quý tiếp theo và không cần gửi lại tờ khai của các tháng của quý trước đó nhưng phải nộp bản xác định số thuế tăng thêm phải nộp so với số đã kê khai và số tiền chậm nộp theo quy định.

2. Tính thuế TNCN cho từng người lao động

2.1 Công thức tính thuế

Thuế thu nhập cá nhân phải nộp = Tổng thu nhập tính thuế x Thuế suất

Trong đó:

Tổng thu nhập tính thuế = Tổng thu nhập chịu thuế – Các khoản giảm trừ

Tổng thu nhập chịu thuế = Tổng thu nhập – Các khoản TN không chịu thuế/miễn thuế

- Tổng thu nhập chịu thuế: là tổng thu nhập của toàn bộ thu nhập từ tiền lương, tiền công, các khoản thu nhập tính theo lương (phụ cấp, thưởng, lễ tết, nhà ở…) theo quy định tại khoản 2 Điều 2 Thông tư 111/2013/TT-BTC và khoản 1, 2, 3, 4, 5 Điều 11 Thông tư 92/2015/TT-BTC.

- Các khoản thu nhập không chịu thuế, miễn thuế theo Khoản 1 Điều 11 Thông tư 92/2015/TT-BTC (tiền ăn ca, phụ cấp độc hại, tiền trang phục…)

Hàng tháng kế toán tính tổng thu nhập chịu thuế (là tổng các khoản được lĩnh trong tháng như tiền lương, tiền công, phụ cấp, thưởng, lễ tết…) sau khi trừ các khoản bảo hiểm bắt buộc (bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp) và các khoản giảm trừ gia cảnh cho cá nhân và người phụ thuộc, sau đó tính tổng số thuế thu nhập phải nộp của các cá nhân trong doanh nghiệp và thực hiện lập tờ khai.

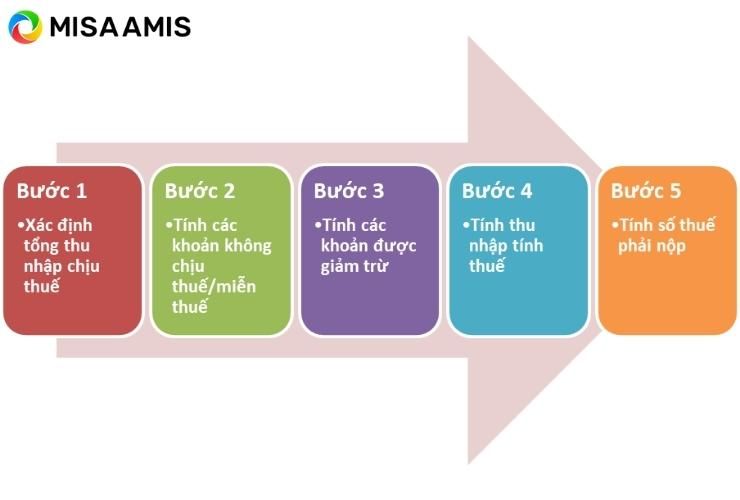

2.2. Các bước tính thuế

Căn cứ vào công thức tính thuế ở trên, để tính được số thuế phải nộp, sẽ thực hiện theo các bước sau:

Ví dụ 1: Doanh nghiệp A có số lao động ký hợp đồng trên 3 tháng như sau:

| STT | Họ và Tên | Mức lương ký HĐLĐ | Phụ cấp trách nhiệm | Thưởng năng suất | Tiền ăn giữa trưa

(ăn ca) |

Số người phụ thuộc |

| 1 | Nguyễn Văn Anh | 50.000.000 | 1.000.000 | 2.000.000 | 650.000 | 2 |

| 2 | Trần Văn Tuấn | 47.000.000 | 800.000 | 1.800.000 | 650.000 | 1 |

| 3 | Lê Văn Bình | 43.000.000 | 800.000 | 1.700.000 | 650.000 | 2 |

| 4 | Nguyễn Thị Na | 40.000.000 | 800.000 | 1.500.000 | 650.000 | 0 |

| 5 | Lê Thị Bình | 35.000.000 | 800.000 | 1.200.000 | 650.000 | 1 |

Ngoài ra doanh nghiệp còn có ông Nguyễn Văn Minh ký hợp đồng lao động 1 tháng với mức lương là: 2.500.000 đ/tháng.

(-) Theo quy định, mức giảm trừ gia cảnh cho bản thân là 11.000.000 đ và cho người phụ thuộc là 4.400.000 đ/người.

(-) Biểu thuế TNCN lũy tiến như sau:

| Bậc | Thu nhập tính thuế/tháng | Thuế suất |

| 1 | Đến 5 triệu đồng | 5% |

| 2 | Trên 5 triệu đến 10 triệu đồng | 10% |

| 3 | Trên 10 triệu đồng đến 18 triệu đồng | 15% |

| 4 | Trên 18 triệu đồng đến 32 triệu đồng | 20% |

| 5 | Trên 32 triệu đồng đến 52 triệu đồng | 25% |

| 6 | Trên 52 triệu đồng đến 80 triệu đồng | 30% |

| 7 | Trên 80 triệu đồng | 35% |

Bước 1+2+3+4: Xác định tổng thu nhập chịu thuế và các khoản được miễn (giảm trừ), thu nhập tính thuế:

Các khoản thu nhập chịu thuế là: Tiền lương, phụ cấp trách nhiệm, thưởng năng suất. Tiền ăn giữa ca không phải là thu nhập chịu thuế TNCN.

Ta có bảng tính các khoản như sau:

| STT | Họ và Tên | Tổng thu nhập chịu thuế | BHXH,BHYT,BHTN phải nộp (10,5%) | Số tiền giảm trừ gia cảnh | Thu nhập tính thuế |

| (1) | (2) | (3) | (4=3*10,5%) | (5=(3-11tr)-(4,4tr * số người phụ thuộc) | (6=3-4-5) |

| 1 | Nguyễn Văn Anh | 53.000.000 | 5.565.000 | 27.635.000 | 19.800.000 |

| 2 | Trần Văn Tuấn | 49.600.000 | 5.208.000 | 28.992.000 | 15.400.000 |

| 3 | Lê Văn Bình | 45.500.000 | 4.777.500 | 20.922.500 | 19.800.000 |

| 4 | Nguyễn Thị Na | 42.300.000 | 4.441.500 | 26.858.500 | 11.000.000 |

| 5 | Lê Thị Bình | 37.000.000 | 3.885.000 | 17.715.000 | 15.400.000 |

Bước 5: Tính thuế thu nhập cá nhân phải nộp:

| STT | Họ và Tên | Thu nhập chịu thuế | Thuế TNCN | ||||

| Bậc 1 | Bậc 2 | Bậc 3 | Bậc 4 | Tổng thuế TNCN phải nộp | |||

| (1) | (2) | (3) | |||||

| 1 | Nguyễn Văn Anh | 19.800.000 | 250.000 | 500.000 | 1.200.000 | 360.000 | 2.310.000 |

| 2 | Trần Văn Tuấn | 15.400.000 | 250.000 | 500.000 | 810.000 | 1.560.000 | |

| 3 | Lê Văn Bình | 19.800.000 | 250.000 | 500.000 | 1.200.000 | 360.000 | 2.310.000 |

| 4 | Nguyễn Thị Na | 11.000.000 | 250.000 | 500.000 | 150.000 | 900.000 | |

| 5 | Lê Thị Bình | 15.400.000 | 250.000 | 500.000 | 810.000 | 1.560.000 | |

| Tổng cộng | 8.640.000 | ||||||

Tiền thuế thu nhập cá nhân của ông Nguyễn văn Minh là: 2.500.000 *10% = 250.000 đồng.

Tổng số thuế Doanh nghiệp nộp thay cho Người lao động là: 8.640.000 đồng + 250.000 đồng = 8.890.000 đồng.

Căn cứ tổng số thuế TNCN đã tính toán, kế toán thực hiện việc chuyển tiền nộp thuế TNCN thay cho người lao động. Số thuế này người lao động phải nộp, doanh nghiệp chỉ nộp thay và trừ vào khoản tiền trả cho người lao động.

Cuối năm doanh nghiệp thực hiện việc viết Biên lai thuế thu nhập đã khấu trừ cho từng cá nhân để cá nhân tự thực hiện quyết toán thuế (nếu cá nhân có từ 2 nguồn thu nhập) hoặc làm ủy quyền quyết toán thuế cho doanh nghiệp thực hiện quyết toán thay.

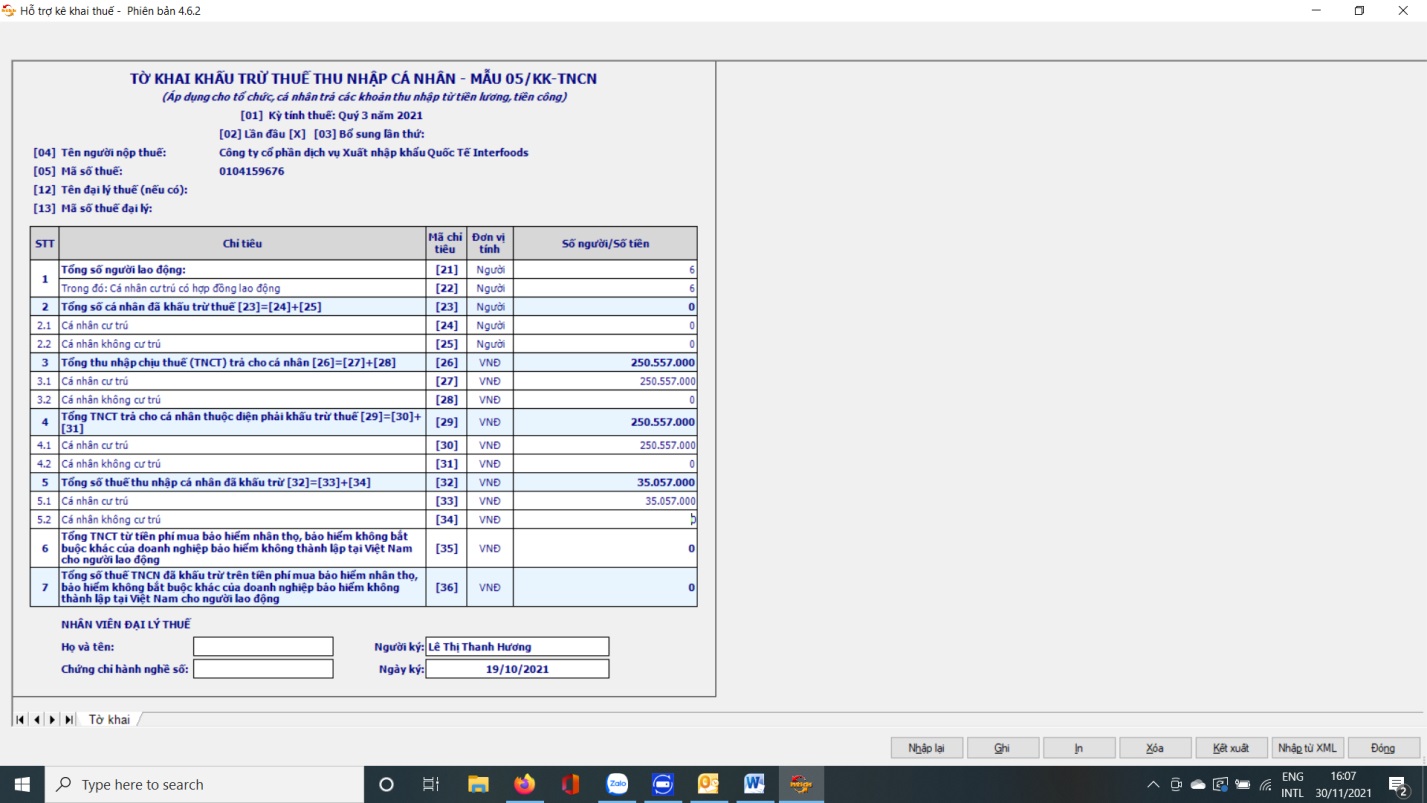

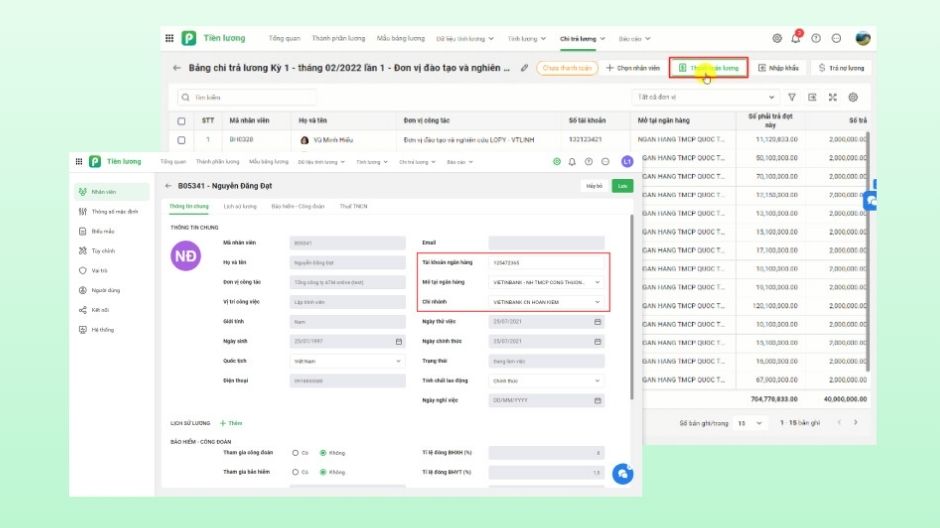

3. Kê khai thuế TNCN trên phần mềm HTKK

Căn cứ tiền lương, tiền công doanh nghiệp chi trả hàng tháng, hàng quý của từng cá nhân được hưởng theo quy định, kế toán lập tờ khai theo biểu mẫu 05/KK-TNCN Tờ khai khấu trừ thuế TNCN (TT92/2015), sau đó kết xuất XLM và gửi cho cơ quan thuế.

Lưu ý: Từ quý 1/2022, mẫu biểu /KK-TNCN được cập nhật theo quy định tại Thông tư số 80/202/TT-BTC.

Vào phần mềm HTKK và thực hiện kê khai các chỉ tiêu trên tờ khai (như hình minh họa)

Sau khi tính được số thuế phải nộp kế toán lập tờ khai theo biểu mẫu 05/KK-TNCN Tờ khai khấu trừ thuế TNCN (TT92/2015) như trên và gửi qua mạng cho cục thuế trực tiếp quản lý (theo tháng hoặc quý tùy theo doanh nghiệp thuộc diện kê khai theo tháng hay theo quý).

4. Những lưu ý khi nộp tờ khai thuế TNCN

4.1. Chuyển từ kê khai theo tháng sang kê khai theo quý

Theo điểm a khoản 1 Điều 8, khoản 1 Điều 9 Nghị định số 126/2020/NĐ-CP thì:

– Theo quy định, trường hợp người nộp thuế thuộc diện khai thuế TNCN theo tháng nếu đủ điều kiện khai thuế GTGT theo quý thì được lựa chọn khai thuế TNCN theo quý.

– Việc khai thuế TNCN theo quý được xác định một lần kể từ quý đầu tiên phát sinh nghĩa vụ khai thuế và được áp dụng ổn định trong cả năm dương lịch.

4.2. Phải nộp hồ sơ khai thuế dù không phát sinh khấu trừ thuế TNCN

Theo điểm b khoản 3 Điều 7; điểm d.1 khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP:

–Tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế và quyết toán thay cho các cá nhân có ủy quyền do tổ chức, cá nhân trả thu nhập chi trả, không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế.

(Trước đây, theo điểm a.1 khoản 1 Điều 16 Thông tư 156/2013/TT-BTC ngày 06/11/2013 thì tổ chức, cá nhân trả thu nhập không phát sinh khấu trừ thuế TNCN theo tháng, quý thì không phải khai thuế).

– Tương tự, theo quy định mới thì việc miễn nộp hồ sơ khai thuế TNCN không có quy định áp dụng đối với tổ chức, cá nhân trả thu nhập không phát sinh khấu trừ thuế TNCN.

Như vậy, cá nhân có thu nhập từ tiền lương, tiền công dưới mức giảm trừ gia cảnh (11 triệu đồng/tháng) không phải nộp thuế TNCN nhưng tổ chức, cá nhân trả thu nhập vẫn phải thực hiện khai thuế.

4.3. Xử lý các sai sót khi lập tờ khai thuế TNCN gửi cơ quan thuế

Sau khi hết hạn nộp hồ sơ khai thuế, người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế. Trên phần mềm HTKK chọn “Tờ khai bổ sung lân thứ…” và kê khai lại các số liệu bị sai.

Nếu doanh nghiệp chưa nộp hồ sơ khai quyết toán thuế năm thì người nộp thuế khai bổ sung hồ sơ khai thuế tạm nộp của tháng, quý có sai sót, đồng thời tổng hợp số liệu khai bổ sung vào hồ sơ khai quyết toán thuế năm.

- Trường hợp đã nộp hồ sơ khai quyết toán thuế năm thì chỉ khai bổ sung hồ sơ khai quyết toán thuế năm.

- Trường hợp hồ sơ khai bổ sung hồ sơ quyết toán thuế năm làm giảm số thuế phải nộp nếu cần xác định lại số thuế phải nộp của tháng, quý thì khai bổ sung hồ sơ khai tháng, quý và tính lại tiền chậm nộp (nếu có).

Thời hạn nộp hồ sơ: doanh nghiệp nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở doanh nghiệp.

Doanh nghiệp phải khai bổ sung hồ sơ khai thuế trong các trường hợp sau đây:

Trường hợp doanh nghiệp khai bổ sung hồ sơ khai thuế không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn thì:

- Doanh nghiệp lập tờ khai thuế của kỳ tính thuế có sai sót đã được bổ sung, điều chỉnh;

- Gửi tài liệu giải thích, giải trình kèm theo.

Trường hợp doanh nghiệp khai bổ sung hồ sơ khai thuế làm tăng tiền thuế phải nộp thì:

Doanh nghiệp lập hồ sơ khai bổ sung và tự xác định tiền chậm nộp căn cứ vào số tiền thuế phải nộp tăng thêm, số ngày chậm nộp và mức tính chậm nộp theo quy định.

Trường hợp người nộp thuế không tự xác định hoặc xác định không đúng số tiền chậm nộp thì cơ quan thuế xác định số tiền chậm nộp và thông báo cho người nộp thuế biết

Trường hợp doanh nghiệp khai bổ sung hồ sơ khai thuế làm giảm tiền thuế phải nộp thì:

Doanh nghiệp lập hồ sơ khai bổ sung, số tiền thuế điều chỉnh giảm được tính giảm nghĩa vụ thuế phải nộp, nếu đã nộp Ngân sách nhà nước thì được bù trừ vào số thuế phải nộp của kỳ sau hoặc được hoàn thuế.

Nếu cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế sau khi kiểm tra, thanh tra thì người nộp thuế được khai bổ sung, điều chỉnh như sau:

- Người nộp thuế phát hiện hồ sơ khai thuế đã nộp có sai sót nhưng không liên quan đến thời kỳ, phạm vi đã kiểm tra, thanh tra thì người nộp thuế được khai bổ sung, điều chỉnh và phải nộp tiền chậm nộp theo quy định.

- Người nộp thuế phát hiện hồ sơ khai thuế đã nộp có sai sót liên quan đến thời kỳ đã kiểm tra, thanh tra nhưng không thuộc phạm vi đã kiểm tra, thanh tra thì người nộp thuế được khai bổ sung, điều chỉnh và phải nộp tiền chậm nộp theo quy định.

- Người nộp thuế phát hiện hồ sơ khai thuế đã nộp có sai sót liên quan đến thời kỳ, phạm vi đã kiểm tra, thanh tra dẫn đến phát sinh tăng số thuế phải nộp, giảm số thuế đã được hoàn, giảm số thuế được khấu trừ, giảm số thuế đã nộp thừa thì người nộp thuế được khai bổ sung, điều chỉnh và bị xử lý theo quy định.

Trên đây là toàn bộ hướng dẫn về việc doanh nghiệp kê khai thuế thu nhập cá nhân. Hy vọng bài viết đã giúp ích cho các bạn kế toán! Chúc các bạn thành công!

Tác giả: Kim Tuyến

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/