Ở phần trước MISA AMIS đã chia sẻ với các bạn về cách nhận biết và cách điều chỉnh trên sổ kế toán với các khoản chênh lệch giữa thuế và kế toán. Tiếp theo MISA AMIS sẽ chia sẻ tiếp với các bạn hướng dẫn xử lý các khoản chênh lệch giữa thuế và kế toán trên quyết toán thuế thu nhập doanh nghiệp (TNDN).

Các bạn hãy cùng MISA AMIS tìm hiểu “Hướng dẫn xử lý chênh lệch tạm thời trên quyết toán thuế TNDN khi thu nhập chịu thuế lớn hơn (>) lợi nhuận kế toán” để biết được cách điều chỉnh khoản chênh lệch này trên quyết toán!

1. Hướng dẫn xử lý chênh lệch tạm thời liên quan đến doanh thu trên quyết toán thuế TNDN

1.1. Hướng dẫn cách xử lý chênh lệch tạm thời liên quan đến doanh thu

Các khoản chênh lệch tạm thời và các chỉ tiêu điều chỉnh trên quyết toán TNDN

Như chúng ta đã biết các khoản chênh lệch tạm thời phát sinh do thời điểm xác định doanh thu giữa pháp luật về thuế và pháp luật về kế toán khác nhau như một số tình huống sau:

- Thời điểm ghi nhận doanh thu xuất khẩu khác nhau giữa thuế và kế toán;

- Hợp đồng mua bán quy định người mua được quyền trả lại sản phẩm, hàng hóa, dịch vụ dẫn đến ghi nhận doanh thu giữa thuế và kế toán;

- Chiết khấu thương mại lập hóa đơn vào năm sau nhưng trước thời điểm gửi báo cáo tài chính (BCTC), đồng thời, tại năm báo cáo doanh nghiệp đã hạch toán vào TK 521 → nảy sinh sự khác nhau khi ghi nhận giữa thuế và kế toán;

- Doanh thu cho thuê tài sản có quy định khác nhau trong cách ghi nhận giữa thuế và kế toán;

- Bán hàng hóa, cung cấp dịch vụ phát sinh nghĩa vụ trong tương lai có sự khác nhau giữa thuế và kế toán;

- Bán hàng tích điểm thưởng cũng có quy định khác nhau giữa thuế và kế toán.

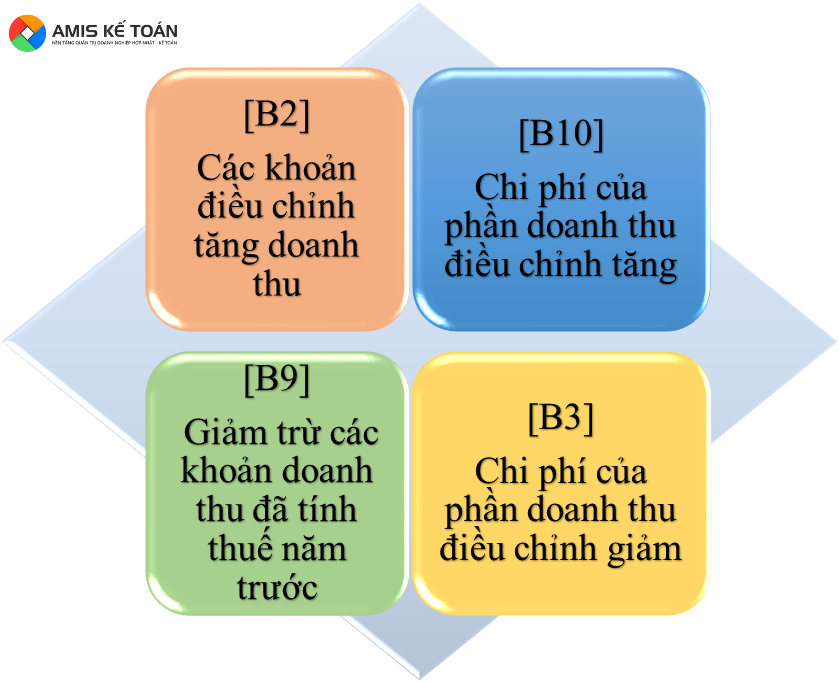

? Các chỉ tiêu điều chỉnh các khoản chênh lệch tạm thời trên tờ khai quyết toán TNDN là các chỉ tiêu mã số như trong hình dưới đây:

Tải mẫu tờ khai quyết toán thuế thu nhập doanh nghiệp theo thông tư 80/2021/TT-BTC.

Cách điều chỉnh về khai thuế thu nhập doanh nghiệp của năm báo cáo và năm điều chỉnh

– Năm báo cáo: điều chỉnh ghi vào mã số [B2] và [B10] (không điều chỉnh sổ kế toán doanh thu, chi phí);

– Năm điều chỉnh: điều chỉnh ghi vào mã số [B9] và [B3] (không điều chỉnh sổ kế toán doanh thu, chi phí).

(Chú thích các chỉ tiêu được lấy trên mẫu số 03/TNDN, ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính, cụ thể tên các chỉ tiêu bên trên là:

[B2]- Các khoản điều chỉnh tăng doanh thu;

[B10]- Chi phí của phần doanh thu điều chỉnh tăng;

[B9]-Giảm trừ các khoản doanh thu đã tính thuế năm trước;

[B3]-Chi phí của phần doanh thu điều chỉnh giảm )

Cách tính, lập bảng xác định chênh lệch tạm thời được khấu trừ

– Khoản ghi nhận doanh thu tính thuế TNDN nhưng chưa hạch toán vào TK 511 để điều chỉnh vào mã số [B2] năm báo cáo và mã số [B9] năm điều chỉnh.

– Khoản chi phí tương ứng được trích trước theo quy định tại điểm 2.20 khoản 2 Điều 4 Thông tư số 96/2025/TT-BTC để điều chỉnh vào mã số [B10] năm báo cáo và mã số [B3] năm điều chỉnh.

– Khi kết thúc hợp đồng, hoặc phát sinh doanh thu, chi phí tương ứng doanh nghiệp phải tính toán xác định chính xác số chi phí thực tế căn cứ các hoá đơn, chứng từ hợp pháp thực tế đã phát sinh để điều chỉnh tăng chi phí (trường hợp chi phí thực tế phát sinh lớn hơn số đã trích trước) hoặc giảm chi phí (trường hợp chi phí thực tế phát sinh nhỏ hơn số đã trích trước).

Cách hạch toán kế toán với các khoản chênh lệch tạm thời

– Năm báo cáo: Hạch toán

Nợ TK 8211- Chi phí thuế TNDN hiện hành

Có TK 3334 -Thuế TNDN: Số thuế TNDN phải nộp theo pháp luật thuế (Thuế TNDN theo pháp luật thuế > theo pháp luật kế toán).

Hạch toán:

Nợ TK 243 – Tài sản thuế TNDN hoãn lại

Có TK 8212 – Chi phí thuế TNDN hoãn lại: Số thuế TNDN chênh lệch do tính theo pháp luật thuế > theo pháp luật kế toán.

– Năm điều chỉnh: Khi doanh thu và chi phí thực tế phát sinh doanh nghiệp phản ánh vào TK 511 và TK 632; đồng thời, hạch toán:

Nợ TK 8212 – Chi phí thuế TNDN hoãn lại

Có TK 243 – Tài sản thuế TNDN hoãn lại: Tài sản thuế TNDN hoãn lại được hoàn nhập (Số thuế TNDN chênh lệch do tính theo pháp luật thuế < theo pháp luật kế toán).

| >> ĐĂNG KÝ DÙNG THỬ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

1.2. Ví dụ hướng dẫn xử lý một số tình huống cụ thể liên quan đến doanh thu

Hướng dẫn xử lý tình huống khác nhau về thời điểm ghi nhận doanh thu xuất khẩu giữa thuế và kế toán

| Theo pháp luật kế toán | Theo pháp luật thuế |

| Chuẩn mực Kế toán Việt Nam (VAS 14)

Ghi nhận doanh thu cần đáp ứng 5 điều kiện: “a) Chuyển giao phần lớn rủi ro và lợi ích gắn liền với QSH cho người mua; ….. (e) Xác định được chi phí liên quan đến giao dịch bán hàng”. Luật thương mại quốc tế quy định thời điểm giao hàng theo giá FOB và giá CIF: FOB: Người bán (seller) giao hàng đến lan can tàu cảng bốc hàng là đã hết trách nhiệm, rủi ro được chuyển qua người mua (buyer). CIF: Người bán (seller) mua bảo hiểm cho lô hàng, vị trí chuyển rủi ro tại lan can tàu. Tuy nhiên vị trí cuối cùng để người bán hết trách nhiệm là tại cảng dỡ hàng. |

Điểm a khoản 2 Điều 16 Thông tư số 39/2014/TT-BTC quy định:

“Ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan.” Công văn số 1892/TCT-DNL ngày 23/5/2014 của Tổng cục thuế quy định: Thời điểm xác định doanh thu tính thuế TNDN đối với hoạt động bán hàng hóa là: “Thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua. Trường hợp xuất khẩu hàng hóa, ngày xác định doanh thu xuất khẩu đế tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan (TKHQ)”. |

Ví dụ 1: Ngày 31/12/2020 doanh nghiệp có một lô hàng xuất khẩu chưa chuyển qua lan can tàu nhưng đã hoàn tất thủ tục hải quan với giá bán là 100 tỷ đồng, giá vốn và chi phí giao nhận là 80 tỷ đồng.

Hướng dẫn cách điều chỉnh chênh lệch ví dụ 1 như sau:

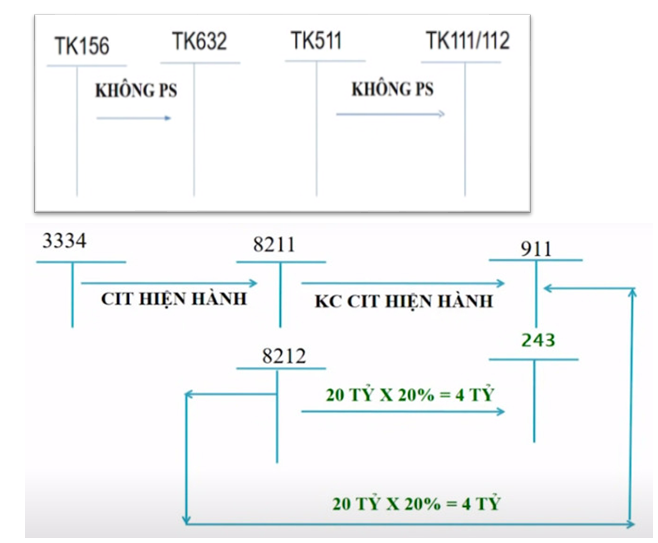

- Tại năm báo cáo:

-

- Điều chỉnh hạch toán và sổ kế toán:

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào mã số [B2] 100 tỷ, Mã số [B10] 80 tỷ.

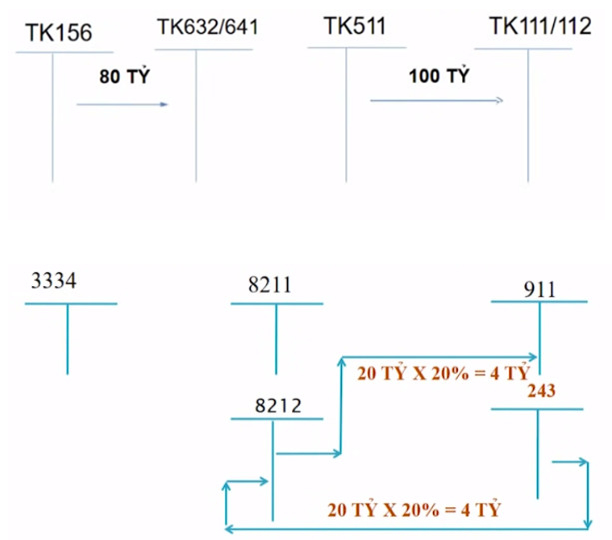

- Tại năm điều chỉnh (năm phát sinh doanh thu):

-

- Điều chỉnh hạch toán và sổ kế toán

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào quyết toán TNDN mã số [B9] 100 tỷ đồng; mã số [B3] 80 tỷ đồng.

Hướng dẫn xử lý tình huống khác nhau về ghi nhận doanh thu cho thuê tài sản giữa thuế và kế toán

| Pháp luật kế toán | Pháp luật thuế |

| Thông tư số 200/2014/TT-BTC quy định: “Đối với trường hợp cho thuê tài sản, có nhận trước tiền cho thuê của nhiều kỳ thì việc ghi nhận doanh thu được thực hiện theo nguyên tắc phân bổ số tiền cho thuê nhận trước phù hợp với thời gian cho thuê.” | Thông tư số 78/2014/TT-BTC quy định: “Trường hợp bên thuê trả tiền trước cho nhiều năm thì doanh thu để tính thu nhập chịu thuế được phân bổ cho số năm trả tiền trước hoặc được xác định theo doanh thu trả tiền một lần.

Trường hợp lựa chọn doanh thu là toàn bộ số tiền thuê bên thuê trả trước cho nhiều năm thì việc xác định số thuế TNDN từng ưu đãi thuế căn cứ vào tổng số thuế TNDN của số năm trả tiền trước chia (:) số năm bên thuê trả tiền trước.” |

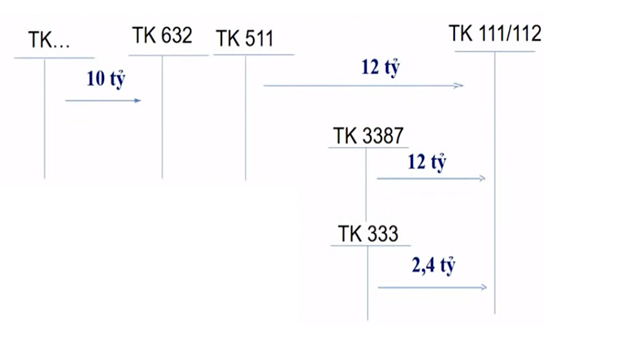

Ví dụ 2: Ngày 01/01/2021 doanh nghiệp An Bình cho thuê một tài sản trong 02 năm nhận tiền 01 lần là (13,2 tỷ đồng/năm (đã bao gồm VAT 10%) x 2 năm = 26,4 tỷ đồng). Doanh nghiệp chọn phương pháp tính thuế TNDN 01 lần. Giả sử hiện tại doanh nghiệp An Bình đang được giảm 30% thuế TNDN năm 2021, giá vốn của năm 2021 tương ứng của hoạt động cho thuê tài sản này là 10 tỷ, các khoản chi phí khác là 0 đồng.

Hướng dẫn cách điều chỉnh chênh lệch ví dụ 2 như sau:

- Tại năm báo cáo:

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào mã số [B2] là 12 tỷ; mã số [B10] 10 tỷ. Ngoài ra chú ý ở ví dụ này thì thu nhập chịu thuế tăng do doanh nghiệp chọn phương pháp tính thuế TNDN 01 lần không được hưởng ưu đãi giảm 30% thuế TNDN.

- Tại năm điều chỉnh:

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN:

Năm điều chỉnh: điều chỉnh vào mã số [B9] là 12 tỷ; mã số [B3] là 10 tỷ. Giả sử năm 2022 (năm điều chỉnh) doanh nghiệp không được được ưu đãi TNDN.

Hướng dẫn xử lý tình huống khác nhau về ghi nhận chiết khấu thương mại và khuyến mại giữa thuế và kế toán

| Pháp luật kế toán | Pháp luật thuế |

| Chuẩn mực kiểm toán Việt Nam (VAS) ghi nhận tính trừ vào năm báo cáo nếu xác định trước ngày gửi BCTC. | Pháp luật về thuế điều chỉnh vào tờ khai quyết toán thuế TNDN tại mã số B21 (Mã số này không thấy có) của năm báo cáo và mã số B9 trên tờ khai quyết toán thuế TNDN của năm lập hóa đơn. |

– Tài khoản ghi nhận khoản chiết khấu thương mại theo Thông tư số 200/2014/TT-BTC là tài khoản 521, theo Thông tư số 133/2016/TT-BTC là tài khoản 511.

– Về thuế GTGT (VAT) thì ở bên bán sẽ khai điều chỉnh giảm thuế GTGT đầu ra tại thời điểm lập hóa đơn.

Ví dụ 3: Doanh nghiệp Thành Công có chương trình chiết khấu thương mại theo doanh số, nhưng đến ngày 31/12/2021 doanh nghiệp vẫn chưa lập hóa đơn ghi nhận khoản chiết khấu thương mại cho khách hàng. Sang năm 2022 doanh nghiệp mới lập hóa đơn điều chỉnh thì doanh nghiệp phải ghi nhận vào kỳ lập hóa đơn điều chỉnh, doanh nghiệp không được trích trước vào chi phí khoản chiết khấu thương mại khi chưa lập hóa đơn điều chỉnh này.

Ví dụ 4: Năm 2021, doanh nghiệp An Khánh có chương trình chiết khấu thương mại cho khách ang (nếu khách hàng mua hàng đạt doanh số 100 tỷ đồng sẽ được chiết khấu 10%). Nhưng đến ngày 06/01/2022 doanh nghiệp An Khánh mới lập hóa đơn chiết khấu thương mại của hàng hóa đã bán cho khách hàng A đạt doanh số trong năm 2021 là 10 tỷ đồng (100 tỷ đồng x 10%), thuế GTGT là 1 tỷ đồng và hóa đơn đã lập trước thời điểm nộp BCTC năm 2021.

Hướng dẫn cách điều chỉnh chênh lệch ví dụ 4 như sau:

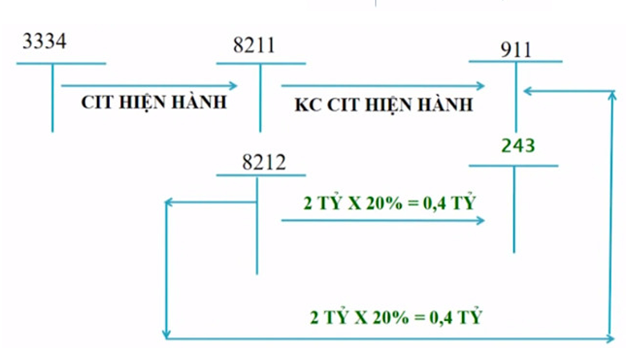

- Tại năm báo cáo:

-

- Điều chỉnh hạch toán và sổ kế toán

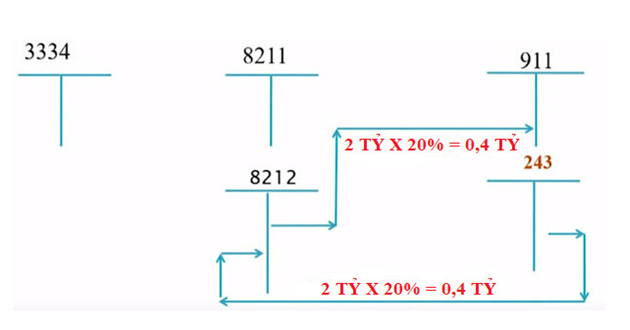

Giả sử doanh nghiệp không được hưởng ưu đãi thuế TNDN năm 2021 thì chúng ta có sơ đồ hạch toán như sau:

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào mã số [B2] là 10 tỷ đồng.

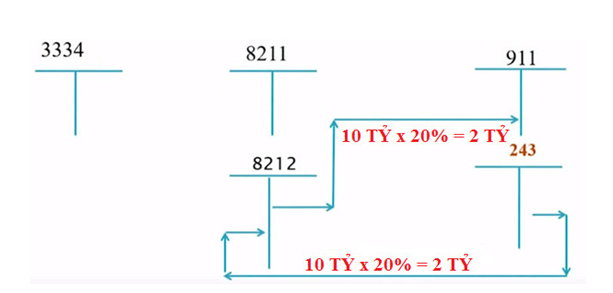

- Tại năm điều chỉnh (năm phát sinh hóa đơn):

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN:

Năm điều chỉnh: Điều chỉnh vào mã số [B9] là 10 tỷ đồng.

| >> ĐĂNG KÝ DÙNG THỬ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

2. Hướng dẫn xử lý chênh lệch tạm thời liên quan đến chi phí trên quyết toán thuế TNDN

2.1. Các khoản chênh lệch tạm thời liên quan đến chi phí

Các khoản chênh lệch tạm thời liên quan đến chi phí do sự khác biệt giữa pháp luật kế toán và pháp luật kế toán khác nhau sẽ điều chỉnh trên các mã số [B4], [B7], [B12].

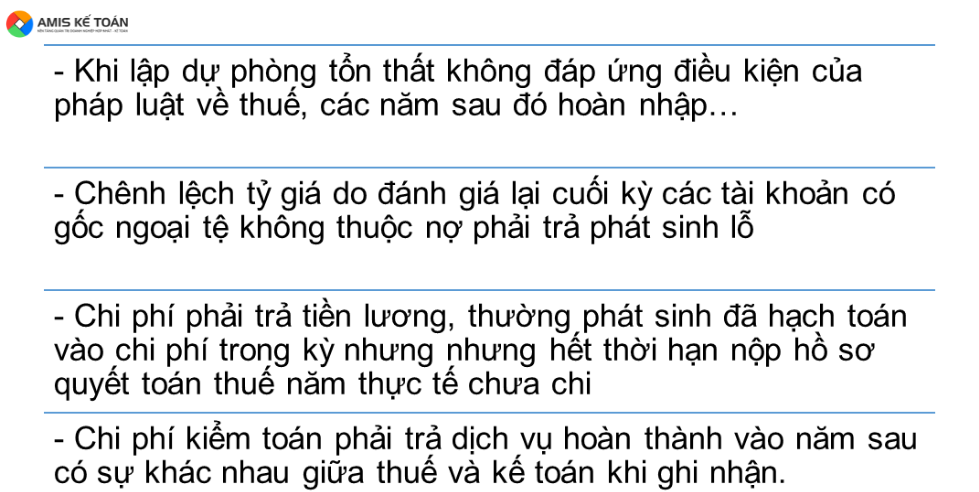

Một số khoản chi phí hay gây phát sinh chênh lệch như sau:

2.2. Hướng dẫn xử lý một số khoản chi phí có sự khác nhau khi ghi nhận giữa thuế và kế toán trên quyết toán thuế TNDN

a) Hướng dẫn xử lý chênh lệch giữa giữa thuế và kế toán về khoản chi phí phát sinh do tỷ giá khi đánh giá lại cuối kỳ

Căn cứ theo Điều 4 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính và Điều 7 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính hướng dẫn về thuế TNDN thì chi phí được trừ và thu nhập được tính phát sinh khi đánh giá các khoản mục tiền tệ có gốc ngoại tệ như sau:

- Các khoản lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế là khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN.

- Chỉ các lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản nợ phải trả cuối kỳ tính thuế mới là khoản chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

- Khoản lãi chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế bao gồm chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối năm là tiền mặt, tiền gửi, tiền đang chuyển, các khoản nợ phải thu có gốc ngoại tệ không tính vào thu nhập chịu thuế TNDN.

>>> Đọc thêm: Đánh giá chênh lệch tỷ giá cuối năm tài chính và cách hạch toán

Ví dụ 5: Cuối năm 2021, Công ty Thanh Bình có đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ có kết quả như sau:

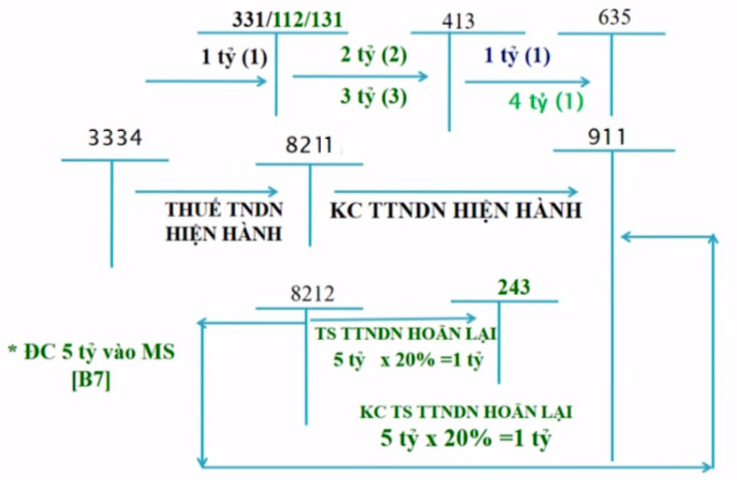

Đánh giá lại khoản ngoại tệ trên tài khoản 331 phát sinh lãi 1 tỷ đồng;

Đánh giá lại khoản ngoại tệ tài khoản 112 phát sinh lỗ 2 tỷ đồng;

Đánh giá lại khoản ngoại tệ tài khoản 131 phát sinh lỗ 3 tỷ đồng;

Tổng cộng bên nợ TK 413 phát sinh lỗ 2tỷ + 3tỷ = 5 tỷ đồng;

Tổng cộng bên có TK 413 phát sinh lãi 1 tỷ đồng;

Chênh lệch giữa lỗ 5 tỷ và lãi 1 tỷ là lỗ: 5 tỷ – 1 tỷ = 4 tỷ đồng.

Hướng dẫn cách điều chỉnh chênh lệch ví dụ 5 như sau:

- Tại năm đánh giá:

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN:

Năm đánh giá: Điều chỉnh vào mã số [B7] là 5 tỷ đồng. (Chú thích: Mã số [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác)

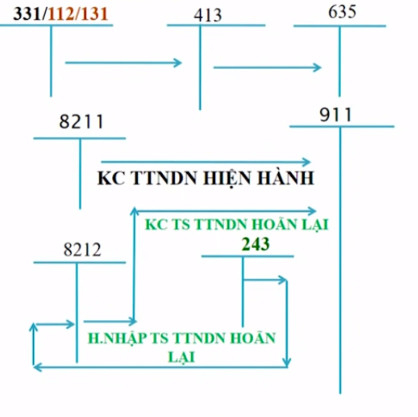

- Tại năm điều chỉnh:

-

- Điều chỉnh hạch toán và sổ kế toán

- Điều chỉnh trên tờ khai quyết toán thuế TNDN:

Giả sử năm điều chỉnh các số dư các TK 112 đã chi ra toàn bộ và TK 131 đã thu tiền toàn bộ và hạch toán theo tỷ giá ghi sổ kế toán.

Năm điều chỉnh: điều chỉnh vào mã số [B12] là số chênh lệch giữa tỷ giá ghi sổ kế toán và tỷ giá ghi nhận ban đầu các TK 112, 131 tại các kỳ kế toán sau (Chú thích: Mã số [B12]-Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác).

Hướng dẫn xử lý chênh lệch giữa giữa thuế và kế toán về khoản chi phí tiền lương

Quy định liên quan về chi phí tiền lương hết thời hạn nộp hồ sơ quyết toán thuế năm thực tế chưa chi và khoản chi phí tiền lương sau thời điểm quyết toán thuế như sau:

- Căn cứ theo điểm 2.6C khoản 2 Điều 4 Thông tư số 96/2015/TT-BTC thì khoản chi tiền lương, tiền công và các khoản phụ cấp phải trả cho người lao động nhưng hết thời hạn nộp hồ sơ quyết toán thuế năm thực tế chưa chi thì khoản chi này không được trừ khi xác định thu nhập chịu thuế.

- Căn cứ theo Điều 4 Thông tư số 96/2015/TT-BTC thì các khoản chi phí trích trước theo kỳ hạn, theo chu kỳ mà đến hết kỳ hạn, hết chu kỳ chưa chi hoặc chi không hết thì các khoản chi đó không được trừ khi xác định thu nhập chịu thuế.

Ví dụ 6: Khoản tiền lương tháng 13 của năm 2021, thực chi tháng 12/2021 được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN năm 2021. Khoản “Thưởng năm” do Giám đốc/Tổng giám đốc xem xét và quyết định hàng năm dựa trên kết quả kinh doanh và năng lực, hiệu quả làm việc năm 2020 của người lao động thực chi tháng 4 năm 2021 được tính vào chi phí được trừ năm 2021 (Theo Công văn số 512/CT-TTHT ngày 16/01/2017 hướng dẫn về chi tiền lương, thưởng chi trước và sau thời điểm quyết toán thuế).

Ví dụ 7: Doanh nghiệp trích trước tiền thưởng của năm 2021 nếu đến khi nộp hồ sơ quyết toán thuế TNDN năm 2021 mà chưa thực hiện chi là không đủ điều kiện tính chi phí được trừ của năm 2021. Đến tháng 12 năm 2022 có thực hiện chi khoản tiền thưởng trích trước nêu trên và có đầy đủ hóa đơn, chứng từ theo quy định của pháp luật thì tính vào chi phí được trừ của kỳ tính thuế năm 2022 (Căn cứ theo Công văn số 1703/CT-TTHT ngày 05/03/2018 của Cục thuế Tp. Hồ Chí Minh).

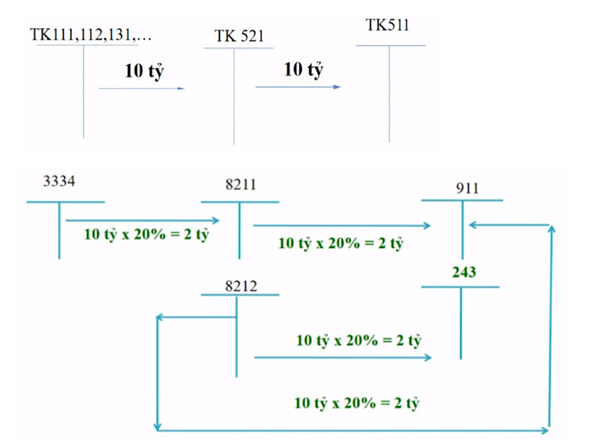

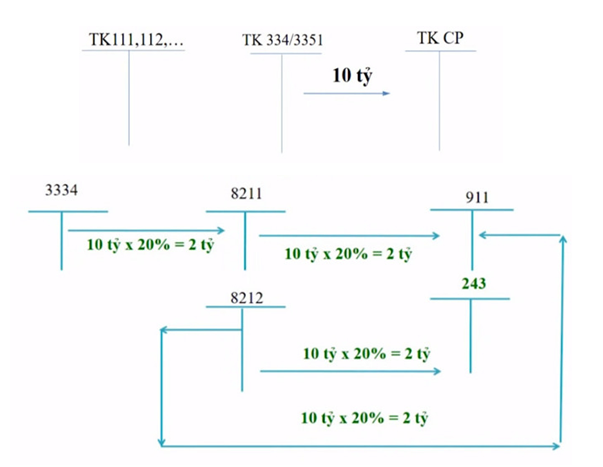

Ví dụ 8: Tại ngày 31/12/2021 Công ty Đức Hải có phát sinh chi phí phải trả tiền lương, thưởng trong năm 2021 là 10 tỷ đồng, nhưng giả sử đến ngày 31/3/2022 Công ty vẫn chưa chi khoản tiền này mà đến tháng 10/2022 doanh nghiệp mới có tiền chi trả cho khoản này.

Hướng dẫn cách điều chỉnh chênh lệch ví dụ 8 như sau:

- Tại năm báo cáo:

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào mã số [B4] số tiền là 10 tỷ đồng (Chú thích: Mã số [B4]-Các khoản chi không được trừ khi xác định thu nhập chịu thuế)

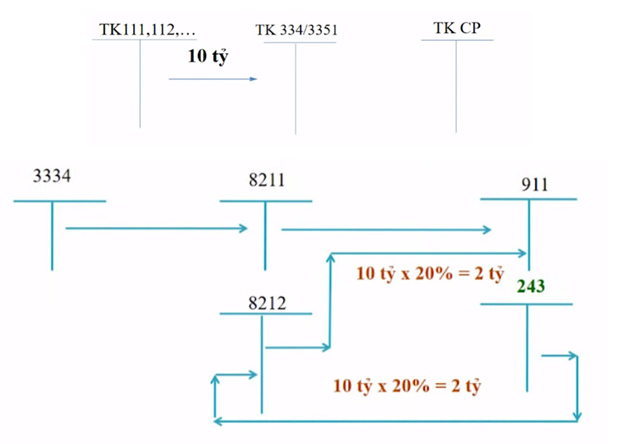

- Tại năm điều chỉnh:

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào mã số [B12] số tiền là 10 tỷ đồng.

Lưu ý: khoản chi phí kiểm toán và tiền lương nghỉ phép nếu có sự khác nhau giữa thuế và kế toán thì cũng điều chỉnh các chênh lệch này theo quy định trên. Xem thêm bảng quy định 2 khoản chi phí đó dưới đây như sau:

| Chi phí kiểm toán trích trước | Tiền lương nghỉ phép |

| Chi phí kiểm toán trích trước thời điểm dịch vụ kiểm toán hoàn thành không được tính vào chi phí được trừ do khoản chi này không có đầy đủ hóa đơn, chứng từ theo quy định của pháp luật theo Công văn số 1699/TCT-CS ngày 06/5/2015 của Tổng cục Thuế. | Tiền lương nghỉ phép không được tính vào chi phí được trừ do đến khi nộp hồ sơ quyết toán thuế TNDN năm mà chưa thực hiện chi thì khoản trích trước này không đủ điều kiện để hạch toán chi phí được trừ khi xác định thu nhập chịu thuế TNDN năm theo Công văn số 1699/TCT-CS ngày 06/5/2015 của Tổng cục Thuế. |

Kết luận: Qua bài viết MISA AMIS hy vọng các bạn đã hiểu rõ và biết cách điều chỉnh các khoản chênh lệch tạm thời khi thu nhập chịu thuế lớn hơn (>) lợi nhuận kế toán một cách đầy đủ và chính xác nhất.

>>> Xem thêm:

Nhiệm vụ của kế toán thuế tại các doanh nghiệp là hoàn thiện nghiệp vụ về thuế và đảm bảo doanh nghiệp nộp đầy đủ và đúng thời hạn số thuế phải nộp vào Ngân sách nhà nước. Để làm được điều này, kế toán viên cần có sự tỉ mỉ và cẩn thận đồng thời có sự am hiểu sâu sắc về các nghiệp vụ thuế. Đối với trường hợp đơn giản như các loại thuế thông thường của các doanh nghiệp Việt Nam hay đối với những loại thuế phức tạp như thuế nhà thầu, sự hỗ trợ của phần mềm kế toán là rất cần thiết. Hiểu rõ được điều này, phần mềm kế toán online MISA AMIS đã cập nhật phân hệ thuế, tích hợp thêm những tính năng mới, cần thiết trong thời kỳ công việc kế toán đang dần đi theo xu hướng chuyển đổi số để đảm bảo nghiệp vụ về thuế đủ và đúng, công tác kế toán thuế đạt hiệu quả cao:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Doanh nghiệp có thể đăng ký dùng thử, trải nghiệm các tính năng mới của phần mềm kế toán online MISA AMIS tại đây.

>>> Xem thêm: Chênh lệch giữa kế toán và thuế, nguyên nhân và cách điều chỉnh các trường hợp chênh lệch

Tác giả: Người yêu kế toán

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/