Thuế thu nhập doanh nghiệp hoãn lại là chủ đề khá khó cho sinh viên chuyên ngành kế toán, kiểm toán cũng như với những người đi làm công tác kế toán tài chính tại doanh nghiệp. Qua bài viết MISA AMIS chia sẻ tới bạn đọc những kiến thức cơ bản, có hệ thống về thuế thu nhập doanh nghiệp hoãn lại bao gồm: khái niệm, nguyên nhân phát sinh, cách xác định và hướng dẫn chi tiết hạch toán một số nghiệp vụ có liên quan đến thuế thu nhập doanh nghiệp hoãn lại phải trả.

1. Thuế thu nhập doanh nghiệp hoãn lại phải trả là gì?

Thuế thu nhập doanh nghiệp hoãn lại phải trả là thuế thu nhập doanh nghiệp (TNDN) sẽ phải nộp trong tương lai tính trên các khoản chênh lệch tạm thời chịu thuế TNDN trong năm hiện hành.

Hiểu một cách đơn giản, thuế thu nhập doanh nghiệp hoãn lại phải trả là thuế TNDN sẽ phát sinh nhưng bị hoãn lại đến các kỳ kế toán sau.

>>> Tìm hiểu thêm: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

2. Thuế thu nhập doanh nghiệp hoãn lại phát sinh khi nào?

Thuế thu nhập doanh nghiệp hoãn lại được ghi nhận trên Báo cáo tài chính khi có sự khác biệt giữa giá trị ghi sổ của tài sản hoặc nợ phải trả với cơ sở tính thuế của các tài sản hoặc nợ phải trả này (ngoại trừ một số trường hợp).

Theo Chuẩn mực kế toán Việt Nam số 17 (VAS 17) thuế TNDN đối với kế toán tại doanh nghiệp được xem là một khoản chi phí phải trừ trước khi xác định lợi nhuận giữ lại doanh nghiệp. Việc kế toán ghi nhận doanh thu, thu nhập và chi phí theo Chuẩn mực kế toán có những nguyên tắc khác với các xác định thuế TNDN, vì vậy mỗi năm kế toán có thể “tạo ra” các khoản chênh lệch tạm thời.

Như vậy, khi phát sinh khoản chênh lệch giữa giá trị ghi sổ của tài sản hoặc nợ phải trả trong Bảng cân đối kế toán và cơ sở tính thuế của tài sản hoặc nợ phải trả đó sẽ làm phát sinh các khoản chênh lệch tạm thời.

Trong đó:

- Cơ sở tính thuế thu nhập của tài sản là giá trị sẽ được trừ khỏi thu nhập chịu thuế khi thu hồi giá trị ghi sổ của tài sản. Nếu thu nhập không phải chịu thuế thì cơ sở tính thuế của tài sản bằng giá trị ghi sổ của tài sản đó.

Ví dụ: Ngày 20/12/2021, công ty Thuận Phong ký hợp đồng bán hàng cho công ty Hải Kim, giá bán chưa bao gồm thuế GTGT (thuế suất 10%) là 200.000.000đ. Điều khoản thanh toán là (1/10, n/60), thanh toán bằng TGNH. Hàng hóa được chuyển giao cho công ty Hải Kim tại ngày 25/12/2021. Các điều kiện ghi nhận doanh thu thỏa mãn, công ty Thuận Phong ghi nhận doanh thu và khoản phải thu khách hàng tại ngày 25/12/2021. Giá trị ghi sổ của khoản phải thu khách hàng (không tính đến khoản phải thu về thuế GTGT) là 200.000.000 (Thuận Phong kê khai thuế GTGT theo phương pháp khấu trừ). Năm 2021, kế toán kê khai doanh thu tính thuế TNDN là 200.000.000đ hay cơ sở tính thuế của khoản phải thu khách hàng là 200.000.000đ.

- Cơ sở tính thuế thu nhập của nợ phải trả là giá trị ghi sổ của nó trừ đi giá trị sẽ được khấu trừ vào thu nhập chịu thuế khi thanh toán nợ phải trả trong các kỳ tương lai. Đối với doanh thu nhận trước, cơ sở tính thuế là giá trị ghi sổ của nó trừ đi phần giá trị của doanh thu không phải chịu thuế trong tương lai.

Ví dụ:

– Nợ phải ngắn hạn có khoản “tiền lãi nhận trước” với giá trị ghi sổ là 120.000.000đ. Doanh thu tiền lãi tương ứng phải chịu thuế thu nhập trên cơ sở phân bổ phù hợp với kỳ tính lãi. Cơ sở tính thuế thu nhập của khoản lãi nhận trước này là 0.

– Nợ phải trả ngắn hạn có khoản “chi phí phải trả” về tiền điện, nước, điện thoại có giá trị ghi sổ là 50.000.000đ. Chi phí phải trả này đã được khấu trừ cho mục đích tính thuế thu nhập tại năm hiện hành. Cơ sở tính thuế thu nhập của khoản nợ phải trả này là 50.000.000đ.

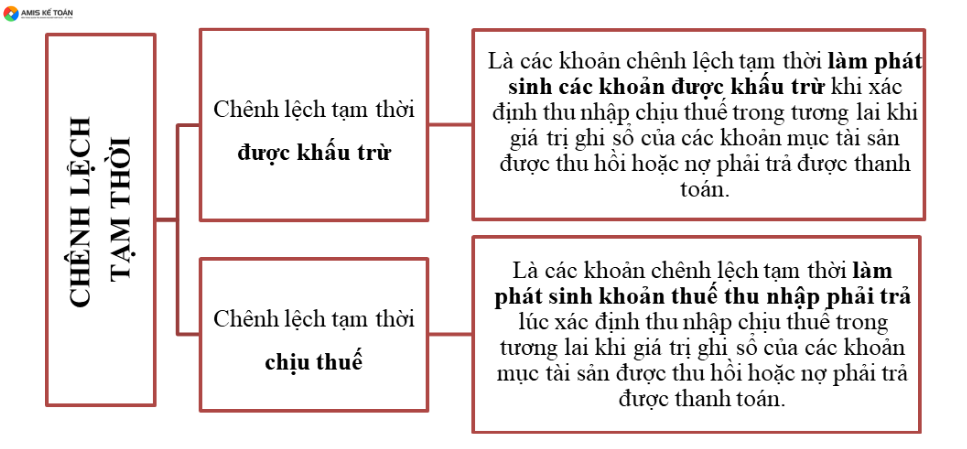

Chênh lệch tạm thời gồm 2 loại là chênh lệch tạm thời được khấu trừ và chênh lệch tạm thời chịu thuế.

⮚ Ví dụ minh họa về khái niệm chênh lệch tạm thời được khấu trừ: Trường hợp doanh nghiệp phát sinh khoản doanh thu nhận trước về tiền cho thuê nhà trong nhiều năm. Khoản doanh thu nhận trước này được ghi nhận vào Báo cáo kết quả hoạt động kinh doanh một năm bằng số tiền nhận trước chia tổng thời gian thuê. Tuy nhiên, doanh nghiệp đã thực hiện nộp thuế TNDN cho toàn bộ số tiền nhận trước ngay trong năm thu được tiền. Như vậy, chênh lệch tạm thời được khấu trừ đã phát sinh từ việc ghi nhận doanh thu trong các năm sau nhưng thuế thu nhập được tính trong năm hiện hành.

⮚ Ví dụ minh họa về khái niệm chênh lệch tạm thời chịu thuế: Trong năm hiện hành doanh nghiệp phát sinh khoản chi phí sửa chữa nhà đi thuê là 60.000.000đ với thời hạn thuê là 6 năm. Kế toán tính và phân bổ chi phí sửa chữa này trong 6 năm. Tuy nhiên, theo quy định của luật thuế thì khoản chi phí sửa chữa này được phân bổ tối đa 36 tháng khi đưa vào chi phí được trừ để xác định thu nhập tính thuế TNDN. Như vậy, chi phí tính thuế > chi phí theo kế toán của năm hiện hành ? phát sinh khoản chênh lệch tạm thời chịu thuế.

>>> Có thể bạn quan tâm:

- Hướng dẫn xử lý chênh lệch tạm thời khi thu nhập chịu thuế nhỏ hơn (<) lợi nhuận kế toán

- Hướng dẫn xử lý chênh lệch tạm thời trên quyết toán thuế TNDN khi thu nhập chịu thuế lớn hơn (>) lợi nhuận kế toán

3. Cách xác định thuế thu nhập doanh nghiệp hoãn lại phải trả

Theo Điều 61 – Thông tư 200/2014/TT-BTC quy định:

⮚ Thuế thu nhập doanh nghiệp hoãn lại phải trả được xác định trên cơ sở các khoản chênh lệch tạm thời chịu thuế phát sinh trong năm và thuế suất thuế thu nhập hiện hành theo công thức:

|

Thuế thu nhập doanh nghiệp hoãn lại phải trả |

= | Tổng chênh lệch tạm thời chịu thuế phát sinh trong năm | x |

Thuế suất thuế TNDN hiện hành |

Trường hợp tại thời điểm ghi nhận thuế thu nhập doanh nghiệp hoãn lại phải trả đã biết trước có sự thay đổi về thuế suất thuế TNDN trong tương lai, nếu việc hoàn nhập thuế thu nhập doanh nghiệp hoãn lại phải trả nằm trong thời gian thuế suất mới đã có hiệu lực thì thuế suất áp dụng để ghi nhận thuế hoãn lại phải trả được tính theo thuế suất mới.

⮚ Khi lập báo cáo tài chính, kế toán phải xác định các khoản chênh lệch tạm thời chịu thuế phát sinh trong năm hiện tại làm căn cứ xác định số thuế thu nhập doanh nghiệp hoãn lại phải trả được ghi nhận trong năm.

⮚ Việc bù trừ thuế thu nhập doanh nghiệp hoãn lại phải trả và tài sản thuế thu nhập doanh nghiệp hoãn lại chỉ thực hiện khi lập Bảng cân đối kế toán, không thực hiện khi ghi nhận thuế thu nhập doanh nghiệp hoãn lại phải trả trên sổ kế toán.

4. Kết cấu và nội dung phản ánh của tài khoản 347 – thuế thu nhập doanh nghiệp hoãn lại phải trả

TK 347 “thuế thu nhập doanh nghiệp hoãn lại phải trả”

| – Thuế thu nhập doanh nghiệp hoãn lại phải trả giảm (được hoàn nhập) trong kỳ. | Thuế thu nhập doanh nghiệp hoãn lại phải trả được ghi nhận trong kỳ. |

| SDCK: Thuế thu nhập doanh nghiệp hoãn lại phải trả còn lại cuối kỳ. |

5. Một số quy định cần được tôn trọng khi hạch toán vào tài khoản 347 – thuế thu nhập doanh nghiệp hoãn lại phải trả

Theo Điều 61 – Thông tư 200/2014/TT-BTC quy định:

⮚ Thuế thu nhập doanh nghiệp hoãn lại phải trả phải được ghi nhận cho tất cả các khoản chênh lệch tạm thời chịu thuế, trừ khi thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh từ ghi nhận ban đầu của một tài sản hay nợ phải trả của một giao dịch mà giao dịch này không có ảnh hưởng đến lợi nhuận kế toán hoặc lợi nhuận tính thuế thu nhập (hoặc lỗ tính thuế) tại thời điểm phát sinh giao dịch.

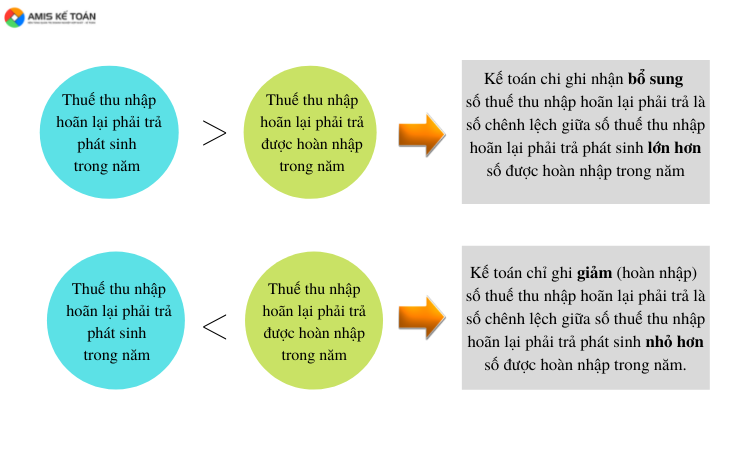

⮚ Việc ghi nhận thuế thu nhập doanh nghiệp hoãn lại phải trả trong năm được thực hiện theo nguyên tắc bù trừ giữa số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh trong năm nay với số thuế thu nhập doanh nghiệp hoãn lại phải trả đã ghi nhận từ các năm trước nhưng năm nay được ghi giảm (hoàn nhập) theo 2 trường hợp sau:

- Nếu số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh trong năm lớn hơn số thuế thu nhập doanh nghiệp hoãn lại phải trả được hoàn nhập trong năm, kế toán chi ghi nhận bổ sung số thuế thu nhập doanh nghiệp hoãn lại phải trả là số chênh lệch giữa số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh lớn hơn số được hoàn nhập trong năm;

- Nếu số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh trong năm nhỏ hơn số thuế thu nhập doanh nghiệp hoãn lại phải trả được hoàn nhập trong năm, kế toán chỉ ghi giảm (hoàn nhập) số thuế thu nhập doanh nghiệp hoãn lại phải trả là số chênh lệch giữa số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh nhỏ hơn số được hoàn nhập trong năm.

⮚ Thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh trong năm không liên quan đến các khoản mục được ghi nhận trực tiếp vào vốn chủ sở hữu phải được ghi nhận là chi phí thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm.

⮚ Kế toán phải ghi giảm thuế thu nhập doanh nghiệp hoãn lại phải trả khi các khoản chênh lệch tạm thời phải chịu thuế không còn ảnh hưởng tới lợi nhuận tính thuế (khi tài sản được thu hồi hoặc nợ phải trả được thanh toán).

6. Hướng dẫn hạch toán thuế thu nhập doanh nghiệp hoãn lại phải trả

Cuối năm, kế toán căn cứ “Bảng xác định thuế thu nhập doanh nghiệp hoãn lại phải trả” để ghi nhận thuế thu nhập doanh nghiệp hoãn lại (TNHL) phải trả phát sinh từ các giao dịch trong năm vào chi phí thuế TNDN hoãn lại:

(1) Nếu số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh trong năm lớn hơn số thuế thu nhập doanh nghiệp hoãn lại phải trả được hoàn nhập trong năm:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 347 – thuế thu nhập doanh nghiệp hoãn lại phải trả

(2) Nếu số thuế thu nhập doanh nghiệp hoãn lại phải trả phát sinh trong năm nhỏ hơn số thuế thu nhập doanh nghiệp hoãn lại phải trả được hoàn nhập trong năm:

Nợ TK 347 – thuế thu nhập doanh nghiệp hoãn lại phải trả

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Sơ đồ kế toán:

| TK 8212 | TK 347 | TK 8212 | |||||

| (2) Số TNHL phải trả phát sinh

< số thuế TNHL phải trả được hoàn nhập trong năm |

(1) Số TNHL phải trả phát sinh

> số thuế TNHL phải trả được hoàn nhập trong năm |

||||||

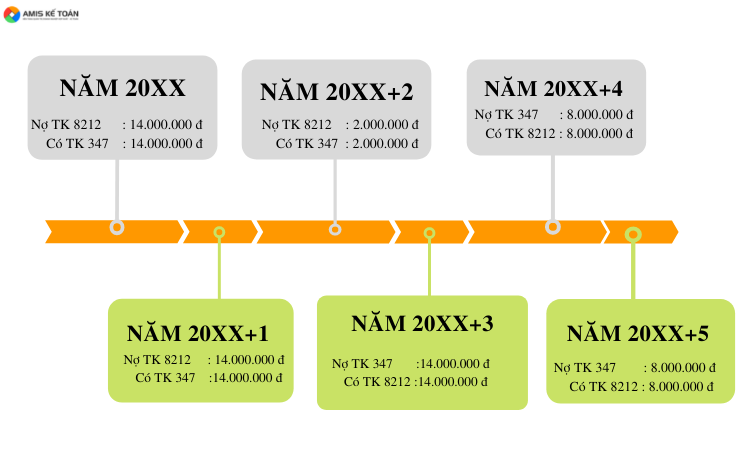

Ví dụ: Đầu năm 20XX, công ty ABC tiến hành mua hai tài sản cố định với các thông tin cụ thể như sau:

- Tài sản cố định A có giá mua là 240.000.000đ, thời gian sử dụng hữu ích theo kế toán là 6 năm, theo thuế là 3 năm; tài sản cố định B có giá mua là 120.000.000đ, thời gian sử dụng hữu ích theo kế toán là 4 năm, theo thuế là 2 năm.

- Giả sử công ty chỉ có thuế thu nhập doanh nghiệp hoãn lại phải trả liên quan đến tài sản cố định A, B và thuế suất thuế thu nhập doanh nghiệp hiện hành là 20%.

Yêu cầu: Lập Bảng xác định thuế thu nhập doanh nghiệp hoãn lại phải trả được ghi nhận, thuế thu nhập doanh nghiệp hoãn lại phải trả được hoàn nhập với thời gian 6 năm và thực hiện hạch toán cho từng năm.

Đáp án:

Bảng xác định thuế TNHL lại phải trả từ năm 20XX đến 20XX +5

ĐVT: 1.000.000đ

| Chỉ tiêu |

Năm tài chính |

|||||

| 20XX | 201X+1 | 201X+2 | 201X+3 | 201X+4 |

201X+5 |

|

| 1. TSCĐ A (NG: 240) | ||||||

| – Chi phí khấu hao (theo thuế) |

(80) |

(80) | (80) | |||

|

– Chi phí khấu hao (theo kế toán) |

(40) | (40) | (40) | (40) | (40) |

(40) |

| – CL tạm thời chịu thuế tăng |

40 |

40 |

40 |

|||

| – CL tạm thời chịu thuế giảm | (40) | (40) |

(40) |

|||

| 2. TSCĐ B (NG: 120) | ||||||

| – Chi phí khấu hao (theo thuế) |

(60) |

(60) |

||||

| – Chi phí khấu hao (theo kế toán) |

(30) |

(30) | (30) |

(30) |

||

| – CL tạm thời chịu thuế tăng |

30 |

30 |

||||

| – CL tạm thời chịu thuế giảm |

(30) |

(30) |

||||

| 3. Tổng CL tạm thời chịu thuế tăng |

70 |

70 |

10 |

|||

| 4. Tổng CL tạm thời chịu thuế giảm |

(70) |

(40) |

(40) |

|||

| 5. Thuế TNHL phải trả được ghi nhận |

14 |

14 |

2 |

|||

| 6. Thuế TNHL phải trả được hoàn nhập |

(14) |

(8) |

(8) |

|||

Hạch toán cho từng năm:

MISA AMIS hy vọng qua bài viết, các bạn đã nắm được những vấn đề cơ bản liên quan đến kế toán thuế thu nhập doanh nghiệp hoãn lại phải trả, từ đó tự tin hơn trong công việc của mình. Nhiệm vụ của kế toán thuế tại các doanh nghiệp là hoàn thiện nghiệp vụ về thuế và đảm bảo doanh nghiệp nộp đầy đủ và đúng thời hạn số thuế phải nộp vào Ngân sách nhà nước. Để làm được điều này, kế toán viên cần có sự tỉ mỉ và cẩn thận đồng thời có sự am hiểu sâu sắc về các nghiệp vụ thuế. Đối với trường hợp đơn giản như các loại thuế thông thường của các doanh nghiệp Việt Nam hay đối với những loại thuế phức tạp như thuế nhà thầu, sự hỗ trợ của phần mềm kế toán là rất cần thiết. Hiểu rõ được điều này, phần mềm kế toán online MISA AMIS đã cập nhật phân hệ thuế, tích hợp thêm những tính năng mới, cần thiết trong thời kỳ công việc kế toán đang dần đi theo xu hướng chuyển đổi số để đảm bảo nghiệp vụ về thuế đủ và đúng, công tác kế toán thuế đạt hiệu quả cao:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tác giả: Hoài Thương

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/