Ở phần trước MISA AMIS đã chia sẻ với các bạn về cách xử lý chênh lệch tạm thời trên quyết toán thuế TNDN khi thu nhập chịu thuế lớn hơn (>) lợi nhuận kế toán. Tiếp theo MISA AMIS sẽ chia sẻ tiếp với các bạn “Phần 2.2: Hướng dẫn xử lý chênh lệch tạm thời trên quyết toán thuế TNDN khi thu nhập chịu thuế nhỏ hơn (<) lợi nhuận kế toán”. Sau đây, MISA AMIS sẽ hướng dẫn các bạn cách xử lý chênh lệch tạm thời trên quyết toán thuế TNDN khi thu nhập chịu thuế nhỏ hơn (<) lợi nhuận kế toán, kết hợp với các ví dụ minh họa dễ hiểu sẽ giúp bạn có áp dụng được nhanh chóng và chính xác.

1. Các hướng dẫn xử lý chênh lệch tạm thời trên quyết toán thuế thu nhập doanh nghiệp

1.1. Các khoản chênh lệch tạm thời và các chỉ tiêu điều chỉnh trên quyết toán thuế thu nhập doanh nghiệp

- Chênh lệch tỷ giá do đánh giá lại cuối kỳ các tài khoản có gốc ngoại tệ không thuộc nợ phải trả phát sinh lãi dẫn đến chênh lệch giữa thuế và kế toán (không phải tính thuế TNDN);

- Một số trường hợp khác dẫn đến chênh lệch giữa thuế và kế toán: Các khoản chênh lệch tạm thời trên liên quan đến mã số [B12] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác; [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác do sự khác biệt giữa pháp luật thuế và pháp luật kế toán.

1.2. Cách điều chỉnh về khai thuế thu nhập doanh nghiệp của năm báo cáo và năm điều chỉnh

– Năm báo cáo: điều chỉnh ghi vào mã số [B12] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác (không điều chỉnh sổ kế toán).

– Năm điều chỉnh: điều chỉnh ghi vào mã số [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác (không điều chỉnh sổ kế toán).

| >> ĐĂNG KÝ DÙNG THỬ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

1.3. Cách tính chênh lệch tạm thời được khấu trừ

Để xác định được số chênh lệch tạm thời được khấu trừ, các bạn cần lập bảng xác định chênh lệch tạm thời được khấu trừ gồm các tài khoản có gốc ngoại tệ không thuộc nợ phải trả phát sinh lãi đánh giá lại cuối kỳ. Từ đó căn cứ vào bảng tổng hợp chúng ta sẽ có số liệu chính xác về số chênh lệch tạm thời được khấu trừ của kỳ tính thuế (Các bạn sử dụng Biểu số 03 – Bảng xác định chênh lệch tạm thời được khấu trừ, ban hành theo Thông tư số 20/2006/TT-BTC ngày 20/3/2006 để tổng hợp số liệu).

BIỂU SỐ 03

BẢNG XÁC ĐỊNH CHÊNH LỆCH TẠM THỜI ĐƯỢC KHẤU TRỪ

Năm…………

|

Chênh lệch tạm thời được khấu trừ phát sinh trong năm |

|||||

| Tăng | Giảm | ||||

| STT | Diễn giải | Phát sinh từ các giao dịch trong năm hiện hành | Phát sinh từ việc áp dụng hồi tố thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót phát sinh từ các năm trước | Hoàn nhập từ các giao dịch trong năm hiện hành | Hoàn nhập do áp dụng hồi tố thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót phát sinh từ các năm trước |

| 1 | 2 | 3 | 4 | 5 | 6 |

| I | Chênh lệch tạm thời phát sinh | ||||

| 1 | Phát sinh từ… | ||||

| 2 | Phát sinh từ… | ||||

| 3 | Phát sinh từ… | ||||

| … | |||||

| II | Chênh lệch tạm thời được hoàn nhập | ||||

| 1 | Hoàn nhập do… | ||||

| 2 | Hoàn nhập do… | ||||

| … | |||||

| Tổng cộng | |||||

Hướng dẫn cách điền bảng xác định chênh lệch tạm thời được khấu trừ như sau:

- Nguyên tắc lập:

- Căn cứ để lập bảng xác định chênh lệch tạm thời được khấu trừ là số chênh lệch tạm thời được khấu trừ phát sinh trong năm liên quan đến từng tài sản hoặc khoản nợ phải trả hoặc từng giao dịch.

- Dòng tổng cộng chênh lệch tạm thời được khấu trừ phát sinh trong năm là căn cứ để ghi vào cột “Chênh lệch tạm thời được khấu trừ/ tăng” hoặc cột “Chênh lệch tạm thời được khấu trừ/ giảm” trong “Bảng xác định tài sản thuế thu nhập hoãn lại” (Biểu số 05).

Lưu ý: Trường hợp doanh nghiệp không chắc chắn thu được lợi nhuận tính thuế trong tương lai, kế toán không được ghi nhận tài sản thuế thu nhập hoãn lại tính trên các khoản chênh lệch tạm thời được khấu trừ phát sinh trong năm. Toàn bộ các khoản chênh lệch tạm thời được khấu trừ này được theo dõi riêng trên “Bảng theo dõi chênh lệch tạm thời được khấu trừ chưa sử dụng” (Biểu số 04) làm căn cứ xác định tài sản thuế thu nhập hoãn lại trong các năm sau, khi doanh nghiệp có đủ lợi nhuận chịu thuế thu nhập để thu hồi tài sản thuế thu nhập hoãn lại này.

Các bạn xem về cách lập Biểu số 4 của Thông tư số 20/2006/TT-BTC ngày 20/3/2006 ở dưới đây:

BIỂU SỐ 04

BẢNG THEO DÕI CHÊNH LỆCH TẠM THỜI ĐƯỢC KHẤU TRỪ CHƯA SỬ DỤNG

Năm…….

|

Chênh lệch tạm thời được khấu trừ chưa sử dụng |

|||

| STT | Diễn giải | Phát sinh từ các giao dịch trong năm | Phát sinh từ việc áp dụng hồi tố thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót phát sinh từ các năm trước |

| 1 | Phát sinh từ… | ||

| 2 | Phát sinh từ… | ||

| 3 | Phát sinh từ… | ||

| … | |||

| Cộng | |||

– Cuối cùng, sau khi các bạn đã lập được 2 biểu mẫu số 3 và số 4, trước khi lên báo cáo, biểu số 05 cần được lập để tổng hợp xác định tổng số tài sản thuế thu nhập hoãn lại phát sinh trong năm.

– Biểu số 05 sẽ làm căn cứ ghi nhận và trình bày tài sản thuế thu nhập doanh nghiệp hoãn lại trên báo cáo tài chính. Bảng xác định tài sản thuế thu nhập hoãn lại là bảng tổng hợp để xác định tài sản thuế thu nhập hoãn lại được ghi nhận trong năm.

| Chênh lệch tạm thời được khấu trừ trong năm | Các khoản | Các khoản | Thuế suất | Tài sản thuế thu nhập hoãn lại | Tài sản thuế thu nhập hoãn lại | ||||||||

| Chênh lệch | lỗ tính | ưu đãi | được ghi nhận | được hoàn nhập | |||||||||

| thuế | thuế | trong năm | trong năm | ||||||||||

| Diễn giải | Tăng | Giảm | Tăng | Giảm | Tăng | Giảm | Tăng | Giảm | Được ghi giảm chi phí thuế thu nhập hoãn lại | Được ghi tăng vốn chủ sở hữu | Được ghi vào chi phí thuế thu nhập hoãn lại | ||

| (%) | Được ghi giảm vốn chủ sở hữu | ||||||||||||

| A | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 1 – Phát sinh từ các giao dịch trong năm hiện tại | |||||||||||||

| 2 – Phát sinh từ việc áp dụng hồi tố thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót phát sinh từ các năm trước | |||||||||||||

| Cộng | |||||||||||||

BIỂU SỐ 05

BẢNG XÁC ĐỊNH TÀI SẢN THUẾ THU NHẬP HOÃN LẠI

Năm:……

- Hướng dẫn cách lập “Biểu số 05 – Bảng xác định tài sản thuế thu nhập hoãn lại”

Đầu tiên, chúng ta có căn cứ để lập “Bảng xác định tài sản thuế thu nhập hoãn lại” là “Bảng xác định chênh lệch tạm thời được khấu trừ” (Biểu số 03), giá trị được khấu trừ của các khoản lỗ tính thuế và ưu đãi thuế chưa sử dụng từ các năm trước chuyển sang năm hiện tại. Cách ghi các cột của biểu như sau:

-

- Số liệu để ghi vào cột 1 – “Chênh lệch tạm thời được khấu trừ trong năm tăng” là cột 3 và cột 4 trong “Bảng xác định chênh lệch tạm thời được khấu trừ” phát sinh trong năm.

- Số liệu căn cứ để ghi vào cột 2 – “Chênh lệch tạm thời được khấu trừ trong năm giảm” là cột 5 và cột 6 trong “Bảng xác định chênh lệch tạm thời được khấu trừ” phát sinh trong năm.

- Số liệu căn cứ để ghi vào cột 3 và cột 4 “Chênh lệch tăng”, “Chênh lệch giảm” là số chênh lệch giữa cột 1 và 2.

- Cột 5 được lập căn cứ vào số lỗ phát sinh trong năm nay hoặc các năm trước được khấu trừ vào thu nhập chịu thuế trong năm sau (theo quy định chuyển lỗ tính thuế của Luật thuế thu nhập doanh nghiệp (trường hợp được chuyển lỗ).

- Cột 6 được lập căn cứ vào số lỗ tính thuế của năm trước đã được khấu trừ vào thu nhập chịu thuế năm nay.

- Cột 7 được lập căn cứ vào giá trị ưu đãi thuế chưa sử dụng trong năm nay được khấu trừ vào thu nhập chịu thuế trong năm sau.

- Cột 8 được lập căn cứ vào giá trị ưu đãi thuế của năm trước đã được khấu trừ vào thu nhập chịu thuế năm nay.

- Cột 9 là mức thuế suất TNDN hiện hành, chúng ta tự ghi vào, đơn vị tính là %.

- Cột 10 được lập căn cứ vào cột 3, cột 5, cột 7 và cột 9 trên dòng diễn giải số 1: cột 10 = (cột 3 + cột 5 + cột 7) x cột 9 làm cơ sở ghi giảm chi phí thuế thu nhập doanh nghiệp hoãn lại trong năm, ghi tăng tài sản thuế thu nhập hoãn lại.

- Cột 11: Căn cứ vào cột 3 và cột 9 trên dòng diễn giải số 2: cột 11 = cột 3 x cột 9 làm cơ sở ghi tăng lợi nhuận chưa phân phối (chi tiết lợi nhuận chưa phân phối năm trước), ghi tăng tài sản thuế thu nhập hoãn lại.

- Cột 12 được lập căn cứ vào cột 4, cột 6, cột 8 và cột 9 trên dòng diễn giải số 1: cột 12 = (cột 4 + cột 6 + cột 8) x cột 9 làm cơ sở ghi vào chi phí thuế thu nhập doanh nghiệp hoãn lại trong năm và ghi giảm tài sản thuế thu nhập hoãn lại.

- Cột 13: Căn cứ vào cột 4 và cột 9 trên dòng diễn giải số 2: cột 13 = cột 4 x cột 9 làm cơ sở ghi giảm lợi nhuận chưa phân phối (chi tiết lợi nhuận chưa phân phối năm trước) và ghi giảm tài sản thuế thu nhập hoãn lại.

1.4. Cách hạch toán kế toán với các khoản chênh lệch tạm thời

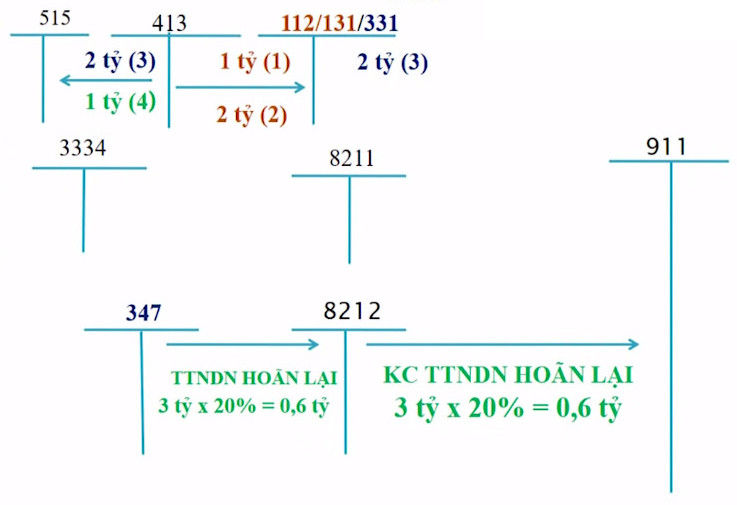

– Năm báo cáo: Hạch toán

Nợ TK 8212 (Chi phí thuế TNDN hoãn lại)

Có TK 347 (Thuế TNDN hoãn lại phải trả): số thuế TNDN chênh lệch do tính theo pháp luật thuế < theo pháp luật kế toán. Điều chỉnh vào mã số [B12].

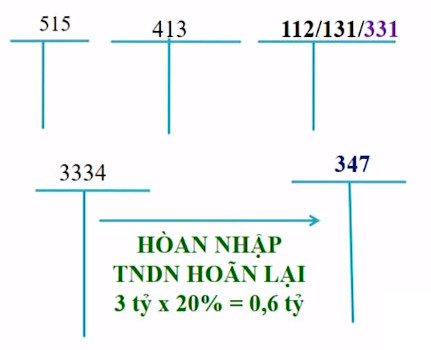

– Năm điều chỉnh:

Đến kỳ kế toán phát sinh các bút toán có liên quan đến các TK có gốc ngoại tệ đã đánh giá lại các năm trước phát sinh lãi và đã điều chỉnh mã số [B12] (kế toán hạch toán theo tỷ giá ghi sổ), thực hiện điều chỉnh theo pháp luật thuế (tỷ giá ghi nhận ban đầu) vào mã số [B7].

Hạch toán:

Nợ TK 347 (Thuế TNDN hoãn lại phải trả)

Có TK 3334 (Thuế TNDN hiện hành): số thuế TNDN chênh lệch do tính theo pháp luật thuế < tính theo pháp luật kế toán.

2. Ví dụ minh họa về cách xử lý chênh lệch tạm thời khi thu nhập chịu thuế nhỏ hơn (<) lợi nhuận kế toán trên quyết toán thuế thu nhập doanh nghiệp

Ví dụ 1: Chênh lệch tỷ giá do đánh giá lại cuối kỳ các tài khoản có gốc ngoại tệ không thuộc nợ phải trả phát sinh lãi dẫn đến chênh lệch giữa thuế và kế toán. Cuối năm 2021, Công ty TNHH Sản xuất và thương mại An Khánh có đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ có kết quả là:

Đánh giá lại khoản ngoại tệ TK 112 phát sinh lãi 1 tỷ đồng;

Đánh giá lại khoản ngoại tệ TK 131 phát sinh lãi 2 tỷ đồng;

Đánh giá lại khoản ngoại tệ trên TK 331 phát sinh lỗ 2 tỷ đồng;

Tổng cộng bên có TK 413 phát sinh lãi 2 tỷ + 1 tỷ = 3 tỷ đồng;

Tổng cộng bên nợ TK 413 phát sinh lỗ 2 tỷ đồng;

Chênh lệch giữa lãi 3 tỷ và lỗ 2 tỷ là lãi: 3 tỷ – 2 tỷ = 1 tỷ đồng;

Nguyên nhân chênh lệch: do chênh lệch tỷ giá do đánh giá lại cuối kỳ các tài khoản có gốc ngoại tệ không thuộc nợ phải trả phát sinh lãi dẫn đến chênh lệch giữa thuế và kế toán.

Hướng dẫn cách điều chỉnh khoản chênh lệch trong ví dụ 1 như sau:

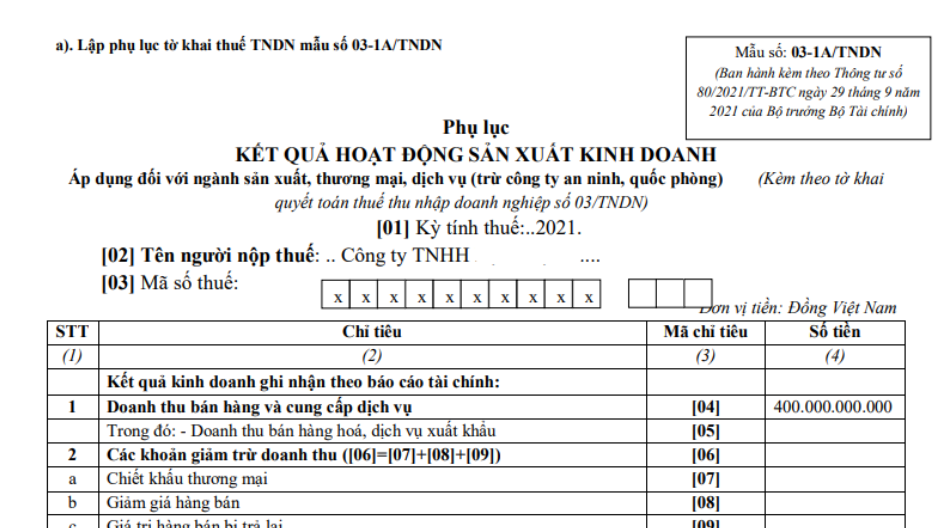

- Tại năm đánh giá: (giả sử năm 2021, doanh nghiệp không được giảm thuế TNDN 30%)

-

- Điều chỉnh hạch toán và sổ kế toán:

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN: điều chỉnh vào mã số [B12] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác số tiền là 3 tỷ đồng.

- Tại năm điều chỉnh:

-

- Điều chỉnh hạch toán và sổ kế toán

-

- Điều chỉnh trên tờ khai quyết toán thuế TNDN:

Giả sử năm điều chỉnh các số dư các tài khoản 112 đã chi ra toàn bộ và tài khoản 131 đã thu tiền toàn bộ và hạch toán theo tỷ giá ghi sổ kế toán.

Năm điều chỉnh: điều chỉnh vào mã số [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác số tiền 3 tỷ đồng.

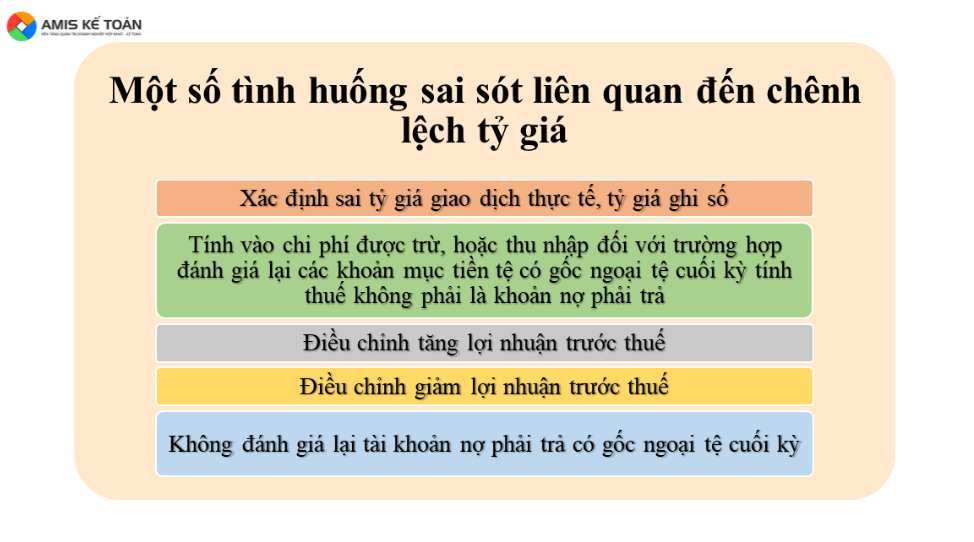

3. Một số tình huống sai sót liên quan đến chênh lệch tỷ giá

- Xác định sai tỷ giá giao dịch thực tế, tỷ giá ghi sổ;

- Tính vào chi phí được trừ, hoặc thu nhập đối với trường hợp đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế không phải là khoản nợ phải trả;

- Điều chỉnh tăng lợi nhuận trước thuế khác mã số [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác năm trước do đánh giá lại các TK 112, 131… phát sinh lỗ (trừ nợ phải trả), nhưng năm sau không điều chỉnh giảm lợi nhuận trước thuế khác mã số [B12] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác đối với các TK 112,131… đã đánh giá năm trước, năm sau phát sinh nghiệp vụ ghi sổ Nợ TK131, Có TK 112;

- Điều chỉnh giảm lợi nhuận trước thuế khác mã số [B12] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác năm trước do đánh giá lại các tài khoản 112,131… phát sinh lãi (trừ nợ phải trả), nhưng năm sau không điều chỉnh tăng lợi nhuận trước thuế khác mã số [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác đối với các TK 112,131… đã đánh giá năm trước, năm sau phát sinh nghiệp vụ ghi sổ Nợ TK 131, Có TK 112;

- Không đánh giá lại tài khoản nợ phải trả có gốc ngoại tệ cuối kỳ dẫn đến hạch toán ghi Có tài khoản nợ phải trả theo tỷ giá ghi nhận ban đầu mà không hạch toán ghi Có tài khoản nợ phải trả có gốc ngoại tệ theo tỷ giá ghi sổ kế toán (tỷ giá đã đánh giá lại).

>>> Xem thêm: Những lưu ý về việc xử phạt đối với các hành vi vi phạm quy định về chứng từ kế toán năm 2022

Nhiệm vụ của kế toán thuế tại các doanh nghiệp là hoàn thiện nghiệp vụ về thuế và đảm bảo doanh nghiệp nộp đầy đủ và đúng thời hạn số thuế phải nộp vào Ngân sách nhà nước. Để làm được điều này, kế toán viên cần có sự tỉ mỉ và cẩn thận đồng thời có sự am hiểu sâu sắc về các nghiệp vụ thuế. Đối với trường hợp đơn giản như các loại thuế thông thường của các doanh nghiệp Việt Nam hay đối với những loại thuế phức tạp như thuế nhà thầu, sự hỗ trợ của phần mềm kế toán là rất cần thiết. Hiểu rõ được điều này, phần mềm kế toán online MISA AMIS đã cập nhật phân hệ thuế, tích hợp thêm những tính năng mới, cần thiết trong thời kỳ công việc kế toán đang dần đi theo xu hướng chuyển đổi số để đảm bảo nghiệp vụ về thuế đủ và đúng, công tác kế toán thuế đạt hiệu quả cao:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Doanh nghiệp có thể đăng ký dùng thử, trải nghiệm các tính năng mới của phần mềm kế toán online MISA AMIS tại đây.

Tác giả: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/