Quyết toán thuế thu nhập doanh nghiệp là công việc mà doanh nghiệp nào phải tuân thủ thực hiện sau khi kết thúc năm tài chính. Dưới đây là các lưu ý mà kế toán các doanh nghiệp cần biết để hạn chế sai sót khi thực hiện quyết toán thuế TNDN.

1. Tổng quan về quyết toán thuế thu nhập doanh nghiệp

Quyết toán thuế TNDN là một quy trình quan trọng giúp doanh nghiệp xác định chính xác nghĩa vụ thuế của mình, tuân thủ các quy định pháp lý và duy trì hoạt động tài chính lành mạnh.

1.1. Thuế TNDN là gì?

Hiện tại, chưa có văn bản pháp lý nào ban hành khái niệm chính thức về loại thuế này. Tuy nhiên, căn cứ vào các quy định tại Luật Thuế thu nhập doanh nghiệp, có thể hiểu rằng:

Thuế thu nhập doanh nghiệp (TNDN) là một loại thuế trực thu, được áp dụng đối với các tổ chức, doanh nghiệp có phát sinh thu nhập thuộc diện chịu thuế. Nguồn thu nhập chịu thuế bao gồm từ các hoạt động như sản xuất, kinh doanh, cung cấp dịch vụ, vận chuyển hàng hóa, cũng như các khoản thu nhập khác được quy định theo pháp luật hiện hành.

1.2. Quyết toán thuế thu nhập doanh nghiệp là gì?

Quyết toán thuế thu nhập doanh nghiệp (TNDN) là quá trình doanh nghiệp thực hiện tổng hợp, kê khai và xác định chính xác số thuế TNDN phải nộp trong một kỳ tính thuế, thường là theo năm tài chính. Qua đó, doanh nghiệp đối chiếu giữa số thuế đã tạm nộp hàng quý và số thuế thực tế phải nộp, từ đó thực hiện nộp thêm nếu thiếu hoặc đề nghị hoàn/khấu trừ nếu nộp thừa.

1.3. Đối tượng cần quyết toán thuế TNDN

Theo Điều 2 của Luật Thuế TNDN năm 2025 thì doanh nghiệp có thu nhập chịu thuế quy định tại Điều 3 của Luật này, phải nộp thuế thu nhập doanh nghiệp bao gồm:

- Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam;

- Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam liên quan đến hoạt động của cơ sở thường trú đó;

- Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam mà khoản thu nhập này không liên quan đến hoạt động của cơ sở thường trú;

- Doanh nghiệp nước ngoài không có cơ sở thường trú tại Việt Nam, bao gồm cả các doanh nghiệp kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số, nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam.

2. Các quy định về quyết toán thuế doanh nghiệp

Là nghĩa vụ mà doanh nghiệp phải thực hiện, nên sẽ gắn với những quy định cụ thể như sau:

2.1. Quyết toán thuế doanh nghiệp khi nào?

Căn cứ vào điểm b Khoản 3 Điều 43 và điểm a Khoản 2 Điều 44 Luật quản lý thuế số 38/2019/QH14 và điều 12, Luật kế toán số 88/2015/QH13 trên thì thời hạn nộp hồ sơ khai quyết toán thuế TNDN năm 2025 cho cơ quan thuế như sau:

| TT | NĂM TÀI CHÍNH | Hạn nộp báo cáo năm cho năm tài chính kết thúc vào ngày: | |||

| 31/12/2025 | 31/03/2026 | 30/06/2026 | 30/09/2026 | ||

| 1 | Doanh nghiệp có năm tài chính trùng với năm dương lịch | 31/3/2026 | |||

| 2 | Doanh nghiệp có năm tài chính khác với năm dương lịch | 30/06/2026 | 30/09/2026 | 31/12/2026 | |

Lưu ý: Theo Điều 86 Thông tư số 80/2021/TT-BTC ngày 29/09/2021 của Bộ Tài chính, trường hợp thời hạn nộp hồ sơ khai thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ khai thuế được tính là ngày làm việc tiếp theo của ngày nghỉ đó theo quy định tại Bộ Luật dân sự.

2.2. Quy định về mức phạt với hành vi chậm nộp và không nộp hồ sơ quyết toán thuế

Quy định xử phạt vi phạm về thời hạn nộp hồ sơ khai thuế:

|

QUY ĐỊNH XỬ PHẠT HÀNH VI VI PHẠM VỀ THỜI HẠN NỘP HỒ SƠ KHAI THUẾ (Điều 13 của Nghị định số 125/2020/NĐ-CP) |

|||

| STT | Hành vi | Mức phạt | Lưu ý |

| 1 | Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ. | Phạt cảnh cáo | |

| 2 | Nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày | Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng | Trừ trường hợp 1 nêu trên |

| 3 | Nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày. | Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng | |

| 4 | a. Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày;

b. Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp; c. Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp; d. Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp. |

Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng | |

| 5 | Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế. | Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng | Trường hợp số tiền phạt lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế, nhưng không thấp hơn mức trung bình của khung phạt tiền quy định tại trường hợp 4. |

Biện pháp khắc phục hậu quả:

+ Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm quy định tại các trường hợp 1, 2, 3, 4 và 5 trong bảng nêu trên trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế;

+ Buộc nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế đối với hành vi quy định tại điểm c, d của trường hợp 4 trong bảng nêu trên.

>> Xem thêm: Luật thuế thu nhập doanh nghiệp thay đổi từ 1/10/2025: Các điểm mới cần chú ý

3. Công thức tính thuế TNDN

Theo hướng dẫn cách tính thuế TNDN mới nhất, doanh nghiệp khi tạm tính thuế TNDN và nộp thì không cần phải làm tờ khai tạm tính thuế TNDN theo quý nữa mà chỉ tính ra số tiền tạm tính và nộp theo số đó, sau đó sẽ thực hiện lập tờ khai quyết toán thuế TNDN vào cuối năm.

Việc tạm tính thuế TNDN phải nộp theo quý hay xác định thuế TNDN phải nộp theo năm được xác định theo Luật thuế TNDN 2025 như sau:

|

Thuế TNDN phải nộp = Thu nhập tính thuế x Thuế suất thuế TNDN |

Trong đó:

- Thu nhập tính thuế xác định theo công thức:

| Thu nhập tính thuế = Thu nhập chịu thuế – (Thu nhập được miễn thuế + Các khoản lỗ được kết chuyển theo quy định) |

với

| Thu nhập chịu thuế = Doanh thu – Chi phí được trừ + Các khoản thu nhập khác (kể cả thu nhập nhận được ở ngoài Việt Nam) |

-

- Thuế suất thuế TNDN: Căn cứ theo Điều 10 Luật thuế TNDN 2025 áp dụng từ ngày 01/10/2025, thuế suất TNDN được quy định như sau:

- Thuế suất 20% là thuế suất thông thường áp dụng cho phần lớn doanh nghiệp, ngoại trừ các trường hợp đặc biệt được quy định tại các khoản 2, 3 và 4 của điều này hoặc thuộc diện ưu đãi thuế suất tại Điều 13 của Luật thuế TNDN 2025.

- Thuế suất 15%: Áp dụng đối với doanh nghiệp có tổng doanh thu năm không vượt quá 3 tỷ đồng.

- Thuế suất 17%: Áp dụng cho doanh nghiệp có doanh thu năm trên 3 tỷ đồng đến tối đa 50 tỷ đồng.

- Thuế suất 25% -50%: Áp dụng đối với hoạt động tìm kiếm, thăm dò và khai thác dầu khí

- Thuế suất 50%: Áp dụng với hoạt động thăm dò, khai thác tài nguyên quý hiếm (bao gồm: bạch kim, vàng, bạc, thiếc, wonfram, antimoan, đá quý, đất hiếm và tài nguyên quý hiếm khác theo quy định của pháp luật). Trường hợp các mỏ có từ 70% diện tích được giao trở lên ở địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn, thuế suất là 40%.

- Thuế suất thuế TNDN: Căn cứ theo Điều 10 Luật thuế TNDN 2025 áp dụng từ ngày 01/10/2025, thuế suất TNDN được quy định như sau:

Xem thêm: Cách tính thuế thu nhập doanh nghiệp phải nộp 2025

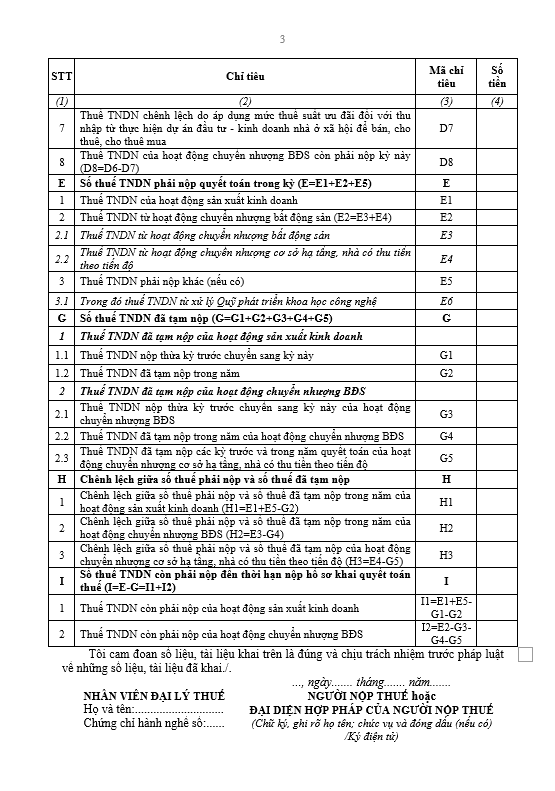

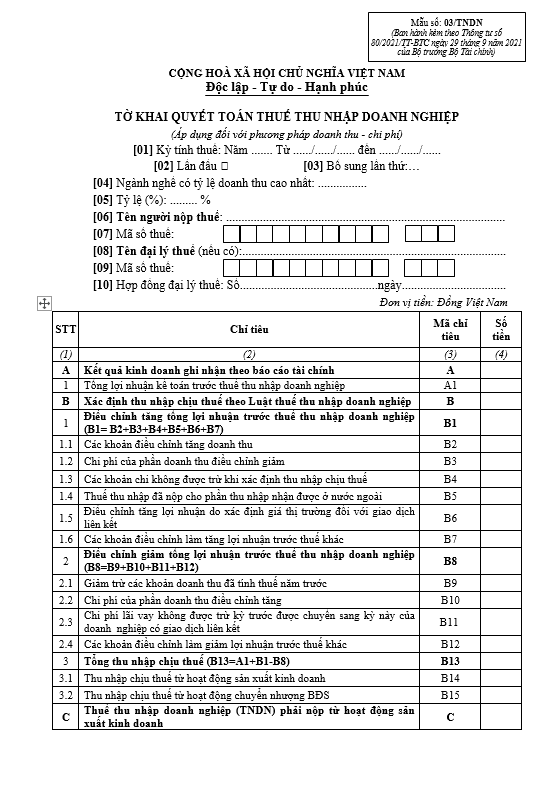

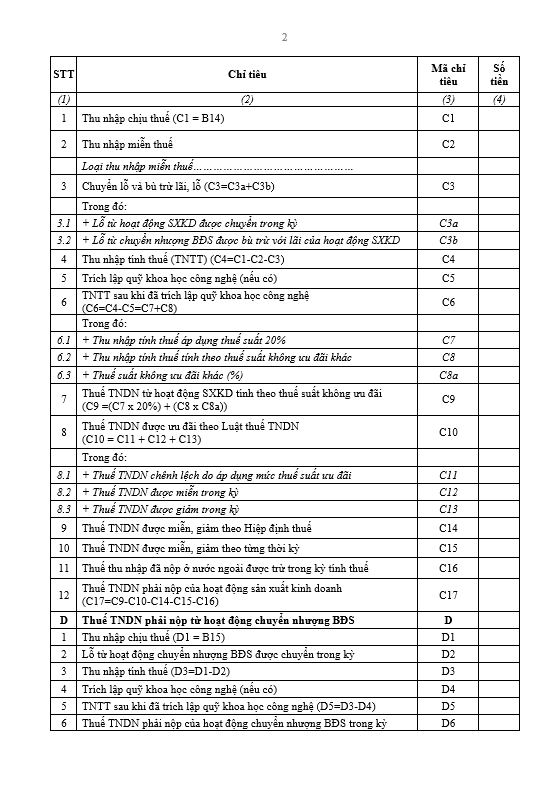

4. Mẫu tờ khai quyết toán thuế TNDN 03/TNDN theo TT80

Tờ khai quyết toán thuế thu nhập doanh nghiệp phải được nộp trong vòng 90 ngày kể từ ngày kết thúc năm tài chính.

Đối với hầu hết các doanh nghiệp tại Việt Nam, năm tài chính thường kết thúc vào ngày 31 tháng 12 hàng năm, do đó hạn chót để nộp tờ khai quyết toán thuế TNDN là ngày 31 tháng 3 năm sau.

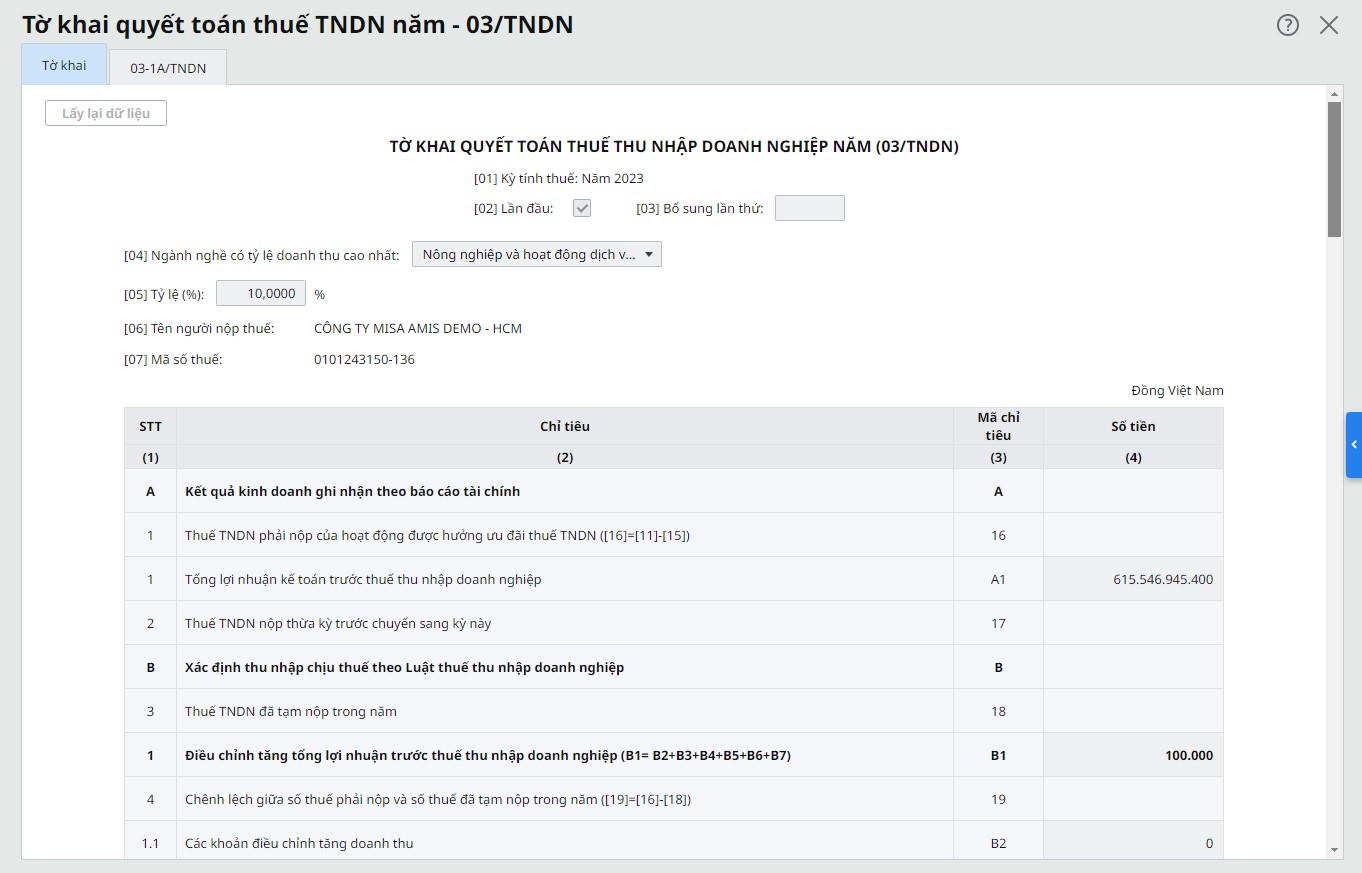

Phần mềm kế toán online MISA AMIS đáp ứng đầy đủ nghiệp vụ kế toán đa lĩnh vực, đầy đủ hệ thống chứng từ, sổ sách kế toán. Giúp kế toán tự động tổng hợp dữ liệu hoàn thiện tờ khai thuế, kê khai và nộp thuế trực tiếp ngay trên phần mềm.

5. Hướng dẫn quyết toán thuế thu nhập doanh nghiệp

Thực hiện quyết toán thuế doanh nghiệp hiện nay có thể thực hiện qua hình thức online, cần chuẩn bị và làm theo các bước sau:

5.1. Chuẩn bị hồ sơ quyết toán thuế TNDN

Công việc quyết toán thuế hàng năm của doanh nghiệp cần chuẩn bị những công việc chính như sau:

Công tác chuẩn bị nộp hồ sơ quyết toán thuế TNCN hàng năm:

- Tờ khai thuế gồm: Tờ khai thuế hàng tháng hoặc quý; Tờ khai quyết toán thuế TNCN và các phụ lục kèm theo theo Thông tư số 80/2021/TT-BTC.

- Hồ sơ chứng từ:

- Giấy ủy quyền quyết toán thuế TNCN của người lao động;

- Bản cam kết 08/CK-TNCN không khấu trừ 10% thuế TNCN theo Thông tư 80/2021/TT-BTC;

- Hồ sơ đăng ký mã số thuế cho người lao động;

- Hồ sơ giảm trừ gia cảnh của người lao động;

- Bảng lương và Chứng từ thanh toán tiền lương, thưởng

- …

Công tác chuẩn bị nộp hồ sơ quyết toán thuế TNDN hàng năm:

- Bộ báo cáo tài chính theo Chế độ kế toán hiện hành (Thông tư số 200/2014/TT-BTC hoặc Thông tư số 133/2016/TT-BTC);

- Tờ khai quyết toán thuế thu nhập doanh nghiệp và các phụ lục kèm theo Thông tư số 80/2021/TT-BTC;

- Các tờ khai thuế TNDN khác (nếu có);

- Chứng từ tạm nộp thuế TNDN

- Số liệu kế toán và các hồ sơ, chứng từ, hóa đơn kèm theo.

- …

Ngoài việc chuẩn bị tờ khai, số liệu, kế toán lưu ý đến công tác in ấn và lưu trữ các hồ sơ đầy đủ và khoa học.

5.2. Các bước thực hiện quyết toán thuế TNDN

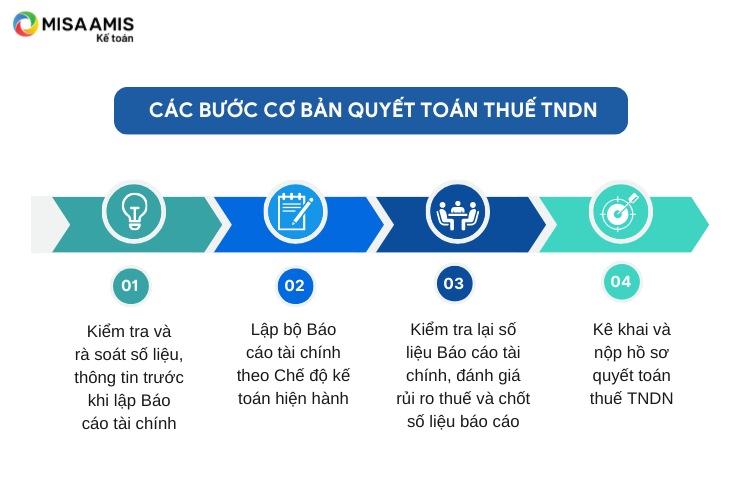

Việc chuẩn bị nộp hồ sơ quyết toán thuế TNDN hàng năm của doanh nghiệp có thể tóm tắt thành 4 bước chính sau đây:

-

Các bước cơ bản quyết toán thuế TNDN

- Bước 1: Kiểm tra và rà soát số liệu, thông tin trước khi lập Báo cáo tài chính. Tham khảo chi tiết cách thức rà soát số liệu, thông tin trước khi lập BCTC tại đây.

- Bước 2: Lập bộ Báo cáo tài chính theo Chế độ kế toán hiện hành. Tìm hiểu chi tiết các bước lập Báo cáo tài chính tại đây.

- Bước 3: Kiểm tra lại số liệu Báo cáo tài chính, đánh giá rủi ro thuế và chốt số liệu báo cáo.

Sau khi lập xong Báo cáo tài chính và kiểm tra số liệu, bạn đọc cần rà soát các rủi ro về thuế để kịp thời điều chỉnh khi lập tờ khai quyết toán thuế thu nhập doanh nghiệp (TNDN), bóc tách các chi phí không được trừ khi tính thuế TNDN. Tham khảo bài viết nhận diện rủi ro về thuế qua phân tích báo cáo tài chính tại đây.

- Bước 4: Kê khai và nộp hồ sơ quyết toán thuế TNDN

Sau khi hoàn thành các bước 1, 2 và 3, kế toán thực hiện bước cuối cùng, trọng tâm của quy trình quyết toán thuế là lên tờ khai và nộp hồ sơ quyết toán thuế. Bạn đọc có thể tham khảo chi tiết cách lập tờ khai thuế TNDN theo mẫu số 03/TNDN tại đây.

Xem Thêm: Tải phần mềm HTKK mới nhất của Tổng cục Thuế

Phần mềm MISA AMIS Kế Toán giúp hỗ trợ lập tời khai thuế TNDN chính xác và nhanh chóng, hỗ trợ in và kết xuất XML để nộp trên phần mềm HTKK nhanh chóng. Ngoài ra, trợ lý số AI MISA AVA có thể quyết toán thuế TNDN chỉ với câu lệnh văn bản hoặc giọng nói. Trải nghiệm quyết toán thuế TNDN với phần mềm MISA AMIS Kế Toán chỉ chưa đến 1 phút:

6. Lưu ý khi thực hiện quyết toán thuế TNDN

Trong quá trình thực hiện, có một vài lưu ý mà MISA đưa ra như sau:

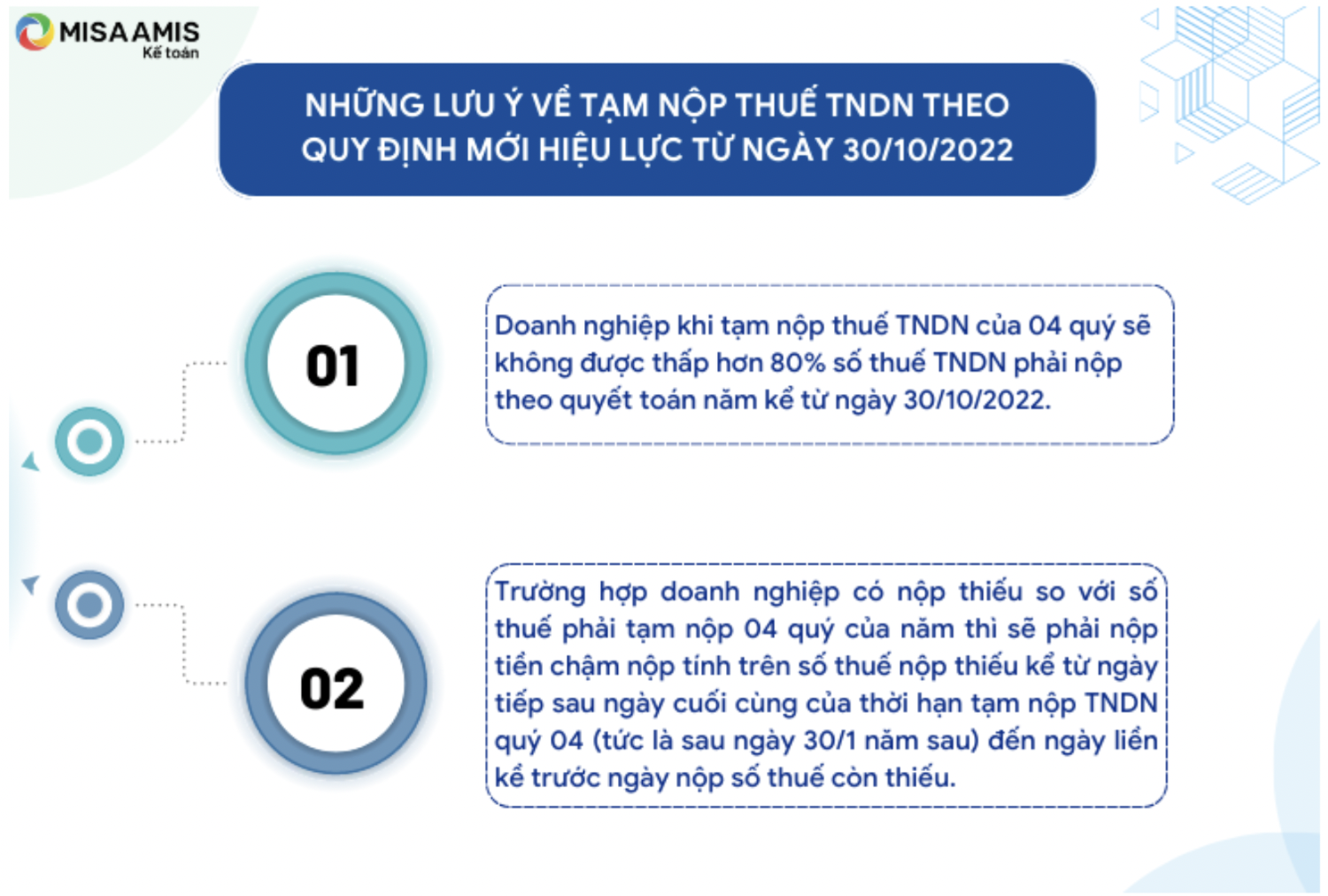

6.1. Lưu ý mới nhất về thuế TNDN tạm tính

Trước khi đến liên quan đến các lưu ý về quyết toán thuế thu nhập doanh nghiệp, doanh nghiệp cần đặc biệt chú ý đến việc tạm tính và tạm nộp thuế TNDN doanh nghiệp trong năm. Bạn đọc hãy cùng MISA AMIS tìm hiểu các quy định liên quan đến thuế TNDN tạm tính để nắm rõ và tránh rủi ro bị phạt chậm nộp thuế TNDN.

Hàng quý, doanh nghiệp phải tự xác định số thuế TNDN tạm nộp quý

- Thời hạn nộp thuế TNDN tạm tính: chậm nhất là ngày 30 của tháng đầu quý sau.

- Căn cứ theo Khoản 3, Điều 1, Nghị định số 91/2022/NĐ-CP quy định kể từ ngày 30/10/2022 có sửa đổi, bổ sung một số điều của Nghị định số 126/2020/NĐ-CP:

- Tổng số thuế thu nhập doanh nghiệp đã tạm nộp của 04 quý không được thấp hơn 80% số thuế thu nhập doanh nghiệp phải nộp theo quyết toán năm.

- Trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 04 quý thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu kể từ ngày tiếp sau ngày cuối cùng của thời hạn tạm nộp thuế thu nhập doanh nghiệp qu

-

Quy định tạm nộp thuế TNDN mới nhất kể từ ngày 30/10/2022

Như vậy: Việc nắm rõ quy định tạm nộp thuế TNDN là một trong những công việc hết sức quan trọng cùng với việc nộp hồ sơ khai quyết toán thuế TNDN năm.

Xem chi tiết về cách tính thuế TNDN tạm tính theo quý chuẩn xác nhất tại đây

6.2. Các khoản chi phí được trừ và không được trừ khi quyết toán thuế TNDN

Một trong những nội dung được rất nhiều bạn đọc quan tâm khi nộp hồ sơ khai quyết toán thuế TNDN năm là việc xác định chi phí nào được trừ và chi phí nào không được trừ khi xác định nghĩa vụ thuế TNDN phải nộp. Hãy cùng MISA AMIS tìm hiểu các nội dung này được quy định như thế nào hiện nay?

* Chi phí được trừ là gì?

Chi phí được trừ khi quyết toán thuế TNDN là những khoản chi phí thực tế phát sinh liên quan trực tiếp đến hoạt động sản xuất, kinh doanh của doanh nghiệp và đáp ứng đầy đủ điều kiện theo quy định pháp luật về thuế, cụ thể tại khoản 1 Điều 9 Luật thuế TNDN 2025 do Bộ Tài chính ban hành:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp, bao gồm cả khoản chi phí bổ sung được trừ theo tỷ lệ phần trăm tính trên chi phí thực tế phát sinh trong kỳ tính thuế liên quan đến hoạt động nghiên cứu và phát triển của doanh nghiệp

- Khoản chi thực tế phát sinh khác, bao gồm:

- Khoản chi cho thực hiện nhiệm vụ giáo dục quốc phòng và an ninh, huấn luyện, hoạt động của lực lượng dân quân tự vệ và phục vụ các nhiệm vụ quốc phòng, an ninh khác theo quy định của pháp luật;

- Khoản chi hỗ trợ phục vụ cho hoạt động của tổ chức đảng, tổ chức chính trị – xã hội trong doanh nghiệp;

- Khoản chi cho hoạt động giáo dục nghề nghiệp, đào tạo nghề nghiệp cho người lao động theo quy định của pháp luật;

- Khoản chi thực tế cho hoạt động phòng, chống HIV/AIDS nơi làm việc của doanh nghiệp;

- Khoản tài trợ cho giáo dục, y tế, văn hóa; khoản tài trợ cho phòng, chống, khắc phục hậu quả thiên tai, dịch bệnh, làm nhà đại đoàn kết, nhà tình nghĩa, nhà cho các đối tượng chính sách theo quy định của pháp luật; khoản tài trợ theo quy định của Chính phủ, Thủ tướng Chính phủ dành cho các địa phương thuộc địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn; khoản tài trợ cho nghiên cứu khoa học, phát triển công nghệ và đổi mới sáng tạo, chuyển đổi số;

- Khoản chi cho nghiên cứu khoa học, phát triển công nghệ và đổi mới sáng tạo, chuyển đổi số;

- Phần giá trị tổn thất do thiên tai, dịch bệnh và trường hợp bất khả kháng khác không được bồi thường;

- Khoản chi thực tế cho người được biệt phái tham gia quản trị, điều hành, kiểm soát tổ chức tín dụng được kiểm soát đặc biệt, ngân hàng thương mại được chuyển giao bắt buộc theo quy định của Luật Các tổ chức tín dụng;

- Một số khoản chi phục vụ sản xuất, kinh doanh của doanh nghiệp nhưng chưa tương ứng với doanh thu phát sinh trong kỳ theo quy định của Chính phủ;

- Một số khoản chi hỗ trợ xây dựng công trình công cộng, đồng thời phục vụ hoạt động sản xuất, kinh doanh của doanh nghiệp;

- Chi phí liên quan đến việc giảm phát thải khí nhà kính nhằm trung hòa các-bon và net zero, giảm ô nhiễm môi trường, đồng thời liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

- Một số khoản đóng góp vào các quỹ được thành lập theo quyết định của Thủ tướng Chính phủ và quy định của Chính phủ;

- Các khoản chi có đủ hoá đơn, chứng từ thanh toán không dùng tiền mặt theo quy định của pháp luật, trừ các trường hợp đặc thù theo quy định của Chính phủ.

- Có phải tất cả các chi phí kế toán đều là chi phí được trừ không?

Không phải tất cả các chi phí ghi nhận trên sổ sách kế toán đều là chi phí được trừ vì:

– Chi phí ghi nhận trên sổ sách kế toán tuân thủ theo quy định của Luật Kế toán, Chuẩn mực kế toán Việt Nam và Chế độ kế toán doanh nghiệp hiện hành.

– Còn chi phí được trừ hay chi phí không được trừ tuân thủ theo hướng dẫn của pháp luật về thuế (Luật thuế, Nghị định và các Thông tư thuế hướng dẫn liên quan).

-

Không phải tất cả các chi phí kế toán đều thỏa mãn các điều kiện là chi phí được trừ theo các quy định của pháp luật về thuế – Nguồn: Internet

- Ví dụ minh họa chi phí được trừ và không được trừ khi xác định thuế TNDN phải nộp?

Ví dụ 1: Năm 2025, Công ty TNHH Hòa Phát tài trợ 200 triệu đồng cho một trường học ở huyện miền núi thuộc địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn, nhằm xây dựng thư viện cho học sinh.

Công ty có đầy đủ các giấy tờ sau:

- Quyết định tài trợ từ ban lãnh đạo;

- Thư xác nhận tiếp nhận tài trợ từ nhà trường và UBND cấp huyện;

- Hóa đơn và chứng từ thanh toán qua ngân hàng.

Theo điểm b5 khoản 1 Điều 9 Luật thuế TNDN 2025, khoản tài trợ cho giáo dục tại địa bàn khó khăn theo quy định của Chính phủ là chi phí được trừ khi xác định thu nhập chịu thuế.

Kết luận: Khoản chi 200 triệu đồng này được tính vào chi phí được trừ khi quyết toán thuế TNDN.

Ví dụ 2: Công ty cổ phần Minh Tâm có vốn điều lệ đăng ký là 10 tỷ đồng, nhưng đến cuối năm 2025 mới góp được 6 tỷ đồng. Trong năm, công ty vay ngân hàng 4 tỷ đồng và phát sinh chi phí lãi vay là 400 triệu đồng.

Theo điểm i khoản 2 Điều 9 Luật thuế TNDN 2025, phần lãi vay tương ứng với phần vốn điều lệ chưa góp đủ thì không được trừ khi tính thuế TNDN.

Tỷ lệ vốn góp thực tế: 6/10 = 60%

=> Phần lãi vay được trừ: 60% x 400 triệu = 240 triệu đồng

=> Phần không được trừ: 400 triệu – 240 triệu = 160 triệu đồng

Kết luận: Công ty Minh Tâm không được tính vào chi phí hợp lý 160 triệu đồng tiền lãi vay khi quyết toán thuế năm 2025.

* Tập hợp các khoản chi phí được được trừ khi nộp hồ sơ quyết toán thuế TNDN

- Kết thúc năm tài chính và chuẩn bị hồ sơ tài liệu cho nộp hồ sơ quyết toán thuế TNDN, kế toán cần phải chủ động rà soát lại tất cả các khoản chi phí trong năm tài chính nhằm phát hiện ra các chi phí có thể bị loại khi quyết toán thuế nhằm hạn chế tối thiểu rủi ro bị phạt thuế khi cơ quan thuế thực hiện thanh kiểm tra thuế tại doanh nghiệp.

- Sau khi rà soát xong, kế toán chủ động tổng hợp các khoản chi phí không được trừ vào tờ khai thuế TNDN, điền tổng chi phí không được trừ vào chỉ tiêu B4 – Các khoản chi không được trừ khi xác định thu nhập chịu thuế trên Tờ khai thuế TNDN (Tờ khai 03/TNDN).

- Đặc biệt lưu ý, kế toán không thực hiện bất cứ bút toán điều chỉnh kế toán nào khi tổng hợp số liệu chi phí không được trừ vì bản chất đây là các chi phí kế toán thực tế phát sinh của doanh nghiệp.

Đọc thêm: Hướng dẫn hạch toán chi phí bị loại sau quyết toán thuế

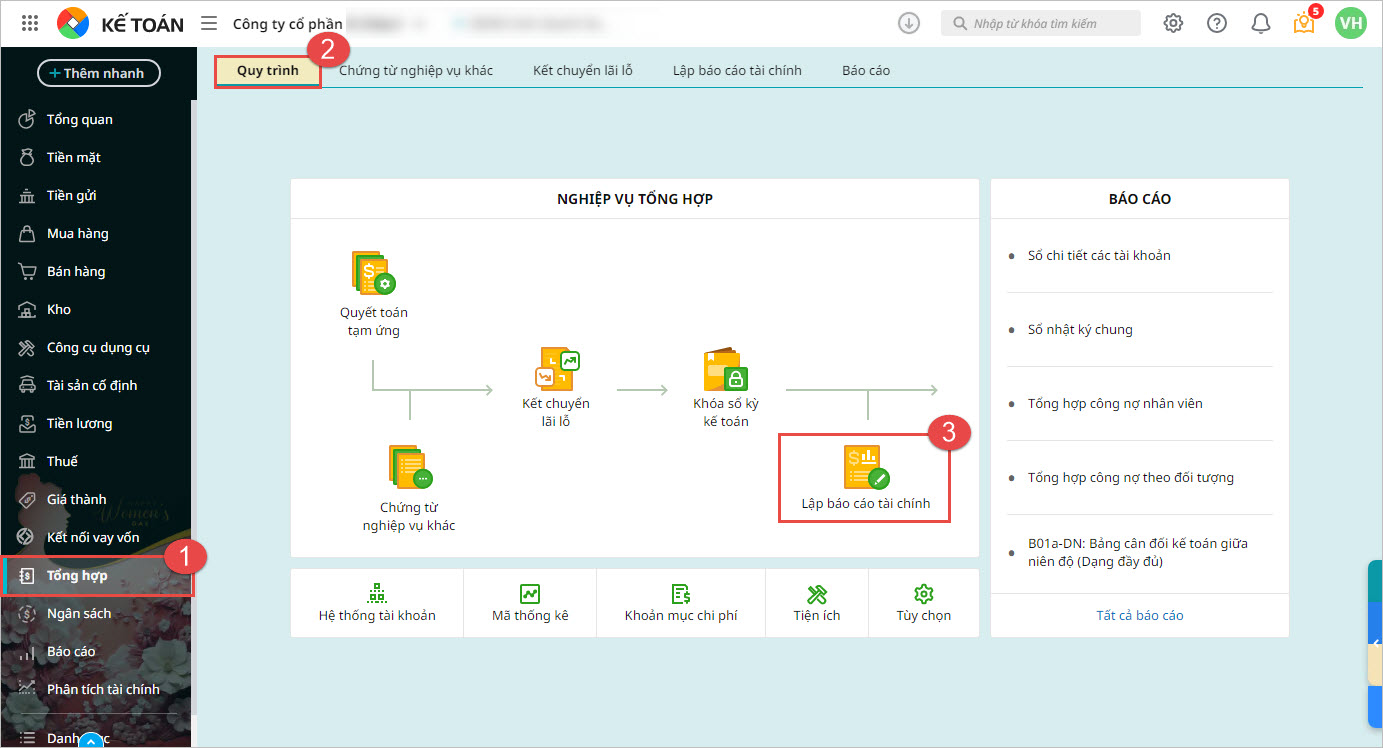

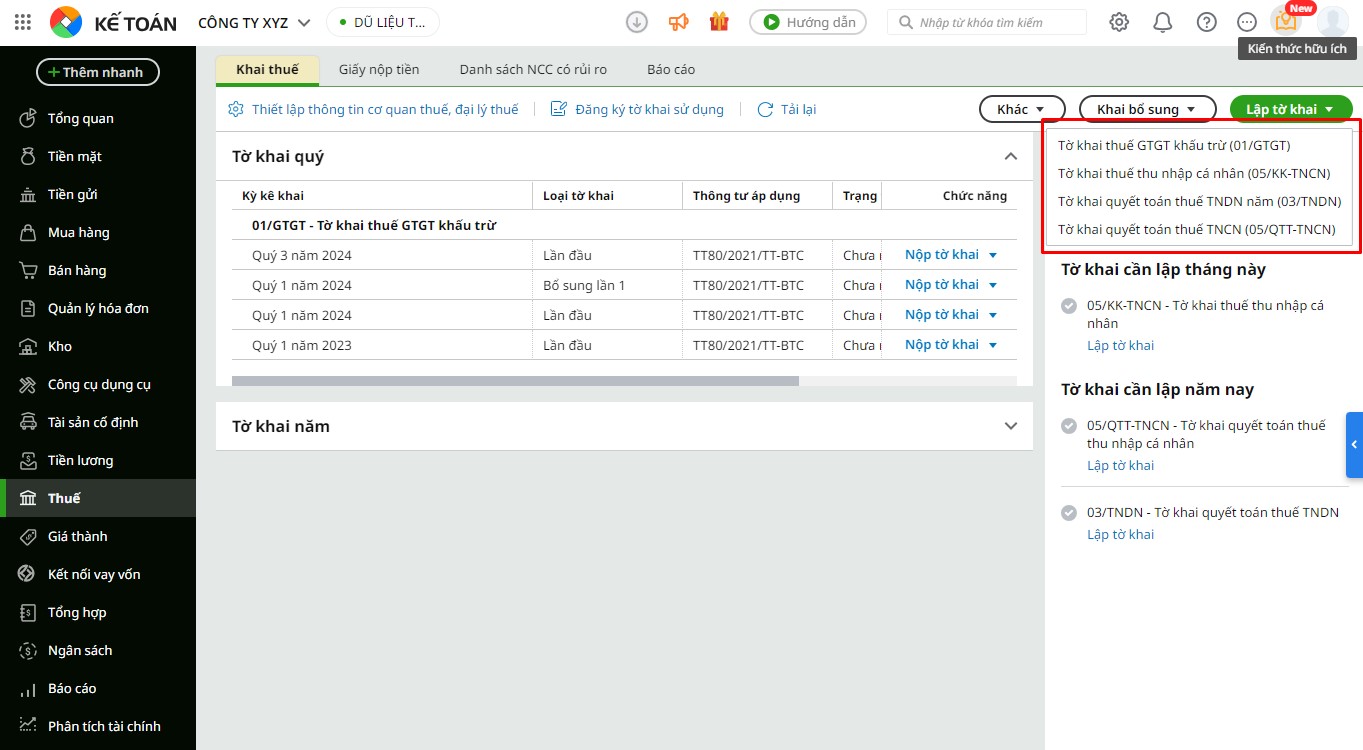

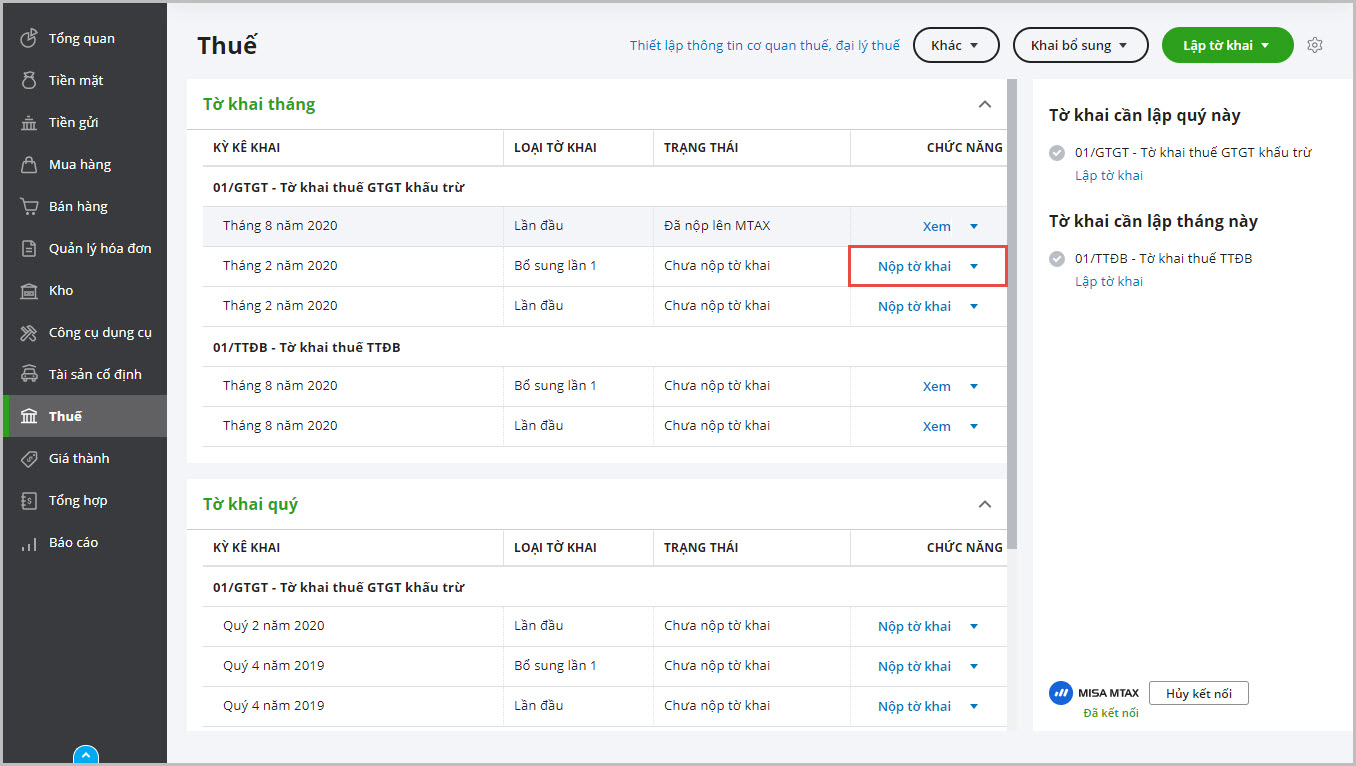

7. Hướng dẫn quyết toán thuế trên phần mềm kế toán online MISA AMIS

Hiện nay, một số phần mềm kế toán như phần mềm kế toán online MISA AMIS giúp doanh nghiệp chủ động trong việc theo dõi và tổng hợp đúng các khoản chi phí không hợp lý của doanh nghiệp trên tờ khai quyết toán thuế. Từ đó, doanh nghiệp đảm bảo kê khai đầy đủ, loại bỏ đúng các khoản chi phí không được trừ theo quy định và đảm bảo nộp đúng, đủ thuế cho Nhà nước. Thực hiện quy trình 3 bước từ xác định chi phí không hợp lý, theo dõi và lên tờ khai, kế toán doanh nghiệp đảm bảo sẽ lên đúng chỉ tiêu chi phí không được trừ trên tờ khai thuế TNDN tại chỉ tiêu B4.

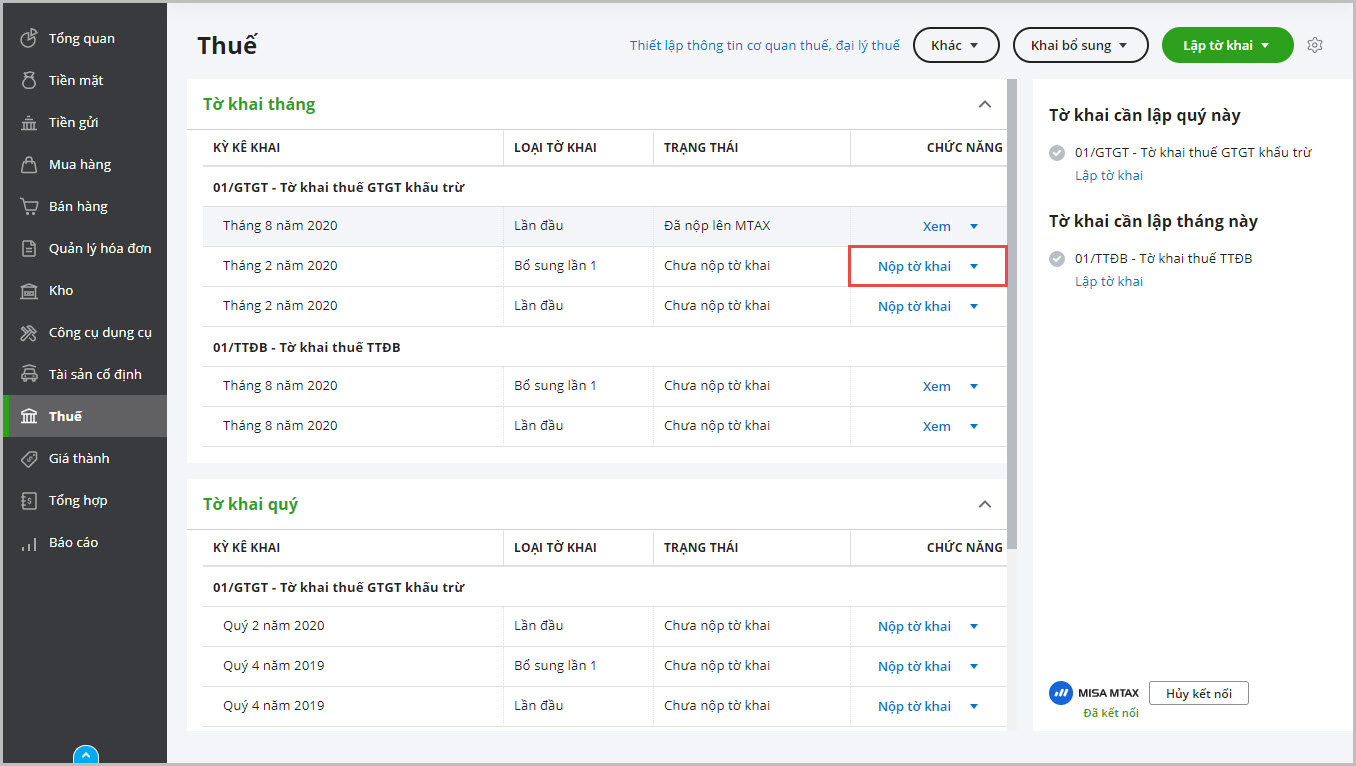

Khi sử dụng phần mềm kế toán online MISA AMIS, kế toán doanh nghiệp được phần mềm hỗ trợ trong hoạt động quyết toán thuế (TNCN & TNDN. Ngoài việc có tính năng tự động tổng hợp và trích xuất dữ liệu để lên bộ báo cáo tài chính, phần mềm cũng tự động lên tờ khai quyết toán thuế TNCN & TNDN theo đúng mẫu biểu của quy định hiện hành.

Bên cạnh đó, doanh nghiệp khi sử dụng phần mềm MISA AMIS Kế toán sẽ có thể nộp trực tiếp tờ khai thuế và nộp thuế trên phần mềm kế toán với cổng giao dịch thuế điện tử mTax được tích hợp trên phân hệ thuế của phần mềm.

Như vậy trong bài viết này MISA AMIS đã tập hợp lại một số lưu ý chính cho việc quyết toán thuế TNDN năm 2024 cho doanh nghiệp. Kế toán cần nắm vững để đảm bảo doanh nghiệp tuân thủ đầy đủ các quy định của pháp luật về thuế.

Hiện nay các phần mềm kế toán ra đời giúp ích rất nhiều cho kế toán trong hoạt động triển khai công việc. Sử dụng một công cụ tối ưu và nhiều tính năng như phần mềm kế toán online MISA AMIS sẽ giúp kế toán rút ngắn thời gian thực hiện các công việc thủ công và đầu tư hơn cho các công việc quan trọng. Hơn nữa, phần mềm kế toán online MISA AMIS còn giúp kế toán có thể dễ dàng lên bộ báo cáo tài chính và tờ khai thuế TNDN đồng thời cho phép nộp tờ khai trực tiếp trên phần mềm.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/