Chi phí bị loại sau khi quyết toán thuế là nỗi lo thường trực của rất nhiều kế toán khi Cơ quan thuế thực hiện thanh tra, kiểm tra thuế tại doanh nghiệp. Trong bài viết này, MISA AMIS sẽ giúp bạn hiểu rõ về các chi phí bị loại và cách hạch toán chi phí bị loại sau quyết toán thuế.

Căn cứ pháp lý:

- Chuẩn mực kế toán Việt Nam số 01 và số 29

- Thông tư 25/2018/TT-BTC ngày 16/03/2018

- Thông tư 96/2015/TT-BTC ngày 22/06/2015

- Thông tư 78/2014/TT-BTC ngày 18/06/2014

- Bộ luật hình sự năm 2015

1. Chi phí bị loại nào sau khi Quyết toán thuế?

1.1. Chi phí được trừ là gì?

Khoản 5, điều 1 của Luật số 32/2013/QH13 sửa đổi, bổ sung một số điều của Luật thuế Thu nhập doanh nghiệp (TNDN) số 14/2008/QH12, quy định về chi phí được trừ như sau:

Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

1.2. Có phải tất cả các chi phí kế toán đều là chi phí được trừ không?

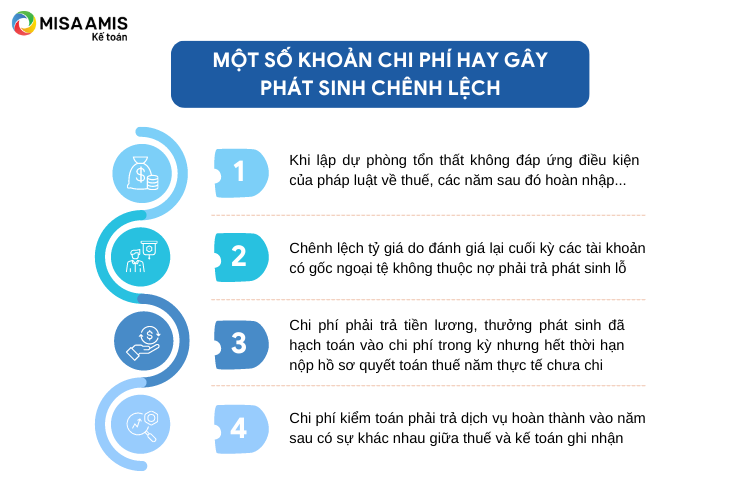

Không phải tất cả các chi phí ghi nhận trên sổ sách kế toán đều là chi phí được trừ vì:

- Chi phí ghi nhận trên sổ sách kế toán tuân thủ theo quy định của Luật Kế toán, Chuẩn mực kế toán Việt Nam và Chế độ kế toán hiện hành.

- Còn chi phí được trừ hay chi phí không được trừ tuân thủ theo hướng dẫn của pháp luật về thuế (Luật thuế, Nghị định và các Thông tư thuế hướng dẫn liên quan).

1.3. Ví dụ chi phí được trừ

Ví dụ 1: Năm 2022, Công ty ABC chi bằng tiền cho mỗi nhân viên: 6.000.000 đồng tiền trang phục, công ty có 20 nhân viên. Tổng số tiền công ty đã thanh toán cho người lao động là: 20 x 6.000.000 = 120.000.000 đồng. Kế toán có đầy đủ chứng từ liên quan đến khoản chi trang phục này.

Kế toán công ty hạch toán chi phí trên sổ sách kế toán là: 120.000.000 đồng.

Tuy nhiên theo quy định tại điều 6 của Thông tư 78/2014/TT-BTC thì tiền chi trang phục bằng tiền mặt cho người lao động được đưa vào chi phí được trừ tối đa là: 5.000.000 đồng/người/năm.

=> Như vậy, chi phí được trừ (tiền trang phục) khi tính thuế TNDN năm 2022 là: 100.000.000 đồng. Chi phí kế toán năm 2022 vẫn là: 120.000.000 đồng

Phần chênh lệch: 120.000.000 – 100.000.000= 20.000.000 đồng sẽ là chi phí không được trừ khi tính thuế TNDN năm 2022 của công ty ABC.

Ví dụ 2: Năm 2022, công ty XYZ thực hiện chi thưởng cho nhân viên nhân dịp Quốc khánh 2-9, mỗi nhân viên 2 triệu đồng tiền mặt, tổng số nhân viên là: 15 người. Tổng số tiền đã chi ra là: 30 triệu đồng.

Tuy nhiên khoản thưởng này không được ghi cụ thể điều kiện được hưởng và mức được hưởng tại bất kì tài liệu nào của công ty như Hợp đồng lao động, Thỏa ước lao động tập thể và Quy chế tài chính.

=> Như vậy, khoản chi 30 triệu đồng của công ty XYZ sẽ là chi phí không được trừ (Tham khảo chi tiết tại Điều 6, Thông tư 78/2014/TT-BTC)

Như vậy:

- Chi phí kế toán không đáp ứng đủ các yêu cầu về chi phí được trừ theo hướng dẫn của pháp luật về thuế sẽ là các chi phí không được trừ (chi phí không hợp lý) khi tính thuế TNDN.

- Kế toán có thể đã chủ động tập hợp được đầy đủ các khoản chi phí không được trừ và kê khai trước khi kiểm tra thuế tại doanh nghiệp (trường hợp 1 trong bảng bên dưới) hoặc Cơ quan thuế phát hiện ra các khoản chi phí không được trừ mà trước đó kế toán không kê khai khi làm tờ khai thuế TNDN (trường hợp 2 trong bảng bên dưới).

>> Xem thêm: Tổng hợp các chi phí được trừ khi quyết toán thuế TNDN mới nhất

1.4. Chi phí bị loại sau quyết toán thuế

Chi phí bị loại sau quyết toán thuế là chi phí đáp ứng đồng thời 3 điều kiện dưới đây:

– Các chi phí kế toán không đủ điều kiện là chi phí được trừ theo các quy định của pháp luật về thuế.

– Kế toán của doanh nghiệp chưa tập hợp và kê khai vào mục “Các khoản chi không được trừ khi xác định thu nhập chịu thuế” khi làm tờ khai thuế TNDN nộp đến Cơ quan thuế.

– Cơ quan thuế kiểm tra thuế tại doanh nghiệp và phát hiện ra các khoản chi phí không được trừ chưa kê khai.

Để tránh bị loại chi phí khi quyết toán thuế, có thể dẫn đến hậu quả là các khoản phạt thuế của doanh nghiệp, kế toán trong doanh nghiệp cần lưu ý những điểm sau:

– Nắm rõ, phân biệt quy định về kế toán và thuế về chi phí, đồng thời liên tục cập nhật kiến thức và thông tư thuế mới. Trong đó, 3 Thông tư chính về thuế TNDN bao gồm:

+ Thông tư 25/2018/TT-BTC ngày 16/03/2018;

+ Thông tư 96/2015/TT-BTC ngày 22/06/2015;

+ Thông tư 78/2014/TT-BTC ngày 18/06/2014.

– Chủ động tổng hợp số liệu chi phí không được trừ để đưa vào tờ khai thuế TNDN trước khi cơ quan thuế thực hiện kiểm tra thuế tại doanh nghiệp nhằm giảm tối thiểu số chi phí bị loại sau quyết toán thuế – việc này giúp tối thiểu hóa các khoản phạt thuế.

– Tư vấn các khoản chi phí được trừ và không được trừ với chủ doanh nghiệp để nhìn nhận những rủi ro phát sinh khi không loại chi phí không được trừ khi quyết toán thuế.

2. Cách hạch toán chi phí không được trừ sau quyết toán thuế

Kế toán có thể xem xét sơ đồ sau về cách thức xử lý chi phí không được trừ trong 2 trường hợp: Kế toán chủ động loại chi phí không được trừ và Cơ quan thuế phát hiện ra chi phí không được trừ (Chi phí bị loại sau quyết toán thuế).

Sau đây, mời bạn đọc tham khảo hướng dẫn xử lý chi tiết sơ đồ nêu trên.

2.1. Trường hợp kế toán phát hiện chi phí không được trừ trước khi Cơ quan thuế kiểm tra

Như đã đề cập ở mục 1, kế toán cần phải chủ động rà soát lại tất cả các khoản chi phí trong năm tài chính nhằm phát hiện ra các chi phí có thể bị loại khi quyết toán thuế.

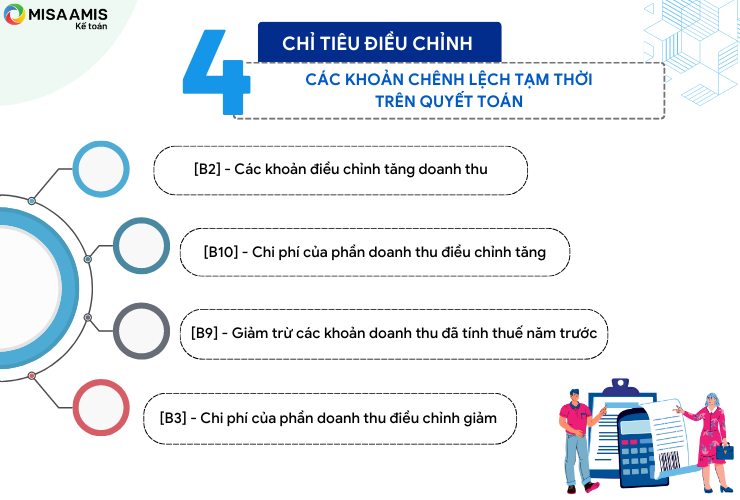

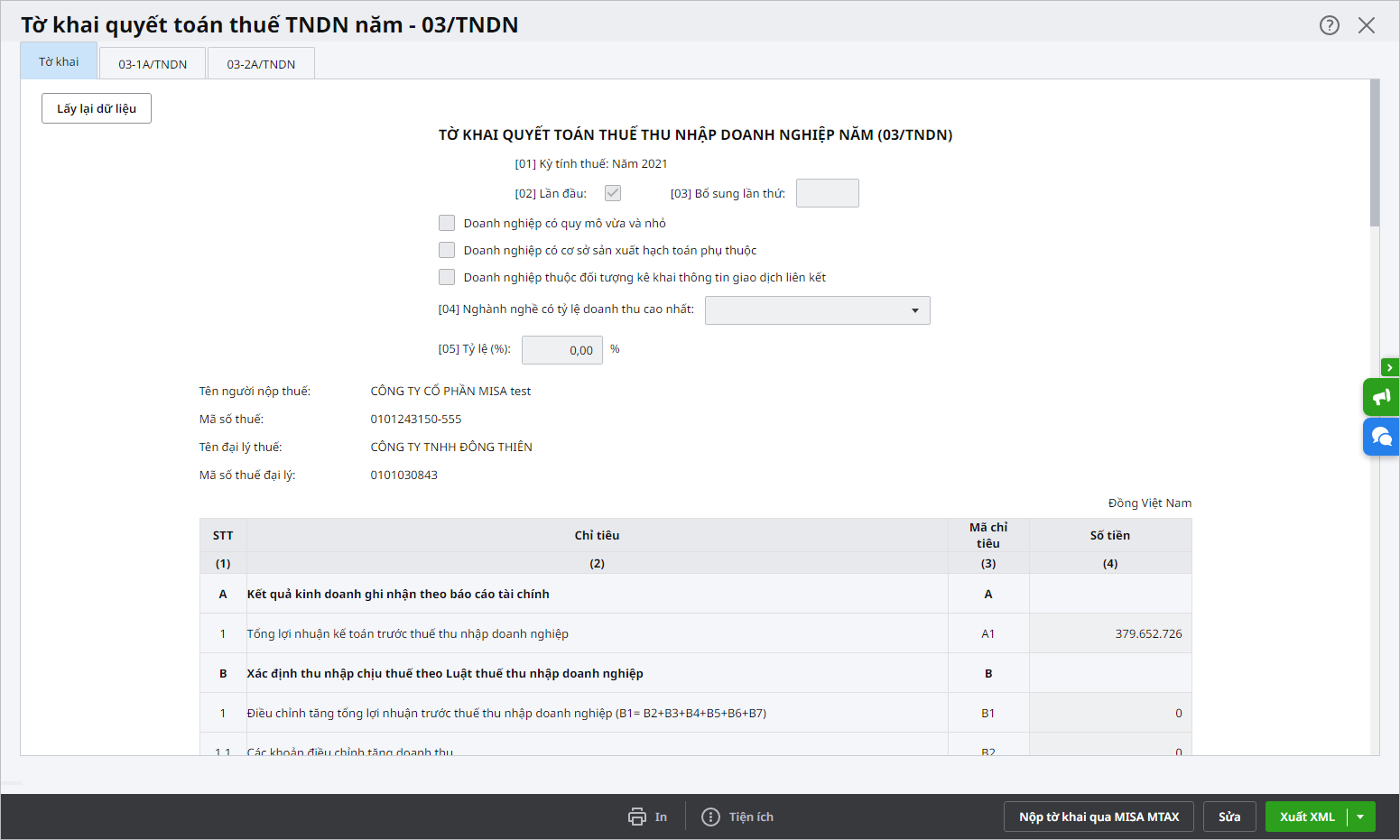

Kế toán tổng hợp các khoản chi phí không được trừ vào tờ khai thuế TNDN, điền tổng chi phí không được trừ vào chỉ tiêu B4: “Các khoản chi không được trừ khi xác định thu nhập chịu thuế” trên Tờ khai quyết toán thuế TNDN (Tờ khai 03/TNDN).

Đặc biệt lưu ý, kế toán không thực hiện bất cứ bút toán điều chỉnh kế toán nào khi tổng hợp số liệu chi phí không được trừ vì bản chất đây là các chi phí kế toán thực tế phát sinh của doanh nghiệp.

2.2. Trường hợp chi phí không được trừ sau quyết toán thuế

Khi cơ quan thuế đã thực hiện quyết toán tại doanh nghiệp và phát hiện ra các khoản chi không được trừ mà kế toán chưa chủ động loại ra khi làm tờ khai quyết toán thuế TNDN thì các chi phí này sẽ được nêu trong biên bản kiểm tra thuế của cơ quan thuế tại doanh nghiệp.

Khi đó, kế toán xử lý như sau:

– Không điều chỉnh hạch toán kế toán của các khoản chi phí bị loại sau quyết toán thuế (Giống nguyên tắc của trường hợp 2.1).

– Xem xét điều chỉnh phần thuế TNDN phải nộp tăng thêm (nếu có) và phạt chậm nộp thuế (nếu có) theo số liệu tại Biên bản kiểm tra thuế.

Lưu ý: Rất nhiều kế toán nhầm lẫn các chi phí bị loại sau quyết toán thuế và đưa vào hạch toán vào tài khoản chi phí khác (TK 811). Đây là cách hạch toán hoàn toàn sai và phản ánh sai bản chất chi phí.

Việc bị loại chi phí khi quyết toán dẫn tới 2 trường hợp sau: Không tăng thuế TNDN phải nộp và tăng thuế TNDN phải nộp.

>> Xem thêm: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

2.2.1. Chi phí bị loại nhưng không tăng thuế TNDN phải nộp

Trường hợp này kế toán không cần xử lý gì thêm. Tuy nhiên cần lưu ý số lỗ được kết chuyển sang các năm sau để tính thuế TNDN sẽ thay đổi.

2.2.2. Chi phí bị loại làm tăng thuế TNDN phải nộp và bị phạt chậm nộp thuế

Trường hợp này thường gặp ở hầu hết các doanh nghiệp là việc bị loại chi phí dẫn tới hậu quả là tăng thuế TNDN phải nộp của năm quyết toán thuế và phạt chậm nộp thuế TNDN tương ứng với số ngày chậm nộp theo biên bản kiểm tra thuế.

Khi đó, kế toán cần phải thận trọng xem xét đến tính trọng yếu của khoản thuế TNDN phải nộp bổ sung để xác định là điều chỉnh phi hồi tố hay hồi tố.

“Trọng yếu” trong kế toán được hiểu theo Chuẩn mực Kế toán Việt Nam số 01- Chuẩn mực chung như sau:

Thông tin được coi là trọng yếu trong trường hợp nếu thiếu thông tin hoặc thiếu chính xác của thông tin đó có thể làm sai lệch đáng kể báo cáo tài chính, làm ảnh hưởng đến quyết định kinh tế của người sử dụng báo cáo tài chính.

Tính trọng yếu phụ thuộc vào độ lớn và tính chất của thông tin hoặc các sai sót được đánh giá trong hoàn cảnh cụ thể.

Tính trọng yếu của thông tin phải được xem xét trên cả phương diện định lượng và định tính.

=> Như vậy, căn cứ vào hướng dẫn nêu trên của Chuẩn mực Kế toán Việt Nam, kế toán cần xem xét và đánh giá kỹ lưỡng về tính trọng yếu của khoản tiền thuế TNDN phải nộp thêm cho năm quyết toán thuế.

2.2.2.1. Tăng thuế TNDN phải nộp chỉ dẫn tới điều chỉnh phi hồi tố (Không trọng yếu)

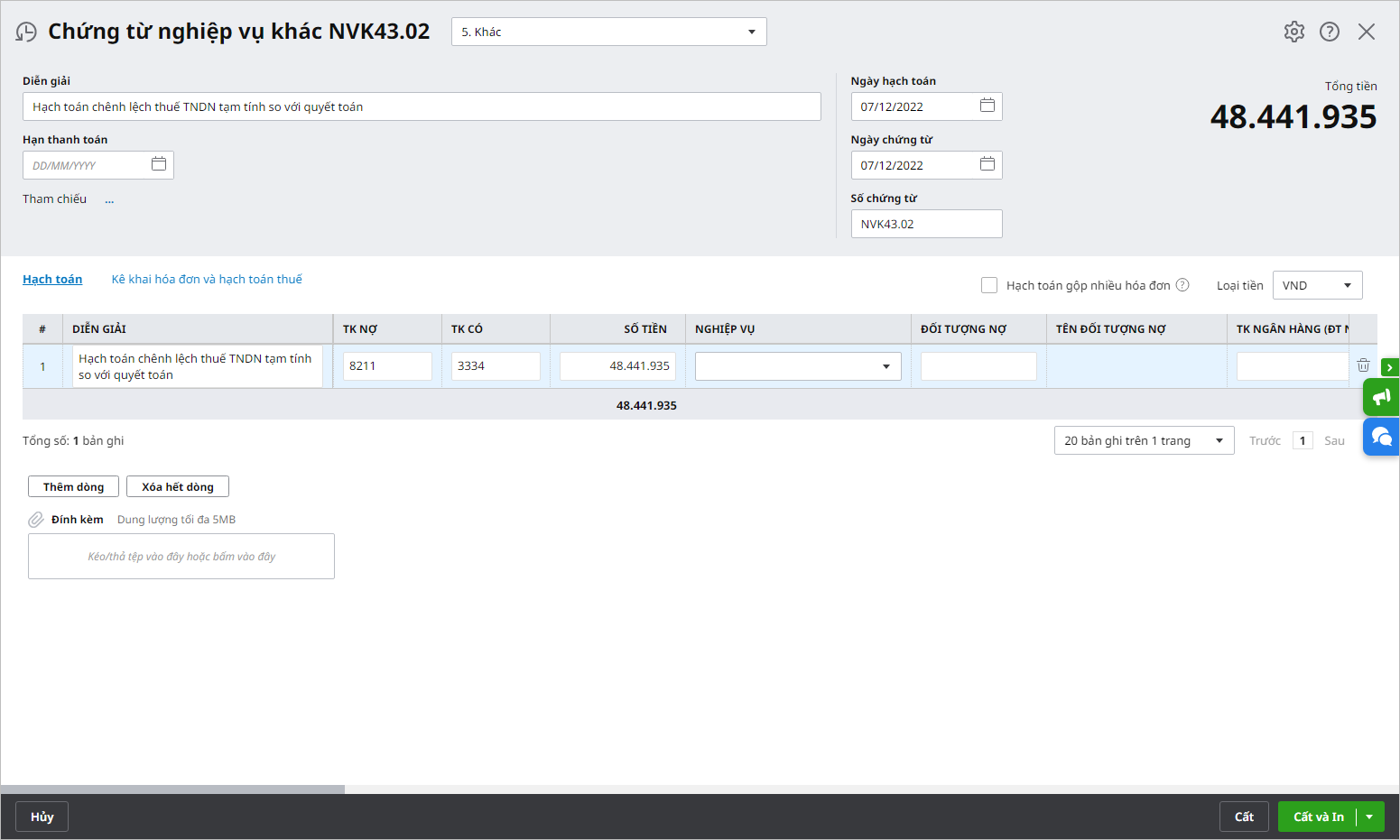

Trường hợp thuế TNDN phải nộp tăng thêm theo Biên bản kiểm tra thuế được đánh giá là không trọng yếu, kế toán thực hiện điều chỉnh phi hồi tố vào BCTC của năm hiện tại bằng bút toán tăng thuế TNDN và phạt chậm nộp thuế (nếu có) vào sổ sách kế toán của năm hiện tại:

– Hạch toán chi phí thuế TNDN phải nộp tăng:

Nợ TK 8211 (Chi phí thuế TNDN hiện hành)

Có TK 3334 (Thuế thu nhập doanh nghiệp)

– Hạch toán khoản tiền phạt chậm nộp thuế TNDN:

Nợ TK 811

Có TK 3339 (Phí, lệ phí và các khoản phải nộp khác)

Ví dụ 3: Điều chỉnh phi hồi tố thuế TNDN phải nộp theo Biên bản kiểm tra thuế

Theo Biên bản kiểm tra thuế ngày 27/12/2022 của Cơ quan thuế tại Công ty TNHH XTG cho Báo cáo thuế năm 2020, công ty bị loại 100.000.000 đồng chi phí không liên quan đến hoạt động kinh doanh của công ty, dẫn đến thuế TNDN năm 2020 phải nộp tăng thêm 20.000.000 đồng và phạt chậm nộp thuế TNDN số tiền: 6.370.000 đồng.

Kế toán đánh giá khoản phạt này là không trọng yếu đến BCTC của XTG. Kế toán thực hiện điều chỉnh phi hồi tố vào sổ sách kế toán năm 2022 như sau:

Hạch toán 2 bút toán sau vào sổ sách kế toán của năm 2022 (Điều chỉnh phi hồi tố):

– Hạch toán chi phí thuế TNDN phải nộp tăng thêm

Nợ TK 8211

Có TK 3334: 20.000.000 đồng

– Hạch toán khoản phạt chậm nộp thuế TNDN tương ứng

Nợ TK 811

Có TK 3339: 6.370.000 đồng

2.2.2.2. Tăng thuế TNDN phải nộp dẫn đến phải điều chỉnh hồi tố BCTC (Trọng yếu)

Trường hợp thuế TNDN phải nộp thêm theo Biên bản kiểm tra thuế được kế toán đánh giá là trọng yếu. Kế toán phải áp dụng điều chỉnh hồi tố theo Chuẩn mực Kế toán Việt Nam số 29- Thay đổi chính sách kế toán, ước tính kế toán và các sai sót theo nguyên tắc: Điều chỉnh lại BCTC của tất cả các năm bị ảnh hưởng bởi khoản thuế phải nộp thêm và khoản phạt thuế TNDN.

Lưu ý: Kế toán cần đặc biệt lưu ý rằng, việc xem xét điều chỉnh hồi tố chỉ áp dụng với khoản tiền thuế TNDN bị truy thu (tiền thuế nộp bổ sung), còn khoản phạt chậm nộp tương ứng với khoản tiền thuế TNDN trên Biên bản kiểm tra thuế thì không cần xem xét điều chỉnh hồi tố mà hạch toán vào chi phí năm hiện hành (TK 811).

Ví dụ 4: Ngày 18/04/2023, Cơ quan thuế thực hiện kiểm tra thuế tại Công ty DYF cho năm quyết toán 2021. Theo Biên bản kiểm tra thuế, thì Công ty DYF bị truy thu thuế TNDN số tiền: 2 tỷ đồng và bị phạt chậm nộp tương ứng là 229,8 triệu đồng. Kế toán của DYF xem xét và xác định khoản tiền thuế bị truy thu năm 2021 là 2 tỷ đồng có ảnh hưởng trọng yếu đến BCTC và quyết định điều chỉnh hồi tố BCTC năm 2021 của DYF.

– Kế toán cần phân tích các chỉ tiêu bị ảnh hưởng và ảnh hưởng lũy kế đến các tài khoản có số dư qua các năm. Kế toán thực hiện điều chỉnh hồi tố lại BCTC năm 2021 và năm 2022 như sau:

+ BCTC năm 2021: Kế toán xác định ảnh hưởng của khoản tiền thuế TNDN bị truy thu lên các chỉ tiêu của BCTC năm 2021 đã phát hành và lập lại BCTC năm 2021.

+ BCTC năm 2022: Do báo cáo này cũng đã phát hành nên kế toán phải thực hiện điều chỉnh lại số dư đầu kỳ của các chỉ tiêu trong BCTC năm 2022 theo BCTC năm 2021 (báo cáo mới) và phải điền thông tin vào cột thông tin so sánh trên thuyết minh BCTC năm 2021 ở cột “Số đầu năm” với Bảng CĐKT và cột “Năm trước” với Báo cáo KQKD.

+ BCTC năm 2023: Chưa phát hành BCTC, do vậy không điều chỉnh gì trên BCTC năm 2023, tuy nhiên kế toán phải lưu ý điều chỉnh lại số dư đầu năm của các tài khoản trên sổ sách kế toán của năm 2023 (TK 421, TK 333) do ảnh hưởng của điều chỉnh hồi tố thuế TNDN truy thu năm 2021.

Lưu ý: Khoản phạt chậm nộp 229,8 triệu đồng không xem xét điều chỉnh hồi tố BCTC năm 2021 mà hạch toán vào TK 811 của năm 2023 (năm hiện hành) số tiền: 229,8 triệu đồng. Số tiền phạt chậm nộp thuế 229,8 triệu đồng, kế toán cần lưu ý loại ra khỏi chi phí được trừ khi quyết toán thuế TNDN năm 2023.

– Kế toán cần phân biệt rõ giữa tiền truy thu thuế TNDN và tiền phạt chậm nộp tương ứng vì 2 khoản tiền này phải xem xét điều chỉnh và hạch toán kế toán hoàn toàn khác nhau.

Ngoài ra, kế toán cũng đặc biệt cần lưu ý với người đứng đầu của doanh nghiệp về hành vi trốn thuế có thể bị khởi tố hình sự. Chi tiết kế toán tham khảo điều 200 của Bộ luật hình sự năm 2015 về các hành vi được xem là trốn thuế và khung hình phạt tội trốn thuế.

Như vậy, kế toán cần chủ động nắm vững các quy định của pháp luật về thuế để tránh bị loại chi phí khi quyết toán thuế. Đồng thời trong bài viết cũng đưa ra những hướng dẫn cụ thể cho việc hạch toán chi phí bị loại sau quyết toán thuế của doanh nghiệp.

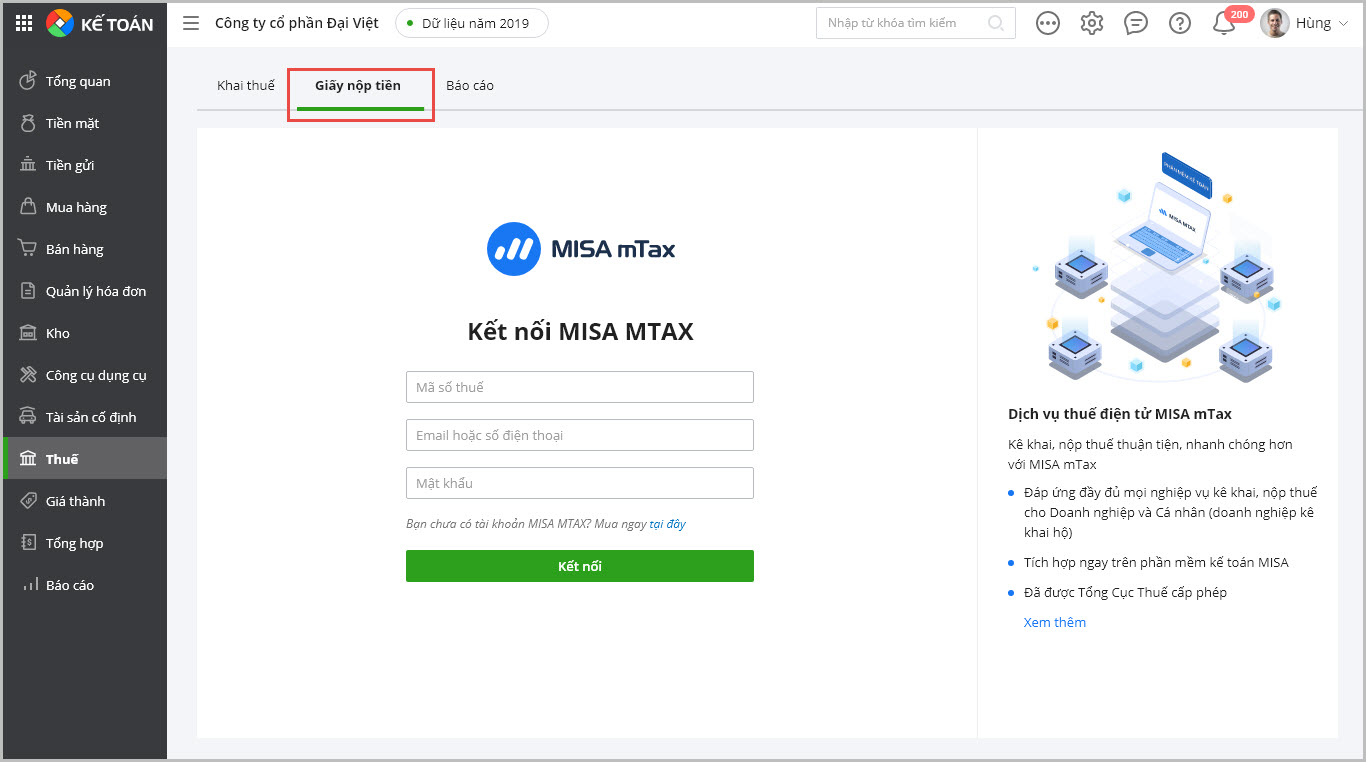

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

Là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/