Việc lập báo cáo quyết toán thuế được xem là giai đoạn quan trọng đối với các doanh nghiệp vào thời điểm cuối năm tài chính. Để công tác lập báo cáo quyết toán hiệu quả nhất, doanh nghiệp cần hiểu rõ công việc này và có sự chuẩn bị chu đáo từ trước. Trong đó, câu hỏi mà nhiều doanh nghiệp và các bạn kế toán quan tâm là: doanh nghiệp cần lưu ý gì khi thực hiện quyết toán thuế? Để san sẻ nỗi lo và hỗ trợ các bạn kiến thức và kỹ năng lập báo cáo quyết toán hiệu quả hơn, MISA AMIS tổng hợp chia sẻ đến các bạn nội dung chi tiết hướng dẫn lập Báo cáo quyết toán mới nhất năm 2023.

1. Báo cáo quyết toán thuế là gì?

Có thể khái quát khái niệm “Báo cáo quyết toán thuế” như sau:

Báo cáo quyết toán thuế là việc lập báo cáo xác định số tiền thuế phải nộp của năm tính thuế, trong đó “năm tính thuế” được xác định theo năm dương lịch từ ngày 01 tháng 01 đến ngày 31 tháng 12.

Một số trường hợp đặc biệt: năm tài chính khác năm dương lịch thì năm tính thuế áp dụng theo năm tài chính hoặc trường hợp thời gian ít hơn một năm có thể do chỉ tính thời gian từ đầu năm tính thuế đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế hoặc thời gian từ khi phát sinh đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế theo quy định của pháp luật (do phát sinh chấm dứt trước khi kết thúc năm dương lịch).

(Dựa trên quy định về quyết toán thuế tại khoản 10 và khoản 11, Điều 3, Luật quản lý thuế số: 38/2019/QH14)

Ví dụ: Các sắc thuế đều yêu cầu thực hiện quyết toán thuế như thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân, thuế tiêu thụ đặc biệt, thuế tài nguyên…

2. Những quy định liên quan đến báo cáo quyết toán thuế

2.1 Quy định pháp luật về thuế liên quan đến báo cáo quyết toán thuế

Một số văn bản pháp luật quy định chung về quyết toán thuế như sau:

– Luật Quản lý thuế 2019 số 38/2019/QH14

– Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế 2019

– Thông tư 80/2021/TT-BTC Hướng dẫn thi hành một số điều của Luật Quản lý thuế và Nghị định số 126/2020/NĐ-CP

Những văn bản trên quy định chung về thời hạn quyết toán các loại thuế phổ thông như thuế TNDN, thuế GTGT…

Để biết được chi tiết quy định quyết toán thuế của từng sắc thuế thì chúng ta cần đi xem thêm ở các văn bản quy định riêng cho từng sắc thuế đó, cụ thể chúng ta cùng đi xem một số sắc thuế sau:

2.1.1 Quy định về thuế thu nhập doanh nghiệp

Đối với thuế thu nhập doanh nghiệp thì được quy định chi tiết trong một số văn bản sau:

– Luật Thuế thu nhập doanh nghiệp mới nhất là Luật Thuế thu nhập doanh nghiệp 2008,

– Nghị định 146/2017/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định 100/2016/NĐ-CP và Nghị định 12/2015/NĐ-CP

– Nghị định 57/2021/NĐ-CP bổ sung điểm g khoản 2 Điều 20 Nghị định 218/2013/NĐ-CP (đã được sửa đổi, bổ sung tại Nghị định 12/2015/NĐ-CP)

– Thông tư 78/2014/TT-BTC hướng dẫn thi hành Nghị định 218/2013/NĐ-CP và hướng dẫn thi hành Luật Thuế thu nhập doanh nghiệp, có hiệu lực kể từ ngày 02/8/2014.

– Thông tư 119/2014/TT-BTC

– Thông tư 151/2014/TT-BTC

– Thông tư 96/2015/TT-BTC

– Thông tư liên tịch 12/2016/TTLT-BKHCN-BTC hướng dẫn nội dung chi và quản lý phát triển khoa học và công nghệ của doanh nghiệp, có hiệu lực kể từ ngày 01/9/2016.

– Thông tư 130/2016/TT-BTC hướng dẫn Nghị định 100/2016/NĐ-CP và sửa đổi một số điều tại các Thông tư về thuế, có hiệu lực kể từ ngày 01/7/2016.

– Thông tư 25/2018/TT-BTC hướng dẫn Nghị định 146/2017/NĐ-CP và sửa đổi, bổ sung một số điều của Thông tư 78/2014/TT-BTC, Thông tư 111/2013/TT-BTC, có hiệu lực kể từ ngày 01/5/2018.

2.1.2 Quy định về thuế thu nhập cá nhân

Đối với thuế thu nhập cá nhân thì được quy định chi tiết trong một số văn bản sau:

– Luật Thuế thu nhập cá nhân 2007

– Luật thuế thu nhập cá nhân sửa đổi 2012

– Luật sửa đổi các Luật về thuế 2014

– Nghị định 65/2013/NĐ-CP hướng dẫn Luật thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân

– Nghị định 12/2015/NĐ-CP hướng dẫn Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế

– Thông tư 111/2013/TT-BTC Hướng dẫn Luật thuế thu nhập cá nhân và Nghị định 65/2013/NĐ-CP

– Thông tư 20/2010/TT-BTC hướng dẫn thủ tục hành chính về thuế thu nhập cá nhân

– Thông tư 92/2015/TT-BTC hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh;

– Thông tư 151/2014/TT-BTC hướng dẫn thi hành Nghị định 91/2014/NĐ-CP sửa đổi, bổ sung một số điều tại Nghị định quy định về thuế

– Thông tư 119/2014/TT-BTC sửa đổi Thông tư 156/2013/TT-BTC, 111/2013/TT-BTC, 219/2013/TT-BTC, 08/2013/TT-BTC, 85/2011/TT-BTC, 39/2014/TT-BTC và 78/2014/TT-BTC 13. Thông tư 96/2016/TT-BTC hướng dẫn hồ sơ, thủ tục miễn thuế thu nhập cá nhân

– Thông tư 40/2021/TT-BTC hướng dẫn thuế giá trị gia tăng, thuế thu nhập cá nhân và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh do Bộ Tài chính ban hành

– Thông tư 80/2021/TT-BTC hướng dẫn Luật Quản lý thuế và Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế do Bộ trưởng Bộ Tài chính ban hành

Ngoài ra còn nhiều quy định về các sắc thuế khác nữa nhưng do giới hạn bài viết nên MISA AMIS xin chia sẻ một số sắc thuế phổ thông tiêu biểu trên đây.

2.2 Những lưu ý trong việc áp dụng các quy định pháp luật về thuế khi quyết toán thuế tại doanh nghiệp

Căn cứ theo quy định tại khoản 6, Điều 8, Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế 2019 quy định về quyết toán các khoản thuế như sau:

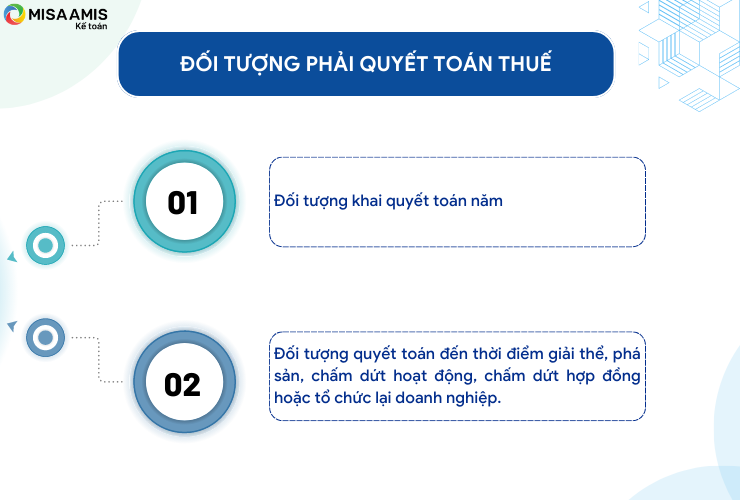

2.2.1 Đối tượng phải quyết toán thuế

– Các loại thuế, khoản thu thuộc các đối tượng sau:

+ Đối tượng khai quyết toán năm

+ Đối tượng quyết toán đến thời điểm giải thể, phá sản, chấm dứt hoạt động, chấm dứt hợp đồng hoặc tổ chức lại doanh nghiệp.

Cụ thể:

*Lưu ý: Trường hợp chuyển đổi loại hình doanh nghiệp (không bao gồm doanh nghiệp nhà nước cổ phần hóa) mà doanh nghiệp chuyển đổi kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp được chuyển đổi thì không phải khai quyết toán thuế đến thời điểm có quyết định về việc chuyển đổi doanh nghiệp, doanh nghiệp khai quyết toán khi kết thúc năm.

2.2.2 Các khoản thuế phải quyết toán thường gặp

– Thuế tài nguyên.

– Thuế thu nhập doanh nghiệp (trừ thuế thu nhập doanh nghiệp từ chuyển nhượng vốn của nhà thầu nước ngoài; thuế thu nhập doanh nghiệp kê khai theo phương pháp tỷ lệ trên doanh thu theo từng lần phát sinh).

– Thuế thu nhập cá nhân đối với tổ chức, cá nhân trả thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công. Cụ thể như sau:

+ Tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế và quyết toán thay cho các cá nhân có ủy quyền do tổ chức, cá nhân trả thu nhập chi trả, không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế.

+ Trường hợp tổ chức, cá nhân không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân.

+ Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì tổ chức mới có trách nhiệm quyết toán thuế theo ủy quyền của cá nhân đối với cả phần thu nhập do tổ chức cũ chi trả và thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có).

*Chú ý: Trường hợp cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế với cơ quan thuế thì sẽ do cá nhân thực hiện trực tiếp.

– Thuế giá trị gia tăng, thuế thu nhập doanh nghiệp theo phương pháp trực tiếp của nhà thầu nước ngoài quyết toán khi kết thúc hợp đồng nhà thầu; thuế thu nhập doanh nghiệp theo phương pháp hỗn hợp của nhà thầu nước ngoài quyết toán khi kết thúc hợp đồng nhà thầu; thuế thu nhập doanh nghiệp theo phương pháp kê khai của nhà thầu nước ngoài quyết toán theo năm.

2.2.3 Hồ sơ khai quyết toán thuế

Căn cứ theo quy định tại điểm b, khoản 1, Điều 43, Luật Quản lý thuế số 38/2019/QH14 quy định về hồ sơ khai quyết toán thuế như sau:

Hồ sơ khai quyết toán thuế khi kết thúc năm gồm tờ khai quyết toán thuế năm, báo cáo tài chính năm, tờ khai giao dịch liên kết; các tài liệu khác có liên quan đến quyết toán thuế.

2.2.4 Thời hạn nộp hồ sơ khai quyết toán thuế

Căn cứ theo Điều 44, Luật Quản lý thuế số 38/2019/QH14 quy định về thời hạn khai quyết toán thuế như sau:

– Đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

+ Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

+ Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

+ Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

– Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai và nộp theo từng lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

– Thời hạn nộp hồ sơ khai thuế đối với trường hợp chấm dứt hoạt động, chấm dứt hợp đồng hoặc tổ chức lại doanh nghiệp chậm nhất là ngày thứ 45 kể từ ngày xảy ra sự kiện.

2.3 Mức xử phạt khi không nộp báo cáo quyết toán thuế

Mức phạt hành chính đối với hành vi chậm nộp hoặc không nộp hồ sơ quyết toán thuế năm được quy định tại Điều 13 Nghị định 125/2020/NĐ-CP như sau:

| STT | Mức phạt | Hành vi |

| 1 | Phạt cảnh cáo | Hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ |

| 2 | Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng | Hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày (trừ trường hợp 1) |

| 3 | Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng | Hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày |

| 4 | Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng |

|

| 5 | Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồn | Hành vi nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế |

*Lưu ý: Trường hợp số tiền phạt nếu áp dụng theo khoản này lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp hơn mức trung bình của khung phạt tiền quy định tại khoản 4 Điều này.

* Biện pháp khắc phục hậu quả:

– Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm quy định tại (i), (ii), (iii), (iv) và (v) trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế;

– Buộc nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế đối với hành vi quy định tại (iv.3), (iv.4).

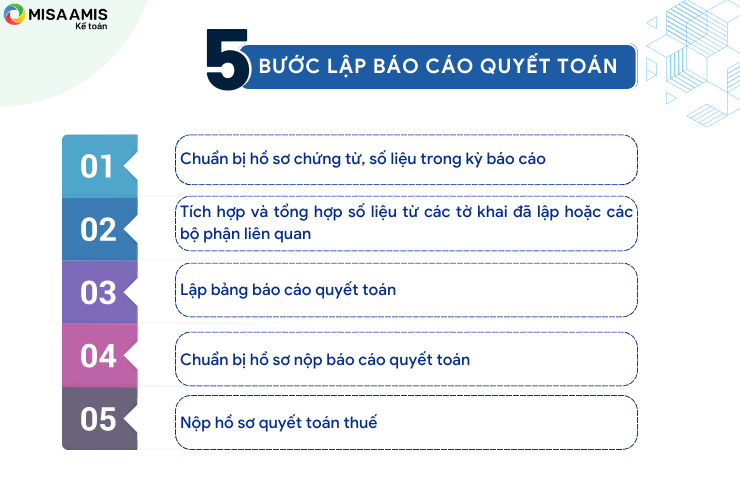

3. Hướng dẫn 5 bước lập báo cáo quyết toán

Các bước lập báo cáo quyết toán được thực hiện cụ thể như sau:

Bước 1: Chuẩn bị hồ sơ chứng từ, số liệu trong kỳ báo cáo

Để có thể lập được quyết toán thuế các bạn cần chuẩn bị đầy đủ hồ sơ chứng từ trước khi lập báo cáo. Các bạn kế toán cần chuẩn bị chứng từ liên quan trước khi quyết toán thuế cụ thể:

1. Tờ khai thuế liên quan đến sắc thuế cần quyết toán hàng tháng/hàng quý (nếu có)

2. Chứng từ, hóa đơn mua vào, bán ra liên quan

3. Những giấy tờ nộp tiền thu chi ngân sách

4. Sổ cái các tài khoản liên quan theo bảng cân đối số phát sinh

5. Sổ chi tiết các tài khoản liên quan

Sau khi đã có đầy đủ hồ sơ chứng từ, kế toán doanh nghiệp cần rà soát lại tờ khai chứng từ, hóa đơn, bảng tính đã lập trong năm xem có đúng, chính xác hay không, kịp thời điều chỉnh số liệu tờ khai cho đầy đủ và chính xác.

Bước 2: Tích hợp và tổng hợp số liệu từ các tờ khai đã lập hoặc các bộ phận liên quan

Bước tiếp theo sau khi đã có đủ số liệu chính xác là các bạn cần tích hợp và tổng cộng số liệu đó để tổng hợp được dữ liệu cả năm hoặc cả kỳ cần quyết toán.

Với những số liệu cần lên tờ khai hàng tháng hàng quý thì các bạn chỉ việc cộng theo các tờ khai đã kê để lên tổng hợp số liệu.

Với những số liệu không phải lập tờ khai định kỳ thì các bạn sẽ tổng hợp số liệu từ các bộ phận liên quan như bộ phận mua hàng, sản xuất, bộ phận xuất nhập khẩu, số liệu giá thành và chi phí sản xuất,….. báo cáo lãi lỗ để tổng hợp số liệu cho cả kỳ quyết toán.

Bước 3: Lập bảng báo cáo quyết toán

Sau khi các bạn đã tích hợp và tổng hợp số liệu từ các tờ khai đã lập hoặc các bộ phận liên quan trong kỳ liên quan đến quyết toán cần lập xong, các bạn sẽ đưa số liệu lên báo cáo quyết toán.

Các bạn sẽ căn cứ vào biểu mẫu hồ sơ báo cáo quyết toán mới nhất của từng thời kỳ để lập báo cáo quyết toán được đầy đủ và chính xác.

Các bạn cũng lưu ý các trường hợp sắc thuế cần phân bổ thì các bạn cũng phải phân bổ theo phương pháp phân bổ, khai thuế, tính thuế, quyết toán thuế đối với loại thuế được phân bổ thực hiện theo quy định tại Điều 13, Điều 14, Điều 15, Điều 16, Điều 17, Điều 18, Điều 19 Thông tư 80/2021/TT-BTC về Hướng dẫn thi hành một số điều của luật quản lý thuế.

*Lưu ý: Doanh nghiệp cần chuẩn bị và kiểm tra kỹ số liệu, hồ sơ trước khi tổng hợp lên báo cáo quyết toán thuế. Cụ thể, doanh nghiệp nên chú ý:

+ Chuẩn bị đầy đủ hệ thống sổ sách và chứng từ kế toán.

+ Cần rà soát và kiểm tra toàn bộ chứng từ kế toán liên quan đến sắc thuế cần quyết toán.

+ Nên sử dụng phần mềm kế toán có tính năng lập tờ khai thuế tự động để tổng hợp nhanh báo cáo và dễ dàng kiểm tra lại số liệu báo cáo trước khi nộp báo cáo quyết toán thuế.

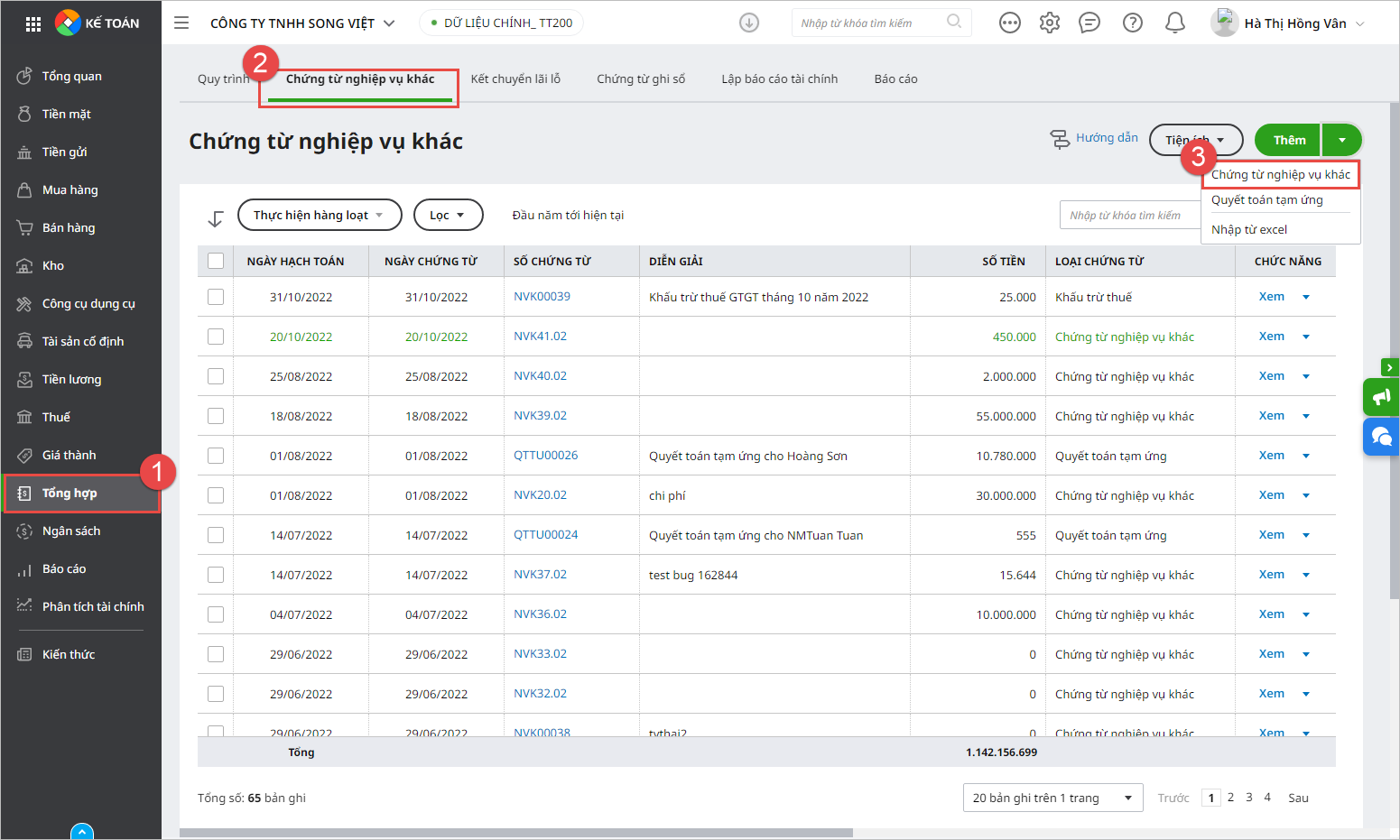

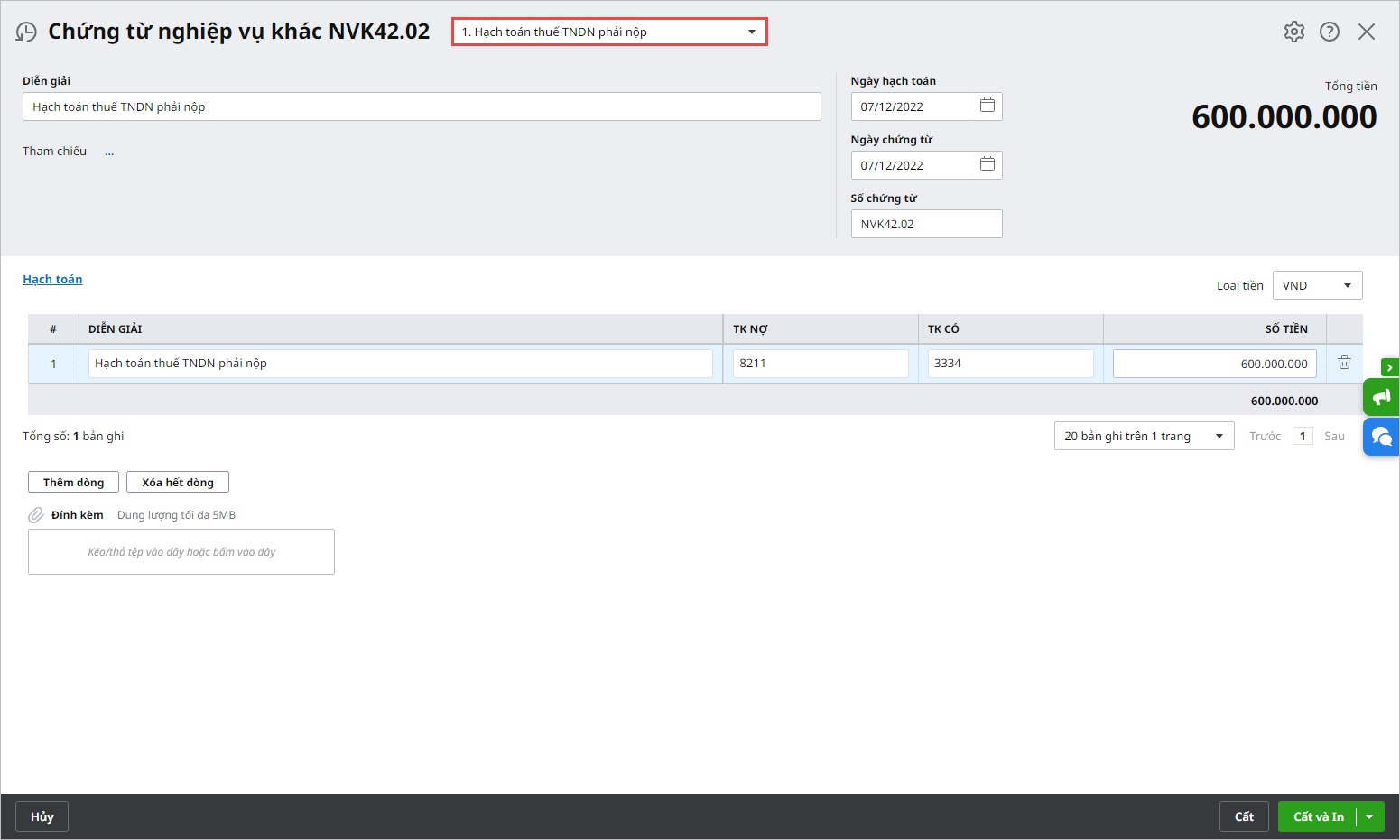

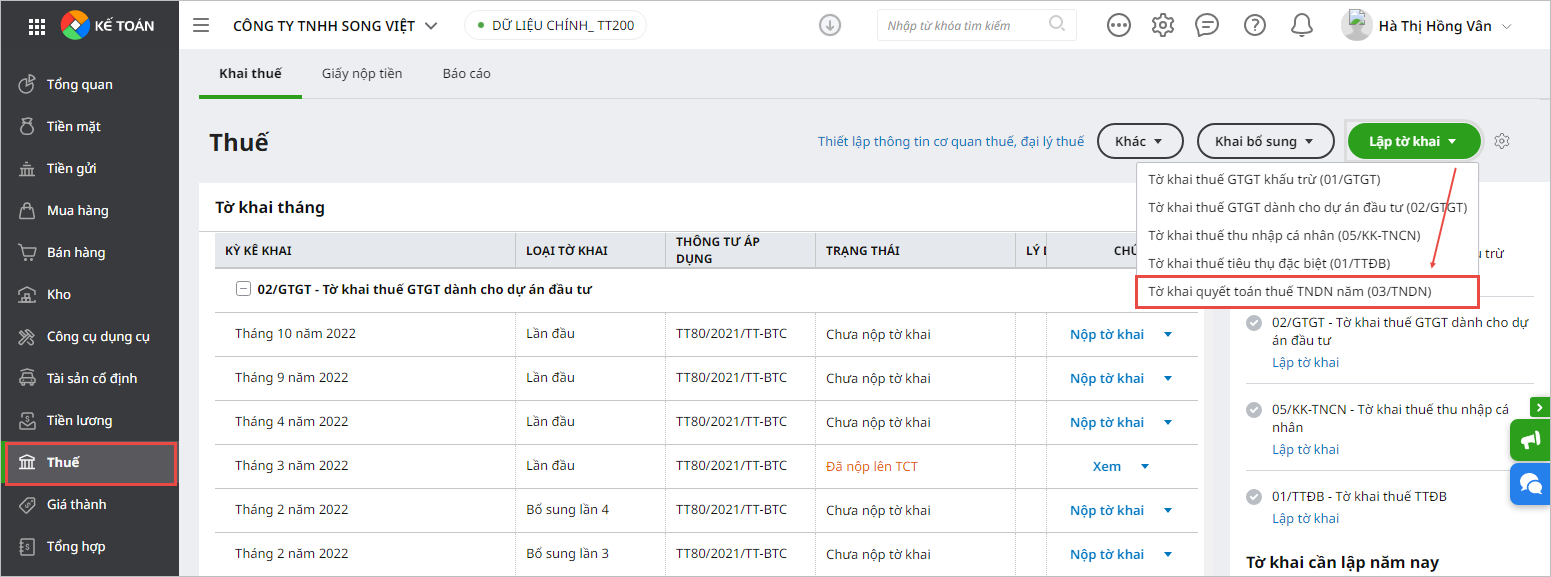

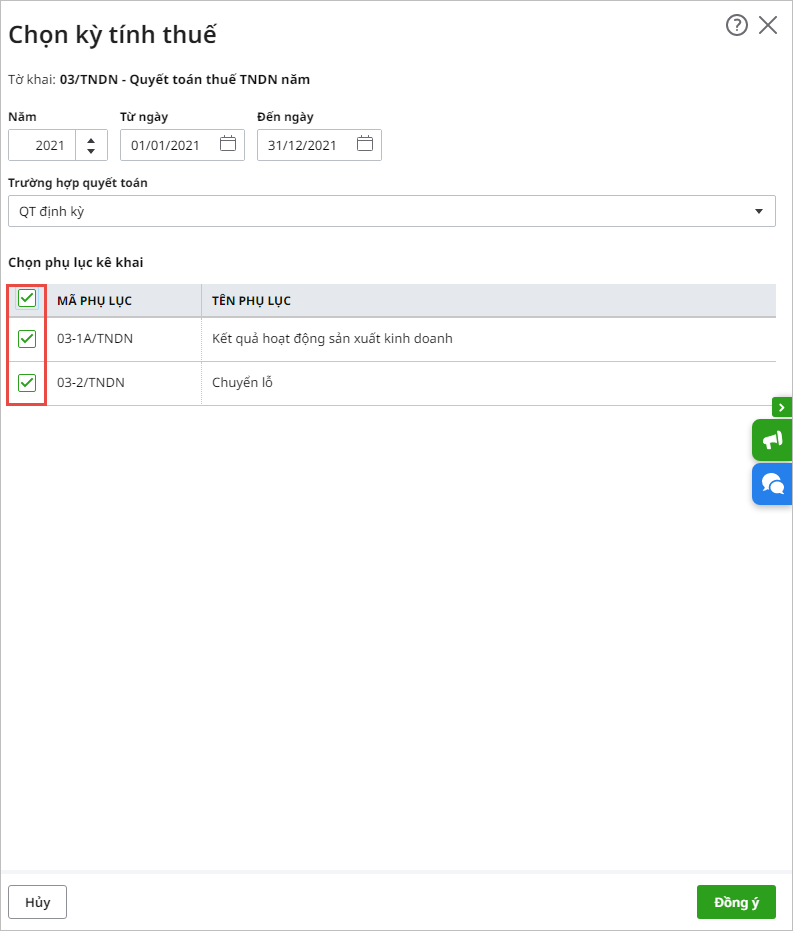

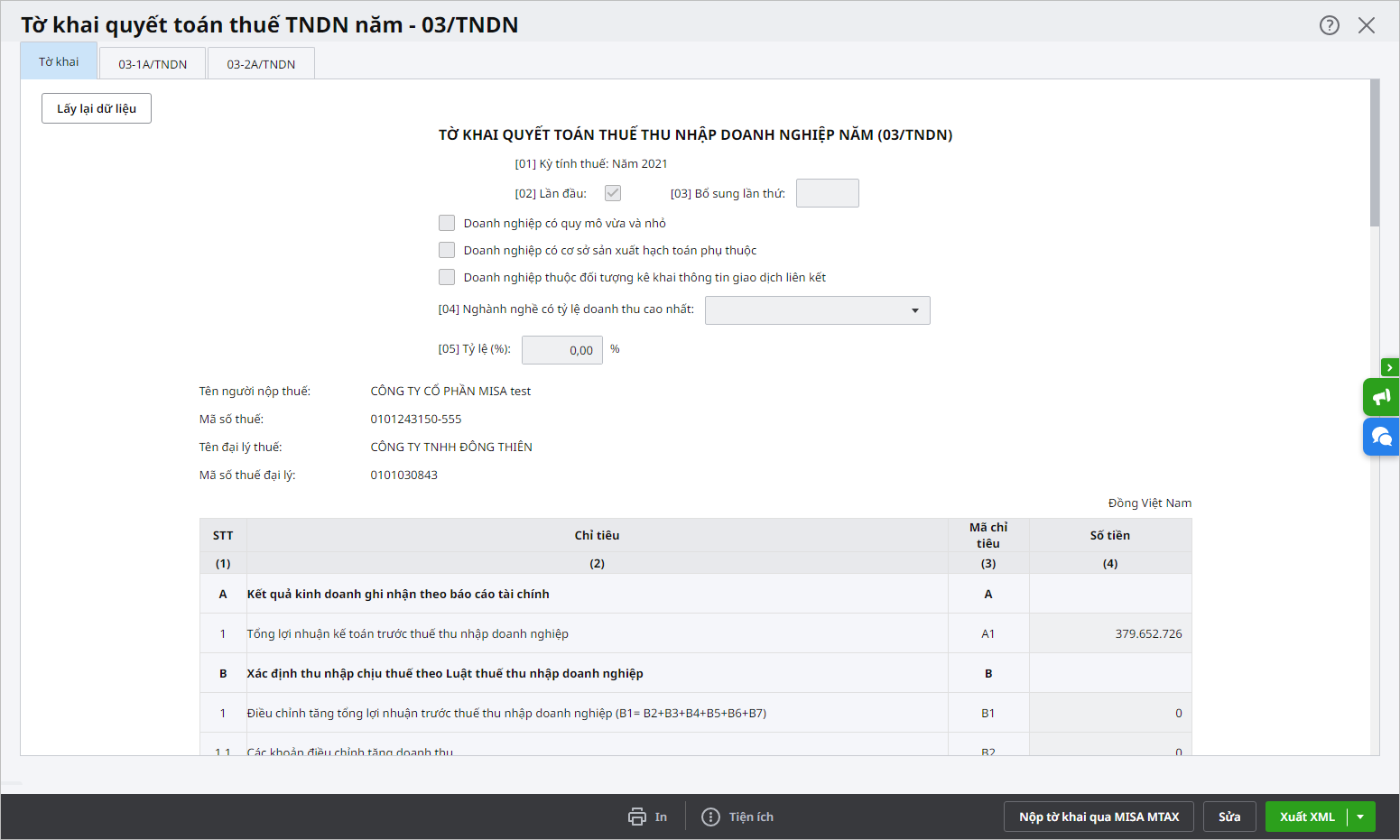

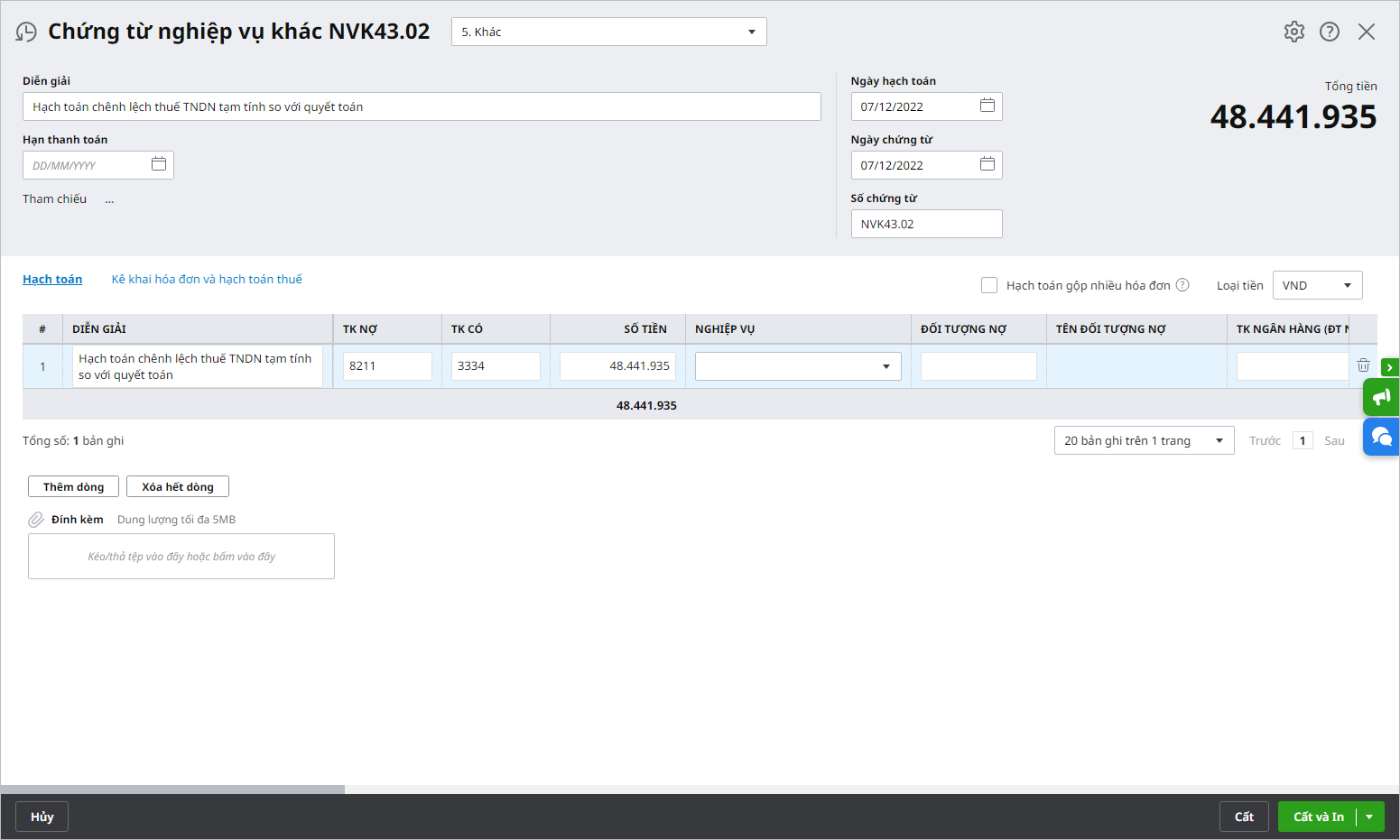

Hiểu được nhu cầu của kế toán doanh nghiệp trong việc có được hỗ trợ từ phần mềm kế toán khi thực hiện những nghiệp vụ phức tạp như nghiệp vụ Thuế, MISA phát triển phần mềm kế toán online MISA AMIS với đầy đủ tiện ích để giúp kế toán Thuế dễ dàng hơn khi thực hiện nghiệp vụ:

- Tự động lập tờ khai theo mẫu biểu mới nhất.

- Tự động tổng hợp số liệu lên tờ khai, các phụ lục kèm theo và báo cáo thuế theo mẫu biểu mới nhất và theo phương pháp tính thuế mà doanh nghiệp đang sử dụng

- Nộp tờ khai, nộp thuế điện tử trực tiếp cho cơ quan thuế từ phần mềm

- Kiểm tra tình trạng hoạt động của khách hàng, nhà cung cấp

- Các tiện ích khác: tự động khấu trừ thuế, tự động hạch toán điều chỉnh thuế GTGT khi lập tờ khai…

Xem mô tả thực hiện nghiệp vụ qua hình ảnh và video dưới đây:

Bước 4: Chuẩn bị hồ sơ nộp báo cáo quyết toán

Các loại hồ sơ doanh nghiệp cần chuẩn bị để nộp báo cáo quyết toán:

+ Tờ khai quyết toán thuế theo mẫu Thông tư 80/2021/TT-BTC

+ Các phụ lục kèm theo quyết toán thuế nếu có.

Ngoài ra, còn một số chứng từ doanh nghiệp cần lưu lại để giải trình chứng minh số liệu trên báo cáo quyết toán thuế khi cơ quan thuế thanh kiểm tra sau này như:

+ Các chứng từ xuất nhập khẩu liên quan đến nguyên liệu nhập khẩu, hồ sơ nhập khẩu,… và các tờ khai hải quan, chứng từ nộp thuế khi xuất nhập khẩu hàng hóa.

+ Các bảng định mức, điều chỉnh định mức sản xuất

+ Chứng từ nhập, xuất kho đối với nguyên vật liệu khi sản xuất sản phẩm trong kỳ báo cáo

+ Các chứng xuất nhập phế liệu, phế thải trong sản xuất

+ Bộ báo cáo tài chính, các khoản hạch toán chi tiết liên quan đến các số liệu báo cáo

>>> Xem thêm: Cách lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN của TT80

Bước 5: Nộp hồ sơ quyết toán thuế

Các doanh nghiệp, cá nhân khi quyết toán thuế sẽ nộp online tại trang thuế điện tử: https://thuedientu.gdt.gov.vn/ của Tổng cục thuế.

Trong đó: Nếu là doanh nghiệp, tổ chức thì nộp tại phân hệ “Doanh nghiệp” còn nếu là cá nhân trực tiếp quyết toán thì nộp tại phân hệ “Cá nhân”.

*Lưu ý: Nếu cá nhân chưa đăng ký quyết toán điện tử thì phải đăng ký giao dịch điện tử trước khi quyết toán hoặc nộp quyết toán bằng bản giấy cho cơ quan thuế.

Trên đây toàn bộ những kinh nghiệm, kỹ năng và kiến thức cơ bản về quyết toán thuế mà doanh nghiệp cần chú ý trong quá trình thực hiện quyết toán thuế. MISA AMIS hy vọng rằng những thông tin trên sẽ giúp ích cho các bạn và quý doanh nghiệp thực hiện báo cáo quyết toán thuế được nhanh chóng và thuận lợi hơn.

Ngoài ra, Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Kính mời Quý doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS 15 ngày full tính năng ngay hôm nay.

Tổng hợp: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/