Trong số các loại thuế hiện nay thì thuế nhà thầu được đánh giá là loại thuế phức tạp và cần độ tỉ mỉ cao khi thực hiện các nghiệp vụ liên quan. Thực tế ngay cả những cán bộ thuế làm việc và tiếp xúc với loại thuế này đôi khi cũng phải “đau đầu” chứ không chỉ nguyên kế toán thuế tại các doanh nghiệp.

Cụ thể, nghiệp vụ hạch toán thuế nhà thầu gây ra nhiều khó khăn cho người làm kế toán. MISA AMIS xin tổng hợp và chia sẻ lại những thông tin về hạch toán thuế nhà thầu trong bài viết dưới đây.

1. Thuế nhà thầu nước ngoài là gì?

Thuế nhà thầu nước ngoài ( thuế NTNN) là loại thuế được áp dụng đối với các tổ chức, cá nhân nước ngoài không có hiện diện thương mại tại Việt Nam nhưng có thu nhập phát sinh từ việc cung cấp dịch vụ hoặc hàng hóa tại Việt Nam thông qua các hợp đồng nhà thầu hoặc nhà thầu phụ.

Các loại thuế áp dụng trong thuế nhà thầu nước ngoài bao gồm:

- Thuế giá trị gia tăng: Được áp dụng cho các hoạt động cung cấp dịch vụ, hàng hóa tại Việt Nam.

- Thuế thu nhập doanh nghiệp : Áp dụng cho các tổ chức nước ngoài có thu nhập từ việc kinh doanh tại Việt Nam.

- Thuế thu nhập cá nhân :Áp dụng cho các cá nhân nước ngoài có thu nhập phát sinh tại Việt Nam.

Đối với các loại thuế, phí và lệ phí khác, Nhà thầu nước ngoài và Nhà thầu phụ nước ngoài sẽ tuân thủ theo các quy định pháp luật liên quan đến thuế, phí và lệ phí hiện hành

Tìm hiểu thêm về Thuế nhà thầu và các đối tượng chịu thuế NTNN

2. Phương pháp kê khai và tính thuế NTNN

a. Phương pháp kê khai

Đối tượng chịu thuế nhà thầu phải đăng ký và nộp thuế GTGT, tờ khai thuế GTGT và thuế TNDN giống các doanh nghiệp Việt Nam, mức thuế suất thuế TNDN là 20% trên lợi nhuận.

Điều kiện áp dụng:

- Có cơ sở thường trú tại Việt Nam hoặc là đối tượng cư trú tại Việt Nam

- Thời hạn kinh doanh tại Việt Nam theo hợp động từ 183 ngày trở lên

- Hạch toán theo chế độ kế toán Việt Nam, được cấp mã số thuế riêng

Thuế GTGT:

| Số thuế GTGT phải nộp = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào được khấu trừ |

Thuế TNDN:

| Thuế TNDN = Thu nhập tính thuế trong kỳ x Thuế suất |

b. Phương pháp trực tiếp

Trường hợp Nhà thầu nước ngoài không đáp ứng được một trong các điều kiện để áp dụng phương pháp kê khai thuế, thì sẽ thực hiện nộp thuế theo phương pháp trực tiếp.

* Thuế GTGT:

| Thuế GTGT = Doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT trên doanh thu |

Trong đó:

Doanh thu tính thuế GTGT = Doanh thu chưa bao gồm thuế GTGT / ( 1- Tỷ lệ chịu thuế GTGT trên doanh thu

Tỷ lệ chịu thuế trên doanh thu áp dụng theo bảng sau đây:

| STT | Nghành kinh doanh | Tỷ lệ % tính thuế GTGT |

| 1 | Dịch vụ, cho thuê máy móc, thiết bị, bảo hiểm; xây dựng lắp đặt không bao thầu nguyên vật liệu, máy móc, thiết bị | 5 |

| 2 | Sản xuất, vận tảu, dịch vụ có gắn với hàng hóa; xây dựng, lắp đặt có bao thầu nguyên vật liệu, máy móc, thiết bị | 3 |

| 3 | Hoạt động kinh doanh khác | 2 |

* Thuế TNDN:

| Thuế TNDN = Doanh thu tính thuế TNDN x Tỷ lệ thuế TNDN |

Trong đó:

Doanh thu tính thuế TNDN = Doanh thu chưa bao gồm thuế TNDN / (1- Tỷ lệ chịu thuế TNDN trên doanh thu)

Tỷ lệ thuế TNDN tính trên doanh thu được áp dụng theo bảng sau:

| STT | Ngành kinh doanh | Tỷ lệ % thuế TNDN tính trên doanh thu |

| 1 | Thương mại: phân phối, cung cấp hàng hóa, vật tư, máy móc, thiết bị, phân phối, gắn với dịch vụ tại Việt Nam | 1 |

| 2 | Dịch vụ cho thuê máy móc, thiết bị, bảo hiểm, thuê giàn khoán | 5 |

| Dịch vụ quản lý nhà hàng, khách sạn | 10 | |

| Dịch vụ tài chính phát sinh | 2 | |

| 3 | Cho thuê tàu bay, động cơ, phụ tùng tàu bay, tàu biển | 2 |

| 4 | Xây dựng, lắp đặt có bao thầu hay không bao thầu nguyên vật liệu, thiết bị ,máy móc | 2 |

| 5 | Hoạt động sản xuất, kinh doanh khác, hoạt động vận chuyển | 2 |

| 6 | Chuyển nhượng chứng khoán, chứng chỉ tiền gửi, tái bảo hiểm ra nước ngoài | 0,1 |

| 7 | Lãi suất tiền vay | 5 |

| 8 | Thu nhập bản quyền | 10 |

c. Phương pháp hỗn hợp

Phương pháp hỗn hợp kết hợp giữa phương pháp trực tiếp và phương pháp khấu trừ, được thực hiện như sau:

Thuế GTGT: Nhà thầu nước ngoài thực hiện kê khai thuế GTGT theo phương pháp khấu trừ nếu đáp ứng điều kiện về chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật Việt Nam. Thuế suất GTGT áp dụng theo từng loại hàng hóa, dịch vụ theo quy định hiện hành.

| Số thuế GTGT phải nộp = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào được khấu trừ |

Thuế TNDN: Nhà thầu nước ngoài nộp thuế TNDN theo tỷ lệ % tính trên doanh thu (phương pháp trực tiếp).

| Thuế TNDN = Doanh thu tính thuế TNDN x Tỷ lệ thuế TNDN |

d. Thời hạn nộp thuế

Tương tự như các cá nhân, tổ chức trong nước thì cá nhân, tổ chức nước ngoài hay nhà thầu nước ngoài cũng phải đảm bảo thời hạn nộp thuế theo quy định của Pháp luật:

- Người nộp thuế có trách nhiệm và nghĩa vụ nộp đầy đủ và đúng thời gian theo quy định.

- Thời hạn nộp thuế nhà thầu chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế (Căn cứ vào Điểm d Khoản 3 Điều 10 và Khoản 2 Điều 26 của Thông tư 156/2013/TT-BTC).

Nếu không nộp thuế đầy đủ và đúng hạn thì nhà thầu nước ngoài cũng phải nộp khoản tiền phạt “chậm nộp ngân sách nhà nước”.

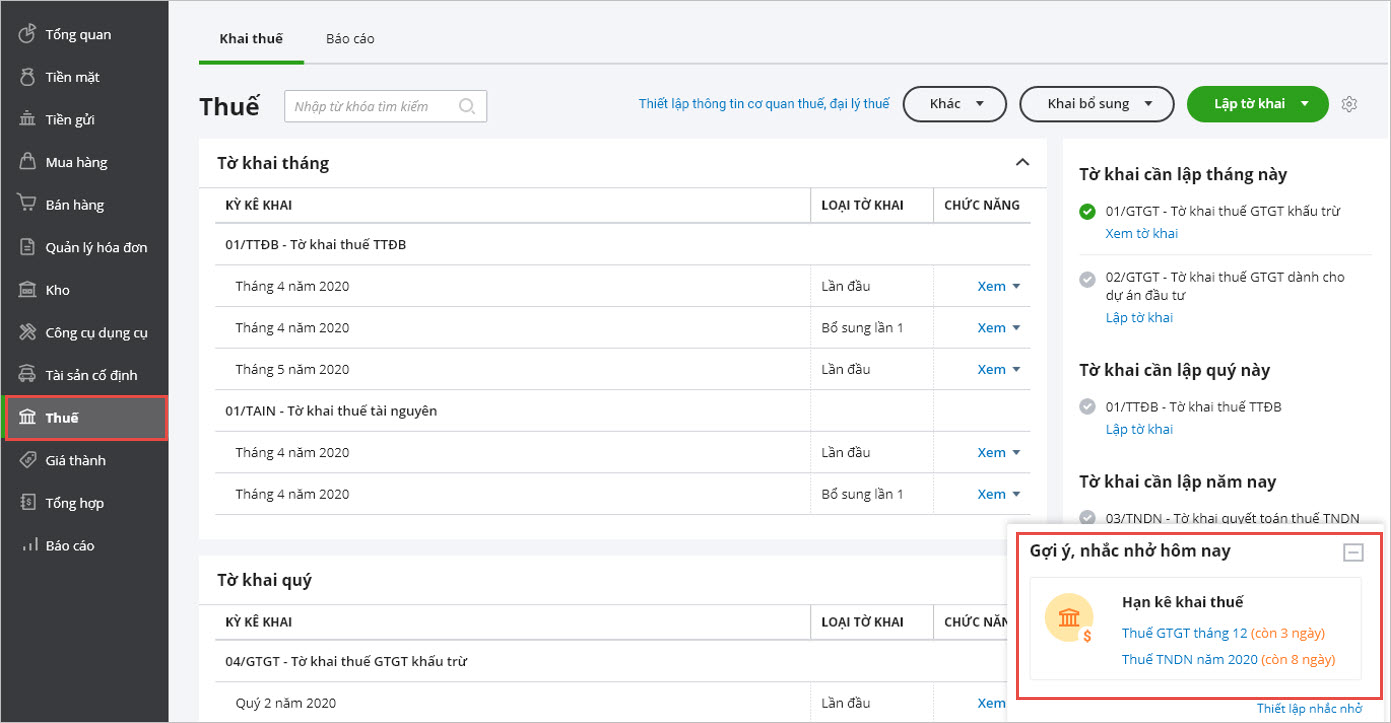

Phần mềm kế toán MISA AMIS có tích hợp tính năng cảnh báo thông minh, cho phép người dùng thiết lập nhắc nhở định kỳ như hạn kê khai, nộp thuế. Nhờ đó, kế toán sẽ tránh được tình trạng thiếu sót công việc và không cần lo lắng về việc nộp chậm thuế nhà thầu.

3. Cách tính thuế nhà thầu nước ngoài

Trình tự cách tính thuế NTNN bao gồm 3 bước sau

- Bước 1: Xác định giao dịch mua bán, hàng hóa có phải chịu thuế NTNN không

- Bước 2: Xác định loại thuế suất và điều khoản hợp đồng

- Bước 3: Tính nghĩa vụ thuế NTNN nước ngoài phái sinh

Cách tính thuế NTNN chia thành 3 trường hợp như sau:

a. Tính theo giá Net – Trường hợp giá trị hợp đồng chưa có bao gồm thuế

| Thuế GTGT = Doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT trên doanh thu |

Trong đó:

Doanh thu tính thuế GTGT = Doanh thu chưa bao gồm GTGT / (1 – Tỷ lệ % để tính thuế GTGT tính trên doanh thu)

| Thuế TNDN = Doanh thu tính thuế TNDN x Tỷ lệ thuế TNDN |

Trong đó:

Doanh thu tính thuế TNDN = Doanh thu chưa bao gồm thuế TNDN / (1- Tỷ lệ chịu thuế TNDN trên doanh thu)

-

b. Tính theo giá GROSS: giá trị hợp đồng bao gồm thuế

| Thuế GTGT = Giá trị trên hợp đồng x Tỷ lệ % để tính thuế GTGT trên doanh thu |

| Thuế TNDN = (Giá trị hợp đồng – thuế GTGT) x Tỷ lệ thuế TNDN |

c. Tính theo trị giá hợp đồng chưa bao gồm thuế GTGT (thuế TNDN nhà thầu chịu)

| Thuế GTGT = Doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT trên doanh thu |

Trong đó, công thức tính doanh thu tính thuế GTGT:

Doanh thu tính thuế GTGT = Doanh thu chưa bao gồm GTGT / (1 – Tỷ lệ % để tính thuế GTGT tính trên doanh thu)

| Thuế TNDN = Giá trị hợp đồng x Tỷ lệ thuế TNDN |

Với mỗi cách tính thuế nhà thầu sẽ có cách hạch toán riêng cho từng trường hợp.

4. Hướng dẫn hạch toán thuế nhà thầu

- Theo quy định tại điểm 2.7, điều 6 thông tư Điều 6 Thông tư 78/2014/TT-BTC, chi phí không được trừ khi tính thuế TNDN bao gồm: thuế thu nhập doanh nghiệp trừ trường hợp doanh nghiệp nộp thay thuế thu nhập doanh nghiệp của nhà thầu nước ngoài mà theo thỏa thuận tại hợp đồng nhà thầu, nhà thầu phụ nước ngoài, doanh thu nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế thu nhập doanh nghiệp;

Do đó, thuế TNDN nhà thầu nếu tính theo giá NET sẽ được tính là chi phí hợp lý được trừ; thuế TNDN nhà thầu tính theo giá Gross không được tính là chi phí hợp lý và phải theo dõi tại tài khoản 811

- Khoản chi thuế GTGT nhà thầu được khấu trừ và theo dõi tại TK 133

Chi tiết các bút toán hạch toán thuế nhà thầu như sau:

4.1. Trường hợp Hợp đồng giá GROSS

Kế toán doanh nghiệp lần lượt hạch toán:

- Công nợ và thuế:

Nợ TK 627, 642

Nợ TK 811 – Phản ánh thuế TNDN (do không được tính là chi phí hợp lý được trừ)

Nợ TK 133 – Phản ánh thuế GTGT được khấu trừ

Có TK 331 – giá trị hợp đồng sau khi đã trừ đi thuế nhà thầu

Có TK 3338 – thuế nhà thầu phải nộp

- Sau khi nộp thuế:

Nợ TK 3338

Có TK 112

4.2. Trường hợp Hợp đồng tính theo giá Net

Kế toán viên lần lượt hạch toán:

- Nợ phải trả nhà thầu nước ngoài:

Nợ TK 627, 642: Giá trị hợp đồng

Có TK 331 Giá trị hợp đồng

- Thuế GTGT, TNDN:

Nợ TK 133: Số thuế GTGT được khấu trừ

Nợ TK 627, 642: Số thuế TNDN

Có TK 3338: Phản ánh tổng số thuế GTGT và số thuế TNDN

- Sau khi nộp thuế:

Nợ TK 3338

Có TK 111,112

4.3. Trường hợp Hợp đồng chưa bao gồm thuế GTGT

Ở trường hợp này, thuế TNDN do nhà thầu chịu

Kế toán viên lần lượt hạch toán:

- Công nợ và thuế:

Nợ TK 627, 642 – Giá trị hợp đồng trừ đi thuế GTGT nhà thầu

Nợ Tk 811 – Phản ánh thuế TNDN

Nợ TK 133 – Phản ánh thuế GTGT được khấu trừ

Có TK 331 – Giá trị hợp đồng trừ đi thuế GTGT nhà thầu

Có TK 3338

- Sau khi nộp thuế:

Nợ TK 3338

Có TK 111,112

Phần mềm kế toán online MISA AMIS hỗ trợ thực hiện bút toán liên quan đến thuế nhà thầu, giúp kế toán dễ dàng xác định thuế TNDN, thuế GTGT. Ngoài ra, phần mềm luôn cập nhật những thông tư, nghị định mới nhất, đảm bảo hạch toán đúng theo quy định pháp luật.

Đăng ký dùng thử phần mềm MISA AMIS kế toán, giúp hạch toán thuế nhà thầu nhanh chóng và chính xác. Trải nghiệm miễn phí trong 15 ngày!

5. Ví dụ về hạch toán thuế nhà thầu

Giả sử thông tin hợp đồng và có kết quả tính như sau

- Giá trị hợp đồng: 1000

- VAT: 90

- CIT: 110

Hướng dẫn hạch toán:

TH 1: Nếu hợp đồng là NET:

- Hạch toán công nợ:

Nợ TK 627, 642 1000

Có TK 331 1000

- Hạch toán thuế VAT và CIT:

Nợ TK 133 90 (Thuế GTGT được khấu trừ)

Nợ TK 627; 642 110 (Thuế TNDN được tính vào CP tính thuế TNDN)

Có TK 3338 200

- Hạch toán nộp thuế:

Nợ Tk 3338 200

Có TK 112 200

TH2: Nếu hợp đồng là GROSS

- Hạch toán công nợ và thuế:

Nợ TK 627, 642 800

Nợ TK 811 110 (Thuế TNDN ko được tính vào CP tính thuế TNDN)

Nợ TK 133 90 (Thuế GTGT được khấu trừ)

Có TK 331 800

Có TK 3338 200

- Hạch toán nộp thuế:

Nợ Tk 3338 200

Có TK 112 200

TH3: Nếu hợp đồng là chưa bao gồm thuế GTGT (Thuế TNDN do nhà thầu chịu)

- Hạch toán công nợ và thuế:

Nợ TK 627, 642 890

Nợ TK 811 110 (Thuế TNDN ko được tính vào CP tính thuế TNDN)

Nợ TK 133 90 (Thuế GTGT được khấu trừ)

Có TK 331 890

Có TK 3338 200

- Hạch toán nộp thuế:

Nợ Tk 3338 200

Có TK 112 200

7. Kế toán doanh nghiệp cần chú ý gì về thuế nhà thầu?

Hiện nay, nước Cộng hòa Xã hội Chủ nghĩa Việt Nam đã ký kết hiệp định tránh đánh thuế 2 lần với gần 80 quốc gia và vùng lãnh thổ và vẫn tiếp tục đàm phán một số hiệp định khác.

Vì vậy, Nhà nước có ban hành nhiều hướng dẫn liên quan đến vấn đề áp dụng hiệp định tránh đánh thuế 2 lần trong đó có các hướng dẫn liên quan đến quy định về đối tượng thực hưởng và quy định ngăn ngừa trốn thuế.

Sở dĩ có điều này là bởi rất nhiều nhà thầu nước ngoài dựa vào hiệp định tránh đánh thuế 2 lần để giảm số thuế hoặc trốn đóng thuế. Điểm chính của các hướng dẫn liên quan đến hiệp định là vấn đề miễn hoặc giảm thuế theo Hiệp định tránh đánh thuế 2 lần sẽ không được chấp nhận nếu hợp đồng có mục đích chính là để hưởng miễn/giảm thuế hoặc đối tượng đề nghị không phải đối tượng thụ hưởng.

Nhiệm vụ của kế toán thuế tại các doanh nghiệp là hoàn thiện nghiệp vụ về thuế và đảm bảo doanh nghiệp nộp đầy đủ và đúng thời hạn số thuế phải nộp vào Ngân sách nhà nước. Để làm được điều này, kế toán viên cần có sự tỉ mỉ và cẩn thận đồng thời có sự am hiểu sâu sắc về các nghiệp vụ thuế.

Đối với trường hợp đơn giản như các loại thuế thông thường của các doanh nghiệp Việt Nam hay đối với những loại thuế phức tạp như thuế nhà thầu, sự hỗ trợ của phần mềm kế toán là rất cần thiết.

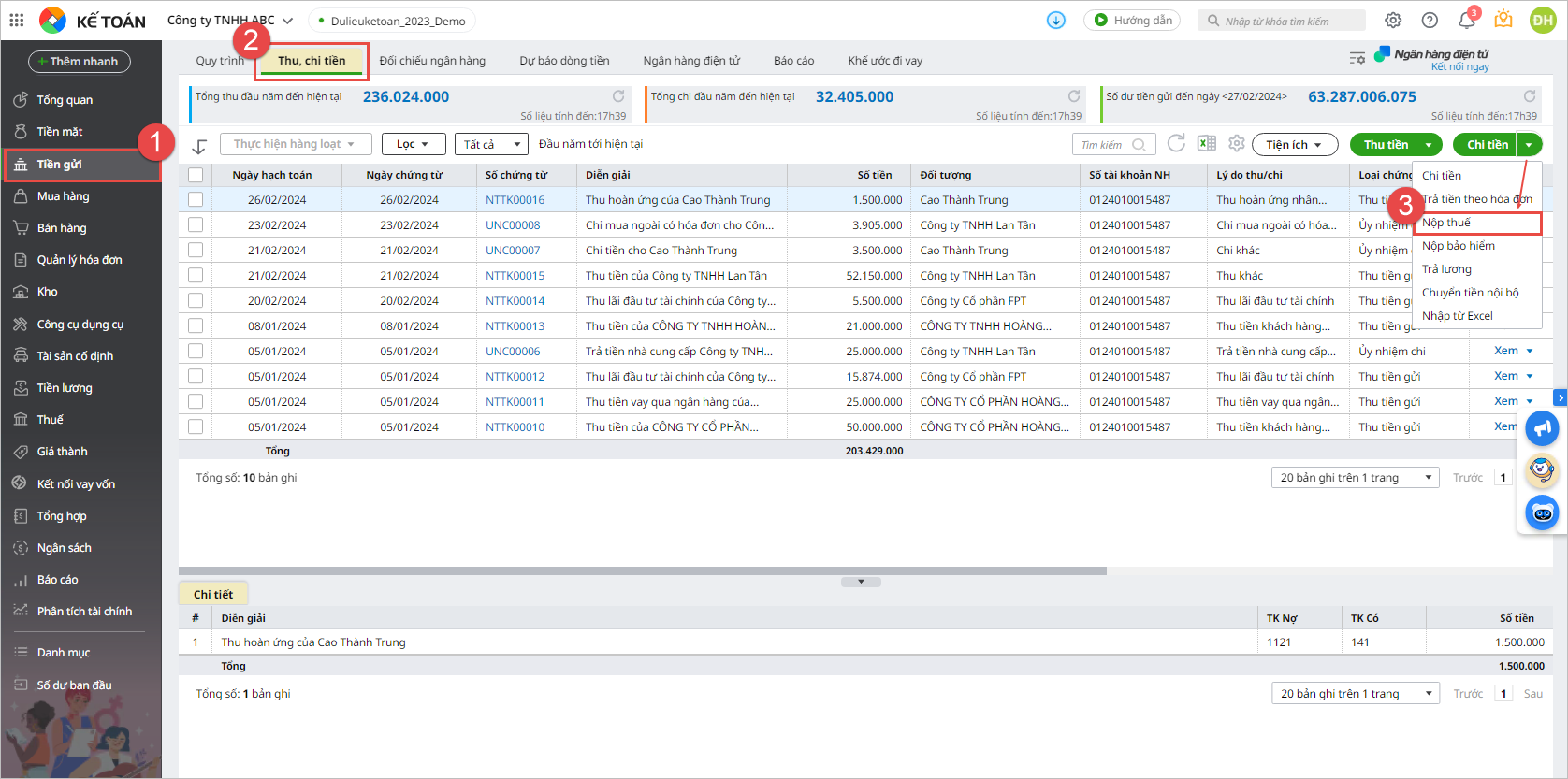

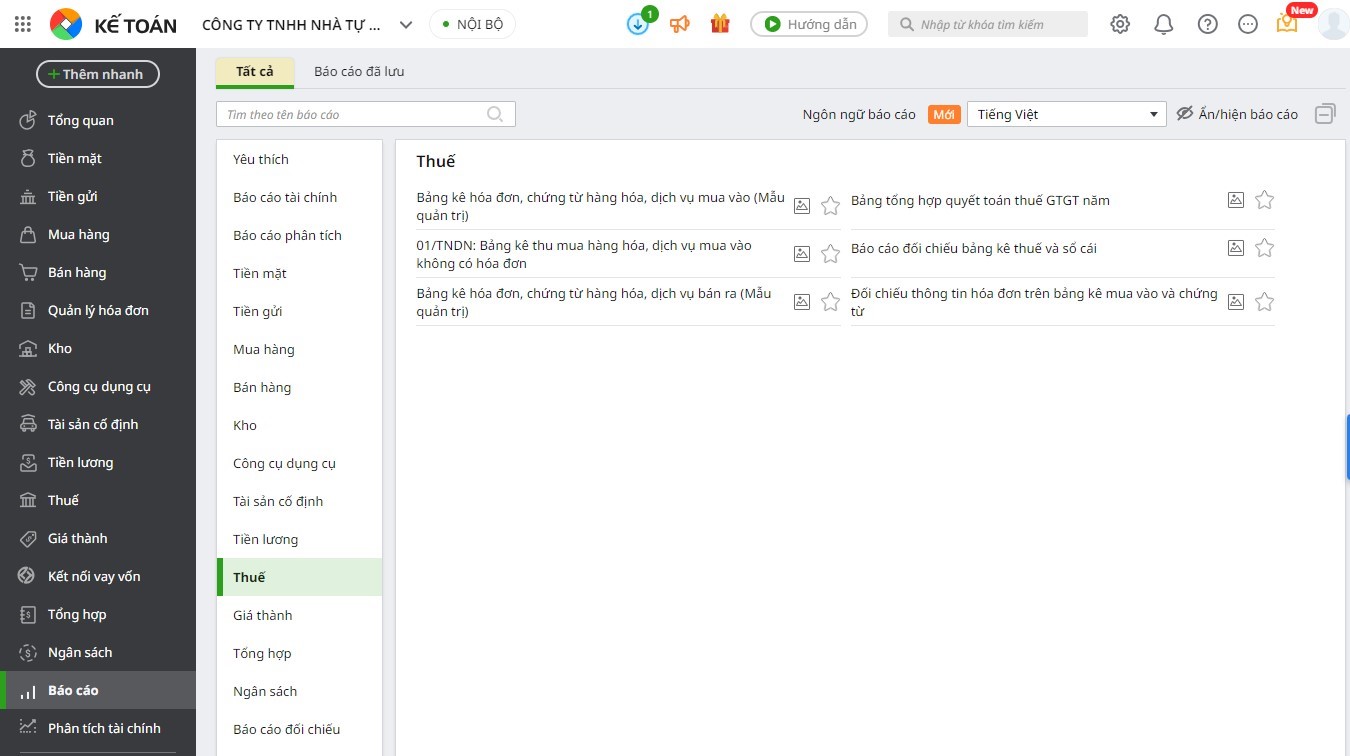

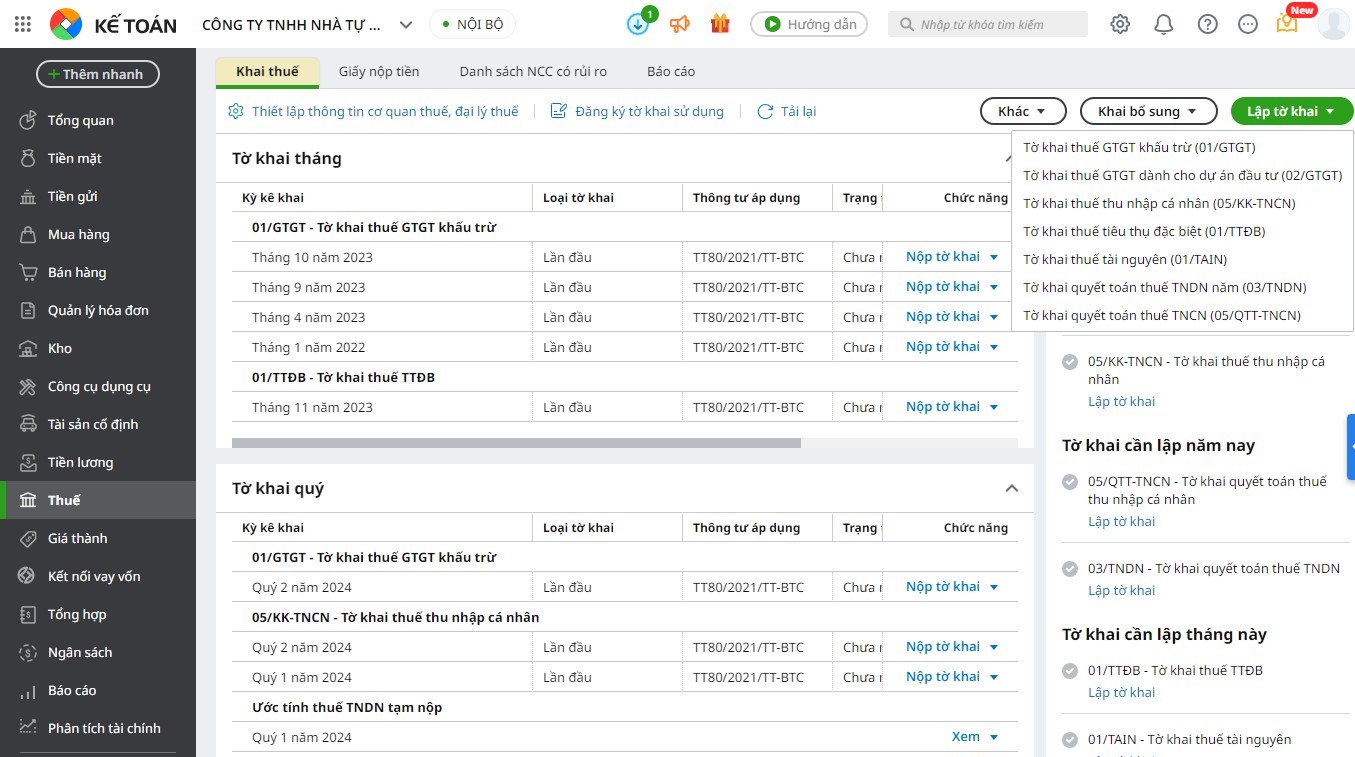

Hiểu rõ được điều này, phần mềm kế toán online MISA AMIS đã cập nhật phân hệ thuế, tích hợp thêm những tính năng mới, cần thiết trong thời kỳ công việc kế toán đang dần đi theo xu hướng chuyển đổi số để đảm bảo nghiệp vụ về thuế đủ và đúng, công tác kế toán thuế đạt hiệu quả cao:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

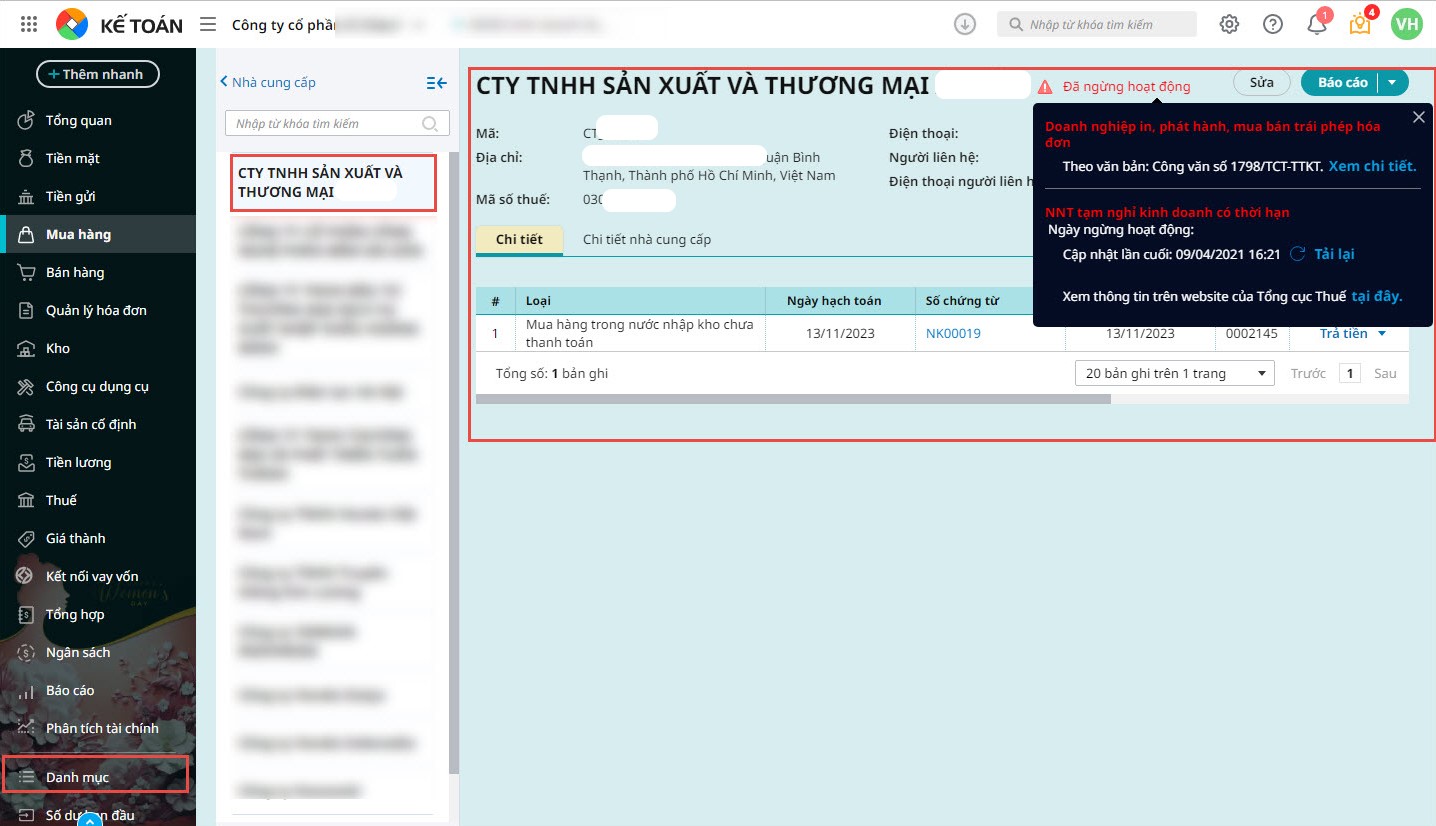

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Những tính năng này hỗ trợ nghiệp vụ kế toán thuế nói chung và hạch toán thuế nhà thầu nói riêng để kế toán thuế tại các doanh nghiệp có thể “thở phào nhẹ nhõm” khi thực hiện công việc của mình. Anh/chị kế toán doanh nghiệp quan tâm và muốn trải nghiệm bản demo phần mềm kế toán online MISA AMIS hãy nhanh tay đăng ký ngay hôm nay.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/