Theo quy định tại luật Đầu tư năm 2020, đối tượng được hưởng ưu đãi đầu tư bao gồm: các dự án đầu tư thuộc ngành, nghề ưu đãi đầu tư; dự án đầu tư tại địa bàn ưu đãi đầu tư. Bên cạnh đó, luật Đầu tư cũng đề cập đến một số trường hợp ưu đãi đầu tư đặc biệt khác có thể kể đến như: ưu đãi cho dự án có quy mô vốn lớn; ưu đãi, hỗ trợ đầu tư đặc biệt..v.v. Vậy trên góc độ thuế TNDN, mức ưu đãi thuế TNDN của các trường hợp này ra sao, mời quý độc giả tham khảo bài viết về ưu đãi thuế TNDN theo quy mô.

Tài liệu tham khảo:

- Điều 18, Điều 19, Điều 20, Thông tư 78/2014/TT-BTC của Bộ Tài chính ngày 18/6/2014 hướng dẫn thi hành Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định và hướng dẫn thi hành luật thuế TNDN;

- Thông tư 96/2015/TT-BTC của Bộ Tài chính ngày 22/6/2015 hướng dẫn về thuế TNDN tại Nghị định 12/2015/NĐ-CP và sửa đổi, bổ sung một số nội dung tại các Thông tư về thuế.

- Thông tư 119/2014/TT-BTC sửa đổi bổ sung Điểm đ, Khoản 1, Điều 19, Thông tư số 78/2014/TT-BTC

- Nghị định số 12/2015/NĐ-CP của Chính phủ ngày 12/02/2015 sửa đổi, bổ sung một số điều của các luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế

- Quyết định số 29/2021/QĐ-TTg của Thủ tướng chính phủ ngày 06/10/2021 quy định về ưu đãi đầu tư đặc biệt

- Công văn số 205/TCT-CS V/v chính sách thuế TNDN

- Công văn số 134/TCT-CS V/v chính sách thuế TNDN

- Công văn số 17968/BTC-TCT V/v chính sách thuế TNDN

- Công văn số 1956/BTTTT-CNTT V/v hướng dẫn một số ưu đãi trong lĩnh vực nghiên cứu, sản xuất thiết bị, phần mềm, nội dung hỗ trợ công nghệ IPv6

Các quy định và các chính sách về ưu đãi đầu tư đặc biệt có thể được xem là công cụ chính nằm trong chiến lược thu hút vốn đầu tư FDI có chọn lọc được Chính phủ đề ra. Quy định này khuyến khích các nhà đầu tư FDI có vốn lớn, có công nghệ cao gắn bó lâu dài với môi trường kinh doanh tại Việt Nam. Điều này cũng trực tiếp góp phần thúc đẩy quá trình chuyển giao công nghệ, tăng tính lan tỏa đầu tư FDI mà lâu nay Việt Nam đang hướng tới. Bên cạnh phát triển các nguồn vốn FDI lớn, các cơ chế ưu đãi đầu tư đặc biệt cũng giúp các doanh nghiệp lớn trong nước từng bước vươn lên, làm chủ công nghệ, hình thành chuỗi cung ứng sản xuất và bắt đầu cạnh tranh với các doanh nghiệp nước ngoài.

Dưới góc độ thuế TNDN, công cụ ưu đãi đầu tư đặc biệt chính là ưu đãi thuế TNDN theo quy mô. Quy mô các doanh nghiệp trên thực tế là một chỉ tiêu quan trọng để phân biệt, phân loại các doanh nghiệp với nhau. Cụ thể quy mô có thể được đánh giá dựa trên một số khía cạnh khác nhau như: Quy mô vốn, Giá trị doanh tổng doanh thu, Số lượng lao động sử dụng, Công nghệ cao mà doanh nghiệp áp dụng.

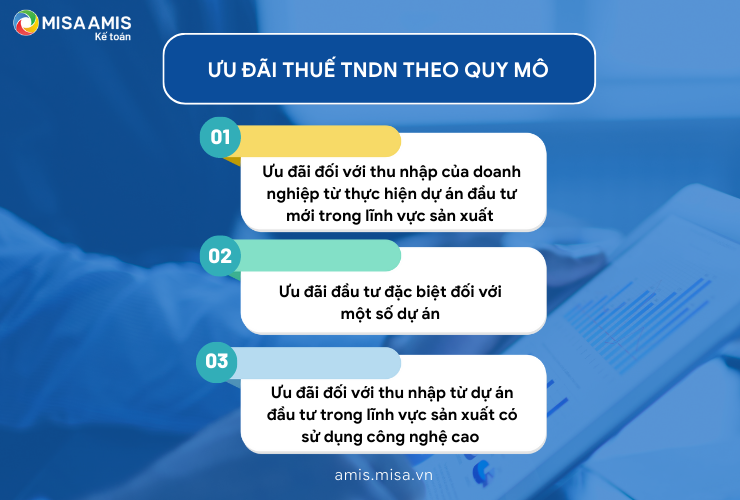

Theo đó, nội dung dưới đây sẽ gửi tới bạn đọc các phân tích chi tiết hơn về các điều kiện, tiêu chí về quy mô doanh nghiệp cần thỏa mãn để có thể áp dụng các mức ưu đãi thuế TNDN theo quy mô trong các trường hợp khác nhau.

1. Ưu đãi thuế TNDN theo quy mô và các điều kiện áp dụng ưu đãi

1.1. Ưu đãi đối với thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới trong lĩnh vực sản xuất (trừ dự án sản xuất mặt hàng chịu thuế tiêu thụ đặc biệt, dự án khai thác khoáng sản)

(Khoản 3, Điều 6, Thông tư 119/2014/TT-BTC sửa đổi bổ sung Điểm đ, Khoản 1, Điều 19, Thông tư số 78/2014/TT-BTC)

Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới trong lĩnh vực sản xuất được hưởng ưu đãi thuế TNDN nếu đáp ứng một trong hai tiêu chí như dưới đây:

- Tiêu chí 1:

-

- Dự án có quy mô vốn đầu tư tối thiểu 6 (sáu) nghìn tỷ đồng, thực hiện giải ngân không quá 3 năm kể từ khi được cấp Giấy chứng nhận đầu tư và

- Tổng doanh thu tối thiểu đạt 10 (mười) nghìn tỷ đồng/năm chậm nhất sau 3 năm kể từ năm có doanh thu (chậm nhất năm thứ 4 kể từ năm có doanh thu doanh nghiệp phải đạt tổng doanh thu tối thiểu đạt 10 (mười) nghìn tỷ đồng/năm).

- Tiêu chí 2:

-

- Dự án có quy mô vốn đầu tư tối thiểu 6 (sáu) nghìn tỷ đồng, thực hiện giải ngân không quá 3 năm kể từ khi được cấp Giấy chứng nhận đầu tư và

- Sử dụng trên 3.000 lao động chậm nhất sau 3 năm kể từ năm có doanh thu (chậm nhất năm thứ 4 kể từ năm có doanh thu doanh nghiệp phải đạt điều kiện sử dụng số lao động thường xuyên bình quân năm trên 3.000 lao động);

- Số lao động là số lao động có ký hợp đồng lao động làm việc toàn bộ thời gian, không tính số lao động bán thời gian và lao động hợp đồng ngắn hạn dưới 1 năm;

- Số lao động sử dụng thường xuyên bình quân năm được xác định theo hướng dẫn tại Thông tư số 40/2009/TT-BLĐTBXH ngày 03 tháng 12 năm 2009 của Bộ Lao động – Thương binh và Xã hội.

Lưu ý, trường hợp dự án đầu tư không đáp ứng các tiêu chí quy định trên (không kể bị chậm tiến độ do nguyên nhân khách quan trong khâu giải phóng mặt bằng, giải quyết thủ tục hành chính của cơ quan nhà nước hoặc do thiên tai, địch họa, hỏa hoạn và được cơ quan cấp Giấy chứng nhận đầu tư chấp thuận, báo cáo Thủ tướng Chính phủ phê duyệt) thì doanh nghiệp không được hưởng ưu đãi thuế TNDN, đồng thời phải kê khai, nộp số tiền thuế TNDN đã kê khai hưởng ưu đãi của các năm trước (nếu có) và nộp tiền chậm nộp tiền thuế theo quy định, nhưng doanh nghiệp không bị xử phạt về hành vi khai sai theo quy định của pháp luật về quản lý thuế.”

> Đọc thêm: Nguyên tắc chung áp dụng ưu đãi thuế TNDN

Mức miễn giảm và thuế suất ưu đãi

Doanh nghiệp được áp dụng mức thuế suất TNDN ưu đãi 10% trong vòng 15 năm đồng thời áp dụng mức miễn thuế TNDN 4 năm và giảm 50% số thuế TNDN phải nộp trong vòng 9 năm tiếp theo theo quy định tại Khoản 3, Điều 6, Thông tư 119/2014/TT-BTC và Điểm a, Khoản 1, Điều 20, Thông tư 78/2014/TT-BTC.

1.2. Ưu đãi đối với thu nhập từ dự án đầu tư trong lĩnh vực sản xuất có sử dụng công nghệ cao (Điểm e, Khoản 1, Điều 11, Thông tư 96/2015/TT-BTC)

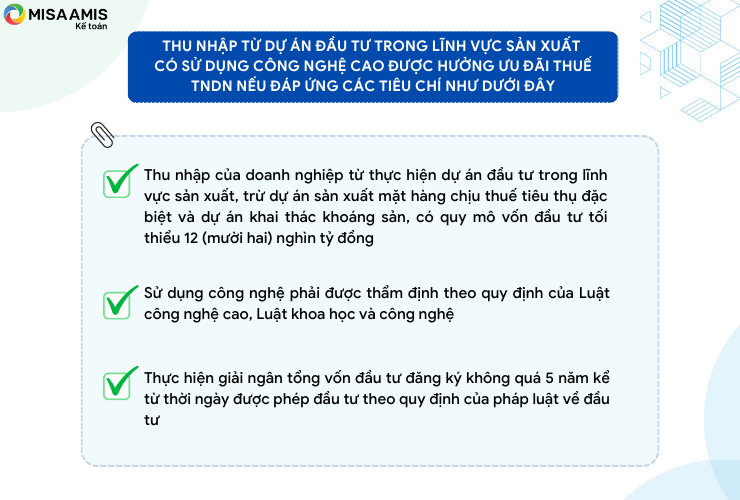

Thu nhập từ dự án đầu tư trong lĩnh vực sản xuất có sử dụng công nghệ cao được hưởng ưu đãi thuế TNDN nếu đáp ứng các tiêu chí như dưới đây:

- Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư trong lĩnh vực sản xuất, trừ dự án sản xuất mặt hàng chịu thuế tiêu thụ đặc biệt và dự án khai thác khoáng sản, có quy mô vốn đầu tư tối thiểu 12 (mười hai) nghìn tỷ đồng;

- Sử dụng công nghệ phải được thẩm định theo quy định của Luật công nghệ cao, Luật khoa học và công nghệ;

- Thực hiện giải ngân tổng vốn đầu tư đăng ký không quá 5 năm kể từ thời ngày được phép đầu tư theo quy định của pháp luật về đầu tư.

Mức miễn giảm và thuế suất ưu đãi

Doanh nghiệp được áp dụng mức thuế suất TNDN ưu đãi 10% trong vòng 15 năm đồng thời áp dụng mức miễn thuế TNDN 4 năm và giảm 50% số thuế TNDN phải nộp trong vòng 9 năm tiếp theo theo quy định tại Điểm e, Khoản 1, Điều 11, Thông tư 96/2015/TT-BTC và Điểm a, Khoản 1, Điều 20, Thông tư 78/2014/TT-BTC.

1.3. Ưu đãi đầu tư đặc biệt đối với một số dự án (Quyết định số 29/2021/QĐ-TTg)

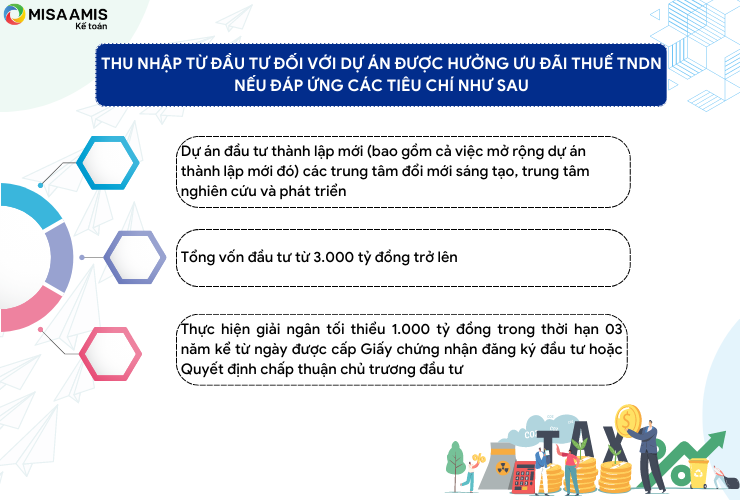

Thu nhập từ đầu tư đối với dự án được hưởng ưu đãi thuế TNDN nếu đáp ứng các tiêu chí như dưới đây:

- Dự án đầu tư thành lập mới (bao gồm cả việc mở rộng dự án thành lập mới đó) các trung tâm đổi mới sáng tạo, trung tâm nghiên cứu và phát triển;

- Tổng vốn đầu tư từ 3.000 tỷ đồng trở lên;

- Thực hiện giải ngân tối thiểu 1.000 tỷ đồng trong thời hạn 03 năm kể từ ngày được cấp Giấy chứng nhận đăng ký đầu tư hoặc Quyết định chấp thuận chủ trương đầu tư.

Mức miễn giảm và thuế suất ưu đãi

Áp dụng mức thuế suất ưu đãi 7% trong thời gian 33 năm đồng thời áp dụng mức miễn thuế TNDN 6 năm và giảm 50% số thuế TNDN phải nộp trong vòng 12 năm tiếp theo theo quy định tại Khoản 2, Điều 5, Quyết định số 29/2021/QĐ-TTg và Khoản 2, Điều 6, Quyết định số 29/2021/QĐ-TTg.

>> Tìm hiểu thêm:

- Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

- 37 khoản chi phí không được trừ khi quyết toán thuế TNDN

- Quyết toán thuế dễ dàng hơn với phần mềm kế toán online MISA AMIS

2. Kê khai ưu đãi thuế TNDN theo quy mô

- Đối với các dự án đầu tư trên, nếu được xác định là dự án đầu tư mới thỏa mãn các điều kiện ưu đãi thuế TNDN thì kê khai thuế TNDN theo Phụ lục số 03-3A/TNDN. Tham khảo hướng dẫn kê khai tại đây

- Đối với các dự án đầu tư trên, nếu được xác định là dự án đầu tư mới thỏa mãn các điều kiện ưu đãi thuế TNDN thì kê khai thuế TNDN theo Phụ lục số 03-3B/TNDN.

3. Một số trường hợp đặc biệt và cách xử lý như dưới đây

Công văn số 205/TCT-CS ngày 19/01/2015 hướng dẫn các điều kiện áp dụng ưu đãi thuế TNDN theo quy mô như dưới đây:

“Trường hợp Công ty TNHH SaiLun được cấp Giấy phép đầu tư lần đầu ngày 20/03/2012 với tổng số vốn đầu tư đăng ký lần đầu là 8.000 tỷ đồng, nếu Công ty thực hiện giải ngân vốn đầu tư đủ 6.000 tỷ đồng chậm nhất là tháng 03/2015 (không quá 3 năm kể từ khi được cấp Giấy chứng nhận đầu tư lần đầu 03/2012), sử dụng trên 3.000 lao động sau 3 năm kể từ năm có doanh thu từ dự án đầu tư và Công ty được cấp Giấy chứng nhận đầu tư điều chỉnh từ ngày 01/01/2014 của dự án thì thu nhập của Công ty từ dự án này sẽ được hưởng ưu đãi thuế TNDN theo điều kiện dự án đầu tư mới có quy mô vốn đầu tư lớn theo quy định tại điểm đ Khoản 1 Điều 15 và điểm a Khoản 1 Điều 16 Nghị định số 218/2013/NĐ-CP của Chính phủ.”

Công văn số 134/TCT-CS ngày 12/1/2016 hướng dẫn các điều kiện áp dụng ưu đãi thuế TNDN theo quy mô như dưới đây:

“Theo trình bày của Ban quản lý Khu kinh tế tỉnh Tây Ninh, tháng 1/2014, Công ty Sailun bắt đầu phát sinh doanh thu bán hàng lần đầu, do đó năm 2014 là kỳ tính thuế đầu tiên Công ty có doanh thu. Căn cứ quy định nêu trên, nếu Công ty thực hiện dự án đầu tư mới có quy mô vốn đầu tư tối thiểu 6 nghìn tỷ đồng, thực hiện giải ngân không quá 3 năm thì chậm nhất năm thứ 4 kể từ năm 2014 (kỳ tính thuế năm 2017), doanh nghiệp phải đáp ứng tiêu chí về tổng doanh thu đạt 10 nghìn tỷ đồng/năm hoặc sử dụng trên 3.000 lao động thì được hưởng ưu đãi thuế TNDN theo quy định.”

Công văn số 17968/BTC-TCT ngày 10/12/2014 hướng dẫn các điều kiện áp dụng ưu đãi thuế TNDN theo quy mô như dưới đây:

“Theo trình bày của UBND tỉnh Tây Ninh, trường hợp Công ty TNHH Brotex (Việt Nam) được thành lập theo Giấy chứng nhận đầu tư lần đầu số 452043000191 ngày 18/12/2012 do Ban quản lý Khu kinh tế tỉnh Tây Ninh cấp, ngày 10/01/2014 Công ty có điều chỉnh Giấy chứng nhận đầu tư. Nếu dự án đầu tư của Công ty TNHH Brotex thực hiện giải ngân đủ vốn đầu tư 6.000 tỷ đồng chậm nhất là tháng 12/2015 (không quá 3 năm kể từ khi được cấp Giấy chứng nhận đầu tư lần đầu tháng 12/2012) và sử dụng trên 3000 lao động sau 3 năm kể từ năm có doanh thu từ dự án đầu tư thì thu nhập của Công ty TNHH Brotex từ dự án đầu tư này sẽ được hưởng ưu đãi thuế TNDN theo điều kiện dự án đầu tư mới có quy mô vốn đầu tư lớn theo quy định tại điểm đ, Khoản 1, Điều 15 và điểm a Khoản 1 Điều 16 Nghị định số 218/2013/NĐ-CP của Chính phủ.”

Công văn trả lời từ Bộ thông tin và truyền thông về mức ưu đãi thuế TNDN với dự án đầu tư thỏa mãn các điều kiện về quy mô như dưới đây:

“(v) Dự án đầu tư trong lĩnh vực sản xuất, trừ dự án sản xuất mặt hàng chịu thuế tiêu thụ đặc biệt và dự án khai thác khoáng sản, có quy mô vốn đầu tư tối thiểu 12.000 (mười hai nghìn) tỷ đồng, sử dụng công nghệ phải được thẩm định theo quy định của Luật Công nghệ cao, Luật Khoa học và công nghệ, thực hiện giải ngân tổng vốn đầu tư đăng ký không quá 5 năm kể từ ngày được phép đầu tư theo quy định của pháp luật về đầu tư.

…………………

Về mức ưu đãi:

– Áp dụng thuế suất 10% trong 15 năm, miễn thuế 04 năm và giảm 50% số thuế phải nộp trong 09 năm tiếp theo đối với các dự án đầu tư mới trong lĩnh vực công nghệ thông tin đáp ứng tiêu chí tại các điểm (i), (ii), (iii), (iv) và (v) nêu trên.”

Hy vọng với các nội dung phân tích chi tiết về điều kiện và mức áp dụng ưu đãi thuế theo quy mô có thể giúp bạn đọc nắm được các nguyên tắc khi xác định các điều kiện ưu đãi thuế TNDN theo quy mô, từ đó làm cơ sở lựa chọn mức ưu đãi thuế TNDN phù hợp với quy định hiện hành, đảm bảo tuân thủ đầy đủ các quy định về thuế.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

Tổng hợp bởi: NTM

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/