Dự án đầu tư mới có thể được xem là dự án đầu tư thực hiện lần đầu hoặc dự án đầu tư độc lập với dự án đầu tư đang hoạt động. Nhằm hỗ trợ và thúc đẩy các doanh nghiệp, tổ chức tăng cường phát triển, Nhà nước đã đưa ra các chính sách ưu đãi thuế TNDN khác nhau, áp dụng phù hợp với từng loại dự án đầu tư mới. Bài viết dưới đây sẽ tiếp tục hỗ trợ bạn đọc trong việc tìm hiểu, nghiên cứu và áp dụng mức ưu đãi thuế TNDN doanh nghiệp có thể áp dụng khi có dự án đầu tư mới.

Tài liệu tham khảo:

- Điều 18, Điều 19, Điều 20, Thông tư 78/2014/TT-BTC của Bộ Tài chính ngày ngày 18/06/2014 hướng dẫn thi hành Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định và hướng dẫn thi hành luật thuế thu nhập doanh nghiệp;

- Thông tư 96/2015/TT-BTC của Bộ Tài chính ngày 22/06/2015 hướng dẫn về thuế thu nhập doanh nghiệp tại Nghị định 12/2015/NĐ-CP và sửa đổi, bổ sung một số nội dung tại các Thông tư về thuế.

>>> Có thể bạn quan tâm: Hướng dẫn các trường hợp hoàn thuế GTGT dự án đầu tư theo Nghị định 49/2022/NĐ-CP

1. Định nghĩa về dự án đầu tư mới:

Dự án đầu tư mới là dự thuộc một trong 4 trường hợp dưới đây:

- Dự án được cấp Giấy chứng nhận đầu tư lần đầu từ ngày 01/01/2014 và phát sinh doanh thu của dự án đó sau khi được cấp Giấy chứng nhận đầu tư;

- Dự án đầu tư trong nước gắn với việc thành lập doanh nghiệp mới có vốn đầu tư dưới 15 tỷ đồng Việt Nam và không thuộc Danh mục lĩnh vực đầu tư có điều kiện được cấp Giấy chứng nhận đăng ký doanh nghiệp từ ngày 01/01/2014;

- Dự án đầu tư độc lập với dự án doanh nghiệp đang hoạt động (kể cả trường hợp dự án có vốn đầu tư dưới 15 tỷ đồng Việt Nam và không thuộc Danh mục lĩnh vực đầu tư có điều kiện) có Giấy chứng nhận đầu tư từ ngày 01/01/2014 để thực hiện dự án đầu tư độc lập này;

- Văn phòng công chứng thành lập tại các địa bàn có điều kiện kinh tế xã hội khó khăn, đặc biệt khó khăn.

Lưu ý: Doanh nghiệp thành lập hoặc doanh nghiệp có dự án đầu tư từ việc chuyển đổi loại hình doanh nghiệp, chuyển đổi sở hữu, chia, tách, sáp nhập, hợp nhất được kế thừa các ưu đãi về thuế thu nhập doanh nghiệp của doanh nghiệp hoặc dự án đầu tư trước khi chuyển đổi, chia, tách, sáp nhập, hợp nhất trong thời gian còn lại nếu tiếp tục đáp ứng các điều kiện ưu đãi thuế thu nhập doanh nghiệp.

>>> Tìm hiểu thêm: Nguyên tắc chung áp dụng ưu đãi thuế TNDN

2. Các dự án đầu tư mới không được áp dụng ưu đãi thuế TNDN

Các dự án đầu tư mới không được áp dụng ưu đãi thuế TNDN bao gồm:

- Dự án đầu tư hình thành từ việc: chia, tách, sáp nhập, hợp nhất, chuyển đổi hình thức doanh nghiệp theo quy định của pháp luật.

- Dự án đầu tư hình thành từ việc chuyển đổi chủ sở hữu (bao gồm cả trường hợp thực hiện dự án đầu tư mới nhưng vẫn kế thừa tài sản, địa điểm kinh doanh, ngành nghề kinh doanh của doanh nghiệp cũ để tiếp tục hoạt động sản xuất kinh doanh; mua lại dự án đầu tư đang hoạt động)

3. Một số lưu ý về dự án đầu tư mới

| Trường hợp | Lưu ý về ưu đãi thuế |

| Doanh nghiệp đang được hưởng ưu đãi thuế thu nhập doanh nghiệp theo diện doanh nghiệp mới thành lập từ dự án đầu tư | Chỉ áp dụng ưu đãi thuế đối với thu nhập từ hoạt động sản xuất kinh doanh đáp ứng điều kiện ưu đãi đầu tư ghi trong giấy chứng nhận đăng ký doanh nghiệp hoặc giấy chứng nhận đầu tư lần đầu của doanh nghiệp. |

| Doanh nghiệp đang hoạt động sản xuất kinh doanh nếu có sự thay đổi giấy chứng nhận đăng ký doanh nghiệp hoặc giấy chứng nhận đầu tư nhưng sự thay đổi đó không làm thay đổi việc đáp ứng các điều kiện ưu đãi thuế của dự án đó theo quy định | Doanh nghiệp tiếp tục được hưởng ưu đãi thuế cho thời gian còn lại hoặc ưu đãi theo diện đầu tư mở rộng nếu đáp ứng điều kiện ưu đãi theo quy định. |

| Dự án đầu tư được cấp phép đầu tư mà trong Hồ sơ đăng ký đầu tư lần đầu gửi cơ quan cấp phép đầu tư đã đăng ký số vốn đầu tư, phân kỳ đầu tư kèm tiến độ thực hiện đầu tư, trường hợp các giai đoạn tiếp theo thực tế có thực hiện được coi là dự án thành phần của dự án đầu tư đã được cấp phép lần đầu nếu thực hiện theo tiến độ | Các dự án thành phần của dự án đầu tư lần đầu được hưởng ưu đãi thuế cho thời gian còn lại của dự án đầu tư lần đầu tính từ thời điểm dự án thành phần có thu nhập được hưởng ưu đãi |

|

Lưu ý: Dự án đầu tư mới được hưởng ưu đãi thuế thu nhập doanh nghiệp theo quy định phải được cơ quan Nhà nước có thẩm quyền cấp Giấy phép đầu tư hoặc Giấy chứng nhận đầu tư hoặc được phép đầu tư theo quy định của pháp luật về đầu tư. |

|

4. Mức ưu đãi về thuế suất và miễn giảm thuế TNDN theo lĩnh vực của dự án đầu tư mới

| Nhóm ngành nghề | Ưu đãi thuế suất | Ưu đãi miễn giảm |

| Lĩnh vực công nghệ: Nghiên cứu khoa học và phát triển công nghệ; ứng dụng công nghệ cao thuộc danh mục công nghệ cao được ưu tiên đầu tư phát triển theo quy định của Luật Công nghệ cao; ươm tạo công nghệ cao, ươm tạo doanh nghiệp công nghệ cao; đầu tư mạo hiểm cho phát triển công nghệ cao thuộc danh mục công nghệ cao được ưu tiên phát triển theo quy định của pháp luật về công nghệ cao; đầu tư xây dựng – kinh doanh cơ sở ươm tạo công nghệ cao, ươm tạo doanh nghiệp công nghệ cao;

Lĩnh vực đầu tư phát triển: Đầu tư phát triển nhà máy nước, nhà máy điện, hệ thống cấp thoát nước; cầu, đường bộ, đường sắt; cảng hàng không, cảng biển, cảng sông; sân bay, nhà ga và công trình cơ sở hạ tầng đặc biệt quan trọng khác do Thủ tướng Chính phủ quyết định; Lĩnh vực sản xuất: Sản xuất sản phẩm phần mềm; sản xuất vật liệu composit, các loại vật liệu xây dựng nhẹ, vật liệu quý hiếm; sản xuất năng lượng tái tạo, năng lượng sạch, năng lượng từ việc tiêu hủy chất thải; phát triển công nghệ sinh học Lưu ý với các hạng mục đi kèm như: Dự án đầu tư phát triển nhà máy nước, nhà máy điện, hệ thống cấp thoát nước; cầu, đường bộ, đường sắt; cảng hàng không, cảng biển, cảng sông; sân bay, nhà ga phải phát sinh doanh thu, thu nhập từ quá trình hoạt động của các dự án đầu tư nêu trên thì mới thuộc diện được hưởng ưu đãi thuế. Trường hợp các doanh nghiệp thực hiện thi công, xây dựng các công trình này thì phần thu nhập từ hoạt động thi công, xây dựng không được hưởng ưu đãi thuế theo quy định này. |

10% trong 15 năm | Miễn thuế 4 năm và giảm 50% thuế suất phải nộp trong 9 năm |

| Lĩnh vực bảo vệ môi trường: Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới thuộc lĩnh vực bảo vệ môi trường, bao gồm: sản xuất thiết bị xử lý ô nhiễm môi trường, thiết bị quan trắc và phân tích môi trường; xử lý ô nhiễm và bảo vệ môi trường; thu gom, xử lý nước thải, khí thải, chất thải rắn; tái chế, tái sử dụng chất thải. | 10% trong 15 năm | Miễn thuế 4 năm và giảm 50% thuế suất phải nộp trong 9 năm |

| Doanh nghiệp công nghệ cao: Doanh nghiệp công nghệ cao, doanh nghiệp nông nghiệp ứng dụng công nghệ cao theo quy định của Luật công nghệ cao. | 10% trong 15 năm | Miễn thuế 4 năm và giảm 50% thuế suất phải nộp trong 9 năm |

| Sản phẩm công nghiệp hỗ trợ:

Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới sản xuất sản phẩm thuộc Danh mục sản phẩm công nghiệp hỗ trợ ưu tiên phát triển đáp ứng một trong các tiêu chí sau: |

10% trong 15 năm | Miễn thuế 4 năm và giảm 50% thuế suất phải nộp trong 9 năm |

| Lĩnh vực xã hội hóa:

Phần thu nhập của doanh nghiệp từ hoạt động xã hội hóa trong lĩnh vực giáo dục – đào tạo, dạy nghề, y tế, văn hoá, thể thao và môi trường, giám định tư pháp (sau đây gọi chung là lĩnh vực xã hội hoá). |

10% suốt thời gian hoạt động | Miễn thuế 4 năm và giảm 50% thuế suất phải nộp trong 5 năm nếu không nằm trên địa bàn kinh tế khó khăn hoặc đặc biệt khó khăn

Miễn thuế 4 năm và giảm 50% thuế suất phải nộp trong 9 năm nếu nằm trên trên địa bàn kinh tế khó khăn hoặc đặc biệt khó khăn |

| Lĩnh vực xuất bản: Thu nhập của hoạt động xuất bản của Nhà xuất bản theo quy định của Luật Xuất bản | 10% suốt thời gian hoạt động | |

| Lĩnh vực báo in: Phần thu nhập từ hoạt động báo in (kể cả quảng cáo trên báo in) của cơ quan báo chí theo quy định của Luật Báo chí | 10% suốt thời gian hoạt động | |

| Lĩnh vực nhà ở xã hội: Phần thu nhập của doanh nghiệp từ thực hiện dự án đầu tư – kinh doanh nhà ở xã hội để bán, cho thuê, cho thuê mua đối với các đối tượng quy định tại Điều 53 Luật nhà ở. | 10% suốt thời gian hoạt động | |

Lĩnh vực nông, lâm, ngư nghiệp:

|

10% suốt thời gian hoạt động

|

|

| (iii) Thu nhập của doanh nghiệp từ trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản ở địa bàn không thuộc địa bàn có điều kiện kinh tế xã hội khó khăn hoặc địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn | 15% suốt thời gian hoạt động |

>> Tìm hiểu ngay: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

5. Kê khai ưu đãi thuế TNDN theo lĩnh vực

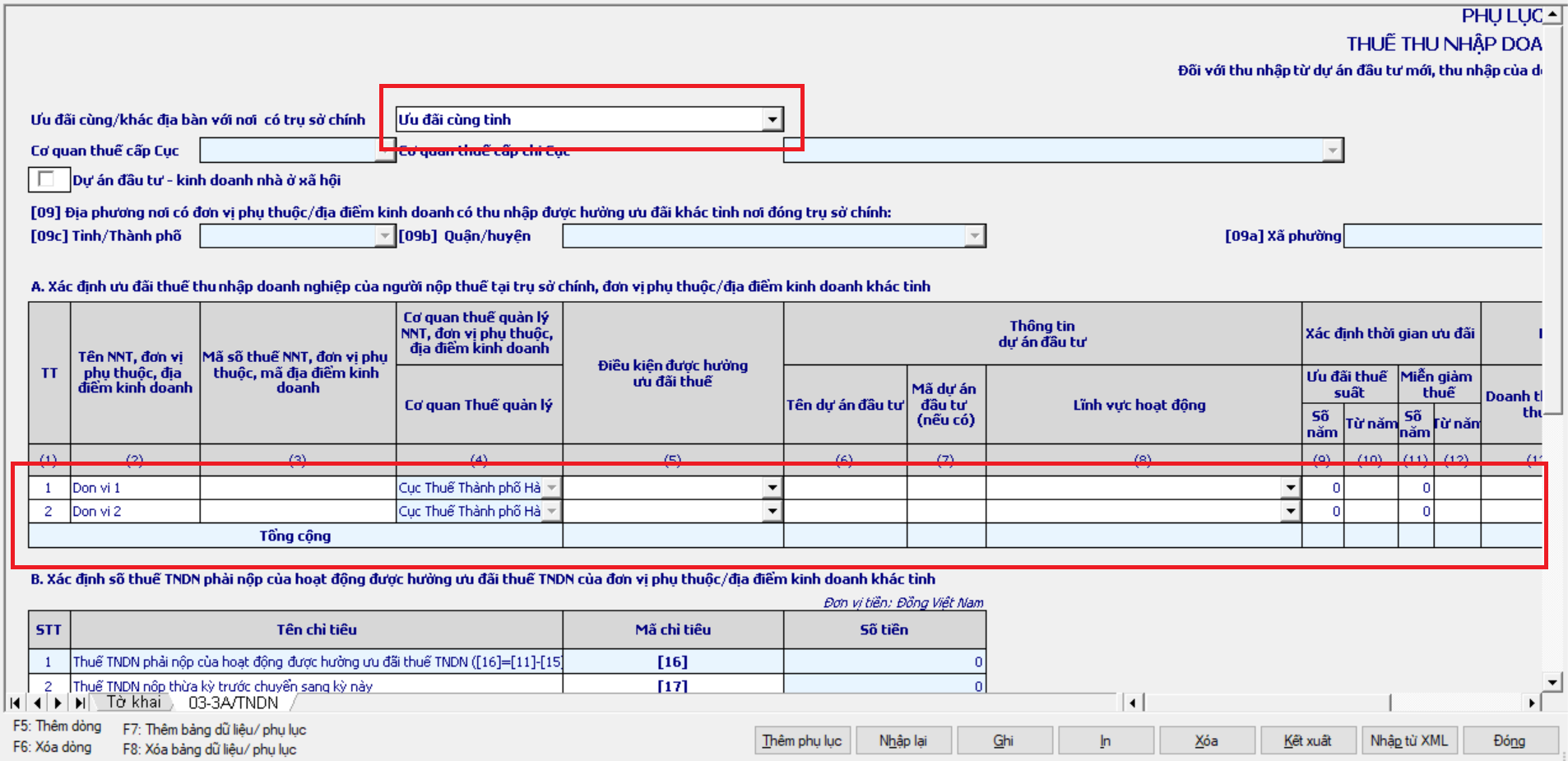

Bài viết đưa ra hướng dẫn lập phụ lục mẫu số 03-3A/TNDN trên hệ thống HTKK đối với 2 trường hợp như sau:

Trường hợp 1: NNT có thu nhập hưởng ưu đãi thuế TNDN theo lĩnh vực phát sinh trên cùng địa bàn cấp tỉnh nơi có trụ sở chính:

-

- NNT lựa chọn mục Ưu đãi cùng tỉnh

- Nếu NNT có nhiều dự án ưu đãi khác nhau trên cùng địa bàn cấp tỉnh, NTT kê khai thành nhiều dòng tại bảng A. NNT ấn F5 để thêm dòng

-

- NNT không cần điền thông tin tại ô Cơ quan thuế cấp cục/Cơ quan thuế cấp chi cục và các chỉ tiêu [09]; [09a]; [09b]; và [09c];

- NTT tích chọn ô Dự án đầu tư – kinh doanh nhà ở xã hội nếu thuộc trường hợp này

-

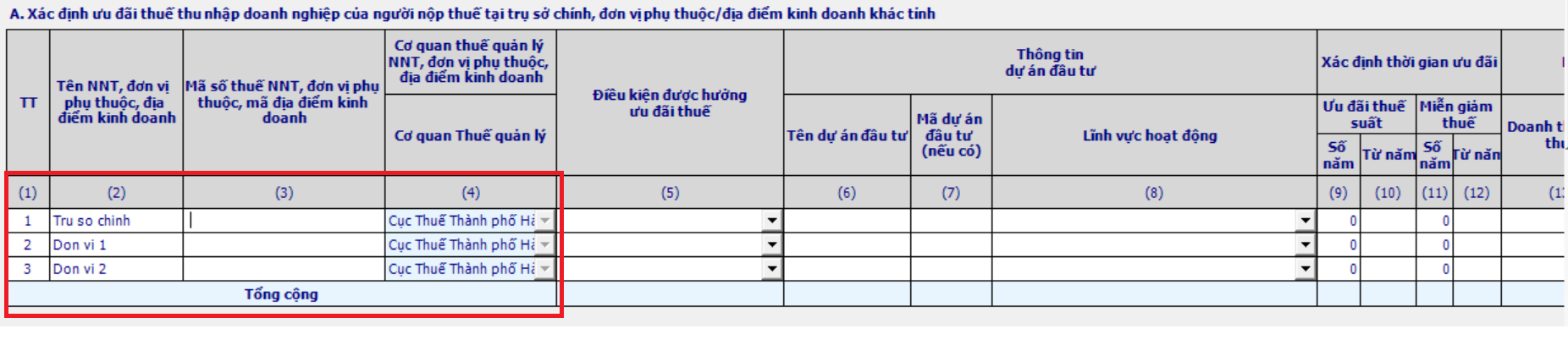

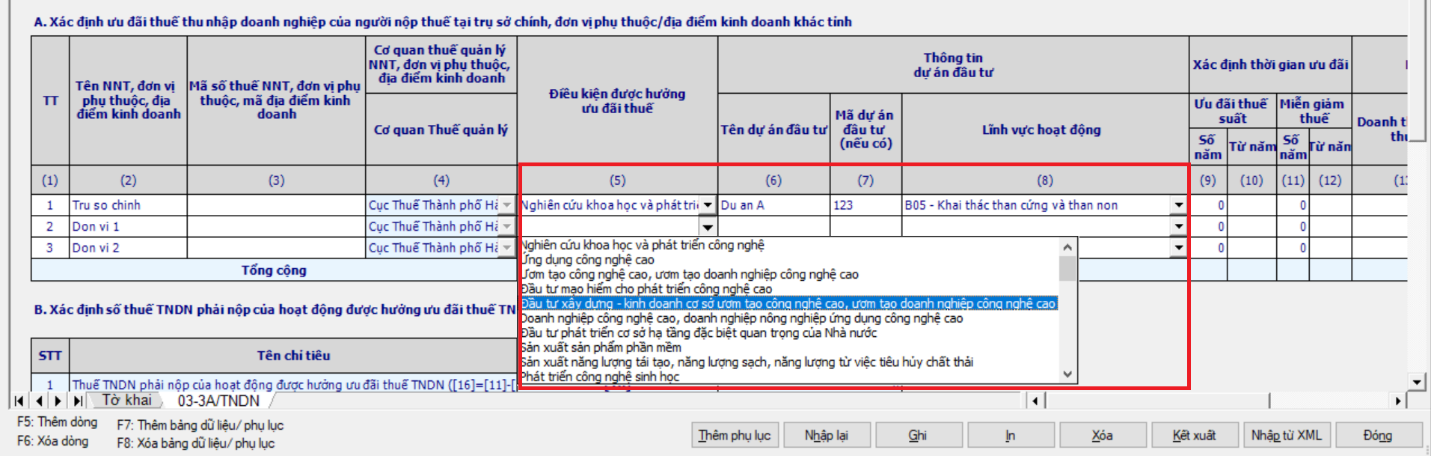

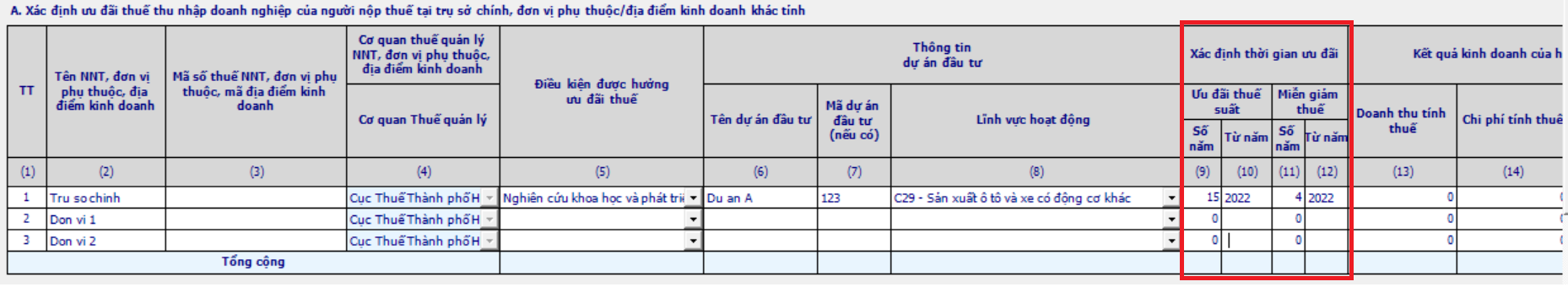

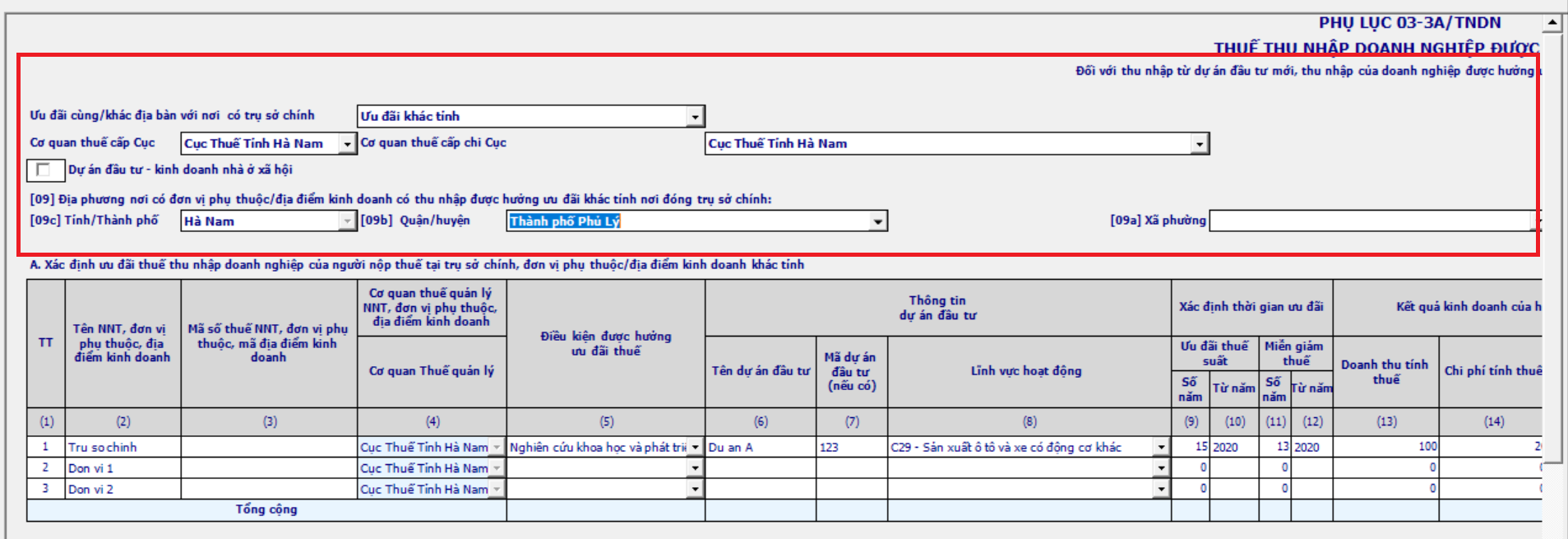

- Phần A. Xác định ưu đãi thuế thu nhập doanh nghiệp của người nộp thuế tại trụ sở chính, đơn vị phụ thuộc/địa điểm kinh doanh: NNT kê khai theo từng trường hợp được hưởng ưu đãi thuế TNDN bao gồm ưu đãi thuế TNDN của NNT tại trụ sở chính/đơn vị phụ thuộc/địa điểm kinh doanh cùng tỉnh với trụ sở chính. Với mỗi trường hợp, NNT kê khai thành 1 dòng.

-

-

- Cột (1): Số thứ tự do hệ thống HTKK tự động điền

- Cột (2), (3): NNT ghi tên, MST của NNT (trụ sở chính)/đơn vị phụ thuộc/địa điểm kinh doanh có dự án đầu tư/thu nhập được hưởng ưu đãi thuế TNDN.

- Cột (4): Hệ thống HTKK tự động điền tên cơ quan thuế quản lý NNT (trụ sở chính)

-

-

-

- Cột (5): NNT kê khai thông tin về điều kiện hưởng ưu đãi thuế theo danh mục.

- Cột (6), (7), (8): NNT kê khai thông tin dự án đầu tư được hưởng ưu đãi bao gồm tên dự án đầu tư (cột 6), mã dự án đầu tư (cột 7), lĩnh vực hoạt động của dự án đầu tư (cột 8). Trường hợp NNT không áp dụng ưu đãi theo dự án đầu tư thì bỏ trống thông tin các cột này.

-

-

-

- Cột (9), (10), (11), (12): NNT kê khai thời gian được ưu đãi, trong đó: kê khai số năm được hưởng ưu đãi thuế suất (cột 9), năm bắt đầu hưởng ưu đãi thuế suất (cột 10), tổng số năm được ưu đãi miễn giảm thuế (cột 11), năm bắt đầu hưởng miễn giảm thuế (cột 12) phù hợp với điều kiện được hưởng ưu đãi thuế ở cột (5) theo pháp luật thuế TNDN từng thời kỳ.

-

-

-

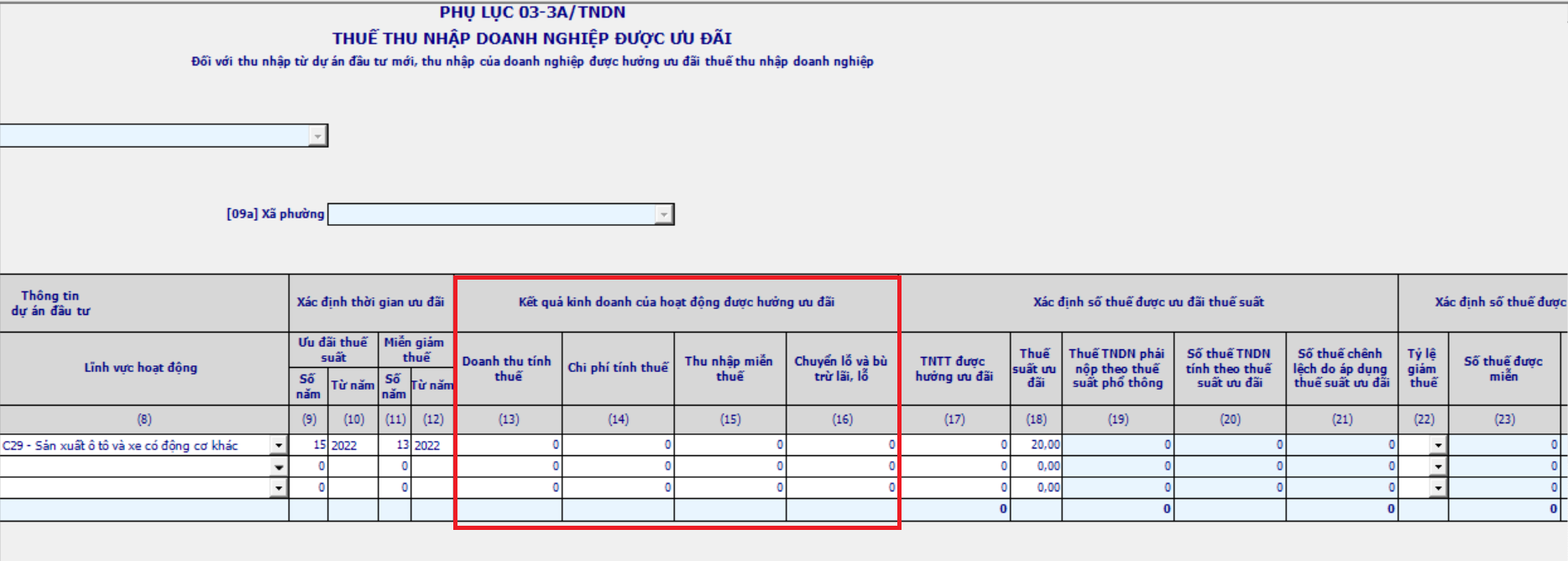

- Cột (13), (14), (15), (16): NNT kê khai kết quả kinh doanh của hoạt động được hưởng ưu đãi thuế, chi tiết chỉ tiêu về doanh thu tính thuế (cột 13), chi phí tính thuế (cột 14), thu nhập miễn thuế (cột 15), chuyển lỗ và bù trừ lãi lỗ (cột 16).

-

>> Có thể bạn quan tâm: Hướng dẫn phân bổ thuế TNDN theo các trường hợp

-

-

- Cột (17): NNT kê khai thu nhập tính thuế được hưởng ưu đãi thuế TNDN. Chỉ tiêu tại cột (17) = (13) – (14) – (15) – (16).

-

Trường hợp NNT xác định thu nhập tính thuế được hưởng ưu đãi theo tỷ lệ doanh thu/chi phí thì NNT tự xác định và kê khai thu nhập tính thuế vào chỉ tiêu cột (17).

-

-

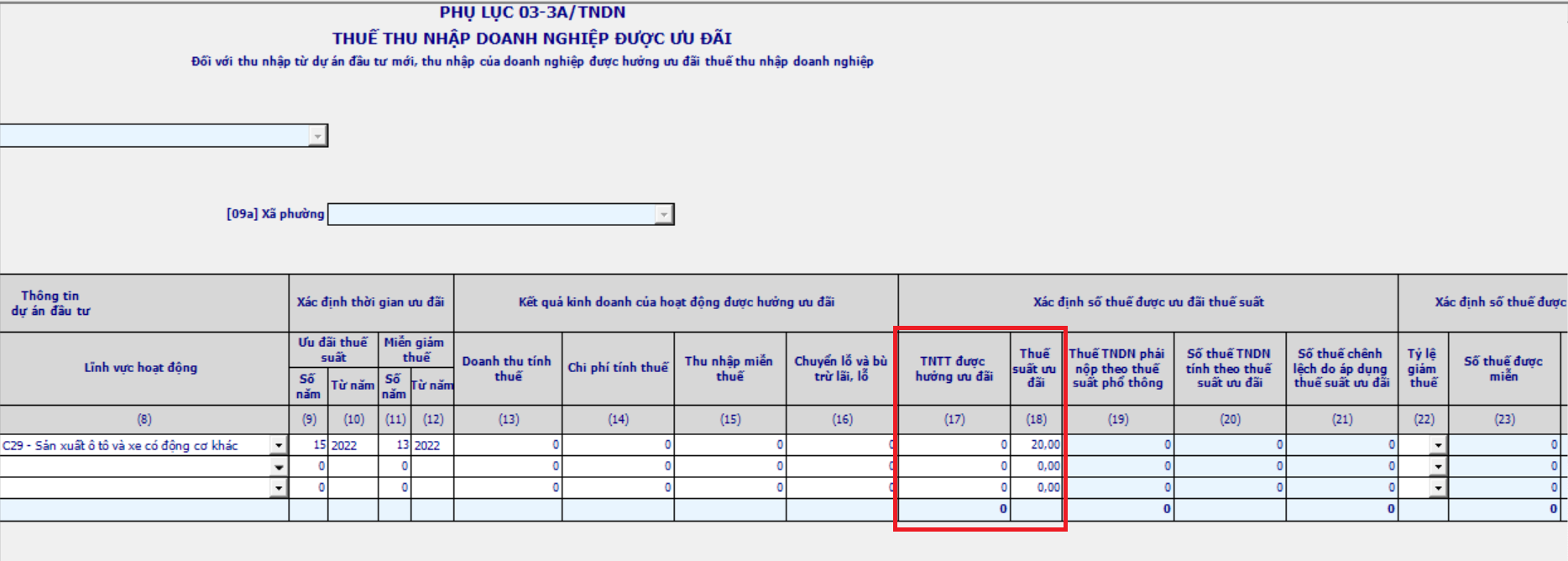

- Cột (18): NNT kê khai thuế suất được ưu đãi phù hợp với điều kiện được hưởng ưu đãi thuế ở cột (5) và thông tin thời gian được hưởng ưu đãi thuế suất ở cột (9), (10).

-

-

-

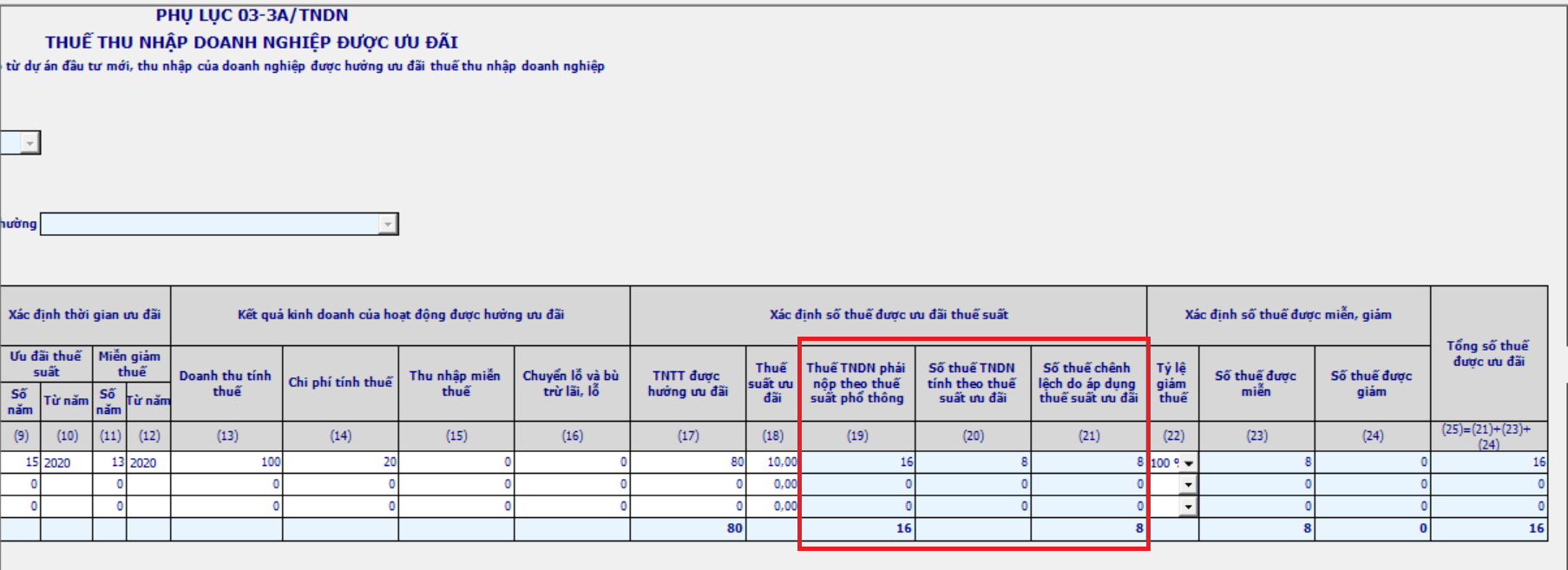

- Cột (19): NNT kê khai số thuế TNDN phải nộp theo thuế suất phổ thông.

-

Chỉ tiêu cột (19) = cột (17) x 20%

-

-

- Cột (20): NNT kê khai số thuế TNDN phải nộp tính theo thuế suất ưu đãi.

-

Chỉ tiêu cột (20) = cột (17) x cột (18)

-

-

- Cột (21): NNT kê khai số thuế chênh lệch do áp dụng thuế suất ưu đãi.

-

Chỉ tiêu cột (21) = cột (19) – cột (20)

Tổng cộng cột (21) = chỉ tiêu [12] được tổng hợp lên chỉ tiêu [C11] của tờ khai 03/TNDN.

-

-

- Cột (19), (20) và (21) được hệ thống HTKK hỗ trợ tính toán tự động.

-

-

-

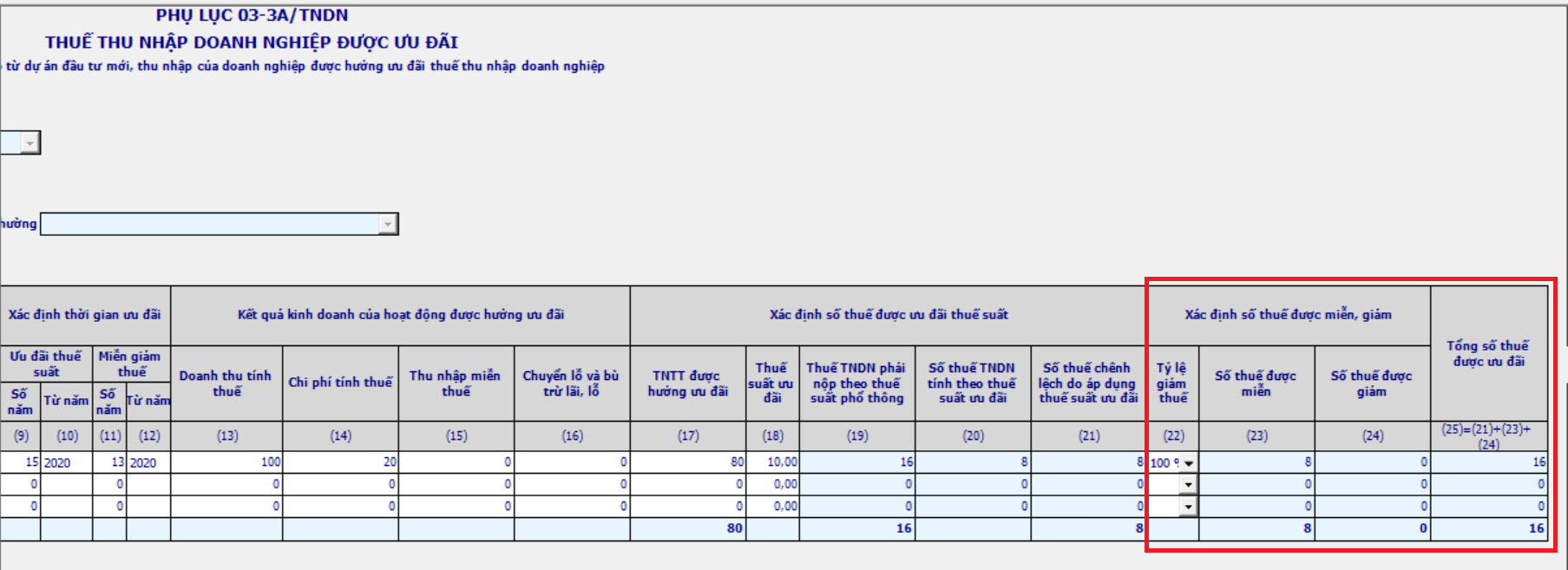

- Cột (22): NNT kê khai tỷ lệ giảm thuế, cụ thể ghi tỷ lệ 100% nếu đang áp dụng ưu đãi miễn thuế, ghi tỷ lệ 50% đối với nếu đang áp dụng ưu đãi giảm thuế.

- Cột (23): NNT kê khai số thuế TNDN được miễn thuế.

-

Tổng cộng cột (23) = chỉ tiêu [13] được tổng hợp lên chỉ tiêu [C12] của tờ khai 03/TNDN.

-

-

- Cột (24): NNT kê khai số thuế TNDN được giảm thuế.

-

Tổng cộng cột (24) = chỉ tiêu [14] được tổng hợp lên chỉ tiêu [C13] của tờ khai 03/TNDN.

-

-

- Cột (25): NNT kê khai tổng số thuế TNDN được ưu đãi thuế.

-

Chỉ tiêu cột (25) = cột (21) + cột (23) + cột (24)

Tổng cộng cột (25) = chỉ tiêu [15]

-

-

- Trường hợp cột (17) < 0; Các cột từ (19) đến (25) bằng 0.

-

Trong trường hợp này, NTT không cần kê khai thông tin tại Phần B.

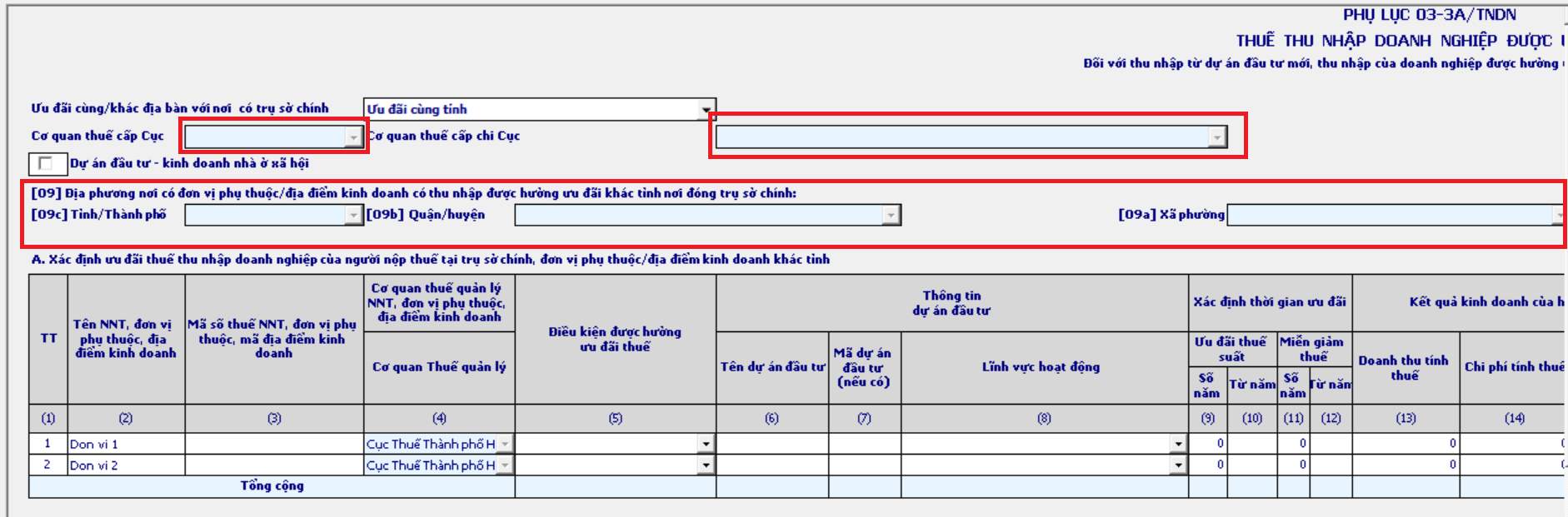

Trường hợp 2: NNT có thu nhập hưởng ưu đãi thuế TNDN theo lĩnh vực phát sinh trên khác địa bàn cấp tỉnh nơi có trụ sở chính:

-

- NNT lựa chọn mục Ưu đãi khác tỉnh

- NNT điền các thông tin liên quan đến Cơ quan thuế quản lý, Chỉ tiêu [09]; [09a]; [09b]; và [09c] của tỉnh nơi phát sinh thu nhập hưởng ưu đãi thuế TNDN khác với địa chỉ trụ sở chính.

-

- Các cột từ (01) đến (25), NNT điền tương tự như hướng dẫn trên đây.

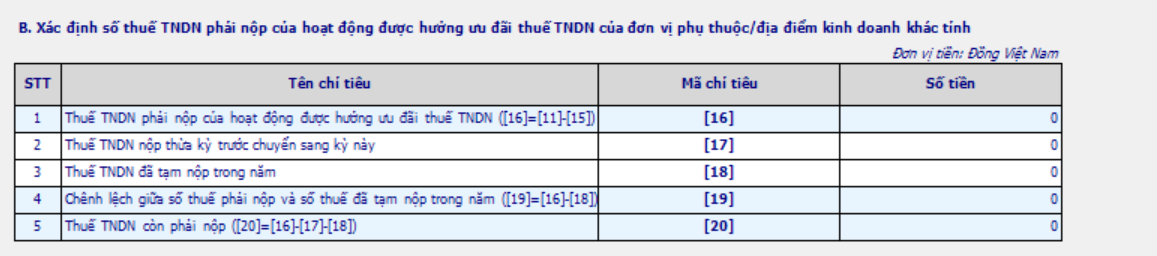

- Phần B. Xác định số thuế TNDN phải nộp của hoạt động được hưởng ưu đãi thuế TNDN của đơn vị phụ thuộc/địa điểm kinh doanh khác tỉnh. NNT không phải kê khai mục B nếu hoạt động được hưởng ưu đãi thuế TNDN cùng tỉnh với nơi có trụ sở chính.

-

-

- Chỉ tiêu [16]: NNT kê khai số thuế TNDN phải nộp của hoạt động được hưởng ưu đãi thuế TNDN

-

Công thức [16]=[11]-[15]

-

-

- Chỉ tiêu [17]: NNT kê khai số thuế TNDN của hoạt động sản xuất kinh doanh nộp thừa trong kỳ trước do NNT thực hiện tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm tại cơ quan thuế mà NNT thực hiện kê khai riêng hoạt động ưu đãi, chuyển sang bù trừ với số thuế TNDN phải nộp kỳ này.

- Chỉ tiêu [18]: NNT kê khai số thuế TNDN đã tạm nộp theo quý trong năm tại tại cơ quan thuế mà NNT thực hiện kê khai riêng hoạt động ưu đãi tính đến thời hạn nộp hồ sơ khai quyết toán. Ví dụ: NNT có kỳ tính thuế từ 01/01/2021 đến 31/12/2021 thì số thuế TNDN đã tạm nộp trong năm là số thuế TNDN đã nộp tính đến hết ngày 31/03/2022.

- Chỉ tiêu [19]: NNT kê khai chênh lệch giữa số thuế phải nộp và số thuế đã tạm nộp trong năm.

-

Công thức [19]=[16]-[18]

-

-

- Chỉ tiêu [20]: NNT kê khai số thuế TNDN còn phải nộp sau quyết toán

-

Công thức [20]=[16]-[17]-[18]

>> Xem thêm: [Tổng hợp] Danh sách các mẫu tờ khai trong hồ sơ quyết toán thuế TNDN năm 2022 kế toán cần nhớ

Việc đánh giá cũng như lựa chọn mức ưu đãi thuế TNDN phù hợp với dự án đầu tư mới trong thực tế gặp nhiều vướng mắc do việc chứng minh lĩnh vực kinh doanh thỏa mãn các điều kiện áp dụng ưu đãi theo quy định hiện hành là khó khăn. Hy vọng bài viết trên có thể góp phần hỗ trợ bạn đọc tháo gỡ một phần vướng mắc trong việc xác định mức ưu đãi thuế TNDN cũng như hoàn thành nghĩa vụ kê khai phù hợp với quy định. Trong bài viết tiếp theo, MISA sẽ tiếp tục trình bày thêm các điều kiện ưu đãi thuế TNDN theo lĩnh vực với dự án đầu tư mở rộng để bạn đọc tham khảo.

Bên cạnh tổng hợp các kiến thức hữu ích về kế toán để giúp kế toán doanh nghiệp dễ dàng tìm hiểu trong quá trình công tác, MISA đồng thời phát triển phần mềm kế toán mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Anh/Chị kế toán doanh nghiệp hãy đăng ký phần mềm kế toán online MISA AMIS để thực tế trải nghiệm một giải pháp với nhiều tính năng, tiện ích như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo

- ….

Tham khảo ngay bản demo phần mềm kế toán online MISA AMIS dùng thử miễn phí 15 ngày để quản lý công tác kế toán hiệu quả hơn.

Tổng hợp: NTM

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/