MISA AMIS xin gửi đến quý bạn đọc hướng dẫn cách kê khai giảm thuế TNDN 30% và hướng dẫn lập hồ sơ thủ tục đăng ký miễn tiền chậm nộp cho doanh nghiệp mới nhất theo Nghị định số 92/2021/NĐ-CP.

Để kịp thời áp dụng Nghị quyết số 406/NQ-UBTVQH15 về miễn giảm thuế cho doanh nghiệp trong kỳ tính thuế năm 2021, ngày 27 tháng 10 năm 2021 Chính phủ đã ban hành Nghị định số 92/2021/NĐ-CP-Quy định chi tiết, hướng dẫn thực hiện Nghị quyết số 406/NQ-UBTVQH15 về miễn giảm thuế cho doanh nghiệp chịu tác động của dịch Covid-19.

Trong đó, miễn giảm thuế TNDN 30%, thuế GTGT 30% và miễn toàn bộ tiền chậm nộp năm 2020 và 2021.

Ở bài viết trước, chúng ta đã biết vềcách viết hóa đơn GTGT giảm thuế 30% mới nhất theo Nghị định 92/2021. Trong bài viết này, mời bạn cùng tìm hiểu cách kê khai giảm thuế TNDN 30% và thủ tục đăng ký miễn tiền chậm nộp.

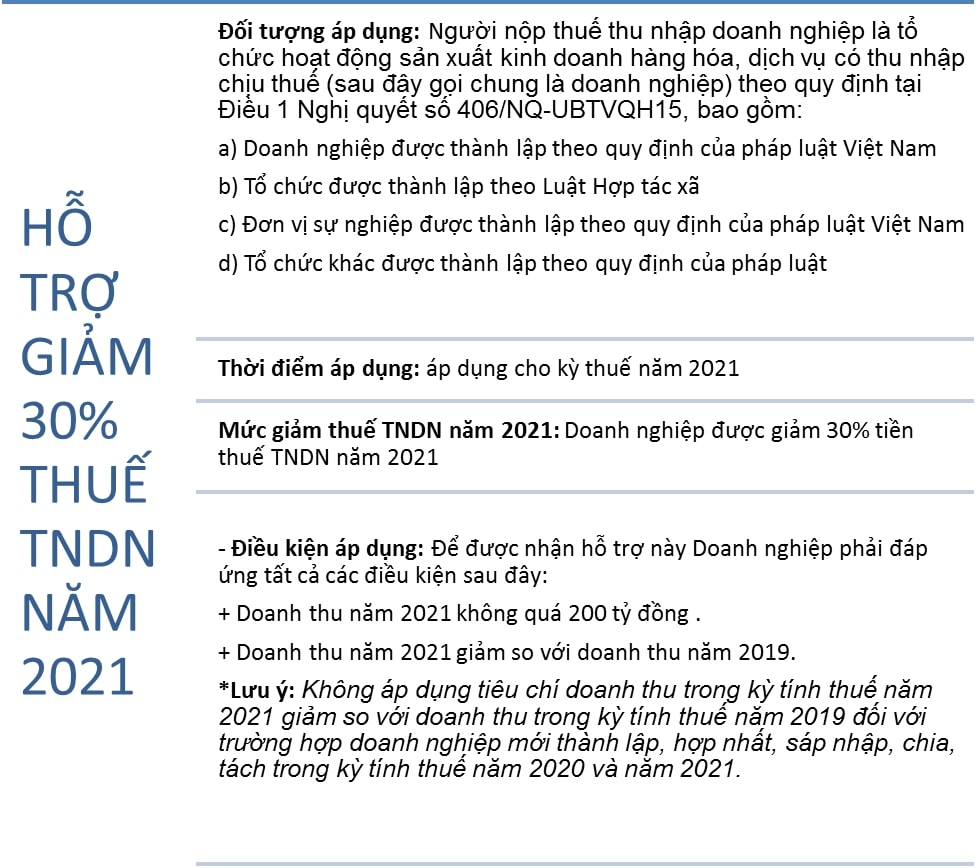

1. Hỗ trợ giảm 30% thuế TNDN năm 2021

1.1 Chi tiết về đối tượng, kỳ giảm thuế, doanh thu được giảm theo Nghị định số 92/2021/NĐ-CP

- Thông tin chung

- Kỳ tính thuế thu nhập doanh nghiệp:

+ Được xác định theo năm dương lịch,

+ Trường hợp doanh nghiệp áp dụng năm tài chính khác với năm dương lịch thì kỳ tính thuế thu nhập doanh nghiệp xác định theo năm tài chính áp dụng quy định tại Luật Thuế thu nhập doanh nghiệp và các văn bản hướng dẫn thi hành.

- Doanh thu trong kỳ tính thuế thu nhập doanh nghiệp bao gồm:

+ Toàn bộ tiền bán hàng, tiền gia công, tiền cung ứng dịch vụ và từ hoạt động kinh doanh dưới hình thức hợp đồng hợp tác kinh doanh, kể cả trợ giá, phụ thu, phụ trội mà doanh nghiệp được hưởng theo quy định của Luật Thuế thu nhập doanh nghiệp và các văn bản hướng dẫn thi hành.

+ Không bao gồm các khoản giảm trừ doanh thu, doanh thu từ hoạt động tài chính và thu nhập khác.

>>> Xem thêm: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

- Các trường hợp khác cần chú ý

– Trường hợp doanh nghiệp mới thành lập, doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản trong kỳ tính thuế thu nhập doanh nghiệp:

Nếu doanh nghiệp không hoạt động đủ 12 tháng, doanh thu trong kỳ tính theo công thức:

| Doanh thu trong kỳ = Doanh thu thực tế trong kỳ tính thuế / Doanh nghiệp thực tế hoạt động sản xuất kinh doanh trong kỳ tính thuế x 12 |

Trường hợp doanh nghiệp mới thành lập, doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản trong tháng thì thời gian hoạt động được tính đủ tháng.

– Trường hợp kỳ tính thuế năm đầu tiên đối với doanh nghiệp mới thành lập là năm 2020 hoặc kỳ tính thuế năm cuối cùng đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản là năm 2022 mà có thời gian ngắn hơn 03 tháng và doanh nghiệp được cộng vào kỳ tính thuế năm 2021 để hình thành một kỳ tính thuế thu nhập doanh nghiệp thì việc xác định doanh thu và số thuế được giảm chỉ áp dụng đối với 12 tháng của kỳ tính thuế năm 2021.

– Trường hợp doanh nghiệp có đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu trong kỳ tính thuế thu nhập doanh nghiệp bao gồm doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh thể hiện trên báo cáo tài chính tổng hợp năm.

1.2 Cách xác định số thuế thu nhập doanh nghiệp được giảm theo Nghị định số 92/2021/NĐ-CP

– Số thuế thu nhập doanh nghiệp được giảm của kỳ tính thuế năm 2021 được tính trên toàn bộ thu nhập của doanh nghiệp, bao gồm cả các khoản thu nhập quy định tại khoản 3 Điều 18 Luật Thuế thu nhập doanh nghiệp.

– Số thuế thu nhập doanh nghiệp được giảm quy định tại Nghị định này được tính trên số thuế thu nhập doanh nghiệp phải nộp của kỳ tính thuế năm 2021, sau khi đã trừ đi số thuế thu nhập doanh nghiệp mà doanh nghiệp đang được hưởng ưu đãi theo quy định của Luật Thuế thu nhập doanh nghiệp và các văn bản hướng dẫn thi hành.

1.3 Cách kê khai giảm thuế TNDN theo Nghị định số 92/2021/NĐ-CP

– Căn cứ doanh thu trong kỳ tính thuế năm 2019 và dự kiến doanh thu trong kỳ tính thuế năm 2021, doanh nghiệp tự xác định số thuế được giảm khi tạm nộp thuế thu nhập doanh nghiệp hàng quý.

(Doanh nghiệp xác định số thuế thu nhập doanh nghiệp chính thức được giảm để kê khai theo mẫu tờ khai ban hành kèm theo Thông tư số 80/2021/TT-BTC và trên Phụ lục thuế thu nhập doanh nghiệp được giảm tại Phụ lục II ban hành kèm theo Nghị định Nghị định số 126/2020/NĐ-CP) (Tải phụ lục tại đây)

– Khi thực hiện quyết toán thuế thu nhập doanh nghiệp năm 2021, việc xử lý số thuế nộp thiếu hoặc nộp thừa của số thuế tạm nộp các quý so với số thuế phải nộp theo quyết toán năm thực hiện theo quy định của pháp luật về quản lý thuế.

– Qua thanh tra, kiểm tra, kiểm toán, cơ quan thuế, cơ quan có thẩm quyền phát hiện doanh nghiệp không thuộc đối tượng được giảm thuế theo quy định của Nghị định này hoặc số thuế phải nộp của kỳ tính thuế năm 2021 lớn hơn số thuế doanh nghiệp đã kê khai thì doanh nghiệp phải nộp đủ số tiền thuế thiếu so với số phải nộp sau khi đã được giảm theo quy định tại Nghị định này (nếu có), bị xử phạt vi phạm hành chính về thuế tính trên số tiền thuế thiếu và tính tiền chậm nộp theo quy định của pháp luật về quản lý thuế, pháp luật về xử lý vi phạm hành chính.

– Trường hợp doanh nghiệp khai bổ sung hồ sơ khai thuế thu nhập doanh nghiệp của kỳ tính thuế năm 2021 hoặc theo quyết định, kết luận, thông báo kết quả thanh tra, kiểm tra, kiểm toán của cơ quan thuế, cơ quan có thẩm quyền làm tăng số thuế thu nhập doanh nghiệp phải nộp thì số thuế tăng thêm được giảm 30% theo quy định của Nghị định này nếu doanh nghiệp vẫn đáp ứng điều kiện được giảm thuế quy định tại khoản 2 Điều này.

– Trường hợp doanh nghiệp khai bổ sung hồ sơ khai thuế thu nhập doanh nghiệp của kỳ tính thuế năm 2021 hoặc theo quyết định, kết luận, thông báo kết quả thanh tra, kiểm tra, kiểm toán của cơ quan thuế, cơ quan có thẩm quyền làm giảm số thuế thu nhập doanh nghiệp phải nộp thì điều chỉnh giảm số thuế thu nhập doanh nghiệp được giảm theo quy định của Nghị định này và xử lý số tiền thuế nộp thừa (nếu có) theo quy định của pháp luật về quản lý thuế.

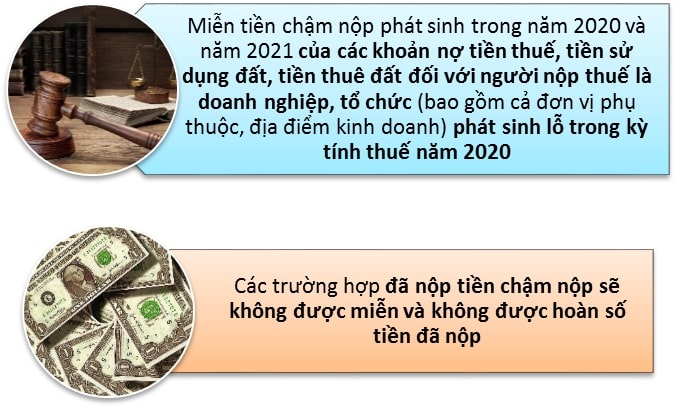

2. Miễn tiền chậm nộp phát sinh trong năm 2020 và năm 2021

2.1 Chi tiết về đối tượng, điều kiện được miễn tiền chậm nộp theo Nghị định số 92/2021/NĐ-CP

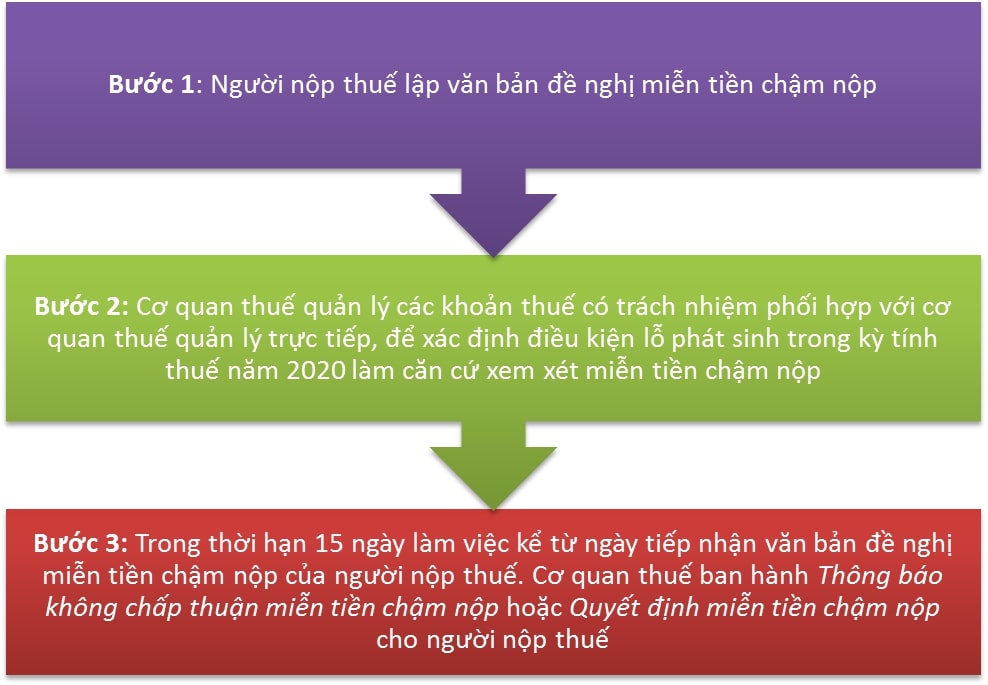

2.2 Thủ tục, hồ sơ xử lý miễn tiền chậm nộp

Bước 1: Người nộp thuế lập văn bản đề nghị miễn tiền chậm nộp. Trong đó nêu rõ số lỗ phát sinh của kỳ tính thuế năm 2020 theo Mẫu số 01/MTCN Phụ lục II ban hành kèm theo Nghị định này (Tải phụ lục tại đây) ? gửi đến cơ quan thuế quản lý trực tiếp, cơ quan thuế quản lý khoản thuế, thu tiền sử dụng đất, tiền thuê đất

Phương thức gửi bằng:

+ Gửi phương thức điện tử

+ Gửi trực tiếp

+ Gửi qua dịch vụ bưu chính.

Bước 2: Cơ quan thuế quản lý khoản thuế, thu tiền sử dụng đất, tiền thuê đất có trách nhiệm phối hợp với cơ quan thuế quản lý trực tiếp, để xác định điều kiện lỗ phát sinh trong kỳ tính thuế năm 2020 làm căn cứ xem xét miễn tiền chậm nộp.

* Chú ý:

- Lỗ phát sinh trong kỳ tính thuế năm 2020 được xác định theo quy định của pháp luật về thuế thu nhập doanh nghiệp.

- Trường hợp người nộp thuế đã được thanh tra, kiểm tra, kiểm toán thì gửi kèm Biên bản hoặc quyết định, kết luận, thông báo kết quả thanh tra, kiểm tra, kiểm toán (bản chính hoặc bản sao có xác nhận của người nộp thuế).

Bước 3: Trong thời hạn 15 ngày làm việc kể từ ngày tiếp nhận văn bản đề nghị miễn tiền chậm nộp của người nộp thuế.

TH1: Không thuộc đối tượng được miễn tiền chậm nộp

Cơ quan thuế ban hành Thông báo không chấp thuận miễn tiền chậm nộp (Mẫu số 02/MTCN Phụ lục II ban hành kèm theo Nghị định này) đối với trường hợp không thuộc đối tượng được miễn tiền chậm nộp. (Tải phụ lục tại đây)

TH2: Thuộc đối tượng được miễn tiền chậm nộp.

Cơ quan thuế ban hành Quyết định miễn tiền chậm nộp (Mẫu số 03/MTCN Phụ lục II ban hành kèm theo Nghị định này) đối với trường hợp thuộc đối tượng được miễn tiền chậm nộp. Quyết định miễn tiền chậm nộp được gửi cho người nộp thuế bằng phương thức điện tử và đăng công khai trên trang thông tin điện tử ngành thuế. (Tải phụ lục tại đây)

*Chú ý:

– Trường hợp người nộp thuế đã được miễn tiền chậm nộp nhưng cơ quan có thẩm quyền phát hiện người nộp thuế không thuộc đối tượng được miễn tiền chậm nộp theo quy định của Nghị định này thì cơ quan thuế ban hành quyết định thu hồi quyết định miễn tiền chậm nộp.

– Trường hợp người nộp thuế thuộc đối tượng được miễn tiền chậm nộp theo khoản 1 Điều này khai bổ sung hồ sơ khai thuế hoặc cơ quan thuế, cơ quan có thẩm quyền qua thanh tra, kiểm tra, kiểm toán phát hiện hoặc cơ quan thuế, cơ quan có thẩm quyền có quyết định, thông báo làm tăng số tiền thuế, tiền sử dụng đất, tiền thuê đất phải nộp thì người nộp thuế không phải nộp số tiền chậm nộp phát sinh trong năm 2020, năm 2021 đối với số tiền thuế, tiền sử dụng đất, tiền thuê đất phải nộp tăng thêm nếu đáp ứng điều kiện lỗ phát sinh trong kỳ tính thuế năm 2020.

– Trường hợp người nộp thuế đã nộp tiền chậm nộp trước thời điểm Nghị quyết số 406/NQ-UBTVQH15 có hiệu lực thi hành thì không xử lý lại.

3. Kết luận

Nghị quyết số 406/NQ-UBTVQH15 về miễn giảm thuế cho doanh nghiệp trong kỳ tính thuế năm 2021 có hiệu lực thi hành kể từ ngày 19/10/2021 đã kịp thời hỗ trợ các doanh nghiệp cũng như các hộ kinh doanh gặp khó khăn do COVID-19.

MISA AMIS hy vọng bài viết sẽ giúp ích cho các doanh nghiệp biết cách kê khai giảm thuế TNDN 30% và biết cách lập hồ sơ thủ tục đăng ký miễn tiền chậm nộp cho doanh nghiệp mới nhất theo Nghị định 92/2021 quy định hướng dẫn áp dụng Nghị quyết số 406/NQ-UBTVQH15. Chúc các bạn và quý doanh nghiệp thành công !!!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/