Bài viết dưới đây trình bày các khái niệm cơ bản kế toán giao dịch ngoại tệ; các nguyên tắc xác định tỷ giá giao dịch; ghi nhận, xử lý chênh lệch tỷ giá hối đoái và những lưu ý khi lập báo cáo tình hình tài chính đối với các khoản mục liên quan đến giao dịch ngoại tệ.

1. Ngoại tệ là gì? Các khái niệm cơ bản

Ngoại tệ là đơn vị tiền tệ khác với đơn vị tiền tệ kế toán của một doanh nghiệp.

Tỷ giá hối đoái là tỷ giá trao đổi giữa hai đơn vị tiền tệ.

Chênh lệch tỷ giá hối đoái là chênh lệch phát sinh từ việc trao đổi thực tế hoặc quy đổi cùng một số lượng ngoại tệ sang đơn vị tiền tệ kế toán theo tỷ giá hối đoái khác nhau.

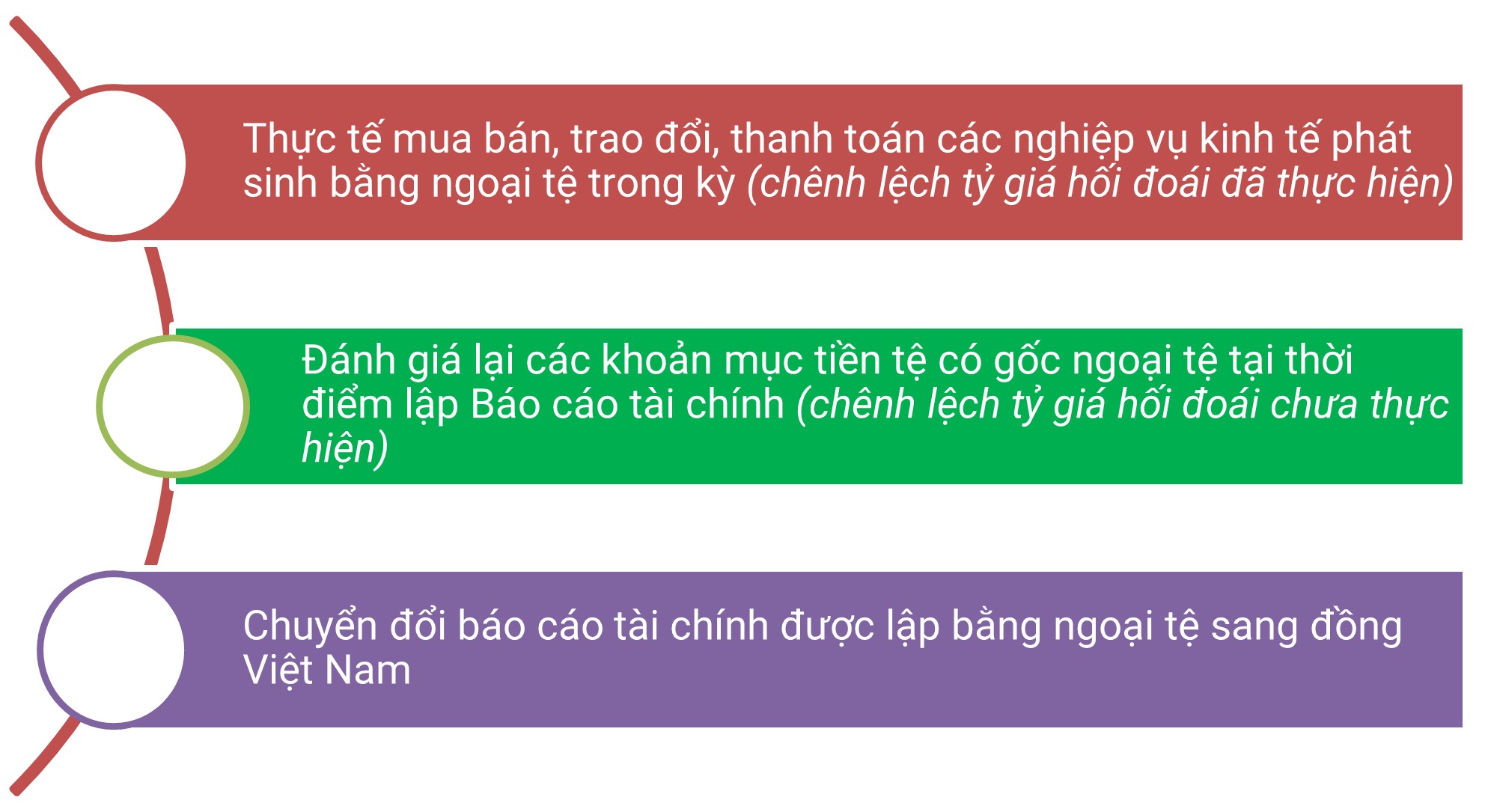

Chênh lệch tỷ giá hối đoái chủ yếu phát sinh trong các trường hợp:

Các khoản mục tiền tệ là tiền và các khoản tương đương tiền hiện có, các khoản phải thu, nợ phải trả bằng một lượng tiền cố định hoặc có thể xác định được. Bao gồm:

- Tiền mặt, các khoản tương đương tiền, tiền gửi có kỳ hạn bằng ngoại tệ;

- Các khoản nợ phải thu, nợ phải trả có gốc ngoại tệ, ngoại trừ:

+ Các khoản trả trước cho người bán và các khoản chi phí trả trước bằng ngoại tệ. Tuy nhiên, lưu ý trường hợp tại thời điểm lập báo cáo nếu có bằng chứng chắc chắn về việc người bán không thể cung cấp hàng hóa, dịch vụ và doanh nghiệp sẽ phải nhận lại các khoản trả trước bằng ngoại tệ thì các khoản này lại được coi là các khoản mục tiền tệ có gốc ngoại tệ.

+ Các khoản người mua trả tiền trước và các khoản doanh thu nhận trước bằng ngoại tệ. Tuy nhiên, lưu ý trường hợp tại thời điểm lập báo cáo nếu có bằng chứng chắc chắn về việc doanh nghiệp không thể cung cấp hàng hóa, dịch vụ và sẽ phải trả lại các khoản nhận trước bằng ngoại tệ cho người mua thì các khoản này lại được coi là các khoản mục tiền tệ có gốc ngoại tệ.

- Các khoản đi vay, cho vay dưới mọi hình thức được quyền thu hồi hoặc có nghĩa vụ hoàn trả bằng ngoại tệ.

- Các khoản đặt cọc, ký cược, ký quỹ được quyền nhận lại bằng ngoại tệ; các khoản nhận ký cược, ký quỹ phải hoàn trả bằng ngoại tệ.

>>> Xem thêm: Kế toán vốn bằng tiền và những lưu ý khi làm kế toán vốn bằng tiền

2. Các nguyên tắc xác định tỷ giá giao dịch

2.1. Nguyên tắc xác định tỷ giá giao dịch thực tế phát sinh trong kỳ

Căn cứ vào Điều 69 Thông tư 200/2014/TT-BTC, tỷ giá giao dịch thực tế đối với các giao dịch bằng ngoại tệ phát sinh trong kỳ được quy định như sau:

Tỷ giá giao dịch thực tế khi mua bán ngoại tệ: Là tỷ giá ký kết trong hợp đồng mua, bán ngoại tệ giữa doanh nghiệp và ngân hàng thương mại.

Trường hợp hợp đồng không quy định tỷ giá thanh toán thì doanh nghiệp ghi sổ kế toán theo nguyên tắc:

- Tỷ giá giao dịch thực tế khi góp vốn hoặc nhận vốn góp: Là tỷ giá mua của ngân hàng nơi doanh nghiệp mở tài khoản để nhận vốn của nhà đầu tư tại ngày góp vốn.

- Tỷ giá giao dịch thực tế khi ghi nhận nợ phải thu: Là tỷ giá mua của ngân hàng thương mại nơi doanh nghiệp chỉ định khách hàng thanh toán tại thời điểm giao dịch phát sinh.

- Tỷ giá giao dịch thực tế khi ghi nhận nợ phải trả: Là tỷ giá bán của ngân hàng thương mại nơi doanh nghiệp dự kiến giao dịch tại thời điểm giao dịch phát sinh.

- Đối với các giao dịch mua sắm tài sản hoặc các khoản chi phí được thanh toán ngay bằng ngoại tệ (không qua các tài khoản phải trả), tỷ giá giao dịch thực tế là tỷ giá mua của ngân hàng thương mại nơi doanh nghiệp thực hiện thanh toán.

>>> Xem chi tiết chênh lệch tỷ giá phát sinh trong kỳ tại bài viết: HƯỚNG DẪN HẠCH TOÁN KẾ TOÁN CHÊNH LỆCH TỶ GIÁ HỐI ĐOÁI PHÁT SINH TRONG KỲ

2.2. Nguyên tắc xác định tỷ giá ghi sổ

Căn cứ vào Điều 69 Thông tư 200/2014/TT-BTC, nguyên tắc xác định tỷ giá ghi sổ được quy định như sau:

Tỷ giá ghi sổ thực tế đích danh: Là tỷ giá khi thu hồi các khoản nợ phải thu, các khoản ký cược, ký quỹ hoặc thanh toán các khoản nợ phải trả bằng ngoại tệ, được xác định theo tỷ giá tại thời điểm giao dịch phát sinh hoặc tại thời điểm đánh giá lại cuối kỳ của từng đối tượng.

Tỷ giá ghi sổ bình quân gia quyền di động: Là tỷ giá được sử dụng tại bên Có tài khoản tiền khi thanh toán tiền bằng ngoại tệ, được xác định trên cơ sở lấy tổng giá trị được phản ánh tại bên Nợ tài khoản tiền chia cho số lượng ngoại tệ thực có tại thời điểm thanh toán.

Ví dụ 2: Doanh nghiệp tồn đầu kỳ 1.500 USD tiền gửi ngân hàng, tỷ giá ghi trên sổ kế toán là 22.660 VND/USD. Tỷ giá xuất ngoại tệ xác định theo phương pháp bình quân gia quyền di động. Trong kỳ có các nghiệp vụ kinh tế phát sinh sau:

- Mua 500 USD chuyển khoản, tỷ giá giao dịch thực tế là 22.680 VND/USD.

- Doanh nghiệp bán 800 USD chuyển khoản, tỷ giá giao dịch thực tế là 22.670 VND/USD.

Yêu cầu: Xác định tỷ giá ghi sổ của doanh nghiệp trong trường hợp trên.

Đáp án:

Khi doanh nghiệp mua 500 USD chuyển khoản, tỷ giá giao dịch thực tế là 22.680 VND/USD, kế toán quy đổi ngoại tệ ra Đồng Việt Nam để ghi nhận số phát sinh là:

500 USD x 22.680 VND/USD = 11.340.000 đ

Sau khi mua tỷ giá bình quân gia quyền di động là:

[(1.500 x 22.660) + (500 x 22.680)]/(1.500 + 500) = 22.665 VND/USD

Khi doanh nghiệp bán 800 USD chuyển khoản, kế toán quy đổi ngoại tệ ra Đồng Việt Nam để ghi nhận biến động giảm trên tài khoản tiền gửi ngân hàng theo tỷ giá bình quân gia quyền di động là:

800 x 22.665 = 18.132.000 đ

2.3. Nguyên tắc xác định tỷ giá giao dịch thực tế khi đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ tại thời điểm lập Báo cáo tài chính

Căn cứ vào Điều 69 Thông tư 200/2014/TT-BTC, tỷ giá giao dịch thực tế khi đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ là tỷ giá công bố của ngân hàng thương mại nơi doanh nghiệp thường xuyên có giao dịch (do doanh nghiệp tự lựa chọn) theo nguyên tắc:

- Khi đánh giá lại các khoản mục tiền có gốc ngoại tệ được phân loại là tài sản: Là tỷ giá mua ngoại tệ của ngân hàng thương mại nơi doanh nghiệp thường xuyên có giao dịch tại thời điểm lập Báo cáo tài chính.

- Đối với các khoản ngoại tệ gửi ngân hàng thì là tỷ giá mua của chính ngân hàng nơi doanh nghiệp mở tài khoản ngoại tệ.

- Khi đánh giá lại các khoản mục tiền có gốc ngoại tệ được phân loại là nợ phải trả: Là tỷ giá bán ngoại tệ của ngân hàng thương mại tại thời điểm lập BCTC.

- Các đơn vị trong tập đoàn được áp dụng chung một tỷ giá do Công ty mẹ quy định (phải đảm bảo sát với tỷ giá giao dịch thực tế) để đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ phát sinh từ các giao dịch nội bộ.

>>> Xem chi tiết chênh lệch tỷ giá cuối kỳ tại bài viết: Kế toán chênh lệch tỷ giá đánh giá lại cuối năm tài chính

2.4 Thế nào là khoản mục tiền tệ có gốc ngoại tệ

Theo quy định, các khoản mục tiền tệ có gốc ngoại tệ được định nghĩa là tiền và các khoản tương đương tiền hiện có, các khoản phải thu, hoặc nợ phải trả bằng một lượng tiền cố định hoặc có thể xác định được.

3. Ghi nhận và xử lý chênh lệch tỷ giá hối đoái

Chênh lệch tỷ giá hối đoái phát sinh khi doanh nghiệp thanh toán các khoản mục tiền tệ có gốc ngoại tệ hoặc khi doanh nghiệp đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ theo tỷ giá giao dịch thực tế tại tất cả các thời điểm lập Báo cáo tài chính theo quy định của pháp luật.

Tất cả các khoản chênh lệch tỷ giá nếu lãi được phản ánh ngay vào doanh thu hoạt động tài chính hoặc nếu lỗ được phản ánh vào chi phí tài chính tại thời điểm phát sinh.

Đối với doanh nghiệp sử dụng công cụ tài chính để dự phòng rủi ro hối đoái thì các khoản vay, nợ phải trả có gốc ngoại tệ được hạch toán theo tỷ giá thực tế tại thời điểm phát sinh. Doanh nghiệp không được đánh giá lại các khoản vay, nợ phải trả có gốc ngoại tệ đã sử dụng công cụ tài chính để dự phòng rủi ro hối đoái.

Doanh nghiệp không được vốn hóa các khoản chênh lệch tỷ giá vào giá trị tài sản dở dang.

4. Lưu ý khi lập Báo cáo tình hình tài chính đối với các khoản mục liên quan đến giao dịch ngoại tệ

Theo Chuẩn mực Kế toán Việt Nam số 10 có hiệu lực thi hành từ ngày 01/01/2003, tại ngày lập Báo cáo tình hình tài chính (Bảng cân đối kế toán), các khoản mục liên quan đến giao dịch ngoại tệ được báo cáo như sau:

- Các khoản mục tiền tệ có gốc ngoại tệ phải được báo cáo theo tỷ giá hối đoái cuối kỳ. Cụ thể, các khoản mục tiền tệ có gốc ngoại tệ phổ biến là tiền mặt, tiền gửi ngân hàng, các khoản phải thu, các khoản phải trả…( Đây là những tài sản hoặc nợ phải trả có giá trị cố định bằng tiền và không thay đổi trong tương lai). Đối với những khoản mục này, lúc cuối kỳ kế toán phải tiến hành đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ theo tỷ giá hối đoái lúc cuối kỳ. Do đó, khi trình bày thông tin trên Bảng cân đối kế toán, kế toán phải ghi nhận các khoản mục này theo tỷ giá hối đoái cuối kỳ.

- Các khoản mục phi tiền tệ có gốc ngoại tệ phải được báo cáo theo tỷ giá hối đoái tại ngày giao dịch. Các khoản mục phi tiền tệ có gốc ngoại tệ thường gặp là tài sản vô hình, đầu tư dài hạn…(Đây là những khoản mục có giá trị thay đổi theo thời gian và không thể nhanh chóng chuyển đổi thành tiền mặt). Đối với những khoản mục này, lúc cuối kỳ kế toán không phải tiến hành đánh giá lại. Do đó, khi trình bày thông tin trên Bảng cân đối kế toán, kế toán phải ghi nhận các khoản mục này theo tỷ giá hối đoái tại ngày giao dịch mà các khoản mục này phát sinh.

- Các khoản mục phi tiền tệ được xác định theo giá trị hợp lý bằng ngoại tệ phải được báo cáo theo tỷ giá hối đoái tại ngày xác định giá trị hợp lý.

MISA AMS hy vọng qua bài viết, các bạn đã nắm được những vấn đề “cốt lõi, cơ bản” liên quan đến kế toán các giao dịch bằng ngoại tệ từ đó tự tin hơn trong công việc của mình. Chúc các anh chị và các bạn thành công!

Đối với vấn đề chênh lệch tỷ giá, phần mềm kế toán online MISA AMIS tự động sinh ra chứng từ xử lý chênh lệch tỷ giá khi kế toán thực hiện chức năng đối trừ chứng từ nhiều đối tượng với loại tiền là ngoại tệ.

Bên cạnh đó, phần mềm kế toán online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán viên:

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- Kết nối ngân hàng điện tử: các quy định hiện nay khiến việc doanh nghiệp phải giao dịch qua ngân hàng ngày càng phổ biến hơn, đồng thời, ngân hàng cũng đóng vai trò quan trọng đối với hoạt động của doanh nghiệp vì vậy phần mềm online MISA AMIS cho phép kết nối ngân hàng điện tử mang đến lợi ích về thời gian, công sức và tiền của cho doanh nghiệp và cho kế toán.

- Kết nối với Cơ quan Thuế: Việc kê khai và nộp thuế điện tử hiện nay đang là xu thế và phần mềm online MISA AMIS với tiện ích mTax cho phép kế toán có thể kê khai và nộp thuế ngay trên phần mềm.

- Kết nối với hệ thống quản trị bán hàng, nhân sự: Phần mềm online MISA AMIS nằm trong một hệ sinh thái gồm nhiều phần mềm quản lý mang đến giải pháp tổng thể cho quản trị doanh nghiệp.….

Đăng ký trải nghiệm 15 ngày dùng thử miễn phí phần mềm kế toán online MISA AMIS tại đây.

Tác giả: Hoài Thương

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/