Thuế tiêu thụ đặc biệt (sau đây gọi tắt là “Thuế TTĐB”) có không chỉ có vai trò quan trọng trong nguồn thu của Ngân sách Nhà Nước, mà còn là một công cụ góp phần định hướng sản xuất, hạn chế tiêu dùng những mặt hàng không có lợi cho sức khỏe và môi trường, từ đó điều tiết nền kinh tế và công bằng xã hội. Vậy Thuế TTĐB là gì? Tại sao thuế TTĐB lại có vai trò điều tiết nền kinh tế và công bằng xã hội? Bạn đọc hãy cùng MISA AMIS phân tích trong bài viết này.

1. Những hiểu biết chung về thuế TTĐB

1.1 Thuế TTĐB là gì?

- Khái niệm

Thuế tiêu thụ đặc biệt là loại thuế gián thu đánh vào một số hàng hóa đặc biệt do các doanh nghiệp sản xuất kinh doanh hoặc nhập khẩu và tiêu thụ tại Việt Nam. Các hàng hóa, dịch vụ chịu thuế TTĐB ở Việt Nam thường là các hàng hóa, dịch vụ xa xỉ; hàng hóa tiềm ẩn những tác động không tốt đến sức khỏe hoặc môi trường; … vì vậy Nhà nước phải điều tiết tiêu thụ những hàng hóa, dịch vụ này.

- Tại sao thuế TTĐB có thể điều tiết tiêu thụ hàng hóa dịch vụ?

Thuế tiêu thụ đặc biệt làm tăng giá bán của hàng hóa, dịch vụ đó trên thị trường, rất dễ hiểu theo quy luật cung-cầu, nếu giá bán một mặt hàng tăng, sản lượng tiêu thụ của mặt hàng đó thường giảm. Thông qua cơ chế này, nhà nước sử dụng thuế TTĐB nhằm điều hướng tiêu dùng các mặt hàng đặc biệt và đảm bảo sự công bằng trong đóng góp xã hội.

- Thực chất ai là người phải chịu thuế TTĐB?

Khoản thuế này do doanh nghiệp trực tiếp sản xuất hàng hóa nộp, nhưng người tiêu dùng là người chịu thuế vì thuế đã được cộng vào giá bán. Nói cách khác, doanh nghiệp chỉ đóng vai trò “thu hộ-nộp hộ”, cụ thể là thu hộ nhà nước khoản thuế này từ người tiêu dùng và có trách nhiệm kê khai, nộp hộ người tiêu dùng.

- Đặc điểm của thuế TTĐB

– Hàng hóa, dịch vụ chịu thuế TTĐB hẹp hơn rất nhiều so với thuế giá trị gia tăng vì chỉ một số hàng hóa, dịch vụ đặc biệt mà Nhà nước cần điều tiết mới chịu loại thuế này.

– Thuế tiêu thụ đặc biệt chỉ đánh một lần ở khâu sản xuất, nhập khẩu hàng hóa hoặc kinh doanh dịch vụ trong suốt quá trình lưu thông hàng hóa và dịch vụ.

– Thuế TTĐB là thuế gián thu: không đánh trực tiếp vào thu nhập của người tiêu dùng hàng hoá và dịch vụ chịu thuế TTĐB mà tác động gián tiếp thông qua giá cả của hàng hoá, dịch vụ mà người đó tiêu dùng.

– Thuế suất thuế TTĐB ở Việt Nam rất cao. Mục đích là để hạn chế nhu cầu tiêu thụ và điều tiết lại quá trình sản xuất, sử dụng các loại hàng hóa, dịch vụ này.

- Văn bản pháp luật hiện hành về thuế TTĐB

– Trước khi đi vào phân tích về vai trò của thuế TTĐB, bạn đọc có thể tìm hiểu các văn bản pháp luật về thuế TTĐB có hiệu lực hiện hành ở Việt Nam như sau:

Luật Luật Thuế tiêu thụ đặc biệt số 27/2008/QH12 ngày 14 tháng 11 năm 2008 của Quốc hội, có hiệu lực kể từ ngày 01 tháng 4 năm 2009, được sửa đổi, bổ sung bởi các văn bản pháp luật sau đây:

- Luật số 71/2014/QH13 ngày 26 tháng 11 năm 2014 của Quốc hội sửa đổi, bổ sung một số điều của các luật về thuế, có hiệu lực kể từ ngày 01 tháng 01 năm 2015;

- Luật số 106/2016/QH13 ngày 06 tháng 4 năm 2016 của Quốc hội sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng, Luật Thuế tiêu thụ đặc biệt và Luật Quản lý thuế, có hiệu lực kể từ ngày 01 tháng 7 năm 2016;

- Luật số 03/2022/QH15 ngày 11 tháng 01 năm 2022 của Quốc hội sửa đổi, bổ sung một số điều của Luật Đầu tư công, Luật Đầu tư theo phương thức đối tác công tư, Luật Đầu tư, Luật Nhà ở, Luật Đấu thầu, Luật Điện lực, Luật Doanh nghiệp, Luật Thuế tiêu thụ đặc biệt và Luật Thi hành án dân sự, có hiệu lực kể từ ngày 01 tháng 3 năm 2022.

– Bạn đọc có thể tìm hiểu Văn bản hợp nhất số 08/VBHN-VPQH Luật Thuế TTĐB do Tổng Thư ký Quốc hội, Chủ nhiệm Văn phòng Quốc hội Bùi Văn Cường ký xác thực ngày 25/01/2022, được công bố trên website Cổng thông tin điện tử Quốc hội nước Cộng hòa xã hội chủ nghĩa Việt Nam tại đây.

2. 5 vai trò quan trọng nhất của thuế TTĐB

Bạn đọc hãy cùng MISA AMIS phân tích 5 vai trò quan trọng nhất của thuế TTĐB trong bài viết này.

- Đóng góp vào nguồn thu của ngân sách nhà nước

– Thuế TTĐB là nguồn thu ổn định của NSNN, góp phần làm cho nguồn thu NSNN bền vững. Hằng năm, số thu thuế TTĐB chiếm khoảng 9% tổng thu NSNN và khoảng 2% GDP. Trong tổng thu từ thuế TTĐB thì số thu từ các mặt hàng ô tô, thuốc lá, rượu, bia chiếm tỷ trọng lớn nhất. Dự báo thuế TTĐB tiếp tục là nguồn thu ổn định của NSNN trong những năm tới.

– Trong giai đoạn 2015-2020, số thu thuế TTĐB năm sau luôn cao hơn năm trước. Tỷ trọng số thu thuế TTĐB trên tổng thu ngân sách Nhà nước (NSNN) hàng năm tăng từ 6,5% (2015) lên khoảng 8,3% (2020) và chiếm khoảng 2% GDP. Tỷ trọng số thu thuế TTĐB năm 2015 chiếm khoảng 6,5% trong tổng thu NSNN và khoảng 1,6% so với GDP, năm 2016 chiếm khoảng 7,7% trong tổng thu NSNN và khoảng 1,9% so với GDP, năm 2017 chiếm khoảng 8,3% trong tổng thu NSNN và khoảng 2,1% so với GDP, năm 2018 chiếm khoảng 8,5% trong tổng thu NSNN và khoảng 2,2% so với GDP, năm 2019 chiếm khoảng 8,8% trong tổng thu NSNN và khoảng 2,3% so với GDP, năm 2020 chiếm khoảng 8,3% trong tổng thu NSNN và khoảng 2,0% so với GDP.

>> Đọc thêm: Cách tính thuế tiêu thụ đặc biệt được khấu trừ

- Góp phần điều tiết thu nhập của những người có thu nhập cao

Vai trò điều tiết thu nhập của những người có thu nhập cao của thuế TTĐB được thể hiện thông qua quy định thuế suất cao đối với các hàng hoá, dịch vụ cao cấp như:

– Ô tô 9 chỗ ngồi trở xuống có dung tích xi lanh trên 4.000cm3 áp dụng mức thuế suất từ 110%-150%;

– Tàu bay, du thuyền áp dụng thuế suất 30%;

– Kinh doanh dịch vụ casino, trò chơi điện tử có thưởng áp dụng thuế suất 35%;

– Kinh doanh vũ trường áp dụng mức thuế suất 40%

– …

Lưu ý: Để nắm rõ hơn về Biểu thuế TTĐB, mời bạn đọc xem chi tiết trong Văn bản hợp nhất số 08/VBHN-VPQH theo đường dẫn đã đề cập trong mục 1.2 nêu trên.

Thông thường, chỉ có những người có thu nhập cao trong xã hội mới sử dụng hoặc tiêu dùng những nhóm hàng hóa, dịch vụ nêu trên. Do vậy thuế TTĐB sẽ là một trong những công cụ để điều tiết thu nhập, góp phần tái phân phối thu nhập và đảm bảo công bằng xã hội.

- Góp phần hạn chế sản xuất và tiêu dùng những mặt hàng không có lợi cho sức khỏe

Những mặt hàng có hại cho sức khỏe như thuốc lá, bia rượu, …bị áp mức thuế suất TTĐB cao để hạn chế tiêu dùng những mặt hàng này. Có thể xem xét vai trò này của thuế TTĐB thông qua thuế suất của mặt hàng thuốc lá, rượu, bia trong những năm vừa qua như sau:

– Thuế suất thuế TTĐB đối với thuốc lá được tăng theo lộ trình từ 65% lên 70% (từ 01/01/2016-31/12/2018) và lên 75% (từ 01/01/2019) để thực hiện cam kết của Việt Nam tại Công ước khung về kiểm soát thuốc lá và mục tiêu giảm sử dụng thuốc lá tại Chiến lược quốc gia phòng chống tác hại thuốc lá đến 2020 đã được Thủ tướng Chính phủ phê duyệt.

– Tiêu dùng rượu, bia nếu lạm dụng gây nhiều tác hại đến sức khỏe của người tiêu dùng cũng như ảnh hưởng đến đời sống xã hội như bạo lực, an ninh trật tự, an toàn giao thông,… Giống như mặt hàng thuốc lá, đồ uống có cồn (rượu, bia) có tính chất gây nghiện, do vậy dễ dẫn đến lạm dụng. Luật sửa đổi, bổ sung Luật thuế TTĐB năm 2014 đã thông qua lộ trình tăng thuế đối với các mặt hàng này để góp phần hạn chế sản xuất và tiêu dùng như sau:

– Rượu từ 20 độ trở lên áp dụng thuế suất theo lộ trình tăng từ 50% lên 55% (từ 01/01/2016-31/12/2016), lên 60% (từ 01/01/2017-31/12/2017) và 65% (từ 01/01/2018);

– Rượu dưới 20 độ tăng thuế suất thuế TTĐB từ 25% lên 30% từ ngày 01/01/2016 và lên 35% từ ngày 01/01/2018;

– Bia từ ngày 01/01/2016 tăng từ 50% lên 55%; từ ngày 01/01/2017 tăng lên 60%; từ ngày 01/01/2018 tăng lên 65%.

Lưu ý: Để nắm rõ hơn về Biểu thuế TTĐB, mời bạn đọc xem chi tiết trong Văn bản hợp nhất số 08/VBHN-VPQH theo đường dẫn đã đề cập trong mục 1.2 nêu trên.

Khi các hậu quả về sức khỏe, kinh tế và xã hội của các sản phẩm như rượu, bia, thuốc lá… ngày càng rõ ràng – đây là những sản phẩm góp phần chính gây ra những bệnh không lây nhiễm toàn cầu. Việt Nam cũng như Chính phủ nhiều nước trên thế giới đã sử dụng thuế TTĐB nhằm hạn chế người tiêu dùng sử dụng các sản phẩm không lành mạnh.

Thuế tiêu thụ đặc biệt khiến người tiêu dùng phải trả giá cao hơn nhiều so với giá sản xuất, làm giảm nhu cầu đối với các sản phẩm đánh thuế. Việc áp dụng mức thuế cao, khiến giá bán sản phẩm cao nhằm hạn chế việc sử dụng của nhiều người.

>> Xem chi tiết: Các mặt hàng chịu thuế tiêu thụ đặc biệt

- Góp phần bảo vệ môi trường

Một trong những vai trò hết sức quan trọng của thuế TTĐB là góp phần vào bảo vệ môi trường, bạn đọc hãy cùng phân tích vai trò này của thuế TTĐB sau đây:

– Khuyến khích người dân tiêu dùng các loại xăng thân thiện môi trường: Luật thuế TTĐB quy định thuế suất thấp hơn đối với xăng sinh học, cụ thể áp dụng thuế suất 8% với xăng E5 và xăng E10 áp dụng thuế suất 7%, trong khi đó xăng khoáng áp dụng thuế suất 10%

– Khuyến khích phát triển dòng xe chiến lược dung tích nhỏ, thúc đẩy việc sử dụng các chủng loại xe tiết kiệm nhiên liệu và thân thiện với môi trường: Luật số 106/2016/QH13 đã quy định giảm thuế suất thuế TTĐB đối với xe ô tô dưới 9 chỗ có dung tích xi lanh từ 2.000 cm3 trở xuống, cụ thể như sau: Giảm thuế suất thuế TTĐB đối với dòng xe ô tô có dun, dung tích xi lanh dưới 2.000 cm3 và chia thành các nhóm nhỏ: (1) Loại có dung tích xi lanh từ 1.500 cm3 trở xuống: Từ ngày 01/01/2018 áp dụng thuế suất 35% (giảm 10% so với quy định tại Luật số 70/2014/QH13); (2) Loại trên 1.500 cm3 đến 2.000 cm3 : Từ ngày 01/01/2018 áp dụng thuế suất 40% (giảm 5% so với quy định tại Luật số 70/2014/QH13)

– Khuyến khích sử dụng xe ô tô thân thiện môi trường như xe chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, xe chạy điện: Luật thuế TTĐB quy định xe chạy bằng xăng kết hợp năng lượng điện áp dụng thuế suất chỉ bằng 70% mức thuế suất của xe ô tô cùng loại chạy xăng; xe ô tô chạy bằng năng lượng sinh học áp dụng mức thuế suất chỉ bằng 50% mức thuế suất của xe ô tô cùng loại chạy xăng; giảm thuế suất thuế TTĐB đối với xe ô tô điện: (1) Loại chở người từ 9 chỗ trở xuống áp dụng thuế suất 15% (giảm 10% so với quy 4 định tại Luật số 70/2014/QH13); (2) Loại chở người từ 10 đến dưới 16 chỗ: áp dụng thuế suất 10% (giảm 5% so với quy định tại Luật số 70/2014/QH13); (3) Loại chở người từ 16 đến dưới 24 chỗ: áp dụng thuế suất 5% (giảm 5% so với quy định tại Luật số 70/2014/QH13)

Lưu ý: Để nắm rõ hơn về Biểu thuế TTĐB, mời bạn đọc xem chi tiết trong Văn bản hợp nhất số 08/VBHN-VPQH theo đường dẫn đã đề cập trong mục 1.2 nêu trên.

- Nâng cao ý thức của người tiêu dùng

Khi người tiêu dùng mua một sản phẩm, họ thường không để tâm đến việc sử dụng sản phẩm đó có ảnh hưởng như thế nào đến những người khác. Trong kinh tế học, tác động này được gọi là ảnh hưởng ngoại lai.

Lấy ví dụ như một người mua một bao thuốc lá, họ có thể không nghĩ đến tác động tiêu cực đến sức khỏe của họ và những người xung quanh. Thuế tiêu thụ đặc biệt lúc này có vai trò như một khoản chi phí bù đắp những ảnh hưởng ngoại lai này, bằng cách sử dụng tiền thuế thu được để đầu tư vào các dự án y tế nhằm chữa trị cho những người chịu ảnh hưởng từ tác động kể trên.

Số tiền thuế cũng khiến người tiêu dùng có ý thức hơn trong việc sử dụng các mặt hàng gây ảnh hưởng xấu đến sức khỏe, môi trường…từ đó thúc đẩy tư duy tiết kiệm và lựa chọn sản phẩm thay thế thân thiện hơn với môi trường.

Bằng cách hiểu về vai trò của thuế tiêu thụ đặc biệt, các nhà làm luật có thể đạt được các mục tiêu chính sách một các hiệu quả hơn trong việc giảm tác động của thuế lũy thoái.

3. Theo dõi thuế TTĐB đơn giản với MISA AMIS Kế toán

Thuế TTĐB đã góp phần định hướng sản xuất, tiêu dùng của xã hội, điều tiết thu nhập của người tiêu dùng có thu nhập cao, góp phần tái phân phối thu nhập, đảm bảo công bằng xã hội; góp phần bảo vệ môi trường; cũng như là một nguồn thu quan trọng trong Ngân sách nhà nước. Hiểu được vai trò của thuế TTĐB giúp người tiêu dùng và doanh nghiệp nâng cao ý thức tiêu dùng các mặt hàng thân thiện và bảo vệ môi trường, xây dựng một xã hội văn minh và tốt đẹp hơn.

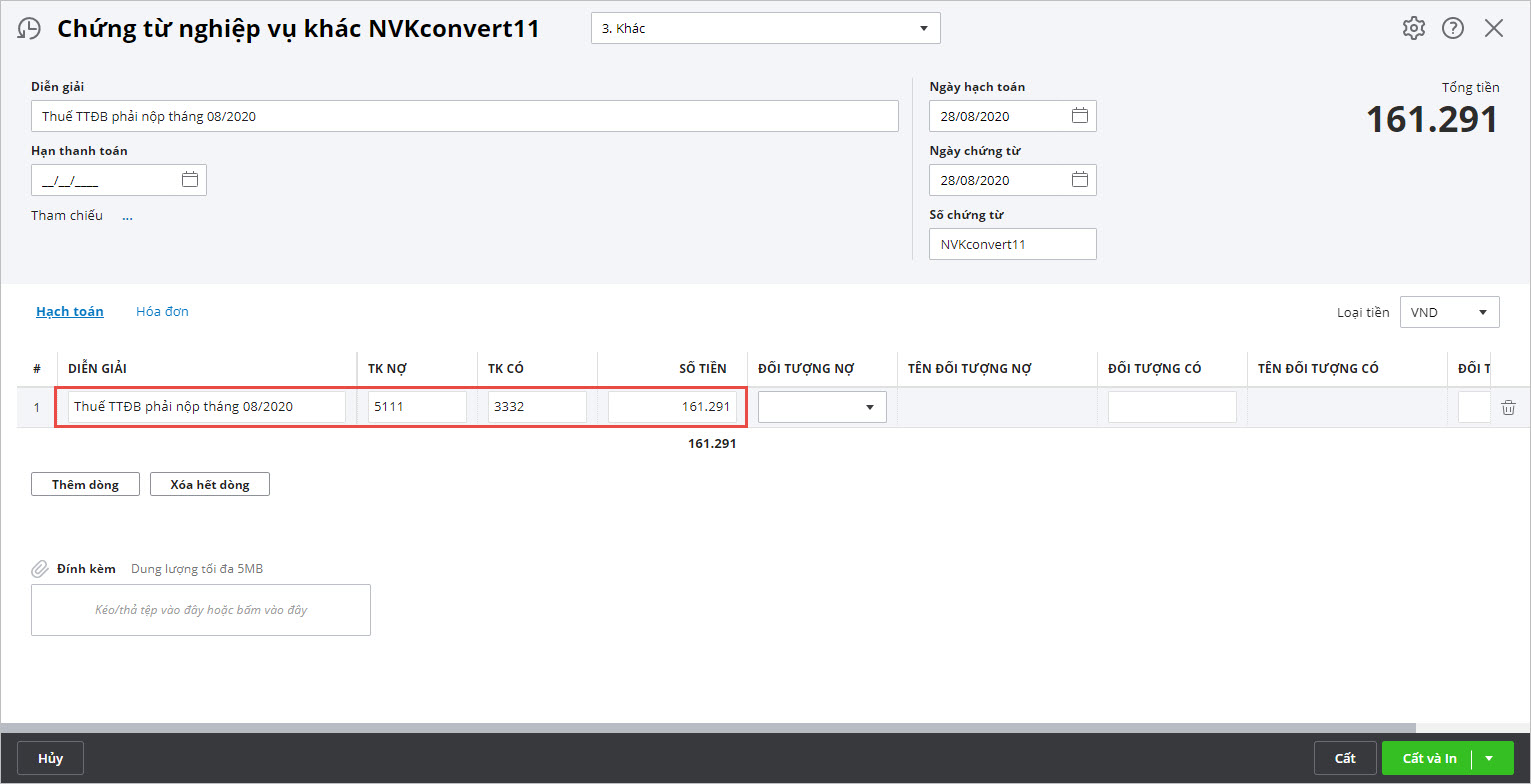

Hiện trên phần mềm kế toán online MISA AMIS có các tính năng hỗ trợ kế toán thực hiện tốt yêu cầu đối với các nghiệp vụ về thuế Tiêu thụ đặc biệt như lập chứng từ bán hàng, lập tờ khai thuế TTĐB, Hạch toán thuế TTĐB phải nộp, hướng dẫn nộp thuế TTĐB… giúp kế toán dễ dàng hạch toán, lên tờ khai thuế TTĐB. Hướng dẫn thực hiện trên phần mềm như sau:

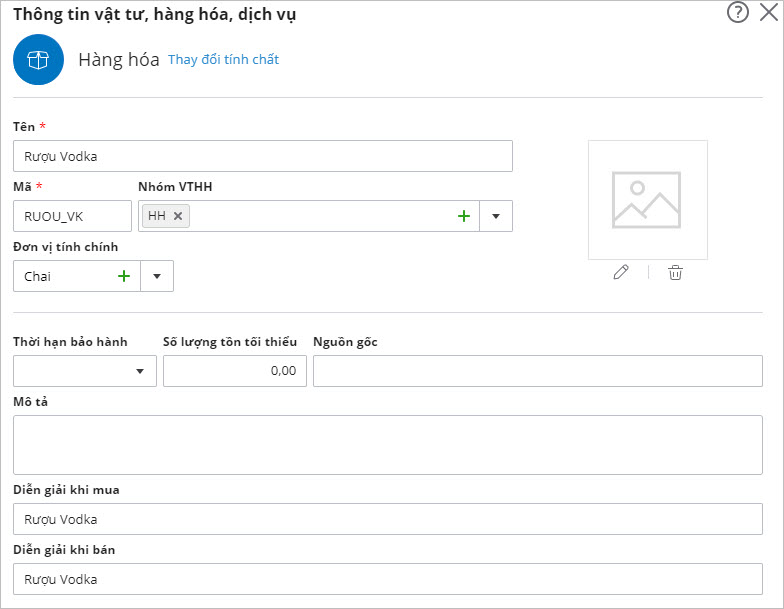

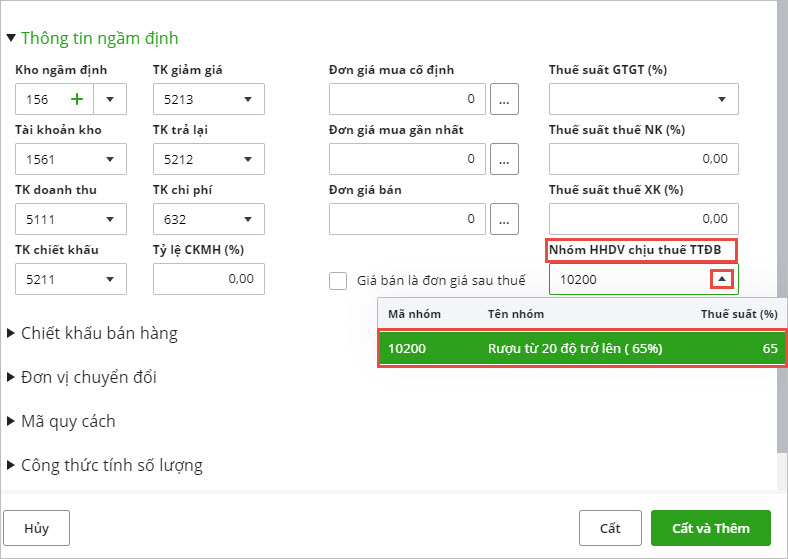

Bước 1: Khai báo hàng hóa, dịch vụ thuộc đối tượng chịu thuế TTĐB:

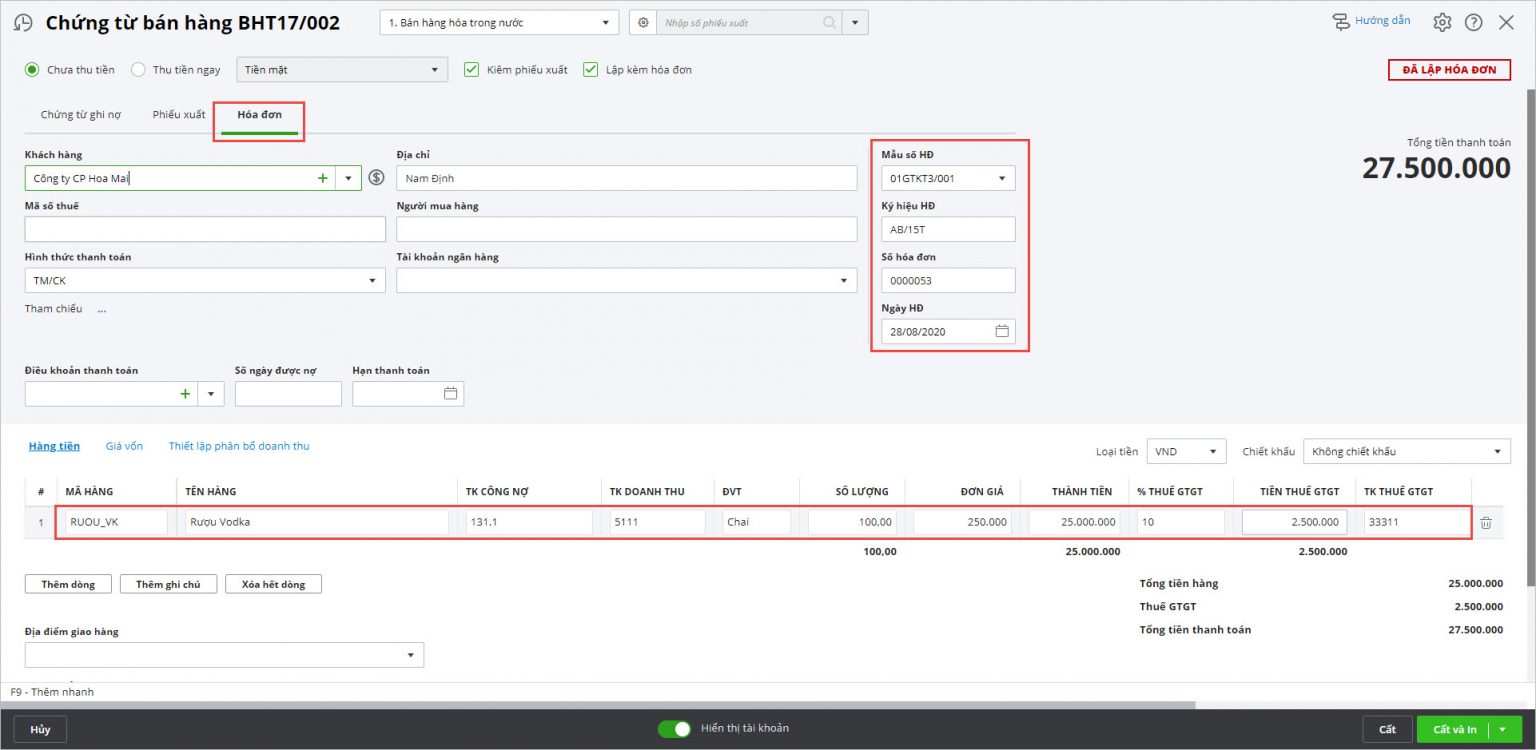

Bước 2: Bán hàng hóa, dịch vụ thuộc đối tượng chịu thuế TTĐB:

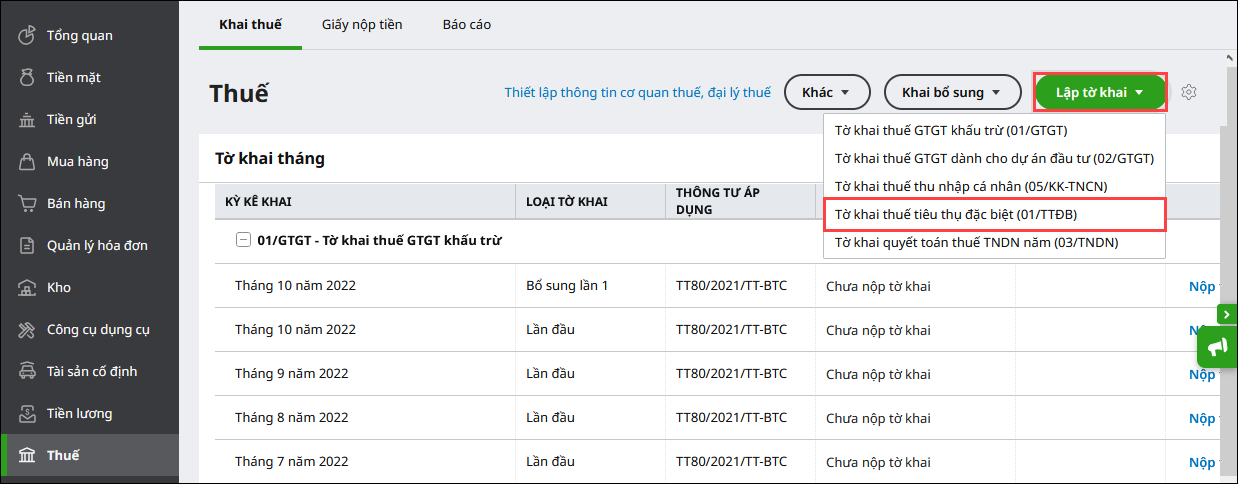

Bước 3: Lập tờ khai thuế TTĐB:

Bước 4: Hạch toán thuế TTĐB phải nộp:

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/