Lợi nhuận và dòng tiền là hai vấn đề đóng vai trò quan trọng bậc nhất trong mắt người quản trị doanh nghiệp hay nhà đầu tư. Có không ít doanh nghiệp chưa hiểu được rõ ràng đặc điểm và vai trò của hai khái niệm này, dẫn đến đưa ra các quyết định kinh doanh sai lầm, gây ảnh lớn đến kết quả kinh doanh và tình hình tài chính của doanh nghiệp. Hãy cùng theo dõi bài viết sau đây để xác định sự khác biệt giữa dòng tiền và lợi nhuận như thế nào cũng như cái nào quan trọng hơn đối với doanh nghiệp

1. Lợi nhuận

1.1 Khái niệm

Lợi nhuận của một doanh nghiệp là khoản chênh lệch giữa doanh thu và chi phí mà doanh nghiệp đã bỏ ra từ các hoạt động của doanh nghiệp trong một kỳ hoạt động nhất định.

1.2 Các chỉ tiêu lợi nhuận

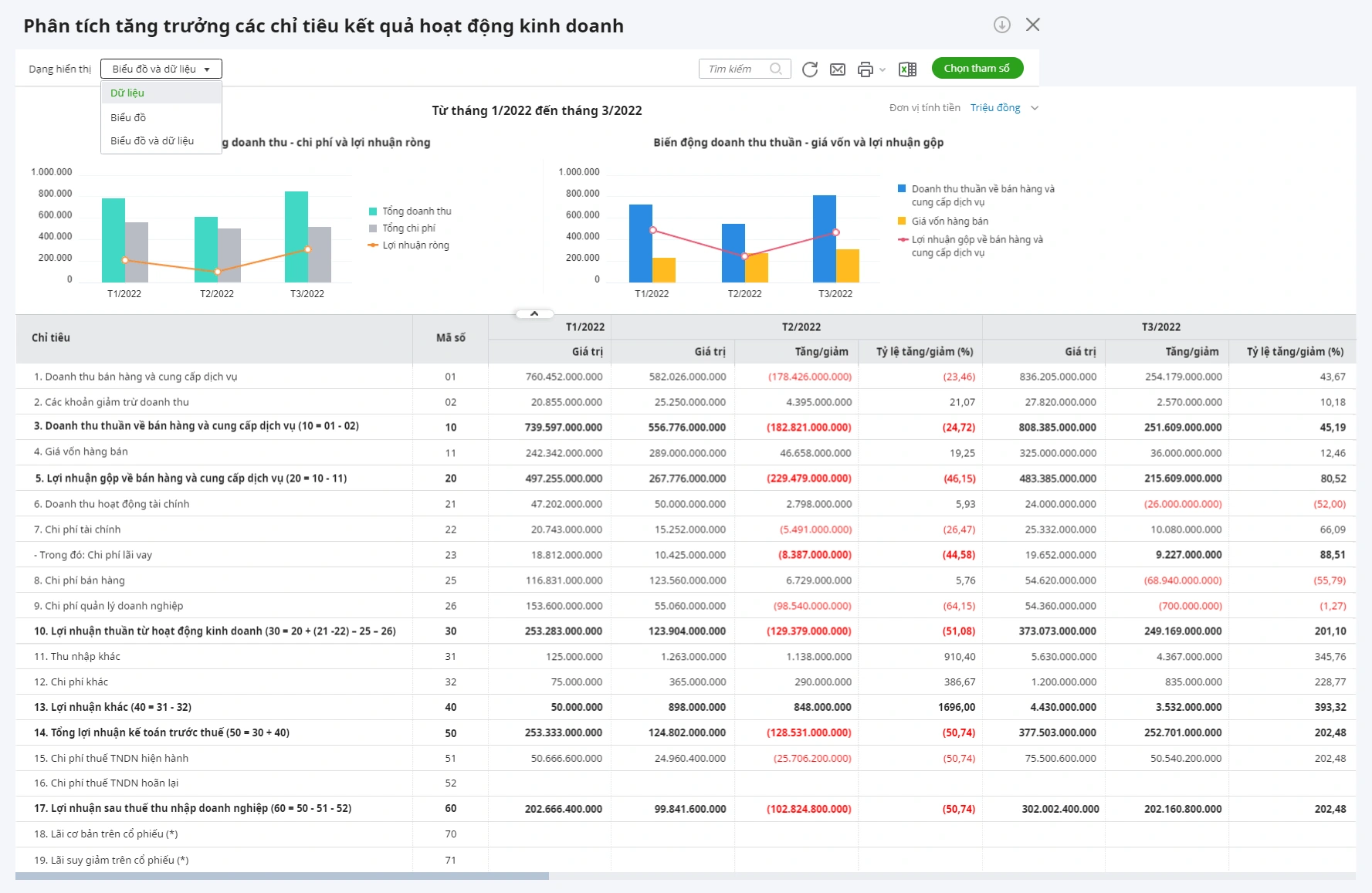

Lợi nhuận là một chỉ tiêu tài chính quan trọng, thể hiện kết quả, hiệu quả hoạt động sản xuất kinh doanh của doanh nghiệp và cũng là chỉ tiêu tài chính cơ sở để đánh giá, dự báo khả năng, tiềm năng sinh lời của doanh nghiệp trong tương lai.

Các chỉ tiêu lợi nhuận thường được sử dụng theo mẫu Báo cáo kết quả hoạt động kinh doanh (Mẫu số B02-DN ban hành theo Thông tư số 200/2014/TT-BTC), chi tiết như sau:

| Chỉ tiêu lợi nhuận | Công thức xác định | Diễn giải | ||||||||||||

| Lợi nhuận gộp về bán hàng và cung cấp dịch vụ |

|

Lợi nhuận gộp về bán hàng và cung cấp dịch vụ là giá trị chênh lệch giữa doanh thu thuần (về bán hàng và cung cấp dịch vụ) với giá vốn hàng bán; nói cách khác lợi nhuận gộp là khoảng cách chênh lệch giữa giá bán và giá vốn của tất cả sản phẩm, dịch vụ bán ra trong kỳ. | ||||||||||||

| Lợi nhuận thuần từ hoạt động kinh doanh |

|

Lợi nhuận thuần từ hoạt động kinh doanh là kết quả cuối cùng mà hoạt động kinh doanh chính của doanh nghiệp đem lại trong kỳ, được xác định từ Lợi nhuận gộp điều chỉnh tăng, giảm (+,-) doanh thu, chi phí tài chính trong kỳ, điều chỉnh giảm các chi phí bán hàng, chi phí quản lý doanh nghiệp. Được kỳ vọng chiếm tỷ trọng chính trong tổng lợi nhuận của doanh nghiệp, là thước đo để các chủ sở hữu, nhà đầu tư cân nhắc trước khi rót vốn. Chỉ tiêu lợi nhuận này là một trong những thông tin quan trọng nhất để đánh giá triển vọng của doanh nghiệp trong tương lai. |

||||||||||||

|

Lợi nhuận khác |

|

Lợi nhuận khác là giá trị chênh lệch giữa thu nhập khác và chi phí khác, phát sinh từ các hoạt động ngoài hoạt động kinh doanh, hoạt động tài chính. | ||||||||||||

| Tổng lợi nhuận kế toán trước thuế |

|

Tổng lợi nhuận kế toán trước thuế là tổng lợi nhuận thuần từ hoạt động kinh doanh và lợi nhuận khác, là phần lợi nhuận của doanh nghiệp chưa trừ chi phí thuế TNDN. | ||||||||||||

| Lợi nhuận sau thuế thu nhập doanh nghiệp |

|

Lợi nhuận sau thuế TNDN là phần lợi nhuận còn lại doanh nghiệp được nhận sau khi đã trừ đi tất cả các loại chi phí và thuế TNDN. Lợi nhuận sau thuế nhằm xác định hoạt động kinh doanh của doanh nghiệp là lãi, lỗ hay hòa vốn. Lợi nhuận sau thuế dương và liên tục tăng cho thấy doanh nghiệp đang hoạt động tốt và có triển vọng tốt. Đối với các doanh nghiệp có quy mô lớn, lợi nhuận sau thuế còn là nguồn thu nhập của các cổ đông. |

1.3 Ý nghĩa của lợi nhuận

Lợi nhuận của doanh nghiệp là chỉ tiêu phản ánh kết quả hoạt động sản xuất kinh doanh của doanh nghiệp trong một kỳ hoạt động. Lợi nhuận có ý nghĩa vô cùng quan trọng với doanh nghiệp, thể hiện trên các khía cạnh sau:

- Lợi nhuận phản ánh hiệu quả hoạt động sản xuất kinh doanh của doanh nghiệp. Khi lợi nhuận dương và tăng trưởng đều cho thấy doanh nghiệp đang kinh doanh hiệu quả. Ngược lại, khi lợi nhuận âm có nghĩa doanh nghiệp đang bị thua lỗ, doanh thu không đủ bù đắp chi phí. Nếu lợi nhuận đang giảm dần ở các kỳ gần đây, doanh nghiệp đang đối diện với thực trạng hoạt động kém hiệu quả, cần xem xét, điều chỉnh lại hoạt động sản xuất kinh doanh.

- Lợi nhuận là nguồn phân phối cho chủ sở hữu dưới hình thức chia lãi hoặc chi trả cổ tức trong các công ty cổ phần.

- Lợi nhuận là nguồn tích luỹ bổ sung vốn kinh doanh cho doanh nghiệp giúp doanh nghiệp mở rộng quy mô, là tiền đề cho sự tăng trưởng quy mô trong tương lai.

2. Dòng tiền

1.1 Khái niệm

Dòng tiền thể hiện lưu chuyển tiền vào (dòng tiền vào) và lưu chuyển tiền ra khỏi doanh nghiệp (dòng tiền ra) trong một kỳ hoạt động nhất định.

Ví dụ: Khi một doanh nghiệp bán ra một sản phẩm và nhận tiền thanh toán từ khách hàng, thì dòng tiền sẽ chảy vào doanh nghiệp thông qua hoạt động thu tiền; ngược lại, khi doanh nghiệp mua nguyên vật liệu để sản xuất hàng hóa, thanh toán tiền cho nhà cung cấp, dòng tiền lưu chuyển ra khỏi doanh nghiệp thông qua hoạt động thanh toán tiền mua nguyên vật liệu.

Dòng tiền của một doanh nghiệp có thể dương hoặc âm. Dòng tiền dương có nghĩa là lượng tiền di chuyển vào lớn hơn so với lượng tiền di chuyển ra, hiểu đơn giản, số tiền doanh nghiệp thu được lớn hơn số tiền doanh nghiệp chi ra. Ngược lại khi dòng tiền thể hiện bằng số âm, doanh nghiệp có lượng tiền di chuyển ra lớn hơn so với lượng tiền di chuyển vào, doanh nghiệp đó chi nhiều hơn thu.

1.2 Các dòng tiền trong doanh nghiệp

Dòng tiền của doanh nghiệp phát sinh từ ba nguồn hoạt động

Trong đó:

| Dòng tiền | Nguồn phát sinh |

| Dòng tiền hoạt động kinh doanh | Là dòng tiền tạo ra từ hoạt động sản xuất kinh doanh thường xuyên của doanh nghiệp |

| Dòng tiền vào: chủ yếu là tiền thu từ bán hàng và cung cấp dịch vụ | |

| Dòng tiền ra:

+ Các khoản tiền trả cho người cung cấp nguyên vật liệu + Tiền trả cho người lao động + Tiền nộp thuế, phí + Tiền chi trả lãi vay… |

|

| Dòng tiền hoạt động đầu tư | Là dòng tiền vào và ra từ hoạt động đầu tư mua sắm, hình thành nên tài sản dài hạn và các khoản đầu tư tài chính của doanh nghiệp. |

|

|

| Dòng tiền ra từ hoạt động đầu tư gồm khoản chi mua sắm tài sản cố định, chi góp vốn đầu tư | |

| Dòng tiền hoạt động tài chính | Là dòng tiền phát sinh từ các hoạt động động huy động vốn cho doanh nghiệp như quyết định vay vốn, phát hành cổ phiếu, gọi vốn góp, trả nợ, mua lại cổ phần… |

1.3 Ý nghĩa của dòng tiền

Dòng tiền được ví như dòng máu của doanh nghiệp, không có dòng tiền, gần như bất cứ hoạt động nào cũng không thể triển khai.

Các doanh nghiệp lớn có thể dễ dàng huy động vốn các trên thị trường tài chính trong trường hợp thiếu hụt tiền mặt. Tuy nhiên, không phải lúc nào doanh nghiệp cũng có thể huy động vốn ngay khi có nhu cầu sử dụng tiền và doanh nghiệp cũng không thể huy động vốn liên tục trong thời gian dài. Cân đối dòng tiền lưu thông hợp lý là một yêu cầu tất yếu để doanh nghiệp tồn tại.

Các doanh nghiệp vừa và nhỏ không dễ dàng tiếp cận với các nguồn huy động vốn, khó khăn này là một trong những rào cản lớn nhất đe dọa sự tồn tại, tăng trưởng của các doanh nghiệp vừa và nhỏ trong bối cảnh kinh tế vi mô có nhiều biến động. Hơn ai hết, các doanh nghiệp vừa và nhỏ cần hiểu được tầm quan trọng của dòng tiền và xây dựng, thực hiện kế hoạch quản trị dòng tiền một cách thận trọng, khôn ngoan.

Như vậy, không phụ thuộc quy mô doanh nghiệp, kiểm soát, cân đối dòng tiền và xây dựng kế hoạch dòng tiền có vai trò tối quan trọng, đảm bảo sự sống còn cho mọi doanh nghiệp.

3. Phân biệt lợi nhuận và dòng tiền

Lợi nhuận và dòng tiền không giống nhau khi nhìn trên góc độ ghi nhận từng chỉ tiêu. Lợi nhuận phản ánh kết quả kinh doanh của doanh nghiệp trong kỳ với nguyên tắc ghi nhận doanh thu chi phí trên cơ sở dồn tích, tức là ghi nhận tại thời điểm phát sinh, dù đã thu được tiền hay chưa thu được tiền thì lợi nhuận vẫn được ghi nhận. Dòng tiền được ghi nhận khi tiền thực thu vào, thực chi ra khỏi tài khoản của doanh nghiệp.

Doanh thu được ghi nhận trên báo cáo kết quả kinh doanh khi hoàn thành nghĩa vụ bàn giao, nghiệm thu với khách hàng, nhưng phải đợi tới khi nhận thanh toán từ khách hàng, lưu chuyển tiền vào từ hoạt động kinh doanh mới được ghi nhận dòng tiền thu về. Tương tự, mặc dù chi phí đã phát sinh vào kỳ trước, nhưng có thể sang kỳ sau, khi doanh nghiệp chi tiền thanh toán cho nhà cung cấp, thì tại kỳ thanh toán tiền cho nhà cung cấp, dòng tiền chi ra mới được ghi nhận.

Ví dụ: Công ty thương mại ABC kinh doanh máy tính. Trong kỳ hoạt động tháng 6/2022, có các nghiệp vụ dưới đây:

| Nghiệp vụ | Số tiền (dvt: triệu đồng) | Ngày |

| Phát sinh chi phí mua ngoài, chưa thanh toán tiền | 20 | 1/6/22 |

| Đặt cọc hợp đồng mua 30 máy tính từ nhà cung cấp Y | 55 | 5/6/22 |

| Bán hàng cho khách hàng A, 20 máy, nhận thanh toán ngay | 35 | 10/6/22 |

| Bán 40 máy cho khách hàng B, cho phép trả sau trong 45 ngày (khách hàng chưa thanh toán) | 58 | 15/6/22 |

Ảnh hưởng tới lợi nhuận, dòng tiền từ các nghiệp vụ như sau:

| Nghiệp vụ | Ảnh hưởng tới lợi nhuận | Ảnh hưởng tới dòng tiền |

| Phát sinh chi phí mua ngoài, chưa thanh toán tiền | – 20 | 0 |

| Đặt cọc hợp đồng mua 30 máy tính từ nhà cung cấp Y | 0 | – 55 |

| Bán hàng cho khách hàng A, 20 máy, nhận thanh toán ngay | + 20 | + 20 |

| Bán 40 máy cho khách hàng B, cho phép trả sau trong 45 ngày (khách hàng chưa thanh toán) | + 58 | 0 |

Doanh nghiệp có thể có lợi nhuận dương nhưng lại có lưu chuyển tiền thuần âm, Một ví dụ minh hoạt cho tình huống này là trường hợp của công ty CP Tập Đoàn Đất Xanh (HOSE: DXG). Dù liên tục báo lãi, với số lãi tăng dần từ 2016 tới 2019, nhưng dòng tiền từ hoạt động kinh doanh của DXG liên tiếp âm (từ năm 2016), chủ yếu do Công ty tăng mạnh số dư các khoản phải thu, hàng tồn kho, chi phí trả trước. Báo cáo lưu chuyển tiền tệ năm 2019 của công ty ghi nhận dòng tiền thuần từ hoạt động kinh doanh là (-1,796) tỷ đồng do tăng 18% số dư khoản phải thu, tăng 61% số dư hàng tồn kho và tăng 74 lần chi phí trả trước tại thời điểm 31/12/2019 so với thời điểm 31/12/2018.

Doanh nghiệp có thể có dòng tiền dương nhưng không thể tạo ra lợi nhuận lớn, điều này có thể phát sinh do nhiều lý do như: chính sách đầu tư nghiên cứu phát triển sản phẩm còn hạn chế, không chú trọng mở rộng mạng lưới phân phối, co hẹp chính sách bán hàng… Dòng tiền dương tại một thời điểm có thể giúp doanh nghiệp tồn tại tốt trong ngắn hạn, tuy nhiên về dài hạn nếu không tạo ra được sự tăng trưởng về lợi nhuận thì dòng tiền cũng sẽ dần khan hiếm, khả năng tiếp tục duy trì hoạt động bị đe dọa.

4. Lợi nhuận hay dòng tiền quan trọng hơn?

Các nhà quản trị doanh nghiệp (đặc biệt là doanh nghiệp vừa và nhỏ) thường tìm kiếm một thước đo duy nhất để đánh giá hiệu quả hoạt động của doanh nghiệp. Lợi nhuận và dòng tiền đều quan trọng theo các riêng của chúng.

Nhà quản trị cần thận trọng xem xét cả hai yếu tố lợi nhuận và dòng tiền. Tùy thời điểm, tình hình của doanh nghiệp, mà thứ tự ưu tiên dành cho hai yếu tố này có thể linh hoạt thay đổi.

Trong điều kiện thị trường vĩ mô và vi mô thuận lợi, với doanh nghiệp quy mô lớn, có khả năng tài chính ổn định và đang trên tăng trưởng mạnh mẽ, nhà quản trị doanh nghiệp có thể xem xét những chính sách thoáng tay giúp mở rộng và chiếm lĩnh thị trường. Ví dụ, doanh nghiệp cho phép chính sách chiết khấu tốt hơn, chăm sóc khách hàng tốt hơn, chính sách hậu mãi vượt trội so với đối thủ cạnh tranh…

Tất nhiên, những chính sách này sẽ ảnh hưởng tới sự ổn định về dòng tiền trong ngắn hạn; nhưng trong điều kiện thị trường thuận lợi, tiềm lực tài chính tốt, doanh nghiệp dễ dàng tiếp cận các nguồn vốn huy động thì vẫn có thể tự tin tạm thời duy trì dòng tiền kém dồi dào hơn để mở rộng quy mô, tăng trưởng lợi nhuận. Sau một thời gian, ước tính bằng thời gian cho phép khách hàng mua chịu, kết hợp với các biện pháp thận trọng kiểm soát chi phí, kiểm soát tình hình thu hồi công nợ, lợi nhuận sẽ hiện hữu trong tài khoản doanh nghiệp bằng dòng tiền thu về, khi đó, dòng tiền phục hồi, thậm chí, dồi dào hơn trước.

Ngược lại trong điều kiện thị trường bất ổn, nền kinh tế rơi vào suy thoái hoặc các yếu chính trị xã hội không ổn định, doanh nghiệp cần cân nhắc áp dụng những chính sách với mục tiêu cao nhất là ổn định dòng tiền, duy trì hoạt động kinh doanh để vượt qua khủng hoảng, đồng thời thực hiện cắt giảm các chi phí không thiết yếu, hạn chế đầu tư mở rộng thị trường… Những chính sách này có thể ảnh hưởng tiêu cực đến lợi nhuận của doanh nghiệp trong ngắn hạn, tuy nhiên điều quan trọng nhất trong thời kỳ khủng hoảng là doanh nghiệp vẫn giữ được dòng tiền đủ vượt qua giai đoạn khó khăn.

Bên cạnh đó, với các doanh nghiệp vừa và nhỏ, một thực trạng thường gặp là phá sản hoặc giải thể bán thanh lý tài sản để trả nợ do không đủ khả năng thanh toán nợ chứ không phải vì hoạt động không có lợi nhuận. Doanh nghiệp vừa và nhỏ do khó tiếp cận với các nguồn vốn huy động từ chủ sở hữu, nhà đầu tư, ngân hàng… nên càng cần tỉnh táo trong các quyết định liên quan tới dòng tiền.

Các doanh nghiệp này cần dành ưu tiên hàng đầu cho việc duy trì một dòng tiền “khỏe mạnh”, đảm bảo cho sự sống còn của doanh nghiệp mình. Lập kế hoạch kinh doanh, lựa chọn khách hàng và đối tác, tối ưu thời gian luân chuyển vốn và số lượng hàng hóa, đưa ra cảnh báo và dự đoán dòng tiền một cách thận trọng, liên tục là chìa khóa dẫn doanh nghiệp tới cánh cửa thành công.

Về lâu dài, khi doanh nghiệp đã tạo ra lợi nhuận sẽ có dòng tiền thu về, dòng tiền dồi dào tiếp tục giúp doanh nghiệp có sức bật để tăng trưởng doanh nghiệp, lợi nhuận. Lợi nhuận và dòng tiền cộng sinh, bổ trợ cho nhau trong bức tranh tài chính doanh nghiệp. Tuy nhiên, để lợi nhuận chuyển đổi thành dòng tiền chảy vào tài khoản, cần có một độ trễ về thời gian. Khoảng thời gian đó không thể quá dài. Trong khoảng thời gian đó, doanh nghiệp cần có những quyết định huy động vốn, quyết định chi tiêu thực sự thận trọng.

Như vậy, mọi doanh nghiệp dù lớn hay nhỏ đều cần hiểu rõ bản chất của lợi nhuận và dòng tiền doanh nghiệp, từ đó phân biệt được sự khác nhau giữa hai yếu tố tài chính rất quan trọng này của doanh nghiệp. Doanh nghiệp cần có những chính sách hợp lý khi cân nhắc hai yếu tố lợi nhuận và dòng tiền trong từng giai đoạn phát triển của doanh nghiệp mình cũng như trong từng thời điểm biến động của nền kinh tế thị trường.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/