Việc phân bổ thuế TNDN phải nộp đã được quy định trong các văn bản luật nhưng nhiều bạn kế toán chưa nắm rõ nên có thể chưa thực hiện đúng. Bài viết này sẽ giúp doanh nghiệp hiểu rõ các trường hợp phải thực hiện phân bổ thuế TNDN, phương pháp tính toán cụ thể cho từng loại hình hoạt động như: xổ số điện toán, chuyển nhượng bất động sản, cơ sở sản xuất phân bố đa tỉnh, v.v… Đồng thời, hướng dẫn chi tiết cách khai, nộp và quyết toán thuế, kèm ví dụ thực tế để kế toán dễ dàng áp dụng.

1. Các trường hợp được phân bổ thuế TNDN phải nộp

Căn cứ theo Điều 17 Thông tư 80/2021/TT-BTC quy định về các trường hợp được phân bổ thuế TNDN phải nộp như sau:

Khai thuế, tính thuế, quyết toán thuế, phân bổ và nộp thuế thu nhập doanh nghiệp

1. Các trường hợp được phân bổ:

a) Hoạt động kinh doanh xổ số điện toán;

b) Hoạt động chuyển nhượng bất động sản;

c) Đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất;

d) Nhà máy thủy điện nằm trên nhiều tỉnh.

…

Theo đó, các trường hợp được phân bổ thuế thu nhập doanh nghiệp bao gồm:

- Hoạt động kinh doanh xổ số điện toán;

- Hoạt động chuyển nhượng bất động sản;

- Đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất;

- Nhà máy thủy điện nằm trên nhiều tỉnh.

2. Phương pháp phân bổ thuế TNDN phải nộp

2.1 Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với hoạt động kinh doanh xổ số điện toán:

| Số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh nơi có hoạt động kinh doanh xổ số điện toán | = | Số thuế thu nhập doanh nghiệp phải nộp của hoạt động kinh doanh xổ số điện toán (1) | x | Tỷ lệ (%) doanh thu bán vé thực tế (2) |

Chú giải:

- Số thuế thu nhập doanh nghiệp phải nộp của hoạt động kinh doanh xổ số điện toán: là tổng số thuế thu nhập doanh nghiệp phải nộp của hoạt động kinh doanh xổ số điện toán được tính riêng trong kỳ.

- Tỷ lệ (%) doanh thu bán vé thực tế từ hoạt động kinh doanh xổ số điện toán được tính như sau:

| Tỷ lệ (%) doanh thu bán vé thực tế | = | Doanh thu bán vé thực tế từ hoạt động kinh doanh xổ số điện toán tại tỉnh được phân bổ |

| Hướng dẫn phân bổ thuế TNDN |

Trong đó:

-

- Doanh thu bán vé thực tế từ hoạt động kinh doanh xổ số điện toán được xác định theo quy định tại điểm a khoản 2 Điều 13 Thông tư 80/2021/TT-BTC, cụ thể là:

“ Doanh thu bán vé thực tế từ hoạt động kinh doanh xổ số điện toán được xác định như sau:

+ Trường hợp phương thức phân phối vé xổ số điện toán thông qua thiết bị đầu cuối: Doanh thu từ hoạt động kinh doanh xổ số điện toán phát sinh từ các thiết bị đầu cuối đăng ký bán vé xổ số điện toán trong địa giới hành chính từng tỉnh theo hợp đồng đại lý xổ số đã ký với công ty xổ số điện toán hoặc các cửa hàng, điểm bán vé do người nộp thuế thiết lập trên địa bàn.

+ Trường hợp phương thức phân phối vé xổ số điện toán thông qua điện thoại và internet: Doanh thu được xác định tại từng tỉnh nơi khách hàng đăng ký tham gia dự thưởng khi mở tài khoản dự thưởng theo quy định của pháp luật về kinh doanh xổ số điện toán.”

2.2 Phân bổ thuế TNDN phải nộp đối với hoạt động chuyển nhượng bất động sản:

| Số thuế TNDN phải nộp cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản tạm nộp hàng quý và quyết toán | = | Doanh thu tính TNDN của hoạt động chuyển nhượng bất động sản tại từng tỉnh | x | 1% |

Trong đó:

- Doanh thu từ hoạt động chuyển nhượng bất động sản được xác định theo giá thực tế chuyển nhượng bất động sản theo hợp đồng chuyển nhượng, mua bán bất động sản phù hợp với quy định của pháp luật (bao gồm cả các khoản phụ thu và phí thu thêm nếu có).

- Trường hợp giá chuyển quyền sử dụng đất theo hợp đồng chuyển nhượng, mua bán bất động sản thấp hơn giá đất tại bảng giá đất do Ủy ban nhân dân tỉnh, thành phố trực thuộc Trung ương quy định tại thời điểm ký hợp đồng chuyển nhượng bất động sản thì tính theo giá đất do Ủy ban nhân dân tỉnh, thành phố trực thuộc Trung ương quy định tại thời điểm ký hợp đồng chuyển nhượng bất động sản.

- Thời điểm xác định doanh thu tính thuế là thời điểm bên bán bàn giao bất động sản cho bên mua, không phụ thuộc việc bên mua đã đăng ký quyền sở hữu tài sản, quyền sử dụng đất, xác lập quyền sử dụng đất tại cơ quan nhà nước có thẩm quyền.

Lưu ý: Thu nhập từ chuyển nhượng bất động sản phải xác định riêng để kê khai nộp thuế và không áp dụng ưu đãi thuế thu nhập doanh nghiệp.

2.3 Phân bổ thuế TNDN phải nộp đối với người nộp thuế có đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất:

| Số thuế TNDN phải nộp tại từng tỉnh nơi có cơ sở sản xuất | = | Số thuế TNDN phải nộp của hoạt động sản xuất, kinh doanh (1) | x | Tỷ lệ (%) chi phí của cơ sở sản xuất được phân bổ phát sinh thực tế (2) |

Trong đó:

- Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh không bao gồm số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp. Số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi được xác định theo kết quả sản xuất kinh doanh của hoạt động được hưởng ưu đãi và mức ưu đãi được hưởng.

- Tỷ lệ (%) chi phí của cơ sở sản xuất được phân bổ phát sinh thực tế được tính theo công thức:

| Tỷ lệ (%) chi phí của cơ sở sản xuất | = | Chi phí phát sinh của cơ sở sản xuất |

| Tổng chi phí của người nộp thuế (không bao gồm chi phí của hoạt động được hưởng ưu đãi thuế TNDN) |

Chi phí để xác định tỷ lệ phân bổ là chi phí thực tế phát sinh của kỳ tính thuế.

2.4 Phân bổ thuế TNDN phải nộp đối với nhà máy thuỷ điện nằm trên nhiều tỉnh:

Bước 1: Xác định số thuế thu nhập doanh nghiệp phải nộp của nhà máy thuỷ điện

| Số thuế TNDN phải nộp của nhà máy thuỷ điện | = | Số thuế TNDN phải nộp của hoạt động sản xuất, kinh doanh (1) | x | Tỷ lệ (%) chi phí của từng nhà máy thuỷ điện (2) |

Trong đó:

- Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh không bao gồm số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp.

- Tỷ lệ (%) chi phí của từng nhà máy thuỷ điện tính theo công thức:

| Tỷ lệ (%) chi phí của từng nhà máy thuỷ điện | = | Chi phí của từng nhà máy thuỷ điện |

| Tổng chi phí của người nộp thuế (không bao gồm chi phí của hoạt động được hưởng ưu đãi thuế TNDN) |

Chú ý: Chi phí để xác định tỷ lệ phân bổ là chi phí thực tế phát sinh của kỳ tính thuế.

Bước 2: Xác định số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh có nhà máy thủy điện

| Số thuế TNDN phải nộp cho từng tỉnh có nhà máy thủy điện | = | Số thuế TNDN phải nộp của nhà máy thủy điện nhân (đã xác định được ở bước 1) | x | Tỷ lệ (%) giá trị đầu tư của phần nhà máy thủy điện nằm trên địa giới hành chính từng tỉnh trên tổng giá trị đầu tư của nhà máy thủy điện |

3. Khai thuế, quyết toán thuế, nộp thuế với các hoạt động phân bổ

3.1 Đối với hoạt động kinh doanh xổ số điện toán

3.1.1 Khai thuế, tạm nộp thuế hàng quý

Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế tạm nộp hàng quý theo quy định tại điểm b khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP để nộp tiền thuế thu nhập doanh nghiệp vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động kinh doanh xổ số điện toán.

3.1.2 Quyết toán thuế

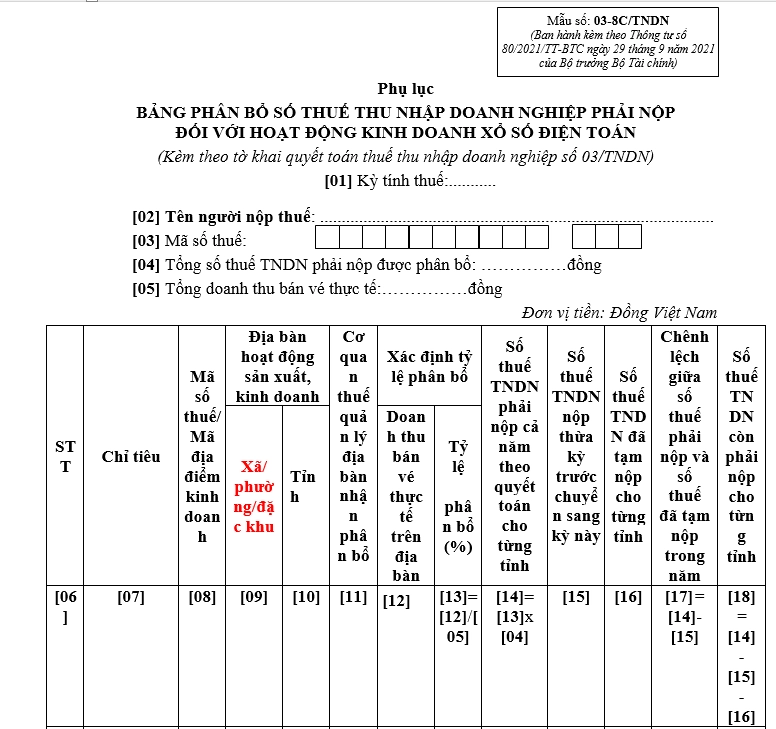

Doanh nghiệp khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động kinh doanh xổ số điện toán theo mẫu số 03/TNDN, nộp phụ lục bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động kinh doanh xổ số điện toán theo mẫu số 03-8C/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC cho cơ quan thuế quản lý trực tiếp;

- Lưu ý: Theo Mục 37 Phần VI Phụ lục II Thông tư 80/2021/TT-BTC được sửa đổi bởi điểm b khoản 7 Điều 1 Thông tư 40/2025/TT-BTC quy định Mẫu 03-8C/TNDN là Phụ lục bảng phân bổ số thuế TNDN phải nộp đối với hoạt động kinh doanh xổ số điện toán.

Doanh nghiệp nộp số tiền thuế phân bổ cho từng tỉnh nơi có hoạt động kinh doanh xổ số điện toán theo quy định tại khoản 4 Điều 12 Thông tư này;

Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn (<) số thuế phải nộp phân bổ cho từng tỉnh theo quyết toán thuế thì người nộp thuế phải nộp số thuế còn thiếu cho từng tỉnh;

Trường hợp số thuế đã tạm nộp theo quý lớn hơn (>) số thuế phải nộp phân bổ cho từng tỉnh thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế và Điều 25 Thông tư này.

3.2 Đối với hoạt động chuyển nhượng bất động sản

3.2.1 Khai thuế, tạm nộp thuế hàng quý

Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế tạm nộp hàng quý theo quy định để nộp tiền thuế thu nhập doanh nghiệp vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản.

>>> Đọc thêm: Cách tính thuế thu nhập doanh nghiệp tạm tính theo quý mới nhất

3.2.2 Quyết toán thuế hoạt động chuyển nhượng bất động sản

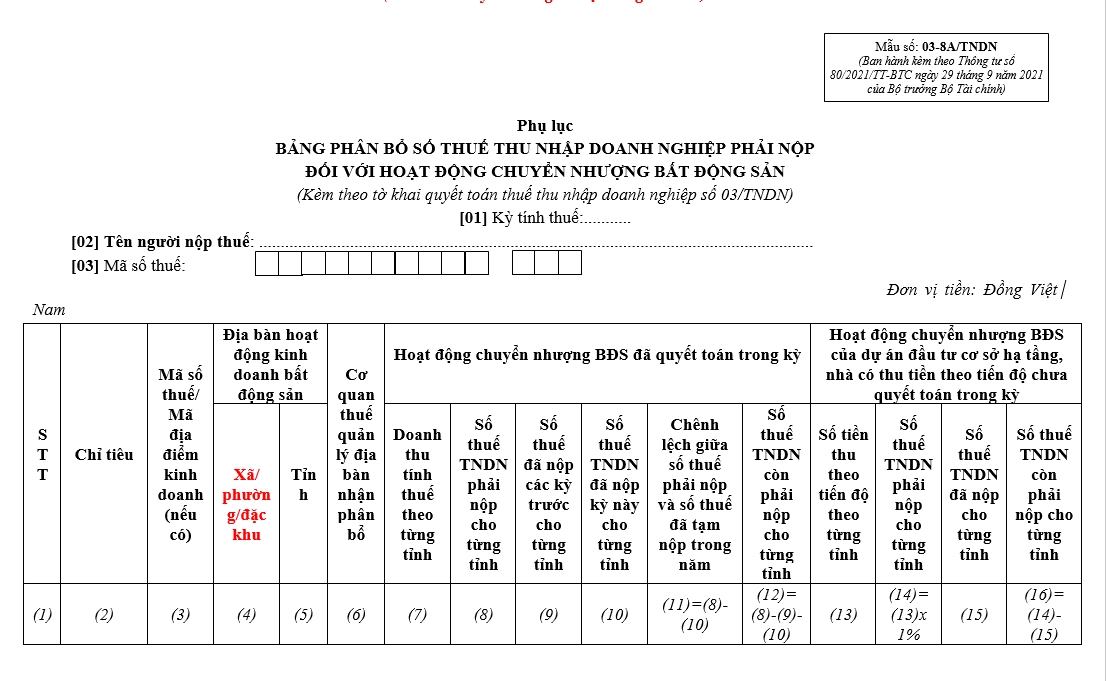

Người nộp thuế khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động chuyển nhượng bất động sản theo mẫu số 03/TNDN, xác định số thuế thu nhập doanh nghiệp phải nộp cho từng tỉnh theo quy định tại phụ lục bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động chuyển nhượng bất động theo mẫu số 03-8A/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC cho cơ quan thuế quản lý trực tiếp;

Lưu ý: Căn cứ theo Mục 35 Phần VI Phụ lục II ban hành kèm Thông tư 80/2021/TT-BTC được sửa đổi bởi điểm b khoản 7 Điều 1 Thông tư 40/2025/TT-BTC quy định Mẫu 03-8A/TNDN là Phụ lục bảng phân bổ số thuế TNDN phải nộp đối với hoạt động chuyển nhượng bất động sản.

Người nộp thuế nộp tiền vào ngân sách nhà nước cho từng tỉnh nơi có hoạt động chuyển nhượng bất động sản theo quy định tại khoản 4 Điều 12 Thông tư 80/2021/TT-BTC;

- Số thuế đã tạm nộp trong năm tại các tỉnh (không bao gồm số thuế đã tạm nộp cho doanh thu thực hiện dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng hoặc cho thuê mua, có thu tiền ứng trước của khách hàng theo tiến độ mà doanh thu này chưa được tính vào doanh thu tính thuế thu nhập doanh nghiệp trong năm) được trừ vào với số thuế thu nhập doanh nghiệp phải nộp từ hoạt động chuyển nhượng bất động sản của từng tỉnh trên mẫu số 03-8A/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC. Nếu chưa trừ hết thì tiếp tục trừ vào số thuế thu nhập doanh nghiệp phải nộp từ hoạt động chuyển nhượng bất động sản theo quyết toán tại trụ sở chính trên mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư này;

- Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn (<) số thuế phải nộp theo quyết toán thuế trên tờ khai quyết toán tại trụ sở chính trên mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư này thì người nộp thuế phải nộp số thuế còn thiếu cho địa phương nơi đóng trụ sở chính;

- Trường hợp số thuế đã tạm nộp theo quý lớn hơn (>) số thuế phải nộp theo quyết toán thuế thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế và Điều 25 Thông tư 80/2021/TT-BTC.

3.3 Đối với đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất

3.3.1 Khai thuế, tạm nộp thuế hàng quý

Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế tạm nộp hàng quý theo quy định tại điểm b khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP để nộp tiền thuế thu nhập doanh nghiệp tại từng tỉnh nơi có cơ sở sản xuất, bao gồm cả nơi có đơn vị được hưởng ưu đãi thuế thu nhập doanh nghiệp.

3.3.2 Quyết toán thuế với đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất

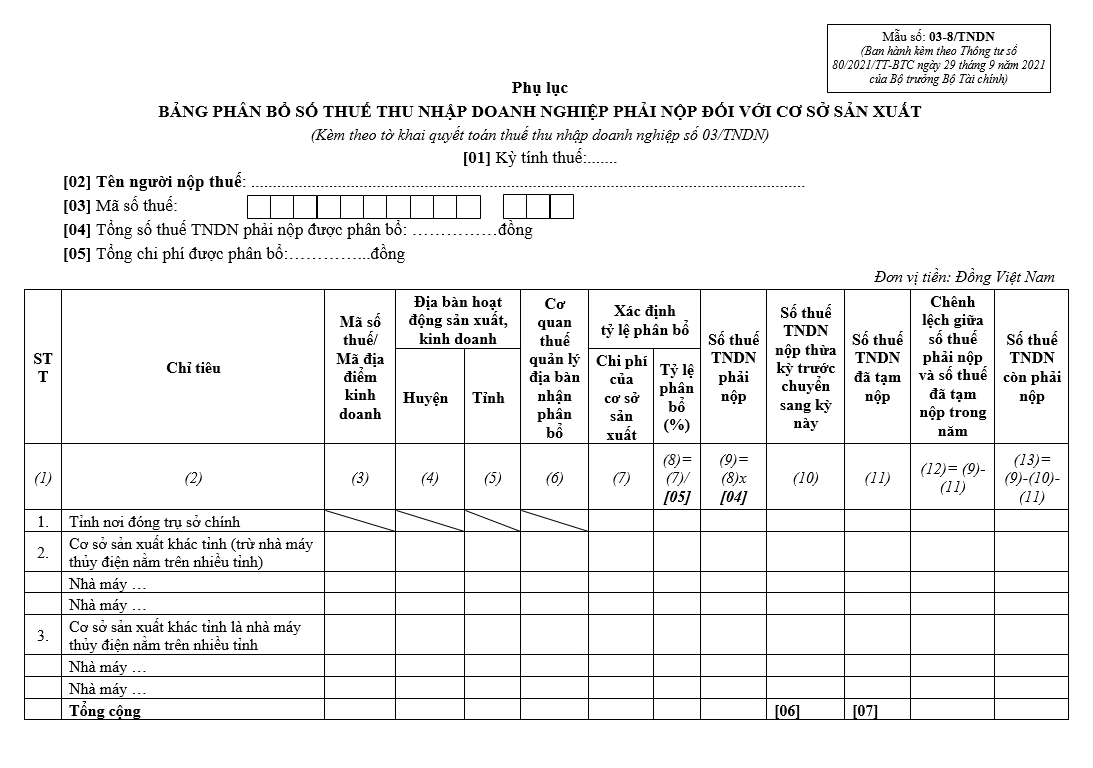

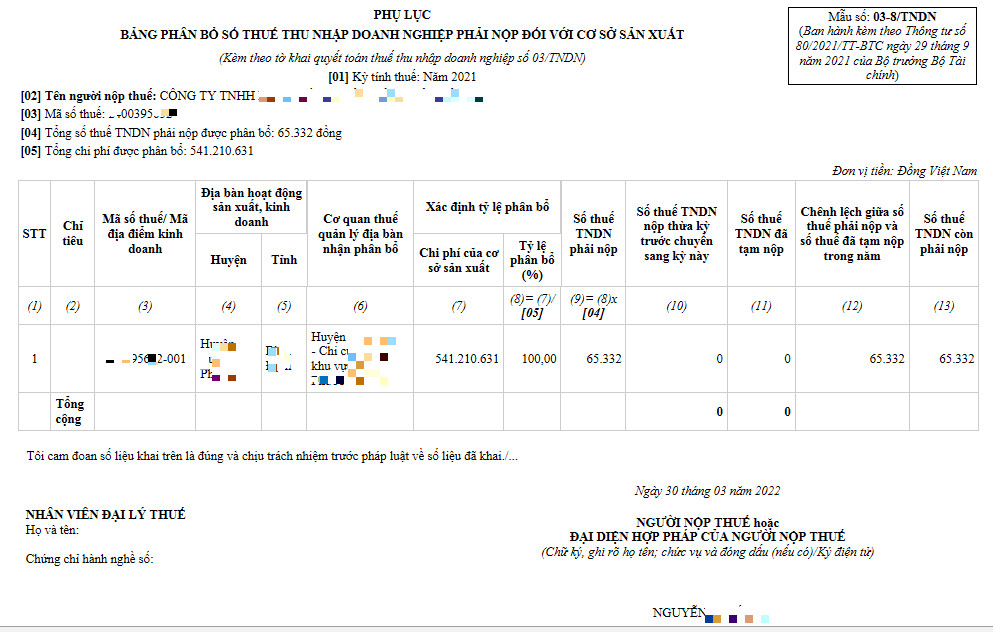

Người nộp thuế khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động sản xuất, kinh doanh theo mẫu số 03/TNDN, nộp phụ lục bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp cho các địa phương nơi được hưởng nguồn thu đối với cơ sở sản xuất theo mẫu số 03-8/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC cho cơ quan thuế quản lý trực tiếp;

Người nộp thuế nộp số tiền thuế phân bổ cho từng tỉnh nơi có cơ sở sản xuất theo quy định tại khoản 4 Điều 12 Thông tư 80/2021/TT-BTC;

- Riêng hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp thì người nộp thuế khai quyết toán thuế theo mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư này tại cơ quan thuế quản lý trực tiếp, xác định số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp theo mẫu số 03-3A/TNDN, 03-3B/TNDN, 03-3C/TNDN, 03-3D/TNDN ban hành kèm theo phụ lục II Thông tư này và nộp tại cơ quan thuế nơi có đơn vị được hưởng ưu đãi khác tỉnh và cơ quan thuế quản lý trực tiếp;

- Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn (<) số thuế phải nộp phân bổ cho từng tỉnh theo quyết toán thuế thì người nộp thuế phải nộp số thuế còn thiếu cho từng tỉnh;

- Trường hợp số thuế đã tạm nộp theo quý lớn hơn (>) số thuế phân bổ cho từng tỉnh thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế và Điều 25 Thông tư 80/2021/TT-BTC.

3.3 Đối với nhà máy thuỷ điện nằm trên nhiều tỉnh

3.3.1 Khai thuế, tạm nộp thuế hàng quý

Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế phải tạm nộp hàng quý theo quy định tại điểm b khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP để nộp tiền thuế thu nhập doanh nghiệp vào ngân sách nhà nước cho từng tỉnh nơi có nhà máy thủy điện.

3.3.2 Quyết toán thuế với nhà máy thuỷ điện nằm trên nhiều tỉnh

- Người nộp thuế khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động sản xuất, kinh doanh theo mẫu số 03/TNDN, nộp thuế nộp phụ lục bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động sản xuất thủy điện theo mẫu số 03-8/TNDN và mẫu số 03-8B/TNDN ban hành kèm theo phụ lục II Thông tư 80/2021/TT-BTC cho cơ quan thuế quản lý trực tiếp;

- Người nộp thuế nộp số tiền phân bổ cho từng tỉnh nơi có nhà máy thuỷ điện theo quy định tại khoản 4 Điều 12 Thông tư 80/2021/TT-BTC;

- Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn (<) số thuế phải nộp phân bổ cho từng tỉnh theo quyết toán thuế thì người nộp thuế phải nộp số thuế còn thiếu cho từng tỉnh;

- Trường hợp số thuế đã tạm nộp theo quý lớn hơn (>) số thuế phân bổ cho từng tỉnh thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế và Điều 25 Thông tư 80/2021/TT-BTC.

4. Ví dụ minh họa phân bổ với đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất

Do giới hạn của bài viết và mức độ phát sinh đối với các hoạt động cần phân bổ số thuế TNDN phổ biến nhất đối với trường hợp doanh nghiệp có các đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất ở khác tỉnh. Do vậy MISA AMIS xin minh họa cách lập tờ khai trong trường hợp này để các bạn tham khảo nếu doanh nghiệp các bạn gặp phải trường hợp này.

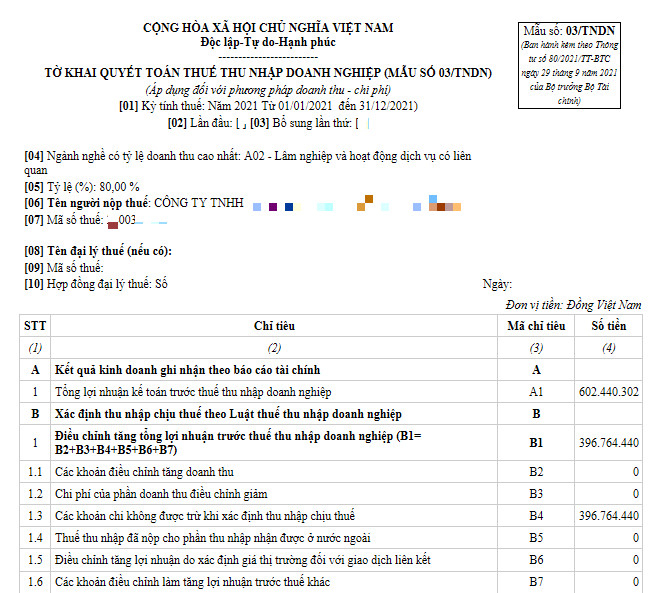

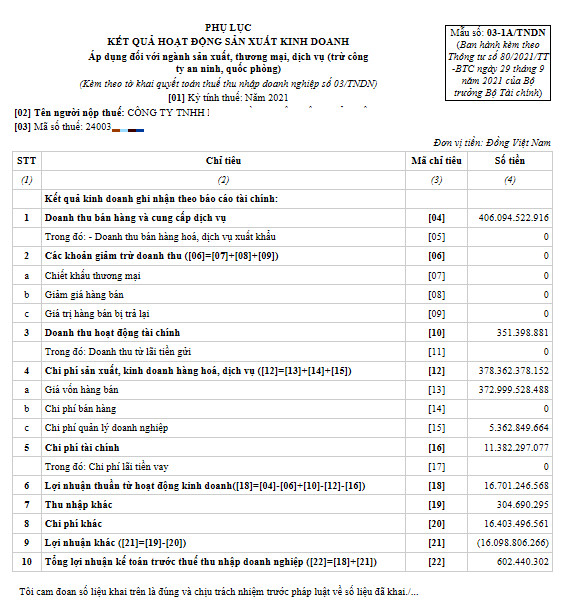

* Ví dụ: Năm 2021, Công ty TNHH thương mại A có hoạt động bán buôn và sản xuất hàng hóa nông sản. Công ty có một cơ sở sản xuất hạch toán phụ thuộc khác tỉnh. Cụ thể số liệu về kết quả hoạt động kinh doanh của toàn công ty (đã bao gồm kết quả kinh doanh của cơ sở sản xuất khác tỉnh) năm 2021 như sau:

| STT | Chỉ tiêu | Số tiền (đồng) |

| Kết quả kinh doanh ghi nhận theo báo cáo tài chính: | ||

| 1 | Doanh thu bán hàng và cung cấp dịch vụ | 406.094.522.916 |

| Trong đó: – Doanh thu bán hàng hoá, dịch vụ xuất khẩu | 0 | |

| 2 | Các khoản giảm trừ doanh thu ([06]=[07]+[08]+[09]) | 0 |

| a | Chiết khấu thương mại | 0 |

| b | Giảm giá hàng bán | 0 |

| c | Giá trị hàng bán bị trả lại | 0 |

| 3 | Doanh thu hoạt động tài chính | 351.398.881 |

| Trong đó: Doanh thu từ lãi tiền gửi | 0 | |

| 4 | Chi phí sản xuất, kinh doanh hàng hoá, dịch vụ

([12]=[13]+[14]+[15]) |

378.362.378.152 |

| a | Giá vốn hàng bán | 372.999.528.488 |

| b | Chi phí bán hàng | 0 |

| c | Chi phí quản lý doanh nghiệp | 5.362.849.664 |

| 5 | Chi phí tài chính | 11.382.297.077 |

| Trong đó: Chi phí lãi tiền vay | 0 | |

| 6 | Lợi nhuận thuần từ hoạt động kinh doanh

([18]=[04]-[06]+[10]-[12]-[16]) |

16.701.246.568 |

| 7 | Thu nhập khác | 304.690.295 |

| 8 | Chi phí khác | 16.403.496.561 |

| 9 | Lợi nhuận khác ([21]=[19]-[20]) | (16.098.806.266) |

| 10 | Tổng lợi nhuận kế toán trước thuế thu nhập doanh nghiệp ([22]=[18]+[21]) | 602.440.302 |

Ngoài ra, công ty cũng tập hợp và hạch toán được riêng số liệu về chi phí thực tế phát sinh tại cơ sở sản xuất năm 2021 là 541.210.631 đồng.

?Từ dữ kiện trên chúng ta sẽ lập bảng tính phân bổ chi phí cho chi nhánh hạch toán phụ thuộc có cơ sở sản xuất này như sau:

| Đơn vị: Công ty TNHH thương mại A | |

| Địa chỉ: ….. | |

| Bảng phân bổ thuế TNDN phải nộp cho chi nhánh phụ thuộc khác tỉnh (cơ sở sản xuất) | |

| Chỉ tiêu | Giá trị |

| Số thuế TNDN phải nộp của toàn công ty | 49.027.678 |

| Tổng chi phí phát sinh trong kỳ của toàn công ty | 406.148.171.790 |

| Chi phí phát sinh riêng tại cơ sở sản xuất | 541.210.631 |

| Tỷ lệ chi phí của CSSX / Tổng CP của toàn công ty | 0,13% |

| Số thuế TNDN phải nộp phải phân bổ cho chi nhánh khác tỉnh | 65.332 |

Trong đó:

Tổng chi phí phát sinh trong kỳ của toàn công ty

= Chi phí sản xuất, kinh doanh hàng hoá, dịch vụ + Chi phí tài chính + Chi phí khác

= 378.362.378.152 + 11.382.297.077 + 16.403.496.561

= 406.148.171.790 đồng.

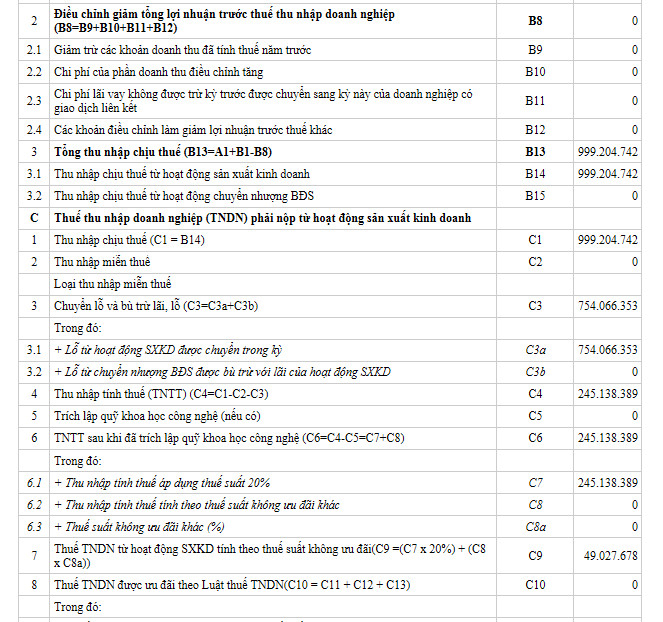

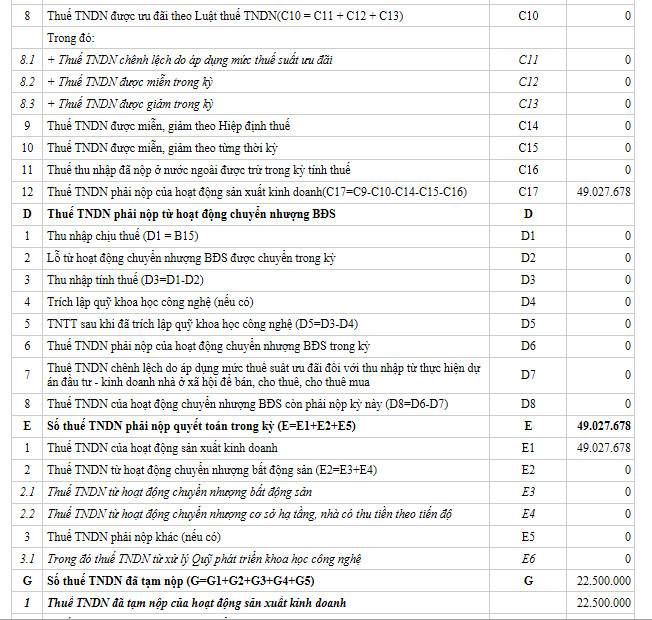

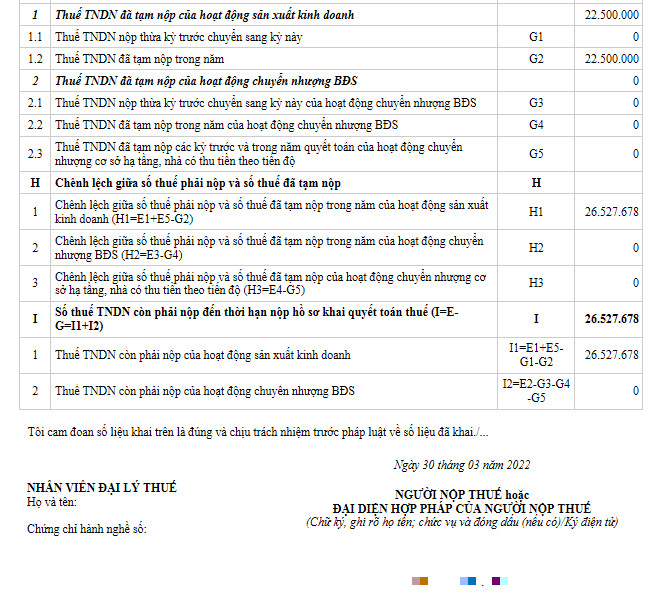

Các bạn xem hình minh họa cách lập tờ khai quyết toán thuế TNDN mẫu số 03/TNDN và và tờ khai phân bổ số thuế TNDN mẫu số 03-8/TNDN phải nộp cho chi nhánh hạch toán phụ thuộc có cơ sản xuất dưới đây:

-

Tờ khai quyết toán thuế TNDN mẫu số 03 theo TT 80/2021/TT-BTC

-

Phụ lục 03-1A-Kết quả hoạt động sản xuất kinh doanh” kèm theo tờ khai quyết toán thuế TNDN theo mẫu TT 80/2021/TT-BTC

-

Phụ lục 03-8-Bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp đối với cơ sở sản xuất” kèm theo tờ khai quyết toán thuế TNDN theo mẫu TT 80/2021/TT-BTC

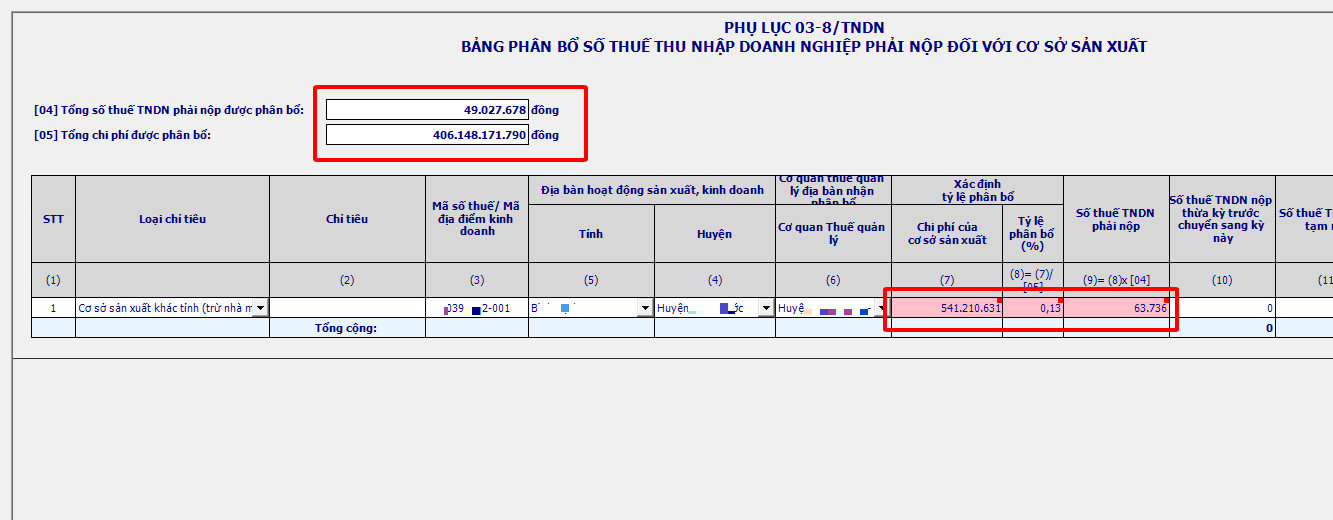

Qua hình ảnh minh họa bên trên các bạn nắm được cách điền các chỉ tiêu và lập được tờ khai quyết toán thuế và phụ lục tờ khai phân bổ số thuế TNDN phải nộp cho chi nhánh phụ thuộc có cơ sở sản xuất. Tuy nhiên để giúp các bạn thực hiện được dễ dàng hơn MISA AMIS xin lưu ý các bạn cách điền một số chỉ tiêu trên phụ lục tờ khai bảng phân bổ như sau:

- Đầu tiên, các bạn sẽ điền vào mã số “[04] Tổng số thuế TNDN phải nộp được phân bổ là: 65.332 đồng” và mã số “[05] Tổng chi phí được phân bổ: 541.210.631 đồng” trước.

- Số liệu các bạn điền vào 2 mã số này sẽ lấy từ bảng tính phân bổ bên ngoài tự lập như mẫu bên trên đã tính.

- Sau đó các bạn tiếp tục điền số liệu vào “chỉ tiêu (7) -Chi phí của cơ sở sản xuất” bằng với mã số [5] bên trên và “chỉ tiêu (8)-Tỷ lệ phân bổ (%)” các bạn điền 100%.

Nếu các bạn điền không đúng phần mềm sẽ báo đỏ vì phần mềm quy định “chỉ tiêu (7) -Chi phí của cơ sở sản xuất” bằng với mã số [5] như bên dưới hình ảnh minh họa điền sai dưới đây.

Minh họa điền sai dữ liệu phân bổ do phần mềm báo lỗi tổng chỉ tiêu (07) không bằng mã số [05] Kết luận

Trên đây là toàn bộ bài viết về phân bổ thuế TNDN cho các hoạt động phải thực hiện phân bổ cho các tỉnh khác trụ sở chính. MISA AMIS hy vọng bài viết sẽ giúp ích cho các bạn kế toán trong công việc khi phát sinh các nghiệp vụ này và biết cách quyết toán thuế TNDN được chính xác.

Nhiệm vụ của kế toán thuế tại các doanh nghiệp là hoàn thiện nghiệp vụ về thuế và đảm bảo doanh nghiệp nộp đầy đủ và đúng thời hạn số thuế phải nộp vào Ngân sách nhà nước. Để làm được điều này, kế toán viên cần có sự tỉ mỉ và cẩn thận đồng thời có sự am hiểu sâu sắc về các nghiệp vụ thuế.

Hiểu rõ được điều này, phần mềm kế toán online MISA AMIS đã cập nhật phân hệ thuế, tích hợp thêm những tính năng mới, cần thiết trong thời kỳ công việc kế toán đang dần đi theo xu hướng chuyển đổi số để đảm bảo nghiệp vụ về thuế đủ và đúng, công tác kế toán thuế đạt hiệu quả cao:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS:

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/