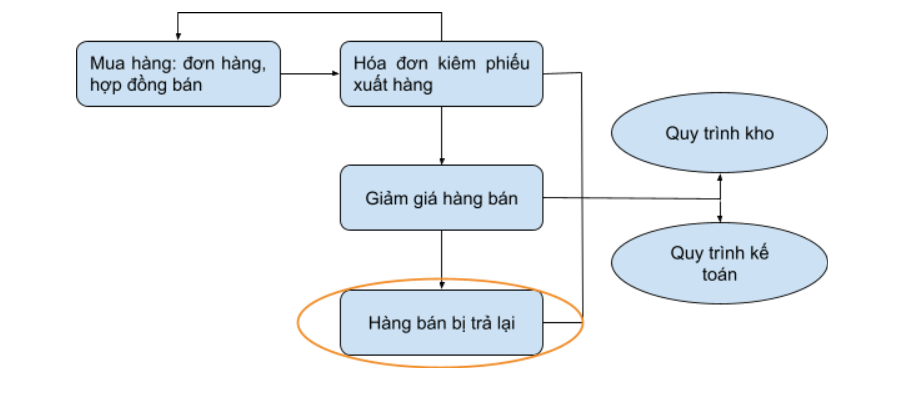

Việc hàng đã xuất bán bị trả lại sẽ gây ra một khoản giảm trừ doanh thu và ảnh hưởng đến việc xác định doanh thu thuần thực tế cũng như xác định kết quả hoạt động kinh doanh của doanh nghiệp trong kỳ.

Có rất nhiều lý do khiến hàng hóa của doanh nghiệp sau khi xuất bán bị trả lại bao gồm cả những lý do chủ quan và lý do khách quan. Dù là lý do gì thì việc hàng bán bị trả lại cũng cần được ghi nhận để đảm bảo tính chính xác cho thông tin kế toán.

1. Hàng bán bị trả lại là gì?

-

Đối với bên bán:

Hàng bán bị trả lại đối với bên bán là số sản phẩm mà doanh nghiệp đã xuất bán hoặc tiêu thụ nhưng bị khách hàng trả lại vì một trong số những lý do như:

– Chất lượng hàng không đảm bảo.

– Hàng hóa sai quy cách, chủng loại.

– Người mua không nhận hàng vì lý do khách quan.

– …

Cùng với chiết khấu thương mại và giảm giá hàng bán, hàng bán bị trả lại là một trong các khoản giảm trừ doanh thu. Giá trị hàng bán bị trả lại sẽ làm thay đổi doanh thu bán hàng thực tế đã phát sinh trong kỳ kinh doanh từ đó làm thay đổi doanh thu thuần của doanh nghiệp trên.

-

Đối với bên mua:

Việc trả lại hàng bán đối với bên mua không làm phát sinh khoản giảm trừ doanh thu hay bất cứ thiệt hại thất thoát nào. Tuy nhiên việc phải trả lại hàng cho người bán sẽ gây tốn thời gian cho chính doanh nghiệp. Đồng thời, kế toán viên cần thực hiện các bút toán hạch toán trả lại hàng mua phù hợp để ghi nhận nghiệp vụ nhằm đảm bảo tính chính xác cho thông tin kế toán.

– Nếu bên mua là công ty đã có hóa đơn thì khi trả lại hàng bán cần xuất hóa đơn với đơn giá phải đúng theo đơn giá trên hóa đơn mua vào.

– Nếu bên mua là cá nhân chưa có hóa đơn thì khi trả lại hàng bán phải thực hiện lập Biên bản ký kết với bên bán về số lượng, giá trị hàng bán đã trả lại.

2. Cách hạch toán hàng bán bị trả lại

Việc hạch toán hóa đơn trả lại hàng không chỉ có bút toán riêng cho từng bên mua và bán mà còn có sự khác biệt giữa doanh nghiệp áp dụng chế độ kế toán theo thông tư 200/2014/TT-BTC và thông tư 133/2016/TT-BTC.

2.1 Hạch toán hàng bán bị trả lại theo thông tư 200

Tại thông tư 200/2014/TT-BTC có tài khoản 5212 – hàng bán bị trả lại được sử dụng để phản ánh doanh thu của hàng hóa bị người mua trả lại trong kỳ kế toán.

Tài khoản 5212 có kết cấu:

Bên nợ: phản ánh doanh thu hàng bán bị trả lại, đã hoàn thiện trả tiền cho người mua hoặc trừ vào khoản phải thu khách hàng đã ghi nhận trước đó đối với số hàng hóa bị trả lại.

Bên có: Kết chuyển số doanh thu hàng bán bị trả lại sang TK 511 – doanh thu bán hàng và cung cấp dịch vụ để xác định doanh thu thuần vào cuối kỳ.

Hướng dẫn hạch toán hàng bán bị trả lại:

a) Bên bán:

Khi doanh nghiệp bán hàng, kế toán viên thực hiện bút toán ghi nhận doanh thu hàng bán và bút toán ghi nhận giá vốn hàng bán:

– Ghi nhận doanh thu:

Nợ TK 1111, 1121, 131

Có TK 5111

Có TK 33311 (nếu có)

– Ghi nhận giá vốn hàng bán:

Nợ TK 632

Có TK 156

Khi khách hàng trả lại hàng, kế toán viên thực hiện bút toán hạch toán trả lại hàng cho người bán bằng cách ghi nhận giảm trừ doanh thu, ghi nhận giảm giá vốn hàng bán:

– Ghi nhận giảm trừ doanh thu:

Nợ TK 5212

Nợ TK 33311 (nếu có)

Có TK 111, 112, 131

– Ghi nhận giảm giá vốn hàng bán:

Nợ TK 156

Có TK 632

Sau đó, kế toán viên thực hiện các bút toán chuyển đổi cuối kỳ, trong đó có bút toán kết chuyển khoản giảm trừ doanh thu đã ghi nhận do hàng bán bị trả lại trong kỳ:

Nợ TK 511

Có TK 5212

Ngoài ra, kế toán viên cũng cần xác định và ghi nhận các chi phí phát sinh có liên quan đến hàng bán bị trả lại (nếu có), bút toán hạch toán:

Nợ TK 641

Có TK 111, 112…

b) Bên mua:

Khi doanh nghiệp mua hàng, kế toán viên thực hiện bút toán ghi nhận hàng mua về:

– Ghi tăng trị giá hàng mua:

Nợ TK 156, 152, 153, 211

Nợ TK 1331 (nếu có)

Có TK 1111, 1121, 331

Khi trả lại hàng mua cho bên bán, kế toán viên ghi nhận giảm giá trị hàng:

Ghi nhận giảm giá trị hàng mua:

Nợ TK 1111, 1121, 331

Có TK 156, 152, 153, 211

Có TK 1331

Ví dụ hạch toán hàng bán bị trả lại theo thông tư 200

Ví dụ 1: Công ty A bán 1 lô hàng trị giá 400.000.000, thuế GTGT 10%, giá vốn là 360.000.000, chưa thu được tiền của khách hàng. Khách hàng trả lại 50% giá trị hợp đồng.

Công ty A áp dụng chế độ kế toán theo thông tư 200.

Căn cứ vào hướng dẫn tại thông tư 200, kế toán viên công ty A hạch toán các nghiệp vụ kinh tế như sau:

Khi xuất bán phản ánh giá vốn và giá bán, ghi:

– Phản ánh giá bán:

Nợ TK 131: 440.000.000

Có TK 511: 400.000.000

Có TK 3331: 40.000.000

– Phản ánh giá vốn:

Nợ TK 632: 360.000.000

Có TK 156: 360.000.000

Khi khách hàng trả lại hàng cho công ty, kế toán hạch toán:

– Ghi giảm 1/2 doanh thu:

Nợ TK 5212: 200.000.000

Nợ TK 3331: 20.000.000

Có TK 131: 220.000.000

– Ghi giảm giá vốn và đồng thời nhập lại hàng hóa:

Nợ TK 156: 180.000.000

Có TK 632: 180.000.000

– Cuối kỳ kế toán thực hiện kết chuyển để ghi nhận khoản giảm trừ doanh thu:

Nợ TK 511: 200.000.000

Có TK 5212: 200.000.000

Ví dụ 2: Công ty Y mua 1 lô hàng hóa trị giá 200.000.000, thuế GTGT 10%, chưa thanh toán nhà cung cấp, do hàng hóa không đúng theo yêu cầu nên trả lại toàn bộ lô hàng trên cho nhà cung cấp.

Công ty Y áp dụng chế độ kế toán theo thông tư 200.

Căn cứ vào hướng dẫn tại thông tư 200, kế toán viên công ty Y hạch toán các nghiệp vụ kinh tế như sau:

– Hạch toán khi mua hàng hóa:

Nợ TK 156: 200.000.000

Nợ TK 1331: 20.000.000

Có TK 331: 220.000.000

– Khi trả lại hàng cho nhà cung cấp:

Nợ TK 331: 220.000.000

Có TK 156: 200.000.000

Có TK 1331: 20.000.000

>>>Xem thêm: Doanh thu là gì? Các loại doanh thu phổ biến hiện nay

2.2 Hạch toán hàng bán bị trả lại thông tư 133

Thông tư 133/2016/TT-BTC không sử dụng tài khoản 5212 nên hàng bán bị trả lại không được phản ánh trên một tài khoản riêng nữa mà được phản ánh trực tiếp trên tài khoản 511 – doanh thu bán hàng và cung cấp dịch vụ bằng cách ghi giảm doanh thu (ghi bên nợ).

a) Bên bán:

Khi hàng bán bị khách hàng trả lại, kế toán viên ghi nhận giảm doanh thu và ghi nhận giảm giá vốn hàng bán:

– Ghi nhận giảm doanh thu:

Nợ TK 511

Nợ TK 3331

Có TK 131, 111, 112

Ghi nhận giảm giá vốn hàng bán

Nợ TK 156

Có TK 632

Bên mua:

Do bên mua chỉ ghi nhận tăng trị giá hàng mua (khi mua hàng) và giảm trị giá hàng mua (khi trả lại hàng) nên bút toán thực hiện sẽ tương tự như hướng dẫn tại phần Bên mua đối với doanh nghiệp áp dụng chế độ kế toán theo thông tư 200/2014/TT-BTC.

3. Hướng dẫn cách xử lý trả lại hàng

Khi trả lại hàng thì cả bên bán và bên mua đều phải thực hiện các bút toán ghi nhận nhằm đảm bảo tính chính xác cho thông tin kế toán. Vì vậy, người mua trả lại hàng phải thực hiện xuất hóa đơn để có căn cứ kế toán thực hiện các bút toán hạch toán.

Như đã nhắc đến ở trên thì có hai đối tượng trả lại hàng mua là khách mua là doanh nghiệp có thể xuất hóa đơn và khách mua là cá nhân không thể xuất hóa đơn.

– Khách mua trả lại hàng có thể xuất hóa đơn:

Xuất hóa đơn trả lại hàng cho công ty bán:

+ Đơn giá trên hóa đơn bằng đơn giá trên hóa đơn mua vào.

+ Trên hóa đơn nêu rõ lý do trả lại hàng.

Sau đó, kế toán viên thực hiện kê khai điều chỉnh thuế GTGT đối với hóa đơn hàng bán bị trả lại:

+ Bên bán: kê khai điều chỉnh doanh số bán và thuế GTGT đầu ra.

+ Bên mua: kê khai điều chỉnh doanh số mua và thuế GTGT đầu vào.

– Khách mua trả lại hàng không thể xuất hóa đơn:

Nếu khách hàng mua trả lại hàng không thể lập hóa đơn thì khi trả lại hàng áp dụng thực hiện theo hướng dẫn tại điểm 2.8 Phụ lục 4 ban hành kèm Thông tư 39/2014/TT-BTC (Hướng dẫn thi hành nghị định 51/2010/NĐ-CP và nghị định 04/2014/NĐ-CP của chính phủ về hóa đơn bán hàng hóa, cung ứng dịch vụ).

Hàng bán bị trả lại và trả lại hàng mua là hoạt động thường xuyên diễn ra tại các doanh nghiệp thương mại. Lúc này, sự hỗ trợ của các phần mềm kế toán như phần mềm kế toán online MISA AMIS Kế Toán với các tính năng hỗ trợ hạch toán trả hàng mua. Kế toán có thể tiến hành ghi nhận hàng bán bị trả lại hoặc ghi nhận trả lại hàng mua đã qua nhập kho hoặc chưa qua nhập kho.

Ngoài ra, sử dụng MISA AMIS còn mang tới cho kế toán nhiều hỗ trợ trong quá trình làm việc bởi phần mềm được phát triển với:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/