Cho thuê tài sản hiện nay là hoạt động kinh doanh khá phổ biến của nhiều hộ kinh doanh và cá nhân giúp mang lại nguồn thu nhập ổn định. Thông tư 100/2021/TT-BTC ngày 15/11/2021 của Bộ Tài chính có hiệu lực từ ngày 01/01/2022 quy định về thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN) đối với cá nhân cho thuê tài sản như thế nào? Lời giải có trong bài viết dưới đây.

Nhưng trước tiên, đây là nội dung có thể bạn sẽ quan tâm:

Trả lời cho câu hỏi “Tại sao nên sử dụng phần mềm kế toán cho hộ kinh doanh cá thể?“, đồng thời gợi ý cách lựa chọn loại phần mềm phù hợp nhất. Quý vị độc giả là hộ kinh doanh cá thể nếu quan tâm có thể tìm hiểu chi tiết hơn với bài viết Phần mềm kế toán cho hộ kinh doanh cá thể đáp ứng quy định thông tư 88.

Trân trọng!

Còn bây giờ, hãy cùng MISA AMIS giải đáp cách tính thuế đối với hộ, cá nhân kinh doanh cho thuê tài sản.

1. Cá nhân cho thuê tài sản

Theo Điều 9 Thông tư 40/2021/TT-BTC và khoản 3 Điều 1 Thông tư 100/2021/TT-BTC: Cá nhân cho thuê tài sản là cá nhân có phát sinh doanh thu từ cho thuê tài sản bao gồm:

- Cho thuê nhà, mặt bằng, cửa hàng, nhà xưởng, kho bãi không bao gồm dịch vụ lưu trú. Dịch vụ lưu trú không tính vào hoạt động cho thuê tài sản gồm: cung cấp cơ sở lưu trú ngắn hạn cho khách du lịch, khách vãng lai khác; cung cấp cơ sở lưu trú dài hạn không phải là căn hộ cho sinh viên, công nhân và những đối tượng tương tự; cung cấp cơ sở lưu trú cùng dịch vụ ăn uống hoặc các phương tiện giải trí;

- Cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển;

- Cho thuê tài sản khác không kèm theo dịch vụ.

>>> Đọc thêm: Tính thuế đối với hộ, cá nhân kinh doanh cho thuê tài sản

2. Kỳ khai thuế đối với cá nhân cho thuê tài sản

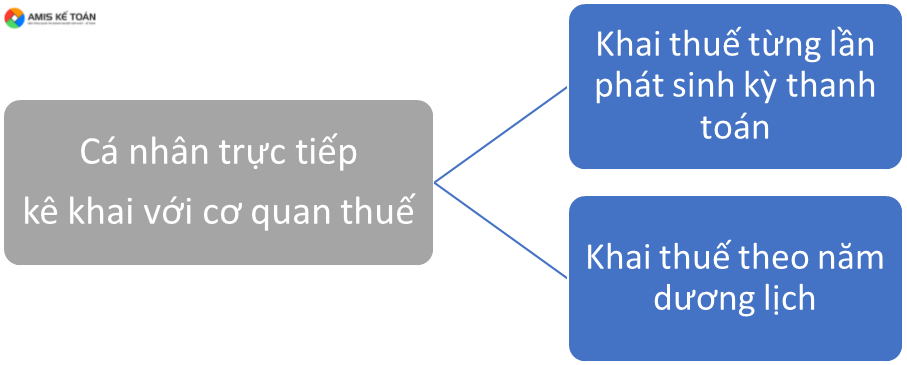

2.1 Cá nhân trực tiếp kê khai với Cơ quan thuế

Cá nhân cho thuê tài sản khai thuế theo từng lần phát sinh kỳ thanh toán (từng lần phát sinh kỳ thanh toán được xác định theo thời điểm bắt đầu thời hạn cho thuê của từng kỳ thanh toán) hoặc khai thuế theo năm dương lịch

Cá nhân khai thuế theo từng hợp đồng hoặc khai thuế cho nhiều hợp đồng trên một tờ khai nếu tài sản cho thuê tại địa bàn có cùng cơ quan thuế quản lý

Phần mềm kế toán cho hộ kinh doanh của MISA là giải pháp đáp ứng đầy đủ hệ thống tờ khai thuế đối với hoạt động cho thuê tài sản (01/TTS) và Bảng kê hoạt động cho thuê tài sản (PL 01-1/BK-TTS) giúp hộ, cá nhân kinh doanh chủ động trong hoạt động kê khai thuế

2.2 Doanh nghiệp kê khai, nộp thuế thay cho cá nhân cho thuê tài sản

Chi tiết:

- Theo Điều 8 Thông tư 40/2021/TT-BTC:

“1. Tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân trong các trường hợp sau đây:

a) Tổ chức thuê tài sản của cá nhân mà trong hợp đồng thuê tài sản có thỏa thuận bên đi thuê là người nộp thuế;”

Vậy, nếu trong hợp đồng thuê tài sản ghi là “bên đi thuê là người nộp thuế”, thì doanh nghiệp có trách nhiệm kê khai thuế, nộp thuế thay.

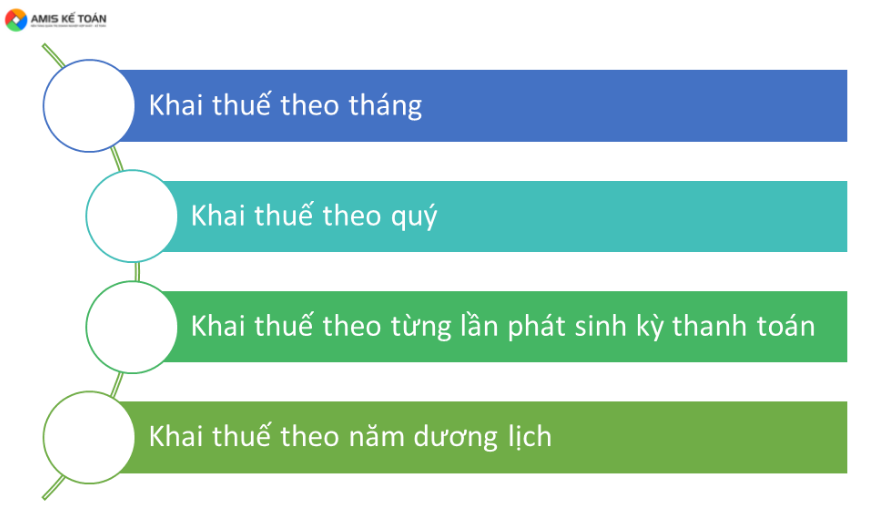

- “Kỳ khai thuế đối với trường hợp tổ chức khai thuế thay, nộp thuế thay cho cá nhân cho thuê tài sản thì tổ chức khai thuế, nộp thuế theo tháng hoặc quý hoặc từng lần phát sinh kỳ thanh toán hoặc năm dương lịch theo quy định của pháp luật về quản lý thuế.”

>>> Có thể bạn quan tâm: Hướng dẫn tính thuế theo phương pháp kê khai đối với hộ kinh doanh

3. Nghĩa vụ kê khai thuế, nộp thuế đối với cá nhân cho thuê tài sản

| Cá nhân cho thuê tài sản | Nghĩa vụ thuế | ||

|

Không phát sinh doanh thu đủ 12 tháng dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống. |

Không phải khai thuế GTGT, thuế TNCN | ||

| Không phát sinh doanh thu đủ 12 tháng dương lịch và bình quân doanh thu tháng trên 8,34 triệu đồng | Nếu lựa chọn kê khai theo từng lần phát sinh |

Phải kê khai nộp thuế |

|

| Nếu lựa chọn kê khai thuế theo năm | Nộp hồ sơ khai thuế trước 31/12 của năm tính thuế | Phải kê khai nộp thuế | |

| Nộp hồ sơ khai thuế sau 31/12 của năm tính thuế | Không phải nộp thuế nếu tổng doanh thu thực tế từ các hoạt động kinh doanh từ 100 triệu đồng trở xuống | ||

Bảng 1: Bảng tóm tắt nghĩa vụ thuế đối với trường hợp cá nhân cho thuê tài sản

- Cá nhân cho thuê tài sản có doanh thu trong năm dương lịch từ 100 triệu đồng trở xuống thì không phải nộp thuế GTGT và không phải nộp thuế TNCN.

Ví dụ 1: Bà A cho thuê tài sản từ tháng 1 đến tháng 12 năm 2022 với giá thuê là 8 triệu đồng/tháng. Tổng doanh thu trong năm là

8 triệu x 12 tháng = 96 triệu/năm (<100 triệu).

→ Vậy bà A không phải kê khai, nộp thuế cho thuê tài sản.

Ví dụ 2: Bà B cho thuê tài sản từ tháng 1 đến tháng 12 năm 2022 với giá thuê là 9 triệu đồng/tháng. Tổng doanh thu trong năm là:

9 triệu x 12 tháng = 108 triệu/năm (>100 triệu).

→ Vậy bà B phải kê khai, nộp thuế cho thuê tài sản.

- Cá nhân chỉ có hoạt động cho thuê tài sản và thời gian cho thuê không trọn năm, nếu phát sinh doanh thu cho thuê từ 100 triệu đồng/năm trở xuống thì thuộc diện không phải nộp thuế GTGT, không phải nộp thuế TNCN. Trường hợp bên thuê trả tiền thuê tài sản trước cho nhiều năm thì mức doanh thu để xác định cá nhân phải nộp thuế hay không phải nộp thuế là doanh thu trả tiền một lần được phân bổ theo năm dương lịch (Theo khoản 3 Điều 1 Thông tư 100/2021/TT-BTC)

Ví dụ 3: Ông C chỉ có một căn nhà duy nhất cho thuê với giá 10 triệu đồng/tháng nhưng thời gian cho thuê chỉ được 9 tháng trong năm → ông C không phải đóng thuế TNCN và thuế GTGT vì tổng doanh thu là 90 triệu đồng/năm (dưới 100 triệu).

- Trường hợp bên thuê tài sản trả tiền trước cho nhiều năm thì cá nhân cho thuê tài sản khai thuế, nộp thuế một lần đối với toàn bộ doanh thu trả trước. Số thuế phải nộp một lần là tổng số thuế phải nộp của từng năm dương lịch theo quy định. Trường hợp có sự thay đổi về nội dung hợp đồng thuê tài sản dẫn đến thay đổi doanh thu tính thuế, kỳ thanh toán, thời hạn thuê thì cá nhân thực hiện khai điều chỉnh, bổ sung theo quy định của Luật Quản lý thuế cho kỳ tính thuế có sự thay đổi. (Theo khoản d Điểm 1 Điều 9 thông tư 40/2021/TT-BTC).

Ví dụ 4: Ông D ký hợp đồng cho thuê nhà trong 2 năm (tính theo 12 tháng liên tục) với thời gian cho thuê là từ tháng 10 năm 2021 đến hết tháng 9 năm 2023, tiền thuê là 10 triệu đồng/tháng và được trả 1 lần. Như vậy:

Năm 2021: Ông D cho thuê nhà 3 tháng (từ tháng 10 đến hết tháng 12) với doanh thu cho thuê là

3 tháng x 10 triệu = 30 triệu đồng (dưới 100 triệu đồng)

→ ông D không phải nộp thuế GTGT và thuế TNCN.

Năm 2022: Ông D cho thuê nhà 12 tháng (từ tháng 01 đến hết tháng 12), với doanh thu cho thuê là:

12 tháng x 10 triệu = 120 triệu đồng (> 100 triệu đồng)

→ ông D phải nộp thuế GTGT và thuế TNCN

Năm 2023: ông D cho thuê nhà 9 tháng (từ tháng 01 đến hết tháng 9), với doanh thu từ hoạt động cho thuê là:

9 tháng x 10 triệu = 90 triệu đồng (dưới 100 triệu đồng)

→ ông D không phải nộp nộp thuế GTGT và thuế TNCN.

- Theo điểm mới 16 Công văn 2626/TCT-DNNCN ngày 19/07/2021 của Tổng cục thuế gửi Cục thuế các tỉnh, thành phố trực thuộc trung ương: Mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân cho thuê tài sản không phải nộp thuế trong năm, theo đó:

- Trường hợp cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng từ 8,34 triệu đồng trở xuống thì không phải khai thuế;

- Trường hợp không phát sinh doanh thu đủ 12 tháng trong năm dương lịch và bình quân doanh thu tháng trên 8,34 triệu đồng thì cá nhân phải khai, nộp thuế trong năm kể cả trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế trước 31/12 của năm tính thuế;

- Trường hợp cá nhân lựa chọn khai thuế theo năm và nộp hồ sơ khai thuế sau 31/12 của năm tính thuế thì không phải nộp thuế nếu tổng doanh thực tế từ các hoạt động kinh doanh từ 100 triệu đồng trở xuống.

Các trường hợp đã nộp thuế trong năm, đến cuối năm cá nhân tự xác định doanh thu trong năm từ 100 triệu đồng trở xuống thì có trách nhiệm chứng minh và đề nghị xử lý hoàn trả hoặc bù trừ vào số phải nộp phát sinh của kỳ sau theo quy định của pháp luật về quản lý thuế.

Ví dụ 5: Bà E cho thuê nhà từ tháng 10/2022 đến tháng 9/2023 (trước đó từ tháng 1 – 9/2022 bà E không cho đơn vị nào thuê), với giá thuê 9 triệu đồng/tháng.

Vậy, doanh thu năm 2022 là: 9 triệu x 3 tháng = 27 triệu đồng,

Doanh thu năm 2023 là: 9 triệu x 9 tháng = 81 triệu đồng

Tổng doanh thu hợp đồng: 27+ 81=108 triệu đồng

- Nếu bà E lựa chọn kê khai theo từng lần phát sinh kỳ thanh toán: bà E phải khai thuế, nộp thuế năm 2022 theo doanh thu là 27 triệu và khai thuế, nộp thuế năm 2023 theo doanh thu là 81 triệu.

Trường hợp bà E muốn đề nghị xử lý hoàn trả hoặc bù trừ vào số phải nộp kỳ sau thì đến cuối năm bà E tự xác định doanh thu trong năm từ 100 triệu đồng trở xuống và có trách nhiệm chứng minh với Cơ quan thuế.

- Nếu bà E lựa chọn khai thuế theo năm:

+ Trường hợp nộp hồ sơ khai thuế trước 31/12 của năm tính thuế (năm 2022 và năm 2023): Thì phải nộp thuế

+ Trường hợp nộp hồ sơ khai thuế sau 31/12 của năm tính thuế (năm 2022): thì không phải nộp thuế (vì tổng doanh thu năm 2022 là 27 triệu).

Các tháng sau của năm 2023: nếu Bà E không cho thuê nữa hoặc cho thuê với mức giá thấp (tổng doanh thu năm 2023 từ 100 triệu đồng trở xuống): thì không phải nộp thuế.

Nếu bà E cho thuê tiếp (tổng doanh thu trên 100 triệu đồng): thì phải nộp thuế.

>>> Tìm hiểu ngay: Các loại thuế hộ kinh doanh phải nộp và cách tính, kê khai

4. Tính thuế cho thuê tài sản và chi phí thuê tài sản

4.1. Tính thuế cho thuê tài sản

Căn cứ theo biểu thuế (Tỷ lệ thuế tính trên doanh thu):

| STT | Danh mục ngành nghề | Tỷ lệ % tính thuế GTGT | Thuế suất thuế TNCN |

| 2. | Dịch vụ, xây dựng không bao thầu nguyên vật liệu | ||

| – Cho thuê tài sản gồm:

+ Cho thuê nhà, đất, cửa hàng, nhà xưởng, kho bãi trừ dịch vụ lưu trú; + Cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển; + Cho thuê tài sản khác không kèm theo dịch vụ; |

5% | 5% |

Như vậy,

- Mức thuế suất đối với cá nhân cho thuê tài sản trong trường hợp tổng doanh thu lớn hơn 100 triệu đồng/năm là 10% tính trên doanh thu (bao gồm: 5% thuế thu nhập cá nhân cộng (+) 5% thuế giá trị gia tăng).

- Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN (là doanh thu bao gồm thuế) được tính bằng (=) doanh thu chưa bao gồm thuế trả cho cá nhân cho thuê tài sản chia cho 0,9.

Thuế cho thuê tài sản phải nộp:

| Số thuế GTGT phải nộp | = | Doanh thu tính thuế GTGT | x | 5% |

| Số thuế TNCN phải nộp | = | Doanh thu tính thuế TNCN | x | 5% |

Ví dụ 6: Công ty thuê nhà của Ông F từ 1/1/2022 đến 31/12/2022 với giá thuê là 9 triệu đồng/tháng, thanh toán 6 tháng/lần số tiền 54 triệu đồng, công ty nộp sẽ nộp các khoản thuế phát sinh (nếu có) thay cho ông F.

TH1. Giá thuê chưa bao gồm thuế:

Tổng doanh thu tính thuế GTGT 6 tháng = 54.000.000/0,9 = 60.000.000 đồng

- Số thuế GTGT phải nộp: 60.000.000 x 5% = 3.000.000 đồng

Tổng doanh thu tính thuế TNCN 6 tháng = 54.000.000/0,9 = 60.000.000 đồng

- Số thuế TNDN phải nộp: 60.000.000 x 5% = 3.000.000 đồng

- Ngoài ra, lệ phí môn bài = 300.000 đồng

TH2. Giá thuê đã bao gồm thuế:

Tổng doanh thu tính thuế GTGT 6 tháng = 54.000.000 đồng

- Số thuế GTGT phải nộp: 54.000.000 x 5% = 2.700.000 đồng

Tổng doanh thu tính thuế TNCN 6 tháng = 54.000.000 đồng

- Số thuế TNCN phải nộp: 54.000.000 x 5% = 2.700.000 đồng

Từ năm 2026, theo định hướng quản lý thuế mới của cơ quan thuế, các hộ kinh doanh sẽ từng bước chuyển sang phương pháp kê khai thuế thay cho hình thức khoán như hiện nay. Điều này đồng nghĩa với việc hộ kinh doanh phải theo dõi doanh thu, chi phí, xuất hóa đơn điện tử, nộp tờ khai thuế và báo cáo sổ sách kế toán định kỳ – tương tự như doanh nghiệp nhỏ

Để giúp các hộ kinh doanh nhỏ lẻ dễ dàng chuyển đổi sang mô hình quản lý thuế mới mà không cần hiểu sâu về kế toán, MISA đã phát triển giải pháp MISA eShop 6in1 – phần mềm quản lý toàn diện giúp hộ kinh doanh:

- Bán hàng – quản lý doanh thu, tồn kho, khách hàng ngay trên điện thoại hoặc máy tính

- Xuất hóa đơn điện tử hợp lệ, kết nối trực tiếp với cơ quan thuế

- Tích hợp chữ ký số và kê khai, nộp thuế online chỉ bằng vài thao tác

- Tự động ghi sổ kế toán, tổng hợp báo cáo lãi lỗ, doanh thu, chi phí chính xác

- Kết nối đa nền tảng (cửa hàng, website, sàn TMĐT, mạng xã hội) giúp mở rộng bán hàng mà vẫn quản lý tập trung

Giải pháp này đặc biệt phù hợp cho hộ kinh doanh cá thể, quán ăn, cửa hàng tạp hóa, thời trang, spa, dịch vụ… đang muốn chuyển đổi số nhanh, tiết kiệm chi phí, tuân thủ thuế và tăng hiệu quả kinh doanh

Hiện nay, MISA đang triển khai chương trình ưu đãi tặng 3 tháng sử dụng miễn phí phần mềm MISA eShop 6in1 cho các hộ kinh doanh đăng ký sớm, giúp bạn trải nghiệm toàn bộ quy trình bán hàng – kế toán – kê khai – nộp thuế điện tử trên một nền tảng duy nhất

SỬ DỤNG MIỄN PHÍ 3 THÁNG PHẦN MỀM

4.2. Hồ sơ để doanh nghiệp đưa chi phí thuê tài sản vào chi phí được trừ

Theo khoản 2 Điều 4 Thông tư 96/2015/TT-BTC:

“- Trường hợp doanh nghiệp thuê tài sản của cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản và chứng từ trả tiền thuê tài sản.

– Trường hợp doanh nghiệp thuê tài sản của cá nhân mà tại hợp đồng thuê tài sản có thoả thuận doanh nghiệp nộp thuế thay cho cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản, chứng từ trả tiền thuê tài sản và chứng từ nộp thuế thay cho cá nhân.

– Trường hợp doanh nghiệp thuê tài sản của cá nhân mà tại hợp đồng thuê tài sản có thỏa thuận tiền thuê tài sản chưa bao gồm thuế (thuế giá trị gia tăng, thuế thu nhập cá nhân) và doanh nghiệp nộp thuế thay cho cá nhân thì doanh nghiệp được tính vào chí phí được trừ tổng số tiền thuê tài sản bao gồm cả phần thuế nộp thay cho cá nhân.”

Như vậy, doanh nghiệp muốn đưa khoản tiền thuế nộp thay cá nhân cho thuê tài sản vào chi phí được trừ thì trong trong hợp đồng thuê tài sản phải thể hiện tiền thuê tài sản chưa bao gồm thuế và doanh nghiệp nộp thuế thay. Chú ý: trong hợp đồng thể hiện “giá thuê đã bao gồm thuế” thì khoản tiền thuế nộp thay không được tính vào chi phí.

Hồ sơ để doanh nghiệp đưa chi phí thuê tài sản vào chi phí được trừ như sau:

| Trong hợp đồng thể hiện | Doanh thu cho thuê nhà | Hồ sơ cần có |

| Chủ nhà là người nộp thuế | – Hợp đồng thuê nhà, phụ lục hợp đồng (nếu có) (không bắt buộc phải công chứng);

– Chứng từ thanh toán tiền thuê nhà (không bắt buộc phải có chứng từ thanh toán không dùng tiền mặt) |

|

| Doanh nghiệp sẽ nộp thuế thay | Từ 100 triệu đồng/năm trở xuống: | |

| Trên 100 triệu đồng/năm |

|

Ví dụ 7: Trong TH1 của ví dụ 6 trên, số tiền công ty được tính vào chi phí được trừ là = 60.000.000 + 6.666.666 = 72.666.666 đồng

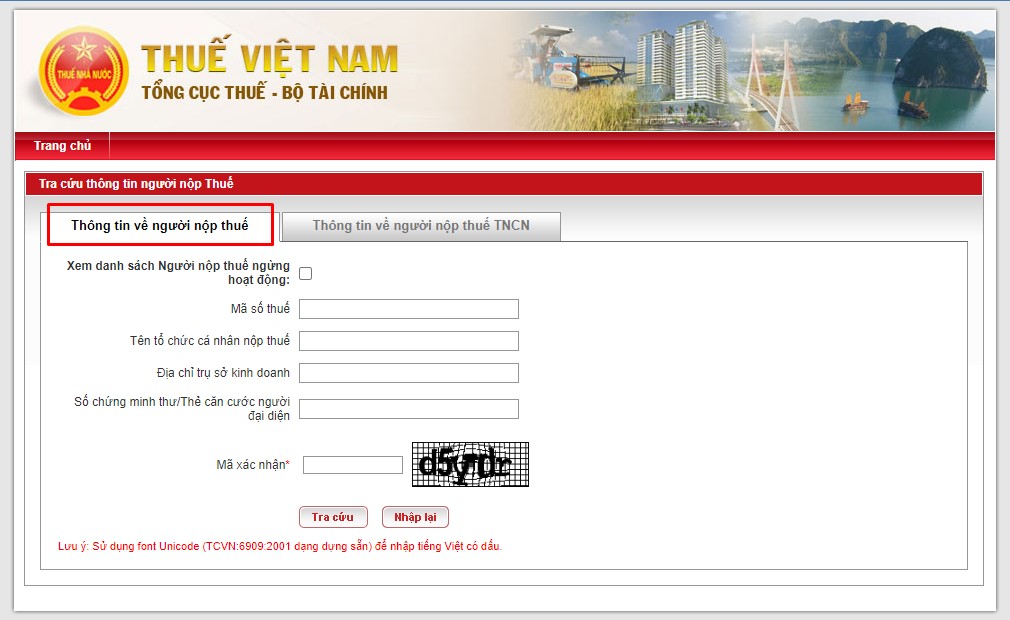

5. Kê khai thuế cho thuê tài sản

Trường hợp 1: Cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế

Theo Điều 14 Thông tư 40/2021/TT-BTC

* Hồ sơ khai thuế

Hồ sơ khai thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế quy định tại tiết a điểm 8.5 Phụ lục I – Danh mục hồ sơ khai thuế ban hành kèm theo Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ, cụ thể như sau:

a) Tờ khai thuế đối với hoạt động cho thuê tài sản (áp dụng đối với cá nhân có hoạt động cho thuê tài sản trực tiếp khai thuế với cơ quan thuế và tổ chức khai thay cho cá nhân) theo mẫu số 01/TTS ban hành kèm theo Thông tư 40/2021/TT-BTC;

b) Phụ lục bảng kê chi tiết hợp đồng cho thuê tài sản (áp dụng đối với cá nhân có hoạt động cho thuê tài sản trực tiếp khai thuế với cơ quan thuế nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng) theo mẫu số 01-1/BK-TTS ban hành kèm theo Thông tư này;

c) Bản sao hợp đồng thuê tài sản, phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng);

d) Bản sao Giấy ủy quyền theo quy định của pháp luật (trường hợp cá nhân cho thuê tài sản ủy quyền cho đại diện hợp pháp thực hiện thủ tục khai, nộp thuế). Cơ quan thuế có quyền yêu cầu xuất trình bản chính để đối chiếu, xác nhận tính chính xác của bản sao so với bản chính.

Ngoài ra, kèm theo CMND/CCCD của chủ nhà và Tờ khai lệ phí môn bài.

* Nơi nộp hồ sơ khai thuế

Nơi nộp hồ sơ khai thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế theo quy định tại khoản 1 Điều 45 Luật Quản lý thuế, cụ thể như sau:

a) Cá nhân có thu nhập từ cho thuê tài sản (trừ bất động sản tại Việt Nam) nộp hồ sơ khai thuế tại Chi cục Thuế quản lý trực tiếp nơi cá nhân cư trú.

b) Cá nhân có thu nhập từ cho thuê bất động sản tại Việt Nam nộp hồ sơ khai thuế tại Chi cục Thuế quản lý trực tiếp nơi có bất động sản cho thuê.

* Thời hạn nộp hồ sơ khai thuế

Thời hạn nộp hồ sơ khai thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế quy định tại điểm a khoản 2 và khoản 3 Điều 44 Luật Quản lý thuế, cụ thể như sau:

a) Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế theo từng lần phát sinh kỳ thanh toán chậm nhất là ngày thứ 10 kể từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán.

b) Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế một lần theo năm chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch tiếp theo.

* Thời hạn nộp thuế

Thời hạn nộp thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế thực hiện theo quy định tại khoản 1 Điều 55 Luật Quản lý thuế, cụ thể: Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Trường hợp 2: Tổ chức khai thay, nộp thuế thay cho cá nhân cho thuê tài sản

* Hồ sơ khai thuế

Theo điểm b Điều 16 Thông tư 40/2021/TT-BTC

b) Hồ sơ khai thuế đối với tổ chức khai thuế thay, nộp thuế thay cho cá nhân cho thuê tài sản quy định tại tiết b điểm 8.5 Phụ lục I – Danh mục hồ sơ khai thuế ban hành kèm theo Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ, cụ thể như sau:

– Tờ khai thuế đối với hoạt động cho thuê tài sản (áp dụng đối với cá nhân có hoạt động cho thuê tài sản trực tiếp khai thuế với cơ quan thuế và tổ chức khai thay cho cá nhân) theo mẫu số 01/TTS ban hành kèm theo Thông tư này;

Doanh nghiệp, tổ chức kinh tế khai thuế thay cho cá nhân cho thuê tài sản thì trên tờ khai tích chọn “Doanh nghiệp, tổ chức kinh tế khai thuế thay, nộp thuế thay theo pháp luật thuế” đồng thời người khai ký, ghi rõ họ tên, nếu là tổ chức khai thay thì sau khi ký tên phải đóng dấu của tổ chức hoặc ký điện tử theo quy định. Trên hồ sơ tính thuế, chứng từ thu thuế thể hiện người nộp thuế là tổ chức khai thuế thay, nộp thuế thay.

– Phụ lục bảng kê chi tiết cá nhân cho thuê tài sản (áp dụng đối với tổ chức khai thay cho cá nhân cho thuê tài sản) theo mẫu số 01-2/BK-TTS ban hành kèm theo Thông tư này;

– Bản sao hợp đồng thuê tài sản, phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng). Cơ quan thuế có quyền yêu cầu xuất trình bản chính để đối chiếu, xác nhận tính chính xác của bản sao so với bản chính.

Ngoài ra, kèm theo CMND/CCCD của chủ nhà và Tờ khai lệ phí môn bài.

* Nơi nộp hồ sơ khai thuế

Nơi nộp hồ sơ khai thuế đối với tổ chức khai thuế thay, nộp thuế thay cho cá nhân quy định tại khoản 1 Điều 45 Luật Quản lý thuế là cơ quan thuế quản lý trực tiếp tổ chức khai thuế thay, nộp thuế thay. Riêng trường hợp tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân có thu nhập từ cho thuê bất động sản tại Việt Nam, hồ sơ khai thuế được nộp tại cơ quan thuế quản lý trực tiếp nơi có bất động sản cho thuê.

* Thời hạn nộp hồ sơ khai thuế

Thời hạn nộp hồ sơ khai thuế đối với tổ chức khai thuế thay, nộp thuế thay cho cá nhân quy định tại khoản 1, khoản 3 Điều 44 Luật Quản lý thuế, cụ thể như sau:

a) Thời hạn nộp hồ sơ khai thuế đối với tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân cho thuê tài sản:

– Tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân thuộc trường hợp nộp hồ sơ khai thuế theo tháng thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 20 của tháng tiếp theo liền kề tháng phát sinh nghĩa vụ khai thuế thay, nộp thuế thay.

– Tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân thuộc trường hợp nộp hồ sơ khai thuế theo quý thì thời hạn nộp hồ sơ khai thuế chậm nhất là ngày cuối cùng của tháng đầu tiên của quý tiếp theo liền kề quý phát sinh nghĩa vụ khai thuế thay, nộp thuế thay.

– Tổ chức, cá nhân khai thuế thay, nộp thuế thay nộp hồ sơ khai thuế theo từng lần phát sinh kỳ thanh toán chậm nhất là ngày thứ 10 kể từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán.

– Tổ chức, cá nhân khai thuế thay, nộp thuế thay nộp hồ sơ khai thuế năm là ngày cuối cùng của tháng đầu tiên kể từ ngày kết thúc năm dương lịch.

* Thời hạn nộp thuế

Thời hạn nộp thuế của tổ chức, cá nhân theo hướng dẫn tại Điều này thực hiện theo quy định tại khoản 1 Điều 55 Luật Quản lý thuế, cụ thể:

- Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

- Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Như vậy, bài viết trình bày các quy định về tính thuế và kê khai nộp thuế đối với cá nhân cho thuê tài sản. MISA AMIS hy vọng bài viết sẽ giúp các bạn nắm được các vấn đề liên quan đến cá nhân cho thuê tài sản và công ty đi thuê tài sản của cá nhân.

Mới đây, MISA chính thức phát hành phần mềm kế toán dành cho hộ kinh doanh, cá nhân kinh doanh đáp ứng quy định về chứng từ, sổ kế toán theo Thông tư 88/2021/TT-BTC, xuất hóa đơn điện tử theo Thông tư 78/2021/TT-BTC và nộp thuế theo Thông tư 40/2021/TT-BTC để giúp hộ kinh doanh cá thể trên cả nước có được giải pháp quản trị tài chính kế toán phù hợp. Cụ thể:

- Phần mềm AMIS Kế toán đáp ứng đầy đủ mẫu chứng từ, sổ sách, chế độ kế toán theo quy định tại Thông tư 88/2021/TT-BTC: Với tính năng tự động hóa nhập liệu, tổng hợp sổ sách cùng giao diện đơn giản, báo cáo trực quan, phần mềm kế toán này giúp người không có chuyên môn cũng dễ dàng hạch toán mà không cần phải chọn tài khoản kế toán như trước.

- Kết nối cùng các giải pháp như hóa đơn điện tử MISA meInvoice, dịch vụ thuế điện tử mTax và dịch vụ chữ ký số MISA eSign:

- Kết nối giải pháp hóa đơn điện tử MISA meinvoice đáp ứng Nghị định 123/2020/NĐ-CP và Thông tư 78/2021/TT-BTC giúp các hộ kinh doanh, cá nhân kinh doanh phát hành hóa đơn ngay trên phần mềm kế toán, tự động truyền hóa đơn sang hệ thống của cơ quan thuế đúng theo quy định về pháp luật về thuế.

- Tích hợp sẵn chữ ký số từ xa MISA eSign thuận tiện ký điện tử phát hành hóa đơn mọi lúc, mọi nơi ngay cả trên điện thoại di động mà không phải mang theo USB Token.

- …

Trải nghiệm miễn phí phần mềm kế toán dành riêng cho hộ kinh doanh, đáp ứng Thông tư 40/2021/TT-BTC ngay tại đây

Người viết: NLTH

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/