Hộ kinh doanh cá thể được biết đến là mô hình kinh doanh phổ biến ở nước ta do một cá nhân hoặc các thành viên hộ gia đình đăng ký thành lập và chịu trách nhiệm. Do đó, quy định về đóng thuế hộ kinh doanh cũng sẽ khác nhiều so với quy mô doanh nghiệp. Hãy cùng tìm hiểu về các loại thuế hộ kinh doanh cá thế cần nộp theo các quy định mới nhất của Bộ Tài Chính trong bài viết dưới đây.

Còn bây giờ, hãy cùng MISA AMIS tìm hiểu về các loại thuế mà hộ kinh doanh, cá nhân kinh doanh phải nộp.

1. Hộ kinh doanh có doanh thu bao nhiêu mới phải nộp thuế?

Hộ kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN. Tuy nhiên, hộ kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn, chịu trách nhiệm trước pháp luật về tính chính xác, trung thực và đầy đủ của hồ sơ thuế theo quy định

Hộ kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, thuế TNCN được xác định cho một người đại diện duy nhất của nhóm cá nhân, hộ gia đình trong năm tính thuế

2. Các loại thuế hộ kinh doanh cá thể phải nộp

Căn cứ theo quy định của luật quản lý thuế thì hộ kinh doanh cá thể phải nộp một số loại thuế, phí như sau:

- Lệ phí đăng ký hộ kinh doanh;

- Lệ phí môn bài;

- Thuế giá trị gia tăng (thuế GTGT);

- Thuế thu nhập cá nhân (thuế TNCN);

- Một số loại phí, lệ phí khác như thuế bảo vệ môi trường, thuế tài nguyên… nếu kinh doanh hàng hóa thuộc đối tượng chịu thuế của các luật này.

2.1 Lệ phí môn bài

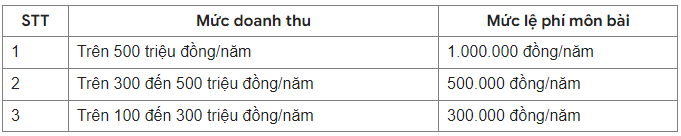

- Mức thu lệ phí môn bài

Theo Điều 1 Thông tư số 65/2020/TT-BTC ngày 9/7/2020, mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

– Cá nhân, nhóm cá nhân, hộ gia đình, địa điểm sản xuất kinh doanh (thuộc trường hợp không được miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh)

+ Nếu ra sản xuất kinh doanh trong 06 tháng đầu năm: nộp mức lệ phí môn bài cả năm

+ Nếu ra sản xuất kinh doanh trong 06 tháng cuối năm: nộp 50% mức lệ phí môn bài của cả năm

– Trường hợp xin tạm ngừng hoạt động kinh doanh trong năm dương lịch (từ ngày 01 tháng 01 đến ngày 31 tháng 12): không phải nộp lệ phí môn bài năm tạm ngừng với điều kiện có văn bản gửi cơ quan thuế quản lý hoặc cơ quan đăng ký kinh doanh về việc xin tạm ngừng hoạt động gửi trước thời hạn phải nộp lệ phí theo quy định (ngày 30 tháng 01 hàng năm) và chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động. Nếu không đảm bảo điều kiện nêu trên thì nộp mức lệ phí môn bài cả năm

- Cách xác định doanh thu tính lệ phí môn bài

Theo khoản 2 Điều 4 Thông tư 302/2016/TT-BTC:

– Doanh thu làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình (trừ cá nhân cho thuê tài sản) là tổng doanh thu tính thuế thu nhập cá nhân năm trước liền kề của hoạt động sản xuất, kinh doanh (không bao gồm hoạt động cho thuê tài sản) của các địa điểm kinh doanh theo quy định tại Thông tư 92/2015/TT-BTC

Cá nhân, nhóm cá nhân, hộ gia đình đã giải thể, tạm ngừng sản xuất, kinh doanh sau đó ra kinh doanh trở lại không xác định mức thu lệ phí môn bài là doanh thu của năm tính thuế của cơ sở sản xuất, kinh doanh cùng quy mô, địa bạn, ngành nghề theo quy định tại Thông tư 92/2015/TT-BTC

– Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân có hoạt động cho thuê tài sản là doanh thu tính thuế thu nhập cá nhân của các hợp đồng cho thuê tài sản của năm tính thuế

+ Trường hợp cá nhân phát sinh cho thuê tài sản tại một địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho địa điểm đó là tổng doanh thu từ các hợp đồng cho thuê tài sản của năm tính thuế

+ Trường hợp cá nhân phát sinh cho thuê tài sản tại nhiều địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho từng địa điểm là tổng doanh thu từ các hợp đồng cho thuê tài sản của các địa điểm của năm tính thuế, bao gồm cả trường hợp tại một địa điểm có phát sinh nhiều hợp đồng cho thuê tài sản

+ Trường hợp hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì nộp lệ phí môn bài theo từng năm tương ứng với số năm cá nhân, nhóm cá nhân, hộ gia đình khai nộp thuế giá trị gia tăng, thuế thu nhập cá nhân

+ Trường hợp cá nhân, nhóm cá nhân, hộ gia đình khai nộp thuế GTGT, thuế TNCN một lần đối với hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì chỉ nộp lệ phí môn bài của một năm

– Cá nhân, nhóm cá nhân, hộ gia đình, địa điểm sản xuất, kinh doanh (thuộc trường hợp không được miễn lệ phí môn bài) nếu ra sản xuất kinh doanh trong 06 tháng đầu năm thì nộp mức lệ phí môn bài cả năm, nếu ra sản xuất kinh doanh trong 06 tháng cuối năm thì nộp 50% mức lệ phí môn bài của cả năm.

- Các trường hợp được miễn lệ phí môn bài

Theo Điều 1 Thông tư số 65/2020/TT-BTC ngày 9/7/2020, Điều 1 Nghị định số 22/2020/NĐ-CP ngày 24/2/2020 và Điều 3 Nghị định số 139/2016/NĐ-CP ngày 04/10/2016, các trường hợp hộ kinh doanh được miễn lệ phí môn bài bao gồm:

– Có doanh thu hàng năm từ 100 triệu đồng trở xuống

– Không thường xuyên và không có địa điểm kinh doanh cố định

– Sản xuất muối

– Nuôi trồng, đánh bắt thủy, hải sản và dịch vụ hậu cần nghề cá

– Năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh (từ ngày 01 tháng 01 đến ngày 31 tháng 12)

– Trong thời gian miễn lệ phí môn bài, hộ kinh doanh thành lập địa điểm kinh doanh thì địa điểm kinh doanh được miễn lệ phí môn bài

2.2 Thuế GTGT và thuế TNCN

- Hộ kinh doanh có doanh thu bao nhiêu phải nộp thuế?

Theo Điều 4 Thông tư 40/2021/TT-BTC:

– Nguyên tắc tính thuế đối với hộ, cá nhân kinh doanh được thực hiện theo các quy định của pháp luật hiện hành về thuế GTGT, thuế TNCN và các văn bản quy phạm pháp luật có liên quan

– Hộ, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN. Hộ, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn, chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định

– Hộ, cá nhân kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, thuế TNCN được xác định cho 01 người đại diện duy nhất của cả nhóm cá nhân, hộ gia đình trong năm tính thuế

- Công thức tính thuế GTGT và thuế TNCN

Căn cứ tính thuế đối với hộ kinh doanh cá thể là doanh thu tính thuế và tỷ lệ tính thuế trên doanh thu, số thuế GTGT phải nộp và số thuế TNCN phải nộp được tính theo công thức:

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT * Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN * Tỷ lệ thuế TNCN

Trong đó:

– Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ bao gồm cả các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền, các khoản trợ giá, phụ thu, phụ trội, phí thu thêm được hưởng theo quy định, các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế TNCN0, doanh thu khác mà hộ kinh doanh cá thể được hưởng không phân biệt đã thu được tiền hay chưa

– Tỷ lệ thuế tính trên doanh thu bao gồm tỷ lệ thuế GTGT và tỷ lệ thuế TNCN áp dụng chi tiết đối với từng lĩnh vực, ngành nghề theo hướng dẫn tại Phụ lục I ban hành kèm theo Thông tư 40/2021/TT-BTC

Trong trường hợp hộ kinh doanh cá thể hoạt động nhiều lĩnh vực, ngành nghề thì thực hiện khai và tính thuế theo tỷ lệ thế tính trên doanh thu áp dụng đối với từng lĩnh vực, ngành nghề. Trường hợp hộ kinh doanh không xác định được doanh thu tính thuế của từng lĩnh vực, ngành nghề hoặc xác định không phù hợp với thực tế kinh doanh thì cơ quan thuế thực hiện ấn định doanh thu tính thuế của từng lĩnh vực, ngành nghề theo quy định của pháp luật về quản lý thuế.

Hộ, cá nhân kinh doanh sẽ phải nộp đầy đủ các loại thuế theo đúng quy định của pháp luật. Để tính, kê khai thuế tiện lợi hơn, hộ cá nhân kinh doanh có thể sử dụng phần mềm kế toán được thiết kế riêng theo chế độ kế toán cho hộ cá thể, tiêu biểu như phần mềm kế toán cho hộ kinh doanh MISA AMIS đáp ứng Thông tư 88 và Thông tư 40, đảm bảo hệ thống chứng từ, hóa đơn và tự động tổng hợp số liệu lên tờ khai thuế ngay trên phần mềm chính xác và tiện lợi.

3. Hộ kinh doanh đóng thuế như thế nào?

Hộ kinh doanh áp dụng phương pháp tính thuế khác nhau tùy theo quy mô, lĩnh vực, ngành nghề, cụ thể như sau:

- Phương pháp kê khai: Hộ kinh doanh, cá nhân kinh doanh có quy mô lớn và chưa đáp ứng quy mô lớn nhưng lựa chọn nộp thuế theo phương pháp kê khai.

- Phương pháp khai thuế theo từng lần phát sinh: Hộ kinh doanh, cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định.

- Phương pháp khoán: Hộ kinh doanh, cá nhân kinh doanh không thuộc trường hợp nộp thuế theo phương pháp kê khai và phương pháp từng lần phát sinh.

- Phương pháp đối với trường hợp khai thay nộp thay: Tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân trong trường hợp: Thuê tài sản; Hợp tác kinh doanh;…

- Phương pháp đối với trường hợp đặc thù: Cá nhân cho thuê tài sản; Cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp.

3.1 Đối với hộ kinh doanh nộp thuế theo phương pháp kê khai

- Thời hạn nộp hồ sơ khai thuế

– Thời hạn nộp hồ sơ khai thuế đối với Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo tháng chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

– Thời hạn nộp hồ sơ khai thuế đối với Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo quý chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế.

Lưu ý: Hộ, cá nhân kinh doanh không bắt buộc phải thực hiện chế độ kế toán, nhưng phải thực hiện việc lưu trữ hóa đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hóa, dịch vụ hợp pháp và xuất trình kèm theo hồ sơ khai thuế theo từng lần phát sinh

- Thời hạn nộp thuế

Thời hạn nộp thuế của Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

- Nghĩa vụ khai thuế trong trường hợp tạm ngừng hoạt động, kinh doanh

Trường hợp Hộ kinh doanh, cá nhân kinh doanh tạm ngừng hoạt động, kinh doanh thì thông báo cho cơ quan thuế theo quy định tại Điều 91 Nghị định số 01/2021/NĐ-CP ngày 04/11/2021 của Chính phủ, Điều 4 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ, Điều 12 Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính hướng dẫn về đăng ký thuế và không phải nộp hồ sơ khai thuế, trừ trường hợp Hộ kinh doanh, cá nhân kinh doanh tạm ngừng hoạt động, kinh doanh không trọn tháng nếu khai thuế theo tháng hoặc tạm ngừng hoạt động, kinh doanh không trọn quý nếu khai thuế theo quý.

3.2 Hộ kinh doanh nộp thuế theo phương pháp khoán

Thời hạn nộp hồ sơ khai thuế đối với Hộ khoán quy định tại điểm c khoản 2, khoản 3 Điều 44 Luật Quản lý thuế, cụ thể như sau:

a) Thời hạn nộp hồ sơ khai thuế đối với Hộ khoán chậm nhất là ngày 15 tháng 12 năm trước liền kề năm tính thuế.

b) Trường hợp Hộ khoán mới ra kinh doanh (bao gồm Hộ kê khai chuyển đổi sang phương pháp khoán), hoặc Hộ khoán chuyển đổi sang phương pháp kê khai, hoặc Hộ khoán thay đổi ngành nghề, hoặc Hộ khoán thay đổi quy mô kinh doanh trong năm thì thời hạn nộp hồ sơ khai thuế của hộ khoán chậm nhất là ngày thứ 10 kể từ ngày bắt đầu kinh doanh, hoặc chuyển đổi phương pháp tính thuế, hoặc thay đổi ngành nghề, hoặc thay đổi quy mô kinh doanh.

c) Thời hạn nộp hồ sơ khai thuế đối với trường hợp hộ khoán có sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh chậm nhất là ngày thứ 10 kể từ ngày phát sinh doanh thu có yêu cầu sử dụng hóa đơn.

3.3 Hộ kinh doanh nộp thuế theo phương pháp khai thuế theo từng lần phát sinh

- Thời hạn nộp hồ sơ khai thuế: chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

- Thời hạn nộp thuế: chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

3.4 Phương pháp tổ chức, cá nhân khai thuế thay, nộp thuế thay cho hộ kinh doanh

| STT | Trường hợp tổ chức, cá nhân khai nộp thay | Kỳ khai thuế |

| 1 | Tổ chức thuê tài sản của cá nhân | Theo tháng; hoặc quý; hoặc từng lần phát sinh kỳ thanh toán; hoặc năm dương lịch |

| 2 | – Tổ chức hợp tác kinh doanh với cá nhân; – Tổ chức chi trả cho cá nhân đạt doanh số: Chi thưởng, khuyến mại, chiết khấu, hỗ trợ, bồi thường; – Tổ chức tại Việt Nam là đối tác của nhà cung cấp nền tảng số ở nước ngoài: Chi trả thu nhập từ sản phẩm, dịch vụ nội dung thông tin số thay cho đối tác nước ngoài; – Tổ chức là chủ sở hữu sàn giao dịch thương mại điện tử. |

Theo tháng; hoặc quý |

| 3 | Cá nhân khai thuế thay, nộp thuế thay | Theo quy định của pháp luật về quản lý thuế đối với cá nhân ủy quyền |

3.5 Các trường hợp đặc thù

Đối với cá nhân cho thuê tài sản trường hợp cá nhân tự kê khai

- Thời hạn nộp hồ sơ khai thuế

Thời hạn nộp hồ sơ khai thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế quy định tại điểm a khoản 2 và khoản 3 Điều 44 Luật Quản lý thuế, cụ thể như sau:

a) Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế theo từng lần phát sinh kỳ thanh toán chậm nhất là ngày thứ 10 kể từ ngày bắt đầu thời hạn cho thuê của kỳ thanh toán.

b) Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế một lần theo năm chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch tiếp theo.

- Thời hạn nộp thuế

Thời hạn nộp thuế đối với cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế thực hiện theo quy định tại khoản 1 Điều 55 Luật Quản lý thuế, cụ thể: Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Đối với cá nhân trực tiếp ký hợp đồng làm đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp

- Thời hạn nộp hồ sơ khai thuế:

– Đối với tổ chức khấu trừ:

+ Nộp hồ sơ khai thuế tháng: chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

+ Nộp hồ sơ khai thuế theo quý: chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế.

– Đối với cá nhân trực tiếp khai thuế: chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch tiếp theo.

- Thời hạn nộp thuế của tổ chức, cá nhân:

Chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

4. Không kê khai thuế hộ kinh doanh có bị xử phạt không?

-

Không nộp hồ sơ đăng ký thuế

Theo Điều 7 Thông tư 166/2013/TT-BTC, việc xử phạt đối với hành vi chậm nộp hồ sơ đăng ký thuế được quy định như sau:

“Điều 7. Xử phạt đối với hành vi chậm nộp hồ sơ đăng ký thuế, chậm thông báo thay đổi thông tin trong hồ sơ đăng ký thuế so với thời hạn quy định

1. Phạt cảnh cáo đối với hành vi nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế cho cơ quan thuế quá thời hạn quy định từ 01 ngày đến 10 ngày mà có tình tiết giảm nhẹ.

2. Phạt tiền 700.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 400.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 1.000.000 đồng đối với hành vi nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế cho cơ quan thuế quá thời hạn quy định từ 01 ngày đến 30 ngày (trừ trường hợp quy định tại Khoản 1 Điều này).

3. Phạt tiền 1.400.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 800.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 2.000.000 đồng đối với một trong các hành vi sau đây:

a) Nộp hồ sơ đăng ký thuế hoặc thông báo thay đổi thông tin trong hồ sơ đăng ký thuế quá thời hạn quy định trên 30 ngày.

b) Không thông báo thay đổi thông tin trong hồ sơ đăng ký thuế.

c) Không nộp hồ sơ đăng ký thuế nhưng không phát sinh số thuế phải nộp.”

-

Chậm nộp hồ sơ khai thuế

Theo điều 9 Thông tư 166/2013/TT-BTC, việc xử phạt đối với hành vi chậm nộp hồ sơ khai thuế được quy định như sau:

“Điều 9. Xử phạt đối với hành vi chậm nộp hồ sơ khai thuế so với thời hạn quy định

1. Phạt cảnh cáo đối với hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 01 ngày đến 05 ngày mà có tình tiết giảm nhẹ.

2. Phạt tiền 700.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 400.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 1.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ 01 ngày đến 10 ngày (trừ trường hợp quy định tại Khoản 1 Điều này).

3. Phạt tiền 1.400.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không dưới 800.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 2.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ trên 10 ngày đến 20 ngày.

4. Phạt tiền 2.100.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 1.200.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 3.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ trên 20 ngày đến 30 ngày.

5. Phạt tiền 2.800.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 1.600.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 4.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ trên 30 ngày đến 40 ngày.

6. Phạt tiền 3.500.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 2.000.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 5.000.000 đồng đối với một trong các hành vi sau đây:

a) Nộp hồ sơ khai thuế quá thời hạn quy định từ trên 40 ngày đến 90 ngày.

b) Nộp hồ sơ khai thuế quá thời hạn quy định trên 90 ngày nhưng không phát sinh số thuế phải nộp hoặc trường hợp quy định tại Khoản 9 Điều 13 Thông tư này.

c) Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp (trừ trường hợp pháp luật có quy định không phải nộp hồ sơ khai thuế).

d) Nộp hồ sơ khai thuế tạm tính theo quý quá thời hạn quy định trên 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế nhưng chưa đến thời hạn nộp hồ sơ khai quyết toán thuế năm.

7. Thời hạn nộp hồ sơ quy định tại Điều này bao gồm cả thời gian được gia hạn nộp hồ sơ khai thuế theo quyết định của cơ quan có thẩm quyền.

8. Không áp dụng các mức xử phạt quy định Điều này đối với trường hợp người nộp thuế trong thời gian được gia hạn thời hạn nộp hồ sơ khai thuế, gia hạn thời hạn nộp thuế.

9. Người nộp thuế chậm nộp hồ sơ khai thuế bị xử phạt theo quy định tại các Khoản 1, 2, 3, 4, 5, 6 Điều này, nếu dẫn đến chậm nộp tiền thuế thì phải nộp tiền chậm nộp tiền thuế theo quy định tại Điều 106 Luật quản lý thuế và các văn bản quy định chi tiết thi hành Luật này.

Trường hợp chậm nộp hồ sơ khai thuế quá thời hạn quy định và cơ quan thuế đã ra quyết định ấn định số thuế phải nộp. Sau đó trong thời hạn 90 ngày, kể từ ngày hết hạn nộp hồ sơ khai thuế, người nộp thuế nộp hồ sơ khai thuế hợp lệ và xác định đúng số tiền thuế phải nộp của kỳ nộp thuế thì cơ quan thuế xử phạt hành vi chậm nộp hồ sơ khai thuế theo Khoản 1, 2, 3, 4, 5 và Khoản 6 Điều này và tính tiền chậm nộp tiền thuế theo quy định. Cơ quan thuế phải ra quyết định bãi bỏ quyết định ấn định thuế.”

Mới đây, MISA chính thức phát hành Phần mềm kế toán dành cho hộ kinh doanh cá thể đáp ứng quy định về chứng từ, sổ kế toán theo Thông tư 88/2021/TT-BTC, xuất hóa đơn điện tử theo Thông tư 78/2021/TT-BTC và kê khai thuế hộ kinh doanh theo Thông tư 40/2021/TT-BTC để giúp chủ hộ tối ưu nghiệp vụ kế toán, đảm bảo hoạt động kê khai đúng và đủ theo quy định của pháp luật. Cụ thể:

- Phần mềm AMIS Kế toán đáp ứng đầy đủ mẫu chứng từ, sổ sách, chế độ kế toán theo quy định tại Thông tư 88/2021/TT-BTC: Với tính năng tự động hóa nhập liệu, tổng hợp sổ sách cùng giao diện đơn giản, báo cáo trực quan, phần mềm kế toán này giúp người không có chuyên môn cũng dễ dàng hạch toán mà không cần phải chọn tài khoản kế toán như trước.

- Tự động tổng hợp số liệu lên tờ khai thuế hộ kinh doanh, phụ lục khai thuế đáp ứng Thông tư 40/2021/TT-BTC và dự kiến số thuế hộ kinh doanh cá thể phải nộp. Dễ dàng theo dõi toàn bộ Phiếu thu, Phiếu chi nộp thuế ngay trên phần mềm.

- Kết nối với phần mềm hóa đơn điện tử, chữ ký số giúp kiểm tra hóa đơn đầu vào, tình trạng nhà cung cấp và phát hành hóa đơn điện tử hợp lệ, hợp pháp ngay trên phần mềm

- …

Bạn có thể dùng thử hoàn toàn miễn phí Phần mềm MISA AMIS Kế toán Hộ kinh doanh đầy đủ tính năng trong 15 ngày ngay tại đây

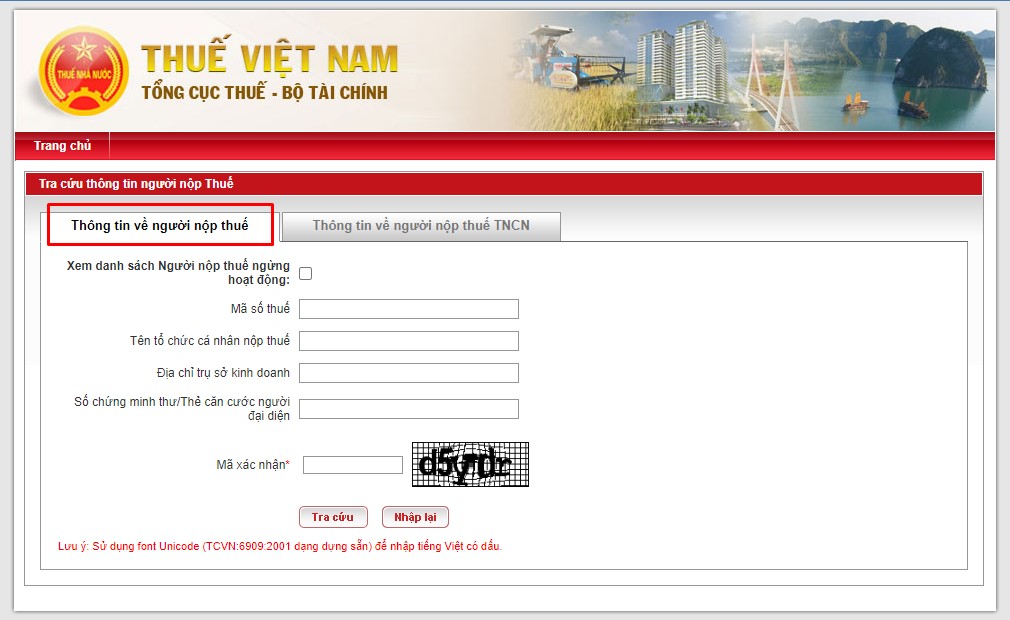

4. Quy định về đăng ký thuế hộ kinh doanh

Theo Điều 33 Luật Quản lý thuế 2019:

1. Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh thì thời hạn đăng ký thuế là thời hạn đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh theo quy định của pháp luật.

2. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế thì thời hạn đăng ký thuế là 10 ngày làm việc kể từ ngày sau đây:

a) Được cấp giấy chứng nhận đăng ký hộ kinh doanh, giấy phép thành lập và hoạt động, giấy chứng nhận đăng ký đầu tư, quyết định thành lập;

b) Bắt đầu hoạt động kinh doanh đối với tổ chứng không thuộc diện đăng ký kinh doanh hoặc hộ kinh doanh, cá nhân kinh doanh thuộc diện đăng ký kinh doanh nhưng chưa cấp giấy chứng nhận đăng ký kinh doanh;

c) Phát sinh trách nhiệm khấu trừ thuế và nộp thuế thay; tổ chức nộp thay cho cá nhân theo hợp đồng, văn bản hợp tác kinh doanh;

d) Ký hợp đồng nhận thầu đối với nhà thầu, nhà thầu phụ nước ngoài kê khai nộp thuế trực tiếp với cơ quan thuế; ký hợp đồng, hiệp định dầu khí;

đ) Phát sinh nghĩa vụ thuế thu nhập cá nhân;

e) Phát sinh yêu cầu được hoàn thuế;

g) Phát sinh nghĩa vụ khác với ngân sách nhà nước.

3. Tổ chức, cá nhân chi trả thu nhập có trách nhiệm đăng ký thuế thay cho cá nhân có thu nhập chậm nhất 10 ngày làm việc kể từ ngày phát sinh nghĩa vụ thuế trong trường hợp cá nhân chưa có mã số thuế; đăng ký thuế thay cho người phụ thuộc của người nộp thuế chậm nhất là 10 ngày làm việc kể từ ngày người nộp thuế đăng ký giảm trừ gia cảnh theo quy định của pháp luật trong trường hợp người phụ thuộc chưa có mã số thuế.

Kết luận: Hộ kinh doanh khi thành lập hộ kinh doanh mà đăng ký thuế trực tiếp với cơ quan thuế thì trong thời hạn 10 ngày làm việc kể từ ngày được cấp giấy chứng nhận đăng ký hộ kinh doanh phải thực hiện đăng ký thuế.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/