Biên lợi nhuận (Profit Margin) là chỉ số tài chính quan trọng giúp doanh nghiệp đánh giá hiệu quả hoạt động kinh doanh và đưa ra quyết định chiến lược như mở rộng, thu hẹp hay dừng sản xuất. Theo thống kê từ Investopedia, mức biên lợi nhuận trung bình của các doanh nghiệp trong ngành bán lẻ dao động từ 2-5%, trong khi lĩnh vực công nghệ có thể đạt trên 20%. Vậy biên lợi nhuận là gì, cách tính và ý nghĩa của chỉ số này? Hãy cùng MISA AMIS tìm hiểu trong bài viết sau đây.

1. Biên lợi nhuận là gì?

Profit margin – Biên lợi nhuận (hay lợi nhuận cận biên) là chỉ số tài chính có đơn vị là %, thể hiện sự chênh lệch giữa doanh thu và lợi nhuận. Hiểu đơn giản là với một trăm đồng doanh thu tăng thêm sẽ tăng thêm được bao nhiêu đồng lợi nhuận.

Chỉ tiêu này thể hiện mối quan hệ giữa các chỉ tiêu kết quả của doanh nghiệp, một bên là lợi nhuận, một bên là khối lượng cung cấp cho xã hội như giá trị sản xuất, doanh thu. Trị giá của chỉ tiêu này càng cao chứng tỏ hiệu quả của doanh nghiệp càng lớn, đồng thời còn cho biết ngành hàng có tỷ suất lợi nhuận cao[1].

2. Ý nghĩa của Profit Margin với doanh nghiệp

Khi đánh giá hiệu quả hoạt động của doanh nghiệp, thông thường mọi người sẽ nhìn đến doanh thu, lợi nhuận ròng hoặc chi phí kinh doanh. Tuy nhiên, những chỉ số này chỉ là bề nổi của tình hình tài chính doanh nghiệp. Để nhìn nhận được cốt lõi và bản chất của tiền hiệu suất và năng lực hoạt động thì chỉ số cần đánh giá sẽ là profit margin.

Biên lợi nhuận đại diện cho sức khỏe tài chính của một doanh nghiệp. Nó giúp đánh giá tiềm năng cũng như năng lực của doanh nghiệp trong việc tạo ra lợi nhuận. Thông qua so sánh, đánh giá biên lợi nhuận, chủ doanh nghiệp hay các nhà đầu tư xác định được khả năng sinh lời của công ty.

- Tỷ suất lợi nhuận cao chứng tỏ hoạt động kinh doanh của doanh nghiệp đang ổn định và có khả năng sinh lời. Bên cạnh đó, đồng nghĩa với việc tỷ suất phí thấp, doanh nghiệp đang quản lý tốt chi phí và tối ưu ngân sách cho hoạt động.

- Tỷ suất lợi nhuận thấp có nghĩa là doanh nghiệp thu về ít lãi. Điều này có thể bắt nguồn từ việc doanh việc đang bán sản phẩm với giá thấp hơn hoặc giá thành sản phẩm (chi phí sản xuất) cao hơn so với thị trường.

Các yếu tố ảnh hưởng đến biên lợi nhuận

Các yếu tố ảnh hưởng đến biên lợi nhuận có thể chia thành hai nhóm chính là các yếu tố định lượng và các yếu tố định tính. Yếu tố định lượng bao gồm các con số tài chính dễ theo dõi và đo lường, như lợi nhuận ròng, doanh thu bán hàng và chi phí.

- Lợi nhuận ròng là chỉ số quan trọng đầu tiên ảnh hưởng đến biên lợi nhuận, phản ánh kết quả kinh doanh sau khi trừ đi toàn bộ chi phí. Khi lợi nhuận ròng tăng, biên lợi nhuận của doanh nghiệp sẽ tăng lên.

- Doanh thu bán hàng là nguồn thu nhập chính giúp duy trì và phát triển doanh nghiệp. Mức độ doanh thu đạt được càng cao thì biên lợi nhuận càng lớn, cho thấy doanh nghiệp đang hoạt động hiệu quả.

- Chi phí là yếu tố quan trọng cần kiểm soát. Nếu doanh nghiệp có thể tối ưu hoặc giảm chi phí hoạt động mà vẫn đảm bảo chất lượng sản phẩm, biên lợi nhuận sẽ được cải thiện đáng kể.

Bên cạnh các yếu tố định lượng, các yếu tố định tính cũng có tác động không nhỏ đến biên lợi nhuận, chẳng hạn như thị phần của doanh nghiệp, hiệu quả của quảng cáo và tiếp thị, tính thời vụ của sản phẩm, và sự thay đổi trong sở thích người tiêu dùng. Các chương trình thưởng khách hàng và biến động của đối thủ cạnh tranh cũng có thể ảnh hưởng đến biên lợi nhuận. Dù phần lớn các yếu tố này nằm ngoài tầm kiểm soát của doanh nghiệp, việc giám sát thường xuyên thị trường mục tiêu và đối thủ cạnh tranh là cần thiết để điều chỉnh chiến lược, giúp doanh nghiệp duy trì khả năng cạnh tranh trên thị trường.

Biên lợi nhuận bao nhiêu là tốt?

Biên lợi nhuận tốt là bao nhiêu sẽ phụ thuộc vào nhiều yếu tố như ngành nghề, quy mô doanh nghiệp, độ tuổi hoạt động, và vị trí địa lý. Thông thường, một biên lợi nhuận 5% được xem là thấp, 10% là mức ổn định và khỏe mạnh, còn 20% là cao. Nhưng các lĩnh vực khác nhau có biên lợi nhuận không giống nhau.

Các ngành có chi phí cao và cạnh tranh lớn, như bán lẻ và thực phẩm, thường có biên lợi nhuận thấp vì phải chịu chi phí hàng tồn kho, vận chuyển, phân phối và nhân công cao. Ngược lại, các ngành có chi phí thấp như phần mềm hoặc dịch vụ tư vấn lại có biên lợi nhuận cao hơn, vì không cần tồn kho và chi phí khởi đầu thấp.

Quy mô và độ tuổi doanh nghiệp cũng ảnh hưởng đến biên lợi nhuận. Các doanh nghiệp mới thường có biên lợi nhuận cao hơn do chi phí vận hành thấp và quy mô nhân sự nhỏ. Khi doanh nghiệp mở rộng, chi phí tăng và biên lợi nhuận thường giảm dần.

Cuối cùng, mức biên lợi nhuận tốt còn phụ thuộc vào mục tiêu phát triển của doanh nghiệp. Nếu bạn dự định kêu gọi vốn, mở rộng dịch vụ, hoặc thực hiện các dự án đầu tư lớn, việc tăng biên lợi nhu

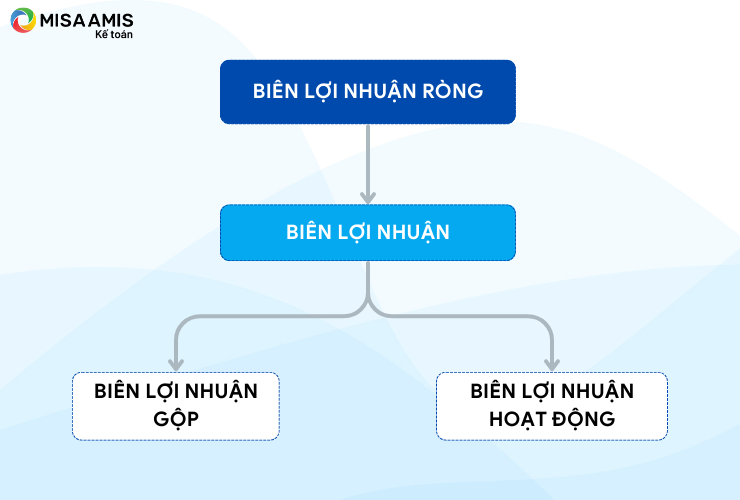

3. Phân loại và cách tính biên lợi nhuận

Biên lợi nhuận được xem xét cụ thể với ba loại: biên lợi nhuận gộp, hoạt động, ròng. Mỗi chỉ tiêu thể hiện một ý nghĩa trong hoạt động của doanh nghiệp và bổ trợ nhau trong đo lường hiệu quả hoạt động của doanh nghiệp cũng như từng mảng kinh doanh của doanh nghiệp.

3.1. Biên lợi nhuận gộp

Biên lợi nhuận gộp là gì (Gross Profit Margin là gì)?. Đây là chỉ số có được khi ta lấy Lợi nhuận gộp (Gross Profit) chia cho Doanh thu thuần (Net sale) (tính theo tỷ lệ %). Công thức tính:

| Biên lợi nhuận gộp | = | Lợi nhuận gộp |

| Doanh thu thuần x 100% |

Trong đó:

| Doanh thu thuần | = | Doanh thu bán hàng và cung cấp DV | – | Các khoản giảm trừ doanh thu |

| Lợi nhuận gộp | = | Doanh thu thuần | – | Giá vốn hàng bán |

Biên lợi nhuận gộp thể hiện được với mỗi 100 đồng doanh thu thuần sẽ mang lại cho doanh nghiệp bao nhiêu đồng lợi nhuận gộp. Chỉ số này càng cao, thể hiện kinh doanh của doanh nghiệp càng tốt. Tuy nhiên biên lợi nhuận gộp chưa thể hiện được hết việc quản trị chi phí bán hàng, chi phí quản lý của doanh nghiệp có hiệu quả, có đóng góp như thế nào trong hiệu quả hoạt động chung.

3.2. Biên lợi nhuận hoạt động

| Biên lợi nhuận hoạt động | = | Lợi nhuận trước thuế (EBIT) |

| Doanh thu thuần x 100% |

Biên lợi nhuận hoạt động (Operating profit margin là gì)? Chỉ số này thể hiện được với mỗi 100 đồng doanh thu thuần sẽ mang lại cho doanh nghiệp bao nhiêu đồng lợi nhuận trước thuế. Lợi nhuận gộp được thay đổi thành lợi nhuận trước thuế so với cách tính biên lợi nhuận gộp giúp đánh giá rõ hơn hiệu quả của các khoản chi phí khi tham gia vào quá trình kinh doanh.

Doanh nghiệp đánh giá cả biên lợi nhuận gộp và biên lợi nhuận hoạt động để xem yếu tố chi phí bán hàng, chi phí quản lý doanh nghiệp, hoạt động đầu tư và hoạt động tài chính có mang lại hiệu quả thúc đẩy hiệu quả cho doanh nghiệp hay không.

Biên lợi nhuận hoạt động phản ánh khá tổng quan cho hiệu quả toàn bộ hoạt động của doanh nghiệp. Tuy nhiên dưới góc độ đầu tư, nhà đầu tư muốn nhìn thấy hiệu quả mang lại trên tiền đầu tư của họ và hai chỉ tiêu biên lợi nhuận trên chưa thể hiện được điều này, do đó cần sử dụng thêm chỉ tiêu Biên lợi nhuận ròng.

3.3. Biên lợi nhuận ròng

Biên lợi nhuận ròng thể hiện được với mỗi 100 đồng doanh thu sẽ mang lại cho doanh nghiệp bao nhiêu đồng lợi nhuận sau thuế. Nhà đầu tư/chủ doanh nghiệp sẽ nhìn thấy được với 1% gia tăng của doanh thu thì cổ tức/thu nhập ròng mà cổ đông/doanh nghiệp nhận được sẽ tăng tương ứng bao nhiêu %.

Biên lợi nhuận ròng có thể cho biết khả năng doanh nghiệp chuyển doanh thu thành lợi nhuận tốt như thế nào. Nói cách khác, phần trăm được tính theo phương trình biên lợi nhuận ròng là phần trăm của doanh thu chuyển thành lợi nhuận mà doanh nghiệp đạt được. Ngược lại, tỷ lệ này cũng cho biết phần doanh thu mà bạn đang mất đi do phải bù đắp chi phí kinh doanh và các chi phí liên quan đến hoạt động kinh doanh của doanh nghiệp.

Công thức tính biên lợi nhuận ròng như sau:

| Biên lợi nhuận ròng | = | Lợi nhuận ròng | x 100% |

| Tổng doanh thu |

Lưu ý, kết quả của phép tính tỷ suất lợi nhuận là một tỷ lệ phần trăm.

Tỷ số lợi nhuận ròng ở mỗi ngành nghề kinh doanh là không giống nhau. Do vậy người phân tích tài chính của mỗi doanh nghiệp chỉ có thể so sánh tỷ số này để so sánh doanh nghiệp với tỷ số bình quân toàn ngành hoặc doanh nghiệp khác nhưng cùng ngành và lưu ý phải so sánh trong cùng một thời điểm.

Bài tập ví dụ:

Dưới đây là bảng báo cáo kết quả kinh doanh của công ty A. Dựa trên số liệu đã cho, hãy điền giá trị vào dấu “?” và tính biên lợi nhuận ròng của công ty.

| Báo cáo kết quả kinh doanh công ty A (DVT: tỷ đồng) | |

| Doanh thu | 100 |

| Giá vốn hàng bán | 20 |

| Lợi nhuận gộp | ? |

| Chi phí vận hành (bán hàng, quản lý DN) | 20 |

| Chi phí lãi vay | 5 |

| Lợi nhuận của hoạt động kinh doanh | ? |

| Chi phí khác & thu nhập khác | 0 |

| Lợi nhuận trước thuế | ? |

| Thuế | 15 |

| Lợi nhuận ròng | ? |

Đáp án:

Áp dụng công thức sau:

| Lợi nhuận gộp | = | Doanh thu thuần | – | Giá vốn hàng bán |

| Lợi nhuận thuần | = | Tổng lợi nhuận gộp | – | Tổng chi phí vận hành |

| Lợi nhuận ròng (Hoặc thu nhập ròng) | = | Lợi nhuận thuần | – | Thuế |

| Báo cáo kết quả kinh doanh công ty A (DVT: tỷ đồng) | |

| Doanh thu | 100 |

| Giá vốn hàng bán | 20 |

| Lợi nhuận gộp | 80 |

| Chi phí vận hành | 20 |

| Chi phí lãi vay | 5 |

| Lợi nhuận thuần của hoạt động SXKD | 55 |

| Thuế | 15 |

| Lợi nhuận ròng | 40 |

| Tỷ suất lợi nhuận ròng | = | Lợi nhuận ròng | x 100% |

| Tổng doanh thu | |||

| = | 40 | x 100% | |

| 100 | |||

| = | 40% | ||

Tìm hiểu thêm: ROE là gì? Công thức tính và ý nghĩa chỉ số ROE

Anh/Chị Kế toán doanh nghiệp hãy đăng ký trải nghiệm phần mềm kế toán có tính năng cung cấp báo cáo các chỉ số tài chính để khám sức khoẻ tình hình doanh nghiệp tức thời và kịp thời tham mưu cho lãnh đạo:

4. Cách phân tích chỉ tiêu lợi nhuận biên

Biên lợi nhuận có thể được xem xét cho từng ngành hàng của doanh nghiệp hoặc được tính toán chung cho toàn bộ doanh nghiệp nhằm so sánh các doanh nghiệp trong cùng ngành, doanh nghiệp có các yếu tố tương đồng.

Tỷ suất lợi nhuận biên của từng ngành hàng thay đổi khi các yếu tố chi phí của hoạt động sản xuất trực tiếp hay chi phí của khâu gián tiếp thay đổi. Biên lợi nhuận chung của doanh nghiệp cũng thay đổi khi chiến lược cạnh tranh và sự kết hợp sản phẩm khác nhau.

Tip: Trong ba báo cáo tài chính: Bảng cân đối kế toán, Báo cáo kết quả hoạt động kinh doanh và báo cáo lưu chuyển tiền tệ thì báo cáo kết quả hoạt động kinh doanh được sử dụng để thu thập thông tin cần thiết cho tính biên lợi nhuận.

Xem thêm bài viết: Hướng dẫn cách đọc báo cáo kết quả kinh doanh

Ví dụ 1: Công ty XYZ có báo cáo doanh thu, giá vốn của 2 dòng sản phẩm A, B như bảng. Căn cứ vào đó tính lợi nhuận biên gộp:

Đơn vị tính: VND

| Dòng sản phẩm A | Dòng sản phẩm B | |||

| Doanh thu thuần | 160,000,000 | Doanh thu thuần | 250,000,000 | |

| Giá vốn | 40,000,000 | Giá vốn | 100,000,000 | |

| Lợi nhuận gộp | 120,000,000 | Lợi nhuận gộp | 150,000,000 | |

Để tính được biên lợi nhuận gộp, trước tiên bạn sẽ phải tính lợi nhuận gộp (dòng 3 trên bảng)

| Biên lợi nhuận gộp dòng sản phẩm A | = | 120,000,000 | x 100% |

| 160,000,000 | |||

| = | 75% | ||

| Biên lợi nhuận gộp dòng sản phẩm B | = | 150,000,000 | x 100% |

| 250,000,000 | |||

| = | 60% | ||

- Với một trăm đồng doanh thu tăng thêm thì dòng sản phẩm A mang lại cho công ty XYZ 75 đồng lợi nhuận gộp và số này là 60 đồng với dòng sản phẩm B.

- Chỉ tiêu biên lợi nhuận gộp chỉ ra dòng sản phẩm A mang lại lợi nhuân gộp tốt hơn dòng sản phẩm B nhưng để ra quyết định thúc đẩy sản lượng sản phẩm A hay giảm giảm sản lượng sản phẩm B thì cần xem xét thêm nhiều yếu đó khác và cả các chỉ tiêu biên lợi nhuận còn lại.

Ví dụ 2: Công ty XYZ có báo cáo doanh thu, giá vốn và chi phí liên quan của 2 dòng sản phẩm A, B như sau:

| Dòng sản phẩm A | Dòng sản phẩm B | |||

| Doanh thu thuần | VND 160,000,000 | Doanh thu thuần | VND 250,000,000 | |

| Giá vốn | VND 40,000,000 | Giá vốn | VND 100,000,000 | |

| Lợi nhuận gộp | VND 120,000,000 | Lợi nhuận gộp | VND 150,000,000 | |

| Chi phí bán hàng | VND 40,000,000 | Chi phí bán hàng | VND 40,000,000 | |

| Chi phí quản lý doanh nghiệp | VND 20,000,000 | Chi phí quản lý doanh nghiệp | VND 20,000,000 | |

| Lợi nhuận hoạt động SXKD sản phẩm A |

VND 60,000,000 | Lợi nhuận hoạt động SXKD sản phẩm B |

VND 90,000,000 | |

| Doanh thu hoạt động tài chính | VND – | Doanh thu hoạt động tài chính | VND – | |

| Chi phí tài chính | VND 6,000,000 | Chi phí tài chính | VND 9,000,000 | |

| Thu nhập khác | VND – | Thu nhập khác | VND – | |

| Chi phí khác | 0 | Chi phí khác | 0 | |

| Lợi nhuận trước thuế | VND 54,000,000 | Lợi nhuận trước thuế | VND 81,000,000 |

Biên lợi nhuận hoạt động sản phẩm A = 54,000,000 / 160,000,000 * 100% = 34%

Biên lợi nhuận hoạt động sản phẩm B = 81,000,000 / 250,000,000 * 100% = 32%

| Biên lợi nhuận hoạt động dòng sản phẩm A | = | 54,000,000 | x 100% |

| 160,000,000 | |||

| = | 34% | ||

| Biên lợi nhuận hoạt động dòng sản phẩm B | = | 81,000,000 | x 100% |

| 250,000,000 | |||

| = | 32% | ||

- Với một trăm đồng doanh thu tăng thêm thì dòng sản phẩm A mang lại 34 đồng thu nhập trước thuế và dòng sản phẩm B sản phẩm B mang lại 32 đồng tương ứng.

- Kết hợp 2 chỉ tiêu biên lợi nhuận ròng và hoạt động có thể thấy hoạt động sản xuất xuất kinh doanh dòng sản phẩm A đang mang đến hiệu quả lợi nhuận hơn dòng sản phẩm B.

Ví dụ 3: Công ty XYZ và công ty ABC trong cùng 1 ngành kinh doanh có thông tin cơ bản của báo cáo kết quả hoạt động sản xuất kinh doanh như:

| ĐVT: 1,000 VND | ||||

| Công ty ABC | Công ty XYZ | |||

| Doanh thu | 250,000,000 | Doanh thu | 250,000,000 | |

| Giá vốn | 80,000,000 | Giá vốn | 100,000,000 | |

| Lợi nhuận gộp | 170,000,000 | Lợi nhuận gộp | 150,000,000 | |

| Chi phí bán hàng | 50,000,000 | Chi phí bán hàng | 40,000,000 | |

| Chi phí quản lý doanh nghiệp | 30,000,000 | Chi phí quản lý doanh nghiệp | 10,000,000 | |

| Lợi nhuận hoạt động SXKD | 90,000,000 | Lợi nhuận hoạt động SXKD | 100,000,000 | |

| Doanh thu hoạt động tài chính | – | Doanh thu hoạt động tài chính | – | |

| Chi phí tài chính | 5,000,000 | Chi phí tài chính | 5,000,000 | |

| Thu nhập khác | – | Thu nhập khác | – | |

| Chi phí khác | – | Chi phí khác | – | |

| Lợi nhuận trước thuế | 85,000,000 | Lợi nhuận trước thuế | 95,000,000 | |

| Thuế TNDN | 17,000,000 | Thuế TNDN | 19,000,000 | |

| Lợi nhuận sau thuế | 68,000,000 | Lợi nhuận sau thuế | 76,000,000 |

Từ thông tin trên ta có thể tính được 3 chỉ tiêu biên lợi nhuận theo bảng dưới

| Bảng so sánh chỉ tiêu | Công ty ABC | Công ty XYZ |

| Biên lợi nhuận gộp | 68% | 60% |

| Biên lợi nhuận hoạt động | 36% | 40% |

| Biên lợi nhuận ròng | 27% | 30% |

Nếu chỉ xét biên lợi nhuận gộp, người phân tích chỉ thấy công ty ABC đang hoạt động hiệu quả hơn công ty XYZ, nhưng khi sử dụng cả 3 chỉ tiêu để đánh giá thì kết quả hoàn toàn thay đổi. Mặc dù có biên lợi nhuận gộp cao hơn nhưng công ty ABC lại có biên lợi nhuận hoạt động thấp hơn XYZ, điều này cho thấy các khoản chi phí sau lợi nhuận gộp của công ty ABC cao hơn so với tỷ lệ của công ty XYZ và thể hiện việc quản lý chi phí chưa tối ưu của doanh nghiệp. Từ yếu tố đó dẫn đến biên lợi nhuận ròng của công ty ABC thấp hơn công ty XYZ.

5. Lưu ý khi sử dụng chỉ tiêu biên lợi nhuận

5.1 Đối với doanh nghiệp đang có các khoản nợ

Các khoản tài trợ bằng nợ (vay tiền) để tài trợ cho hoạt động kinh doanh của doanh nghiệp có thể làm giảm biên lợi nhuận. Khi quyết định sử dụng đòn bẩy tài chính cho doanh nghiệp, tổng chi phí lãi vay sẽ tăng lên, điều này có thể làm giảm biên lợi nhuận hoạt động và biên lợi nhuận ròng của doanh nghiệp bạn đến mức không mong muốn. Việc xác định biên lợi nhuận trong các tình huống như thế đòi hỏi việc phân tích sâu hơn về lý do cần các khoản nợ cùng các chỉ số như: lãi suất vay, thuế suất, tỷ lệ nợ trên tài sản,…

-

Cân nhắc lựa chọn đòn bẩy tài chính hay biên lợi nhuận. Nguồn: Internet

5.2. Đối với doanh nghiệp có chi phí khấu hao cao

Các doanh nghiệp có tài sản là nhà máy, thiết bị dây chuyền máy móc lớn sẽ có chi phí khấu hao lớn là ảnh hưởng giảm đáng kể chi phí của doanh nghiệp và biên lợi nhuận của doanh nghiệp sẽ bị ảnh hưởng theo. Điều này có thể gây ra nhận định sai lầm khi chỉ đánh giá biên lợi nhuận của những doanh nghiệp này so với những doanh nghiệp không đầu tư nhiều vào tài sản cố định.

Đọc thêm: Tất tần tật quy định về khấu hao tài sản cố định kế toán cần biết

5.3. So sánh biên lợi nhuận qua các thời kỳ

Biên lợi nhuận ròng có thể được sử dụng để so sánh hiệu quả hoạt động trong các thời kỳ khác nhau. Tuy nhiên, việc này chỉ đáng tin cậy trong việc không có thay đổi lớn trong khoản mục phí cũng như chính sách kế toán của doanh nghiệp. Bạn càng thay đổi chính sách kế toán về chi phí, biên lợi nhuận càng trở nên kém tin cậy hơn để so sánh với dữ liệu trong quá khứ.

5.4. So sánh các doanh nghiệp không cùng quy mô

Rất khó để so sánh biên lợi nhuận của hai doanh nghiệp không cùng quy mô, ngành hàng. Một doanh nghiệp kinh doanh xe ô tô sang trọng đắt tiền với biên lợi nhuận cao hơn nhiều so với một doanh nghiệp bán lẻ những sản phẩm rẻ tiền; biên lợi nhuận của nhóm doanh nghiệp sản xuất sẽ khác nhóm doanh nghiệp thương mại. Do vậy cần so sánh biên lợi nhuận của hai doanh nghiệp tương đồng về quy mô, cùng một nhóm ngành hàng và các yếu tố tương đồng càng nhiều sẽ giúp biên lợi nhuận có ý nghĩa so sánh lớn hơn.

6. Vì sao doanh nghiệp cần phân tích biên lợi nhuận?

6.1 Thứ nhất, so sánh hiệu quả các dòng sản phẩm đang hoạt động

Nhà quản lý cân nhắc mở rộng hoặc thu hẹp sản xuất đối với những dòng sản phẩm có biên lợi nhuận cao hoặc thấp bên cạnh các yếu tố kinh tế khác. Biên lợi nhuận gộp thể hiện rõ việc sản xuất dòng sản phẩm nào là không hiệu quả khi chỉ số này thấp hoặc âm.

6.2 Thứ hai, đánh giá hiệu quả hoạt động của doanh nghiệp

So sánh biên lợi nhuận hoạt động và gộp giúp doanh nghiệp đánh giá được khoản mục phí ngoài giá vốn sản phẩm có hiệu quả hay không. Theo ví dụ 3 ở trên, nếu là chủ doanh nghiệp ABC, bạn nên rà soát và xem xét lại toàn bộ chi phí bán hàng và quản lý doanh nghiệp để tối ưu hơn chi phí để có được chỉ tiêu biên lợi nhuận tốt hơn. Phân tích mức đóng góp của những thành phần chi phí giúp các nhà quản lý đưa ra một số loại quyết định, từ việc thêm hay bớt một dòng sản phẩm đến cách định giá một sản phẩm, dịch vụ hoặc đến cách cấu trúc chi phí phù hợp.

6.3 Thứ ba, đánh giá hiệu quả đầu tư vốn

Các nhà đầu tư và các bên liên quan khác sử dụng các tỷ lệ này để đo lường mức độ hiệu quả của một công ty có thể chuyển doanh số bán hàng thành thu nhập.

- Các nhà đầu tư của công ty muốn chắc chắn rằng lợi nhuận mà công ty thu được là đủ cao để có thể chia cổ tức cho họ;

- Ban giám đốc sử dụng các tỷ lệ này để đảm bảo hoạt động của công ty, tức là lợi nhuận đủ cao để đảm bảo hoạt động chính xác của hoạt động của công ty

- Ngân hàng cần đảm bảo rằng lợi nhuận của công ty là lợi nhuận đủ cao để trả các khoản vay của họ.

Vì vậy, tất cả các bên liên quan muốn biết rằng công ty đang hoạt động hiệu quả. Biên lợi nhuận cực thấp, điều này cho thấy chi phí của công ty quá cao so với doanh thu, và ban lãnh đạo nên lập ngân sách, tiết giảm chi phí hoặc thay đổi định hướng sản phẩm phù hợp hơn.

Vậy làm sao để theo dõi biên lợi nhuận chính xác, liên tục?

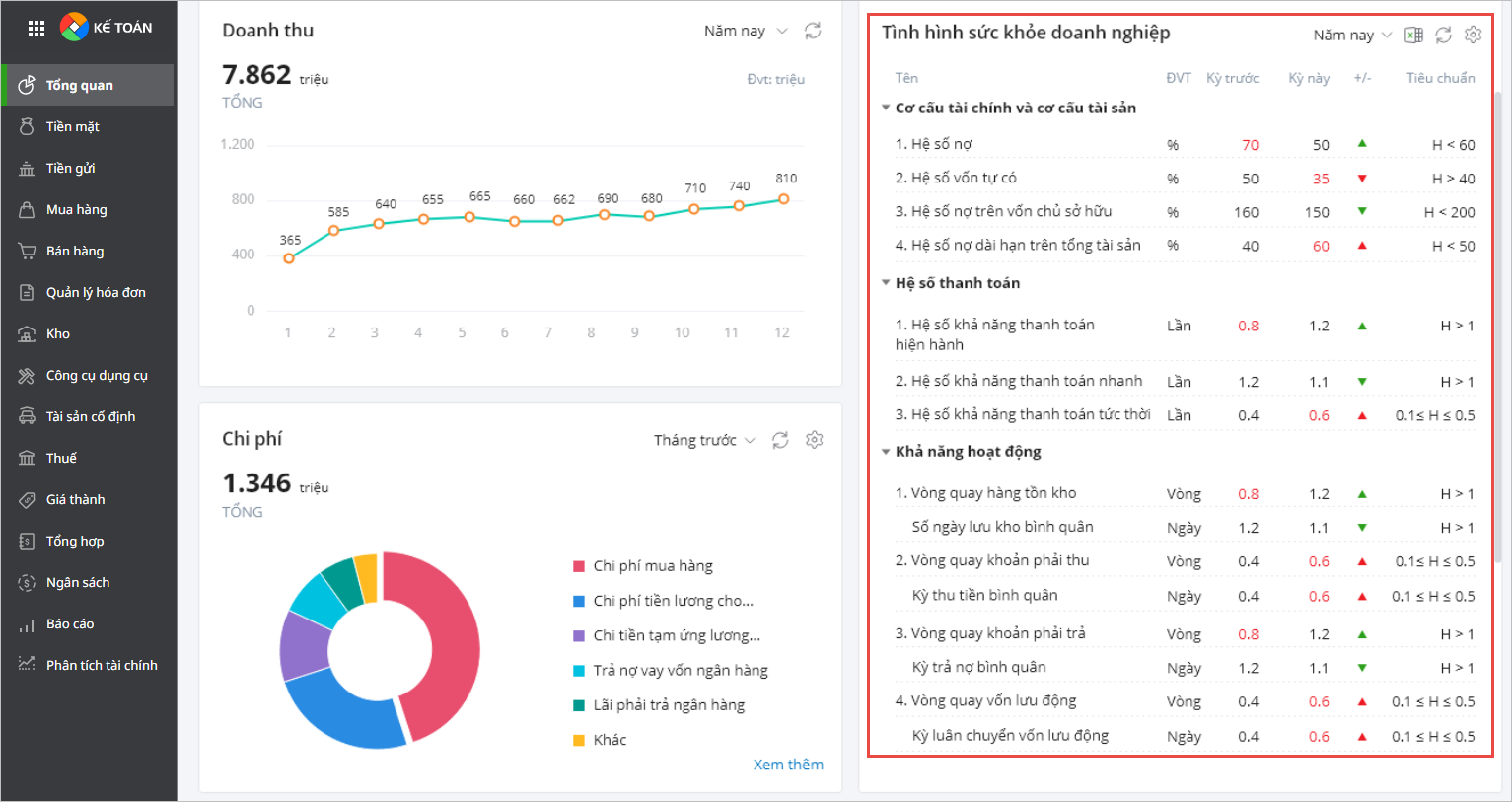

CEO/chủ doanh nghiệp có thể dễ dàng theo dõi tức thời các chỉ số tài chính quan trọng của công ty khi sử dụng phần mềm kế toán online MISA AMIS. Đây là công cụ được đánh giá cao không chỉ trong việc tối ưu hóa nghiệp vụ kế toán mà còn hỗ trợ đắc lực cho công tác quản trị tài chính, giúp doanh nghiệp ra quyết định nhanh chóng và hiệu quả hơn.

- Xem báo cáo điều hành mọi lúc mọi nơi: Giám đốc, kế toán trưởng có thể theo dõi tình hình tài chính ngay trên di động, kịp thời ra quyết định điều hành doanh nghiệp.

- Đầy đủ báo cáo quản trị: Hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

- Tự động hóa việc lập báo cáo: Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

Đặc biệt, phần mềm MISA AMIS Kế toán có tính năng cung cấp báo cáo các chỉ số tài chính đánh gái tình hình sức khoẻ doanh nghiệp. Căn cứ vào số liệu kế toán được nhập vào, phần mềm sẽ tự động tổng hợp và tính toán ra các hệ số này. Dựa vào đó nhà quản lý có thể nhanh chóng đưa ra những đánh giá tổng quát về tình hình tài chính của doanh nghiệp tại bất cứ thời điểm nào, từ đó đưa ra những quyết định điều hành hợp lý.

Mời anh/chị đăng ký đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS và nhận tư vấn giải pháp nguồn vốn không tài sản thế chấp MISA Lending để tối đa hóa lợi nhuận!

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/