Việc phải thuê nhà, văn phòng đối với các doanh nghiệp hiện nay là điều hết sức dễ hiểu. Kế toán doanh nghiệp sẽ cần nắm vững cách hạch toán chi phí thuê nhà, văn phòng theo từng trường hợp cũng như các thủ tục, chứng từ cần thiết để đưa chi phí này vào chi phí hợp lý. Kiến thức này đã được MISA AMIS tổng hợp chi tiết và đưa vào bài viết dưới đây.

1. Các trường hợp hạnh toán chi phí thuê nhà, văn phòng

Có hai tố quan trọng để xác định số tài khoản một cách chính xác nhất khi hạch toán chi phí thuê nhà là mục đích thuê và hình thức thanh toán.

Dựa vào mục đích thuê nhà để làm gì, phục vụ bộ phận nào thì kế toán hạch toán chi phí thuê nhà vào các tài khoản tương ứng như sau:

- Nếu thuê nhà để làm nhà xưởng sản xuất: hạch toán vào tài khoản 627 (chi phí sản xuất chung)

- Nếu thuê nhà làm cơ sở bán hàng, kho chứa hàng hóa bán: hạch toán vào tài khoản 6421 (chi phí bán hàng)

- Nếu thuê nhà làm văn phòng cho các bộ phận quản lý công ty: hạch toán vào tài khoản 642 (chi phí quản lý doanh nghiệp)

- …

Dựa vào hình thức thanh toán, hạch toán tiền thuê nhà được hướng dẫn cụ thể theo các trường hợp sau:

Hạch toán chi phí thuê nhà khi thanh toán trước

Dựa vào chứng từ thanh toán, hợp đồng thuê nhà …):

Nợ TK 331 – Phải trả cho người bán

Có TK 111, TK 112,…

Chú ý: Nếu là khoản trả trước như tạm ứng cho bên chủ nhà thì hạch toán như trên, cần tránh nhầm lẫn với trường hợp đặt cọc tiền nhà. Khoản tạm ứng hay trả trước tiền nhà, DN có thể được trừ vào tiền thuê nhà cần thanh toán. Còn với tiền đặt cọc nhà, chủ nhà sẽ chỉ trả lại đến khi kết thúc hợp đồng hoặc sau một khoảng thời gian theo thống nhất giữa 2 bên. Hạch toán tiền đặt cọc nhà được hướng dẫn bên dưới.

Hạch toán tiền đặt cọc nhà

Trường hợp doanh nghiệp đặt cọc tiền cho người cho thuê, ví dụ: DN thuê văn phòng hoạt động, đơn vị cho thuê yêu cầu đặt cọc A tiền (trả lại DN A tiền khi hợp đồng thuê văn phòng kết thúc), thì doanh nghiệp đi thuê phải đặt cọc tiền hạch toán như sau:

- Khi đặt cọc tiền:

Nợ TK 244 (Nếu theo thông tư 200)

Nợ TK 1386 (Nếu theo thông tư 133)

Có TK 111, 112

- Khi nhận lại tiền cọc:

Nợ TK 111,112

Có TK 244 (Nếu theo thông tư 200)

Có TK 1386 (Nếu theo thông tư 133)

- Nếu DN phải đặt cọc tiền trong quá trình thuê văn phòng vi phạm hợp đồng và bị bên nhận tiền cọc phạt:

Nợ TK 811

Có TK 244 (Nếu theo thông tư 200)

Có TK 1386 (Nếu theo thông tư 133)

- Nếu DN phải đặt cọc tiền sử dụng tiền cọc để thanh toán:

Nợ TK 331

Có TK 244 (Nếu theo thông tư 200)

Có TK 1386 (Nếu theo thông tư 133)

Lưu ý: Các khoản tạm ứng tiền thuê nhà hoặc đặt cọc tiền nhà đều không cần có hóa đơn GTGT (theo công văn số 13675 năm 2013 của Bộ Tài Chính gửi hiệp hội Kiểm toán viên hành nghề Việt Nam)

2. Hạch toán chi phí thuê nhà nếu trả tiền thuê hàng tháng (hoặc hàng tháng nhận được hóa đơn)

Nợ TK 154, 627, 641, 642 (Tùy vào mục đích thuê nhà làm gì, phục vụ bộ phận nào thì đưa vào TK chi phí đó )

Nợ TK 133 (nếu có)

Có TK 331, TK 111, TK 112,…

Đọc thêm: Thuế gián thu là gì? Đặc điểm, vai trò và phân loại chi tiết nhất

3. Hạch toán chi phí thuê nhà nếu trả tiền sau (hoặc nhận được hóa đơn sau)

Trong trường hợp này, hàng tháng kế toán vẫn phải ghi nhận chi phí thuê nhà vào tài khoản 335 – chi phí phải trả để theo dõi và đảm bảo tính đúng kỳ của các khoản chi phí.

VD: Công ty thuê văn phòng của công ty A từ tháng 1 – 6 nhưng chưa thanh toán. Đến tháng 6 Công ty X mới thanh toán, lúc này Công ty A mới xuất hóa đơn.

- Hàng tháng kế toán công ty hạch toán:

Nợ TK 154, 627, 641, 642 (Tùy vào mục đích thuê nhà làm gì, phục vụ bộ phận nào thì vào chi phí đó)

Có TK 335 – Chi phí phải trả (Phát sinh chi phí nhưng thực tế chưa chi trả)

- Khi thanh toán (hoặc khi nhận hóa đơn):

Nợ TK 335 – Chi phí phải trả

Nợ TK 133 (nếu có)

Có TK 331, TK 111, TK 112, (Nếu là khi thanh toán)

4. Hạch toán chi phí thuê nhà nếu trả tiền thuê trước nhiều kỳ

Với trường hợp này, tiền thuê nhà trả trước nhiều kỳ sẽ được kế toán hạch toán vào tài khoản 242 – chi phí trả trước. Định kỳ kế toán phân bổ vào các TK chi phí tương ứng

VD: Thuê nhà từ tháng 1 – 6, thanh toán 1 lần vào tháng 1 (hoặc nhận được hóa đơn), thì hạch toán như sau:

Nợ TK 242 – Chi phí trả trước (Tổng số tiền).

Nợ TK 133 – Thuế giá trị gia tăng được khấu trừ (Nếu có hóa đơn GTGT)

Có TK 331, TK 111, TK 112

– Định kỳ phân bổ khoản chi phí trả trước đó:

Nợ TK 154, 627, 641, 642 (Tùy vào mục đích thuê nhà làm gì, phục vụ bộ phận nào thì vào chi phí đó)

Có TK 242 – Chi phí trả trước

5. Ví dụ hạch toán chi phí thuê nhà

Ngày 1/1/2021 Công ty A ký hợp đồng thuê nhà của bà B (Cá nhân) với mục đích làm văn phòng có thời hạn 12 tháng, mỗi tháng 10 triệu đồng và trên hợp đồng có thỏa thuận bên A sẽ phải nộp các loại thuế thay chủ nhà. Cùng ngày hôm đó, công ty A đã thanh toán trước cho bà B 10 triệu đồng. Đến ngày 10/1/2021, sau khi hoàn thành các thủ tục pháp lý, công ty thanh toán nốt cho bà B số tiền còn lại (110 triệu đồng). Cùng ngày đó, kế toán công ty đã đi nộp thuế thay chủ nhà, số tiền thuế phải nộp là 12,3 triệu đồng, bao gồm:

- Thuế môn bài: 300 nghìn đồng

- Thuế GTGT 5%: 6 triệu đồng

- Thuế TNCN 5%: 6 triệu đồng

Cách hạch toán chi phí thuê nhà của công ty A năm 2021 như sau:

Ngày 1/1/2021:

- Hạch toán khoản trả trước (Dựa vào hợp đồng và phiếu chi…)

Nợ TK 331: 10.000.000

Có TK 111: 10.000.000

- Hạch toán chi phí thuê nhà phải trả:

Nợ TK 242: 120.000.000

Có TK 331: 120.000.000

Ngày 10/1/2021:

- Khi thanh toán nốt số tiền còn lại cho chủ nhà

Nợ TK 331: 110.000.000

Có TK 112: 110.000.000

- Dựa vào chứng từ nộp tiền thuế thay:

Nợ TK 642 (242): 12.300.000

Có TK 111, 112: 12.300.000

Hàng tháng phân bổ vào chi phí:

Nợ TK 642: 10.000.000

Có TK 242: 10.000.000

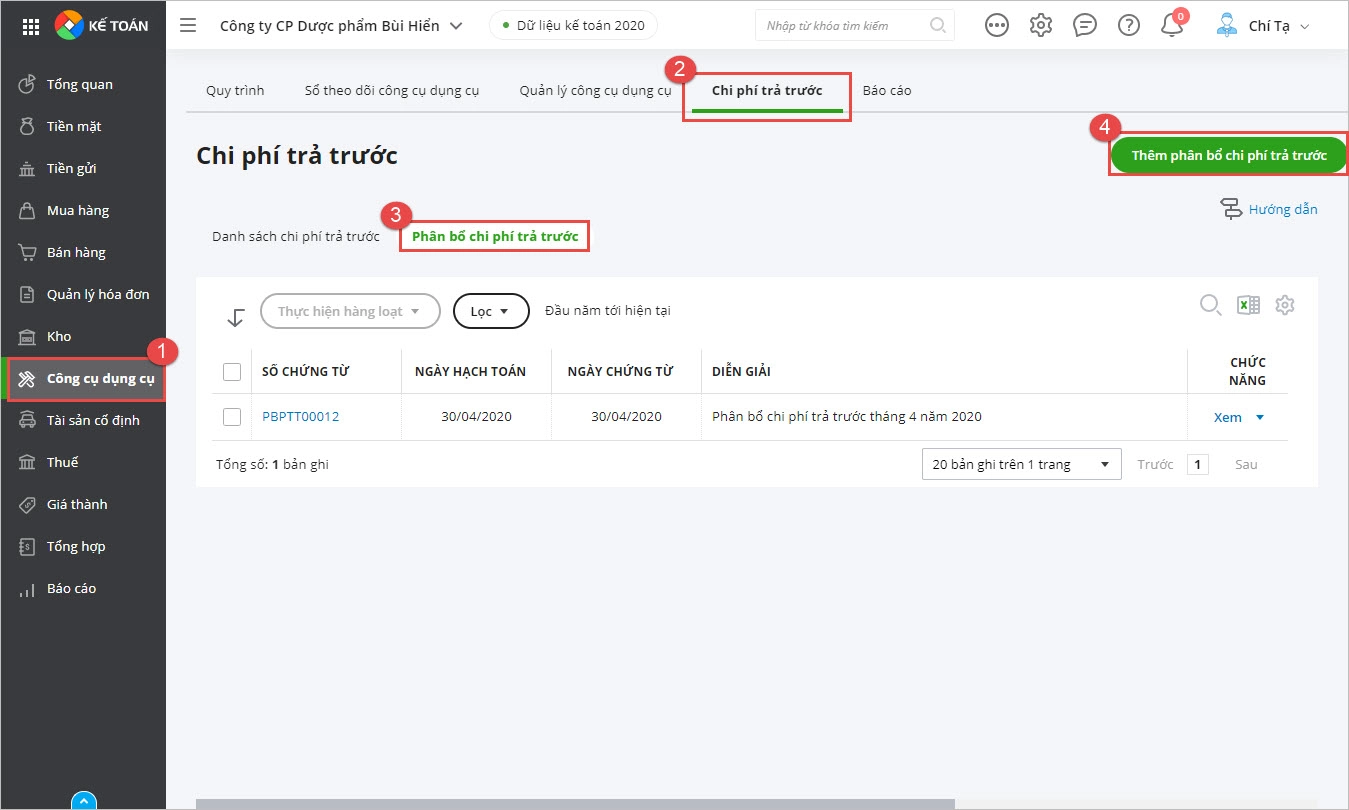

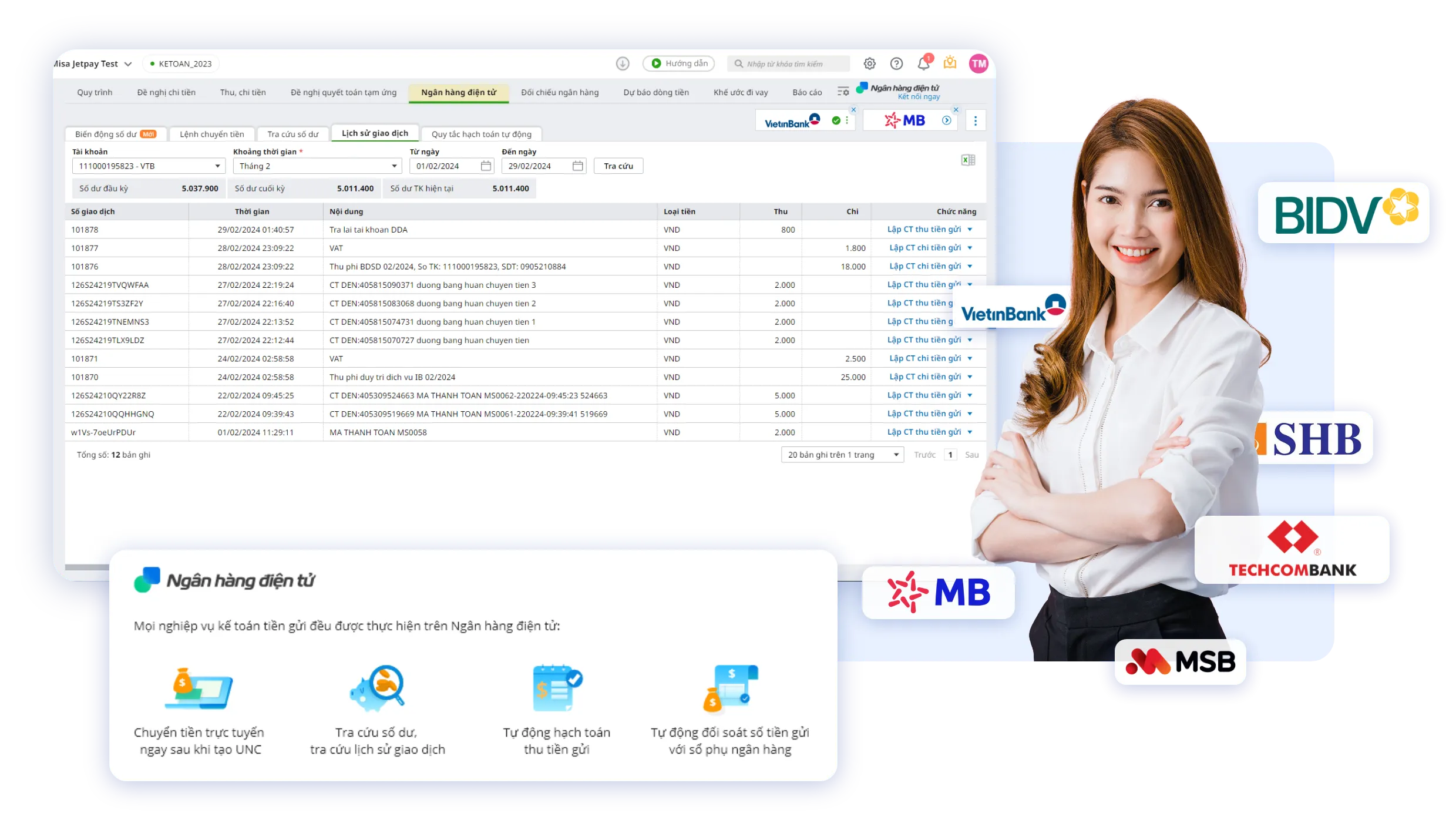

Hiện nay, phần mềm kế toán online MISA AMIS đã đáp ứng tính năng tự động phân bổ chi phí trả trước với các bước thực hiện đơn giản, giúp tiết kiệm thời gian cho kế toán doanh nghiệp và tối ưu hiệu quả công việc:

Cách đưa chi phí thuê nhà vào chi phí hợp lý

Để đưa khoản chi phí thuê nhà, thuê văn phòng vào chi phí hợp lý khi tính thuế TNDN thì doanh nghiệp cần đảm bảo đáp ứng các điều kiện mà Pháp luật đã quy định, theo đó:

- Nếu thuê nhà của Doanh nghiệp: phải đảm bảo quy định tại Thông tư 96/2015/TT-BTC, cụ thể như sau:

- Các khoản chi thực tế có sự phát sinh liên quan trực tiếp đến các hoạt động sản xuất kinh doanh của doanh nghiệp;

- Các khoản chi có các hóa đơn mua hàng, sử dụng dịch vụ có giá trị trên 20 triệu đồng (đã bao gồm cả thuế giá trị gia tăng). Thêm vào đó là các chứng từ dùng để chứng minh cho việc thanh toán không sử dụng tiền mặt;

- Các khoản chi đầy đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Nếu thuê nhà của Cá nhân: Xem chi tiết tại bài viết: Hướng dẫn kế toán chi tiết khoản chi phí thuê nhà của cá nhân

6. Tạm kết

Hạch toán tiền thuê nhà là nghiệp vụ quen thuộc với các kế toán tuy nhiên vẫn khó tránh được sai sót do xác định sai hình thức trả tiền thuê nhà hoặc sai loại tài khoản. Hi vọng bài viết trên đây sẽ giúp bạn hạch toán thuần thục khi gặp nghiệp vụ này.

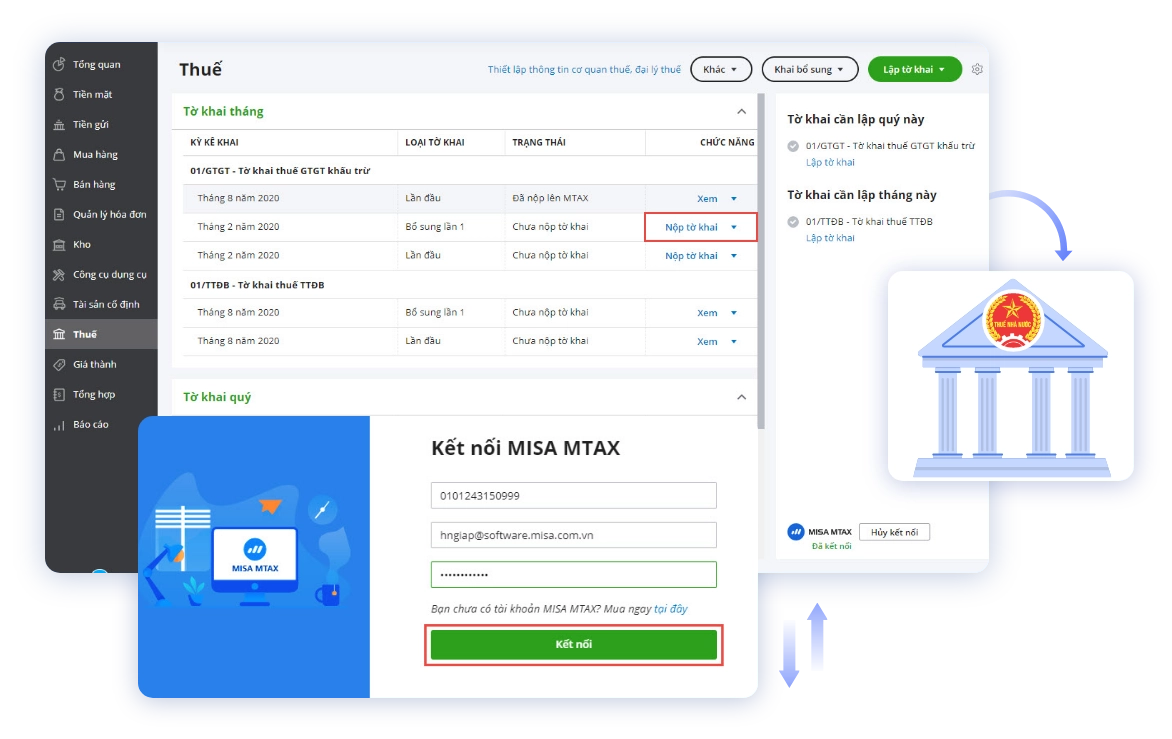

Để đảm bảo tính chính xác, hiệu quả trong việc hạch toán thì việc sử dụng các phần mềm kế toán được coi là giải pháp tối ưu đối với các doanh nghiệp. Một trong số những phần mềm được tin dùng nhất hiện nay chính là phần mềm kế toán online MISA AMIS.

Phần mềm MISA AMIS Kế toán đã thiết lập sẵn danh sách các cặp định khoản tự động gắn loại chứng từ: thu tiền mặt, chi tiền mặt, thu tiền gửi, chi tiền gửi, giúp giảm thiểu các thao tác của kế toán khi nhập chứng từ. Khi đó, kế toán chỉ cần chọn nghiệp vụ phát sinh, hệ thống sẽ tự động ngầm định luôn tài khoản Nợ, Có trên chứng từ.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/