Kế toán các khoản chi phí quản lý DN: Từ hạch toán, kiểm soát, quản lý hiệu quả đến hoàn thiện hồ sơ phục vụ thanh kiểm tra thuế

Ngày nay, với sự gia tăng cạnh tranh và tình hình dịch bệnh viêm đường hô hấp cấp nCoV (Covid19) diễn biến phức tạp trên toàn cầu đã tạo thêm gánh nặng chi phí lên doanh nghiệp. Một trong những hướng đi đúng đắn giúp DN vượt qua đại dịch thành công và gia tăng khả năng phát triển bền vững là quản lý tốt các chi phí của DN tránh lãng phí, thất thoát.

Xem thêm:

- Chi phí tăng phi mã đẩy lợi nhuận doanh nghiệp chạm đáy

- Doanh nghiệp nên cắt giảm chi phí nào để tối ưu hóa lợi nhuận?

- Hướng dẫn hạch toán tài khoản 642 đầy đủ, chính xác

Đồng hành với doanh nghiệp trong mùa Covid khó khăn, MISA AMIS gửi tới bài viết “Kế toán các khoản chi phí quản lý DN – Tài khoản 642” nhằm trình bày, hướng dẫn kế toán một cách toàn diện về chi phí DN cũng như các đề xuất một số giải pháp quản lý hiệu quả góp phần giúp DN vượt qua giai đoạn khó khăn này.

1. Chi phí quản lý DN là gì?

Khái niệm về chi phí quản lý DN có thể được hiểu theo 2 phương diện như sau:

– Khái niệm theo phương diện kinh tế học

Là các chi phí mà DN phải gánh chịu và không liên quan trực tiếp đến chức năng cụ thể như sản xuất sản phẩm, hoặc bán hàng, là các hao phí về nguồn lực liên quan đến nhân sự quản lý và hệ thống quản lý của DN để doanh nghiệp đạt được mục tiêu lợi nhuận và các mục tiêu khác của mình.

Chi phí quản lý DN bao gồm hao phí lao động quản lý, hao phí công cụ quản lý và hao phí vật chất quản lý.

– Khái niệm theo phương diện kế toán tài chính:

Chi phí quản lý DN bao gồm các chi phí quản lý chung của DN như:

- Các chi phí về lương nhân viên bộ phận quản lý DN; bảo hiểm của nhân viên quản lý DN;

- Chi phí vật liệu, công cụ, khấu hao (KH) TSCĐ dùng cho quản lý DN;

- Tiền thuê đất, tiền lệ phí môn bài;

- Dự phòng phải thu khó đòi;

- Dịch vụ mua ngoài (điện, nước, điện thoại…) và chi phí bằng tiền khác liên quan đến hoạt động quản lý DN

2. Kế toán chi phí QLDN

2.1. Tài khoản kế toán 642

Trong kế toán chi phí quản lý DN được ghi nhận và hạch toán vào 1 tài khoản riêng biệt như sau:

| Thông tư số 200/2014/TT-BTC | Thông tư số 133/2016/TT-BTC |

| Tài khoản sử dụng là một tài khoản cấp 1: Tài khoản 642 – Chi phí quản lý DN. | Tài khoản sử dụng là một tài khoản cấp 2: Tài khoản 6422 – Chi phí quản lý DN. |

Kết cấu và nội dung phản ánh của tài khoản 642 (Tài khoản theo Thông tư số 200/2014/TT-BTC)

| Bên Nợ: | Bên Có: |

| – Các chi phí quản lý DN thực tế phát sinh trong kỳ;

– Số dự phòng phải thu khó đòi, dự phòng phải trả (Chênh lệch giữa số dự phòng phải lập kỳ này lớn hơn số dự phòng đã lập kỳ trước chưa sử dụng hết); |

– Các khoản được ghi giảm chi phí quản lý DN;

– Hoàn nhập dự phòng phải thu khó đòi, dự phòng phải trả (chênh lệch giữa số dự phòng phải lập kỳ này nhỏ hơn số dự phòng đã lập kỳ trước chưa sử dụng hết); – Kết chuyển chi phí quản lý DN vào tài khoản 911 “Xác định kết quả kinh doanh”. |

| Số dư: Tài khoản 642- Chi phí quản lý DN không có số dư cuối kỳ. | |

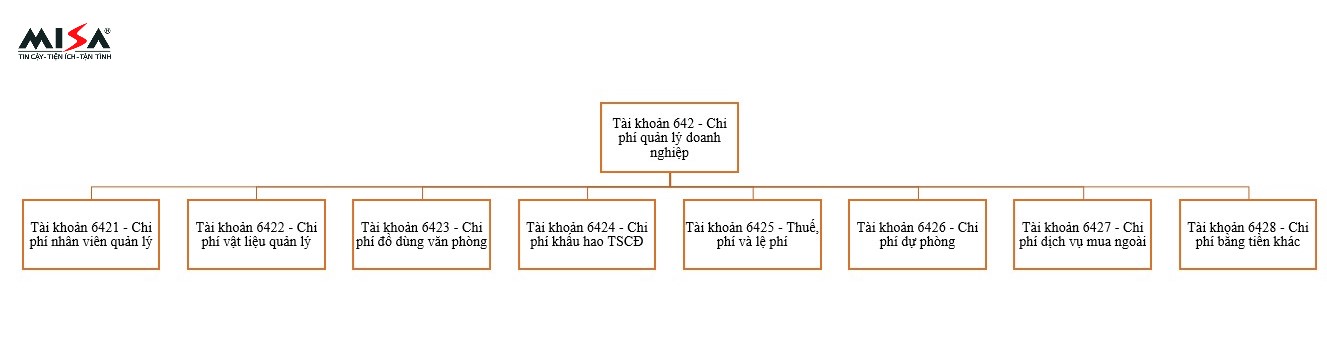

2.2 Tài khoản 642 có 8 tài khoản cấp 2 như sau:

– Tài khoản 6421 – Chi phí nhân viên quản lý: Phản ánh các khoản phải trả cho CBNV quản lý DN, như tiền lương, các khoản phụ cấp, bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn, bảo hiểm thất nghiệp của Ban Giám đốc, nhân viên quản lý ở các phòng, ban của DN.

– Tài khoản 6422 – Chi phí vật liệu quản lý: Phản ánh chi phí vật liệu xuất dùng cho công tác quản lý DN như văn phòng phẩm… vật liệu sử dụng cho việc sửa chữa TSCĐ, công cụ, dụng cụ, … (giá có thuế, hoặc chưa có thuế GTGT).

– Tài khoản 6423 – Chi phí đồ dùng văn phòng: Phản ánh chi phí dụng cụ, đồ dùng văn phòng dùng cho công tác quản lý (giá có thuế, hoặc chưa có thuế GTGT).

– Tài khoản 6424 – Chi phí khấu hao TSCĐ: Phản ánh chi phí khấu hao TSCĐ dùng chung cho DN như: Nhà cửa làm việc của các phòng ban, kho tàng, vật kiến trúc, phương tiện vận tải truyền dẫn, máy móc thiết bị quản lý dùng trên văn phòng, …

– Tài khoản 6425 – Thuế, phí và lệ phí: Phản ánh chi phí về thuế, phí và lệ phí như: thuế môn bài, tiền thuê đất, … và các khoản phí, lệ phí khác.

– Tài khoản 6426 – Chi phí dự phòng: Phản ánh các khoản dự phòng phải thu khó đòi, dự phòng phải trả tính vào chi phí sản xuất, kinh doanh của DN.

– Tài khoản 6427 – Chi phí dịch vụ mua ngoài: Phản ánh các chi phí của các dịch vụ mua bên ngoài phục vụ cho công tác quản lý DN; các khoản chi mua và sử dụng các tài liệu kỹ thuật, bằng sáng chế, … (không đủ tiêu chuẩn ghi nhận TSCĐ) được tính theo phương pháp phân bổ dần vào chi phí quản lý DN; tiền thuê TSCĐ, chi phí trả cho nhà thầu phụ.

– Tài khoản 6428 – Chi phí bằng tiền khác: Phản ánh các chi phí khác thuộc quản lý chung của DN, ngoài các chi phí đã kể trên, như: Chi phí hội nghị, tiếp khách, công tác phí, tàu xe, khoản chi cho lao động nữ, …

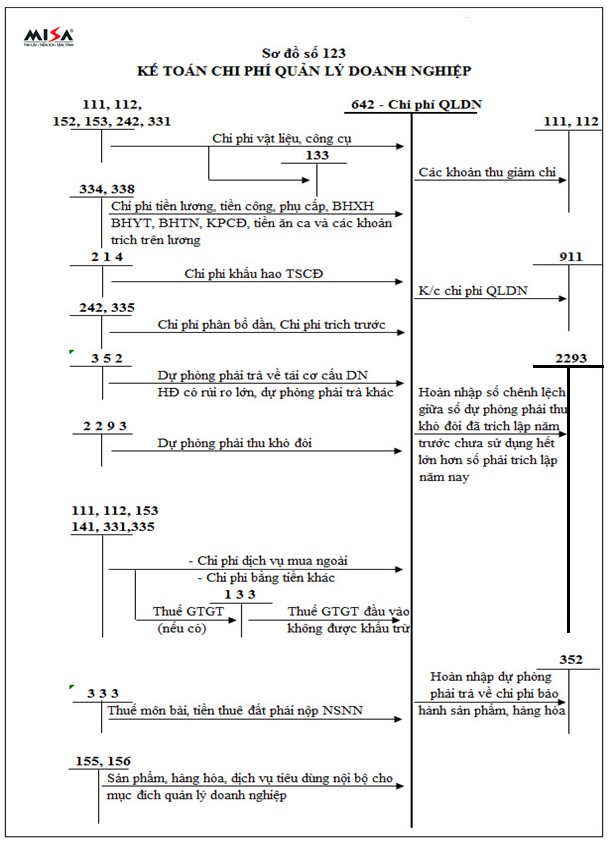

3. Phương pháp kế toán chi phí QLDN

Phương pháp kế toán chi phí quản lý DN được minh họa theo sơ đồ kế toán sau (áp dụng theo Thông tư số 200/2014/TT-BTC):

Ví dụ: Tại Công ty Cổ phần Chiến Thắng trong năm N+1 có phát sinh một số nghiệp vụ kinh tế liên quan đến chi phí quản lý DN như sau: Đơn vị tính: 1.000 đồng

- Tính và nộp tiền lệ phí môn bài năm N+1: 2.000 bằng tiền mặt.

- Tính lương cho cán bộ quản lý công ty: 90.000

- Trích BHXH, BHYT, BHTN cho cán bộ quản lý công ty theo tỷ lệ trích 32% (DN đóng 21,5% và NLĐ đóng 10,5%). Thanh toán tiền lương cho cán bộ quản lý và nộp bảo hiểm cho cơ quan BHXH bằng tiền gửi ngân hàng.

- Xuất kho công cụ dụng cụ dùng cho văn phòng thuộc loại dùng 1 lần trị giá: 2.000

- Trích KH tài sản cố định (ô tô con 4 chỗ) dùng cho quản lý DN :

Nguyên giá ô tô là: 1.000.000 thời gian KH10 năm, bắt đầu KH từ năm N+1.

- Thanh toán tiền điện dùng ở bộ phận quản lý DN bằng tiền gửi ngân hàng: 12.000

- Thanh toán tiền xăng thực tế phát sinh có hóa đơn hợp pháp và tổng tiền vé cước cầu đường dùng cho xe ô tô dùng cho quản lý là 10.000 đã trả bằng tiền mặt.

Yêu cầu: 1/ Định khoản các nghiệp vụ kinh tế phát sinh

2/ Đánh giá mức chi phí quản lý DN trong năm N+1 so với năm N.

Biết rằng năm N có doanh thu là 10.200.000 và tổng chi phí quản lý DN là 120.000. Doanh thu năm N+1 là 10.500.000.

Đáp án:

Phần 1: Định khoản các nghiệp vụ kinh tế phát sinh tại năm N+1.

Đơn vị tính: 1.000 đồng.

NV1: Tính và nộp tiền lệ phí môn bài năm N+1: 2.000 bằng tiền mặt.

+ Tính lệ phí môn bài năm N+1

Nợ TK 6425 – Thuế, phí và lệ phí: 2.000

Có TK 3339 – Thuế và các khoản phải nộp Nhà nước: 2.000

+ Nộp lệ phí môn bài năm N+1 bằng tiền mặt:

Nợ TK 3339 – Thuế và các khoản phải nộp Nhà nước: 2.000

Có TK 111- Tiền mặt: 2.000

NV2: Tính lương cho cán bộ quản lý công ty: 90.000.

Tính lương cho cán bộ quản lý công ty:

Nợ TK 6421 – Chi phí NV quản lý: 90.000

Có TK 334 – Phải trả người lao động: 90.000

NV3: Trích BHXH, BHYT, BHTN cho cán bộ quản lý công ty theo tỷ lệ trích 32% (DN đóng 21,5% và NLĐ đóng 10,5%). Thanh toán tiền lương cho cán bộ quản lý và nộp bảo hiểm cho cơ quan BHXH bằng tiền gửi ngân hàng

- Trích BHXH, BHYT, BHTN

+ Trích BHXH, BHYT, BHTN phần DN chịu:

Nợ TK 6421 – Chi phí NV quản lý: 90.000*21,5% = 19.350

Có TK 338 – Phải trả, phải nộp khác: 90.000*21,5% =19.350

+ Trích BHXH, BHYT, BHTN phần người lao động chịu:

Nợ TK 334 – Phải trả người lao động: 90.000*10,5% = 9.450

Có TK 338 – Phải trả, phải nộp khác: 90.000*10,5% = 9.450

– Thanh toán lương và nộp BHXH:

+ Thanh toán lương cho cán bộ quản lý công ty bằng tiền gửi ngân hàng.

Nợ TK 334- Phải trả người lao động: 90.000-9.450 = 80.550

Có các TK 112- Tiền gửi ngân hàng: 80.550

+ Nộp bảo hiểm cho cơ quan BHXH bằng tiền gửi ngân hàng

Nợ TK 338- Phải trả, phải nộp khác: 19.350+9.450= 28.800

Có các TK 112- Tiền gửi ngân hàng: 28.800

NV4: Xuất kho công cụ dụng cụ dùng cho văn phòng thuộc loại dùng 1 lần trị giá: 2.000

Nợ TK 6423 – Chi phí đồ dùng văn phòng: 2.000

Có TK 153 – Công cụ, dụng cụ: 2.000

NV5: Trích KH tài sản cố định (ô tô con 4 chỗ) dùng cho quản lý DN:

Nguyên giá ô tô là: 1.000.000 thời gian KH 10 năm, bắt đầu KH từ năm N+1.

Nợ TK 6424 – Chi phí KH TSCĐ: 1.000.000/10 = 100.000

Có TK 214 – Hao mòn TSCĐ: 100.000

NV6: Thanh toán tiền điện dùng ở bộ phận quản lý DN bằng tiền gửi ngân hàng: 12.000

Nợ TK 6427 – Chi phí DV mua ngoài: 12.000

Có các TK 112-Tiền gửi ngân hàng: 12.000

NV7: Thanh toán tiền xăng thực tế phát sinh có hóa đơn hợp pháp và tổng tiền vé cước cầu đường dùng cho xe ô tô dùng cho quản lý là 10.000 đã trả bằng tiền mặt.

Nợ TK 6428 – Chi phí bằng tiền khác: 10.000

Có TK 111-Tiền mặt: 10.000

Phần 2: Đánh giá mức chi phí QLDN trong năm N+1 so với năm N.

Xác định tổng chi phí QLDN phát sinh năm N+1 bằng tổng phát sinh bên Nợ TK 642 = 2.000+90.000+19.350+2.000+100.000+12.000+10.000 = 235.350 (nghìn đồng)

*So sánh tổng chi phí QLDN năm N+1 với năm N.

Bảng so sánh tỷ trọng chi phí trên doanh thu

Đơn vị tính: (nghìn đồng)

| Thời gian Chỉ tiêu | Năm N+1 | Năm N |

| Doanh thu | 10.500.000 | 10.200.000 |

| Tổng chi phí | 235.350 | 120.000 |

| Tỷ trọng chi phí quản lý doanh nghiệp/doanh thu | = 235.350/10.500.000

= 0,0224 lần (tương đương 2.24 %) |

=120.000/10.200.000

=0,0118 lần (tương đương 1.18 %) |

Nhận xét:

+ Tổng chi phí QLDN năm N+1 là 235.350 cao hơn năm N có tổng chi phí là 120.000 như vậy xét về giá trị đã tăng = 235.350 -120.000 =115.350 tương ứng mức tăng 96,125%.

+ Xem xét tỷ trọng chi phí QLDN trên doanh thu năm N+1 là 2,24% so với năm N là 1,18% tăng 1,06%.

? Như vậy việc tính toán như trên cho phép nhận thấy, thoạt nhìn quản lý chi phí quản lý doanh nghiệp của năm N tốt hơn năm N+1 do tổng chi phí chi ra tăng lên. Tuy nhiên, nếu xem xét về tỷ trọng thì có thể thấy trong 100% doanh thu năm N+1 có đến 2,24% là chi phí QLDN trong khi đó năm N con số này chỉ là 1,18%. Chi tiết hơn nữa, kế toán có thể đối chiếu phân tích từng khoản mục nhỏ để nhận biết khoản mục chi phí nào đang bị tăng lên từ đó kiểm soát tốt hơn chi phí phát sinh.

Bên cạnh đó, doanh nghiệp cần xây dựng định mức chi phí QLDN cho các năm tiếp theo tốt hơn để tránh lãng phí thất thoát cho doanh nghiệp.

4. Những lưu ý quan trọng về kế toán chi phí QLDN khi thanh kiểm tra thuế

4.1 Các sai sót thường gặp dễ bị loại khi thanh kiểm tra thuế.

- Sai sót về chứng từ, hồ sơ

* Về hóa đơn:

– Hóa đơn đầu vào không đủ điều kiện khấu trừ và ghi nhận chi phí doanh nghiệp:

+ Trên hóa đơn không ghi đúng tên, địa chỉ doanh nghiệp nhưng lại không có biên bản điều chỉnh kèm theo.

+ Ghi sai mã số thuế doanh nghiệp nhưng lại không có hóa đơn và biên bản điều chỉnh kèm theo.

+ Hóa đơn đầu vào của tổ chức mua bán hóa đơn, hóa đơn bất hợp pháp, hóa đơn chưa làm thông báo phát hành nhưng doanh nghiệp vẫn kê khai, hạch toán chi phí.

+ Hóa đơn của tổ chức bị cưỡng chế hóa đơn tại thời điểm xuất hóa đơn đã bị cơ quan thuế thông báo về hóa đơn không có giá trị sử dụng.

- Hóa đơn hàng hóa cho doanh nghiệp kèm Bảng kê chi tiết nhưng Bảng kê không đầy đủ các chỉ tiêu theo hướng dẫn tại Thông tư 39/2014/TT-BTC.

Lưu ý: Trường hợp sử dụng hóa đơn điện tử thì sẽ phải kê trực tiếp các mặt hàng vào hóa đơn mà không được lập bảng kê đính kèm trừ một số trường hợp được sự cho phép của Bộ Tài Chính.

– Ngoài ra, doanh nghiệp sẽ bị xử phạt hành chính khi sử dụng hóa đơn bị tẩy xóa, lập sai các tiêu thức bắt buộc trên hóa đơn.

* Về chứng từ:

– Chứng từ về chi phí tiền lương : Không có hợp đồng lao động, bảng chấm công bảng thanh toán lương cho nhân viên quản lý doanh nghiệp.

– Chứng từ về chi phí dịch vụ mua ngoài: Không có hợp đồng, đơn đặt hàng hoặc không có chứng từ thanh toán hóa đơn dịch vụ đó.

– Không lập bảng trích khấu hao TSCĐ, bảng theo dõi phân bổ CCDC.

- Phát hiện sai sót, dấu hiệu gian dối qua phân tích chỉ số

+ So sánh tỷ lệ chi phí quản lý doanh nghiệp/Doanh thu các năm: Ví dụ, tỷ lệ chi phí QLDN/Doanh thu dao động từ 1% –10% là hợp lý, nhưng qua kiểm tra cơ quan thuế lại phát hiện chi phí quản lý doanh nghiệp trên doanh thu chiếm đến 30%-50% đây là bất thường sẽ bị rủi ro.

+ Chi phí xăng xe cho quản lý phải căn cứ vào định mức tiêu hao của xe (khoảng 4 – 6 lít xăng/100 km) không được ghi các chi phí xăng không thực tế phát sinh vượt quá xa so với định mức.

4.2 Cách kiểm soát và hoàn thiện hồ sơ về chi phí QLDN

– Để ghi nhận vào chi phí của doanh nghiệp thì ngoài việc có hóa đơn hợp pháp, doanh nghiệp còn phải có bộ hồ sơ chứng minh tính xác thực, thực tế phát sinh và có liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp.

– Hồ sơ về chi phí tiền lương quản lý doanh nghiệp gồm: bảng chấm công, bảng tính và thanh toán lương, chứng từ thanh toán lương, hợp đồng lao động và các quy chế công ty , thỏa ước lao động (nếu có).

Lưu ý, tại tiết d, điểm 2.5, khoản 2, Điều 6 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính quy định : “Tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá nhân làm chủ); thù lao trả cho các sáng lập viên, thành viên của hội đồng thành viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành sản xuất, kinh doanh.” sẽ không được tính vào chi phí được trừ khi tính thuế TNDN.

– Hồ sơ về chi phí dịch vụ mua ngoài là hợp đồng mua bán và thanh lý hợp đồng, chứng từ thanh toán, hóa đơn hợp pháp, biên bản nghiệm thu xác nhận dịch vụ hoàn thành.

Lưu ý: các hóa đơn về chi phí tiếp khách trên hóa đơn không được ghi là: “Tiếp khách” mà phải ghi “Dịch vụ ăn uống” vì theo quy định tại Quyết định về mã ngành nghề đăng ký kinh doanh thì không có ngành nghề “Tiếp khách”.

Trong doanh nghiệp có ô tô dùng cho quản lý nên có nhật trình xe ghi lại hành trình di chuyển và quãng đường để tính chi phí tiêu hao nhiên liệu và đưa ra định mức xăng dầu hợp lý.

Đối với chi phí mua DV bên ngoài về hàng hóa, dịch vụ không có hóa đơn của cơ sở kinh doanh phải lập bảng kê theo mẫu số 01/TNDN ban hành kèm theo Thông tư 78/2014/TT-BTC thì khoản chi phí đó mới được tính vào chi phí được trừ khi tính thuế TNDN.

– Hồ sơ về phân bổ CCDC và KH tài sản cố định: Sổ CCDC, Sổ TSCĐ, bảng theo dõi phân bổ CCDC, trích KH TSCĐ, chứng từ phân bổ CCDC, chứng từ trích KH TSCĐ hàng tháng.

Lưu ý: Trích khấu hao TSCĐ phải tuân thủ theo hướng dẫn tại Thông tư số 45/2013/TT-BTC, không được tự ý thay đổi phương pháp trích khấu hao khi chưa thông báo cho cơ quan thuế, doanh nghiệp chỉ được thay đổi thời gian trích khấu hao TSCĐ một lần đối với một tài sản. Trích khấu hao TSCĐ phải được thực hiện nhất quán, liên tục.

5. Kiểm soát chi phí QLDN trong kế toán quản trị của doanh nghiệp

Ban lãnh đạo doanh nghiệp cần chủ động, nhanh chóng ra các quyết định, các phương án quản lý chi phí nói chung và chi phí QLDN nói riêng kịp thời, hiệu quả; áp dụng đối với tất cả các phòng ban, đặc biệt là phòng kế toán.

Nhiệm vụ của Phòng kế toán ngoài việc theo dõi hạch toán đúng, đủ chi phí phát sinh; kiểm soát các khoản chi phí còn cần xây dựng Quy chế chi tiêu nội bộ, các định mức, chỉ tiêu.

Bộ phận kế toán đồng thời cũng là bộ phận quản lý, giám sát trực tiếp các chi phí phát sinh; làm các báo cáo thống kê, phân tích chi phí từ đó kịp thời tư vấn cho Ban lãnh đạo các phương án để sử dụng và quản lý chi phí hiệu quả nhất.

5.1 Kiểm soát các khoản mục chi phí

- Chi phí nhân viên quản lý

Doanh nghiệp cần xây dựng KPI (Key Performance Indicator- là chỉ số đo lường và đánh giá hiệu quả hoạt động của nhân viên, bộ phận trong một công ty …) cho từng vị trí quản lý trong doanh nghiệp đảm bảo việc trả lương xứng đáng cho mỗi vị trí, điều này cũng khuyến khích các nhân viên quản lý từ mức cao nhất đến thấp nhất làm việc với hiệu quả cao nhất cho doanh nghiệp, đồng thời cũng đảm bảo yêu cầu tinh, gọn, nhẹ của bộ máy quản lý đảm bảo tiết kiệm chi phí tiền lương, phụ cấp,bảo hiểm…tối đa cho doanh nghiệp.

- Chi phí vật liệu quản lý, chi phí đồ dùng văn phòng

Các chi phí liên quan đến văn phòng phẩm, công cụ, dụng cụ, đồ dùng cho công tác quản lý thì doanh nghiệp phải khoán định mức cho từng bộ phận, phòng ban, phải tuân thủ Quy chế chi tiêu nội bộ, đồng thời có cơ chế thưởng, phạt hợp lý để khuyến khích từng nhân viên, bộ phận, phòng ban sử dụng tiết kiệm hiệu quả nhất.

- Chi phí khấu hao TSCĐ

Phản ánh đúng, đủ chi phí khấu hao TSCĐ dùng trong quản lý cho doanh nghiệp như: Nhà cửa làm việc của các phòng ban, kho tàng, vật kiến trúc, máy móc thiết bị…đồng thời cũng có chính sách thưởng phạt rõ ràng trong việc sử dụng hiệu quả các TSCĐ cũng như phải cẩn thận và giữ gìn tài sản tránh tình trạng sử dụng lãng phí và làm cho TSCĐ mau hỏng.

- Thuế, phí và lệ phí

Doanh nghiệp cần phải tính đúng và nộp đủ, đúng hạn các loại thuế, phí theo quy định của pháp luật hiện hành tránh tình trạng doanh nghiệp bị các cơ quan Nhà nước phạt vi phạm.

- Chi phí dự phòng

Bộ phận kế toán của doanh nghiệp cần phải chủ động quản lý, kết hợp với bộ phận bán hàng và các phòng ban khác liên quan để thu hồi công nợ khách hàng nhanh chóng, đảm bảo doanh nghiệp không phải lập dự phòng các khoản nợ phải thu khó đòi hoặc nếu phải lập dự phòng thì ở mức thấp nhất…

- Chi phí dịch vụ mua ngoài, chi phí bằng tiền khác

Doanh nghiệp phải xây dựng được các định mức hợp lý, tiết kiệm đối với các chi phí điện, nước, điện thoại, internet…Chi phí tiếp khách, hội nghị phải cắt giảm tối đa chỉ phục vụ cho mục đích sản xuất, kinh doanh của doanh nghiệp. Các chi phí khác phát sinh liên quan như tiền thuê TSCĐ, sửa chữa TSCĐ, công tác phí, các khoản chi khác cho người lao động… cũng phải tuân thủ Quy chế chi tiêu nội bộ đảm bảo tiết kiệm hiệu quả nhất.

5.2 Ghi nhận chi phí quản lý doanh nghiệp đúng kỳ

Đối với những chi phí quản lý doanh nghiệp đã phát sinh trong kỳ báo cáo nhưng thực tế chưa chi trả do chưa có hóa đơn hoặc chưa có đủ hồ sơ tài liệu…,thì doanh nghiệp phải ghi nhận đúng, đủ các chi phí này vào đúng kỳ báo cáo (Ghi Nợ TK 642–CPQLDN và ghi Có TK 335 – Chi phí phải trả) đảm bảo tuân thủ nguyên tắc của Chuẩn mực kế toán là Doanh thu phải phù hợp chi phí.

Ví dụ: Tại thời điểm 31/12 doanh nghiệp phải ghi nhận đủ chi phí tiền vé máy bay cho các thành viên Ban giám đốc đi công tác mặc dù hóa đơn tài chính của vé máy bay được công ty dịch vụ bán vé xuất trả vào tháng 1 năm sau…

Hoặc chi phí thuê máy phô tô copy của quý 4 kỳ báo cáo năm nay cũng phải được hạch toán đúng vào kỳ báo cáo năm nay mặc dù doanh nghiệp chưa nhận được hóa đơn của nhà cung cấp dịch vụ cho thuê máy phô tô copy.

6. Cách quản lý chi phí quản lý doanh nghiệp hiệu quả

Chi phí quản lý doanh nghiệp bao nhiêu là hợp lý

Để trả lời câu hỏi này chúng ta phải căn cứ vào đặc điểm, quy mô của từng loại hình doanh nghiệp để có thể đưa ra được tỷ lệ phù hợp.

Mỗi loại hình doanh nghiệp khác nhau sẽ có cơ cấu tỷ lệ chi phí QLDN khác nhau phụ thuộc vào ngành nghề và chu kỳ sống của doanh nghiệp và cả vòng đời của sản phẩm mà doanh nghiệp đang nắm giữ.

Căn cứ vào lịch sử thống kê của doanh nghiệp, của ngành cũng như các định hướng, chiến lược phát triển…doanh nghiệp cân nhắc tỷ lệ phù hợp ở mỗi thời điểm. Theo kinh nghiệm, thông thường chi phí QLDN nên chiếm từ 1% đến 5% trên tổng doanh thu của doanh nghiệp. Tỷ trọng chi phí QLDN trên tổng doanh thu chiếm từ 2% trở xuống là tối ưu.

Xem thêm:

- Tiết lộ 8 cách quản lý chi phí kinh doanh tốt hơn

- Doanh nghiệp nên cắt giảm chi phí nào để tối ưu hóa lợi nhuận?

- 11 Cách đơn giản để cắt giảm chi phí kinh doanh

Cách xây dựng định mức chi phí quản lý doanh nghiệp

Bài toán đặt ra là làm sao để quản lý chi phí quản lý doanh nghiệp hiệu quả?

Câu trả lời là xây dựng định mức chi phí QLDN ngay từ đầu năm giống như việc ta muốn quản lý tốt chi phí sản xuất thì ta cần xây dựng định mức sản xuất từ đầu năm để làm căn cứ quản lý chi phí sản xuất hiệu quả.

Định mức chi phí QLDN cung cấp thông tin về chi phí quản lý có khả năng phát sinh trong kỳ. Định mức đóng vai trò chỉ đạo và định hướng các hoạt động quản lý kinh doanh.

Doanh nghiệp cần đưa ra định mức chi phí QLDN hợp lý dựa trên số liệu các năm trước, doanh thu kế hoạch và các chính sách phát triển của doanh nghiệp.

Định mức chi phí QLDN nên chi tiết theo các khoản mục chi phí nhỏ và kèm theo các chỉ tiêu định lượng như: chi phí quản lý biến đổi và chi phí quản lý cố định, số lượng và số tiền tiêu hao giới hạn bao nhiêu. Các chỉ tiêu nào được vượt qua định mức với tỷ lệ vượt bao nhiêu cần nêu rõ.

Định mức chi phí QLDN nếu tiết kiệm quá mức gây ảnh hưởng tới hoạt động của doanh nghiệp dẫn đến việc doanh thu giảm theo thì cần cân nhắc tùy theo tình hình kinh doanh và mục tiêu phát triển để lựa chọn phương án tiết kiệm hay tiêu dùng cho hợp lý.

7. Kết luận

Qua bài viết: “Kế toán các khoản chi phí quản lý doanh nghiệp” MISA AMIS hi vọng sẽ là giúp ích cho doanh nghiệp cũng như các anh/chị làm kế toán biết cách phân loại, quản lý và xây dựng định mức chi phí QLDN sao cho hợp lý, đảm bảo cho công tác quản trị nội bộ và công tác thanh kiểm tra thuế sau này.

Chúc anh/chị kế toán và quý doanh nghiệp sức khỏe và thành công !

Phần mềm kế toán online MISA AMIS nhận thấy tầm quan trọng của việc giúp kế toán viên cập nhật kịp thời những quy định của chính phủ nên luôn chú trọng đến việc update những thông tư, nghị định mới để kế toán viên nắm được thông tin sớm nhất.

Bên cạnh đó, phần mềm online MISA AMIS còn không ngừng cải thiện và nâng cấp các tính năng, tiện ích mang đến nhiều lợi ích cho người làm kế toán. Anh/chị kế toán viên hãy nhanh tay đăng ký dùng thử miễn phí 15 ngày để trải nghiệm bản demo phần mềm kế toán online MISA AMIS.

Tác giả: Nguyễn Huân

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/