Khi ký hợp đồng lao động, nhiều người thường chỉ quan tâm đến con số lương được ghi trên giấy tờ mà chưa thực sự hiểu rõ đó là lương Gross hay lương Net. Điều này dễ dẫn đến nhầm lẫn về thu nhập thực nhận hàng tháng, đặc biệt khi các khoản bảo hiểm và thuế thu nhập cá nhân được khấu trừ. Vì vậy, nắm rõ cách tính lương Gross sang Net không chỉ giúp người lao động hiểu đúng mức lương của mình, mà còn chủ động bảo vệ quyền lợi và lập kế hoạch tài chính hiệu quả.

Vậy lương Gross là gì, bảng lương sau khi trừ BHXH – BHYT – thuế TNCN còn bao nhiêu? Và đâu là cách tính lương Gross sang Net chính xác? Hãy cùng MISA AMIS tìm hiểu chi tiết trong bài viết dưới đây để tự tính thu nhập thực nhận của bạn chỉ trong 1 phút – dù bạn là nhân viên văn phòng, lao động thời vụ hay quản lý cấp cao.

XEM NGAY: PHẦN MỀM QUẢN LÝ TIỀN LƯƠNG – QUY ĐỔI LƯƠNG DỄ DÀNG

1. Mối quan hệ giữa lương Gross và lương Net

Lương Gross là tổng thu nhập trước khi trừ đi các khoản bảo hiểm và thuế thu nhập cá nhân. Bao gồm lương cơ bản, phụ cấp, trợ cấp và các khoản đóng góp mà người lao động phải chịu. Đây là con số thường được ghi rõ trong hợp đồng lao động.

Lương net là số tiền thực nhận sau khi đã trừ các khoản khấu trừ bắt buộc từ lương gross. Nói cách khác, lương gross = lương net + các khoản bảo hiểm + thuế thu nhập cá nhân. Những khoản này bao gồm:

- Bảo hiểm xã hội (BHXH): 8%

- Bảo hiểm y tế (BHYT): 1.5%

- Bảo hiểm thất nghiệp (BHTN): 1%

- Thuế thu nhập cá nhân (TNCN): tính theo biểu thuế lũy tiến từng phần

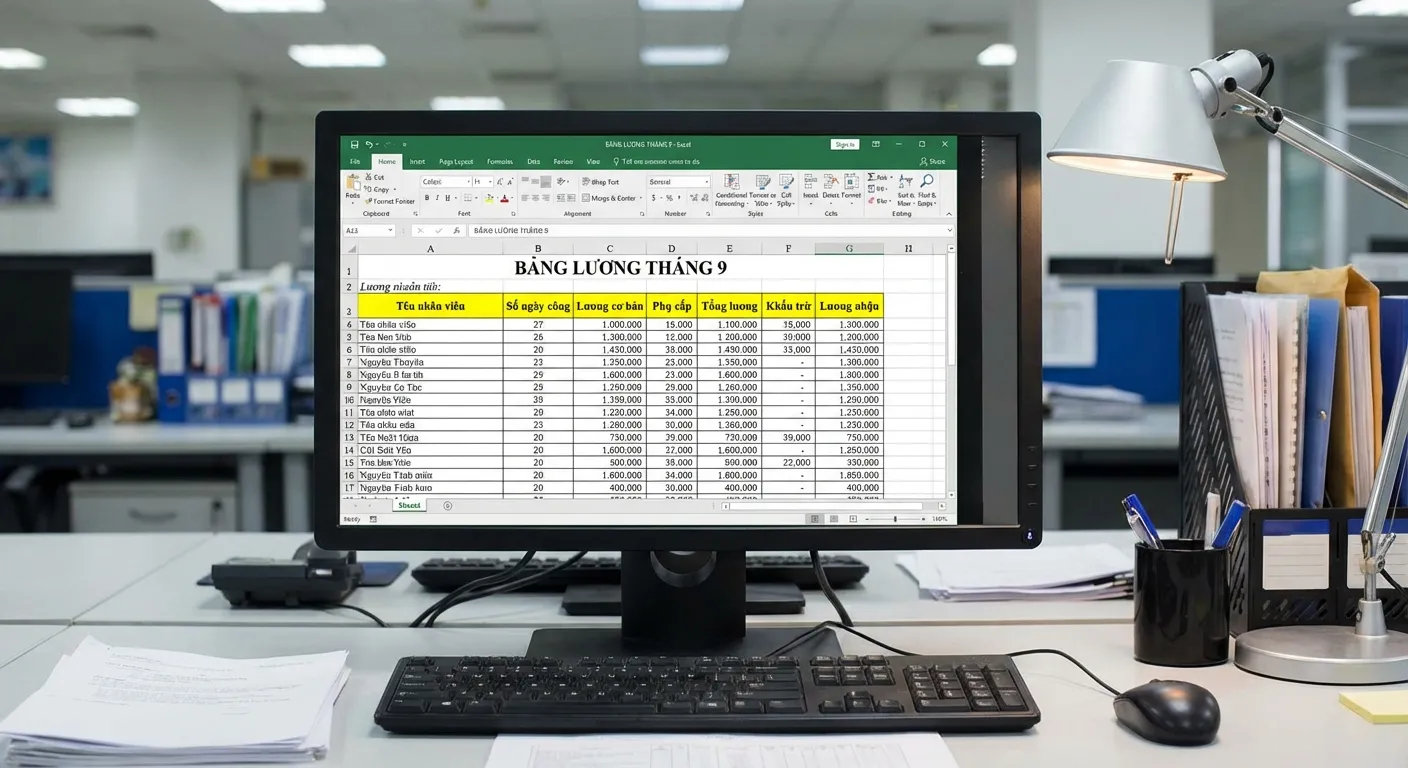

Đọc thêm: Hướng dẫn cách làm bảng lương trên Excel cho HR chi tiết nhất

2. Cách tính lương Gross sang lương Net

Công thức tính lương Gross: Lương Gross = Lương cơ bản + Thưởng + Các khoản chi phí khác

Lưu ý: Mức lương tối thiểu vùng sẽ ảnh hưởng tới mức đóng bảo hiểm thất nghiệp (BHTN) của bạn. Mức lương tối thiểu càng cao thì mức đóng BHTN càng cao nên bạn chú ý chọn đúng khu vực sinh sống.

Các khoản bảo hiểm được tính trực tiếp theo tỷ lệ phần trăm. Sau khi trừ bảo hiểm, phần còn lại được dùng để tính thu nhập chịu thuế và áp dụng biểu thuế thu nhập cá nhân.

Lương Gross

Là tổng thu nhập người lao động được ghi trong hợp đồng lao động. Bao gồm: lương cơ bản + phụ cấp (ăn trưa, xăng xe, điện thoại…) + các khoản thưởng, hoa hồng, làm thêm (nếu có). Chưa trừ bảo hiểm bắt buộc và thuế thu nhập cá nhân (TNCN). Là cơ sở để tính đóng bảo hiểm xã hội, y tế, thất nghiệp, thuế TNCN.

Bảo hiểm bắt buộc (10.5% lương Gross)

- Bảo hiểm xã hội (BHXH): 8% lương Gross.

- Bảo hiểm y tế (BHYT): 1,5% lương Gross.

- Bảo hiểm thất nghiệp (BHTN): 1% lương Gross.

Tổng tất cả là 10.5% lương Gross, khấu trừ hàng tháng trước khi chi trả lương.

Thuế thu nhập cá nhân (TNCN)

Tính dựa trên thu nhập chịu thuế = (Lương Gross – Bảo hiểm bắt buộc) – Giảm trừ gia cảnh.

Mức giảm trừ gia cảnh từ 1/1/2026

- Bản thân người lao động: 15,5 triệu đồng/tháng.

- Người phụ thuộc: 6,2 triệu đồng/người/tháng.

Thuế TNCN được tính theo biểu thuế lũy tiến từng phần, nghĩa là thu nhập càng cao, thuế suất càng tăng theo các bậc (5%, 10%, 15%, 20%, 25%, 30%, 35%). Sau khi tính xong, thuế sẽ được khấu trừ hàng tháng từ lương của bạn.

| Bậc | Thu nhập tính thuế/tháng | Thuế suất | Tính số thuế phải nộp (Cách 1) | Tính số thuế phải nộp (Cách 2) |

|---|---|---|---|---|

| 1 | Đến 5 triệu đồng | 5% | 0 + 5% TNTT | 5% TNTT |

| 2 | Trên 5 triệu đến 10 triệu | 10% | 0,25 triệu + 10% TNTT trên 5 triệu | 10% TNTT – 0,25 triệu |

| 3 | Trên 10 triệu đến 18 triệu | 15% | 0,75 triệu + 15% TNTT trên 10 triệu | 15% TNTT – 0,75 triệu |

| 4 | Trên 18 triệu đến 32 triệu | 20% | 1,95 triệu + 20% TNTT trên 18 triệu | 20% TNTT – 1,65 triệu |

| 5 | Trên 32 triệu đến 52 triệu | 25% | 4,75 triệu + 25% TNTT trên 32 triệu | 25% TNTT – 3,25 triệu |

| 6 | Trên 52 triệu đến 80 triệu | 30% | 9,75 triệu + 30% TNTT trên 52 triệu | 30% TNTT – 5,85 triệu |

| 7 | Trên 80 triệu | 35% | 18,15 triệu + 35% TNTT trên 80 triệu | 35% TNTT – 9,85 triệu |

TNTT: Thu nhập tính thuế/tháng, sau khi đã trừ các khoản bảo hiểm, giảm trừ gia cảnh, người phụ thuộc.

Ví dụ tính lương Gross sang Net – Ngắn gọn, dễ hiểu (áp dụng từ 1/1/2026)

Ví dụ 1: Lương Gross 20.000.000 đồng/tháng, đóng bảo hiểm theo mức lương này, không có người phụ thuộc.

Trừ bảo hiểm bắt buộc:

10,5% × 20.000.000 đồng = 2.100.000 đồng

Lương sau bảo hiểm: 20.000.000 – 2.100.000 = 17.900.000 đồng

Trừ giảm trừ gia cảnh:

17.900.000 – 15.500.000 = 2.400.000 đồng (thu nhập chịu thuế)

Tính thuế TNCN:

2.400.000 × 5% = 120.000 đồng

Lương Net thực nhận:

20.000.000 – 2.100.000 – 120.000 = 17.780.000 đồng

Ví dụ 2: Lương Gross 35.000.000 đồng/tháng, đóng bảo hiểm theo mức lương này, có 2 người phụ thuộc

Trừ bảo hiểm bắt buộc:

10,5% × 35.000.000 đồng = 3.675.000 đồng

Lương sau bảo hiểm: 35.000.000 – 3.675.000 = 31.325.000 đồng

Trừ giảm trừ gia cảnh:

Bản thân: 15.500.000 đồng

2 người phụ thuộc: 2 × 6.200.000 = 12.400.000 đồng

Tổng giảm trừ: 15.500.000 + 12.400.000 = 27.900.000 đồng

Thu nhập chịu thuế:

31.325.000 – 27.900.000 = 3.425.000 đồng

Tính thuế thu nhập cá nhân: 3.425.000 đồng thuộc bậc 1 (≤ 5 triệu), thuế suất 5%

3.425.000 × 5% = 171.250 đồng

Tính lương Net thực nhận:

35.000.000 – 3.675.000 – 171.250 = 31.153.750 đồng

Xem thêm: Top 10 phần mềm tính lương tốt nhất 2026 dành cho doanh nghiệp

3. Dễ dàng tính lương Gross sang Net với phần mềm

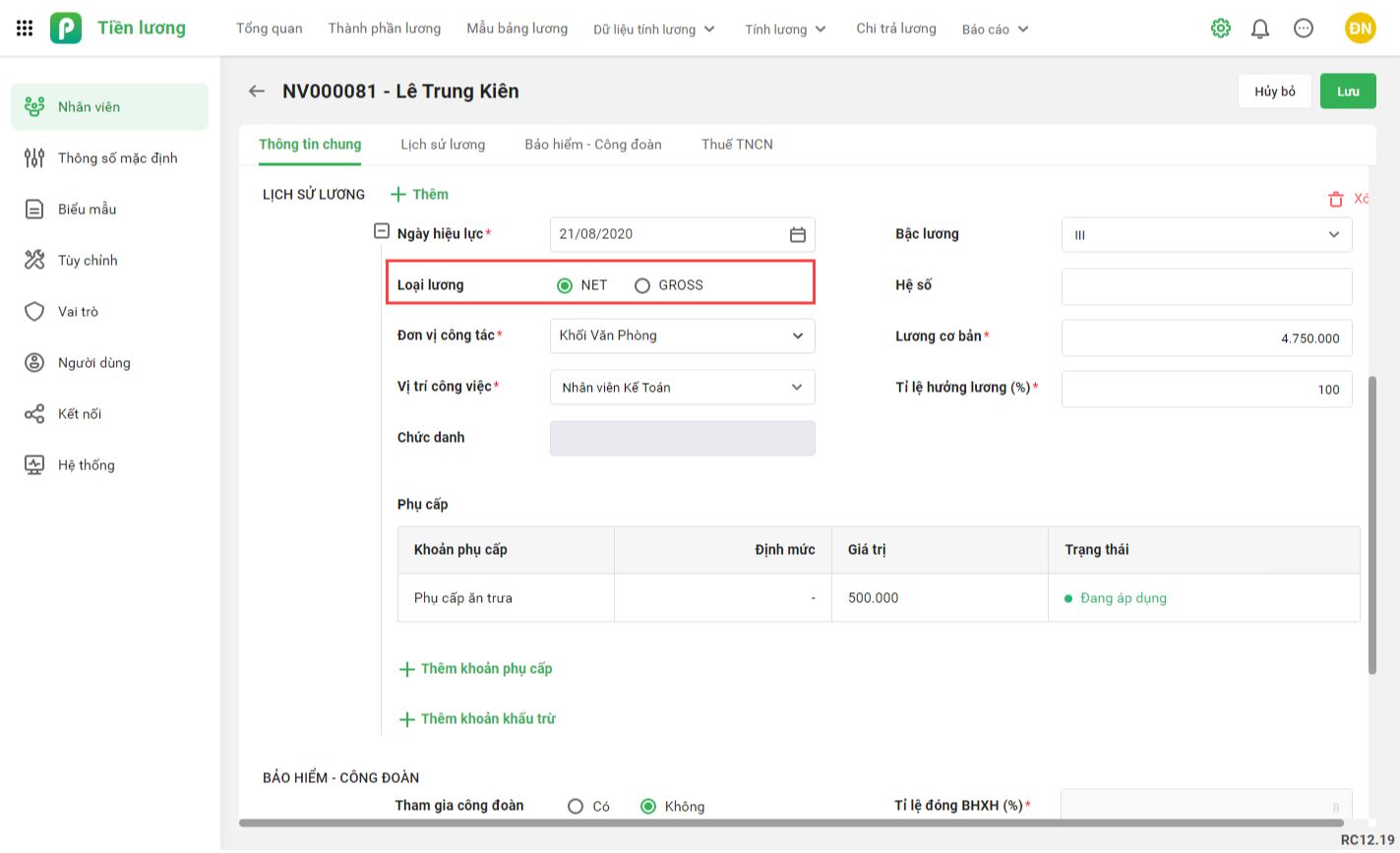

Thay vì phải tính toán thủ công xử lý lương gross – net cho từng nhân viên, doanh nghiệp hoàn toàn có thể sử dụng phần mềm AMIS Tiền Lương để xử lý hàng loạt.

Với giao diện trực quan, phần mềm cho phép nhập lương gross hoặc net, hệ thống sẽ tự động tính toán phần còn lại chỉ với một nút bấm, dựa trên thông tin bảo hiểm, thuế thu nhập cá nhân và các khoản giảm trừ của từng nhân viên.

Không đơn thuần là công cụ tính lương đơn lẻ, AMIS Tiền Lương còn mang lại nhiều lợi ích thiết thực:

- Tính toán lương chính xác theo đúng quy định hiện hành

- Theo dõi chi tiết các khoản bảo hiểm và thuế khấu trừ của từng nhân sự

- Tự động tạo và gửi phiếu lương minh bạch hàng tháng đến từng người lao động

- Giảm thiểu rủi ro nhầm lẫn trong tính toán thủ công

- Giúp bộ phận nhân sự tiết kiệm thời gian, tập trung hơn vào công việc chuyên môn

- Báo cáo toàn diện về lương

Kết luận

Việc hiểu rõ cách tính lương Gross sang Net giúp người lao động chủ động nắm bắt thu nhập thực nhận, tránh nhầm lẫn khi ký hợp đồng lao động và đảm bảo đầy đủ quyền lợi về bảo hiểm, thuế thu nhập cá nhân. Khi biết cách quy đổi chính xác, người lao động có thể so sánh mức lương giữa các doanh nghiệp một cách minh bạch, đồng thời chủ động hơn trong việc lập kế hoạch chi tiêu và tài chính cá nhân.

Trong bối cảnh chính sách tiền lương, bảo hiểm và thuế có thể thay đổi theo từng giai đoạn, người lao động nên thường xuyên cập nhật quy định mới và sử dụng các công cụ hỗ trợ tính lương để đảm bảo con số Net nhận được luôn chính xác. Hiểu đúng lương Gross – Net không chỉ giúp bảo vệ quyền lợi cá nhân mà còn là nền tảng quan trọng để làm việc lâu dài và bền vững với doanh nghiệp.

Tính lương gross sang net hay quản lý toàn bộ lương thưởng đều trở nên dễ dàng. Doanh nghiệp có thể đăng ký tại đây để dùng thử miễn phí toàn bộ tính năng 14 ngày.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/