“Khấu trừ thuế” là thuật ngữ được sử nhiều trong công tác kế toán thuế tại các doanh nghiệp. Phần lớn kế toán thuế đều quan tâm đến vấn đề hạch toán điều chỉnh giảm thuế GTGT được khấu trừ để phục vụ quá trình thực hiện công tác này tại doanh nghiệp của mình. Thực tế cho thấy, kế toán thuế thường xuyên gặp phải những khó khăn khi đối mặt với vấn đề khấu trừ thuế giá trị gia tăng mà cách thức hạch toán điều chỉnh giảm thuế giá trị gia tăng (GTGT) được khấu trừ chính là vấn đề khiến kế toán doanh nghiệp đau đầu nhất.

Tìm hiểu thuế GTGT là gì và các quy định mới nhất về thuế VAT.

1. Hạch toán điều chỉnh giảm thuế giá trị gia tăng đầu vào

Đối với doanh nghiệp kê khai thuế giá trị gia tăng (GTGT) theo phương pháp khấu trừ, khi phát hiện sai sót trong quá trình kê khai, kế toán phải thực hiện kê khai bổ sung và đồng thời hạch toán điều chỉnh để đảm bảo số liệu kế toán khớp với hồ sơ khai thuế. Trường hợp sai sót làm giảm số thuế GTGT được khấu trừ (thuế GTGT đầu vào), kế toán cần xác định đúng nguyên nhân để thực hiện hạch toán phù hợp.

Về nguyên tắc, nghiệp vụ điều chỉnh thuế GTGT theo Thông tư 99/2025/TT-BTC về cơ bản không thay đổi so với Thông tư 200/2014/TT-BTC. Khác biệt chủ yếu nằm ở cấu trúc hệ thống tài khoản:

- Thông tư 200 sử dụng tài khoản cấp 2 cố định (như 1331, 3331)

- Thông tư 99 chỉ quy định tài khoản cấp 1 (133, 333) và cho phép doanh nghiệp chủ động mở tài khoản chi tiết.

Dưới đây là hướng dẫn hạch toán điều chỉnh cho từng trường hợp sai sót theo cả hai hệ thống tài khoản để kế toán dễ áp dụng:

Trường hợp 1: Sai sót khi nhập tờ khai thuế (Sổ sách đã đúng)

Trong trường hợp kế toán nhập sai số liệu lên tờ khai nhưng số liệu trên hóa đơn và sổ sách kế toán đã chính xác:

- Hướng xử lý: Chỉ thực hiện kê khai bổ sung (KHBS) trên phần mềm HTKK để điều chỉnh tờ khai thuế.

- Hạch toán: Không thực hiện bút toán hạch toán.

Đọc thêm: Hướng dẫn hạch toán hóa đơn điều chỉnh giảm chi tiết

Trường hợp 2: Sai sót trên hóa đơn (Số lượng, đơn giá, thành tiền)

Điều chỉnh giảm thuế giá trị gia tăng được khấu trừ do phát hiện hóa đơn bị sai sót về số lượng, thành tiền, giá bán… Trong trường hợp này, giảm thuế GTGT được khấu trừ đồng nghĩa với giảm số tiền phải trả người bán, do đó phải ghi nợ TK 331.

a. Nếu chỉ sai số thuế GTGT (Giá trị hàng hóa không đổi):

Nếu hóa đơn chỉ bị ghi sai số thuế GTGT đầu vào còn giá trị hàng hóa, chi phí mua vào không bị thay đổi, kế toán ghi:

Nợ TK 331: Phải trả cho người bán (Giảm số tiền phải trả)

Có TK 133 (TT 99) hoặc TK 1331 (TT 200): Thuế GTGT được khấu trừ

b. Nếu sai cả giá trị hàng hóa và thuế GTGT:

Nếu hóa đơn hàng hóa mua hàng hóa, dịch vụ hoặc tài sản đầu vào bị sai sót cả về số lượng, giá bán, thành tiền dẫn đến sai giá trị, , kế toán phải hạch toán điều chỉnh lại giá trị của các khoản mục này.

Tình huống 1: Hàng hóa, TSCĐ còn tồn kho:

Với hàng hóa, nguyên vật liệu, công cụ dụng cụ, TSCĐ còn trong kho, kế toán ghi:

Nợ TK 331: Phải trả cho người bán (Tổng giá trị giảm)

Có TK 152, 156, 211…: Giảm giá trị tài sản mua vào

Có TK 133 (TT 99) hoặc TK 1331/1332 (TT 200): Giảm thuế GTGT tương ứng

Tình huống 2: Hàng đã bán hoặc dịch vụ đã tính vào chi phí:

- Với hàng đã bán, kế toán ghi giảm giá vốn hàng bán:

Nợ TK 331: Phải trả cho người bán

Có TK 632: Giảm giá vốn

Có TK 133 (TT 99) hoặc TK 1331 (TT 200): Giảm thuế GTGT tương ứng

- Với dịch vụ mua trực tiếp được hạch toán làm chi phí, hoặc các NVL, CCDC đã xuất, kế toán ghi:

Nợ TK 331: Phải trả cho người bán

Có TK 154, 641, 642, 627, 622…

Có TK 133 (TT 99) hoặc TK 1331 (TT 200): Giảm thuế GTGT tương ứng

Cuối kỳ, kế toán doanh nghiệp thực hiện các bút toán kết chuyển thuế GTGT đầu vào đầu ra cuối kỳ để xác định lại số thuế GTGT phải nộp hoặc số thuế GTGT còn được khấu trừ chuyển kỳ sau. Nếu phát sinh các khoản chậm nộp, kế toán hạch toán như trường hợp chậm nộp bên dưới.

Trường hợp trước đó công ty đã thanh toán đủ tiền cho nhà cung cấp nhưng sau khi xác định sai sót hóa đơn mà không thu lại được các khoản điều chỉnh giảm, kế toán doanh nghiệp thực hiện thêm một bút toán hạch toán tăng chi phí mà doanh nghiệp phải chịu:

Nợ TK 811

Có TK 331

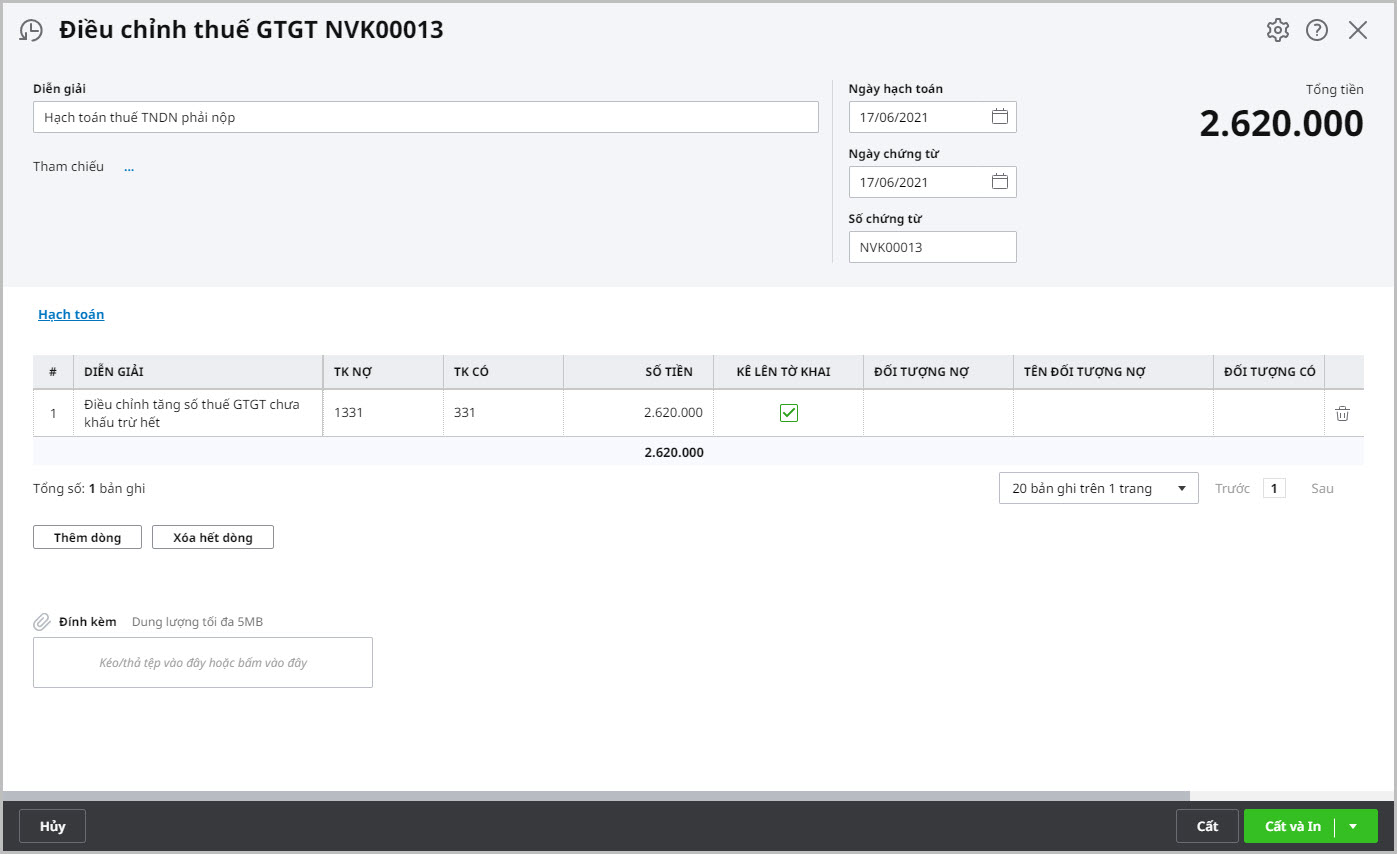

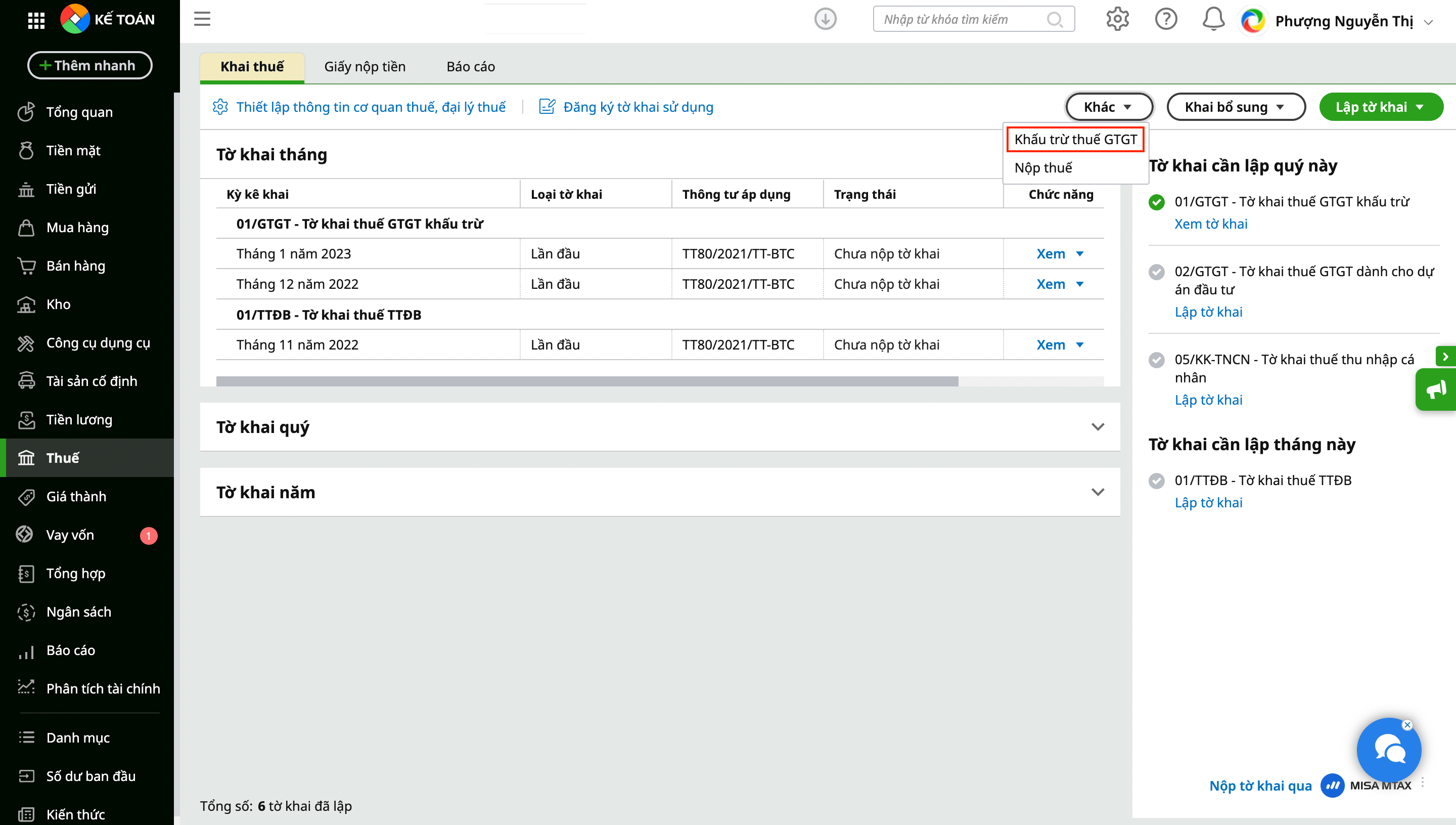

Một số phần mềm phổ biến như Phần mềm kế toán online MISA AMIS sẽ tự động khấu trừ thuế GTGT đầu vào, đầu ra để xác định số thuế phải nộp hay được hoàn lại. Nếu có phát sinh thay đổi số thuế GTGT chưa được khấu trừ hết hoặc số thuế GTGT phải nộp chương trình sẽ tự động lập chứng từ hạch toán điều chỉnh thuế GTGT.

Trường hợp 3: Điều chỉnh giảm do không đủ điều kiện khấu trừ

Điều chỉnh giảm thuế giá trị gia tăng được khấu trừ do khoản chi không đáp ứng đủ các điều kiện khấu trừ thuế gtgt đầu vào

Bút toán điều chỉnh giảm thuế:

Nợ TK 811: Chi phí khác

Có TK 133 (TT 99) hoặc TK 1331 (TT 200): Nếu làm giảm số thuế còn được khấu trừ.

Có TK 333 (TT 99) hoặc TK 3331 (TT 200): Nếu làm tăng số thuế phải nộp thêm.

Hạch toán tiền chậm nộp (nếu có):

Với trường hợp này, ngoài việc nộp thêm tiền thuế GTGT vào NSNN là số tiền chênh lệch so với số thuế phải nộp trước đó thì doanh nghiệp còn phải nộp thêm một khoản “tiền chậm nộp vào NSNN” do quá hạn nộp thuế GTGT. Mức tiền chậm nộp được tính như sau:

Trong đó:

- Số ngày chậm nộpđược tính liên tục kể từ ngày tiếp theo ngày cuối cùng của thời hạn nộp thuế đến ngày liền kề trước ngày số tiền nợ thuế, tiền thuế chậm chuyển được nộp vào ngân sách nhà nước (theo quy định tại Khoản 7 Điều 6 Luật sửa đổi Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách Nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế, Luật Thuế thu nhập cá nhân, Luật Dự trữ quốc gia, Luật Xử lý vi phạm hành chính 2024).

- Số tiền thuế chậm nộp: Doanh nghiệp phải tự xác định số tiền thuế thiếu và số tiền phạt chậm nộp để hoàn thiện nộp thuế cho NSNN sớm nhất. Trường hợp doanh nghiệp không tự xác định thì cơ quan thuế sẽ ấn định.

Đọc thêm:

- Hạch toán tiền chậm nộp thuế theo đúng quy định

- Thuế gián thu là gì? Đặc điểm, vai trò và phân loại chi tiết nhất

2. Hồ sơ điều chỉnh giảm thuế GTGT được khấu trừ

Khấu trừ thuế vốn là quyền lợi của doanh nghiệp bởi công tác khấu trừ thuế giá trị gia tăng nói riêng và khấu trừ thuế nói chung sẽ giúp xác định được số thuế GTGT cần nộp. Từ đó chống thất thu thuế vào ngân sách nhà nước (NSNN), đồng thời giúp đảm bảo bản chất của thuế GTGT là “đánh chủ yếu vào người tiêu dùng sản phẩm dịch vụ cuối cùng”.

Trong quá trình kê khai, khấu trừ thuế, doanh nghiệp có thể gặp các sai sót dẫn đến phải kê khai điều chỉnh giảm thuế GTGT được khấu trừ. Hồ sơ khai bổ sung hay hồ sơ điều chỉnh giảm thuế GTGT được khấu trừ thường bao gồm các loại giấy tờ:

- Tờ khai bổ sung

- Biên bản giải trình khai bổ sung, điều chỉnh theo đúng mẫu 01-1/KHBS ban hành kèm theo Thông tư 80/2021/TT-BTC.

- Tài liệu kèm theo để giải thích số liệu trong biên bản giải trình kê khai bổ sung, điều chỉnh.

-

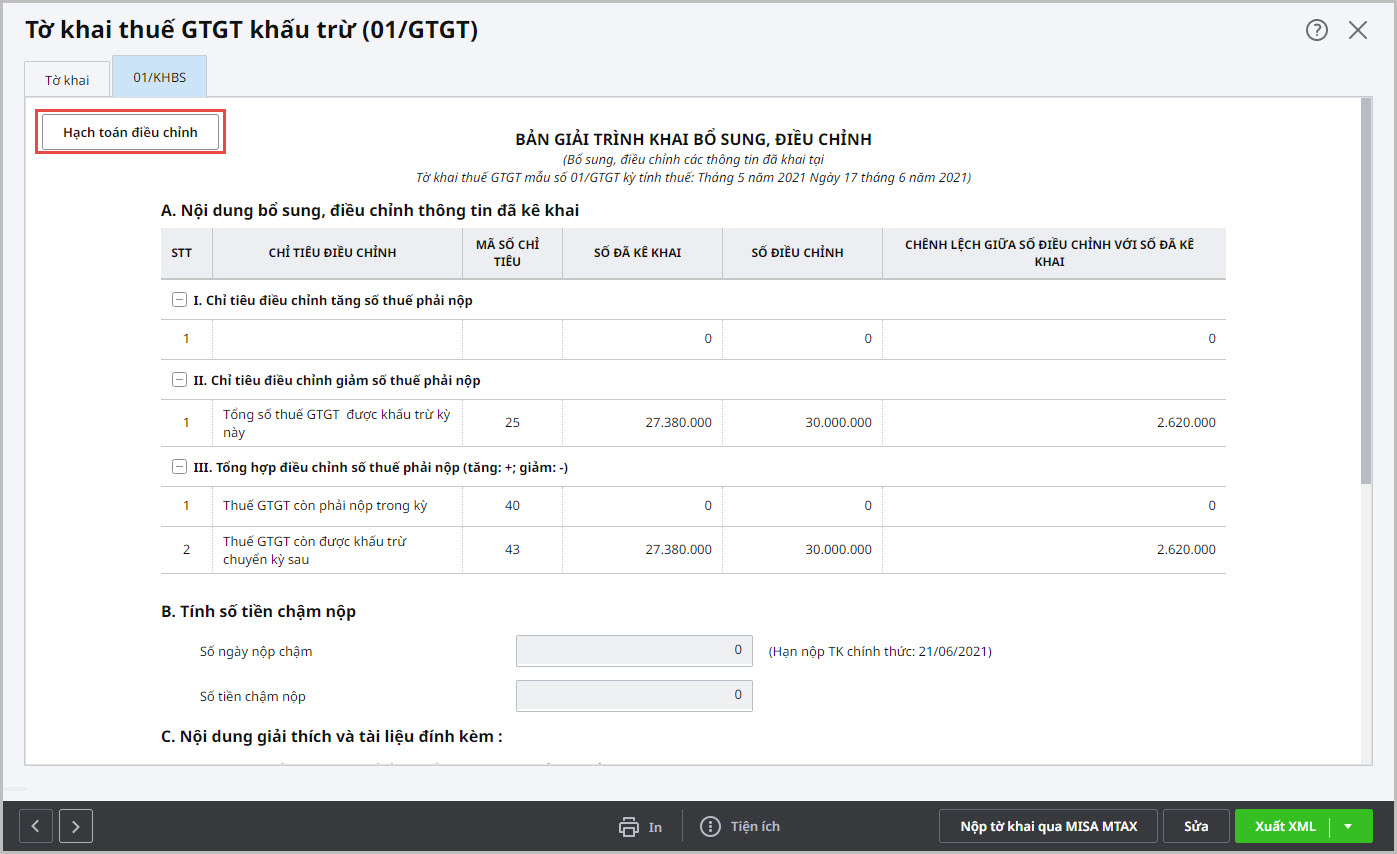

- [Demo] Biên bản giải trình khai bổ sung, điều chỉnh trên Phần mềm kế toán online MISA AMIS

Hướng dẫn lập bản giải trình khai bổ sung hồ sơ khai thuế TNCN theo mẫu số 01-1/KHBS

Dưới đây là hướng dẫn lập bản giải trình khai bổ sung hồ sơ khai thuế theo Mẫu số 01-1/KHBS, áp dụng theo Thông tư số 80/2021/TT-BTC của Bộ Tài chính:

Phần thông tin chung: Khai rõ các chỉ tiêu có điều chỉnh chênh lệch so với hồ sơ đã nộp, theo các cột như sau:

- Chỉ tiêu [01]: Ký hiệu mẫu biểu của tờ khai người nộp thuế khai bổ sung.

- Chỉ tiêu [02]: Mã giao dịch điện tử của tờ khai lần đầu có sai sót cần bổ sung, điều chỉnh.

- Chỉ tiêu [03]: Kỳ tính thuế của hồ sơ khai thuế có sai sót cần bổ sung, điều chỉnh.

- Chỉ tiêu [04]: Số thứ tự lần người nộp thuế khai bổ sung so với tờ khai lần đầu đã được cơ quan thuế thông báo chấp nhận.

- Chỉ tiêu [05], [06]: Khai thông tin “Tên người nộp thuế và mã số thuế” theo thông tin đăng ký doanh nghiệp hoặc đăng ký thuế của người nộp thuế.

Phần kê khai các chỉ tiêu của bảng:

A. Thông tin khai bổ sung: Khai thông tin cụ thể tất cả các chỉ tiêu có có chênh lệch hoặc thay đổi trên tờ khai, phụ lục của tờ khai bổ sung so với tờ khai cùng kỳ liền kề trước đó đã nộp và được cơ quan thuế chấp nhận, cụ thể:

- Cột (2): Khai thông tin tên tờ khai thuế, phụ lục có sai, sót và tên từng chỉ tiêu có sai, sót tương ứng.

- Cột (3): Khai thông tin mã số chỉ tiêu tương ứng với tên từng chỉ tiêu có sai, sót ở cột (2). Mã số chỉ tiêu này chính là mã số chỉ tiêu trên tờ khai thuế hoặc phụ lục có sai, sót.

- Cột (4): Khai thông tin số đã kê khai của từng chỉ tiêu có sai, sót tại tờ khai, phụ lục tương ứng.

- Cột (5): Khai thông tin số điều chỉnh lại của các chỉ tiêu có sai, sót.

- Cột (6): Khai dữ liệu chênh lệch/thay đổi giữa số điều chỉnh với số đã kê khai của tất cả các chỉ tiêu có sai, sót cần điều chỉnh trên tờ khai, phụ lục. Số liệu tại cột (6) = số liệu tại cột (5) – số liệu tại cột (4) tương ứng.

- Cột (7): Khai các chỉ tiêu thay đổi về số thuế phải nộp, số thuế được khấu trừ, số thuế đề nghị hoàn có sai, sót đã được điều chỉnh.

- Chỉ tiêu [07]: Khai tổng cộng số thuế phải nộp điều chỉnh làm tăng, giảm sau khi khai bổ sung so với số đã kê khai.

- Chỉ tiêu [08]: Khai tổng cộng số thuế khấu trừ điều chỉnh làm tăng, giảm sau khi khai bổ sung so với số đã kê khai.

- Chỉ tiêu [09]: Khai tổng cộng số thuế đề nghị hoàn điều chỉnh làm tăng, giảm sau khi khai bổ sung so với số đã kê khai.

Trường hợp NNT khai bổ sung tờ khai thuế GTGT làm giảm khấu trừ làm tăng phải nộp thì kê khai vào chỉ tiêu [07] và chỉ tiêu [08]; giảm đề nghị hoàn làm tăng khấu trừ thì kê khai vào chỉ tiêu [08] và chỉ tiêu [09];…).

B. Tài liệu kèm theo: Liệt kê đầy đủ các tài liệu chứng minh nội dung điều chỉnh, ví dụ:

- Bảng lương, bảng kê chi tiết thu nhập cá nhân, phụ lục điều chỉnh.

- Quyết định hoàn, Lệnh hoàn (nếu có thu hồi hoàn thuế).

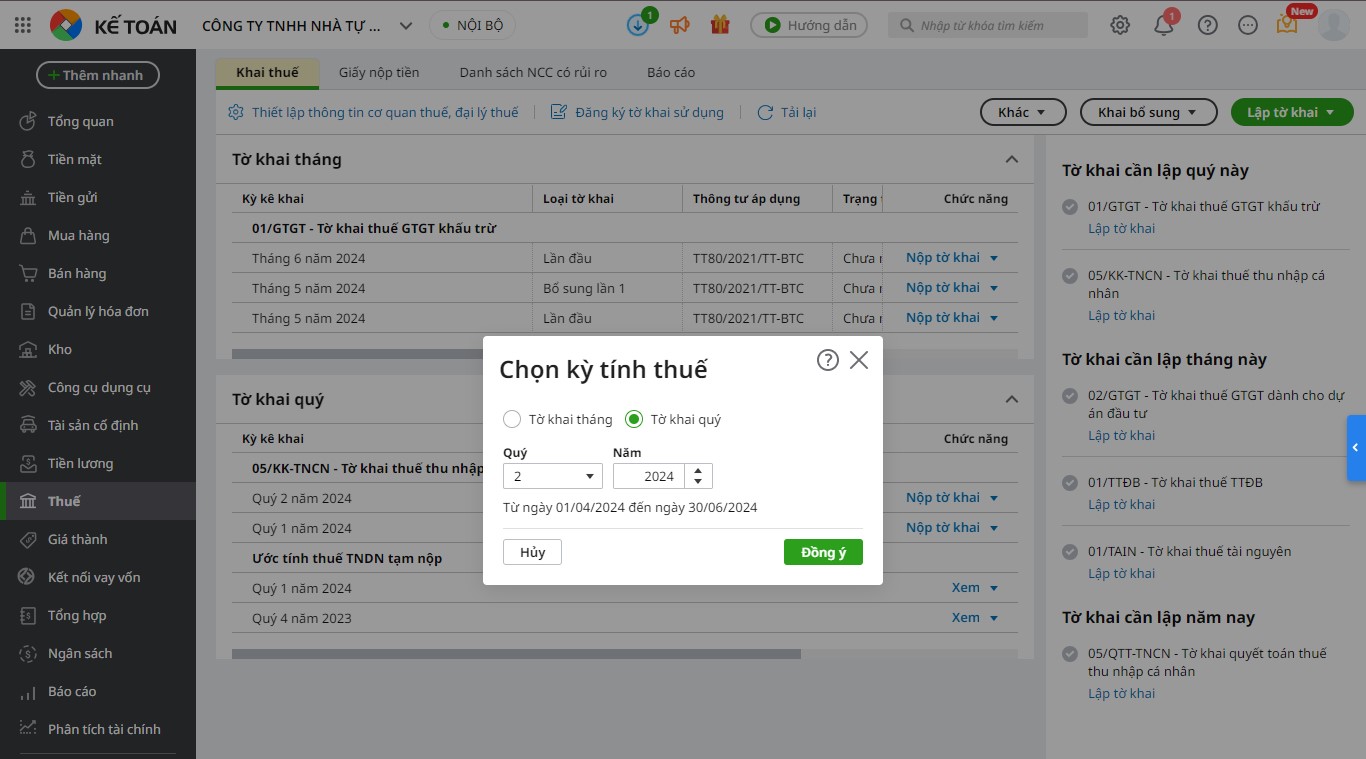

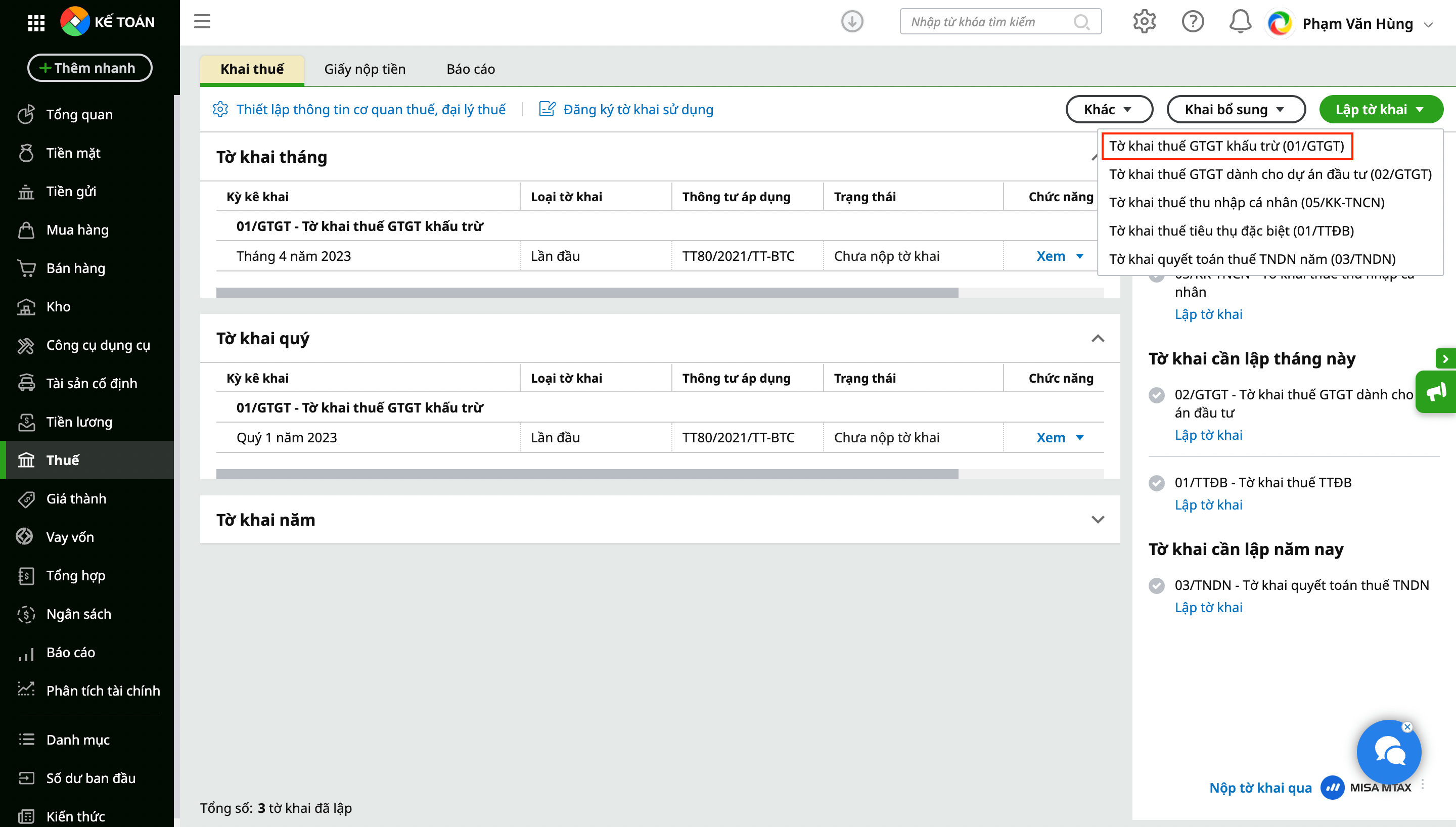

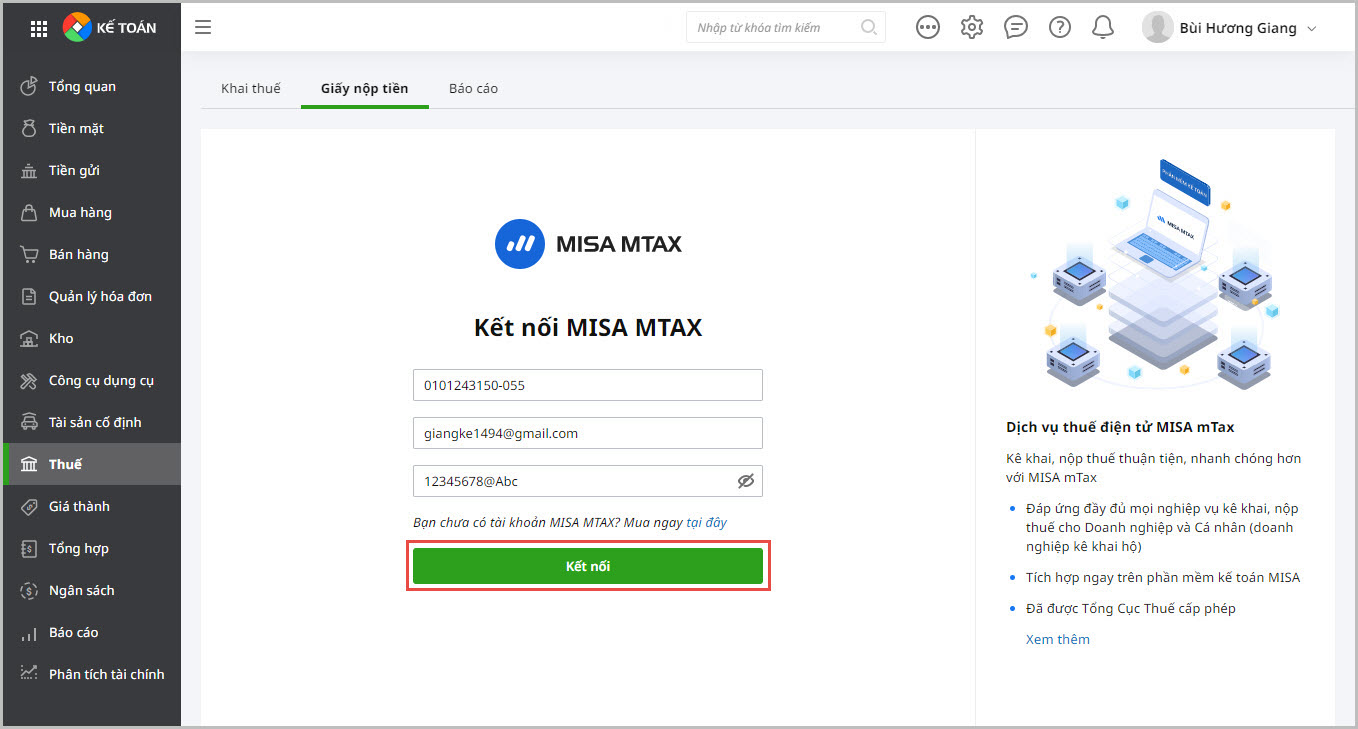

Doanh nghiệp có thể tham khảo video hướng dẫn chi tiết cách lập tờ khai bổ sung thuế GTGT trên phần mềm kế toán online MISA AMIS để thao tác nhanh chóng và chính xác hơn.

3. Quy định về thời gian kê khai bổ sung hồ sơ khai thuế

Theo quy định tại Điểm a Khoản 6 Điều 6 Luật sửa đổi Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách Nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế, Luật Thuế thu nhập cá nhân, Luật Dự trữ quốc gia, Luật Xử lý vi phạm hành chính 2024 quy định như sau:

Người nộp thuế được phép khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết hạn nộp hồ sơ của kỳ tính thuế có sai sót, với điều kiện:

- Việc bổ sung được thực hiện trước thời điểm cơ quan thuế hoặc cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra;

- Hoặc hồ sơ không thuộc phạm vi, thời kỳ đã nêu trong quyết định thanh tra, kiểm tra thuế.

Đối với những nội dung thuộc phạm vi thanh tra, kiểm tra, người nộp thuế được bổ sung hồ sơ giải trình theo quy định của pháp luật về thuế, pháp luật về thanh tra và các trường hợp thực hiện theo kết luận, quy định của cơ quan chuyên ngành có thẩm quyền liên quan đến nội dung xác định nghĩa vụ thuế của người nộp thuế

Kết luận

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán doanh nghiệp quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/