CFA là gì? Lợi ích khi có chứng chỉ CFA đem lại điều gì? Những điều kiện cần có để được thi CFA… Đó là một trong số rất nhiều các câu hỏi mà các bạn xây dựng lộ trình nghề nghiệp cho bản thân đang thắc mắc. Để giải đáp các vướng mắc này và chia sẻ chi tiết đến quý bạn đọc thông tin đầy đủ và chính xác nhất MISA AMIS tổng hợp và tóm lược đầy đủ những nội dung mà các bạn theo đuổi CFA đang muốn tìm câu trả lời qua bài viết: “CFA là gì? Thông tin chi tiết về chứng chỉ CFA cho người mới”.

1. CFA là gì?

CFA (Chartered Financial Analyst) là chứng chỉ phân tích tài chính chuyên nghiệp trong các lĩnh vực tài chính, ngân hàng, chứng khoán, đầu tư và quản lý rủi ro. Chứng chỉ CFA là một trong những chứng chỉ quốc tế cao cấp nhất dành cho cá nhân làm việc trong giới phân tích đầu tư và cố vấn tài chính. Chứng chỉ CFA được coi là một tiêu chuẩn vàng đánh giá năng lực, tính chuyên nghiệp và đạo đức nghề nghiệp của giới đầu tư.

Chứng chỉ CFA được cấp bởi Viện CFA Hoa Kỳ – thành lập năm 1947, hiện có hơn 167.000 hội viên tại 165 quốc gia trên toàn cầu.

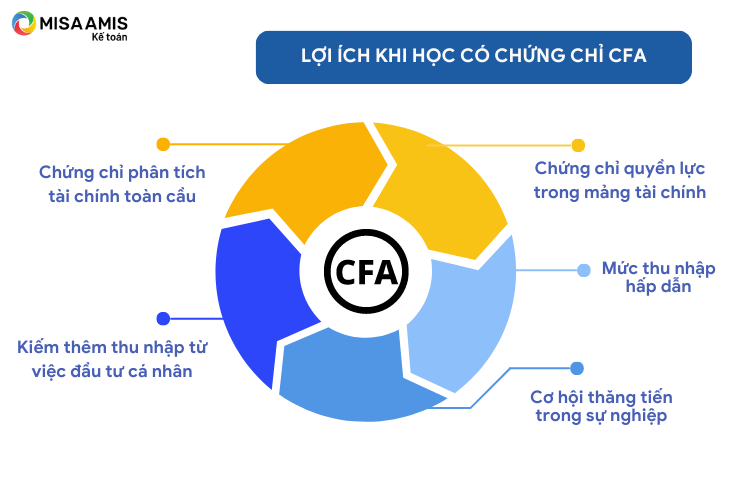

1.1. Lợi ích khi học có chứng chỉ CFA

Hình 1: Lợi ích khi học có chứng chỉ CFA

Cụ thể:

– Chứng chỉ phân tích tài chính toàn cầu:

Chứng chỉ CFA là chứng chỉ chuyên nghiệp toàn cầu được công nhận rộng rãi nhất trên thế giới về tài chính. Giá trị toàn cầu của CFA được thể hiện thông qua việc dễ dàng chuyển đổi thành các bằng cấp khác ở nhiều quốc gia trên thế giới.

Ví dụ, nếu bạn chuyển sang châu Á làm việc, các nhà tuyển dụng ở châu Á sẽ tra cứu được CFA của bạn được cấp tại châu Âu và thừa nhận bạn như một thành viên của CFA Institute.

– Chứng chỉ quyền lực trong mảng tài chính:

Chứng chỉ CFA là một trong những bằng cấp quyền lực nhất trong mảng tài chính và được coi là tiêu chuẩn “vàng” trong lĩnh vực phân tích đầu tư. Tại Việt Nam, nếu bạn sở hữu chứng chỉ CFA thì sẽ được thi chuyển đổi để lấy Chứng chỉ hành nghề trong lĩnh vực chứng khoán và quản lý quỹ.

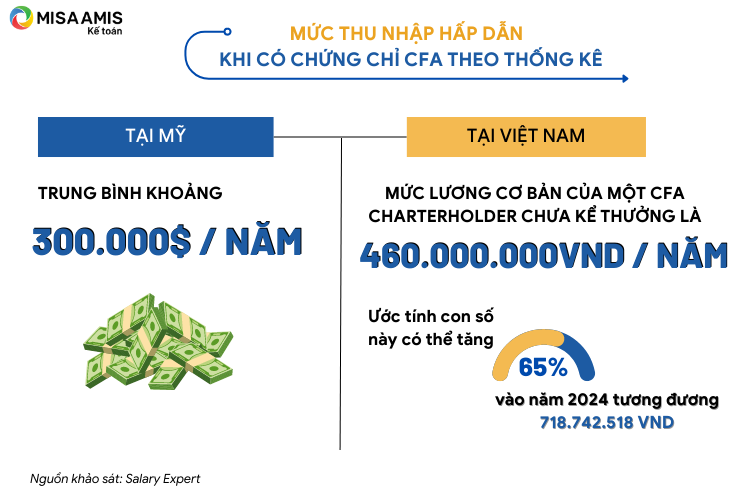

– Mức thu nhập hấp dẫn:

Theo Viện CFA các vị trí chuyên viên phân tích sở hữu CFA luôn đạt mức lương cao hơn gấp đôi so với những người còn lại, trung bình khoảng 300.000$/năm tại Mỹ. Theo khảo sát của SalaryExpert, tại Việt Nam, mức lương cơ bản của một CFA Charterholder là 460.000.000VND/năm chưa kể thưởng. Ước tính con số này có thể tăng 65% vào năm 2024 tương đương 718.742.518 VND.

Hình 2: Mức thu nhập hấp dẫn khi có chứng chỉ CFA theo thống kê

– Cơ hội thăng tiến trong sự nghiệp:

Việc bạn sở hữu chứng chỉ CFA thì ngoài việc đem lại một mức lương đáng mơ ước, chứng chỉ CFA còn giúp bạn làm đẹp hồ sơ cá nhân, nâng cao địa vị, khẳng định giá trị bản thân. Sở hữu chứng chỉ CFA là đòn bẩy giúp bạn nhanh chóng bước đến vị trí đỉnh cao trong ngành của bạn.

– Kiếm thêm thu nhập từ việc đầu tư cá nhân:

Với những kiến thức học được từ chương trình đào tạo CFA các bạn có thể áp dụng để tự mình tạo ra cho mình những khoản đầu tư cá nhân, tăng thêm nguồn thu nhập thụ động, giúp bạn có một cuộc sống sung túc hơn.

Đọc thêm: Top 6 chứng chỉ kế toán, kiểm toán quốc tế: Khẳng định định vị thế nghề nghiệp

1.2. CFA có mấy level?

Với mỗi level thì các bạn học viên được tiếp cận với 10 môn học giống nhau. Tuy nhiên, nội dung đào tạo ở mỗi level sẽ đi từ cơ bản đến nâng cao như sau:

Hình 3: Các level CFA

Cụ thể:

| Các mức Level | Nội dung | Đề thi |

| CFA Level 1 | Tập trung vào những khái niệm và kiến thức nền tảng về lĩnh vực Tài Chính | Đề thi bao gồm những câu hỏi xoay quanh kiến thức cơ bản về các công cụ đầu tư, kết hợp xen kẽ với câu hỏi yêu cầu kỹ năng phân tích. |

| CFA Level 2 | Kiến thức sẽ nâng cao và chuyên sâu hơn về mảng phân tích tài chính và người học sẽ phải rèn luyện kỹ năng phân tích và định giá tài sản | Đề thi không chỉ bao gồm những câu hỏi kiến thức cơ bản mà sẽ có nhiều câu hỏi yêu cầu phân tích hơn. |

| CFA Level 3 | Người học sẽ được đào tạo kết hợp giữa kiến thức lý thuyết và kỹ năng vận dụng vào việc lên kế hoạch hiệu quả và quản lý danh mục đầu tư | Đề thi có sự tổng hợp cao hơn so với level 1 và 2, bao gồm câu hỏi về khái niệm và phương pháp phân tích trong một loạt các ứng dụng quản lý danh mục đầu tư và lên kế hoạch tài chính hiệu quả. |

1.3. Học chứng chỉ CFA ở đâu, có thể online được không?

Chúng ta hãy cùng xem xét một số phương pháp học chứng chỉ CFA phổ biến như sau để cùng trả lời cho câu hỏi học CFA ở đâu cho các bạn nha.

Hình 3: Các phương pháp học CFA hiệu quả

Cụ thể:

Cách 1: Tự học CFA

Với cách này thì các bạn sẽ tự chủ động học các môn học CFA bằng cách tìm tòi và nghiên cứu tài liệu về chương trình học của CFA.

Ưu điểm:

– Các bạn được chủ động học hỏi các tài liệu học CFA được viết khá chi tiết và tỉ mỉ để ứng viên có thể tự nghiên cứu và làm bài tập.

– Tự học CFA có một thuận lợi lớn nhất là sẽ giúp bạn tiết kiệm chi phí đối với các bạn học viên có nền tảng tài chính kế toán đủ tốt.

Nhược điểm:

– Để tự học CFA ứng viên phải rất vững nền tảng kế toán tài chính và cả Tiếng Anh vì nội dung sẽ đề cập đến nhiều mảng kiến thức cơ sở về tài chính ngân hàng, xác suất thống kê, kinh tế lượng.

– Theo báo cáo của Viện CFA Hoa Kỳ, bạn cần trung bình 300 giờ học cho mỗi Cấp Độ của CFA. Theo đó, bạn nên bắt đầu học trước kỳ thi 4 tháng và học ít nhất 2 tiếng mỗi ngày. Nếu hoàn toàn tự học, bạn sẽ gặp khó khăn trong việc tìm kiếm tài liệu học và không nhận được các chia sẻ kinh nghiệm thực tế từ những người đi trước một cách trực tiếp.

– Khi dành thời gian tự học thì bạn phải lên kế hoạch học chi tiết và kỷ luật tuân theo nó.

Ví dụ: các bạn nên có kế hoạch đọc hết các Learning Outcome Statement (LOS) và làm đầy đủ bài tập cuối mỗi topic. Tuyệt đối phải hoàn thành kế hoạch đã vạch ra nếu bạn không muốn bị chồng chất sau này.

Nhìn chung, bạn có thể lựa chọn chiến lược tự học với mục tiêu tiết kiệm tài chính khi đã có tiếng anh đủ tốt, các kiến thức nền tảng về tài chính kế toán đã vững vàng, có lộ trình kế hoạch học tập khoa học và đặc biệt tự kỷ luật bản thân.

Cách 2: Học CFA tại trung tâm

Ở cách học thứ 2 này, các bạn sẽ có sự trợ giúp của các giảng viên và các bạn cùng học trong quá trình học tập và ôn luyện cho kỳ thi CFA.

Ưu điểm:

– Tạo môi trường học tập giúp bạn có động lực học hơn. Ở đó, bạn sẽ được học tài liệu biên soạn ngắn gọn, dễ hiểu hơn giáo trình gốc. Thời gian học sẽ được rút gọn từ 300 giờ xuống chỉ còn dưới 200 giờ tùy thuộc trung tâm.

Hơn nữa, một số trung tâm có cam kết chất lượng đầu ra, giúp học viên tin tưởng theo học. Thống kê của Viện CFA các năm gần đây, tỷ lệ đỗ trung bình của các ứng viên thường dưới 50%.

– Được các giảng viên có kiến thức chuyên sâu và kinh nghiệm nhiều năm trong lĩnh vực tài chính hướng dẫn và truyền đạt, do đó việc học CFA trở nên thuận lợi hơn.

Bên cạnh đó, bạn sẽ được tương tác hai chiều với giảng viên, được giải đáp khi có thắc mắc. Các giảng viên sẽ thường xuyên cập nhật xu hướng mới nhất từ thị trường lao động, thị trường chứng khoán… đồng thời giúp học viên mở rộng mạng lưới mối quan hệ (networking), thuận lợi cho công việc trong tương lai.

Nhược điểm:

– Khi các bạn học viên đi học CFA ở trung tâm sẽ dễ có tư tưởng ỷ lại mà quên mất việc học của các bạn vẫn phải dành thời gian tự học.

– Hiện nay có nhiều trung tâm đào tạo khóa học CFA, bao gồm cả trung tâm online và trung tâm offline. Chất lượng đào tạo và học phí tại các trung tâm cần được nghiên cứu, khảo sát và xem xét kỹ lưỡng trước khi đầu tư tiền và thời gian.

Các bạn có thể liên hệ trực tiếp để biết về phương pháp và thế mạnh của các trung tâm hoặc tham khảo các review từ người đi trước để đưa ra lựa chọn trung tâm phù hợp.

Đối với hình thức học online:

Hiện tại cuộc cách mạng công nghệ 4.0 và các ứng dụng của trí thông minh nhân tạo (AI) đã đang diễn ra mạnh mẽ nên các bạn hoàn toàn có thể tự học online thông qua các tài liệu có sẵn trên mạng hoặc đăng ký khóa học online tại các trung tâm dạy chứng chỉ CFA uy tín.

Đồng thời, các bạn có thể sử dụng các công cụ AI để hỗ trợ trong quá trình học tập như ChatGPT, Bing, Notion…

1.4. Bằng CFA có giá trị bao lâu?

Phần đa các chứng chỉ quốc tế đều có thời gian giới hạn hiệu lực. Tuy nhiên, chứng chỉ CFA lại là một văn bằng có giá trị trọn đời. Chỉ cần học và vượt qua kỳ thi một lần, bạn sẽ được sở hữu chứng chỉ vĩnh viễn.

Có thể bạn quan tâm: Kinh nghiệm và tài liệu ôn thi chứng chỉ hành nghề kế toán từ lời khuyên của chuyên gia

2. Điều kiện dự thi chứng chỉ CFA

Để có thể đạt được chứng chỉ CFA, các ứng viên cần phải đáp ứng một trong các yêu cầu cụ thể sau:

Đối với CFA Level 1: Để được thi CFA, thí sinh cần hội đủ 1 trong các điều kiện sau:

– Tốt nghiệp đại học với bất cứ chuyên ngành nào, hoặc

– Có bằng nghề nghiệp như ACCA, CPA, CIMA, AIA, ICSA hoặc tương đương; hoặc

– Sinh viên đại học năm cuối; (Tính từ lúc đăng ký thi CFA đến ngày trên bằng tốt nghiệp không quá 1 năm)

– Ít nhất 4 năm học và làm việc (không nhất thiết phải làm việc trong lĩnh vực đầu tư)

– Ngoài ra, các ứng viên nên có thêm các điều kiện khác để có thể hoàn thành và sử dụng tốt được lợi thế của chứng chỉ CFA như:

+ Có khả năng làm bài thi bằng tiếng Anh

+ Có hộ chiếu

+ Đáp ứng tiêu chuẩn đạo đức nghề nghiệp

+ Sinh sống tại các quốc gia thành viên và Việt Nam là một quốc gia như vậy.

Đối với CFA Level 2: Ứng viên bắt buộc phải hoàn thành chương trình Đại học trước khi đăng ký thi. Ngoài ra, các ứng viên phải có hộ chiếu quốc tế, hoàn thành bài kiểm tra bằng tiếng Anh. Đáp ứng tiêu chí tuyển sinh chuyên nghiệp và sống tại một quốc gia tham gia tổ chức thi.

Đối với CFA Level 3: Ứng viên phải thi vượt qua chương trình CFA level 1 và level 2 mới có thể thi CFA Level 3. Khi đó các bạn chỉ cần vượt qua kỳ thi cuối cùng là CFA level 3 thì các bạn sẽ sở hữu chứng chỉ CFA.

Lưu ý:

Sau khi ứng viên thi lần lượt vượt qua cả 3 cấp độ của chương trình CFA thì ứng viên sẽ được cấp chứng chỉ CFA trở thành thành viên của Viện CFA và đóng lệ phí hàng năm. Các ứng viên bắt buộc phải ký vào cam kết hàng năm rằng mình vẫn tuân theo Quy tắc và tiêu chuẩn đạo đức nghề nghiệp của Viện CFA bởi việc không tuân thủ theo những Quy tắc và tiêu chuẩn đó chính là cơ sở cho việc bị hủy bỏ chứng chỉ CFA vĩnh viễn.

3. Các khoản phí ứng viên CFA sẽ cần phải chi trả khi theo đuổi chứng chỉ CFA

Để trở thành CFA Charterholder các bạn cũng cần cân nhắc chuẩn bị về mặt kinh phí như sau:

– Phí mở tài khoản: 350$ – dành cho ứng viên lần đầu tiên tham dự kỳ thi CFA Level 1. Khoản phí này chỉ cần đóng 1 lần duy nhất. Khi hoàn thành phí này, bạn có thể được tham chiếu toàn bộ thông tin và công nhận kết quả của mình trên toàn cầu.

– Lệ phí thi: 940$/cấp độ với kì hạn đóng sớm và 1.250$/cấp độ với kì hạn đóng chuẩn (từ kỳ tháng 02/2024).

– Chi phí học tập: tuỳ thuộc vào phương pháp đào tạo và trung tâm bạn lựa chọn. Tại Việt Nam, con số thường sẽ dao động khoảng 30 đến 40 triệu VNĐ cho cả 3 cấp độ (nếu bạn tự học sẽ không mất khoản phí này).

Như vậy tổng chi phí bạn cần đầu tư chưa tới 100 triệu đồng và các bạn không cần nghỉ việc hay phải tới đất nước khác để theo học mà các bạn vẫn có thể duy trì công việc toàn thời gian (full time) để có thể sở hữu văn bằng CFA quốc tế.

4. Chương trình học của CFA

Chương trình đào tạo của CFA bạn cần trải qua quá trình đào tạo chuyên sâu với chương trình gồm 10 môn học xoay quanh 3 cấp độ cụ thể như sau:

| STT | Tên môn học | Nội dung chính |

| 1 | Ethical and Professional Standards (Tiêu chuẩn đạo đức và nghề nghiệp) | tìm hiểu về việc phát huy phẩm chất, năng lực của nhà đầu tư trong thực tiễn hàng ngày |

| 2 | Quantitative Methods (Phương pháp phân tích định lượng) | Cung cấp các công cụ tính toán cơ bản về lãi suất (discounted rate), tỷ suất sinh lời (return), giá trị các dòng tiền (time value of money), các công cụ về thống kê (statistics), xác suất (probabilities) và các kiểm định (hypothesis testing). |

| 3 | Economics (Kinh tế học) | Trang bị các kiến thức tổng quan về nền kinh tế vi mô và vĩ mô. Từ đó, người học có những góc phân tích về rủi ro hệ thống (systematic risk) trên thị trường tài chính. |

| 4 | Financial Statement Analysis (Phân tích báo cáo tài chính) | Người học sẽ tìm hiểu các khái niệm, kỹ năng cơ bản về phân tích báo cáo tài chính, một trong những bước quan trọng đánh giá khả năng tài chính của một doanh nghiệp. |

| 5 | Corporate Issuers (Tài chính doanh nghiệp) | Cung cấp các kiến thức nền về hoạt động doanh nghiệp, các dự án ảnh hưởng đến “sức khỏe” của doanh nghiệp như thế nào? Các khái niệm về quản trị doanh nghiệp (corporate governance)? Tổng hợp các kiến thức ấy, người học sẽ đưa ra các nhận định cơ bản về rủi ro phi hệ thống (unsystematic risk). |

| 6 | Equity Investment (Đầu tư vốn cổ phần) | Áp dụng các kiến thức về phân tích báo cáo tài chính, người học sẽ được cung cấp các công cụ định giá chứng khoán vốn: chiết khấu dòng tiền (discounted cash flow), định giá theo phương pháp P/E, định giá theo tài sản ròng (net asset value). |

| 7 | Fixed Income (Thu nhập cố định) | Nghiên cứu các loại bảo mật thu nhập cố định, điểm chuẩn danh mục đầu tư và các chủ đề phức tạp khác. |

| 8 | Derivatives (Công cụ phái sinh) | Tìm hiểu về thị trường kỳ hạn, thị trường tương lai, thị trường quyền chọn… |

| 9 | Alternative Investments (Đầu tư thay thế) | Bất động sản, vốn cổ phần tư nhân, hàng hóa. |

| 10 | Portfolio Management and Wealth Planning (Quản lý và lập kế hoạch danh mục đầu tư) | Áp dụng các kiến thức về Quantitative Methods, người học được giới thiệu và ứng dụng công thức tính trong môn Portfolio management. Người học được cung cấp cách quản lý danh mục tài sản, mối quan hệ các tài sản và những rủi ro tổng quát trên thị trường: rủi ro hệ thống (systematic risk), và rủi ro phi hệ thống (unsystematic risk). |

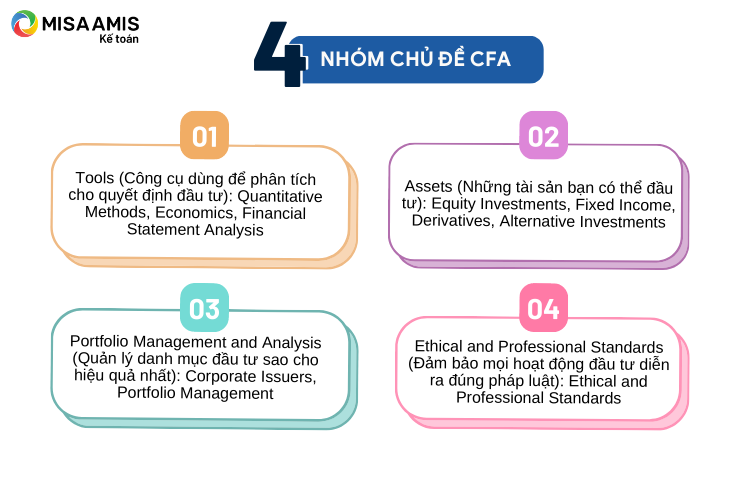

Từ 10 môn học kể trên, chúng ta có thể tổng hợp thành 4 nhóm chủ đề như sau:

Hình 4: 4 nhóm chủ đề CFA

5. Một số điểm mới cần lưu ý đối với các kỳ thi CFA

Kể từ năm 2024, để nhận được kết quả thi CFA ở từng level, ứng viên cần hoàn thành Practical Skills Module (PSM – Học phần Kỹ năng thực tế). Học phần tập trung giới thiệu đến thí sinh các kỹ năng, công cụ sử dụng trong công việc như Financial Modeling, Lập trình Python cơ bản hay kỹ thuật phân tích như một Equity Analyst.

PSM không nằm trong nội dung thi CFA, và sẽ xuất hiện trong Learning Ecosystems của thí sinh khi mở tài khoản và đăng ký thi, cho phép học bất cứ lúc nào miễn là hoàn thành trước ngày nhận kết quả từ Viện CFA.

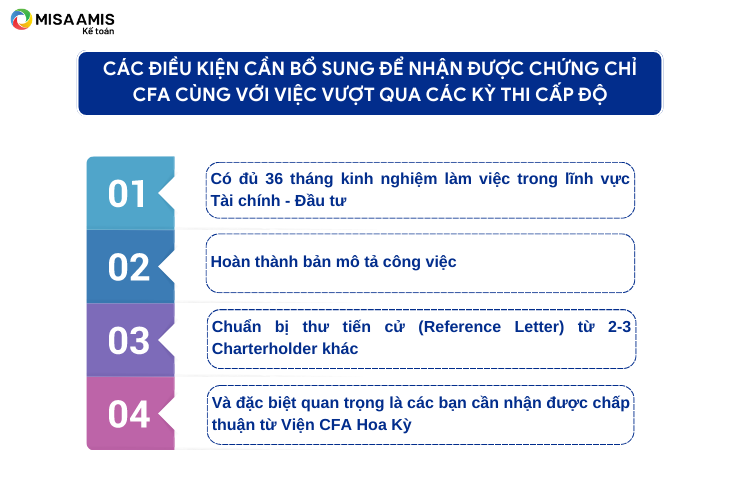

Tuy nhiên, việc vượt qua 3 cấp độ không có nghĩa là bạn đủ điều kiện để trở thành CFA Charterholder. Các bạn cần đảm bảo thêm một số điều kiện sau:

Hình 5: Các điều kiện cần bổ sung để nhận được chứng chỉ CFA cùng với việc vượt qua các kỳ thi cấp độ

+ Có đủ 36 tháng kinh nghiệm làm việc trong lĩnh vực Tài chính – Đầu tư

+ Hoàn thành bản mô tả công việc

+ Chuẩn bị thư tiến cử (Reference Letter) từ 2-3 Charterholder khác

+ Và đặc biệt quan trọng là các bạn cần nhận được chấp thuận từ Viện CFA Hoa Kỳ.

Lời kết

Trên đây là toàn bộ nội dung bài viết giải đáp thắc mắc về chứng chỉ CFA. Chứng chỉ CFA không chỉ giúp bạn thể hiện được khả năng của bản thân qua sự chăm chỉ, đầu tư kiến thức một cách bền vững, có hệ thống mà còn giúp các bạn xây dựng tư duy phân tích và khẳng định sự nghiêm túc theo đuổi ngành nghề của mình. MISA AMIS hy vọng rằng những chia sẻ từ bài viết sẽ giúp ích cho các bạn đọc đang có ý định theo đuổi chứng chỉ CFA này.

Ngoài chứng chỉ hành nghề kế toán và chứng chỉ kế toán trong nước thì kế toán doanh nghiệp cũng nên quan tâm đến các chứng chỉ kế toán, kiểm toán quốc tế để từng bước nâng tầm kiến thức và gia tăng cơ hội cho bản thân. Bên cạnh việc trang bị kiến thức nghiệp vụ và các chứng chỉ thì kế toán doanh nghiệp cũng nên tìm hiểu về cách sử dụng phần mềm hỗ trợ. Bởi lẽ hiện nay, đa phần bộ phận kế toán tại hầu hết các doanh nghiệp đều sử dụng phần mềm kế toán để hỗ trợ cho quá trình thực hiện nghiệp vụ.

Các phần mềm kế toán như phần mềm kế toán online MISA AMIS mang đến nhiều hỗ trợ cho kế toán trong suốt quá trình hoạt động như:

- Hệ sinh thái kết nối:

- Hoá đơn điện tử – cho phép xuất hoá đơn ngay trên phần mềm

- Ngân hàng điện tử – cho phép lấy sổ phụ, đối chiếu và chuyển tiền ngay trên phần mềm

- Cơ quan Thuế – cổng mTax cho phép nộp tờ khai, nộp thuế ngay trên phần mềm

- Hệ thống quản trị bán hàng, nhân sự…

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- Tự động tổng hợp số liệu và kết xuất báo cáo tài chính với hàng trăm biểu mẫu có sẵn giúp kế toán đáp ứng kịp thời yêu cầu của lãnh đạo ….

Quý Doanh nghiệp, Anh/Chị kế toán hãy nhanh tay đăng ký trải nghiệm dùng thử miễn phí bản demo phần mềm kế toán MISA AMIS:

Tổng hợp: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/