Hạch toán truy thu thuế không còn là đề tài mới mẻ, nhưng vẫn còn nhiều câu hỏi liên quan đến phương pháp hạch toán. Qua bài viết MISA AMIS hy vọng giúp bạn đọc hiểu được bản chất và phương pháp hạch toán khi phát sinh các nghiệp vụ về truy thu đối với thuế TNDN, GTGT. Để hiểu và hạch toán chính xác nghiệp vụ truy thu thuế, trước tiên chúng ta cần tiếp cận khái niệm và những lưu ý quan trọng:

1. Khái niệm truy thu thuế

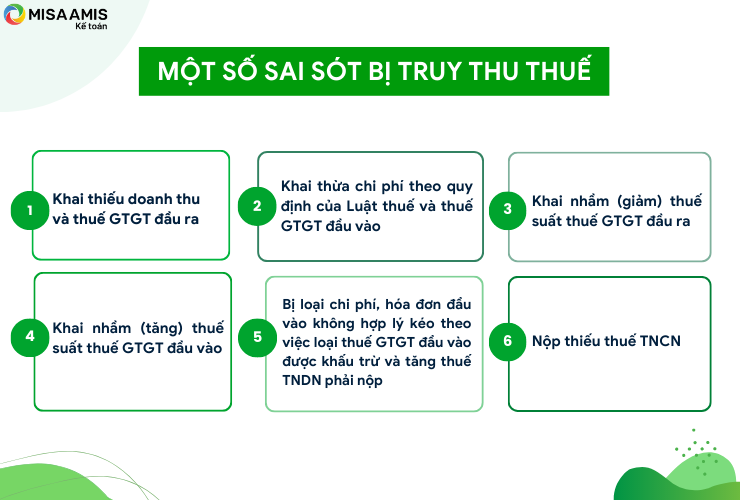

Truy thu thuế là quyết định hành chính của cơ quan thuế về việc thu thêm tiền thuế, yêu cầu đối tượng nộp thuế nộp thêm vào ngân sách Nhà nước do chưa nộp đủ số thuế đến hạn vào một thời điểm được quy định trong quá khứ. Một số trường hợp sai sót dẫn đến tình huống phải truy thu thêm thuế TNDN, GTGT:

-

Một số sai sót bị truy thu thuế

Khi kết thúc đợt kiểm tra thuế, cơ quan thuế đưa ra kết luận xác định lại số thuế phải nộp. Nếu số kiểm tra lớn hơn số mà người nộp thuế đã kê khai và thực nộp, cơ quan thuế ban hành quyết định truy thu gửi cho doanh nghiệp. Trong đó đề nghị doanh nghiệp nộp bổ sung tiền thuế còn thiếu và các nghĩa vụ khác (số tiền chậm nộp, phạt khác hành chính).

Vì là quyết định của cơ quan thuế, nên truy thu thuế khác với trường hợp người nộp thuế tự phát hiện sai sót, chủ động gửi lại tờ khai và nộp bổ sung tiền thuế thiếu các năm trước, tiền chậm nộp vào ngân sách.

2. Thời điểm và phương pháp hạch toán truy thu thuế

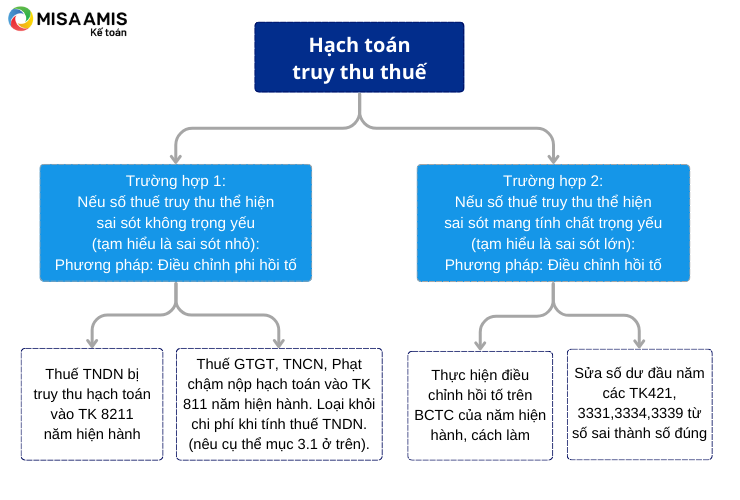

2.1. Hạch toán truy thu thuế

Việc hạch toán số tiền truy thu thuế được tiến hành khi doanh nghiệp nhận được quyết định truy thu từ cơ quan thuế. Theo đó, doanh nghiệp có nghĩa vụ khắc phục sai sót của năm trước theo quy định của Chuẩn mực kế toán mà không được quyền điều chỉnh các báo cáo đã gửi.

Theo quy định tại Chuẩn mực kế toán số 29, doanh nghiệp phải thực hiện hồi tố hoặc phi hồi tố trên báo cáo tài chính.

Khoản thuế truy thu là khoản phải nộp của năm trước, nhưng năm trước đã kết chuyển lỗ/ lãi, khóa sổ và không được gửi lại báo cáo. Vì vậy, ở năm hiện tại, khoản chi phát sinh này tác động vào lợi ích sau thuế năm trước của doanh nghiệp (hay của chủ sở hữu) và giảm lượng tiền mặt do phải xuất tiền nộp thuế. Lợi nhuận sau thuế năm trước sẽ giảm đúng bằng số thuế bị truy thu.

Có hai phương pháp để xử lý việc truy thu thuế trên báo cáo, đó là:

+ Xử lý hồi tố: Là kỹ thuật được sử dụng để điều chỉnh sai sót năm cũ: Điều chỉnh số dư đầu năm trên báo cáo tài chính của các tài khoản liên quan để đưa về số đúng;

+ Xử lý phi hồi tố: Là việc hạch toán bổ sung bút toán tại ngày nhận được quyết định truy thu trên sổ kế toán, để dẫn tới kết quả đúng ở kỳ kế toán hiện tại.

Đọc thêm: Quyết toán thuế là gì? Hướng dẫn tự quyết toán thuế

2.2. Hạch toán tiền chậm nộp và phạt hành chính

Song song với nghĩa vụ nộp bổ sung thuế bao giờ cũng phát sinh khoản tiền chậm nộp và phạt hành chính (phạt kê khai sai dẫn đến tăng số thuế phải nộp). Tiền chậm nộp được tính từ ngày bắt đầu chậm nộp số tiền thuế của các năm trước, đến ngày ký kết Biên bản kiểm tra thuế.

Khoản chậm nộp có thể hiểu là một khoản lãi nộp chậm tương đương với mức lãi suất 10.95%/ năm (theo quy định hiện tại 0,03%/ngày). Các khoản này được hạch toán vào tài khoản Chi phí khác trong năm hiện tại. Theo quy định tại Điều 10 Nghị định 320/2025/NĐ-CP, đây là các khoản phạt hành chính và không được trừ khi xác định thuế TNDN.

Xem chi tiết hạch toán tiền chậm nộp thuế và tiền phạt hành chính tại bài viết: Hạch toán tiền chậm nộp thuế theo đúng quy định

3. Cách hạch toán chi tiết nghiệp vụ truy thu thuế và các nghiệp vụ liên quan

3.1. Hạch toán truy thu thuế

Trường hợp 1: Truy thu thuế do sai sót không trọng yếu của các năm trước

Theo Thông tư 200/2014/TT-BTC, tại Điều 95, Mục 2, điểm b quy định về kết cấu và nội dung phản ánh của Tài khoản 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành:

“Trường hợp phát hiện sai sót không trọng yếu liên quan đến khoản thuế thu nhập doanh nghiệp phải nộp của các năm trước, doanh nghiệp được hạch toán tăng (hoặc giảm) số thuế thu nhập doanh nghiệp phải nộp của các năm trước vào chi phí thuế thu nhập doanh nghiệp hiện hành của năm phát hiện sai sót.”

Quy định này tiếp tục được áp dụng tương tự theo Thông tư 99/2025/TT-BTC, do Thông tư 99 không thay đổi nguyên tắc ghi nhận chi phí thuế thu nhập doanh nghiệp hiện hành. Vì vậy, khi phát sinh thuế TNDN bị truy thu do sai sót không trọng yếu của các năm trước, doanh nghiệp vẫn ghi nhận vào chi phí thuế TNDN hiện hành của kỳ phát sinh, bảo đảm tính nhất quán trong hạch toán kế toán.

Tại ngày nhận quyết định truy thu, căn cứ vào số tiền bị truy thu của từng loại thuế trên Quyết định truy thu, hạch toán:

- Truy thu thuế TNDN:

Nợ TK 8211 – Chi phí thuế TNDN hiện hành

Có TK 3334 – Thuế TNDN phải nộp

- Truy thu thuế GTGT:

Nợ TK 811 – Chi phí khác

Có TK 3331 – Thuế GTGT phải nộp

(Chú ý: Loại khi xác định thuế TNDN)

- Truy thu thuế TNCN:

Nợ TK 811 – Chi phí khác (nếu không truy thu được từ Người lao động)

Nợ TK 1388, 334 – (Nếu truy thu được từ Người lao động)

Có TK 3335 – Thuế TNCN

(Chú ý: Loại khi xác định thuế TNDN)

- Lãi chậm nộp và các khoản phạt:

Nợ TK 811 – Gồm số tiền (lãi) chậm nộp và phạt hành chính

Có TK 3339 – Phí, lệ phí và các khoản phải nộp khác

(Chú ý: Loại khi xác định thuế TNDN)

Trường hợp 2: Truy thu thuế do sai sót trọng yếu, phải điều chỉnh hồi tố

Căn cứ pháp lý:

- Chuẩn mực kế toán Việt Nam số 17 (VAS 17) – Thuế thu nhập doanh nghiệp, quy định:

“Các khoản mục ghi thẳng vào vốn chủ sở hữu: […] Điều chỉnh số dư đầu kỳ của lợi nhuận giữ lại do có thay đổi về chính sách kế toán, mà việc thay đổi này được áp dụng hồi tố hoặc phải sửa do có lỗi cơ bản (xem Chuẩn mực kế toán số 29 “Thay đổi chính sách kế toán, ước tính kế toán và các sai sót”)”

- Chuẩn mực kế toán Việt Nam số 29 (VAS 29) – Thay đổi chính sách kế toán, ước tính kế toán và các sai sót.

- Thông tư 200/2014/TT-BTC và Thông tư 99/2025/TT-BTC, quy định kết cấu và nội dung phản ánh của Tài khoản 421 – Lợi nhuận sau thuế chưa phân phối như sau:

Tài khoản này dùng để phản ánh kết quả kinh doanh (lãi, lỗ) sau thuế thu nhập doanh nghiệp và tình hình phân chia lợi nhuận hoặc xử lý lỗ của doanh nghiệp (nếu có) theo quy định của pháp luật.

Nguyên tắc xử lý:

Trường hợp số thuế bị truy thu là sai sót lớn, có tính trọng yếu, ảnh hưởng trực tiếp đến số dư TK 421 và các quyết định phân phối lợi nhuận sau thuế của năm trước, kế toán không hạch toán vào chi phí của năm hiện hành, mà phải:

- Thực hiện điều chỉnh hồi tố trên Báo cáo tài chính;

- Điều chỉnh số dư đầu năm của các tài khoản liên quan về số đúng theo bản chất nghiệp vụ.

Trong một số trường hợp, nếu quyết định phân phối lợi nhuận sau thuế năm trước chưa thực hiện, doanh nghiệp có thể kịp thời điều chỉnh lại phương án phân phối, căn cứ vào số lợi nhuận sau thuế đã được điều chỉnh hồi tố.

Kỹ thuật điều chỉnh hồi tố như sau:

- Kế toán điều chỉnh số liệu so sánh trên BCTC nếu sai sót thuộc kỳ lấy số liệu so sánh:

- Điều chỉnh ghi giảm chỉ tiêu “Lợi nhuận sau thuế chưa phân phối”(điều chỉnh giảm số dư đầu năm TK 4211 – LNST CPP năm trước).

- Hoặc, ghi tăng chỉ tiêu “phải thu ngắn hạn khác” thuộc phần Tài sản (điều chỉnh tăng số dư đầu năm TK 1388) nếu truy thu được thuế TNCN của Người lao động) số tiền đúng bằng số thuế truy thu.

- Điều chỉnh ghi tăng chỉ tiêu “Thuế và các khoản phải nộp nhà nước” thuộc phần Nợ phải trả, căn cứ vào số tiền phải nộp bổ sung khoản thuế GTGT, TNDN, TNCN phải nộp (TK 3331, TK 3334, TK 3335), số tiền đúng bằng số thuế truy thu.

- Nếu sai sót thuộc kỳ trước kỳ lấy số liệu so sánh:

- Điều chỉnh số dư đầu kỳ của tài sản (TK 1388), nợ phải trả (TK 3333) và các khoản mục thuộc vốn chủ sở hữu (TK 4211) của kỳ lấy số liệu so sánh, nếu sai sót thuộc kỳ trước kỳ lấy số liệu so sánh.

Lưu ý:

- TK 4211, TK 3331, TK 3334, TK 3335 có thể có số dư bên có hay bên nợ. Kế toán cẩn thận khi tính toán, đảm bảo đúng nguyên tắc tăng/giảm của nhóm tài khoản thuộc Nguồn vốn.

- Kế toán cần xác định ảnh hưởng của sai sót đến BCTC từng năm, và ảnh hưởng lũy kế từ năm xảy ra sai sót đến năm hiện tại.

-

Các trường hợp hạch toán truy thu thuế

Lưu ý quan trọng

Trường hợp sai sót thuế của các năm trước có tính trọng yếu nhưng kế toán vẫn hạch toán vào TK 811 – Chi phí khác hoặc TK 821 – Chi phí thuế TNDN của năm hiện hành, có thể phát sinh những rủi ro bất lợi cho doanh nghiệp, cụ thể:

-

Thứ nhất, trên Báo cáo kết quả hoạt động kinh doanh của năm hiện hành sẽ xuất hiện tỷ trọng chi phí khác tăng cao bất thường, kéo theo lợi nhuận sau thuế giảm mạnh. Mặc dù nội dung này có thể được giải trình trong Thuyết minh Báo cáo tài chính, nhưng trên thực tế, không phải mọi đối tượng sử dụng BCTC đều phân tích chi tiết phần thuyết minh. Điều này dễ dẫn đến cách hiểu sai về hiệu quả hoạt động của doanh nghiệp và ảnh hưởng tiêu cực đến các quyết định kinh tế.

-

Ví dụ: Khi đánh giá BCTC để đưa ra quyết định góp vốn, cho vay hoặc xếp hạng tín dụng, nhà đầu tư và tổ chức tín dụng thường tập trung vào các chỉ tiêu tổng hợp trên BC KQKD và Bảng cân đối kế toán. Nếu không xem xét kỹ thuyết minh, họ có thể nhận định tỷ suất lợi nhuận trên doanh thu (ROS) thấp bất thường, từ đó làm giảm mức xếp hạng tín dụng, ảnh hưởng đến khả năng vay vốn, mức lãi suất áp dụng hoặc cơ hội thu hút đầu tư của doanh nghiệp.

-

-

Thứ hai, các khoản chi phí khác (TK 811) chỉ được kết chuyển vào cuối kỳ kế toán, do đó lợi nhuận sau thuế chưa phân phối (TK 421) không được điều chỉnh ngay tại thời điểm phát hiện sai sót. Việc chậm điều chỉnh này có thể kéo theo sai lệch trong các quyết định phân phối lợi nhuận sau thuế của các năm trước, làm gia tăng rủi ro sai sót dây chuyền trong quản trị tài chính doanh nghiệp.

3.2. Hạch toán khi nộp tiền truy thu

- Khi nộp tiền thuế truy thu và tiền chậm nộp theo Quyết định của cơ quan thuế

Nợ TK 3331, 3334, 3335, 3339

Có TK 111, 112 (theo số thuế truy thu và phạt chậm nộp trên Quyết định)

- Nếu thu được số tiền thuế TNCN từ Người lao động đã khấu trừ thiếu:

Nợ TK 111, 112 – Số tiền thuế nộp bổ sung theo quyết định

Có TK 1388 – Phải thu khác

Nếu hạch toán Nợ TK 334 (mục 3.1), nghĩa là công ty khấu trừ luôn trước khi chi lương.

Lưu ý: Khi chi trả tiền lương, tiền công và các khoản thu nhập khác cho người lao động hoặc các đối tượng thuộc diện khấu trừ thuế TNCN, kế toán cần:

- Tính toán chính xác và khấu trừ đầy đủ thuế TNCN theo quy định;

- Định kỳ rà soát trước khi chi trả (thường là hàng tháng) để tránh bỏ sót nghĩa vụ khấu trừ, đặc biệt đối với các khoản thu nhập ngoài tiền lương như: khoán việc, thưởng đột xuất…

Doanh nghiệp cần lưu ý: khi cơ quan thuế kiểm tra và phát hiện khấu trừ thiếu, việc truy thu lại từ người lao động thường rất khó thực hiện, nhất là trong trường hợp người lao động đã nghỉ việc, không còn liên hệ được. Khi đó, doanh nghiệp có nguy cơ phải tự chịu khoản chi phí thuế phát sinh, ảnh hưởng trực tiếp đến chi phí và kết quả kinh doanh.

Ví dụ cụ thể:

Ngày 01/02/2023, Công ty A nhận Quyết định số 9840/QĐ-CT… của Cục Thuế TP. HN, có nội dung như sau:

- Truy thu thuế TNDN: 9.800.000 đồng

- Truy thu thuế GTGT: 980.000 đồng

- Phạt tiền, số tiền 2.000.000 đồng do có hành vi kê khai sai dẫn đến thiếu số thuế phải nộp

- Tiền nộp chậm thuế, số tiền 215.000 đồng

- Tổng số tiền thuế truy thu, phạt, chậm nộp: 12.995.000 đồng

- Thời gian thực hiện các biện pháp khắc phục hậu quả: 10 ngày kể từ ngày nhận quyết định.

Tại ngày 01/02/2023, kế toán áp dụng phương pháp 1 (nêu trên), hạch toán như sau:

Nợ TK 8211: 9.800.000

Có TK 3334: 9.800.000

Nợ TK 811: 2.000.000 + 980.000 + 215.000 = 3.195.000 (chi phí không hợp lý)

Có TK 3331: 980.000

Có TK 3339: 2.000.000 + 215.000 (Khoản lãi chậm nộp và phạt hành chính)

Tại ngày nộp tiền (11/02/2023), hạch toán:

Nợ TK 3334: 9.800.000

Nợ TK 3331: 980.000

Nợ TK 3339: 2.215.000

Có TK 111, 112: 12.995.000

Xem Thêm: Quyết toán thuế là gì? Hướng dẫn quyết toán thuế TNCN và TNDN

4. Các câu hỏi thường gặp khi hạch toán truy thu thuế

| TT | Câu hỏi | Gợi ý |

| 1 | Truy thu thuế là gì? Có khác với việc tự xác định và nộp bổ sung? |

|

| 2 | Làm gì để nộp đủ thuế GTGT? |

|

| 3 | Hạch toán truy thu thuế GTGT vào TK 421 hay 811? |

|

| 4 | Phạt chậm nộp có được tính là chi phí hợp lý không? |

|

Xuất phát từ quy định tại Chuẩn mực kế toán, MISA AMIS tổng hợp đưa ra thông tin hướng dẫn trên và hy vọng có thể giúp ích cho các bạn kế toán khi xác định hạch toán truy thu thuế. Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/