Với sự phát triển của kinh tế Việt Nam và sự đầu tư mở rộng của các tổ chức kinh tế nước ngoài tại Việt Nam, việc nhập khẩu nguyên vật liệu, máy móc thiết bị, hàng hóa… ngày càng phổ biến. Một trong những sắc thuế được các doanh nghiệp quan tâm là thuế GTGT hàng nhập khẩu do tính chất là sắc thuế gián thu, có thể được khấu trừ hoặc được hoàn lại. Qua bài viết MISA AMIS tổng hợp những quy định, hướng dẫn trong việc xác định thuế GTGT của hàng nhập khẩu cũng như hướng dẫn hạch toán thuế GTGT hàng nhập khẩu.

1. Giới thiệu chung về thuế GTGT hàng nhập khẩu

Thuế GTGT hàng nhập khẩu là phần thuế GTGT tính trên giá trị của hàng hóa nhập khẩu dùng cho hoạt động sản xuất, kinh doanh và tiêu dùng ở Việt Nam.

Căn cứ vào phương pháp tính thuế GTGT hàng nhập khẩu quy định và hướng dẫn tại Luật thuế GTGT và Thông tư 219/2013/TT-BTC về hướng dẫn thi hành Luật thuế GTGT: căn cứ tính thuế GTGT hàng nhập khẩu là giá tính thuế và thuế suất.

– Về giá tính thuế:

“Giá tính thuế của thuế GTGT hàng nhập khẩu là giá nhập tại cửa khẩu cộng (+) với thuế nhập khẩu (nếu có), cộng (+) thuế tiêu thụ đặc biệt (nếu có), cộng (+) với thuế bảo vệ môi trường (nếu có).

Giá nhập tại cửa khẩu được xác định theo quy định về giá tính thuế hàng nhập khẩu.

Trường hợp hàng hóa nhập khẩu được miễn, giảm thuế nhập khẩu thì giá tính thuế GTGT là giá nhập khẩu cộng (+) với thuế nhập khẩu xác định theo mức thuế phải nộp sau khi đã được miễn, giảm.”

(Trích dẫn khoản 2 Điều 7 – Giá tính thuế của Thông tư 219/2013/TT-BTC).

Giá nhập tại cửa khẩu có thể hiểu là giá trị hải quan hàng nhập khẩu, là giá cần phải trả tính đến cửa khẩu nhập đầu tiên.

Lưu ý: Theo quy định tại khoản 4, Điều 39 Thông tư 39/2018/TT-BTC sửa đổi, bổ sung tại Thông tư 39/2018/TT-BTC: đối với hàng hóa nhập khẩu phải áp dụng một trong các biện pháp về thuế nhập khẩu (thuế tự vệ, thuế chống bán phá giá, thuế chống trợ cấp) thì trị giá tính thuế tiêu thụ đặc biệt, trị giá tính thuế giá trị gia tăng phải cộng thêm thuế tự vệ, thuế chống bán phá giá, thuế chống trợ cấp.

– Về thuế suất thuế GTGT

Theo quy định Luật Thuế GTGT và Thông tư 219/2013/TT-BTC, hiện có 3 mức thuế suất thuế GTGT là 0%, 5% và 10%. Trong đó, thuế suất thuế GTGT hàng nhập khẩu hầu hết sẽ ở mức 10%. Một số ít hàng hoá được quy định chỉ phải chịu thuế suất 5%.

Công ty nhập khẩu hàng hóa, tài sản thực hiện nộp thuế GTGT hàng nhập khẩu tại cơ quan hải quan nơi công ty làm thủ tục nhập khẩu hàng hóa, tài sản đó vào lãnh thổ Việt Nam.

2. Điều kiện khấu trừ đối với thuế GTGT hàng nhập khẩu

Thuế GTGT hàng nhập khẩu được coi là thuế GTGT đầu vào khi mua sắm hàng hóa, tài sản của doanh nghiệp. Tuy nhiên do được hình thành từ khâu nhập khẩu nên giá trị thuế được thể hiện trên tờ khai hải quan và giấy nộp tiền thuế của doanh nghiệp thay vì trên hóa đơn đầu vào khi nhập hàng hóa, tài sản.

Chính vì vậy, thuế GTGT hàng nhập khẩu sẽ được khấu trừ nếu thỏa mãn các điều kiện liên quan đến quy định về khấu trừ thuế GTGT đầu vào của hàng hóa, dịch vụ.

– Về nguyên tắc khấu trừ:

Tại Điều 14 Thông tư 219/2013/TT-BTC – Nguyên tắc khấu trừ thuế GTGT đầu vào có quy định:

“Thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được khấu trừ toàn bộ”.

“Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT. Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được.”

“Tài sản cố định là ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô sử dụng vào kinh doanh vận chuyển hàng hóa, hành khách, kinh doanh du lịch, khách sạn) có trị giá vượt trên 1,6 tỷ đồng (giá chưa có thuế GTGT) thì số thuế GTGT đầu vào tương ứng với phần trị giá vượt trên 1,6 tỷ đồng không được khấu trừ.”

“Số thuế GTGT đã nộp theo Quyết định ấn định thuế của cơ quan hải quan được khấu trừ toàn bộ, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế.”

– Về điều kiện khấu trừ

Tại Điều 15 Thông tư 219/2013/TT-BTC – Điều kiện khấu trừ thuế GTGT đầu vào có quy định:

“1. Có chứng từ nộp thuế GTGT hàng nhập khẩu;

2. Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên, trừ trường hợp tổng giá trị hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT.

Đối với hàng hóa, dịch vụ mua trả chậm, trả góp có giá trị hàng hóa, dịch vụ mua từ hai mươi triệu đồng trở lên, cơ sở kinh doanh căn cứ vào hợp đồng mua hàng hóa, dịch vụ bằng văn bản, hóa đơn giá trị gia tăng và chứng từ thanh toán qua ngân hàng của hàng hóa, dịch vụ mua trả chậm, trả góp để kê khai, khấu trừ thuế GTGT đầu vào.

Trường hợp chưa có chứng từ thanh toán qua ngân hàng do chưa đến thời điểm thanh toán theo hợp đồng hoặc trước ngày 31 tháng 12 hàng năm đối với trường hợp thời điểm thanh toán theo hợp đồng sớm hơn ngày 31 tháng 12, cơ sở kinh doanh vẫn được kê khai, khấu trừ thuế GTGT đầu vào”.

3. Một số trường hợp hàng nhập khẩu không thuộc đối tượng chịu thuế GTGT

Tại Điều 4 Thông tư 219/2013/TT-BTC có quy định các đối tượng sau không là đối tượng chịu thuế GTGT:

– Sản phẩm trồng trọt (bao gồm cả sản phẩm rừng trồng), chăn nuôi, thủy sản, hải sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu.

– Sản phẩm là giống vật nuôi, giống cây trồng, bao gồm trứng giống, con giống, cây giống, hạt giống, cành giống, củ giống, tinh dịch, phôi, vật liệu di truyền ở các khâu nuôi trồng, nhập khẩu và kinh doanh thương mại.

– Hàng hóa thuộc loại trong nước chưa sản xuất được nhập khẩu trong các trường hợp sau:

+ Máy móc, thiết bị, phụ tùng, vật tư nhập khẩu để sử dụng trực tiếp cho hoạt động nghiên cứu khoa học, phát triển công nghệ;

+ Máy móc, thiết bị, phụ tùng thay thế, phương tiện vận tải chuyên dùng và vật tư cần nhập khẩu để tiến hành hoạt động tìm kiếm thăm dò, phát triển mỏ dầu, khí đốt;

+ Tàu bay (bao gồm cả động cơ tàu bay), dàn khoan, tàu thủy thuộc loại trong nước chưa sản xuất được nhập khẩu để tạo tài sản cố định của doanh nghiệp hoặc thuê của nước ngoài để sử dụng cho sản xuất, kinh doanh, cho thuê, cho thuê lại.

Để xác định hàng hóa thuộc đối tượng không chịu thuế GTGT ở khâu nhập khẩu quy định tại khoản này, người nhập khẩu phải xuất trình cho cơ quan hải quan các hồ sơ theo hướng dẫn của Bộ Tài chính về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu.

– Hàng hóa chuyển khẩu, quá cảnh qua lãnh thổ Việt Nam; hàng tạm nhập khẩu, tái xuất khẩu; hàng tạm xuất khẩu, tái nhập khẩu; nguyên liệu, vật tư nhập khẩu để sản xuất, gia công hàng hóa xuất khẩu theo hợp đồng sản xuất, gia công xuất khẩu ký kết với bên nước ngoài.

Hàng hóa, dịch vụ được mua bán giữa nước ngoài với các khu phi thuế quan và giữa các khu phi thuế quan với nhau.

Khu phi thuế quan bao gồm: khu chế xuất, doanh nghiệp chế xuất, kho bảo thuế, khu bảo thuế, kho ngoại quan, khu kinh tế thương mại đặc biệt, khu thương mại – công nghiệp và các khu vực kinh tế khác được thành lập và được hưởng các ưu đãi về thuế như khu phi thuế quan theo Quyết định của Thủ tướng Chính phủ. Quan hệ mua bán trao đổi hàng hóa giữa các khu này với bên ngoài là quan hệ xuất khẩu, nhập khẩu.

Hồ sơ, thủ tục để xác định và xử lý không thu thuế GTGT trong các trường hợp này thực hiện theo hướng dẫn của Bộ Tài chính về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu.

Như vậy, trường hợp các Công ty nhập khẩu theo các hình thức trên đáp ứng các điều kiện về hồ sơ, thủ tục theo quy định về hải quan sẽ thuộc đối tượng không chịu thuế GTGT hàng nhập khẩu, tuy nhiên khi có sự chuyển đổi mục đích sử dụng so với mục đích sử dụng đăng ký ban đầu của Công ty, thì Công ty cần thực hiện các thủ tục hải quan về chuyển đổi mục đích sử dụng và thực hiện kê khai nộp các sắc thuế bổ sung trong đó có thuế GTGT hàng nhập khẩu theo quy định.

>> Có thể bạn quan tâm: Cách lập tờ khai thuế GTGT theo Thông tư 80, mẫu 01/GTGT

4. Hướng dẫn hạch toán thuế GTGT hàng nhập khẩu

– Quy định chung về hạch toán thuế GTGT hàng nhập khẩu

Tại Điều 52 Thông tư 200/2014/TT-BTC có hướng dẫn tài khoản sử dụng đối với thuế GTGT hàng nhập khẩu và hướng dẫn hạch toán đối với tài khoản này:

“Tài khoản 33312 – Thuế GTGT hàng nhập khẩu: Dùng để phản ánh số thuế GTGT của hàng nhập khẩu phải nộp, đã nộp, còn phải nộp vào Ngân sách Nhà nước.”

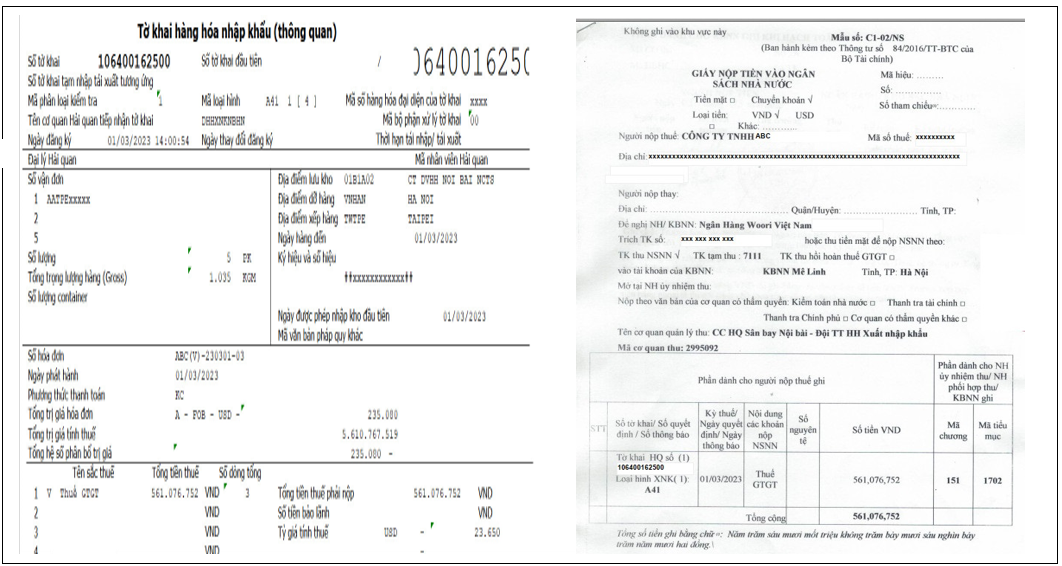

Khi nhập khẩu hàng hóa, tài sản doanh nghiệp thực hiện kê khai tờ khai hải quan và tính thuế GTGT hàng nhập khẩu theo quy định, sau đó thực hiện nộp thuế tại cơ quan hải quan tại cửa khẩu nhập khẩu hàng hóa. Chứng từ kế toán cho hoạt động này gồm tờ khai hải quan, giấy nộp tiền thuế vào ngân sách nhà nước.

Thuế GTGT hàng nhập khẩu nếu nộp bằng tiền mặt thì có được khấu trừ không?

Tại Công văn số 608/TCT-KK ngày 13/02/2015 của Tổng Cục thuế trả lời Cục thuế thành phố Hà Nội,

“Trường hợp năm 2014 Công ty TNHH vận tải Việt Nhật nộp thuế GTGT hàng nhập khẩu đối với TSCĐ là xe nâng Nichiyu số tiền 67.525.560 (sáu mươi bảy triệu, năm trăm hai mươi nhăm ngàn, năm trăm sáu mươi đồng) thì Công ty được khấu trừ, hoàn thuế. Đối với tiền mua xe phải đáp ứng điều kiện thanh toán không dùng tiền mặt.”

Do vậy trường hợp Công ty thực hiện nộp thuế GTGT hàng nhập khẩu với giá trị trên 20 triệu đồng bằng tiền mặt, vẫn được khấu trừ, hoàn thuế nếu thỏa mãn các điều kiện khác theo quy định pháp luật hiện hành.

– Phương pháp kế toán thuế GTGT hàng nhập khẩu:

+ Dựa vào chứng từ là giấy nộp tiền vào ngân sách nhà nước kế toán kê khai thuế GTGT đầu vào cho kỳ tính thuế phát sinh hoạt động và Công ty nhập hàng hóa, tài sản để sản xuất kinh doanh hàng chịu thuế GTGT.

+ Thời điểm kê khai và tính thuế GTGT cho hàng nhập khẩu được sử dụng để sản xuất, kinh doanh các sản phẩm, hàng hóa, dịch vụ là đối tượng chịu thuế GTGT và Doanh nghiệp kê khai và nộp thuế GTGT theo phương pháp khấu trừ, kế toán ghi nhận:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 33312 – Thuế GTGT hàng nhập khẩu.

+ Trường hợp Công ty nhập hàng hóa, tài sản để sản xuất kinh doanh hàng không chịu thuế GTGT, hoặc thuế GTGT hàng nhập khẩu không thuộc trường hợp được khấu trừ thuế GTGT đầu vào, kế toán ghi nhận thuế vào giá trị của hàng hóa, tài sản nhập khẩu cụ thể như sau:

Nợ TK 152, 156,…, 211,…

Có TK 33312 – Thuế GTGT hàng nhập khẩu.

– Khi nộp thuế GTGT hàng nhập khẩu, kế toán ghi nhận:

Nợ TK 33312

Có TK 111, 112.

5. Một số lưu ý và ví dụ thực tiễn đối với thuế GTGT hàng nhập khẩu

5.1. Thuế GTGT hàng nhập khẩu đối với hàng hóa phi mậu dịch

Có nhiều câu hỏi được đặt ra đối với thuế GTGT đã nộp tại khâu nhập khẩu đối với hàng hóa phi mậu dịch có thuộc trường hợp được khấu trừ thuế hay không? Do hàng hóa phi mậu dịch là những hàng biếu tặng, hàng mẫu… và sẽ không có hoạt động thanh toán giữa bên nhập khẩu và bên xuất khẩu.

Với trường hợp này, các cơ quan thuế có nhiều Công văn trả lời hướng dẫn xử lý các tình huống trên. Cụ thể công văn số 97742/CT-TTHT của Cục thuế thành phố Hà Nội ngày 10/11/2020 có hướng dẫn như sau:

“Căn cứ các quy định nêu trên, trường hợp Công ty có hoạt động nhập khẩu hàng hóa theo hình thức phi mậu dịch để phục vụ cho hoạt động sản xuất, kinh doanh hàng hóa dịch vụ chịu thuế GTGT của Công ty thì thuộc trường hợp được khấu trừ đối với số thuế GTGT đầu vào của hàng hóa trên đã nộp ở khâu nhập khẩu theo nguyên tắc quy định tại Điều 14 Thông tư 219/2013/TT-BTC (đã được bổ sung tại Thông tư số 119/2014/TT-BTC ngày 25/8/2014 và sửa đổi, bổ sung tại Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính).”

5.2. Một số lưu ý trong trường hợp ủy thác nhập khẩu

Thuê một công ty có chức năng nhận ủy thác nhập khẩu: Một số doanh nghiệp sử dụng hình thức này để tìm kiếm nhà nhập khẩu chuyên nghiệp, vậy khi đó thủ tục sẽ được thực hiện như thế nào.

Tại khoản 3 Điều 1 Thông tư số 119/2014/TT- BTC ngày 25/08/2014 của Bộ Tài chính sửa đổi, bổ sung điểm a, d, đ, e khoản 8 Điều 11 Thông tư số 156/2013/TT-BTC như sau:

“Khai thuế đối với người nộp thuế có hoạt động xuất, nhập khẩu uỷ thác hàng hoá:

Người nộp thuế nhận xuất, nhập khẩu ủy thác hàng hóa không phải khai thuế giá trị gia tăng đối với hàng hóa nhận xuất, nhập khẩu ủy thác (trong trường hợp hợp đồng ủy thác không có nội dung ủy thác về thực hiện nghĩa vụ thuế GTGT thay cho đối tượng ủy thác) nhưng phải khai thuế giá trị gia tăng đối với thù lao ủy thác được hưởng”.

Như vậy, trong trường hợp hợp đồng ủy thác không có nội dung ủy thác về thực hiện nghĩa vụ thuế GTGT thay cho đối tượng ủy thác thì doanh nghiệp ủy thác sẽ thực hiện nộp thuế GTGT hàng nhập khẩu và thực hiện kê khai khấu trừ thuế nếu thỏa mãn các điều kiện về khấu trừ thuế GTGT đầu vào.

Trường hợp hợp đồng ủy thác có nội dung ủy thác về thực hiện nghĩa vụ thuế GTGT thay cho đối tượng ủy thác thì doanh nghiệp nhận ủy thác sẽ thực hiện xuất hóa đơn bao gồm cả thuế GTGT nhập khẩu của hàng nhận ủy thác nhập khẩu cho công ty ủy thác, việc kê khai khấu trừ thuế GTGT hàng nhập khẩu được thực hiện bởi đơn vị nhận ủy thác dựa trên chứng từ thanh toán qua ngân hàng đối với hàng nhập khẩu giữa công ty ủy thác và công ty xuất khẩu.

Trên đây là một số nội dung tổng quan về thuế và hạch toán GTGT hàng nhập khẩu. MISA AMIS hy vọng những nội dung tổng hợp này giúp ích trong công việc của các bạn.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

Tác giả: Phạm Thị Thu Hường

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/