Tài khoản 156 – Hàng hóa là tài khoản phổ biến, phản ánh trị giá hiện có và tình hình tăng giảm của các loại hàng hóa. Hãy cùng MISA AMIS tìm hiểu bài viết dưới đây để nắm rõ hơn.

1. Khái niệm tài khoản 156

Căn cứ khoản 1 điều 29 thông tư 200/2014/TT-BTC quy định như sau:

Tài khoản 156 là tài khoản dùng để phản ánh trị giá hiện có và tình hình biến động tăng, giảm các loại hàng hóa của doanh nghiệp bao gồm hàng hóa tại các kho hàng, quầy hàng, hàng hoá bất động sản.

Trong đó, hàng hóa được hiểu là các loại vật tư, sản phẩm do doanh nghiệp mua về với mục đích để bán (bán buôn và bán lẻ).

- Trường hợp không phân biệt rõ mục đích giữa bán lại hay sử dụng để sản xuất, kinh doanh thì vẫn phản ánh vào tài khoản 156 “Hàng hóa”.

- Trong giao dịch xuất nhập – khẩu ủy thác, tài khoản này chỉ sử dụng tại bên giao ủy thác, không sử dụng tại bên nhận ủy thác (bên nhận giữ hộ).

2. Nguyên tắc kế toán TK 156

Căn cứ khoản 1 điều 29 thông tư 200/2014/TT-BTC quy định về nguyên tắc kế toán như sau:

- Những trường hợp sau đây không phản ánh vào tài khoản 156 “Hàng hóa”:

+ Hàng hóa nhận bán hộ, nhận giữ hộ cho các doanh nghiệp khác;

+ Hàng hóa mua về dùng cho hoạt động sản xuất, kinh doanh (ghi vào các tài khoản 152 “Nguyên liệu, vật liệu”, hoặc tài khoản 153“Công cụ, dụng cụ”,…).

Kế toán nhập, xuất, tồn kho hàng hóa trên tài khoản 156 được phản ánh theo nguyên tắc giá gốc quy định trong Chuẩn mực kế toán “Hàng tồn kho”.

+ Giá gốc của hàng hóa mua vào được tính theo từng nguồn nhập và phải theo dõi, phản ánh riêng biệt trị giá mua và chi phí thu mua hàng hóa.

+ Để tính giá trị hàng hóa tồn kho, kế toán có thể áp dụng một trong các phương pháp sau: Phương pháp nhập trước – xuất trước; Phương pháp thực tế đích danh; Phương pháp bình quân gia quyền;

- Nếu mua hàng hóa được nhận kèm theo sản phẩm, hàng hóa, phụ tùng thay thế (đề phòng hỏng hóc) => Kế toán phải xác định và ghi nhận riêng sản phẩm, hàng hóa, phụ tùng thay thế theo giá trị hợp lý. Giá trị hàng hóa nhập kho là giá đã trừ giá trị sản phẩm, hàng hóa, thiết bị, phụ tùng thay thế.

- Kế toán chi tiết hàng hóa phải thực hiện theo từng kho, từng loại, từng nhóm hàng hóa.

>> Đọc thêm: Mẫu file Excel quản lý toàn diện kho hàng hóa

3. Kết cấu và nội dung phản ánh của tài khoản 156 – Hàng hóa

Căn cứ khoản 2 điều 29 thông tư 200/2014/TT-BTC quy định về kết cấu TK 156 như sau:

-

Bên Nợ:

+ Trị giá mua vào của hàng hóa theo hóa đơn mua hàng (bao gồm các loại thuế không được hoàn lại);

+ Chi phí thu mua hàng hóa;

+ Trị giá của hàng hóa thuê ngoài gia công (gồm giá mua vào và chi phí gia công);

+ Trị giá hàng hóa đã bán bị người mua trả lại;

+ Trị giá hàng hóa phát hiện thừa khi kiểm kê;

+ Kết chuyển giá trị hàng hóa tồn kho cuối kỳ (trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kiểm kê định kỳ);

+ Trị giá hàng hoá bất động sản mua vào hoặc chuyển từ bất động sản đầu tư.

-

Bên Có:

+ Trị giá của hàng hóa xuất kho để bán, giao đại lý, giao cho doanh nghiệp phụ thuộc; thuê ngoài gia công, hoặc sử dụng cho sản xuất, kinh doanh;

+ Chi phí thu mua phân bổ cho hàng hóa đã bán trong kỳ;

+ Chiết khấu thương mại hàng mua được hưởng;

+ Các khoản giảm giá hàng mua được hưởng;

+ Trị giá hàng hóa trả lại cho người bán;

+ Trị giá hàng hóa phát hiện thiếu khi kiểm kê;

+ Kết chuyển giá trị hàng hóa tồn kho đầu kỳ (trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kiểm kê định kỳ);

+ Trị giá hàng hoá bất động sản đã bán hoặc chuyển thành bất động sản đầu tư, bất động sản chủ sở hữu sử dụng hoặc tài sản cố định.

-

Số dư bên Nợ:

+ Trị giá mua vào của hàng hóa tồn kho;

+ Chi phí thu mua của hàng hóa tồn kho.

3 Tài khoản 156 cấp 2 – Hàng hóa

+ Tài khoản 1561 – Giá mua hàng hóa: Phản ánh trị giá hiện có và tình hình biến động của hàng hóa mua vào và đã nhập kho (tính theo trị giá mua vào);

+ Tài khoản 1562 – Chi phí thu mua hàng hóa: Phản ánh chi phí thu mua hàng hóa phát sinh liên quan đến số hàng hóa đã nhập kho trong kỳ và tình hình phân bổ chi phí thu mua hàng hóa hiện có trong kỳ cho khối lượng hàng hóa đã bán trong kỳ và tồn kho thực tế cuối kỳ

+ Tài khoản 1567 – Hàng hóa bất động sản: Phản ánh giá trị hiện có và tình hình biến động của các loại hàng hoá bất động sản của doanh nghiệp.

Kết cấu và nội dung phản ánh của tài khoản 1561 – Giá mua hàng hóa

Bên Nợ:

+ Trị giá hàng hóa mua vào đã nhập kho theo hóa đơn mua hàng;

+ Thuế nhập khẩu hoặc thuế tiêu thụ đặc biệt của hàng nhập khẩu hoặc thuế GTGT hàng nhập khẩu, thuế GTGT đầu vào – nếu không được khấu trừ, tính cho số hàng hóa mua ngoài đã nhập kho;

+ Trị giá của hàng hóa giao gia công, chế biến xong nhập kho, gồm: Giá mua vào và chi phí gia công chế biến;

+ Trị giá hàng hóa nhận vốn góp;

+ Trị giá hàng hóa đã bán bị trả lại nhập kho;

+ Trị giá hàng hóa phát hiện thừa khi kiểm kê;

+ Kết chuyển trị giá hàng hóa tồn kho cuối kỳ (trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

-

Bên Có:

+ Trị giá thực tế của hàng hóa xuất kho trong kỳ (xuất bán, trao đổi, biếu tặng, xuất giao đại lý, đơn vị hạch toán phụ thuộc, xuất sử dụng nội bộ, xuất góp vốn liên doanh, liên kết);

+ Chiết khấu thương mại hàng mua được hưởng;

+ Các khoản giảm giá hàng mua được hưởng;

+ Trị giá hàng hóa trả lại cho người bán;

+ Trị giá hàng hóa hao hụt, mất mát;

+ Kết chuyển trị giá hàng hóa tồn kho đầu kỳ (trường hợp doanh nghiệp kế toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

-

Số dư bên Nợ

Trị giá hàng hóa thực tế tồn kho cuối kỳ.

Kết cấu và nội dung phản ánh của tài khoản 1562 – Chi phí thu mua hàng hóa

Bên Nợ

Chi phí thu mua hàng hóa thực tế phát sinh liên quan tới khối lượng hàng hóa mua vào, đã nhập kho trong kỳ.

Bên Có

Chi phí thu mua hàng hóa tính cho khối lượng hàng hóa đã tiêu thụ trong kỳ.

Số dư bên Nợ

Chi phí thu mua hàng hóa còn lại cuối kỳ.

Kết cấu và nội dung phản ánh của tài khoản 1567 – Hàng hóa bất động sản

Bên Nợ:

+ Trị giá thực tế hàng hoá bất động sản mua về để bán;

+ Giá trị còn lại của bất động sản đầu tư chuyển thành hàng tồn kho;

+ Chi phí sửa chữa, cải tạo, nâng cấp triển khai cho mục đích bán ghi tăng giá gốc hàng hoá bất động sản chờ bán.

Bên Có:

+ Trị giá thực tế hàng hoá bất động sản bán trong kỳ;

+ Trị giá thực tế hàng hoá bất động sản chuyển thành bất động sản đầu tư hoặc chuyển thành tài sản cố định.

Số dư bên Nợ:

Trị giá thực tế hàng hoá bất động sản còn lại cuối kỳ.

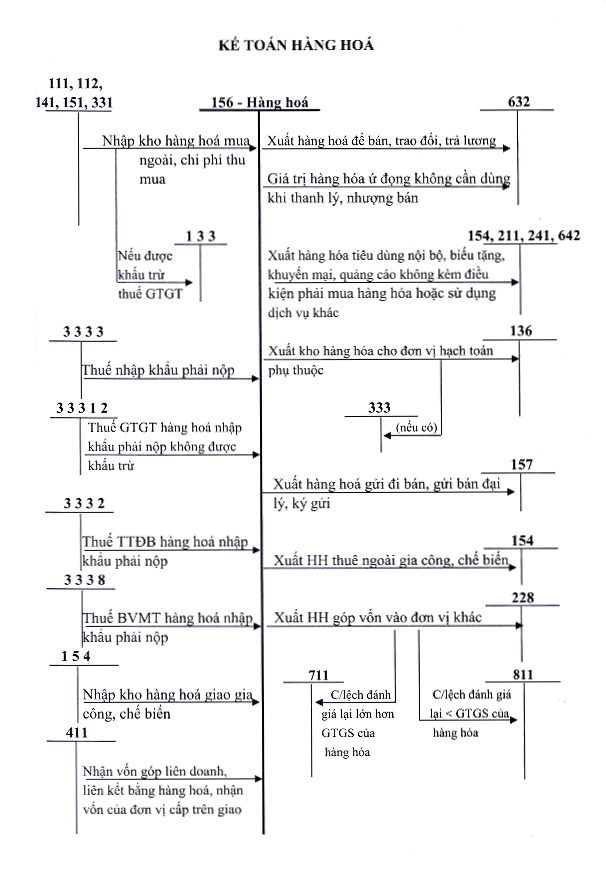

3. Sơ đồ chữ T tài khoản 156

TK 156 được minh họa bằng sơ đồ chữ T như sau:

4. Hạch toán TK 156 – hàng hoá

4.1. Trường hợp doanh nghiệp hạch toán hàng hóa tồn kho theo phương pháp kê khai thường xuyên.

4.1.1 Hàng hóa mua ngoài nhập kho doanh nghiệp, căn cứ hóa đơn, phiếu nhập kho và các chứng từ có liên quan

a) Khi mua hàng hóa, nếu thuế GTGT đầu vào được khấu trừ, ghi:

Nợ TK 156 – Hàng hóa (1561) (chi tiết hàng hóa mua vào và hàng hóa sử dụng như hàng thay thế đề phòng hư hỏng)

Nợ TK 1534 – Thiết bị, phụ tùng thay thế (giá trị hợp lý)

Nợ TK 133 – Thuế GTGT được khấu trừ (1331) (thuế GTGT đầu vào)

Có các TK 111, 112, 141, 331,… (tổng giá thanh toán).

Nếu thuế GTGT đầu vào không được khấu trừ thì trị giá hàng hóa mua vào bao gồm cả thuế GTGT.

>> Đọc thêm: Hạch toán tài khoản 112 Tiền gửi ngân hàng theo thông tư 200

b) Khi nhập khẩu hàng hóa

- Khi nhập khẩu hàng hóa, ghi:

Nợ TK 156 – Hàng hóa

Có TK 331 – Phải trả cho người bán

Có TK 3331 – Thuế GTGT phải nộp (33312) (nếu thuế GTGT đầu vào của hàng nhập khẩu không được khấu trừ)

Có TK 3332- Thuế tiêu thụ đặc biệt (nếu có)

Có TK 3333 – Thuế xuất, nhập khẩu (chi tiết thuế nhập khẩu)

Có TK 33381 – Thuế bảo vệ môi trường.

- Nếu thuế GTGT đầu vào của hàng nhập khẩu được khấu trừ, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 3331 – Thuế GTGT phải nộp (33312).

- Trường hợp mua hàng hóa có trả trước cho người bán một phần bằng ngoại tệ

+ Phần giá trị hàng mua tương ứng với số tiền trả trước được ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm ứng trước.

+ Phần giá trị hàng mua bằng ngoại tệ chưa trả được ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm mua hàng.

- Mua hàng dưới hình thức uỷ thác nhập khẩu thực hiện theo quy định ở tài khoản 331 – Phải trả cho người bán.

4.1.2 Trường hợp đã nhận được hóa đơn của người bán nhưng đến cuối kỳ kế toán, hàng hóa chưa về nhập kho thì căn cứ vào hóa đơn, ghi:

Nợ TK 151 – Hàng mua đang đi đường

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,…

- Sang kỳ kế toán sau, khi hàng mua đang đi đường về nhập kho, ghi:

Nợ TK 156 – Hàng hóa (1561)

Có TK 151 – Hàng mua đang đi đường.

4.1.3 Trường hợp khoản chiết khấu thương mại hoặc giảm giá hàng bán nhận được (kể cả các khoản tiền phạt vi phạm hợp đồng kinh tế về bản chất làm giảm giá trị bên mua phải thanh toán) sau khi mua hàng thì kế toán phải căn cứ vào tình hình biến động của hàng hóa để phân bổ số chiết khấu thương mại, giảm giá hàng bán được hưởng dựa trên số hàng còn tồn kho, số đã xuất bán trong kỳ:

Nợ các TK 111, 112, 331,….

Có TK 156 – Hàng hóa (nếu hàng còn tồn kho)

Có TK 632 – Giá vốn hàng bán (nếu đã tiêu thụ trong kỳ)

Có TK 133 – Thuế GTGT được khấu trừ (1331) (nếu có).

4.1.4 Giá trị của hàng hóa mua ngoài không đúng quy cách, phẩm chất theo hợp đồng kinh tế phải trả lại cho người bán, ghi:

Nợ các TK 111, 112,…

Nợ TK 331 – Phải trả cho người bán

Có TK 156 – Hàng hóa (1561)

Có TK 133 – Thuế GTGT được khấu trừ (1331) (nếu có).

4.1.5. Phản ánh chi phí thu mua hàng hoá, ghi:

Nợ TK 156 – Hàng hóa (1562)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 141, 331,…

4.1.6. Khi mua hàng hóa theo phương thức trả chậm, trả góp, ghi:

Nợ TK 156 – Hàng hóa (theo giá mua trả tiền ngay)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Nợ TK 242 – Chi phí trả trước {phần lãi trả chậm là số chênh lệch giữa tổng số tiền phải thanh toán trừ (-) Giá mua trả tiền ngay trừ thuế GTGT (nếu được khấu trừ)}

Có TK 331 – Phải trả cho người bán (tổng giá thanh toán).

Định kỳ, tính vào chi phí tài chính số lãi mua hàng trả chậm, trả góp phải trả, ghi:

Có TK 242 – Chi phí trả trước.

4.1.7. Khi mua hàng hoá bất động sản về để bán, kế toán phản ánh giá mua và các chi phí liên quan trực tiếp đến việc mua hàng hóa BĐS, ghi:

Nợ TK 1567 – Hàng hoá bất động sản (giá mua chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ (1332)

Có các TK 111, 112, 331,…

4.1.8. Trường hợp bất động sản đầu tư chuyển thành hàng tồn kho khi chủ sở hữu có quyết định sửa chữa, cải tạo, nâng cấp để bán:

- Khi có quyết định sửa chữa, cải tạo, nâng cấp bất động sản đầu tư để bán, ghi:

Nợ TK 156 – Hàng hóa (TK 1567) (giá trị còn lại của BĐS đầu tư)

Nợ TK 214 – Hao mòn TSCĐ ((2147) – Số hao mòn lũy kế)

Có TK 217 – Bất động sản đầu tư (nguyên giá).

- Khi phát sinh các chi phí sửa chữa, cải tạo, nâng cấp triển khai cho mục đích bán, ghi:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Nợ TK 133 – Thuế GTGT được khấu trừ

Có các TK 111, 112, 152, 334, 331,…

- Khi kết thúc giai đoạn sửa chữa, cải tạo, nâng cấp triển khai cho mục đích bán, kết chuyển toàn bộ chi phí ghi tăng giá trị hàng hóa bất động sản, ghi:

Nợ TK 156 – Hàng hóa (1567)

Có TK 154 – Chi phí sản xuất, kinh doanh dở dang.

4.1.9. Trị giá hàng hóa xuất bán được xác định là tiêu thụ, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa (1561).

Đồng thời kế toán phản ánh doanh thu bán hàng:

- Nếu tách ngay được các loại thuế gián thu tại thời điểm ghi nhận doanh thu, ghi:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

- Nếu không tách ngay được thuế, kế toán ghi nhận doanh thu bao gồm cả thuế. Định kỳ kế toán xác định số thuế phải nộp và ghi giảm doanh thu, ghi:

Nợ TK 511 – Doanh thu bán hàng và cung cấp dịch vụ(tổng giá thanh toán)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

4.1.10. Trường hợp thuê ngoài gia công, chế biến hàng hóa:

- Khi xuất kho hàng hóa đưa đi gia công, chế biến, ghi:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Có TK 156 – Hàng hóa (1561).

- Chi phí gia công, chế biến hàng hóa, ghi:

Nợ TK 154 – Chi phí sản xuất, kinh doanh dở dang

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,…

- Khi gia công xong nhập lại kho hàng hóa, ghi:

Nợ TK 156 – Hàng hóa (1561)

Có TK 154 – Chi phí sản xuất, kinh doanh dở dang.

4.1.11. Khi xuất kho hàng hóa gửi cho khách hàng hoặc xuất kho cho các đại lý, doanh nghiệp nhận hàng ký gửi,…, ghi:

Nợ TK 157 – Hàng gửi đi bán

Có TK 156 – Hàng hóa (1561).

4.1.12. Khi xuất kho hàng hóa cho các đơn vị hạch toán phụ thuộc trong nội bộ doanh nghiệp để bán:

- Trường hợp đơn vị hạch toán phụ thuộc được phân cấp ghi nhận doanh thu, giá vốn, kế toán ghi nhận giá vốn hàng hóa xuất bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa.

Đồng thời kế toán ghi nhận doanh thu bán hàng, cung cấp dịch vụ, ghi:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

- Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp ghi nhận doanh thu, giá vốn, kế toán ghi nhận giá trị hàng hóa luân chuyển giữa các khâu trong nội bộ doanh nghiệp là khoản phải thu nội bộ, ghi:

Nợ TK 136 – Phải thu nội bộ

Có TK 156 – Hàng hóa

Có TK 333 – Thuế và các khoản phải nộp Nhà nước.

4.1.13. Khi xuất hàng hóa tiêu dùng nội bộ, ghi:

Nợ các TK 641, 642, 241, 211

Có TK 156 – Hàng hóa.

4.1.14. Trường hợp doanh nghiệp sử dụng hàng hóa để biếu tặng, khuyến mại, quảng cáo (theo pháp luật về thương mại), khi xuất hàng hóa cho mục đích khuyến mại, quảng cáo.

Xem chi tiết Tại đây

4.1.15. Kế toán trả lương cho người lao động bằng hàng hóa

Xem chi tiết hướng dẫn hạch toán lương tại đây

- Kế toán ghi nhận doanh thu, ghi:

Nợ TK 334 – Phải trả người lao động (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 333 – Thuế và các khoản phải nộp Nhà nước

Có TK 3335 – Thuế thu nhập cá nhân.

- Ghi nhận giá vốn hàng bán đối với giá trị hàng hoá dùng để trả lương cho công nhân viên và người lao động:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa.

4.1.16. Hàng hoá đưa đi góp vốn vào công ty con, công ty liên doanh, liên kết.

Xem chi tiết hướng dẫn hạch toán Tại đây

Nợ các TK 221, 222 (theo giá đánh giá lại)

Nợ TK 811 – Chi phí khác (chênh lệch giữa giá đánh giá lại nhỏ hơn giá trị ghi sổ của hàng hoá)

Có TK 156 – Hàng hoá

Có TK 711 – Thu nhập khác (chênh lệch giữa giá đánh giá lại lớn hơn giá trị ghi sổ của hàng hoá).

4.1.17. Cuối kỳ, khi phân bổ chi phí thu mua cho hàng hóa được xác định là bán trong kỳ, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa (1562).

4.1.18. Mọi trường hợp phát hiện thừa hàng hóa bất kỳ ở khâu nào trong kinh doanh phải lập biên bản và truy tìm nguyên nhân. Kế toán căn cứ vào nguyên nhân đã được xác định để xử lý và hạch toán:

- Nếu do nhầm lẫn, cân, đo, đong, đếm, quên ghi sổ,… thì điều chỉnh lại sổ kế toán.

- Nếu hàng hoá thừa là thuộc quyền sở hữu của doanh nghiệp khác, thì giá trị hàng hoá thừa doanh nghiệp chủ động theo dõi trong hệ thống quản trị và ghi chép thông tin trong phần thuyết minh Báo cáo tài chính.

- Nếu chưa xác định được nguyên nhân phải chờ xử lý, ghi:

Nợ TK 156 – Hàng hóa

Có TK 338 – Phải trả, phải nộp khác (3381).

- Khi có quyết định của cấp có thẩm quyền về xử lý hàng hoá thừa, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3381)

Có các tài khoản liên quan.

4.1.19. Mọi trường hợp phát hiện thiếu hụt, mất mát hàng hoá ở bất kỳ khâu nào trong kinh doanh phải lập biên bản và truy tìm nguyên nhân. Kế toán căn cứ vào quyết định xử lý của cấp có thẩm quyền theo từng nguyên nhân gây ra để xử lý và ghi sổ kế toán:

– Phản ánh giá trị hàng hóa thiếu chưa xác định được nguyên nhân, chờ xử lý, ghi:

Nợ TK 138 – Phải thu khác (TK 1381- Tài sản thiếu chờ xử lý)

Có TK 156 – Hàng hoá.

– Khi có quyết định xử lý của cấp có thẩm quyền, ghi:

Nợ các TK 111, 112,… (nếu do cá nhân gây ra phải bồi thường bằng tiền)

Nợ TK 334 – Phải trả người lao động (do cá nhân gây ra phải trừ vào lương)

Nợ TK 138 – Phải thu khác (1388) (phải thu bồi thường của người phạm lỗi)

Nợ TK 632 – Giá vốn hàng bán (phần giá trị hao hụt, mất mát còn lại)

Có TK 138 – Phải thu khác (1381).

4.1.20. Trị giá hàng hóa bất động sản được xác định là bán trong kỳ, căn cứ Hóa đơn GTGT hoặc Hóa đơn bán hàng, biên bản bàn giao hàng hóa BĐS, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa (1567 – Hàng hóa BĐS).

Đồng thời kế toán phản ánh doanh thu bán hàng hóa BĐS:

Nợ các TK 111, 112, 131,…

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (5117)

Có TK 3331 – Thuế GTGT phải nộp (33311) (nếu có).

4.1.21. Phản ánh giá vốn hàng hóa ứ đọng không cần dùng khi nhượng bán, thanh lý, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156 – Hàng hóa.

4.2. Trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ.

a) Đầu kỳ, kế toán căn cứ giá trị hàng hoá đã kết chuyển cuối kỳ trước kết chuyển trị giá hàng hóa tồn kho đầu kỳ, ghi:

Nợ TK 611 – Mua hàng

Có TK 156 – Hàng hóa.

b) Cuối kỳ kế toán:

– Tiến hành kiểm kê xác định số lượng và giá trị hàng hóa tồn kho cuối kỳ. Căn cứ vào tổng trị giá hàng hóa tồn kho cuối kỳ, ghi:

Nợ TK 156 – Hàng hóa

Có TK 611 – Mua hàng.

– Căn cứ vào kết quả xác định tổng trị giá hàng hóa đã xuất bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 611 – Mua hàng.

Ví dụ:

Công ty kinh doanh ABZ tổ chức kế toán hàng tồn kho theo phương pháp kê khai thường xuyên, xác định giá trị hàng tồn kho theo phương pháp bình quân gia quyền cuối kỳ. Nộp thuế GTGT theo phương pháp khấu trừ. Trong tháng 3, có tài liệu như sau:

- Số dư đầu tháng:

TK 156: 16.000.000đ (6.800 đơn vị hàng X)

- Trích các nghiệp vụ phát sinh trong tháng:

- Xuất kho 500 đơn vị hàng X bán cho công ty B, giá bán chưa thuế 2.800đ/đơn vị, thuế GTGT 10%. Tiền hàng chưa thu, công ty B đã nhận được hàng.

- Nhập kho 8.000 đơn vị hàng X mua của công ty C với giá mua chưa thuế 2.500đ/đơn vị, thuế GTGT 10%, tiền hàng chưa thanh toán.

- Xuất kho 2.000 đơn vị hàng X gởi bán cho công ty B.

- Nhập kho 5.000 đơn vị hàng X mua của công ty D với giá mua chưa thuế 2.600đ/đơn vị, thuế GTGT 10%, đã thanh toán bằng tiền mặt.

Kế toán doanh nghiệp thực hiện hạch toán:

Giá vốn bình quân cuối kỳ của hàng X:

= 16.000.000 + 8.000 x 2.500 + 5.000 x 2.600 / (6.000+ 8.000+ 5.000)

= 2.474,74

- Xuất kho 500 đơn vị hàng X bán cho công ty B, giá bán chưa thuế 2.800đ/đơn vị, thuế GTGT 10%. Tiền hàng chưa thu, công ty B đã nhận được hàng.

Nợ TK 632: 1.237.370 = 2.474,74 x 500

Có TK 156: 1.237.370

Nợ TK 131: 1.540.000

Có TK 333: 140.000

Có TK 511: 1.400.000 = 500 x 2.800

- Nhập kho 8.000 đơn vị hàng X mua của công ty C với giá mua chưa thuế 2.500đ/đơn vị, thuế GTGT 10%, tiền hàng chưa thanh toán.

Nợ TK 156: 20.000.000 = 8.000 x 2.500

Nợ TK 133: 2.000.000

Có TK 331: 22.000.000

- Nợ TK 157: 4.949.480

Có TK 156: 4.949.480 = 2.474,74 x 2.000

4. Nợ TK 156: 13.000.000 = 5.000 x 2.600

Nợ TK 133: 1.300.000

Có TK 111: 14.300.000

Để quản lý hàng hóa hay kho hàng hiệu quả, các doanh nghiệp đã lựa chọn các phần mềm kế toán thông minh như phần mềm kế toán online MISA AMIS, MISA SME… để quản lý hàng hóa hiệu quả hơn theo mã vạch, lô hàng, hạn sử dụng…

Phần mềm kế toán online MISA AMIS có nhiều tính năng vượt trội hỗ trợ doanh nghiệp quản lý hàng hóa hiệu quả như:

- Cho phép quản lý, theo dõi hàng hóa chi tiết theo nhiều đặc tính như: màu sắc, size, số máy, số khung, mã vạch, hạn dùng; Cho phép quản lý hàng hóa dễ dàng theo nhiều đơn vị tính

- Phần mềm có khả năng nhắc nhở thông minh, đưa ra cảnh báo tồn kho hàng hóa để doanh nghiệp có kế hoạch nhập mới hay có giải phóng hàng hóa sắp hết hạn sử dụng.

- Hỗ trợ doanh nghiệp thực hiện tất cả nghiệp vụ nhập, xuất kho và đáp ứng tất cả các phương pháp tính giá xuất kho

>> Xem thêm: Phần mềm quản lý kho hiệu quả dành cho doanh nghiệp

Tham khảo ngay phần mềm kế toán online MISA AMIS để quản lý công tác tài chính – kế toán hiệu quả hơn.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/