Việc xuất hóa đơn sai vừa gây thiệt cho người mua lẫn người bán vừa là hành vi có thể vi phạm quy định của pháp luật. Vậy những nguyên tắc xuất hóa đơn nào doanh nghiệp cần lưu ý khi thực hiện. Hãy cùng MISA AMIS Kế toán tìm hiểu bài viết dưới đây để nắm rõ hơn về nội dung nguyên tắc xuất hoá đơn.

1. Nguyên tắc xuất hóa đơn mới nhất

Các trường hợp phải xuất hóa đơn, bao gồm:

Căn cứ Điều 4 Nghị định 123/2020/NĐ-CP quy định:

| “1. Khi bán hàng hóa, cung cấp dịch vụ, người bán phải lập hóa đơn để giao cho người mua (bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động và tiêu dùng nội bộ (trừ hàng hóa luân chuyển nội bộ để tiếp tục quá trình sản xuất); xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hóa) và phải ghi đầy đủ nội dung theo quy định tại Điều 10 Nghị định này, trường hợp sử dụng hóa đơn điện tử thì phải theo định dạng chuẩn dữ liệu của cơ quan thuế theo quy định tại Điều 12 Nghị định này. … 7. Người bán hàng hóa, cung cấp dịch vụ là doanh nghiệp, tổ chức kinh tế, tổ chức khác được ủy nhiệm cho bên thứ ba lập hóa đơn điện tử cho hoạt động bán hàng hóa, cung cấp dịch vụ. Hóa đơn được ủy nhiệm cho bên thứ ba lập vẫn phải thể hiện tên đơn vị bán là bên ủy nhiệm. Việc ủy nhiệm phải được xác định bằng văn bản giữa bên ủy nhiệm và bên nhận ủy nhiệm thể hiện đầy đủ các thông tin về hóa đơn ủy nhiệm (mục đích ủy nhiệm; thời hạn ủy nhiệm; phương thức thanh toán hóa đơn ủy nhiệm) và phải thông báo cho cơ quan thuế khi đăng ký sử dụng hóa đơn điện tử. Trường hợp hóa đơn ủy nhiệm là hóa đơn điện tử không có mã của cơ quan thuế thì bên ủy nhiệm phải chuyển dữ liệu hóa đơn điện tử đến cơ quan thuế thông qua tổ chức cung cấp dịch vụ. Bộ Tài chính hướng dẫn cụ thể nội dung này. …” |

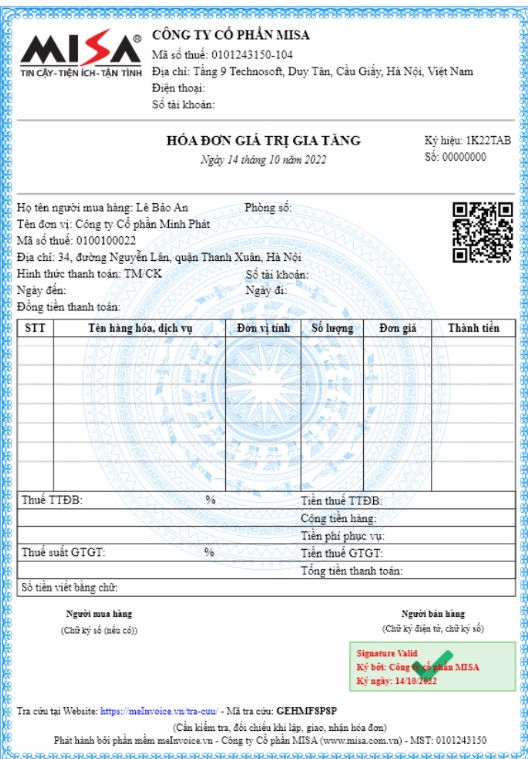

1.1. Nguyên tắc xuất hóa đơn GTGT

Khi xuất hóa đơn GTGT, doanh nghiệp cần lưu ý để tuân thủ các nội dung sau:

- Nội dung ghi trên hóa đơn phải đúng với nghiệp vụ kinh tế đã phát sinh trong doanh nghiệp

- Hóa đơn không được tẩy xóa, viết chồng đè lên nhau hay sửa chữa

- Khi lập hóa đơn không được sử dụng hai màu mực để viết và không dùng mực màu đỏ hay loại mực dễ phai

- Nội dung trên hóa đơn như chữ viết, chữ số phải viết liền mạch với nhau, không được ngắt quãng và không được viết đè lên chữ in trên hóa đơn

- Các liên hóa đơn GTGT phải giống nhau và phải lập theo thứ tự của hóa đơn

Đọc thêm: Hướng dẫn cách viết hóa đơn giảm thuế GTGT còn 8%

1.2. Nguyên tắc xuất hóa đơn bán hàng

Căn cứ khoản 2 điều 13 Nghị định 123/2020/NĐ-CP quy định:

|

“Hóa đơn điện tử có mã của cơ quan thuế theo từng lần phát sinh là hóa đơn bán hàng trong các trường hợp:

+ Ngừng hoạt động kinh doanh nhưng chưa hoàn thành thủ tục chấm dứt hiệu lực mã số thuế có phát sinh thanh lý tài sản cần có hóa đơn để giao cho người mua; + Tạm ngừng hoạt động kinh doanh cần có hóa đơn giao cho khách hàng để thực hiện các hợp đồng đã ký trước ngày cơ quan thuế thông báo tạm ngừng kinh doanh; + Bị cơ quan thuế cưỡng chế bằng biện pháp ngừng sử dụng hóa đơn.” |

1.3. Nguyên tắc xuất Hóa đơn được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu với cơ quan thuế

Căn cứ theo Điều 8, Thông tư 78 về hoá đơn điện tử quy định rõ nội dung về hoá đơn điện tử khởi tạo từ máy tính tiền. Cụ thể như sau:

| “Doanh nghiệp, hộ, cá nhân kinh doanh nộp thuế theo phương pháp kê khai có hoạt động cung cấp hàng hóa, dịch vụ trực tiếp đến người tiêu dùng theo mô hình kinh doanh (trung tâm thương mại; siêu thị; bán lẻ hàng tiêu dùng; ăn uống; nhà hàng; khách sạn; bán lẻ thuốc tân dược; dịch vụ vui chơi, giải trí và các dịch vụ khác) được lựa chọn sử dụng hóa đơn điện tử được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế hoặc hóa đơn điện tử có mã, hóa đơn điện tử không có mã.” |

Hoá đơn điện tử có mã của cơ quan thuế được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế đảm bảo quy định tại Điều 11, Nghị định 123/2020/NĐ-CP, cụ thể:

|

“1. Nhận biết được hóa đơn in từ máy tính tiền kết nối chuyển dữ liệu điện tử với cơ quan thuế; 2. Không bắt buộc có chữ ký số; 3. Khoản chi mua hàng hóa, dịch vụ sử dụng hóa đơn (hoặc sao chụp hóa đơn hoặc tra thông tin từ Cổng thông tin điện tử của Tổng cục Thuế về hóa đơn) được khởi tạo từ máy tính tiền được xác định là khoản chi có đủ hóa đơn, chứng từ hợp pháp khi xác định nghĩa vụ thuế.” |

Ngoài ra, hóa đơn điện tử có mã của Cơ quan thuế được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế có các nội dung:

- Tên, địa chỉ, mã số thuế người bán, thông tin người mua nếu người mua yêu cầu.

- Tên hàng hóa, dịch vụ, đơn giá, số lượng, giá thanh toán.

- Trường hợp tổ chức, doanh nghiệp nộp thuế theo phương pháp khấu trừ phải ghi rõ giá bán chưa thuế GTGT, thuế suất GTGT, tiền thuế GTGT, tổng tiền thanh toán có thuế GTGT thời điểm lập hóa đơn, mã của Cơ quan thuế.

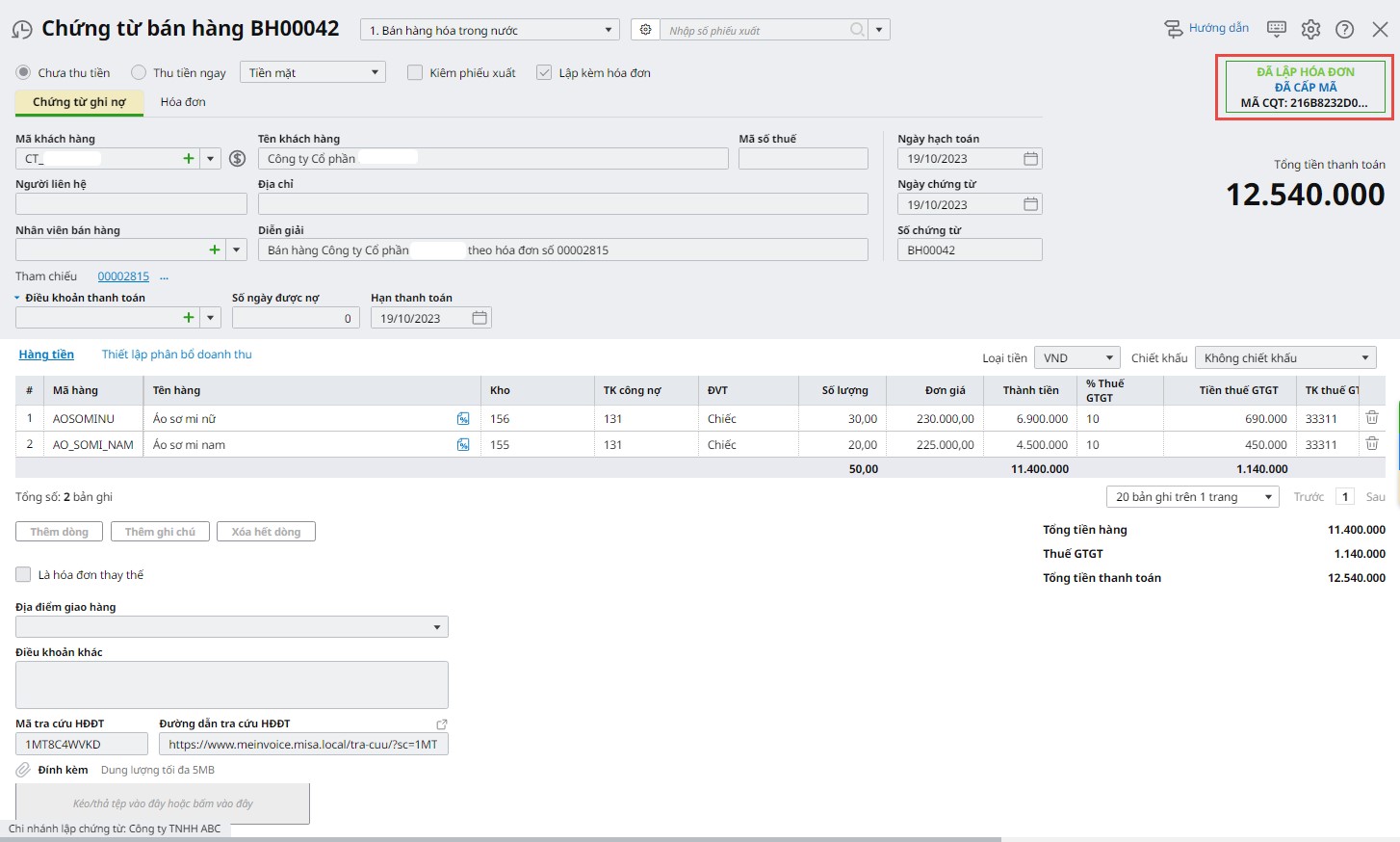

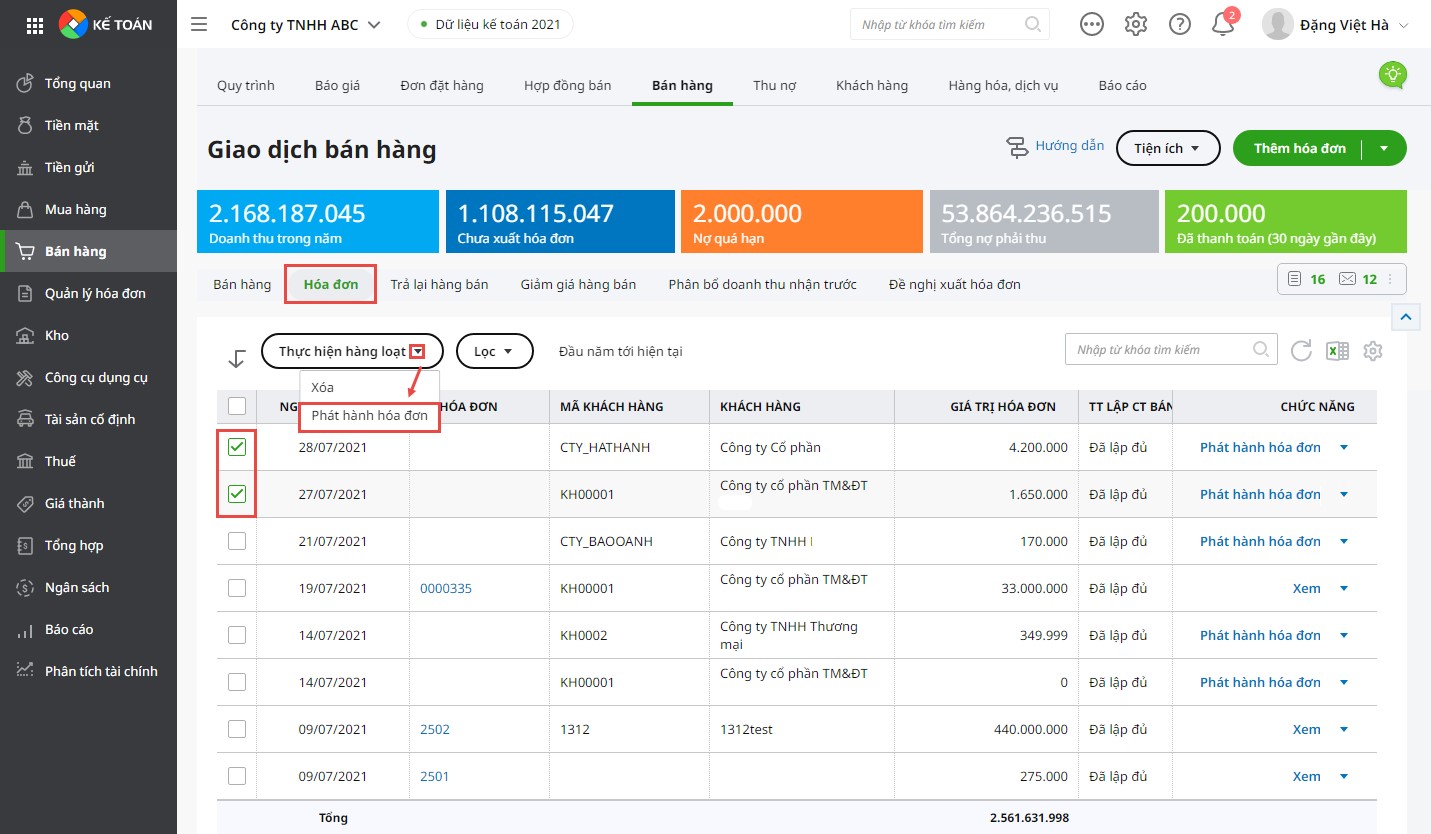

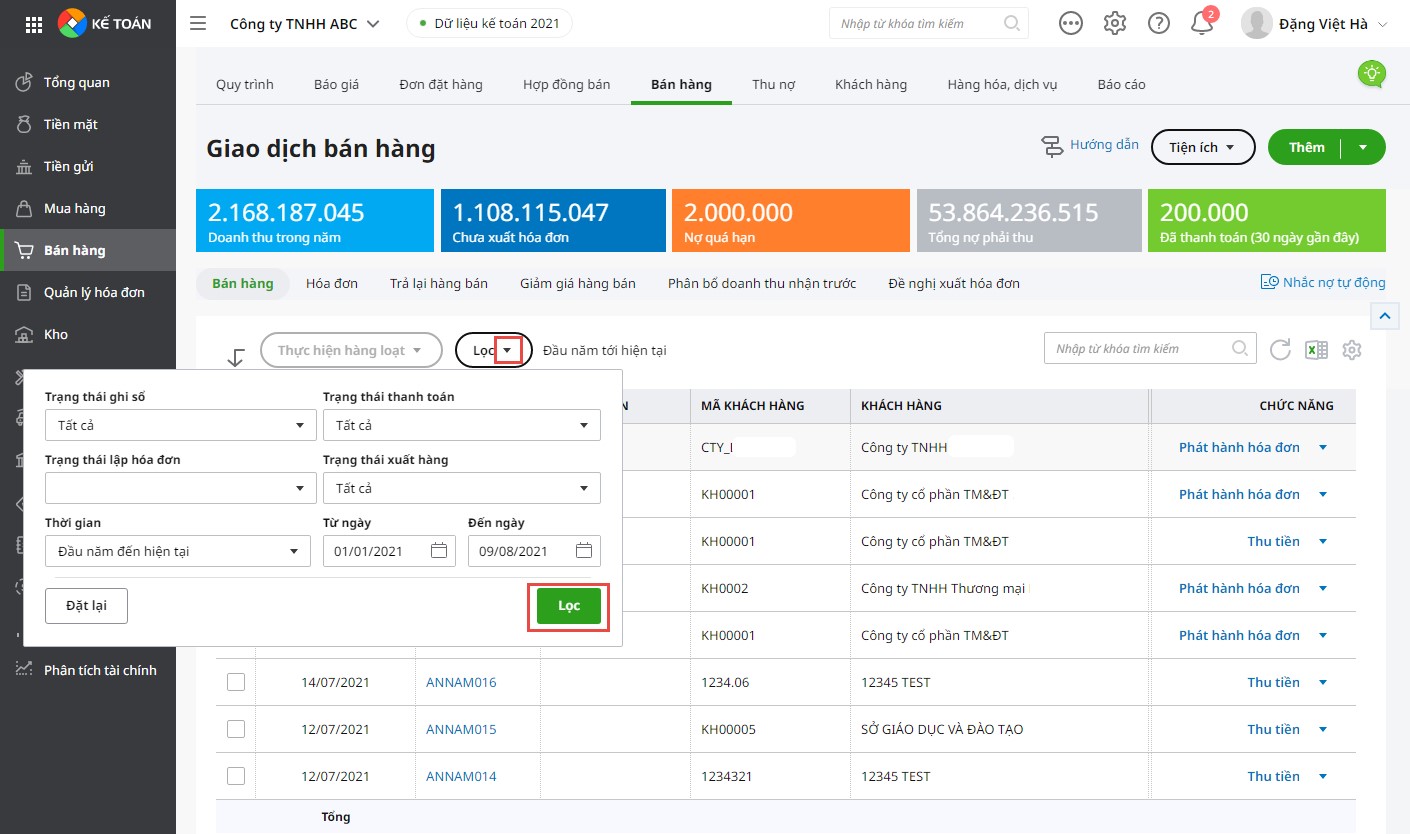

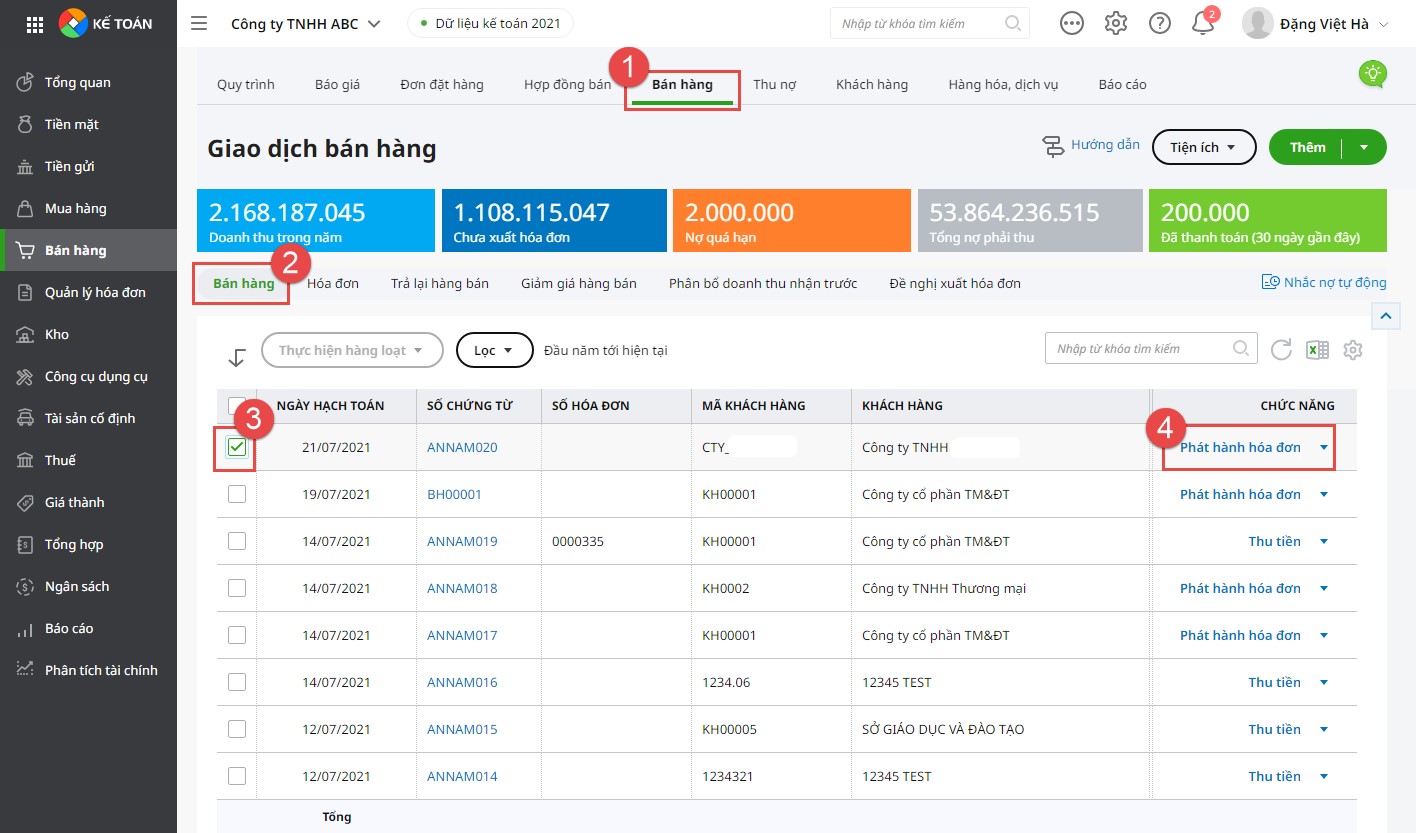

Trường hợp số lượng đơn hàng trong ngày lớn thì việc xuất hóa đơn thủ công sẽ khiến kế toán doanh nghiệp rất vất vả. Khi này, việc sử dụng các phần mềm hỗ trợ sẽ giúp ích rất nhiều, nhất là sử dụng các phần mềm có tính năng kết nối giữa phần mềm bán hàng, phần mềm hóa đơn điện tử và phần mềm kế toán online. Với MISA AMIS Kế toán là giải pháp kế toán phổ biến nhất hiện nay, hóa đơn được xuất tự động theo từng đơn hàng, giúp tiết kiệm thời gian, công sức và đảm bảo xuất hóa đơn đúng thời hạn. Doanh thu cũng được hạch toán ngay, đảm bảo tính chính xác của thông tin kế toán.

2. Các yêu cầu khi xuất hoá đơn điện tử

2.1. Về thời điểm lập hoá đơn

Căn cứ theo quy định tại điều 9 Nghị định 123/2020/NĐ-CP quy định:

|

“1. Thời điểm lập hóa đơn đối với bán hàng hóa (bao gồm cả bán tài sản nhà nước, tài sản tịch thu, sung quỹ nhà nước và bán hàng dự trữ quốc gia) là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền. 2. Thời điểm lập hóa đơn đối với cung cấp dịch vụ là thời điểm hoàn thành việc cung cấp dịch vụ không phân biệt đã thu được tiền hay chưa thu được tiền. Trường hợp người cung cấp dịch vụ có thu tiền trước hoặc trong khi cung cấp dịch vụ thì thời điểm lập hóa đơn là thời điểm thu tiền (không bao gồm trường hợp thu tiền đặt cọc hoặc tạm ứng để đảm bảo thực hiện hợp đồng cung cấp các dịch vụ: kế toán, kiểm toán, tư vấn tài chính, thuế; thẩm định giá; khảo sát, thiết kế kỹ thuật; tư vấn giám sát; lập dự án đầu tư xây dựng). 3. Trường hợp giao hàng nhiều lần hoặc bàn giao từng hạng mục, công đoạn dịch vụ thì mỗi lần giao hàng hoặc bàn giao đều phải lập hóa đơn cho khối lượng, giá trị hàng hóa, dịch vụ được giao tương ứng. 4. Thời điểm lập hóa đơn với một số trường hợp cụ thể như sau:

|

Đọc thêm: Thời điểm xuất hoá đơn theo quy định là khi nào?

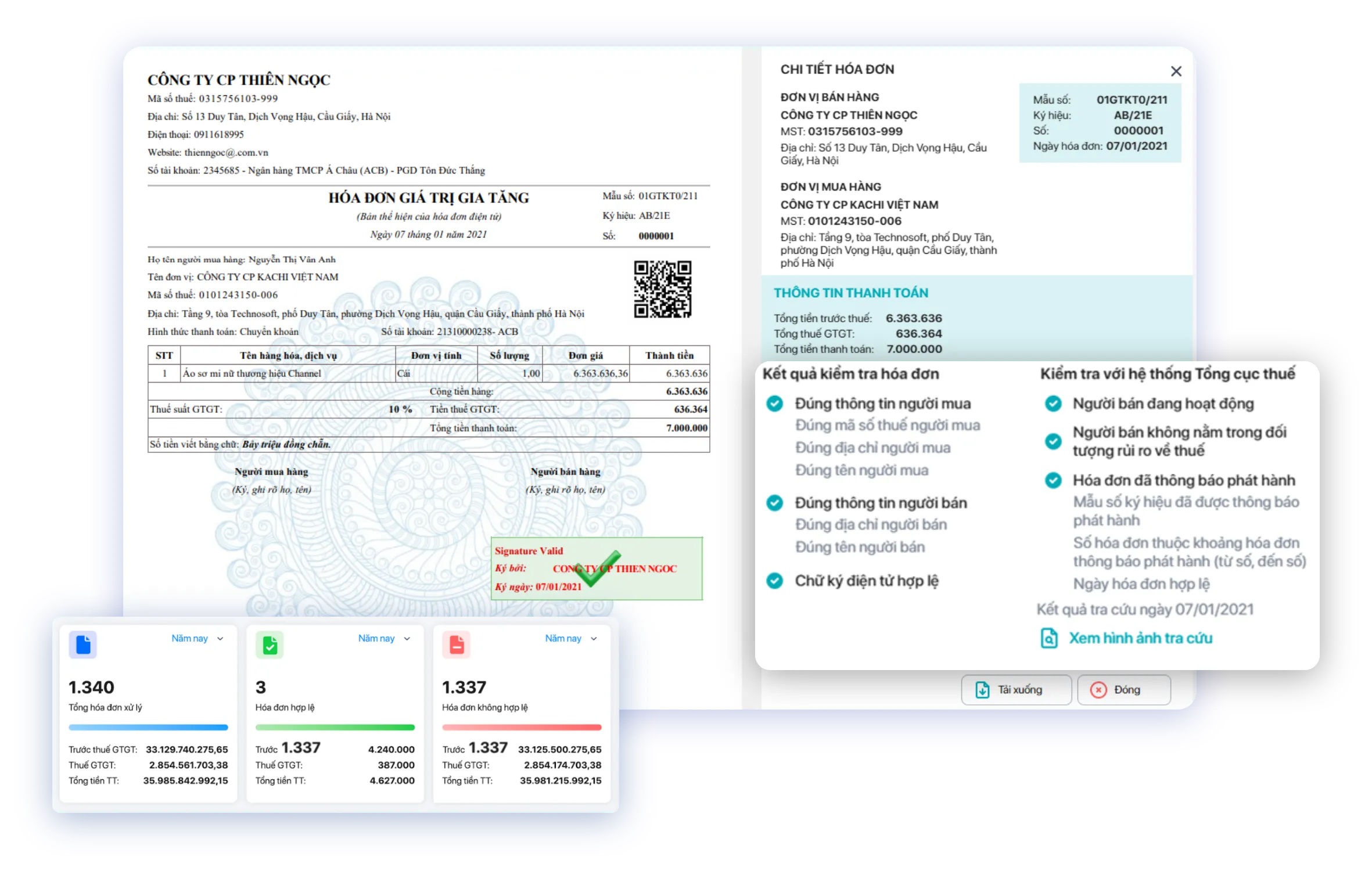

Phần mềm MISA AMIS Kế toán kết nối trực tiếp với phần mềm hóa đơn điện tử MISA meInvoice giúp phát hành hóa đơn ngay trên phần mềm và tự động hạch toán doanh thu ngay khi lập hóa đơn điện tử. Dễ dàng kiểm tra tình trạng thông báo phát hành hóa đơn, tránh việc bị phạt do phát hành HĐĐT khi chưa có hiệu lực

2.2 Về nội dung hoá đơn

Căn cứ điều 10, Nghị định 123/2020/NĐ-CP quy định về những thông tin cần có trên hóa đơn điện tử để có đáp ứng đủ điều kiện của đơn điện tử như sau:

|

3. Thủ tục xuất hóa đơn điện tử theo quy định tại thông tư 78

3.1. Xuất hóa đơn điện tử có mã của cơ quan thuế

Căn cứ điều 17 Nghị định 123/2020/NĐ-CP quy định về thủ tục xuất hóa đơn điện tử có mã của cơ quan thuế như sau:

3.2. Xuất hóa đơn điện tử không có mã của cơ quan thuế

Căn cứ điều 18 Nghị định 123/2020/NĐ-CP quy định về thủ tục xuất hóa đơn điện tử không có mã của cơ quan thuế như sau:

|

“1. Doanh nghiệp, tổ chức kinh tế được sử dụng hóa đơn điện tử không có mã của cơ quan thuế khi bán hàng hóa, cung cấp dịch vụ sau khi nhận được thông báo chấp nhận của cơ quan thuế. 2. Doanh nghiệp, tổ chức kinh tế sử dụng phần mềm để lập hóa đơn điện tử khi bán hàng hóa, cung cấp dịch vụ, ký số trên hóa đơn điện tử và gửi cho người mua bằng phương thức điện tử theo thỏa thuận giữa người bán và người mua, đảm bảo phù hợp với quy định của pháp luật về giao dịch điện tử.” |

Với sự xuất hiện của hàng loạt công cụ, công nghệ hỗ trợ, nhất là những phần mềm kế toán có tính năng kết nối với phần mềm hoá đơn điện tử như phần mềm kế toán online MISA AMIS, kế toán có thể dễ dàng xử lý khối lượng lớn hoá đơn mỗi ngày mà vẫn đảm bảo hạn chế sai sót. Phần mềm kế toán online MISA AMIS có nhiều tính năng tiện ích như:

- Kết nối trực tiếp với phần mềm bán hàng, hoá đơn điện tử: giúp lấy về tất cả hóa đơn, chứng từ để hạch toán mà không mất công nhập liệu lại. Đồng thời, lập nhanh chứng từ bán hàng từ có nội dung tương tự; từ báo giá/đơn đặt hàng/hợp đồng bán/phiếu xuất kho bán hàng/chứng từ mua hàng…

- Tự động nhập liệu: Tự động nhận và hạch toán chứng từ mua – bán hàng, thu tiền gửi,.. từ bảng excel, giúp nhập liệu nhanh chóng, chuẩn xác. Kiểm tra tính hợp lệ của chứng từ đầu vào phòng tránh rủi ro;

- Tự động lập báo cáo, tờ khai thuế… nhanh chóng, đảm bảo tính chính xác;

Tham khảo ngay phần mềm kế toán online MISA AMIS để quản lý công tác tài chính – kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/