Qua bài viết Hướng dẫn phụ lục 03-1A QT TNDN, MISA AMIS đã chia sẻ với các bạn cách ghi nhận các chỉ tiêu phụ lục 03-1A QT TNDN một cách đầy đủ và chi tiết. Tiếp theo, MISA AMIS sẽ chia sẻ tiếp với các bạn nội dung những lưu ý trong việc ghi nhận các chỉ tiêu trên phụ lục 03-1A, đi sâu tìm hiểu về một số chỉ tiêu khó, quan trọng trọng của phụ lục.

Bài viết cũng sẽ chỉ ra những sai sót hay gặp khi lên các chỉ tiêu của phụ lục 03-1A.

Những lưu ý trong việc ghi nhận các chỉ tiêu trên phụ lục 03-1A và một tình huống sai sót thường gặp được chia thành 3 phần với 3 chỉ tiêu trọng tâm như sau:

Phần 1: Các vấn đề về doanh thu (liên quan đến doanh thu bán hàng, doanh thu đối với hoạt động xây dựng, xuất khẩu và các khoản giảm trừ doanh thu)

1. Chỉ tiêu doanh thu bán hàng

Chỉ tiêu doanh thu bán hàng là chỉ tiêu quan trọng cần được ghi nhận theo đúng quy định.

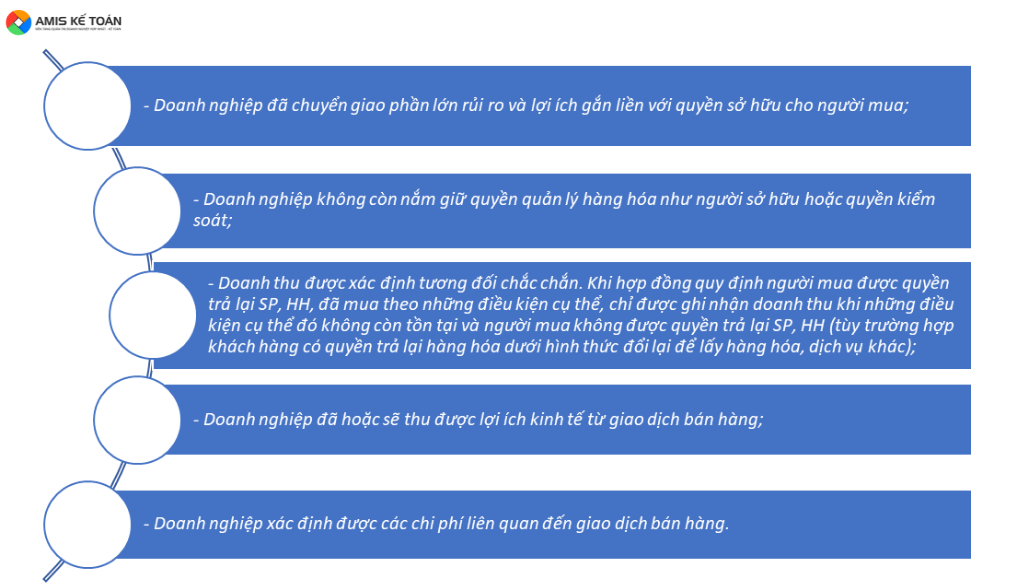

Điều kiện ghi nhận doanh thu bán hàng theo VAS 14 và Thông tư số 200/2014/TT-BTC là phải đồng thời thỏa mãn các điều kiện sau:

* Đối với chỉ tiêu doanh thu bán hàng thì thường có một số sai sót thường gặp như:

Sai sót đối với hàng hóa, dịch vụ biếu tặng – khuyến mại:

– Ghi nhận doanh thu hàng hóa, dịch vụ biếu tặng vào TK 511 là không phù hợp;

– Hàng hóa, dịch vụ biếu tặng không phục vụ, liên quan đến hoạt động sản xuất kinh doanh thì chi phí sẽ không được tính vào chi phí được trừ;

– Hàng hóa, dịch vụ biếu tặng khuyến mại không lập hóa đơn và không có chứng từ chứng minh;

– Nhầm lẫn giữa biếu tặng và khuyến mại dẫn đến lập hóa đơn không đúng quy định.

Sai sót đối với hàng hóa xuất khẩu:

– Phía nước ngoài thanh toán chậm so với hợp đồng nhưng không có phụ lục hợp đồng hoặc văn bản điều chỉnh hợp đồng ? nên phải điều chỉnh giảm thuế GTGT đầu vào của hàng hóa dịch vụ mua vào được khấu trừ theo luật thuế.

– Lưu trữ hợp đồng điện tử không đúng quy định theo Luật thuế. Ví dụ các doanh nghiệp hay xóa những email chứa thông tin dữ liệu điện tử mà không lưu trữ lại sau khi kết thúc hợp đồng mà chỉ in ra lưu bản pdf là không đảm bảo quy định về lưu trữ hợp đồng điện tử.

Theo quy định tại Điều 12, Điều 15 Luật Giao dịch điện tử số 51/2005/QH11 như sau: “Nội dung của thông điệp dữ liệu được lưu trong chính khuôn dạng mà nó được khởi tạo, gửi, nhận hoặc trong khuôn dạng cho phép thể hiện chính xác nội dung dữ liệu đó, có thể truy cập và sử dụng được để tham chiếu khi cần thiết, cho phép xác định nguồn gổc khởi tạo, nơi đến, ngày giờ gửi hoặc nhận thông điệp dữ liệu”.

? Do đó, nếu doanh nghiệp có lưu trữ hợp đồng điện tử theo đúng quy định ở trên cả file định dạng .pdf và .xml và cả những email chứa dữ liệu để sau này truy cập lại khi cần kiểm tra.

Sai sót trong hoạt động xây dựng:

– Ghi nhận doanh thu vào thời điểm nhận tiền tạm ứng: theo quy định thời điểm tạm ứng chưa phải ghi nhận doanh thu;

– Không ghi nhận doanh thu đối với tiền bảo hành tại thời điểm khối lượng công việc hoàn thành là không đúng quy định;

– Không ghi nhận doanh thu khi công trình, hạng mục công trình, khối lượng công việc hoàn thành, nghiệm thu bàn giao (nhầm lẫn thời điểm quyết toán công trình);

– Hạch toán chi phí nguyên vật liệu trực tiếp vào chi phí tính thuế trong kỳ trong khi chưa ghi nhận doanh thu tương ứng;

– Kê khai khống chi phí nguyên vật liệu trực tiếp nhằm hoán đổi cho chi phí nhân công trực tiếp hoặc chi phí máy thi công (trường hợp không có chứng từ để chứng minh tính hợp lý của chi phí nhân công trực tiếp, chi phí máy thi công).

>>> Đọc thêm: Sai lầm của kế toán khi hạch toán khoản tạm ứng – Tài khoản 141

2. Chỉ tiêu các khoản giảm trừ doanh thu

* Các khoản giảm trừ doanh thu gồm:

* Ghi nhận các khoản giảm trừ doanh thu như thế nào là đúng quy định:

- Sản phẩm hàng hóa bán kỳ trước nhưng kỳ sau mới chiết khấu, giảm giá:

+ Nếu trước thời điểm phát hành BCTC: Điều chỉnh giảm doanh thu trên BCTC của kỳ lập báo cáo

+ Nếu sau thời điểm phát hành BCTC: Điều chỉnh giảm doanh thu của kỳ phát sinh (chiết khấu, giảm giá)

- Xuất hàng hóa để khuyến mại, quảng cáo kèm theo điều kiện nhận hàng khuyến mại, quảng cáo thì phải phân bổ số tiền thu được để tính doanh thu hàng khuyến mại, quảng cáo và giá trị hàng khuyến mại tính vào giá vốn hàng bán.

(Căn cứ theo Điều 81, Thông tư số 200/2014/TT-BTC).

| >> ĐĂNG KÝ TRẢI NGHIỆM MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

*Quy định chi tiết về một số khoản giảm trừ doanh thu như sau:

1) Giảm giá hàng bán: do kém, mất phẩm chất, không đúng quy cách

– Người bán: Lập biên bản và xuất hóa đơn điều chỉnh; Giảm thuế GTGT đầu ra (TK 333) và giảm doanh thu tính thuế thu trong kỳ lập hóa đơn (Thông tư số 200/2014/TT-BTC: TK 521 – Trước năm 2015 sử dụng: TK 532; còn theo Thông tư số 133/2016/TT-BTC thì: Nợ TK511/ Có TK 131,111,112).

– Người mua: Lập biên bản và nhận hóa đơn điều chỉnh; Giảm thuế GTGT đầu vào (TK 133) và giảm giá trị hàng tồn kho (TK 156) hoặc giảm chi phí; hoặc ghi nhận thu nhập trong kỳ nhận hóa đơn.

2) Hàng bán bị trả lại: do kém, mất phẩm chất, không đúng quy cách

– Người mua (sử dụng hóa đơn GTGT): Lập hóa đơn trả hàng; Giảm thuế GTGT đầu vào (TK 133) và giảm giá trị hàng tồn kho (TK 156).

– Người bán: Nhận hóa đơn trả hàng; Giảm thuế GTGT đầu ra (TK 333) và giảm doanh thu tính thuế (TK 521 – Trước năm 2015 sử dụng: TK 531; còn theo Thông tư số 133/2016/TT-BTC ghi: Nợ TK 511/ Có TK 131,111,112) trong kỳ lập hóa đơn đồng thời giảm giá vốn hàng bán (TK 632), tăng giá trị hàng nhập kho (TK 156).

3) Chiết khấu thương mại: là khoản doanh nghiệp bán giảm giá niêm yết cho khách hàng mua hàng với khối lượng lớn.

– Người bán:

+ Giảm trừ hóa đơn khi kết thúc mua hàng hoặc lập hóa đơn điều chỉnh (kèm bảng kê các số hóa đơn cần điều chỉnh);

+ Giảm thuế GTGT đầu ra (TK 333) và giảm doanh thu tính thuế trong kỳ lập hóa đơn.

– Người mua:

+ Nhận hóa đơn của người bán;

+ Giảm thuế GTGT đầu vào (TK 133) và giảm giá trị hàng tồn kho hoặc giảm giá vốn hàng bán hoặc ghi nhận thu nhập trong kỳ nhận hóa đơn.

?Lưu ý: Doanh nghiệp cần hiểu đúng bản chất về chiết khấu thương mại: chiết khấu thương mại không phải là khuyến mại, không phải đăng ký chương trình với Sở công thương.

*Một số trường hợp sai sót hay gặp về các khoản giảm trừ doanh thu như sau:

– Không lập hóa đơn, hồ sơ liên quan đến hàng bán trả lại, giảm giá hàng bán, chiết khấu thương mại theo quy định pháp luật về thuế, hóa đơn;

– Người mua không hạch toán giảm giá trị hàng tồn kho, giá vốn hàng bán đối với giảm giá hàng bán, chiết khấu thương mại mà hạch toán vào TK 711;

– Người bán không hạch toán giảm trừ doanh và không ghi nhận giá vốn (Nợ TK521, Có TK131 và Nợ TK156/Có TK632);

– Người bán chỉ hạch toán nhập kho (Nợ TK156/Có TK131) theo giá bán/hoặc giá mua và phần chênh lệch đưa vào chi phí như vậy là không đúng quy định;

– Không điều chỉnh sự khác biệt giữa pháp luật kế toán và pháp luật thuế.

3. Kết luận

Trên đây là nội dung những lưu ý trong việc ghi nhận các chỉ tiêu trên phụ lục 03-1A và một tình huống sai sót thường gặp phần 1 các vấn đề về doanh thu.

Mong rằng những thông tin trong bài viết sẽ giúp quý bạn đọc có những kiến thức bổ ích và hỗ trợ tốt hơn cho công việc lập tờ khai quyết toán TNDN năm 2021, đặc biệt là phụ lục 03-1A QT TNDN kèm theo.

Phần mềm online MISA AMIS mang đến giải pháp quản trị tài chính kế toán tổng thể vừa đơn giản, thông minh vừa an toàn chính xác. Phần mềm cho phép kế toán doanh nghiệp:

- Làm việc mọi lúc mọi nơi qua internet: giúp kế toán viên nói riêng và ban lãnh đạo doanh nghiệp nói chung có thể kịp thời đưa ra quyết định về vấn đề tài chính của doanh nghiệp.

- Hệ sinh thái kết nối: ngân hàng điện tử; Cơ quan Thuế; hệ thống quản trị bán hàng, nhân sự: giúp doanh nghiệp dễ dàng trong các nghĩa vụ thuế, hoạt động trơn tru, vận hành nhanh chóng

- Đầy đủ các nghiệp vụ kế toán: Đầy đủ 20 nghiệp vụ kế toán theo TT133 & TT200, từ Quỹ, Ngân hàng, Mua hàng, Bán hàng, Kho, Hóa đơn, Thuế, Giá thành,…

- Tự động nhập liệu: Tự động nhập liệu từ hóa đơn điện tử, nhập khẩu dữ liệu từ Excel giúp rút ngắn thời gian nhập chứng từ, tránh sai sót.

- ….

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Kính mời Quý doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí bản demo phần mềm kế toán online MISA AMIS 15 ngày full tính năng ngay hôm nay

Tác giả: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/