Hạch toán mua hàng là hoạt động thường xuyên và vô cùng quan trọng trong mọi doanh nghiệp, ảnh hưởng trực tiếp đến kết quả kinh doanh. Để đảm bảo tính chính xác, hiệu quả và minh bạch trong hạch toán, kế toán cần am hiểu sâu sắc quy trình mua hàng và các nghiệp vụ liên quan. Bài viết này sẽ cung cấp kiến thức chuyên sâu về hạch toán mua hàng nhằm giúp kế toán doanh nghiệp tự tin xử lý mọi vấn đề phát sinh trong quá trình thực hiện. Cùng MISA AMIS Kế toán khám phá những thông tin hữu ích ngay!

1. Hạch toán mua hàng là gì?

Hạch toán mua hàng là quá trình ghi nhận, theo dõi và phản ánh các nghiệp vụ kinh tế phát sinh liên quan đến việc mua sắm hàng hóa, nguyên vật liệu hoặc dịch vụ từ nhà cung cấp vào hệ thống kế toán của doanh nghiệp.

Ý nghĩa của hạch toán mua hàng:

- Quản lý chi phí: Ghi nhận chi phí mua hàng giúp doanh nghiệp đánh giá và kiểm soát ngân sách.

- Xác định giá trị hàng tồn kho: Hạch toán mua hàng là cơ sở để tính toán giá trị nhập kho và chi phí hàng bán.

- Hỗ trợ báo cáo tài chính: Dữ liệu hạch toán mua hàng phản ánh chính xác các khoản công nợ, chi phí, và giá trị tài sản của doanh nghiệp.

- Đảm bảo minh bạch: Ghi nhận chính xác các giao dịch mua hàng giúp tránh thất thoát và giảm rủi ro gian lận.

2. Hướng dẫn cách tính giá hàng hóa mua nhập kho

Đa số các doanh nghiệp hiện nay khi phát sinh nhiều nghiệp vụ mua bán hàng hóa với giá trị lớn đều áp dụng phương pháp kế toán kê khai thường xuyên.

Công thức tính giá hàng hóa nhập kho tổng quát như sau:

| Giá thực tế hàng hóa nhập kho trong kỳ | = | Giá trên hóa đơn | + | Chi phí thu mua | + | Các khoản thuế không được khấu trừ | – | Các khoản giảm giá |

Trong đó:

- Giá trên hóa đơn: Là giá trị hàng hóa trên hóa đơn GTGT. Tùy vào phương pháp tính thuế GTGT của doanh nghiệp, giá trên hóa đơn GTGT được xác định như sau:

- Đối với DN kê khai theo phương pháp khấu trừ: giá trên hóa đơn không bao gồm thuế GTGT

- Đối với DN kê khai theo phương pháp trực tiếp thì giá trên hóa đơn đã bao gồm thuế GTGT

- Chi phí mua hàng: Là các chi phí như chi phí vận chuyể, bảo quản, chi phí lưu kho…

- Các khoản giảm giá bao gồm các khoản như Chiết khấu thương mại, Giảm giá hàng mua, chiết khấu thanh toán…

3. Tài khoản sử dụng để hạch toán mua hàng

Trong doanh nghiệp, kế toán mua hàng sẽ đảm nhiệm việc nhập mua tất cả nguyên vật liệu, công cụ dụng cụ, hàng hóa đầu vào phục vụ hoạt động sản xuất, kinh doanh.

Những tài khoản chính sẽ sử dụng khi hạch toán mua hàng nếu áp dụng phương pháp kê khai thường xuyên là:

- Tài khoản 151 – Hàng mua đang đi đường

- Tài khoản 152 – Nguyên liệu, vật liệu

- Tài khoản 153 – Công cụ dụng cụ

- Tài khoản 156 – Hàng hóa

Nếu doanh nghiệp áp dụng theo phương pháp kiểm kê định kỳ thì sử dụng thêm tài khoản 611 – mua hàng.

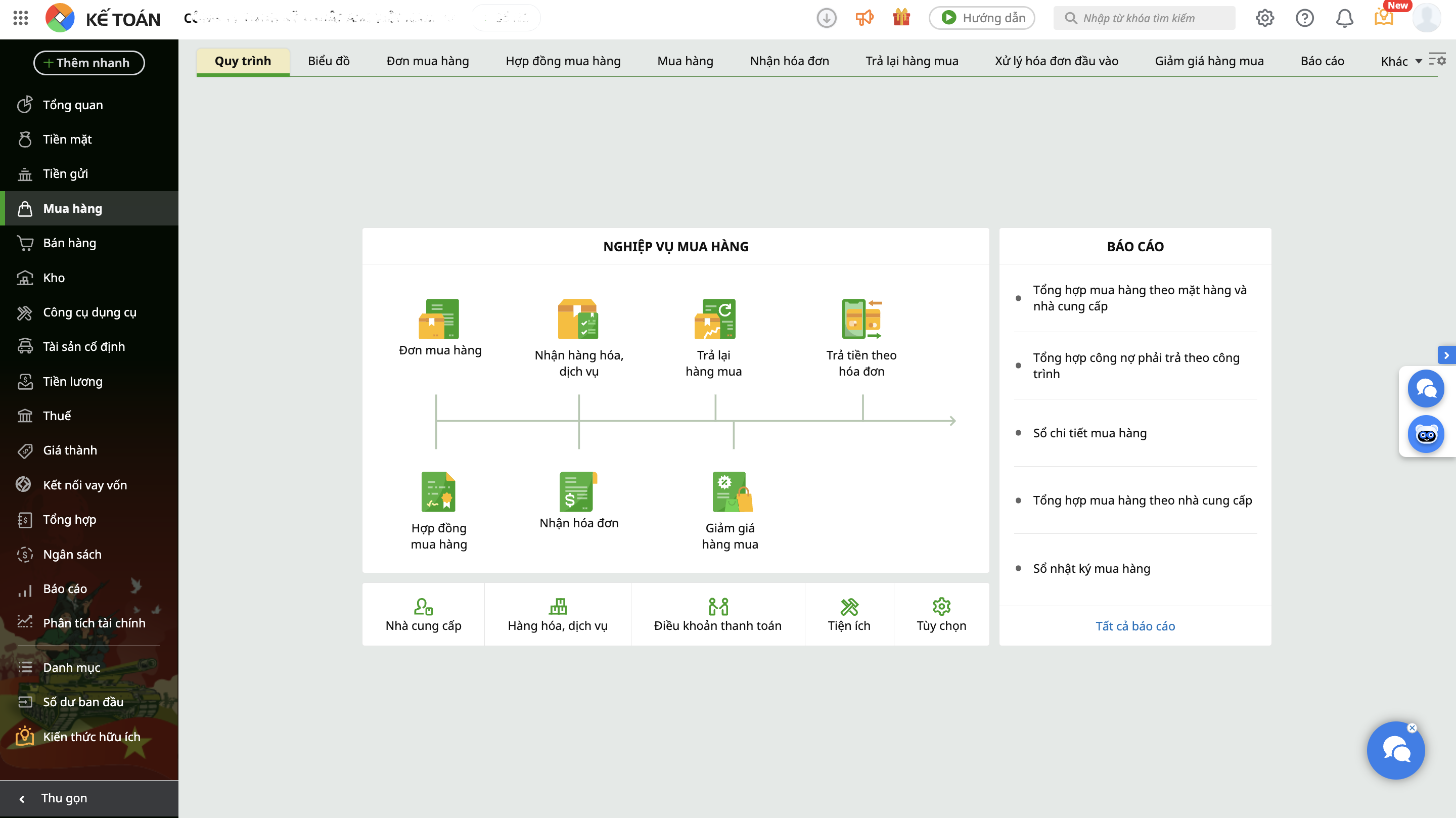

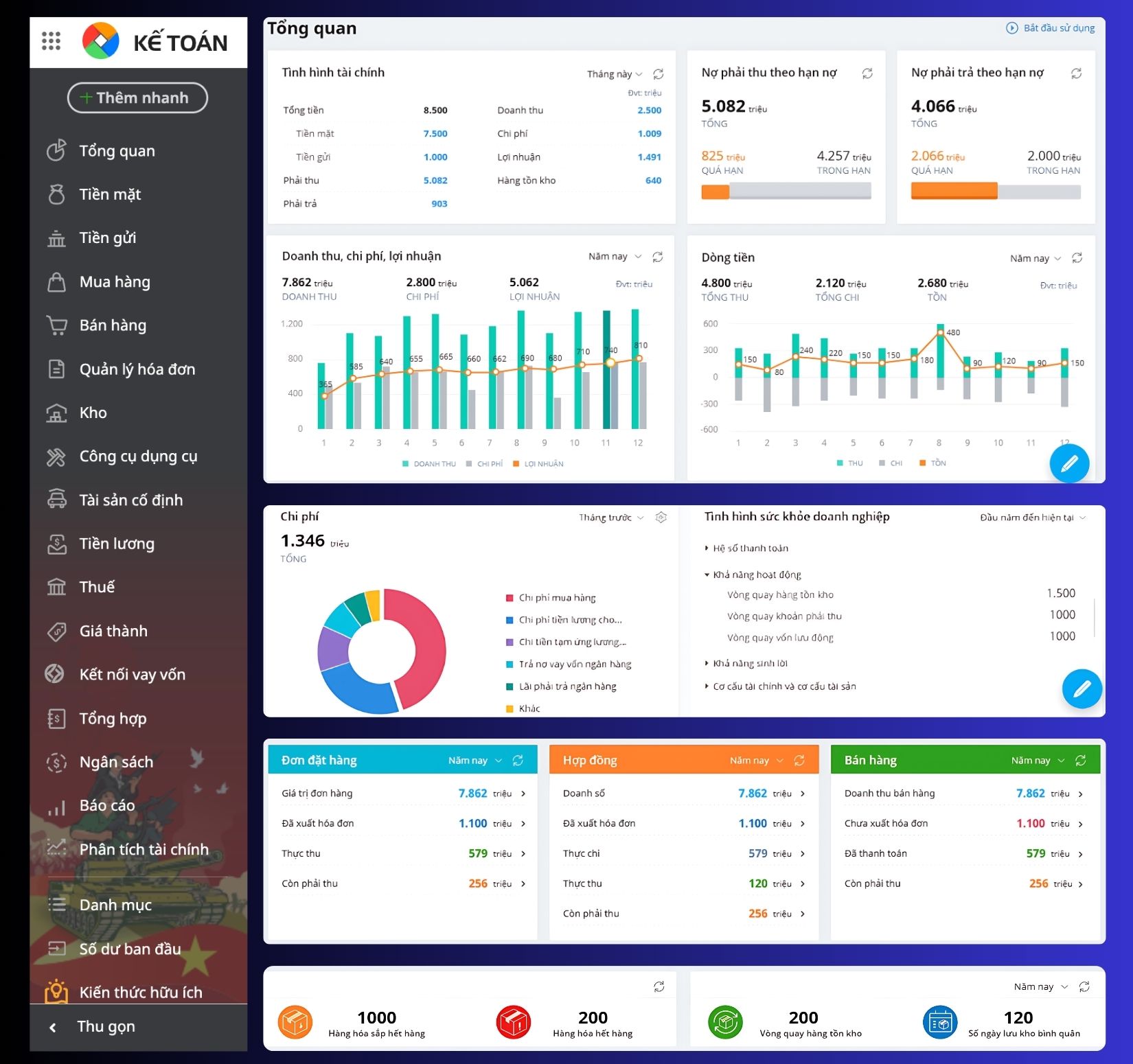

Hiện nay, việc theo dõi và hạch toán mua hàng đã được hỗ trợ bởi phần mềm kế toán, giúp kế toán làm việc nhanh hơn, chính xác hơn. Chẳng hạn như Phần mềm kế toán online MISA AMIS, có thể tự động lập chứng từ mua hàng, định khoản chính xác khi nhận hóa đơn, quản lý chi tiết các đơn mua hàng, hợp đồng mua hàng.

4. Hạch toán mua hàng và các nghiệp vụ cơ bản

Như vậy chúng ta đã hiểu rõ về quy trình mua hàng cũng như các tài khoản chính sẽ sử dụng để hạch toán. Dưới đây là các nghiệp vụ kế toán mua hàng định khoản theo phương pháp kê khai thường xuyên:

4.1. Mua hàng hóa trong nước nhập kho

Hàng hóa mua ngoài nhập kho doanh nghiệp, căn cứ hóa đơn, phiếu nhập kho và các chứng từ có liên quan:

a) Hàng hóa và hóa đơn cùng về:

– Mua hàng nhập kho:

Nợ TK 156, 152, 153 – (chi tiết hàng hóa mua vào và hàng hóa sử dụng như hàng thay thế đề phòng hư hỏng)

Nợ TK 1534 – Thiết bị, phụ tùng thay thế nếu có (giá trị hợp lý)

Nợ TK 1331 – Thuế GTGT được khấu trừ (thuế GTGT đầu vào)

Có các TK 111, 112, 141, 331,… (tổng giá thanh toán).

Nếu thuế GTGT đầu vào không được khấu trừ thì trị giá hàng hóa mua vào bao gồm cả thuế GTGT.

Lưu ý: Nếu nhập khẩu hàng hóa, doanh nghiệp phải tính nộp thêm các thuế gián thu như thuế xuất nhập khẩu, thuế tiêu thụ đặc biệt,… thì hạch toán thêm các loại thuế này vào giá trị hàng mua.

Nợ TK 156, 152, 153 (tổng giá trị hàng mua)

Nợ TK 1331

Có TK 112, 331,…

Có TK 3333, 3332,…

Xem thêm: Tổng hợp quy định và cách hạch toán kế toán xuất nhập khẩu

b) Hóa đơn về trước hàng về sau

Nợ TK 151 – Hàng mua đang đi đường

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có các TK 111, 112, 331,…

Sang kỳ kế toán sau, khi hàng mua đang đi đường về nhập kho, ghi:

Nợ TK 156, 152, 153

Có TK 151 – Hàng mua đang đi đường.

c) Hàng về trước, hóa đơn về sau

Trên lý thuyết, khi hàng về chưa có hóa đơn, các bạn sẽ thực hiện như sau:

– Khi hàng về, kế toán sẽ ghi giá trị hàng nhập kho theo giá ước tính:

Nợ TK 156, 153, 152…: Giá ước tính

Có TK 331: Giá ước tính

– Khi nhận được hóa đơn: Ghi bút toán đỏ để xóa bút toán đã ghi rồi ghi lại bằng bút toán bình thường:

Tuy nhiên, thực tế, khi hàng về trước, hóa đơn về sau, kế toán doanh nghiệp có thể gọi điện cho nhà cung cấp để hỏi giá hàng nhập, làm cơ sở tính giá cho hàng nhập kho. Đồng thời hẹn nhà cung cấp thời điểm lấy được hóa đơn.

Sau đó các bạn hạch toán nhập kho theo số lượng thực nhập:

Nợ TK 152, 153, 156…

Có TK 331

Khi nhận được hóa đơn, các bạn hạch toán bổ sung phần thuế GTGT:

Nợ TK 133

Có TK 331

4.2. Mua hàng trong nước không qua kho

- Khi phát sinh nghiệp vụ mua hàng về sử dụng ngay cho hoạt động sản xuất, kinh doanh (không nhập kho), kế toán sẽ hạch toán như sau:

Nợ TK 621, 623, 627, 641… (Giá mua chưa có thuế GTGT)

Nợ TK 133 Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331… (Tổng giá thanh toán)

- Khi mua hàng và chuyển thẳng cho người bán (DN thương mại) mà không qua nhập kho, định khoản:

Nợ TK 157 – Hàng gửi bán

Nợ TK 133 – Thuế GTGT được khấu trừ nếu có

Có TK 111, 112, 331,…

Bạn hoàn toàn có thể hạch toán nghiệp vụ mua hàng trong nước không qua kho dễ dàng và chính xác hơn với Phần mềm kế toán online MISA.

Bạn muốn trải nghiệm thử Phần mềm kế toán MISA miễn phí tới 15 ngày? Đăng ký ngay tại đây

4.3. Mua hàng có phát sinh chi phí mua hàng

Khi mua hàng có phát sinh các chi phí liên quan trực tiếp đến quá trình thu mua hàng hóa như: bảo hiểm hàng hóa, tiền thuê kho, thuê bến bãi, chi phí vận chuyển, bốc xếp, bảo quản đưa hàng hóa từ nơi mua về đến kho doanh nghiệp, các khoản hao hụt tự nhiên trong định mức phát sinh trong quá trình thu mua hàng hóa… Căn cứ vào các hóa đơn chi phí mua hàng liên quan, kế toán mua hàng sẽ phân bổ chi phí thu mua vào các mặt hàng đã mua theo tiêu thức Số lượng hoặc Giá trị của hàng hóa.

>Xem ví dụ tại: Chi phí vận chuyển hạch toán vào tài khoản nào và cách phân bổ

– Mua vật tư, hàng hóa, dịch vụ

Nợ TK 152, 153, 156, 641, 642…

Nợ TK 133 Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331…

– Khi phát sinh chi phí mua hàng

Nợ TK 152, 156, 641, 642… Chi phí mua hàng

Nợ TK 133 Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331… Tổng giá thanh toán

4.4. Mua hàng được hưởng chiết khấu thương mại, giảm giá hàng bán

Trường hợp khoản chiết khấu thương mại hoặc giảm giá hàng bán nhận được (kể cả các khoản tiền phạt vi phạm hợp đồng kinh tế về bản chất làm giảm giá trị bên mua phải thanh toán) sau khi mua hàng => kế toán phải căn cứ vào tình hình biến động của hàng hóa để phân bổ số chiết khấu thương mại, giảm giá hàng bán được hưởng dựa trên số hàng còn tồn kho, số đã xuất bán trong kỳ:

Nợ các TK 111, 112, 331,….

Có TK 156, 152, 153 – nếu hàng còn tồn kho

Có TK 632 – giá vốn hàng bán (nếu đã tiêu thụ trong kỳ)

Có TK 641, 642, 627, 154 (nếu hàng đã được đưa vào sử dụng hoặc hạch toán chi phí)

Có TK 133 – Thuế GTGT được khấu trừ (1331) (nếu có).

4.5. Trả lại hàng mua

Giá trị của hàng hóa mua ngoài không đúng quy cách, phẩm chất theo hợp đồng kinh tế phải trả lại cho người bán, kế toán ghi:

Nợ các TK 111, 112,… (Nếu đã thanh toán và được người bán trả lại tiền)

Nợ TK 331 – Phải trả cho người bán (nếu chưa thanh toán)

Có TK 156, 152, 153 – Hàng hóa

Có TK 133 – Thuế GTGT được khấu trừ (1331) (nếu có).

Xem thêm: Hạch toán hàng bán bị trả lại và cách xử lý, kê khai

4.6. Mua hàng theo phương thức trả chậm, trả góp

Kế toán định khoản như sau:

Nợ TK 156, 152, 153… – Hàng hóa (theo giá mua trả tiền ngay)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Nợ TK 242 – Chi phí trả trước [phần lãi trả chậm là số chênh lệch giữa tổng số tiền phải thanh toán trừ (-) Giá mua trả tiền ngay trừ thuế GTGT (nếu được khấu trừ)]

Có TK 331 – Phải trả cho người bán (tổng giá thanh toán).

Định kỳ, tính vào chi phí tài chính số lãi mua hàng trả chậm, trả góp phải trả, ghi:

Nợ TK 635 – Chi phí tài chính

Có TK 242 – Chi phí trả trước.

5. Bài tập hạch toán mua hàng có lời giải – kế toán thương mại

Để hiểu rõ hơn về các nghiệp vụ kế toán mua hàng, hãy tìm hiểu ví dụ sau đây:

Tại doanh nghiệp thương mại ABC kế toán hàng tồn kho theo phương pháp kê khai thường xuyên và tính thuế GTGT theo phương pháp khấu trừ. Trong tháng 3/N có các nghiệp vụ kinh tế phát sinh như sau (đơn vị 1000đ):

+ Ngày 1/3 mua một lô hàng nhập kho:

- Giá mua chưa thuế: 800.000

- Thuế GTGT 10%

- Tiền hàng chưa thanh toán, hàng mua về nhập kho đủ số lượng, chi phí vận chuyển đã thanh toán bằng tiền mặt là 15.000, VAT 10%.

+ Ngày 3/3 nhận được hàng mua đang đi đường kỳ trước.

Theo hóa đơn GTGT trị giá chưa thuế 280.000, thuế GTGT 10%.

+ Ngày 4/3 trả lại lô hàng chưa thanh toán tháng trước do không đảm bảo quy cách, chất lượng như hợp đồng. Giá mua nhập kho là 100.000, VAT 10%

Định khoản các nghiệp vụ:

Ngày 1/3:

+ Hàng hóa nhập kho:

Nợ TK 1561: 800.000

Nợ TK 1331: 80.000

Có TK 331: 880.000

+ Chi phí vận chuyển:

Nợ TK 1562: 15.000

Nợ TK 1331: 1.500

Có TK 111: 16.500

Ngày 3/3:

+ Hàng mua đi đường nhập kho

Nợ TK 1561: 280.000

Có TK 151: 280.000

Ngày 4/3:

+ Trả lại hàng mua

Nợ TK 331: 110.000

Có TK 1561: 100.000

Có TK 133: 10.000

Để hạch toán mua hàng hiệu quả, kế toán cần nắm chắc các nghiệp vụ cũng như có những công cụ hỗ trợ để thực hiện chính xác nhất. Hiện nay, hầu hết các doanh nghiệp đều đã áp dụng phần mềm kế toán để hỗ trợ nghiệp vụ này. Trong đó, phần mềm kế toán online MISA AMIS – giải pháp kế toán thế hệ mới với hơn 250.000 doanh nghiệp tin dùng sẽ giúp kế toán và nhà quản trị giảm tới 80% tác vụ thủ công với nhiều tính năng vượt trội:

- Quản lý đơn hàng chi tiết theo từng hợp đồng, nhà cung cấp

- Tự động kiểm tra hóa đơn và tình trạng nhà cung cấp

- Tự động lập chứng từ mua hàng và hạch toán

- …

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/