Cách quản lý dòng tiền là điều mà kế toán, giám đốc doanh nghiệp phải nắm rõ để có những biện pháp xử lý kịp thời nếu dòng tiền trong công ty xảy ra vấn đề. Bởi lẽ, quản lý dòng tiền tốt có thể mang đến cho doanh nghiệp nhiều cơ hội, có khả năng đầu tư nhiều dự án hấp dẫn. Tuy nhiên, khi dòng tiền âm, doanh nghiệp cần nắm bắt kịp thời bởi rất dễ xảy ra tình trạng phá sản.

1. Dòng tiền là gì?

Dòng tiền là sự di chuyển của tiền vào và tiền ra khỏi công ty hay nói cách khác là các giao dịch thu-chi loại trừ các khoản giao dịch nội bộ. Chẳng hạn, doanh nghiệp mua một lô hàng nguyên vật liệu và thanh toán tiền hàng 30 triệu đồng cho người bán. Số tiền 30 triệu này chính là “dòng tiền ra”.

Hoặc khi doanh nghiệp bán hàng cho khách hàng và thu được tiền về, khoản này chính là “dòng tiền vào” của doanh nghiệp. Lưu ý, chỉ khi nào nhận được khoản thanh toán này hoặc thực hiện chi trả cho các nghĩa vụ của doanh nghiệp, khi đó mới phát sinh dòng tiền ra, vào.

Tổng quan về dòng tiền trong kỳ của doanh nghiệp sẽ được thể hiện trên báo cáo lưu chuyển tiền tệ.

Dựa trên chuẩn mực VAS 24, có thể thấy dòng tiền trong doanh nghiệp được phát sinh từ các hoạt động chủ yếu sau:

- Hoạt động kinh doanh: Đây là luồng tiền phát sinh từ những hoạt động của doanh nghiệp tạo ra doanh thu, nó cung cấp thông tin đánh giá khả năng các doanh nghiệp tạo tiền để duy trì hoạt động, trang trải khoản nợ, trả cổ tức hay tiến hành các hoạt động đầu tư mới.

- Hoạt động đầu tư: Luồng tiền phát sinh từ hoạt động đầu tư là luồng tiên quan tới các hoạt động như xây dựng, mua sắm, thanh lý tài sản, nhượng bán và khoản đầu tư không thuộc mục tương đương tiền.

- Hoạt động tài chính: Luồng tiền phát sinh từ hoạt động tài chính là luồng tiền liên quan tới các hoạt động thay đổi kết cấu, quy mô vốn vay doanh nghiệp hay vốn chủ sở hữu.

Có thể bạn quan tâm: Dòng tiền từ hoạt động kinh doanh là gì? Cách tính và vai trò cụ thể

2. Quản lý dòng tiền có vai trò như thế nào?

Đối với các doanh nghiệp, quản lý dòng tiền là vấn đề cực kỳ quan trọng. Bởi lẽ, nếu nắm bắt tốt dòng tiền, doanh nghiệp có thể sử dụng vốn một cách hiệu quả, tiết kiệm nhất. Ngoài ra, chủ doanh nghiệp cũng sẽ nắm được tình hình cụ thể để kịp thời huy động vốn phục vụ hoạt động sản xuất kinh doanh… Các vai trò của quản lý dòng tiền điển hình như:

- Vai trò quan trọng nhất của dòng tiền là đảm bảo an toàn tài chính cho doanh nghiệp. Nếu dòng tiền ròng < 0 hoặc các khoản nợ liên tục đến hạn thanh toán, doanh mà dòng tiền dự trữ không đủ để chi trả, doanh nghiệp sẽ rơi vào rủi ro mất thanh khoản, trường hợp xấu nhất có thể dẫn đến phá sản.

Khi quản lý chặt dòng tiền, doanh nghiệp có thể nắm rõ được tiền đang dư hay bị âm. Từ đây, chủ doanh nghiệp có thể nhanh chóng có những phương án phù hợp để kịp thời xử lý trước khi các vấn đề nguy hiểm khác xảy ra như không có vốn xoay vòng, doanh nghiệp thiếu vốn, không có tiền trả nợ…

- Huy động vốn nhanh, kịp thời để phục vụ hoạt động sản xuất kinh doanh: Doanh nghiệp sẽ tùy thuộc vào từng giai đoạn hoạt động, nhu cầu riêng mà huy động vốn ngắn hạn hay dài hạn để phát triển công việc kinh doanh. Doanh nghiệp sẽ xác định được nhu cầu về vốn nếu quản lý dòng tiền hiệu quả. Từ đó, mỗi doanh nghiệp sẽ có chính sách huy động vốn sao cho phù hợp nhất.

Xem thêm: 6 phương thức huy động vốn, ưu và nhược điểm

- Quản lý dòng tiền hiệu quả cũng giúp doanh nghiệp có kế hoạch trả tiền vay hiệu quả. Điều này cực kỳ quan trọng trong việc duy trì uy tín với đối tác, nhà cung cấp hay ngân hàng.

Khi quản lý dòng tiền, nếu chỉ sử dụng cách tính toán tính toán thủ công hay file excel thì sẽ mất rất nhiều thời gian, công sức mà chưa chắc đã đảm bảo tính kịp thời. Do đó, doanh nghiệp nên tham khảo các công cụ quản trị tài chính hiện đại.

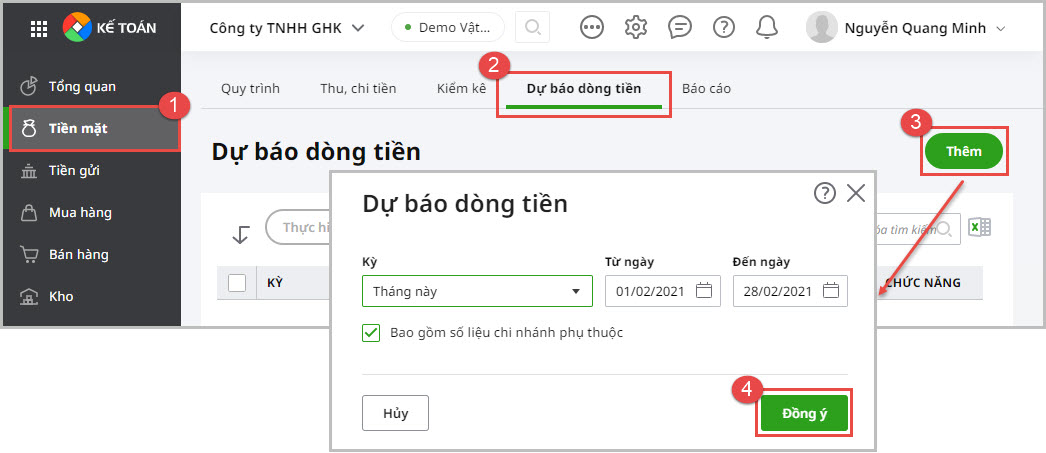

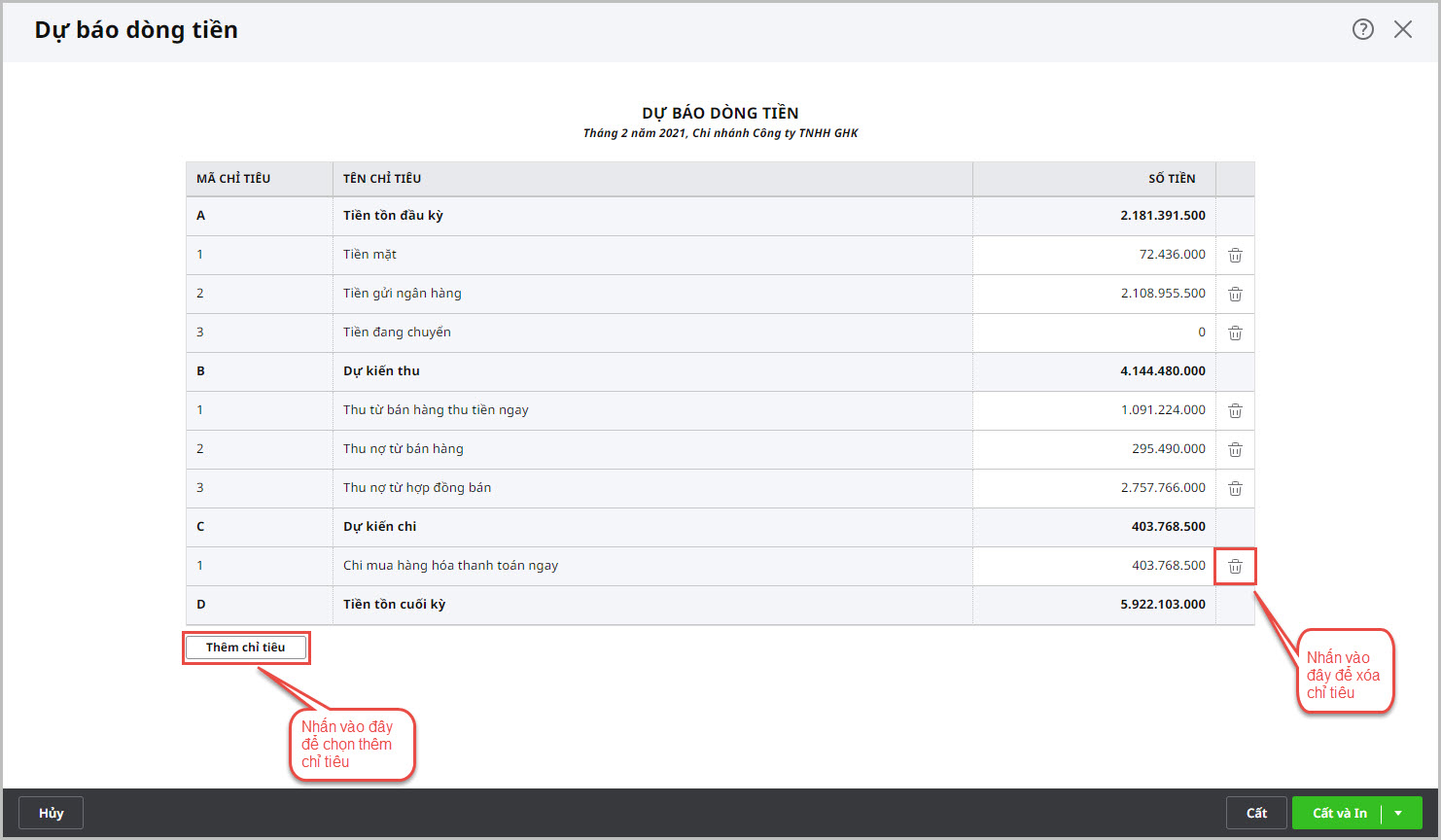

Nổi bật hiện nay là phần mềm kế toán online MISA AMIS, có thể cung cấp báo cáo dự báo dòng tiền tự động, giúp doanh nghiệp luôn kiểm soát được an toàn tài chính của doanh nghiệp mình.

3. Một số khái niệm liên quan tới dòng tiền

3.1. Dòng tiền thuần

Dòng tiền thuần là khoản tiền mà doanh nghiệp thu được sau khi trừ đi các chi phí trong doanh nghiệp, bao gồm: dòng tiền từ hoạt động sản xuất kinh doanh, dòng tiền từ hoạt động đầu tư, dòng tiền từ hoạt động tài chính.

Công thức tính dòng tiền thuần của doanh nghiệp:

| Dòng tiền thuần | = | Dòng tiền thuần từ hoạt động đầu tư | + | Dòng tiền thuần từ hoạt động kinh doanh | + | Dòng tiền thuần từ hoạt động tài chính |

Trong đó:

- Dòng tiền thuần từ hoạt động đầu tư = Tổng dòng tiền đi vào của hoạt động đầu tư – Tổng dòng tiền đi ra của hoạt động đầu tư

- Dòng tiền thuần từ hoạt động kinh doanh = Tổng dòng tiền đi vào của hoạt động kinh doanh – Tổng dòng tiền đi ra của hoạt động kinh doanh

- Dòng tiền thuần từ hoạt động tài chính = Tổng dòng tiền đi vào của hoạt động tài chính – Tổng dòng tiền đi ra của hoạt động tài chính

Xem thêm: Kế hoạch quản lý nợ – Chìa khóa quản trị dòng tiền doanh nghiệp

3.2. Dòng tiền sau thuế

Dòng tiền sau thuế được viết là Cash Flow After Taxes – CFAT. Dòng tiền sau thuế là cơ sở để đo hiệu quả tài chính xem lợi nhuận bị ảnh hưởng như thế nào từ thuế. Dòng tiền sau thuế được dùng để xác định dòng tiền 1 dự án do doanh nghiệp thực hiện hay xác định dòng tiền của 1 khoản đầu tư. Thông thường, chỉ số này thường được nhà đầu tư dùng để đánh giá xem doanh nghiệp đó có khả năng trả cổ tức như thế nào. Nếu CFAT càng lớn thì khả năng trả cổ tức của doanh nghiệp càng cao.

Công thức tính dòng tiền sau thuế:

| Dòng tiền sau thuế | = | Thu nhập ròng | + | Khấu hao

(hữu hình) |

+ | Khấu hao

(vô hình) |

+ | Khoản phí phi tiền mặt khác |

3.3. Dòng tiền đều

Dòng tiền đều là dòng tiền gồm các khoản tiền bằng nhau được phân bổ đều theo thời gian. Có 3 loại dòng tiền đều:

- Dòng tiền đều đầu kỳ, xảy ra vào đầu kỳ

- Dòng tiền đều thông thường, xảy ra vào cuối kỳ

- Dòng tiền đều vĩnh cửu, xảy ra cuối kỳ không bao giờ chấm dứt.

Ví dụ:

B cho thuê nhà với giá là 120 triệu đồng/năm trong vòng 5 năm, thời hạn thanh toán là 31/12 hàng năm. Việc cho thuê nhà tạo ra thu nhập và đây được gọi là dòng tiền đều vì hạn thanh toán vào cuối năm và có thời hạn trong vòng 5 năm. Dòng tiền trong trường hợp này được gọi một cách cụ thể hơn là dòng tiền đều cuối kỳ. Nếu B yêu cầu trả tiền vào đầu năm cụ thể ngày 1/1 thì lúc này, dòng tiền được gọi là dòng tiền đều đầu kỳ.

Sau 5 năm cho thuê nhà, B không tiếp tục cho thuê mà bán nhà lấy vốn để mua cổ phiếu ưu đãi của 1 doanh nghiệp. Hàng năm, số cổ tức mà B nhận được rơi vào khoảng 50 triệu đồng/tháng. Chẳng hạn công ty này tồn tại vĩnh viễn thì đều đặt hàng tháng B đều nhận được số tiền trên, doanh thu từ việc mua cổ phiếu này gọi là dòng tiền vĩnh cửu.

3.4. Dòng tiền không đều

Dòng tiền không đều (tên tiếng anh là uneven or mixed cash flows) là loại dòng tiền bao gồm các khoản tiền không bằng nhau trong một thời kỳ nhất định, chúng khó dự đoán hơn và đòi hỏi sự theo dõi sát sao, bám sát các giao dịch phát sinh của doanh nghiệp. Hầu hết doanh thu, chi phí, lợi nhuận của doanh nghiệp, chủ cửa hàng đều thuộc dòng tiền không đều.

3.5. Dòng tiền chiết khấu

Dòng tiền chiết khấu được viết tắt là DCF (Discounted Cash Flow), đây là phương pháp dùng để ước tính giá trị khoản đầu tư dựa vào dòng tiền tương lai. Các nhà quản trị, đầu tư thường phân tích DCF và dựa vào chỉ số này để đưa ra nhận định ban đầu xem trong tương lai doanh nghiệp có thể tạo ra được bao nhiêu tiền.

Chỉ số này tương đối giống với chỉ số NPV – Net Present Value

Công thức dòng tiền chiết khấu DCF được tính như sau:

DCF = (CF/(1+r)^1) + (CF/(1+r)^2) + (CF/(1+r)^3)+… (CF/(1+r)^n)

Trong đó:

CF là dòng tiền trong kỳ

r là lãi suất hoặc lãi suất chiết khấu

n là số kỳ

Dựa vào công thức này doanh nghiệp có thể tính được chỉ số DCF, đồng thời quan đó sẽ biết được:

- Nếu doanh nghiệp trả ít hơn giá trị DCF thì tỷ lệ chiết khấu của bạn sẽ thấp hơn tỷ lệ hoàn vốn.

- Nếu doanh nghiệp trả nhiều hơn giá trị DCF thì tỷ lệ chiết khấu sẽ cao hơn tỷ lệ lợi nhuận.

Người ta thường dùng DCF để định giá một dự án hoặc đầu tư trong một công ty, định giá toàn bộ doanh nghiệp, định giá cổ phiếu trong một công ty, định giá mộ trái phiếu, định giá một tài sản tạo thu nhập, định giá bất cứ thì tác động tới hay tạo ra dòng tiền…

2.6. Báo cáo lưu chuyển tiền tệ

Theo VAS số 24 báo cáo lưu chuyển tiền tệ cung cấp thông tin giúp người sử dụng sẽ đánh giá, nhận được được sự thay đổi trong cơ cấu tài chính, tài sản thuần, khả năng thanh toán, khả năng chuyển đổi tài sản thành tiền, khả năng doanh nghiệp tạo ra các luồng tiền trong hoạt động. Báo cáo lưu chuyển tiền tệ loại trừ được các ảnh hưởng của việc sử dụng phương pháp kế toán khác nhau cho cùng hiện tượng, giao dịch nên tăng khả năng đánh giá khách quan khi so sánh giữa các doanh nghiệp hay tình hình hoạt động kinh doanh của doanh nghiệp.

Báo cáo lưu chuyển tiền tệ thường được sử dụng để xem và dự đoán khả năng về thời gian, số lượng cũng như độ tin cậy của luồng tiền trong tương lai; dự đoán kiểm tra các đánh giá trước đây về luồng tiền; kiểm tra tác động của thay đổi giá cả, mối quan hệ giữa khả năng sinh lời với lượng lưu chuyển tiền thuần.

Xem thêm: Hướng dẫn cách đọc báo cáo lưu chuyển tiền tệ

4. Vì sao dòng tiền thuần suy yếu?

Dòng tiền thuần trong doanh nghiệp có thể bị suy yếu bởi những nguyên nhân như:

- Doanh nghiệp chưa có kế hoạch chi tiêu, ngân sách chưa được xây dựng hợp lý. Chính vì vậy, rất dễ xảy ra việc các khoản được chi không có kế hoạch. Thậm chí, doanh nghiệp có thể rơi vào trạng thái âm tiền nếu khoản thu ít hơn khoản chi.

- Kỹ năng quản lý tài chính của doanh nghiệp kém. Việc doanh nghiệp mất cân bằng tài chính trong trường hợp này là điều dễ hiểu. Chẳng hạn, có những doanh nghiệp chạy theo lợi nhuận nhưng không để ý tới việc thu hồi nợ nên có thể doanh nghiệp vẫn lời nhưng cuối cùng lại không thu được tiền về.

5. Cách quản lý dòng tiền hiệu quả

- Theo tháng, năm, quý, doanh nghiệp cần đưa ra được dự báo dòng tiền phù hợp đồng thời hạn chế các rủi ro có thể xảy ra. Doanh nghiệp cũng có thể quản lý được dòng tiền hiện tại nếu như dòng tiền được kiểm soát 1 cách chặt chẽ, có bài bản. Nhờ vậy, doanh nghiệp dễ dàng cắt giảm được các khoản chi phí không cần thiết ở mức tối đa.

- Dự báo dòng tiền ra: Quản lý doanh nghiệp cần kiểm soát được việc chi tiêu và tránh vượt mức đề ra. Nếu phát hiện nhanh, doanh nghiệp có thể đưa ra các biện pháp xử lý kịp thời. Một số biện pháp để quản lý dòng tiền ra hiệu quả như:

+ Không nên thanh toán sớm mà tận dụng các khoản nợ trong khả năng có thể. Nên chú trọng vào quan hệ với đối tác bởi lẽ việc có gia hạn được khoản nợ hay không phụ thuộc quan trọng vào mối quan hệ.

+ Linh hoạt trong các điều khoản thanh toán hơn là tập trung vào giá thấp.

- Dự báo dòng tiền vào: Khi doanh nghiệp muốn dòng tiền dương thì tiền ra phải bé hơn tiền vào. Doanh nghiệp hoàn toàn có thể dự báo và cải thiện dòng tiền vào này bằng cách:

+ Yêu cầu khách thanh toán sớm nhất có thể. Có thể yêu cầu thanh toán lúc giao hàng hay thúc đẩy bằng các chính sách giảm giá.

+ Theo dõi sát sao khoản phải thu để có những biện pháp xử lý kịp thời, tránh để khách hàng trả nợ chậm.

+ Sử dụng phần mềm kế toán có hỗ trợ theo dõi dòng tiền.

Để quản lý được dòng tiền hiệu quả, mang lại lợi ích tối đa cho doanh nghiệp, kế toán cần theo dõi mọi giao dịch, tình trạng thanh toán, hạn thanh toán. Tuy nhiên, việc trông chờ vào cách làm thủ công sẽ khiến kế toán mất thời gian, công sức mà số liệu còn không kịp thời.

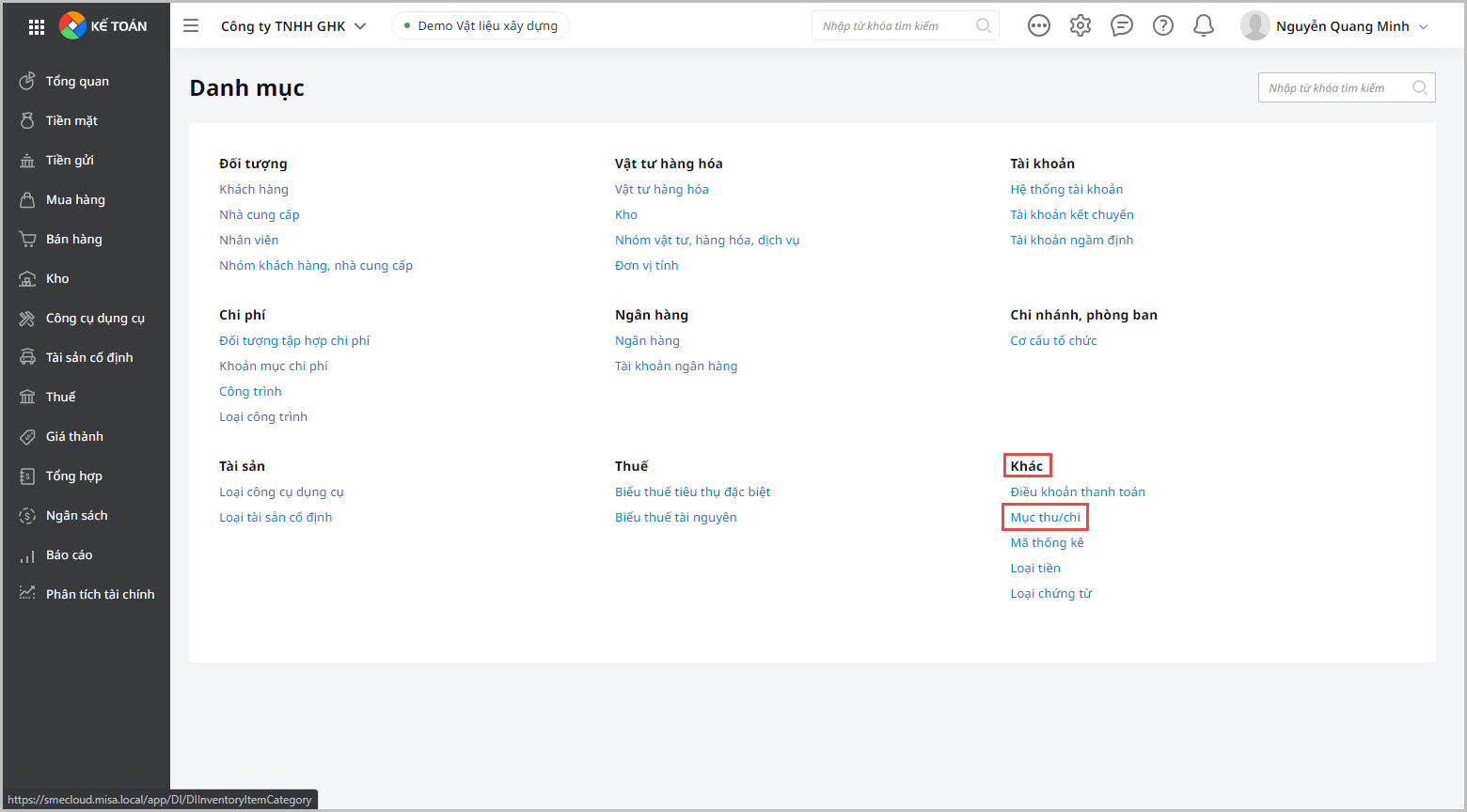

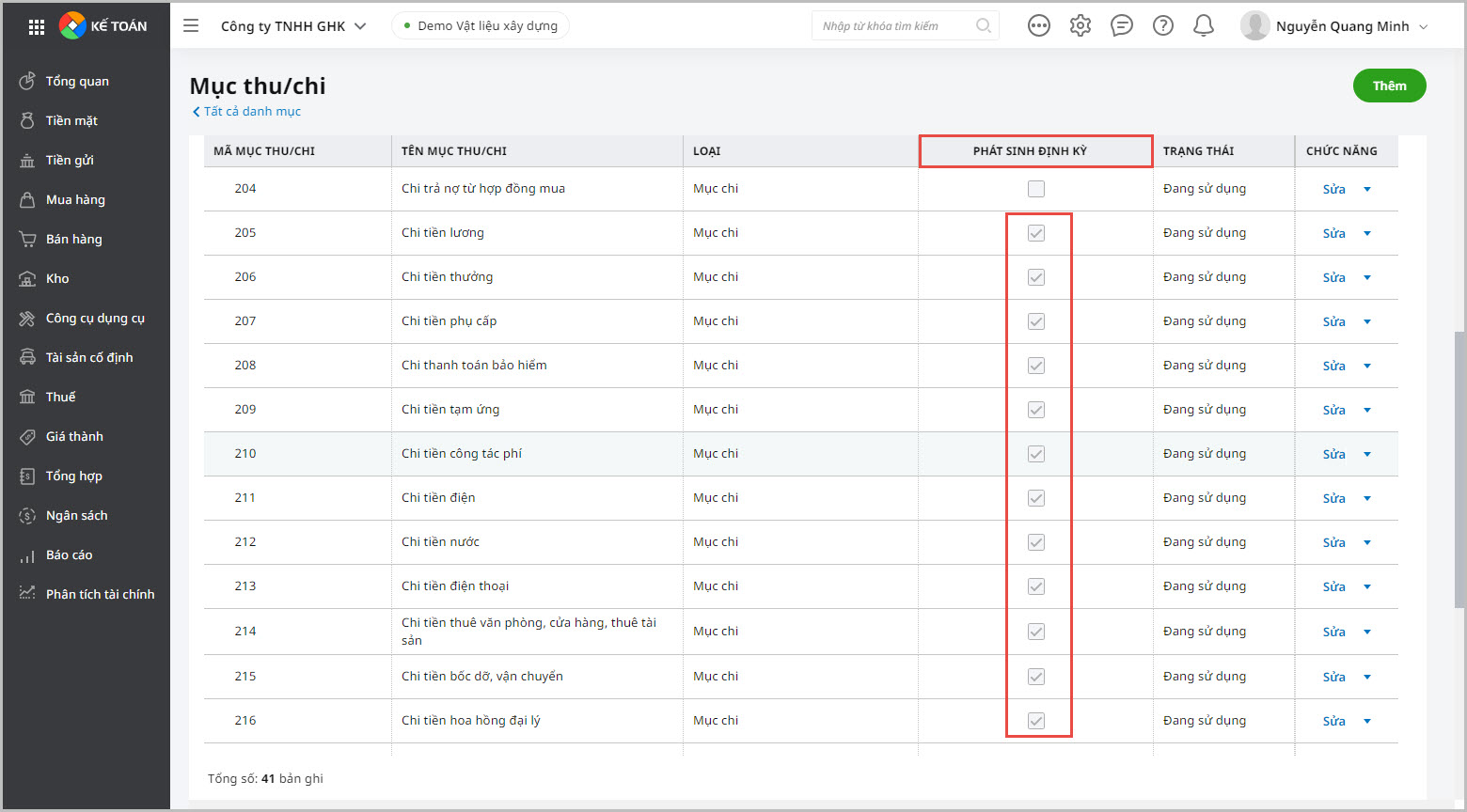

Do đó, doanh nghiệp nên ưu tiên sử dụng các phần mềm kế toán có hỗ trợ theo dõi dòng tiền. Chẳng hạn như phần mềm kế toán online MISA AMIS cung cấp rất nhiều tính năng thông minh như:

- Tự động tính toán dòng tiền hiện tại và dự báo dòng tiền tương lai, giúp DN luôn nắm được tình hình thu-chi để sớm có kế hoạch cân đối.

- Theo dõi tuổi nợ, hạn nợ chi tiết đến từng khách hàng để kịp thời thu hồi các khoản nợ.

- Cảnh báo tự động về các khoản nợ sắp đến hạn để DN chuẩn bị tài chính.

Tham khảo ngay bản demo miễn phí 15 ngày phần mềm kế toán online MISA AMIS để quản lý công tác tài chính – kế toán hiệu quả hơn.

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/