Doanh nghiệp luôn tồn tại 2 loại nợ là “Nợ phải thu” và “Nợ phải trả”. Các kế hoạch quản lý nợ tốt sẽ giúp tài chính doanh nghiệp ổn định, doanh nghiệp vận hành một cách trơn tru hơn, sự phát triển của doanh nghiệp ổn định và bền vững hơn.

Hiểu một cách đơn giản là nhà quản trị, kế toán cần biết mình có thể thu được bao nhiêu tiền, cần phải chi ra bao nhiêu tiền và từ đó cân đối giữa dòng tiền thu và chi.

Tuy nhiên, nguồn tiền vào của doanh nghiệp thì không phải là một khoản cố định và đều đặn hằng tháng giống như tiền lương của bạn. Bởi vậy mà người làm kế toán cần đặt ra các kế hoạch công nợ để có thể quản lý tốt dòng tiền tránh doanh nghiệp mất khả năng thanh khoản hay để tiền nhàn rỗi quá lâu.

Để có thể đưa ra 1 kế hoạch quản lý nợ tốt, kế toán cần bắt đầu với kế hoạch chi tiết của dòng tiền phải thu và dòng tiền phải trả, công việc này thường sẽ được cân đối theo tháng.

>>> Đọc thêm: Công nợ là gì? Cách theo dõi và quản lý công nợ hiệu quả

1. Tổng hợp các khoản nợ phải thu có khả năng thu hồi

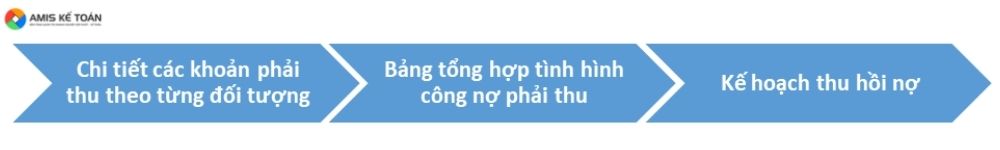

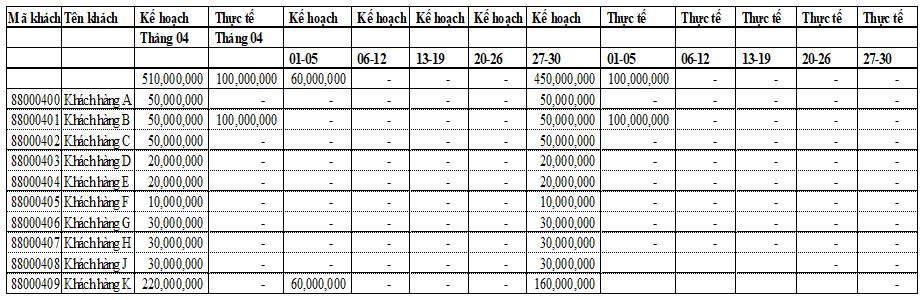

- Để lên được kế hoạch thu hồi nợ tốt việc đầu tiên kế toán phải làm là hạch toán chi tiết cho mỗi đối tượng phải thu, từng khoản nợ và những lần thanh toán theo từng đối tượng khách hàng.

- Đối chiếu công nợ với khách hàng: đây là bước rất quan trọng, có được xác nhận của khách hàng là bằng chứng xác thực nhất cho thấy khoản phải thu tồn tại. Điều này giúp kế hoạch thu nợ sát với thực tế tránh trường hợp dự kiến dòng tiền về không chính xác do có công nợ phải thu “ảo”. Có một vài trường hợp công nợ ghi sổ của kế toán phải thu sẽ chưa khớp với khách hàng xác nhận, đặc biệt ở các doanh nghiệp phân phối hàng hóa hay gặp trường hợp này.

>>> Đọc thêm: File theo dõi công nợ phải thu, phải trả bằng Excel chi tiết nhất

Ví dụ: Doanh nghiệp A bán 1 lô hàng. Khách hàng sẽ thanh toán tiền hàng sau 30 ngày kể từ ngày nhận đầy đủ hàng hóa, hóa đơn giá trị gia tăng, biên bản giao nhận hàng hóa có đầy đủ chữ ký của 2 bên. Ngày 01/02/N hàng rời kho doanh nghiệp A, ngày 15/02/N phía khách hàng xác nhận đã nhận được lô hàng. Kế toán doanh nghiệp A xuất hóa đơn giá trị gia tăng vào ngày 28/02/N và gửi chuyển phát hóa đơn cho khách hàng. Khách hàng nhận hóa đơn vào ngày 03/03/N.

Như vậy, kế toán doanh nghiệp A sẽ ghi nhận công nợ trên vào ngày 28/02/N và dự kiến công nợ này sẽ thu hồi được vào ngày 30/03/N. Tuy nhiên trên thực tế khách hàng sẽ tính thời gian phải trả 30 ngày kể từ ngày họ nhận được hóa đơn là 03/03/N, vậy tức là đến ngày 02/04/N họ mới trả tiền cho lô hàng của doanh nghiệp A.

- Từ chi tiết công nợ phải thu được ghi sổ kế toán có thể dễ dàng xây dựng được bảng quản lý công nợ theo thời gian.

- Kiểm tra, lên kế hoạch thu hồi nợ một cách nhanh nhất, tránh tình trạng bị chiếm vốn hoặc nợ xấu đồng thời cập nhật tình trạng tiền về thường xuyên để có thể bám chặt kế hoạch thu tiền.

>>> Đọc thêm: Làm thế nào để doanh nghiệp quản lý công nợ phải thu hiệu quả

Các lưu ý khi lên dự kiến các khoản nợ phải thu

- Các khoản khách hàng trả tiền trước chưa thực sự là tiền của doanh nghiệp, bởi vậy khi lên kế hoạch cần chú ý loại bớt rủi ro này khỏi dòng tiền dự kiến thu.

Ví dụ: Doanh nghiệp B bán 1 lô hàng cho doanh nghiệp C và đã nhận thanh toán trước 50% giá trị lô hàng là 1 tỷ VNĐ. Doanh nghiệp B bảo hành hàng hóa 1 tháng kể từ ngày giao hàng, tỷ lệ hàng hóa hao hụt, hỏng hóc theo ước tính là 5%. Số tiền còn lại doanh nghiệp C có nghĩa vụ thanh toán cho doanh nghiệp B sau 1 tháng kể từ ngày nhận hàng. Ngày 20/03/N doanh nghiệp C xác nhận đã nhận được lô hàng.

Vậy kế toán khi hạch toán vẫn tiến hành hạch toán như bình thường, nhưng với công tác lập kế hoạch dòng tiền thì chỉ nên dự kiến thu 50% số tiền còn lại của lô hàng bán cho doanh nghiệp C là 900 triệu VNĐ (sẽ thu được tiền vào ngày 19/04/N) do đã trừ đi rủi ro là 5% lô hàng tương ứng 100 triệu VNĐ.

Lưu ý: Với những khoản bảo hành hàng hóa, doanh nghiệp thực hiện trích lập dự phòng theo quy định tại Thông tư 48/2019/TT-BTC vào thời điểm lập Báo cáo tài chính năm.

- Dự kiến mọi khoản có khả năng thu tiền kể cả các khoản đặt cọc của khách hàng vì kế toán sẽ cân đối dựa trên nguyên tắc tận dụng tối đa nguồn số tiền thực tế có được chứ không thể phân biệt riêng rẽ khoản tiền nào sẽ chỉ để chi riêng cho chi phí nào.

2. Tổng hợp các khoản nợ phải trả

Ở bước này các bạn cần:

- Chi tiết công nợ các khoản phải trả theo từng đối tượng;

- Đối chiếu tình hình công nợ với các đối tượng phải trả: phần này giống như đối với các khoản phải thu, đối chiếu công nợ là bằng chứng xác thực giữa 2 bên về số tiền phải trả. Đối chiếu công nợ giúp kế toán công nợ tránh được các sai sót trong quá trình ghi nhận công nợ.

>>> Đọc thêm: Kế toán công nợ phải trả: Từ kiến thức tổng quan tới kinh nghiệm thực tế

Ví dụ: Kế toán ghi nhận thanh toán nhầm mã khách hàng dẫn đến: công nợ phải trả của nhà cung cấp A hạ xuống (do hạch toán nhầm là đã trả nhưng thực tế là chưa chi trả) còn số tiền phải trả của nhà cung cấp B vẫn giữ nguyên (trong khi nợ phải trả nhà cung cấp B đã giảm xuống theo thực tế) dẫn đến tiếp tục dự kiến chi trả cho nhà cung cấp B.

Với những khoản chi lớn, những lỗi sai sót của kế toán như ví dụ trên có thể gây ảnh hưởng rất lớn tới kế hoạch về nguồn vốn và dòng tiền từ đó có thể gây những rủi ro về thanh khoản, về tài chính cho doanh nghiệp. Do đó, công tác ghi sổ kế toán cần đặc biệt lưu ý, cần có các bộ phận đối chiếu chéo dữ liệu để hạn chế tối đa sai sót.

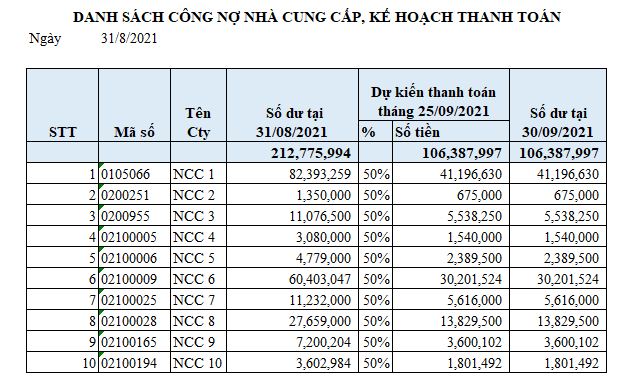

- Lập bảng tổng hợp theo dõi số dư công nợ của doanh nghiệp theo mỗi đối tượng và cập nhật định kỳ;

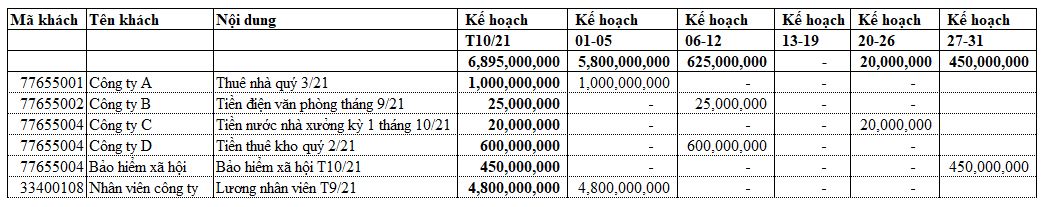

- Lên kế hoạch trả nợ theo các kỳ hạn để tránh các khoản phạt chậm thanh toán. Tuy nhiên phần này cần lưu ý tách các bảng theo dõi công nợ theo các tính chất khác nhau của các khoản nợ:

Các khoản nợ phải trả theo kỳ hạn các khoản nợ: nợ phải trả nhà cung cấp nguyên vật liệu, hàng hóa; nợ vay ngân hàng và các khoản vay có kỳ hạn;

Các khoản nợ phải trả định kỳ: Chi phí thuê địa điểm, tiền điện, tiền nước, phải trả lương nhân viên…

>>> Đọc thêm: Mẫu sổ chi tiết công nợ bằng Excel mới nhất

3. Cân đối dòng tiền nợ phải thu, nợ phải trả

Từ các bảng theo dõi công nợ chi tiết, kế toán sẽ tổng hợp được bảng tình hình dòng tiền hàng tháng và dựa vào các dữ liệu trong báo để lên kế hoạch thu nợ cũng cũng như thanh toán nợ phải trả.

| Khoản mục | 09.2021 | 10.2021 | |

| Dư đầu kỳ | 1,630,666,160 | 283,233,296 | |

| Tổng thu trong kỳ | 18,108,785,626 | ||

| 1 | Thu khách hàng sxkd | 18,081,745,406 | |

| 2 | Thu khác | 27,040,220 | |

| Tổng chi trong kỳ | 19,456,218,490 | – | |

| 1 | NCC | 11,460,621,504 | |

| 2 | Trả vay ngân hàng | 6,055,153,486 | |

| 3 | Lương | 442,221,649 | |

| 4 | BHXH | 31,571,922 | |

| 5 | Phúc lợi và các khoản chi khác cho nhân viên | 11,660,000 | |

| 6 | Chi phí thuê cửa hàng, văn phòng | 1,200,000,000 | |

| 7 | Chi phí văn phòng phẩm | 10,127,000 | |

| 8 | Điện, nước, điện thoại, internet | 2,365,500 | |

| 9 | Chi phí thuê kho | 25,510,936 | |

| 10 | Lãi tiền vay | 78,072,470 | |

| 11 | Logistics | 120,582,000 | |

| 12 | Phí ngân hàng | 3,683,023 | |

| 13 | Sửa chữa, bảo dưỡng, ccdc | 14,649,000 | |

| 14 | Khác | 7,060,000 | |

| Dư cuối kỳ | 283,233,296 | 283,233,296 |

Bảng 1: Bảng tổng hợp tình hình dòng tiền tháng 9

>>> Tải ngay: File theo dõi công nợ phải thu, phải trả bằng Excel chi tiết nhất

- Hướng dẫn và lưu ý khi tổng hợp lên kế hoạch và cân đối quản lý nợ:

-

- Đối với các tháng đã qua số liệu là số thực tế thu chi trong kỳ. Kế toán lấy dữ liệu này ở tài khoản 111 và 112.

- Đối với các tháng chưa xảy ra số liệu được lấy lên tổng hợp kế hoạch là số liệu dự kiến có thể thu hồi hoặc phải trả nợ trong tháng.

- Các số liệu của tháng trước, năm trước là lịch sử để kế toán tham khảo và có nhận định về chù kỳ biến động của việc thu chi nhằm dự đoán 1 cách gần chính xác nhất với số liệu trong tháng tiếp theo.

Ví dụ: Một doanh nghiệp chuyên tổ chức sự kiện tiệc cưới doanh thu sẽ biến đổi theo mùa. Các tháng đầu năm và cuối năm doanh thu cao, nhiều đơn hàng nên cũng dẫn đến chi phí điện, nước, nguyên vật liệu tăng cao. Các tháng giữa năm doanh thu thấp các yếu tố trên sẽ thay đổi tương ứng.

-

- Số tiền công nợ có khả năng thu hồi trong tháng sẽ bao gồm: phải thu đến hạn của kỳ trước, tiền đặt cọc của khách hàng, doanh thu trong kỳ của doanh nghiệp… Với các con số liên quan đến doanh thu kế toán cần kết hợp với phòng bán hàng để có con số dự kiến chính xác nhất.

- Nợ phải trả trong kỳ sẽ lấy dữ liệu ở các bảng theo dõi công nợ phải trả nhà cung cấp, phải trả ngân hàng, phải trả các chi phí định kỳ và phải trả khác (phần này là chi phí biến động mỗi kỳ và thường không lớn có thể lấy dữ liệu lịch sử đã chi trả các kỳ trước để ước tính).

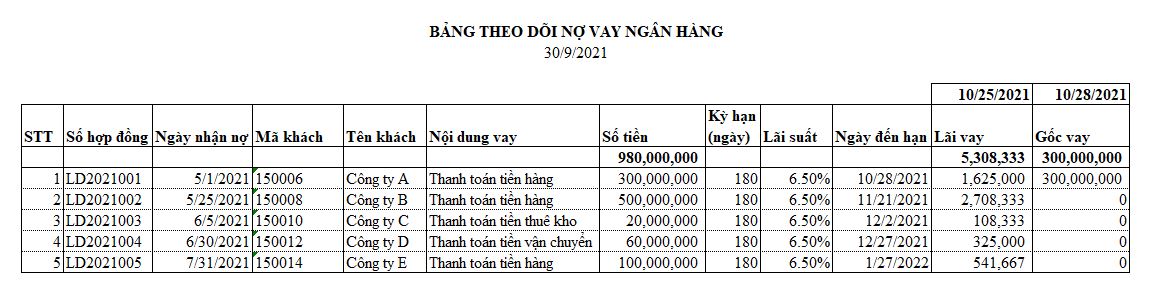

Nợ vay ngân hàng: Đây là phần kế toán cần chú ý khi doanh nghiệp có hạn mức tín dụng tại ngân hàng. Bảng theo dõi các khoản vay đã hướng dẫn như ở trên sẽ không xảy ra vấn đề đối với doanh nghiệp có các khoản vay ít và thưa nhau. Tuy nhiên tình huống sẽ khác đối với doanh nghiệp vay thường xuyên để chi trả cho mục đích hoạt động kinh doanh và các khoản vay sát nhau.

Ví dụ: Doanh nghiệp vay hàng ngày, cách ngày, cách tuần… thì kế toán cần theo dõi dòng tiền rất sát sao. Ngay từ đầu tháng khi có tiền dôi dư sau khi thanh toán các chi phí nhỏ và cần thiết, kế toán cần thực hiện ngay việc cắt nợ tối đa có thể để giảm chi phí lãi vay trong kỳ, đồng thời tránh nợ quá hạn. Nguyên nhân của việc này do dòng tiền về của các doanh nghiệp thường không đều và không đủ nhanh để quay vòng tiền.

Việc thanh toán chậm nợ đến hạn ngân hàng dẫn đến bị tính phạt lãi trả chậm, giảm điểm xếp hạng tín dụng của doanh nghiệp, dẫn đến các tổ chức tín dụng đánh giá thấp uy tín trả nợ và tình hình kinh doanh, sẽ gây khó khăn cho tiếp cận vốn trong những lần tiếp theo.

Ví dụ: doanh nghiệp có nợ đến hạn và ngày 10/2 là 5 tỷ, ngày 12/2 là 2 tỷ, ngày 13/2 là 1 tỷ lãi suất 6.5%/năm, ngân hàng thu phí định kỳ 25 hàng tháng. Đầu tháng ngày 01/02 thu được tiền của khách hàng là 10 tỷ sau khi thanh toán các khoản không thể dùng hạn mức tín dụng là 3 tỷ doanh nghiệp còn 7 tỷ trong tài khoản. Giả sử từ ngày 01/02 đến 10/2 doanh nghiệp không thu được thêm khoản tiền nào khác.

Vậy nếu để 7 tỷ trong tài khoản thì doanh nghiệp chỉ được hưởng lãi tiền gửi không kỳ hạn là 0.2%/năm,trong khi lại phải trả lãi cho các khoản vay khác là 6.5%/năm vào ngày 25 hằng tháng. Ngoài ra, số tiền này nếu để đến ngày 10/2 mới trả nợ đến hạn 5 tỷ, 12/2 trả 2 tỷ thì trong 3 ngày từ 10/2 đến 13/2 chưa chắc đã có dòng tiền về kịp để thanh toán khoản nợ đến hạn là 1 tỷ. Đó là còn chưa kể đến các chi phí khác cần phải chi thường xuyên trong kỳ.

-

- Kế hoạch thu nợ và trả nợ: Các chi phí cố định là các chi phí bắt buộc phải chi trong kỳ như: nợ đến hạn ngân hàng, điện, nước, internet, tiền thuê văn phòng, lương nhân viên. Kế toán quản lý nợ cần cân đối nguồn thu để có đủ nguồn tiền trang trải các chi phí này. Nếu nguồn tiền không đủ, có thể cân nhắc để sử dụng nguồn vay ngân hàng đối với các khoản đầy đủ hóa đơn chứng từ.

- Sau khi cân đối các khoản nợ nếu còn dư mà chưa có nhu cầu sử dụng, kế toán gửi báo cáo kèm đề xuất phương án sử dụng tiền (gửi tiết kiệm có kỳ hạn, mua trái phiếu,…) cho ban lãnh đạo để lựa chọn phương án tốt nhất, tránh tiền nhàn rỗi hưởng lãi không kỳ hạn. Kế toán đề xuất phương án sử dụng tiền cũng nên tách các nguồn theo kỳ hạn (ngắn hạn, trung và dài hạn) theo kế hoạch nguồn vốn của doanh nghiệp để sẵn sàng nguồn tiền phục vụ sản xuất kinh doanh.

Công việc lên kế hoạch quản lý nợ đòi hỏi kế toán viên theo dõi một cách sát sao và đưa ra các ý kiến kịp thời để đẩy nhanh quá trình thu hồi nợ hay triển khai phương án giãn nợ kịp thời. Việc quản lý nợ tốt sẽ giúp cho doanh nghiệp giảm thiểu tối đa chi phí sử dụng vốn và thời gian nhàn rỗi của tiền, giúp doanh nghiệp vận hành ổn định và phát triển bền vững.

Hiên nay, các doanh nghiệp đã chuyển dần sang sử dụng phần mềm kế toán để hỗ trợ cho quá trình ghi nhận thông tin kế toán. Chẳng hạn, phần mềm kế toán online MISA AMIS đã có thể hỗ trợ doanh nghiệp quản lý công nợ khách hàng, nhà cung cấp, đối tác một cách hiệu quả:

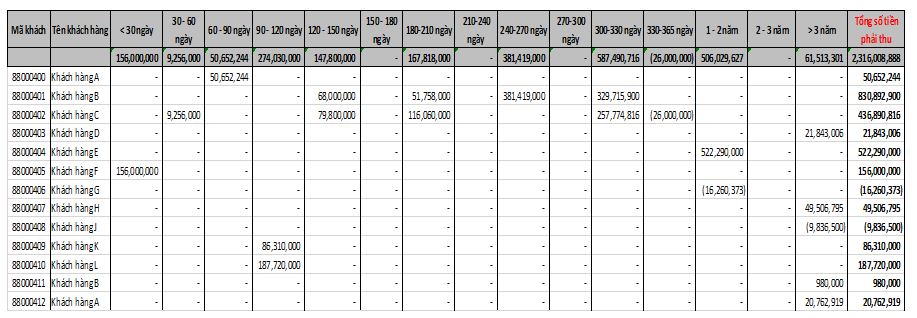

- Tổng hợp công nợ phải thu theo từng khách hàng, nhân viên bán hàng, bộ phận bán hàng, thị trường

- Tổng hợp công nợ phải thu theo hạn nợ: Nợ chưa đến hạn, Nợ quá hạn (1-30 ngày, 30- 60 ngày, …, nợ quá hạn khó đòi) giúp DN có kế hoạch thu hồi nợ hoặc chuẩn bị dòng tiền cho các khoản thanh toán sắp đến hạn.

- Cho phép xem nhanh công nợ trên danh sách để biết được tình trạng nợ của từng khách hàng, chi tiết từng chứng từ công nợ của khách hàng đó

- Tự động đối trừ công nợ, bù trừ công nợ giữa khách hàng vừa là khách hàng, vừa là nhà cung cấp của doanh nghiệp

- Nhắc nhở và gửi email đối chiếu công nợ định kỳ với khách hàng, nhà cung cấp để đảm bảo số liệu công nợ luôn khớp đúng.

Mời anh/chị đăng ký đăng ký dùng thử miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để trải nghiệm công cụ tài chính tối ưu nhất!

Tác giả: Linh Phạm

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/