Phát sinh các khoản công nợ phải thu là tất yếu trong quá trình hoạt động của bất kỳ một doanh nghiệp nào, nếu quản lý không tốt có thể nhanh chóng đẩy doanh nghiệp đến cạn kiệt nguồn tài trợ. Vậy làm thế nào để quản lý công nợ phải thu một cách hiệu quả?

Bài viết này sẽ tập trung đi sâu vào phân tích nguyên nhân dẫn đến tồn đọng các khoản phải thu của khách hàng và đưa ra giải pháp giúp doanh nghiệp khắc phục trình trạng trên.

1. Quản lý công nợ phải thu và những điều cơ bản cần biết

1.1 Quản lý công nợ là gì?

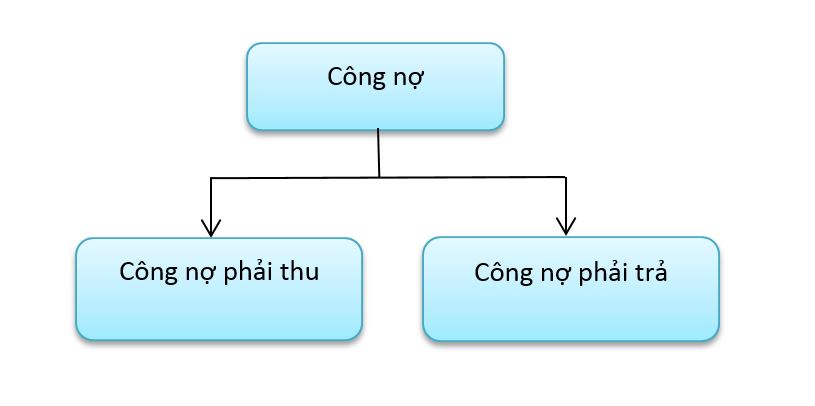

Công nợ phản ánh nghĩa vụ thanh toán của khách nợ (con nợ) với người thụ hưởng (chủ nợ). Vậy quản lý công nợ được hiểu là sự ghi nhận và theo dõi nghĩa vụ thanh toán của khách nợ với chủ nợ. Công nợ trong doanh nghiệp gồm công nợ phải thu, công nợ phải trả.

Trong khuôn khổ bài viết, MISA AMIS xin tập trung làm rõ các nội dung quản lý công nợ phải thu. Đây là vấn đề mà hầu hết các doanh nghiệp đều rất quan tâm. Vì việc quản lý công nợ phải thu tốt sẽ giúp doanh nghiệp quay vòng vốn nhanh, hạn chế bị chiếm dụng vốn, hạn chế những rủi ro có thể xảy ra trong kinh doanh.

1.2 Công nợ phải thu gồm những khoản nào?

Công nợ phải thu là tài sản của doanh nghiệp nhưng bị doanh nghiệp, tổ chức, cá nhân khác chiếm dụng.

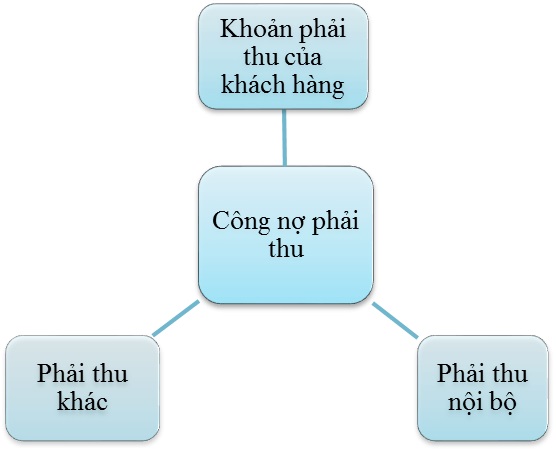

Các khoản phải thu gồm có:

- Khoản phải thu của khách hàng: phát sinh chủ yếu trong quá trình mua bán hàng hóa, cung cấp dịch vụ, bàn giao thanh toán khối lượng thi công mà khách hàng đã nhận nhưng chưa thanh toán hoặc chỉ mới thanh toán một phần

Nguyên nhân tồn tại khoản phải thu của khách hàng chủ yếu là do chính sách bán chịu nghĩa là doanh nghiệp cấp tín dụng cho khách hàng.

>>> Xem thêm hướng dẫn hạch toán khoản phải thu của khách hàng tại bài viết: Hướng dẫn hạch toán tài khoản 131 chi tiết, chính xác nhất theo thông tư 200

- Phải thu nội bộ: Phải thu giữa đơn vị cấp trên và đơn vị cấp dưới trực thuộc không có tư cách pháp nhân hạch toán phụ thuộc.

- Các khoản phải thu khác gồm: Phải thu tạm ứng; phải thu ký cược, ký quỹ; phải thu bồi thường rủi ro tổn thất do tập thể cá nhân gây ra ví dụ như bồi thường của Bảo hiểm, bồi thường thất thoát tài sản, vật tư…; phải thu cho vay, phạt hợp đồng…

1.3 Ý nghĩa của công tác quản lý công nợ phải thu

Quản lý công nợ phải thu: giúp doanh nghiệp biết được cơ cấu các khoản nợ như nợ chưa đến hạn, nợ đến hạn, nợ quá hạn, nợ phải thu khó đòi,.. để có biện pháp thu hồi nợ phù hợp và trích lập các khoản dự phòng.

Bên cạnh đó, quản lý chặt chẽ khoản phải thu giúp doanh nghiệp hạn chế bị chiếm dụng vốn, tăng khả năng thanh khoản.

=> Vì vậy doanh nghiệp cần phải quản lý chặt chẽ các khoản phải thu, cân đối nguồn vốn giữa phải thu, phải trả để tận dụng tối đa đòn bẩy tài chính nhưng quản trị được rủi ro.

2. Những yêu cầu cơ bản đối với việc quản lý công nợ phải thu

Để quản lý công nợ phải thu hiệu quả cần phải đảm bảo các yêu cầu sau:

- Xây dựng quy trình quản lý công nợ phải thu tại doanh nghiệp, quy định rõ trách nhiệm, quyền hạn của từng phòng ban, cá nhân.

- Cần phải có bộ phận chuyên môn quản lý chặt chẽ khoản phải thu. Có sự tương tác hỗ trợ giữa các phòng ban như bộ phận kinh doanh, pháp chế để xây dựng chính sách, tiêu chuẩn quy định rõ ràng có lợi cho doanh nghiệp nhưng đúng theo quy định của pháp luật.

- Đảm bảo hồ sơ, chứng từ liên quan đến công nợ phải có đầy đủ và lưu trữ theo đúng quy định của doanh nghiệp như: Hợp đồng, phụ lục hợp đồng, chứng từ mua bán, biên bản đối chiếu công nợ, đề nghị thanh toán, công văn đòi nợ,…

- Thường xuyên, liên tục theo dõi, rà soát, kiểm tra, đôn đốc thu hồi nợ.

3. Quy trình quản lý công nợ phải thu

Tùy vào loại hình và quy mô của từng doanh doanh nghiệp sẽ có những cách thức và quy trình quản lý công nợ riêng. Có những doanh nghiệp đã có những quy định cụ thể về quy trình quản lý và thu hồi công nợ, bài viết này mang tính chất tham khảo, các bạn có thể linh hoạt vận dụng, điều chỉnh sao cho phù hợp nhất với doanh nghiệp mình.

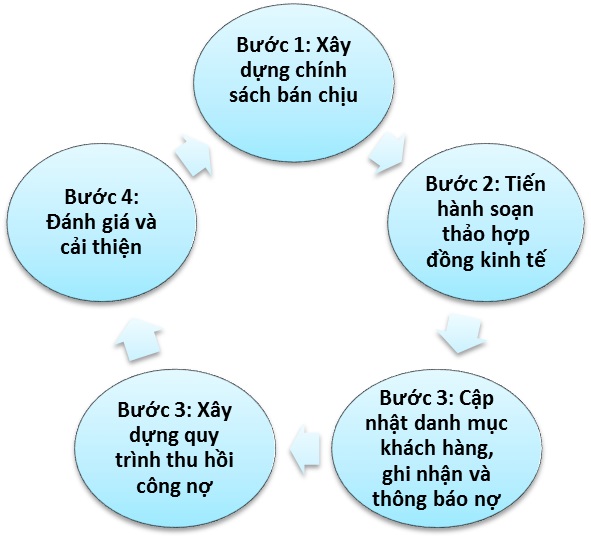

Bước 1: Doanh nghiệp phải xây dựng chính sách tín dụng khách hàng rõ ràng (chính sách bán chịu) về tiêu chuẩn bán chịu, thời hạn bán chịu, chính sách chiết khấu và chính sách thu tiền.

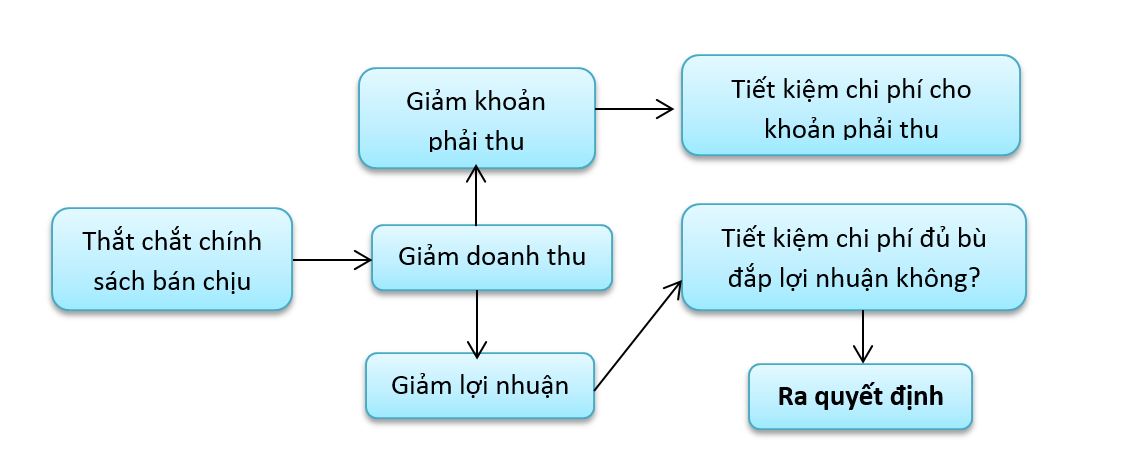

- Tiêu chuẩn bán chịu: dựa vào tình hình tài chính của khách hàng như đánh giá khả năng tài chính của khách hàng thông qua doanh số, lợi nhuận, và dựa trên uy tín và lịch sử thanh toán các khoản nợ của khách hàng nếu là khách hàng cũ để cấp tín dụng cho khách hàng, tránh trình trạng cấp tín dụng cho những khách hàng nợ lâu và không có thiện chí trả nợ. Trong chính sách bán chịu có hai trạng thái thắt chặt và nới lỏng chính sách bán chịu. Căn cứ vào từng đối tượng khách hàng mà doanh nghiệp áp dụng phù hợp.

- Đối với mô hình thắt chặt bán chịu: doanh nghiệp thường áp dụng mô hình này đối với những khách hàng mới, khách hàng hay quá hạn thanh toán,..

Ưu điểm của mô hình này là giúp doanh nghiệp hạn chế phát sinh những khoản nợ khó đòi, hạn chế bị chiếm dụng vốn, tiết kiệm được chi phí trong công tác quản lý và thu hồi nợ. Tuy nhiên, nếu áp dụng mô mình này thì doanh nghiệp sẽ khó thu hút khách hàng, doanh thu giảm kéo theo lợi nhuận cũng giảm.

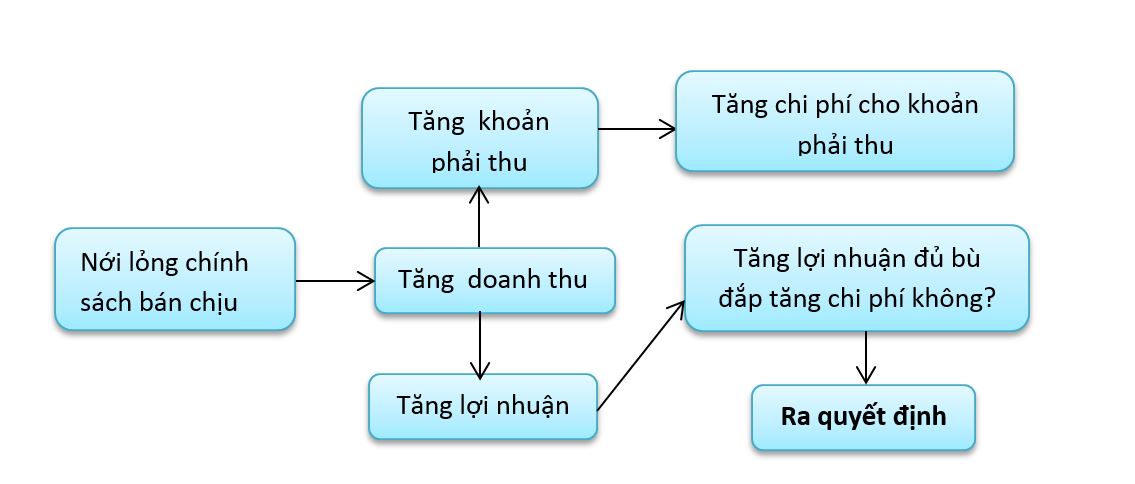

- Đối với mô hình nới lỏng chính sách bán chịu: Doanh nghiệp thường áp dụng với những khách hàng uy tín, khách hàng truyền thống,…

Ưu điểm của mô hình này là với chính sách bán chịu hấp dẫn, giúp doanh nghiệp thu hút khách hàng, giúp tăng doanh thu bán hàng, tăng lợi nhuận. Bên cạnh đó là đi kèm với rủi ro bị nợ quá hạn, bị khách hàng chiếm dụng vốn nhiều.

-

- Thời hạn bán chịu: Trong quản lý công nợ thì thời hạn bán chịu góp phần quan trọng trong việc rút ngắn thời hạn thanh toán nợ của khách hàng. Thời hạn bán chịu càng ngắn thì thu hồi nợ càng nhanh và hạn chế thấp rủi ro phát sinh nợ phải thu khó đòi. Tuy nhiên, nó sẽ làm giảm đi tính cạnh tranh của doanh nghiệp.

- Chính sách chiết khấu:

Vì sao doanh nghiệp lại áp dụng chính sách chiết khấu cho khách hàng? Sở dĩ doanh nghiệp áp dụng chính sách chiết khấu cho khách hàng nhằm thu hút khách hàng, khuyến khích khách hàng thanh toán tiền nhanh.

Ví dụ: Theo chính sách bán chịu, khách hàng được mua nợ trong vòng 45 ngày kể từ ngày nhận hàng. Nhưng theo chính sách chiết khấu áp dụng cho khách hàng này là nếu khách hàng thanh toán trong vòng 5 ngày kể từ ngày nhận hàng được hưởng chiết khấu 2%.

>>> Xem thêm các hình thức chiết khấu mà doanh nghiệp có thể áp dụng:

Bước 2: Tiến hành soạn thảo hợp đồng kinh tế hoặc các văn bản thỏa thuận về các điều khoản thanh toán như thời hạn thanh toán, chính sách chiết khấu,..

Bước 3: Khi nhận được hồ sơ, kế toán cập nhập danh mục khách hàng, ghi nhận và thông báo công nợ đến khách hàng đối với khách hàng mới.

Trường hợp đối với khách hàng cũ, khi tiếp nhận thông tin từ bộ phận kinh doanh hoặc bộ phận phục vụ khách hàng, kế toán kiểm tra tình hình nợ, quá trình thanh toán của khách hàng để xem xét khách hàng đủ điều kiện áp dụng chính sách tín dụng của doanh nghiệp không? Tránh trình trạng nợ chồng nợ dẫn đến tồn đọng nợ, không thu hồi được nợ, có khả năng dẫn đến mất vốn, rủi ro thanh toán cho doanh nghiệp khi khoản phải trả đến hạn nhưng doanh nghiệp không xoay vòng được vốn để chi trả.

Bước 4: Xây dựng quy trình thu hồi công nợ:

- Cập nhật thường xuyên, liên tục công nợ phải thu của khách hàng, xác định được đối tượng khách hàng cần thu, khoản phải thu.

- Phân loại nhóm khách hàng nợ: có thể chia ra nhóm khách hàng quan trọng và nhóm khách hàng bất hợp tác (khách hàng không có thiện chí trả nợ), để có phương pháp thu hồi nợ phù hợp.

- Người có trách nhiệm thu hồi nợ (thường là kế toán công nợ) thường xuyên đối chiếu công nợ, nhắc nhở khách hàng thanh toán trước khi đến hạn thanh toán như gửi email, gọi điện,..

Nếu khách hàng đã thanh toán nợ thì kế toán ngân hàng (hoặc kế toán thanh toán) phải cập nhật ngay lên hệ thống, tránh trình trạng khách hàng đã thanh toán rồi nhưng vì chưa cập nhật kịp thời dẫn đến việc nhắc lại nợ khách hàng gây phiền hà, và làm mất lòng tin đối với khách hàng.

Nếu khách hàng chưa thanh toán, kế toán cần nhắc nợ và có các biện pháp đàm phán với khách hàng về kế hoạch thanh toán nợ của khách hàng. Đây là bước khá quan trọng, vì vậy kế toán cần phải khéo léo, mềm dẻo với khách hàng để thu được nợ, hạn chế thấp nhất phải đưa vụ việc ra tòa án vừa tốn kém vừa mất quan hệ với khách hàng.

Bước 5: Đánh giá, cải thiện quy trình quản lý công nợ

Định kỳ (hàng tuần, tháng, quý, năm) ban giám đốc, phòng kế toán và các phòng ban liên quan dựa trên kế hoạch, kết quả thực hiện để tiến hành đánh giá và cải thiện quy trình quản lý công nợ cho hiệu quả và phù hợp với hoạt động của doanh nghiệp. Đặc biệt nhấn mạnh tầm quan trọng của việc đánh giá lại và xây dựng chính sách tín dụng phù hợp với từng khách hàng.

4. Cách quản lý công nợ phải thu hiệu quả

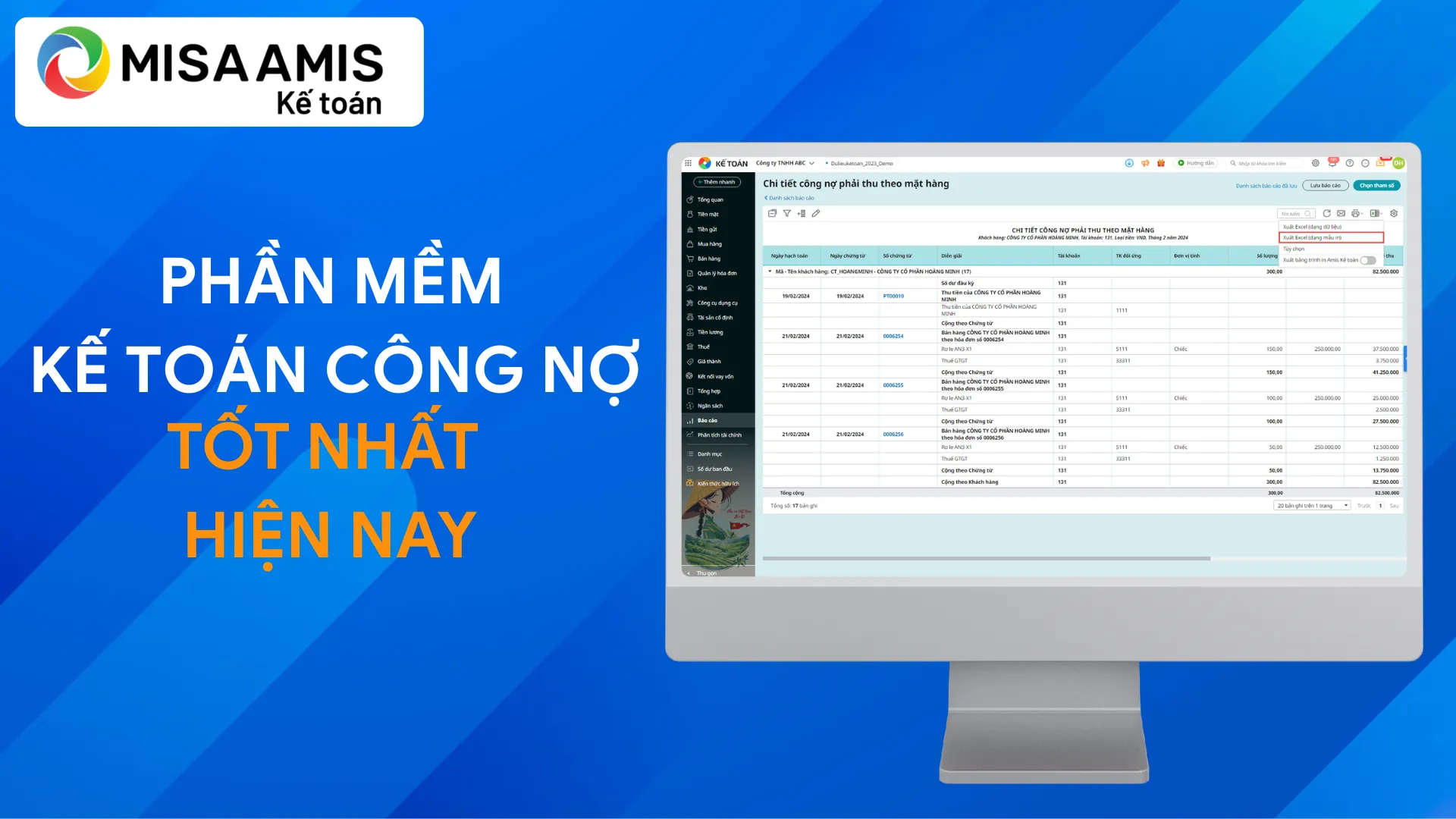

Hiện nay, tùy theo mức độ quy mô của từng doanh nghiệp mà mỗi doanh nghiệp sẽ lựa chọn cho mình các cách quản lý công nợ khác nhau. Đối với những cá nhân, hộ kinh doanh, doanh nghiệp có quy mô siêu nhỏ thì thường quản lý công nợ bằng cách ghi chép sổ sách hoặc quản lý bằng excel. Còn đối với những doanh nghiệp nhỏ và vừa, có thể quản lý bằng excel hoặc bằng các phần mềm quản lý công nợ chuyên nghiệp và hiệu quả. Một trong các phần mềm công nghệ mà các doanh nghiệp có thể áp dụng để hỗ trợ cho quy trình quản lý công nợ phải thu nói riêng và quản lý công nợ nói chung chính là phần mềm kế toán online MISA AMIS. Phần mềm AMIS Kế toán hỗ trợ cho kế toán trong việc quản lý công nợ như sau:

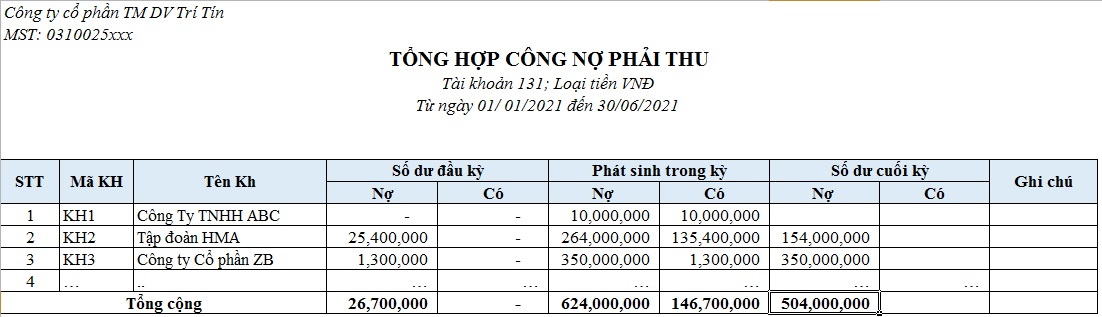

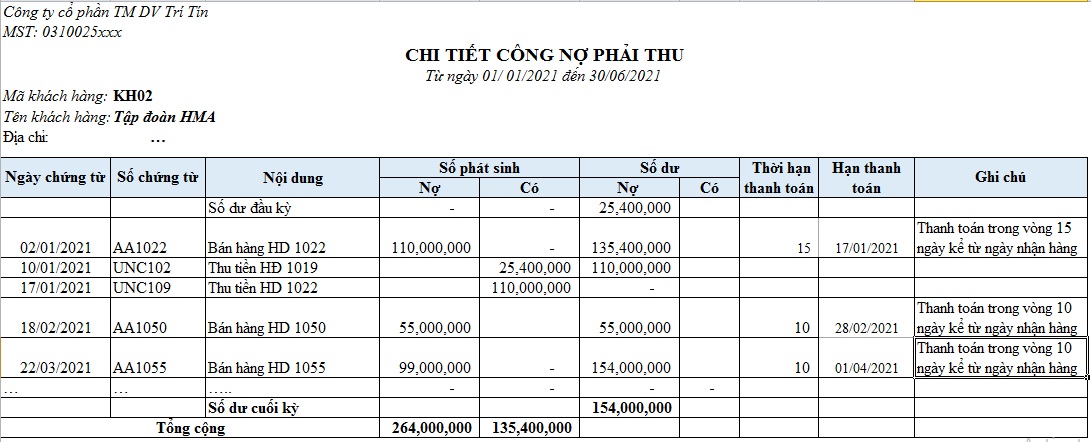

- Kiểm tra công nợ phải thu của khách hàng: Tra cứu nhanh công nợ đối của từng khách hàng hoặc của tất cả các khách hàng. Đồng thời phân tích được công nợ theo thời hạn nợ: quá hạn, sắp đến hạn… Kế toán có thể lập luôn chứng từ thu hồi công nợ của khách hàng hoặc in Thông báo công nợ để gửi cho khách hàng; in Biên bản đối chiếu và và xác nhận công nộ, Tổng hợp công nợ phải thu.

- Đối trừ chứng từ công nợ của khách hàng: Thực hiện đối trừ giữa chứng từ công nợ với chứng từ thanh toán của từng khách hàng, nhằm mục đích theo dõi công nợ phải trả chi tiết theo từng chứng từ bán hàng của từng khách hàng cụ thể.

- Bù trừ công nợ: Thực hiện bù trừ công nợ phải thu và công nợ phải trả của một đối tượng (khách hàng, nhà cung cấp, nhân viên) vừa là khách hàng, vừa là nhà cung cấp,…

- Thiết lập các đợt thu nợ khách hàng: Thiết lập và quản lý hoạt động thu hồi công nợ khách hàng.

>>> Xem thêm: Hạch toán bù trừ công nợ hai bên, ba bên như thế nào mới đúng?

Để hạn chế rủi ro cho doanh nghiệp, thì ngay từ đầu doanh nghiệp cần xây dựng chính sách bán hàng rõ ràng, cụ thể cho từng đối tượng khách hàng. Ngoài ra để đảm bảo thanh toán đúng hạn doanh nghiệp cần kèm theo các điều khoản ràng buộc trong hợp đồng như phạt nếu chậm thanh toán,…

Doanh nghiệp nên tạo lập một hệ thống theo dõi công nợ hoàn chỉnh để theo dõi công nợ và cập nhật những khoản phát sinh mới nhất liên quan đến từng khách hàng.

Ví dụ: Căn cứ vào hợp đồng, phiếu xuất kho, phiếu giao hàng, hóa đơn, phiếu chi, chứng từ ngân hàng,.. kế toán cập nhật vào file theo dõi công nợ.

Định kỳ doanh nghiệp nên đánh giá việc quản lý khoản phải thu của khách hàng có hiệu quả hay không, căn cứ vào hệ số sau:

| Số vòng quay các khoản phải thu | = | Doanh thu thuần |

| Trung bình các khoản phải thu |

| Kỳ thu tiền bình quân | = | Số ngày trong kỳ |

| Số vòng quay các khoản phải thu |

Trong đó:

| Trung bình các khoản phải thu = Trung bình cộng các khoản phải thu đầu kỳ và cuối kỳ |

Hai chỉ số này giúp doanh nghiệp phân tích, đánh giá được tình hình quản lý công nợ tại doanh nghiệp mình để từ đó xây dựng chính sách bán chịu phù hợp hơn. Ví dụ nếu như kỳ thu tiền bình quân quá dài so với các doanh nghiệp trong cùng ngành thì rất dễ dẫn đến trình trạng nợ phải thu khó đòi.

Theo lộ trình thanh toán, nhân viên cần phải thường xuyên liên lạc, nhắc nhở khách hàng thanh toán, kèm với bảng đối chiếu công nợ có xác nhận hai bên, đề nghị thanh toán, hoặc công văn đòi nợ,… lưu hồ sơ đầy đủ để làm chứng cứ cho trường hợp xấu nhất có thể xảy ra là kiện ra tòa án.

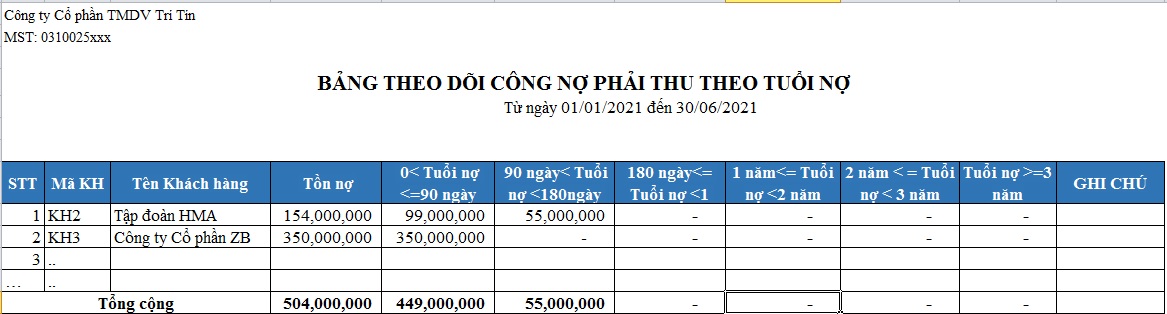

Kế toán cần phải phân loại và theo dõi tuổi nợ của các khoản nợ phải thu khó đòi, để tiến hành lập dự phòng. Vì việc lập dự phòng theo đúng quy định của pháp luật với đầy đủ hồ sơ chứng từ thì được đưa vào chi phí hợp lý của doanh nghiệp. Căn cứ vào Thông tư số 48/2019/TT-BTC của Bộ Tài chính, với mức trích lập như sau:

- 30% giá trị đối với khoản nợ phải thu quá hạn từ 6 tháng đến dưới 1 năm

- 50% giá trị đối với khoản nợ phải thu quá hạn từ 1 năm đến dưới 2 năm.

- 70% giá trị đối với khoản nợ phải thu quá hạn từ 2 năm đến dưới 3 năm.

- 100% giá trị đối với khoản nợ phải thu từ 3 năm trở lên

Phần mềm kế toán online MISA AMIS cũng có tính năng tự động nhắc Nợ và xuất báo cáo tuổi Nợ để kế toán căn cứ và lập báo cáo trình ban quản trị từ đó đưa ra các quyết định hợp lý, kịp thời. Kính mời Quý Doanh nghiệp, Anh/Chị kế toán đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS để hiểu kỹ lưỡng hơn về những tính năng, tiện ích mà phần mềm mang lại cho người dùng.

Ví dụ: Ta có bảng theo dõi phân tích tuổi nợ như sau:

Căn cứ vào Bảng theo dõi công nợ phải thu theo tuổi nợ, khi lập Bảng cân đối kế toán, kế toán tiến hành trích lập dự phòng các khoản phải thu đã quá hạn theo quy định và trình bày vào Bảng cân đối kế toán để phản ánh đúng tình hình tài chính của doanh nghiệp.

Tải xuống file excel: Mẫu Bảng theo dõi công nợ phải thu theo tuổi nợ

Về nhân sự: doanh nghiệp cần phải đào tạo nhân sự đặc biệt người làm việc trực tiếp với khách hàng các kỹ năng giao tiếp, thái độ chuyên nghiệp, ứng xử khéo để thúc đẩy nhanh việc thanh toán. Tránh trường hợp dọa nạt, uy hiếp,.. dẫn đến mất khách hàng và hình ảnh chuyên nghiệp.

Để thúc đẩy tinh thần, động lực và trách nhiệm của nhân viên, doanh nghiệp cần lập các chỉ tiêu đánh giá như KPI rõ ràng, biểu dương khen thưởng khi nhân viên hoàn thành xuất sắc nhiệm vụ.

Tình hình công nợ của doanh nghiệp phản ánh “sức khỏe tài chính” của doanh nghiệp. Vì vậy, doanh nghiệp cần phải linh hoạt và mềm dẻo trong việc đưa ra chính sách bán hàng và cân nhắc giữa các chi phí bỏ ra (bao gồm chi phí sử dụng vốn) và lợi nhuận mang lại để đạt được mục tiêu kinh doanh.

MISA AMIS hy vọng qua bài viết, quý doanh nghiệp, quý độc giả hiểu hơn về ý nghĩa tầm quan trọng của việc quản lý công nợ cũng như có kế hoạch thiết lập quy trình quản lý công nợ cho doanh nghiệp mình. Chúc quý doanh nghiệp và các bạn thành công!

Tác giả: Ngọc Mến

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/