Bút toán hạch toán khấu trừ thuế GTGT là một trong những định khoản thường xuyên phát sinh trong nghiệp vụ kế toán. Tuy nhiên, vẫn có nhiều bạn kế toán gặp khó khăn khi hạch toán bút toán khấu trừ thuế. Qua bài viết, MISA AMIS kế toán tổng hợp những quy định về bút toán hạch toán khấu trừ thuế GTGT, tài khoản sử dụng, các giao dịch theo hướng dẫn tại Thông tư 200/2014/TT-BTC với những ví dụ và lưu ý cụ thể cho kế toán.

1. Thế nào là bút toán khấu trừ thuế GTGT?

2. Hướng dẫn các bút toán khấu trừ, kết chuyển thuế GTGT cuối kỳ chi tiết

3. Lưu ý cho kế toán viên

1. Giới thiệu về bút toán khấu trừ thuế GTGT

Hạch toán khấu trừ thuế GTGT là bút toán dùng để thể hiện các nghiệp vụ kinh tế có liên quan đến thuế GTGT đầu vào được khấu trừ (mua, bán các hàng hóa, dịch vụ chịu thuế GTGT, kết chuyển thuế GTGT đầu vào được khấu trừ, hoàn thuế GTGT đầu vào được khấu trừ).

Tài khoản kế toán chính được sử dụng trong các bút toán này là 133 – Thuế GTGT được khấu trừ.

Tài khoản 133 có 2 tài khoản phụ là:

- 1331 – Thuế GTGT được khấu trừ của hàng hóa, dịch vụ

- 1332 – Thuế GTGT được khấu trừ của tài sản cố định

2. Các bút toán đối với một số giao dịch kinh tế có thuế GTGT theo hướng dẫn tại Thông tư số 200/2014/TT-BTC ngày 22/12/2014 của Bộ Tài chính

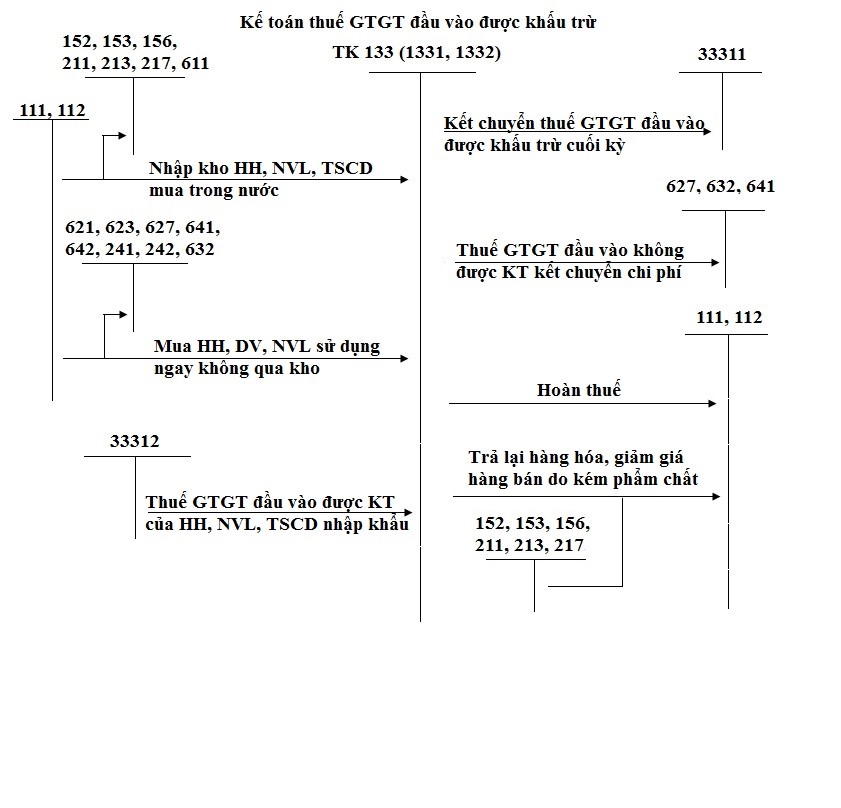

2.1. Khi mua tài sản cố định, hàng hóa, nguyên vật liệu, nhập qua kho trước khi phục vụ hoạt động sản xuất kinh doanh, ghi:

Nợ các TK 152, 153, 156, 211, 213, 217, 611 (giá chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ (1331, 1332)

Có các TK 111, 112, 331,… (tổng giá thanh toán).

2.2. Khi mua công cụ dụng cụ, nguyên vật liệu, dịch vụ đưa vào phục vụ ngay hoạt động sản xuất, hoặc mua hàng hóa bán ngay cho khách hàng không qua kho, ghi:

Nợ các TK 621, 623, 627, 641, 642, 241, 242, 632… (giá chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ (1331)

Có các TK 111, 112, 331,… (tổng giá thanh toán).

2.3. Khi nhập khẩu tài sản cố định, hàng hóa, nguyên vật liệu, nếu thuế GTGT khâu nhập khẩu được khấu trừ, căn cứ số thuế GTGT đã nộp ở khâu nhập khẩu, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ (1331, 1332)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (33312).

Để được khấu trừ thuế GTGT đầu vào, doanh nghiệp phải có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên.

Nếu trị giá hàng hóa đã bao gồm thuế GTGT từ 20 triệu đồng trở lên, doanh nghiệp thanh toán 1 phần bằng tiền mặt, 1 phần bằng chuyển khoản thì chỉ được khấu trừ phần thuế GTGT tương ứng với giá trị hàng hóa được thanh toán không dùng tiền mặt.

Ví dụ 1: Công ty H mua tài sản cố định trị giá 1.000 triệu đồng, thuế GTGT 100 triệu đồng. Công ty đã tạm ứng bằng tiền mặt 55 triệu đồng, sau đó thanh toán bằng chuyển khoản số tiền còn lại. Phần thanh toán bằng tiền mặt, giá trị hàng hóa là 50 triệu đồng, thuế GTGT là 5 triệu đồng.

Kế toán công ty hạch toán như sau:

Nợ TK 211 950 triệu đồng

Nợ TK 1331 95 triệu đồng

Có TK 112 1.045 triệu đồng

Nợ TK 811 55 triệu đồng

Có TK 111 55 triệu đồng

Lưu ý:

Trường hợp tổng giá trị hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT, doanh nghiệp được phép thanh toán tiền mặt và vẫn được khấu trừ thuế GTGT đầu vào.

Trường hợp tài sản cố định là ô tô từ 9 chỗ ngồi trở xuống thì số thuế GTGT đầu vào tối đa được khấu trừ là 160 triệu đồng, phần thuế GTGT vượt hơn không được khấu trừ và không được tính vào chi phí (trừ ô tô sử dụng vào kinh doanh vận chuyển hàng hóa, hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô).

2.4. Trường hợp doanh nghiệp sản xuất cả hàng hóa chịu thuế GTGT và hàng hóa không chịu thuế GTGT và không hạch toán riêng được thuế GTGT đầu vào được khấu trừ, ghi:

a) Khi mua TSCĐ, hàng hóa, nguyên vật liệu, công cụ dụng cụ ghi:

Nợ các TK 152, 153, 156, 211, 213 (giá mua chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ (thuế GTGT đầu vào)

Có các TK 111, 112, 331,…

b) Cuối kỳ, căn cứ quy định tại Luật Thuế GTGT, kế toán tính và xác định thuế GTGT đầu vào được khấu trừ, không được khấu trừ. Đối với số thuế GTGT đầu vào không được khấu trừ tính vào chi phí, giá vốn hàng bán trong kỳ, ghi:

Nợ TK 627, 632, 641, 642 – Giá vốn hàng bán, chi phí sản xuất kinh doanh.

Có TK 133 – Thuế GTGT được khấu trừ (1331).

Ví dụ 2: Công ty N là đơn vị sản xuất, kinh doanh cả mặt hàng chịu thuế và không chịu thuế. Trong kỳ tháng 2, công ty có mua 1 ô tô giá trị đã bao gồm thuế là 770 triệu đồng (trong đó giá trị hàng hóa là 700 triệu đồng, thuế GTGT là 70 triệu đồng) dùng chung trong nội bộ và không hạch toán được riêng số thuế GTGT đầu vào được khấu trừ.

Trong kỳ mua ô tô, doanh thu mặt hàng chịu thuế là 15 tỷ, tổng doanh thu là 20 tỷ.

Cuối năm, đơn vị tổng hợp doanh thu chịu thuế là 168 tỷ, tổng doanh thu là 240 tỷ.

Tháng 2, số thuế GTGT đầu vào được khấu trừ tạm tính là: 70 * 15 / 20 = 52,5 triệu đồng.

Kế toán hạch toán:

Nợ TK 211 700 triệu đồng

Nợ TK 133 52,5 triệu đồng

Nợ TK 642 17,5 triệu đồng

Có TK 112 770 triệu đồng

Cuối năm, đơn vị xác định lại số thuế GTGT đầu vào được khấu trừ là: 70 * 168 / 240 = 49 tr.đ. Phần thuế GTGT đầu vào không được khấu trừ được ghi vào chi phí trong kỳ là 3,5 triệu đồng.

Kế toán hạch toán

Nợ TK 642 3,5 triệu đồng

Có TK 133 3,5 triệu đồng

2.5. Trường hợp doanh nghiệp đã mua hàng, tuy nhiên hàng hóa không đạt phẩm chất như cam kết, người bán nhận lại hàng hoặc giảm giá hàng bán, căn cứ vào chứng từ xuất hàng trả lại cho người bán, chứng từ giảm giá hàng bán và các chứng từ liên quan, kế toán phản ánh giá trị hàng đã mua và đã trả lại người bán hoặc hàng đã mua được giảm giá, thuế GTGT đầu vào không được khấu trừ, ghi:

Nợ các TK 111, 112, 331 (tổng giá thanh toán)

Có TK 133 – Thuế GTGT được khấu trừ (thuế GTGT đầu vào của hàng mua trả lại hoặc được giảm giá)

Có các TK 152, 153, 156, 211,… (giá mua chưa có thuế GTGT).

Căn cứ vào quy cách, chất lượng sản phẩm thực tế và cam kết trên hợp đồng, doanh nghiệp thông báo lại cho người bán để 2 bên cùng xác nhận tình trạng của hàng hóa nhận được, sau đó thống nhất phương án hoàn trả hàng hay giảm giá để làm các hồ sơ đi kèm (Biên bản trả hàng, thông báo giảm giá hàng bán, hóa đơn,…)

2.6. Trường hợp doanh nghiệp bị tổn thất tài sản cố định, hàng hóa, nguyên vật liệu do thiên tai, hỏa hoạn và xác định do trách nghiệm của tổ chức, cá nhân phải bồi thường, ghi:

Nợ TK 138 – Phải thu khác (1381) (Khi chưa xác định được người phải bồi thường)

Nợ các TK 111, 334,… (số thu bồi thường đã thu)

Nợ TK 632 – Giá vốn hàng bán (nếu được tính vào chi phí)

Có TK 133 – Thuế GTGT được khấu trừ (1331, 1332).

Hồ sơ đi kèm để xác định trách nhiệm bao gồm: Biên bản kiểm kê tài sản, Bản giải trình của người có liên quan, Biên bản họp xử lý bồi thường, Quyết định xử lý bồi thường thiệt hại.

Trường hợp không xác định được cá nhân tổ chức chịu trách nhiệm mà tài sản đã mua bảo hiểm và được cơ quan bảo hiểm chi trả thì hồ sơ phải bao gồm các giấy tờ làm việc với bên bảo hiểm.

2.7. Cuối kỳ, kế toán xác định số thuế GTGT đầu vào được khấu trừ vào số thuế GTGT đầu ra khi xác định số thuế GTGT phải nộp trong kỳ, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp (33311)

Có TK 133 – Thuế GTGT được khấu trừ.

Số thuế kết chuyển tối đa bằng số thuế đầu ra trong kỳ, số còn lại ghi trên dư nợ của TK 133 để chuyển sang số dư đầu kỳ sau. Nếu sau khi kết chuyển hết số dư nợ trên tài khoản 133 mà số dư có trên tài khoản 3331 vẫn còn thì đó là số thuế GTGT phải nộp trong kỳ của đơn vị.

>> Có thể bạn quan tâm: Hướng dẫn các trường hợp hoàn thuế GTGT dự án đầu tư theo Nghị định 49/2022/NĐ-CP

2.8. Khi được hoàn thuế GTGT đầu vào của hàng hoá, dịch vụ, ghi:

Nợ các TK 111, 112,….

Có TK 133 – Thuế GTGT được khấu trừ (1331).

Ví dụ 3: Doanh nghiệp S có dự án đang trong thời gian đầu tư. Trong Quý 4/200x, đơn vị đã được cơ quan thuế ra quyết định hoàn thuế GTGT đối với trường hợp dự án đầu tư là 10 tỷ đồng.

Khi nhận được quyết định và tiền hoàn thuế đã về tài khoản ngân hàng của doanh nghiệp, kế toán hạch toán:

Nợ TK 112 10 tỷ đồng

Có TK 1332 10 tỷ đồng

Ví dụ tổng hợp: Công ty ABC là công ty sản xuất, kê khai thuế GTGT theo phương pháp khấu trừ. Trong kỳ tháng 5/X, công ty có thông tin về hoạt động sản xuất kinh doanh như sau:

Đơn vị tính: triệu đồng.

Số thuế GTGT đầu vào kỳ trước chuyển sang: 0.

1. Mua nguyên vật liệu đưa ngay vào sản xuất đã thanh toán bằng tiền mặt 11.000, trong đó giá trị hàng hóa 10.000, thuế GTGT được khấu trừ 1.000.

2. Mua hàng hóa nhập kho giá 220.000 trong đó thuế đầu vào được khấu trừ 20.000, trả bằng chuyển khoản 100.000 còn 120.000 chưa thanh toán.

3. Trong lúc xuất kho hàng hóa để đưa vào sản xuất, kinh doanh, nhân viên phát hiện một lô hàng có phẩm chất kém không thể sử dụng. Người bán đồng ý nhận lại hàng và trả lại tiền. Giá trị lô hàng chưa thuế là 5.000.

4. Nhập khẩu một lô TSCĐ để phục vụ mở rộng sản xuất kinh doanh giá: 1.000.000, thuế GTGT 10%. Đã thanh toán bằng chuyển khoản cho người bán và nộp thuế GTGT ở khâu nhập khẩu.

5. Cuối kỳ, kiểm kê phát hiện thiếu công cụ, dụng cụ. Sau khi xác định nguyên nhân và quy trách nhiệm, thủ kho chập nhận bồi thường giá trị công cụ, dụng cụ bao gồm cả thuế GTGT là 1.100

6. Trong kỳ, doanh nghiệp bán hàng hóa doanh thu tổng cộng là 500.000. Thuế GTGT đầu ra là 50.000.

Hướng dẫn:

Trong kỳ, kế toán hạch toán các bút toán liên quan đến thuế GTGT đầu vào:

- Mua nguyên vật liệu đưa ngay vào sản xuất:

Nợ TK 621 10.000

Nợ TK 1331 1.000

Có TK 111 11.000

- Mua hàng hóa nhập kho:

Nợ TK 156 200.000

Nợ TK 1331 20.000

Có TK 112 100.000

Có TK 331 120.000

- Trả lại hàng hóa phẩm chất kém:

Nợ TK 112 5.500

Có TK 156 5.000

Có TK 1331 500

- Nhập khẩu tài sản cố định phục vụ sản xuất kinh doanh:

Nợ TK 211 1.000.000

Nợ TK 33312 100.000 (nộp thuế GTGT ở khâu nhập khẩu)

Có TK 112 1.100.000

Nợ TK 1331 100.000

Có TK 33312 100.000

- Phát hiện mất công cụ, dụng cụ, đã xác định được trách nhiệm:

Nợ TK 111 1.100

Có TK 153 1.000

Có TK 1331 100

- Kết chuyển thuế GTGT được khấu trừ cuối kỳ:

Số thuế GTGT đầu vào được khấu trừ trong kỳ của doanh nghiệp là: 120.400. Số thuế đầu ra trong kỳ của doanh nghiệp là 50.000. Bút toán kết chuyển số thuế GTGT đầu vào cuối kỳ như sau:

Nợ TK 33311 50.000

Có TK 1331 50.000

Cuối kỳ TK 133 còn số dư bên nợ là 70.400 được kết chuyển sang kỳ sau để bù trừ với số thuế GTGT đầu ra phải nộp.

Giả sử trường hợp trong kỳ, doanh nghiệp không mua tài sản cố định, khi đó số thuế GTGT đầu vào được khấu trừ là: 20.400.

Bút toán kết chuyển thuế GTGT được khấu trừ như sau:

Nợ TK 33311 20.400

Có TK 1331 20.400

Cuối kỳ tài khoản 3331 còn số dư bên có là: 29.600. Đây là số thuế GTGT đầu ra phải nộp của kỳ tháng 5/X. Hạn nộp cuối cùng vào ngày 20/6/X. Khi doanh nghiệp nộp thuế, kế toán hạch toán như sau:

Nợ TK 33311 29.600

Có TK 112 29.600

3. Một số lưu ý với kế toán khi hạch toán khấu trừ thuế GTGT

- Nghiên cứu kỹ chính sách thuế GTGT để xác định rõ thuế suất của các mặt hàng mua vào, đề nghị người bán điều chỉnh hóa đơn nếu hàng hóa, dịch vụ mua vào sai thuế suất.

- Hạch toán chính xác số thuế GTGT đầu vào trên các chứng từ như hóa đơn GTGT của hàng hóa, dịch vụ mua vào, chứng từ nộp thuế GTGT ở khâu nhập khẩu.

- Thuế GTGT đầu vào phát sinh trong kỳ nào được kê khai, khấu trừ khi xác định số thuế phải nộp của kỳ đó, không phân biệt đã xuất dùng hay còn để trong kho.

- Luôn kiểm tra lại số liệu trước khi kết chuyển số dư của tài khoản 133 để đảm bảo số liệu kê khai thuế GTGT đúng.

- Trường hợp TK 133 có số dư bên nợ thì luôn bằng số thuế GTGT đầu vào được kết chuyển sang kỳ sau của tờ khai thuế cùng kỳ.

Trường hợp TK 133 không có số dư bên nợ thì trong kỳ doanh nghiệp phát sinh số thuế GTGT phải nộp (trừ trường hợp trong kỳ doanh nghiệp không phát sinh hoạt động sản xuất kinh doanh).

Ngoài ra, các bạn kế toán lưu ý kiểm tra kỹ hóa đơn đã được cấp mã của cơ quan thuế hay chưa, doanh nghiệp cấp hóa đơn còn hoạt động hay không?… MISA AMIS Kế toán chúc các bạn thành công!

Nhìn chung, vấn đề thuế nói chung và thuế giá trị gia tăng nói riêng là vấn đề cực kỳ phức tạp đối với công việc kế toán. Để giúp giải phóng nhân lực, giảm thiểu khối lượng công việc cho người làm kế toán, MISA phát triển phần mềm kế toán online MISA AMIS, phần mềm tích hợp đầy đủ các tính năng liên quan đến thuế, cụ thể:

- Tự động lập tờ khai: Phần mềm kế toán online MISA AMIS tự động lập Tờ khai thuế GTGT theo kỳ; Tờ khai thuế TNDN tạm tính, Tờ khai quyết toán thuế TNDN… và các phụ lục kèm theo cũng như báo cáo thuế có mã vạch.

- Tự động khấu trừ thuế GTGT: Phần mềm tự động khấu trừ thuế GTGT đầu vào đầu ra để giúp kế toán viên xác định được số thuế phải nộp hay số thuế được hoàn lại.

- Nộp tờ khai trực tiếp cho cơ quan thuế: Phần mềm tích hợp dịch vụ kê khai thuế mTax.vn, hỗ trợ kế toán viên nộp trực tiếp tờ khai đã lập trên phần mềm. Doanh nghiệp cũng có thể xuất khẩu tờ khai ra định dạng xml để nộp qua cổng nhận tờ khai của cơ quan thuế.

- …

Kính mời Quý Doanh nghiệp, Anh/Chị kế toán đăng ký trải nghiệm 15 ngày miễn phí bản demo phần mềm kế toán online MISA AMIS:

Tác giả: ĐTDA

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/