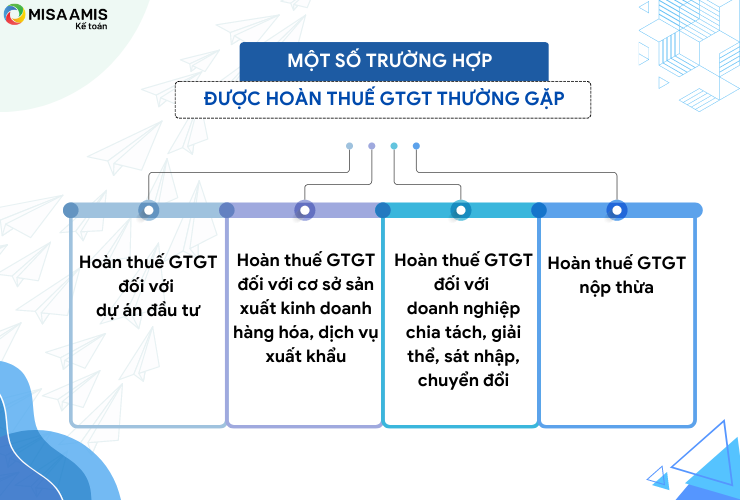

Hoàn thuế GTGT là việc nhà nước trả lại tiền thuế GTGT mà người nộp thuế đã nộp vào Ngân sách Nhà nước một cách trực tiếp hoặc gián tiếp. Một số trường hợp được hoàn thuế GTGT thường gặp là:

Việc hoàn thuế GTGT đối với các dự án đầu tư và các doanh nghiệp thực hiện xuất khẩu thể hiện chính sách ưu đãi của Nhà nước cho các đối tượng này, giúp doanh nghiệp có dòng tiền liên tục để thực hiện sản xuất kinh doanh. Hồ sơ hoàn thuế GTGT đối với TH đầu tư và TH xuất khẩu được thực hiện theo quy định tại Điều 28 Thông tư số 80/2021/TT-BTC.

Trong bài viết này, MISA AMIS chia sẻ tới bạn đọc một số kinh nghiệm thực tế khi làm hồ sơ đề nghị hoàn thuế GTGT đối với trường hợp đầu tư và xuất khẩu.

1. Đối với trường hợp hoàn đầu tư

Doanh nghiệp chỉ kê khai hóa đơn đầu vào phục vụ hoạt động đầu tư (ví dụ: xây dựng nhà xưởng, mua vật liệu xây dựng, mua máy móc phục vụ sản xuất, điện nước phục vụ xây dựng,…); không kê khai hóa đơn đầu vào phục vụ hoạt động sản xuất (ví dụ: một số công ty nhập trước nguyên vật liệu để phục vụ sản xuất, hóa đơn đầu vào này không được kê khai vào tờ khai 02)

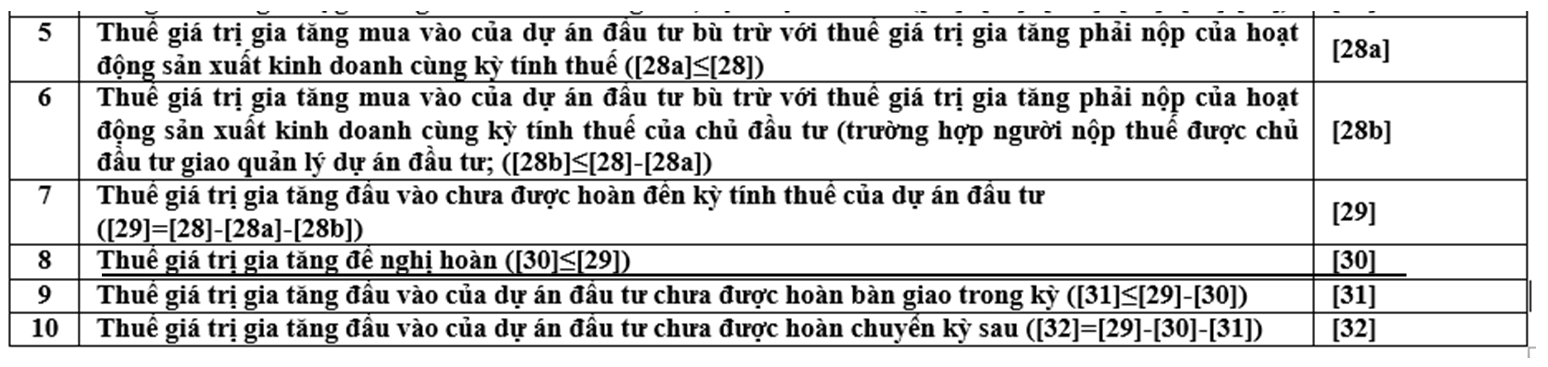

Trường hợp đơn vị đang kinh doanh có dự án đầu từ, khi kê khai tờ khai mẫu 02/GTGT phải bù trừ với số thuế phải nộp từ hoạt động SXKD (nếu có).

Số tiền đề nghị hoàn trên Giấy đề nghị hoàn phải giống với số tiền đề nghị trên chỉ tiêu [30] của tờ khai mẫu 02/GTGT.

Thời gian thực hiện đầu tư phải tuân thủ theo Giấy chứng nhận đầu tư. Nếu hoạt động đầu tư trước thời hạn hoặc vượt quá thời gian trong quy định thì không được kê khai chi phí theo hoạt động đầu tư.

Ví dụ 1:

Trong Giấy chứng nhận đầu tư, doanh nghiệp A được phép đầu tư từ tháng 1/N đến hết tháng 12/N+2. Hết tháng 12/N+2, doanh nghiệp đã đầu tư được 120 tỷ, số thuế GTGT chưa hoàn là 12 tỷ. Tháng 1/N+3, doanh nghiệp tiếp tục nhập máy móc về để sản xuất với giá trị là 10 tỷ, thuế GTGT 1 tỷ. Trong trường hợp này, doanh nghiệp chỉ được hoàn 12 tỷ, phần thuế GTGT của máy móc mua về sau thời điểm tháng 12/N+2, doanh nghiệp kê khai vào tờ khai mẫu 01/GTGT để khấu trừ với thuế GTGT đầu ra.

Trong thời gian đầu tư mà đã phát sinh hoạt động sản xuất kinh doanh có doanh thu thì không được đề nghị hoàn đối với đầu vào đầu tư giai đoạn sau (trừ trường hợp Giấy chứng nhận đầu tư có quy định về giai đoạn đầu tư hoặc phát sinh doanh thu từ hoạt động chạy thử).

Ví dụ 2:

Trong Giấy chứng nhận đầu tư, doanh nghiệp A được phép đầu tư từ tháng 1/N đến hết tháng 12/N+2. Đến tháng 8/N+2, doanh nghiệp A mới hoàn thành một phần dự án, tuy nhiên đã đưa ngày vào hoạt động sản xuất kinh doanh. Tháng 10/N+2, doanh nghiệp A bắt đầu có doanh thu từ dự án, do đó doanh nghiệp A chỉ được hoàn thuế GTGT đối với phần đã đầu tư từ tháng 1/N đến tháng 9/N+2.

Trong trường hợp tháng 10/N+2, doanh nghiệp đưa dự án vào hoạt động chạy thử theo Giấy chứng nhận đầu tư (hoặc kế hoạch ban đầu của dự án đã được phê duyệt), có phát sinh doanh thu. Đến hết thời điểm tháng 12/N+2, doanh nghiệp mới hoàn thành đầu tư thì doanh nghiệp được hoàn thuế GTGT của hoạt động đầu tư cho toàn bộ thời gian đầu tư.

Doanh nghiệp phải góp đủ vốn điều lệ theo như đã đăng ký trong giấy đăng ký kinh doanh.

Đối với doanh nghiệp có dự án đầu tư ngành nghề kinh doanh có điều kiện, trường hợp nào cần Giấy phép kinh doanh trước khi đầu tư thì phải trong hồ sơ đề nghị hoàn cũng cần có Giấy phép kinh doanh, trường hợp nào khi đầu tư ban đầu chưa cần thì không cần có Giấy phép kinh doanh trong hồ sơ đề nghị hoàn).

Lưu ý về địa điểm nộp hồ sơ:

- Theo quy định tại Thông tư 156/2013/TT-BTC, doanh nghiệp nộp tờ khai mẫu 02/GTGT và hồ sơ đề nghị hoàn thuế tại cơ quan thuế quản lý trụ sở chính.

- Theo quy định tại Thông tư 80/2021/TT-BTC đối với trường hợp dự án đầu tư trên địa bàn tỉnh/thành phố khác với nơi đặt trụ sở chính thì phải nộp tờ khai mẫu 02/GTGT đến CQT quản lý địa bàn có dự án đầu tư và nộp đề nghị hoàn đến CQT đó.

Theo đó, nếu đơn vị có dự án đầu tư mới tại địa bàn khác tỉnh/thành phố nơi đặt trụ sở chính có số thuế đề nghị hoàn kéo dài qua hai thời kỳ, cần tách thành hai hồ sơ đề nghị hoàn gửi hai cơ quan thuế theo các chính sách trên.

2. Đối với trường hợp hoàn xuất khẩu

Kế toán cần tách riêng được những hàng hóa dịch vụ mua vào để phục vụ hoạt động xuất khẩu. Trường hợp không xác định được hàng dịch vụ mua vào để phục vụ hoạt động xuất khẩu thì cần xác định tỷ lệ để phân bổ thuế GTGT đầu vào được khấu trừ.

Tỷ lệ phân bổ được tính bằng: Doanh thu xuất khẩu/Tổng doanh thu

Việc xác định doanh thu xuất khẩu và tổng doanh thu cần lưu ý một số điểm sau:

- Tổng doanh thu không bao gồm doanh thu ghi trên hóa đơn xuất hàng hóa cho, biếu tặng, không bao gồm doanh thu thu hộ,…

- Người nộp thuế cần hoàn thiện đúng, đủ hồ sơ để đủ điều kiện ghi nhận thuế suất 0% (ghi nhận là doanh thu xuất khẩu) theo khoản 2 Điều 9, Điều 16, Điều 17 Thông tư 219/2013/TT-BTC và một số văn bản hướng dẫn liên quan khác.

Số thuế GTGT đề nghị hoàn tối đa bằng 10% doanh thu xuất khẩu.

Ví dụ 3: Doanh nghiệp A có các thông tin trong kỳ như sau: Tổng doanh thu 30 tỷ, trong đó doanh thu xuất khẩu 25 tỷ. Số thuế GTGT đề nghị hoàn tối đa của doanh nghiệp A là 2,5 tỷ đồng.

Ví dụ 4: Doanh nghiệp B trong kỳ kê khai tháng 10/N có các thông tin như sau:

- Số thuế GTGT đầu vào đủ điều kiện khấu trừ là 10 tỷ đồng

- Doanh nghiệp không tách được hàng hóa, dịch vụ mua vào phục vụ cho mục đích bán hàng trong nước hay xuất khẩu.

- Tổng doanh thu bán hàng hóa dịch vụ trong kỳ là 120 tỷ đồng, trong đó doanh thu xuất khẩu là 100 tỷ đồng. Số thuế GTGT đầu ra trong kỳ là 2 tỷ đồng.

Cách xác định số thuế đủ điều kiện hoàn như sau:

Tỷ lệ doanh thu xuất khẩu/tổng doanh thu:

100/120 x 100% = 83,33%

Thuế GTGT đầu vào phân bổ cho hàng hóa xuất khẩu:

10 x 83,33% = 8,333 tỷ đồng

Thuế GTGT đầu vào phân bổ cho hàng hóa bán ra trong nước:

10 – 8,333 = 1,667 tỷ đồng

Số thuế GTGT phải nộp sau khi bù trừ với số số thuế GTGT đầu vào phân bổ cho HH bán ra trong nước:

2 – 1,667 = 0,333 tỷ đồng

Số thuế GTGT đầu vào của hàng hóa xuất khẩu sau khi bù trừ với số thuế GTGT phải nộp:

8,333 – 0,333 = 8 tỷ đồng

10% doanh thu xuất khẩu là 10 tỷ đồng.

Vậy số thuế đủ điều kiện để đề nghị hoàn thuế của doanh nghiệp B trong kỳ là 8 tỷ đồng.

Hồ sơ hoàn thuế bao gồm: Giấy đề nghị hoàn, Bảng kê hóa đơn mua hàng hóa, dịch vụ đầu vào, Bảng kê tờ khai thông quan hải quan.

- Tổng số thuế GTGT trên bảng kê phải bằng tổng số thuế GTGT được khấu trừ đã kê khai trên các tờ khai.

- Bảng kê tờ khai thông quan: chỉ kê các tờ khai đã thông quan trong kỳ đề nghị hoàn, các tờ khai xuất khẩu sau kỳ đề nghị hoàn chưa đủ điều kiện để ghi nhận doanh thu (đồng thời trên tờ khai tháng/quý cuối cùng cũng chưa ghi nhận doanh thu xuất khẩu này).

Một số lưu ý về hóa đơn mua hàng hóa, dịch vụ đầu vào như sau:

- Các hóa đơn đầu vào đã kê khai đúng thuế suất hay chưa, đặc biệt các hàng hóa liên quan đến nông nghiệp, thủy sản, … (các trường hợp không chịu thuế, không phải kê khai tính nộp thuế, thuế suất 5% và thuế suất 10% theo Luật thuế GTGT và các quy định về giảm thuế GTGT theo các Nghị định 92/2021/NĐ-CP và Nghị định 15/2022/NĐ-CP). Nếu thuế GTGT ghi cao hơn so với chính sách sẽ bị loại phần vượt hơn ra khi xác định số thuế GTGT đủ điều kiện hoàn.

- Hóa đơn đầu vào phải phục vụ việc sản xuất kinh doanh của doanh nghiệp.

Đối với các hồ sơ đề nghị hoàn thuế thuộc diện kiểm tra trước hoàn, doanh nghiệp cần chuẩn bị đầy đủ sổ sách, chứng từ kế toán để cung cấp cho đoàn kiểm tra khi được thực hiện kiểm tra tại đơn vị, đồng thời tuân thủ các quy định theo Luật và hỗ trợ đoàn kiểm tra thuế để việc hoàn thuế được thuận lợi.

Thuế GTGT là một sắc thuế rất rộng và nhiều có nhiều văn bản quy định, hướng dẫn, để việc thực hiện hoàn thuế GTGT nhanh chóng, chính xác, doanh nghiệp cần nắm vững kiến thức về thuế GTGT, đồng thời thường xuyên cập nhật các quy định pháp luật có liên quan. Hy vọng những chia sẻ trong bài viết này có thể giúp bạn đọc thực hiện hoàn thuế một cách dễ dàng, thuận lợi hơn.

Việc nộp thuế vào ngân sách Nhà nước là trách nhiệm và nghĩa vụ của mỗi doanh nghiệp song để đảm bảo quyền lợi thì Nhà nước cũng cho phép các doanh nghiệp được yêu cầu và nộp hồ sơ hoàn thuế nếu đủ điều kiện. Kế toán viên cần cẩn trọng trong quá trình thực hiện nghiệp vụ kế toán thuế nói chung và các nghiệp vụ tính, nộp và xin xét hoàn thuế nói riêng. Sự hỗ trợ của các phần mềm kế toán như phần mềm kế toán online MISA AMIS sẽ giúp công tác kế toán đơn giản và chính xác hơn nhiều lần. Phân hệ thuế của phần mềm MISA AMIS tích hợp các tính năng:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động tổng hợp số liệu

- Hỗ trợ kế toán viên nộp tờ khai, nộp thuế điện tử cho cơ quan thuế

- Các tiện ích khác: kiểm tra tình trạng hoạt động của nhà cung cấp, khách hàng, tự động khấu trừ thuế, hạch toán điều chỉnh thuế GTGT khi lập tờ khai

- …

Những tính năng này sẽ giúp nghiệp vụ thuế nói chung và nghiệp vụ về xin xét hoàn thuế nói riêng trở nên dễ dàng hơn với người làm kế toán. Kính mời Quý Doanh nghiệp, Anh/Chị kế toán đăng ký trải nghiệm 15 ngày miễn phí bản demo phần mềm kế toán online MISA AMIS:

Tổng hợp: Đào Thị Diệu Anh

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/