Việc các doanh nghiệp, tổ chức và cá nhân bán hàng hóa, cung ứng dịch vụ, mở gian hàng (shop) trên các sàn thương mại điện tử (TMĐT) như Lazada, Tiki, Shopee… là một trong những hình thức kinh doanh và phải thực hiện nghĩa vụ thuế theo quy định. Qua bài viết, MISA AMIS Kế toán tổng hợp, giới thiệu tổng quan quy định về thuế đối với cá nhân cư trú bán hàng hóa dịch vụ trên các sàn thương mại điện tử.

Theo số liệu từ Sách trắng Thương mại điện tử Việt Nam năm 2022 của Cục Thương mại điện tử và Kinh tế số (Bộ Công Thương), Việt Nam có 75% người dân sử dụng internet, trong đó 74,8% người dùng internet tham gia mua sắm trực tuyến. Tăng trưởng thương mại điện tử Việt Nam được dự báo sẽ tiếp tục bùng nổ trong những năm tới. Do đó, nhà nước đang đẩy mạnh việc quản lý và thu thuế đối với hoạt động kinh doanh TMĐT của các cá nhân, hộ kinh doanh trên sàn thương mại điện tử.

1. Tổng hợp các quy định của pháp luật về Thuế đối với kinh doanh sàn TMĐT

- Luật Quản lý thuế 2019;

- Luật Thuế Giá trị gia tăng sửa đổi 2013;

- Luật Thuế Thu nhập Cá nhân sửa đổi 2012;

- Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế 2019;

- Nghị định 91/2022/NĐ-CP sửa đổi 1 số điều của Nghị định 126/2020/NĐ-CP

- Nghị định số 52/2013/NĐ-CP ngày 16/5/2013 của Chính phủ về thương mại điện tử;

- Thông tư 40/2021/TT-BTC hướng dẫn Nghị định 126/2020/NĐ-CP;

- Thông tư 100/2021/TT-BTC sửa đổi thông tư 40/2021/TT-BTC;

- Nghị định số 125/2020/NĐ-CP ngày ngày 19 tháng 10 năm 2020.

Một số khái niệm:

- Tại Điều 3 Nghị định số 52/2013/NĐ-CP ngày 16/5/2013 của Chính phủ về thương mại điện tử:

| “3. Hoạt động thương mại điện tử là việc tiến hành một phần hoặc toàn bộ quy trình của hoạt động thương mại bằng phương tiện điện tử có kết nối với mạng Internet, mạng viễn thông di động hoặc các mạng mở khác.

Website thương mại điện tử (dưới đây gọi tắt là website) là trang thông tin điện tử được thiết lập để phục vụ một phần hoặc toàn bộ quy trình của hoạt động mua bán hàng hóa hay cung ứng dịch vụ, từ trưng bày giới thiệu hàng hóa, dịch vụ đến giao kết hợp đồng, cung ứng dịch vụ, thanh toán và dịch vụ sau bán hàng. Sàn giao dịch thương mại điện tử là website thương mại điện tử cho phép các thương nhân, tổ chức, cá nhân không phải chủ sở hữu website có thể tiến hành một phần hoặc toàn bộ quy trình mua bán hàng hóa, dịch vụ trên đó. Sàn giao dịch thương mại điện tử trong Nghị định này không bao gồm các website giao dịch chứng khoán trực tuyến.” |

- Tại khoản 1 Điều 3 Luật Thương mại số 36/2005/QH11 giải thích từ ngữ:

| “Hoạt động thương mại là hoạt động nhằm mục đích sinh lợi, bao gồm mua bán hàng hoá, cung ứng dịch vụ, đầu tư, xúc tiến thương mại và các hoạt động nhằm mục đích sinh lợi khác.” |

2. Cá nhân kinh doanh trên Sàn Thương mại điện tử có phải nộp thuế không?

Các đơn vị bán hàng hóa, cung cấp dịch vụ trên các sàn TMĐT chủ yếu là các hộ kinh doanh (HKD), cá nhân kinh doanh (CNKD) thuộc đối tượng điều chỉnh của Thông tư 40/2021/TT-BTC hướng dẫn về thuế GTGT, thuế TNCN và quản lý thuế đối với HKD, CNKD.

Ngoài việc nộp lệ phí môn bài đối với hộ kinh doanh, cá nhân kinh doanh thì pháp luật về thuế GTGT, TNCN và hướng dẫn tại Điều 1, Điều 2 và Điều 4 Thông tư 40/2021/TT-BTC; khoản 2 Điều 1 Thông tư 100/2021/TT-BTC có quy định:

Thuế GTGT, thuế TNCN áp dụng đối với HKD, CNKD là cá nhân cư trú có hoạt động sản xuất, kinh doanh hàng hóa dịch vụ thuộc tất cả các lĩnh vực, ngành nghề SXKD theo quy định của pháp luật, bao gồm cả hoạt động thương mại điện tử (trong đó gồm cả trường hợp cá nhân có thu nhập từ sản phẩm, dịch vụ nội dung thông tin số theo quy định của pháp luật về thương mại điện tử).

Cụ thể, Điều 2 Thông tư 40/2021/TT-BTC quy định:

|

1. Hộ kinh doanh, cá nhân kinh doanh là cá nhân cư trú có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc tất cả các lĩnh vực, ngành nghề sản xuất, kinh doanh theo quy định của pháp luật, bao gồm cả một số trường hợp sau: a) Hành nghề độc lập trong những lĩnh vực, ngành nghề được cấp giấy phép hoặc chứng chỉ hành nghề theo quy định của pháp luật; b) Hoạt động đại lý bán đúng giá đối với đại lý xổ số, đại lý bảo hiểm, đại lý bán hàng đa cấp của cá nhân trực tiếp ký hợp đồng với doanh nghiệp xổ số, doanh nghiệp bảo hiểm, doanh nghiệp bán hàng đa cấp; c) Hợp tác kinh doanh với tổ chức; d) Sản xuất, kinh doanh nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thủy sản không đáp ứng điều kiện được miễn thuế theo quy định của pháp luật về thuế GTGT, thuế TNCN; đ) Hoạt động thương mại điện tử, bao gồm cả trường hợp cá nhân có thu nhập từ sản phẩm, dịch vụ nội dung thông tin số theo quy định của pháp luật về thương mại điện tử. 2. Hộ kinh doanh, cá nhân kinh doanh có hoạt động sản xuất, kinh doanh tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu trên lãnh thổ Việt Nam; 3. Cá nhân cho thuê tài sản; 4. Cá nhân chuyển nhượng tên miền internet quốc gia Việt Nam “.vn”; 5. Tổ chức hợp tác kinh doanh với cá nhân; 6. Tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân; 7. Doanh nghiệp xổ số, doanh nghiệp bảo hiểm, doanh nghiệp bán hàng đa cấp trả thu nhập cho cá nhân trực tiếp ký hợp đồng đại lý bán đúng giá đối với xổ số, bảo hiểm, bán hàng đa cấp; 8. Cơ quan thuế, cơ quan nhà nước, tổ chức, cá nhân khác có liên quan. |

Vậy, đối tượng nộp thuế GTGT và thuế TNCN theo quy định tại Thông tư 40/2021/TT-BTC là các hộ kinh doanh, cá nhân kinh doanh không phân biệt hình thức sản xuất kinh doanh là trực tiếp hay trực tuyến.

Lưu ý:

Các hộ và các cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống không phải nộp thuế GTGT và thuế TNCN.

Cá nhân có thể ủy quyền theo quy định của pháp luật dân sự cho chủ sở hữu Sàn giao dịch thương mại điện tử thực hiện việc khai thuế thay, nộp thuế thay cho cá nhân kinh doanh trên Sàn.

Đối với doanh nghiệp, hàng hóa dịch vụ bán ra trên sàn TMĐT cần được tập hợp kê khai đầy đủ, chính xác vào hoạt động bán hàng hóa dịch vụ của doanh nghiệp để xác định các nghĩa vụ thuế liên quan (GTGT, TNDN…) theo phương pháp tính thuế mà doanh nghiệp áp dụng.

3. Các khoản thuế phải nộp khi kinh doanh trên Sàn TMĐT

Lưu ý: quy định về thuế này áp dụng đối với cả hình thức sản xuất kinh doanh trực tiếp và trực tuyến. Ngoài các loại thuế được liệt kê, HKD, CNKD thực hiện các nghĩa vụ thuế khác nếu có theo quy định.

3.1. Thuế GTGT

Theo Điều 3, 4 và 11 Luật thuế GTGT, việc nộp thuế GTGT thực hiện như sau:

- Hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam là đối tượng chịu thuế giá trị gia tăng, trừ các đối tượng không chịu thuế GTGT theo quy định.

- Người nộp thuế GTGT là tổ chức, cá nhân sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT và và tổ chức, cá nhân nhập khẩu hàng hóa chịu thuế GTGT.

- Hộ, cá nhân kinh doanh tính thuế GTGT theo phương pháp tính trực tiếp trên giá trị gia tăng mà cụ thể là: Số thuế GTGT phải nộp bằng tỷ lệ % nhân với doanh thu.

3.2.Thuế TNCN

Theo Điều 2, 3 và 10 Luật thuế TNCN, việc nộp thuế TNCN thực hiện như sau:

- Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế.

- Thu nhập chịu thuế bao gồm Thu nhập từ kinh doanh, trong đó có Thu nhập từ hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ.

- Cá nhân kinh doanh nộp thuế thu nhập cá nhân theo tỷ lệ trên doanh thu đối với từng lĩnh vực, ngành nghề sản xuất, kinh doanh.

Cá nhân kinh doanh bán hàng hóa dịch vụ trên sàn TMĐT phải nộp thuế TNCN và nộp thêm thuế GTGT (nếu hàng hóa dịch vụ thuộc đối tượng chịu thuế GTGT).

Phương pháp tính: Doanh thu (X) tỷ lệ % (chi tiết theo Phụ lục I Thông tư 40/2021/TT-BTC).

Hoạt động kinh doanh TMĐT phổ biến hiện nay là mua hàng về để bán trên sàn TMĐT thì đối với cá nhân việc tính thuế số phải nộp sẽ áp dụng tỷ lệ:

- Tỷ lệ 1% tính thuế GTGT (nếu hàng hóa thuộc loại chịu thuế GTGT, không tính nếu là hàng hóa không chịu thuế GTGT)

- Tỷ lệ 0,5% tính thuế TNCN.

Tải về Thông tư 40/2021/TT-BTC tại đây

3.3. Thuế TTĐB

Trường hợp hộ, cá nhân kinh doanh là cơ sở sản xuất trực tiếp bán ra hàng hóa chịu thuế TTĐB, hoặc kinh doanh dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt thì phải nộp thuế TTĐB tùy thuộc từng loại HHDV (Ví dụ như sản xuất và bán hàng mã).

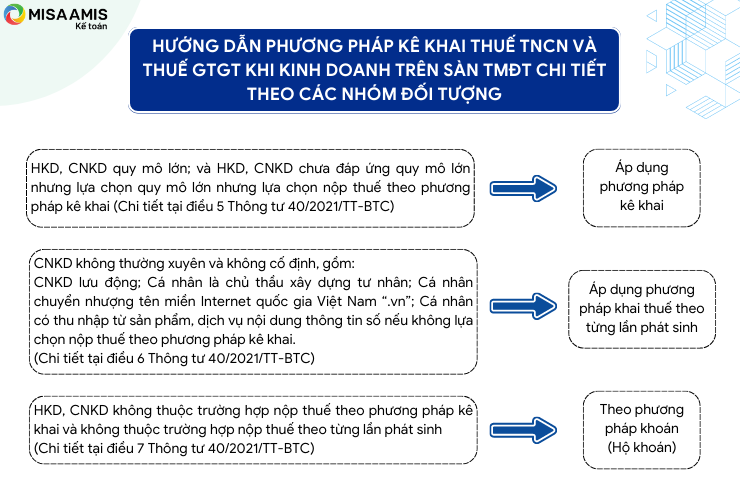

4. Phương pháp kê khai thuế TNCN và thuế GTGT khi khi kinh doanh trên sàn TMĐT

Hướng dẫn phương pháp kê khai thuế TNCN và Thuế GTGT khi kinh doanh trên sàn TMĐT chi tiết theo các nhóm đối tượng:

5. Xử phạt hành vi trốn thuế

Hành vi trốn thuế bao gồm:

+ Không nộp hồ sơ đăng ký thuế; không nộp hồ sơ khai thuế; nộp hồ sơ khai thuế sau 90 ngày kể từ ngày hết thời hạn nộp hồ sơ khai thuế hoặc ngày hết thời hạn gia hạn nộp hồ sơ khai thuế theo quy định của Luật Quản lý thuế.

+ Không ghi chép trong sổ kế toán các khoản thu liên quan đến việc xác định số tiền thuế phải nộp.

+ Không xuất hóa đơn khi bán hàng hóa, dịch vụ theo quy định của pháp luật hoặc ghi giá trị trên hóa đơn bán hàng thấp hơn giá trị thanh toán thực tế của hàng hóa, dịch vụ đã bán.

(Căn cứ Điều 143 Luật Quản lý thuế 2019).

Xử phạt hành vi trốn thuế:

Căn cứ Nghị định 125/2020/NĐ-CP quy định xử phạt hành chính về thuế và hóa đơn (nêu cụ thể là Mục I, Chương II; bảng phía dưới hiện tóm tắt mức phạt đối với 1 số hành vi vi phạm chính:

| STT | Loại tiền phạt và mức phạt | Hành vi |

| 1 | Phạt tiền từ 1-3 lần số thuế trốn | Người nộp thuế chi tiết theo Điều 17 Nghị định 125/2020 NĐ-CP với các hành vi vi phạm được nói đến bên trên tùy theo các hình thức tăng nặng, giảm nhẹ cụ thể được ghi rõ trong Nghị định. |

| 2 | Tiền phạt hành chính

Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng |

Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, quy định tại khoản 11 Điều 143 Luật Quản lý thuế |

| 3 | Tiền nộp chậm: 0,03%/ngày tính trên số tiền thuế chậm nộp | Đối với khoản tiền thuế nợ phát sinh từ ngày 01/7/2016 thì tiền chậm nộp được tính theo mức 0,03%/ngày tính trên số tiền thuế chậm nộp. |

6. Một số lưu ý

- Lưu ý về việc cung cấp thông tin người bán hàng TMĐT cho Cơ quan Thuế:

Thông tin về cá nhân, tổ chức kinh doanh trên sàn TMĐT, khoản 7 Điều 1 Nghị định 91/2022/NĐ-CP quy định:

| “8. Tổ chức được thành lập và hoạt động theo pháp luật Việt Nam là chủ sở hữu sàn thương mại điện tử có trách nhiệm cung cấp đầy đủ, chính xác và đúng hạn theo quy định cho cơ quan thuế thông tin của thương nhân, tổ chức, cá nhân có tiến hành một phần hoặc toàn bộ quy trình mua bán hàng hóa, dịch vụ trên sàn giao dịch thương mại điện tử bao gồm: tên người bán hàng, mã số thuế hoặc số định danh cá nhân hoặc chứng minh nhân dân hoặc căn cước công dân hoặc hộ chiếu, địa chỉ, số điện thoại liên lạc; doanh thu bán hàng thông qua chức năng đặt hàng trực tuyến của sàn.

Việc cung cấp thông tin được thực hiện định kỳ hàng quý chậm nhất vào ngày cuối cùng của tháng đầu quý sau, bằng phương thức điện tử, qua Cổng thông tin điện tử của Tổng cục Thuế theo định dạng dữ liệu do Tổng cục Thuế công bố.” |

Tuy nhiên, do khối lượng thông tin cung cấp lớn, trong khi cách thức cung cấp thông tin mới chỉ được thực hiện theo hình thức thủ công; các mẫu biểu yêu cầu cung cấp thông tin lại không thống nhất giữa các cơ quan thuế… dẫn đến tình trạng các sàn giao dịch TMĐT đang phải cung cấp thông tin theo yêu cầu khác nhau của từng cơ quan thuế.

- Để giải quyết những khó khăn trên đối với các sàn giao dịch TMĐT, Tổng cục Thuế đã chính thức vận hành Cổng thông tin TMĐT từ ngày 15-12-2022 để tiếp nhận thông tin từ các sàn giao dịch TMĐT.

- Việc cung cấp thông tin được thực hiện định kỳ hằng quý chậm nhất vào ngày cuối cùng của tháng đầu quý sau, bằng phương thức điện tử, qua Cổng Thông tin điện tử vào Tổng cục Thuế theo định dạng dữ liệu do Tổng cục Thuế công bố.

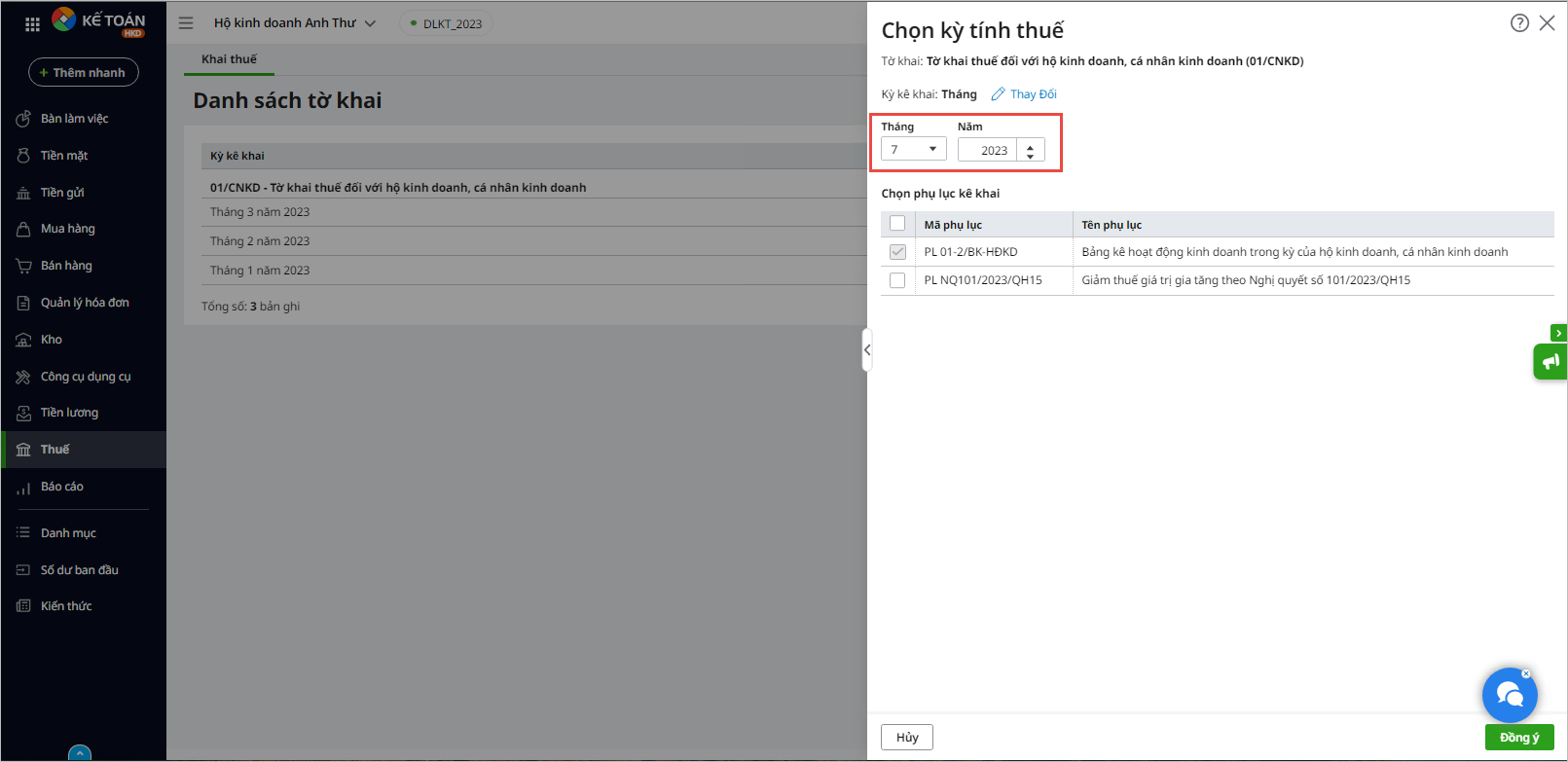

Trên đây là các nội dung tổng hợp hướng dẫn về xác định thuế đối với cá nhân cư trú bán hàng hóa dịch vụ trên các sàn thương mại điện tử. MISA AMIS hy vọng bài viết giúp ích cho các bạn trong việc xác định và hoàn thành nghĩa vụ thuế của mình. Việc kê khai thuế đúng và đủ đồng thời nộp hồ sơ khai thuế cũng như nộp thuế kịp thời là nghĩa vụ của các cá nhân kinh doanh trên sàn TMĐT nói riêng và các đơn vị kinh doanh trên cả nước nói chung. Hiểu được những khó khăn mà cá nhân kinh doanh trên sàn TMĐT gặp phải khi thực hiện kê khai thuế, MISA phát triển phần mềm kế toán online MISA AMIS với hai bản dành riêng cho doanh nghiệp và dành riêng cho hộ kinh doanh với tính năng về thuế thông minh, tiện ích:

- Đáp ứng đầy đủ nghiệp vụ thuế

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Dễ dàng xuất tờ khai thuế dưới dạng XML để hỗ trợ hoạt động kê khai thuế

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/