Mặc dù là mặt hàng thiết yếu phục vụ đời sống hàng ngày của con người song việc sử dụng xăng dầu gây tác động ô nhiễm môi trường không hề nhỏ. Do đó mặt hàng này sản xuất hoặc nhập khẩu để tiêu dùng nội địa sẽ bị đánh thuế bảo vệ môi trường (BVMT) với tỷ trọng thuế BVMT trên cơ cấu giá xăng dầu bán ra khá cao. Hãy cùng MISA AMIS tìm hiểu về thuế BVMT trong hoạt động kinh doanh xăng dầu ngay sau đây nhé!

Căn cứ pháp lý:

– Luật thuế BVMT số 57/2010/QH12 ngày 15/11/2010

– Nghị định số 67/2011/NĐ-CP ngày 8/8/2011 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế BVMT

– Thông tư Số: 32/VBHN-BTC ngày 17/6/2019 của Bộ Tài chính hướng dẫn thi hành nghị định số 67/2011/NĐ-CP ngày 8/8/2011 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế BVMT

– Thông tư 200/2014/TT-BTC hướng dẫn chế độ kế toán doanh nghiệp

>>> Các bài viết khác về lĩnh vực xăng dầu có thể bạn quan tâm:

1. Một số điều cần biết về thuế BVMT trong lĩnh vực kinh doanh xăng dầu

Thuế BVMT là khoản thu của ngân sách nhà nước để điều tiết các hoạt động tiêu dùng có ảnh hưởng tới môi trường và kiểm soát ô nhiễm môi trường.

Thuế BVMT là loại thuế gián thu, đánh vào các sản phẩm, hàng hóa (sau đây gọi chung là hàng hóa) khi việc sử dụng các hàng hóa này gây tác động xấu đến môi trường. Về bản chất, người tiêu dùng nội địa phải chịu khoản thuế này thông qua việc trả tiền mua hàng hóa đã bao gồm thuế BVMT phải nộp, và người nộp thuế BVMT vào ngân sách nhà nước là thương nhân đầu mối sản xuất, nhập khẩu các mặt hàng xăng dầu thuộc đối tượng chịu thuế BVMT (Trường hợp ủy thác nhập khẩu xăng dầu thì người nhận ủy thác nhập khẩu là người nộp thuế).

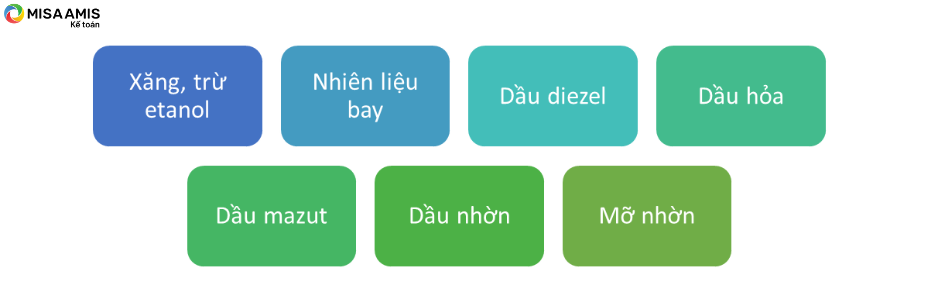

1.1 Các loại xăng dầu chịu thuế BVMT

Xăng, dầu, mỡ nhờn bao gồm:

Trong đó:

- Xăng, dầu, mỡ nhờn gốc hóa thạch được xuất bán tại Việt Nam, không bao gồm phế phẩm sinh học như etanol, dầu thực phẩm, mỡ động vật

- Đối với loại nhiên liệu sinh học và xăng dầu gốc hóa thạch thì chỉ tính thu thuế BVMT đối với phần xăng dầu gốc hóa thạch

(Khoản 1, điều 1, Thông tư 32/VBHN-BTC ngày 17/6/2019)

1.2 Phương pháp tính thuế BVMT

Thuế BVMT phải nộp = Số lượng đơn vị hàng hóa tính thuế x Mức thuế tuyệt đối trên một đơn vị hàng hóa

1.3 Căn cứ tính thuế BVMT

Căn cứ tính thuế BVMT là số lượng hàng hóa tính thuế và mức thuế tuyệt đối.

1.3.1 Số lượng hàng hóa tính thuế

- Đối với xăng dầu sản xuất trong nước: Số lượng hàng hóa tính thuế là số lượng hàng hóa sản xuất bán ra, trao đổi, tiêu dùng nội bộ, tặng cho, khuyến mại, quảng cáo.

- Đối với xăng dầu nhập khẩu: Do thời điểm tính thuế BVMT đối với xăng dầu nhập khẩu là thời điểm doanh nghiệp đầu mối bán ra nên số lượng hàng hóa tính thuế là số lượng xăng dầu mà doanh nghiệp đầu mối bán ra

- Đối với hàng hoá là nhiên liệu hỗn hợp chứa xăng, dầu, mỡ nhờn gốc hoá thạch và nhiên liệu sinh học thì cần quy đổi để xác định số lượng xăng, dầu, mỡ nhờn gốc hoá thạch tính thuế:

|

Số lượng xăng, dầu, mỡ nhờn gốc hoá thạch tính thuế |

= | Số lượng nhiên liệu hỗn hợp nhập khẩu, sản xuất bán ra, tiêu dùng, trao đổi, tặng cho | x |

Tỷ lệ phần trăm (%) xăng, dầu, mỡ nhờn gốc hoá thạch có trong nhiên liệu hỗn hợp |

Trong đó, tỷ lệ (%) xăng, dầu, mỡ nhờn gốc hóa thạch căn cứ vào tiêu chuẩn kỹ thuật chế biến nhiên liệu hỗn hợp được cơ quan có thẩm quyền phê duyệt.

1.3.2 Mức thuế tuyệt đối

| Hàng hóa | Đơn vị tính |

Mức thuế (đồng/đơn vị hàng hóa) |

|||

| Kể từ ngày 01/9/2019

(Nghị quyết số 579/2018/UBTVQH14 ngày 26/9/2018) |

Trong đó, một số loại HH áp dụng mức thuế giảm tại các thời điểm sau: | ||||

| Từ ngày 01/8/2020 đến hết 31/12/2020

(Nghị quyết số 979/2020/UBTVQH14 ngày 27/7/2020) |

Từ ngày 01/4/2022 đến hết 10/7/2022

(Nghị quyết số 18/2022/UBTVQH15 ngày 23/3/2022) |

Từ ngày 11/7/2022 đến hết 31/12/2022

(Nghị quyết số 20/2022/UBTVQH15 ngày 06/7/2022) |

|||

|

Xăng, dầu, mỡ nhờn |

|||||

| Xăng, trừ etanol | lít | 4.000 | 2.100 | 2.000 | 1.000 |

| Nhiên liệu bay | lít | 3.000 | 1.000 | ||

| Dầu diesel | lít | 2.000 | 1.000 | 500 | |

| Dầu hỏa | lít | 1.000 | 300 | 300 | |

| Dầu mazut | lít | 2.000 | 1.000 | 300 | |

| Dầu nhờn | lít | 2.000 | 1.000 | 300 | |

| Mỡ nhờn | kg | 2.000 | 1.000 | 300 | |

1.4 Thời điểm tính thuế BVMT

Thời điểm tính thuế BVMT theo quy định tại điều 6, Thông tư 32/VBHN-BTC ngày 17/6/2019:

“1. Đối với hàng hóa sản xuất bán ra, trao đổi, tặng cho, khuyến mại, quảng cáo, thời điểm tính thuế là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa.

- Đối với hàng hóa sản xuất đưa vào tiêu dùng nội bộ, thời điểm tính thuế là thời điểm đưa hàng hóa vào sử dụng.

- Đối với hàng hóa nhập khẩu, thời điểm tính thuế là thời điểm đăng ký tờ khai hải quan, trừ xăng dầu nhập khẩu để bán quy định tại khoản 4 điều này.

- Đối với xăng, dầu sản xuất hoặc nhập khẩu để bán, thời điểm tính thuế là thời điểm doanh nghiệp đầu mối kinh doanh xăng, dầu bán ra. “

Như vậy có thể hiểu thời điểm tính thuế BVMT đối với xăng dầu như sau:

|

Trường hợp |

Thời điểm tính thuế BVMT |

| sản xuất hoặc nhập khẩu để bán | tại thời điểm bán ra |

| dùng xăng dầu trao đổi, tặng cho, khuyến mãi, quảng cáo | khi chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa |

| tiêu dùng nội bộ | khi đưa xăng dầu vào sử dụng |

>> Xem thêm: Thời hạn khai thuế, nộp thuế của từng sắc thuế mọi doanh nghiệp cần tuân thủ

1.5 Kê khai, nộp thuế BVMT

1.5.1 Quy định về kê khai, nộp thuế

Thương nhân đầu mối trực tiếp nhập khẩu, sản xuất, pha chế xăng dầu nộp hồ sơ khai thuế đến cơ quan thuế quản lý trực tiếp đối với lượng xăng dầu do các thương nhân đầu mối trực tiếp xuất, bán bao gồm cả lượng hàng dùng cho các mục đích:

- Xuất để tiêu dùng nội bộ,

- Xuất để trao đổi sản phẩm hàng hoá khác,

- Xuất trả hàng nhập khẩu ủy thác,

- Bán cho tổ chức, cá nhân khác không phải là các đơn vị phụ thuộc, công ty con theo quy định tại Luật Doanh nghiệp của thương nhân đầu mối;

(trừ lượng xăng dầu xuất bán và nhập khẩu ủy thác cho thương nhân đầu mối khác.)

Các công ty con theo quy định tại Luật Doanh nghiệp của thương nhân đầu mối hoặc các đơn vị phụ thuộc của các công ty con, các đơn vị phụ thuộc của thương nhân đầu mối nộp hồ sơ khai thuế đến cơ quan thuế quản lý trực tiếp đối với lượng xăng dầu xuất, bán cho tổ chức, cá nhân khác không phải là công ty con theo quy định tại Luật Doanh nghiệp của thương nhân đầu mối và đơn vị phụ thuộc của công ty con.

Thương nhân đầu mối hoặc công ty con theo quy định tại Luật Doanh nghiệp của thương nhân đầu mối có đơn vị phụ thuộc kinh doanh tại địa phương khác tỉnh, thành phố trực thuộc trung ương với nơi thương nhân đầu mối, công ty con của thương nhân đầu mối đóng trụ sở mà đơn vị phụ thuộc không hạch toán kế toán để khai riêng được thuế BVMT thì thương nhân đầu mối, công ty con của thương nhân đầu mối thực hiện khai thuế BVMT đến cơ quan thuế quản lý trực tiếp; tính thuế, phân bổ nghĩa vụ thuế phải nộp cho từng địa phương nơi có đơn vị phụ thuộc đóng trụ sở theo quy định của Bộ trưởng Bộ Tài chính.

(Điểm a Khoản 4 Điều 11 Nghị định 126/2020/NĐ-CP ngày 19/10/2020)

Trường hợp xăng, dầu, mỡ nhờn nhập khẩu về sử dụng cho mục đích khác không phải để bán; dầu nhờn, mỡ nhờn được đóng gói riêng khi nhập khẩu kèm với vật tư, phụ tùng cho máy bay hoặc kèm với máy móc, thiết bị thì người nộp thuế kê khai, nộp thuế BVMT với cơ quan hải quan.

Xăng dầu được xuất, bán ra theo sản lượng ghi trên hóa đơn, chứng từ xuất, bán thì người nộp thuế phải kê khai, nộp thuế BVMT theo sản lượng ghi trên hóa đơn, chứng từ xuất, bán đó.

(Điểm 2.2, Khoản 2, Điều 7, Thông tư 32/VBHN-BTC ngày 17/6/2019)

1.5.2 Hồ sơ khai thuế BVMT

Hồ sơ khai thuế theo tháng đối với thuế BVMT bao gồm:

|

01/TBVMT |

Tờ khai thuế BVMT |

| 01-2/TBVMT |

Phụ lục bảng phân bổ số thuế BVMT phải nộp cho các địa phương nơi được hưởng nguồn thu đối với xăng dầu |

(Điểm c Khoản 1 Điều 8 Nghị định 126/2020/NĐ-CP ngày 19/10/2020)

1.5.3 Thời hạn nộp tờ khai, nộp thuế BVMT và phân bổ số thuế phải nộp

Thuế BVMT là loại thuế kê khai theo tháng; đối với xăng dầu nhập khẩu khai theo lần phát sinh.

Hồ sơ khai thuế tháng nộp chậm nhất là ngày thứ hai mươi của tháng tiếp theo tháng phát sinh nghĩa vụ thuế; thời hạn khai theo từng lần phát sinh chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

Phân bổ số thuế BVMT phải nộp đối với trường hợp đơn vị mẹ tính thuế, phân bổ nghĩa vụ thuế phải nộp cho từng địa phương nơi có đơn vị phụ thuộc đóng trụ sở như sau:

Số thuế BVMT phải nộp cho từng tỉnh nơi có đơn vị phụ thuộc bằng tổng số thuế BVMT phải nộp phân bổ cho từng tỉnh của các mặt hàng xăng dầu.

Trong đó, số thuế BVMT phải nộp phân bổ cho từng tỉnh theo từng mặt hàng xăng dầu được xác định như sau:

| Số thuế BVMT phải nộp phân bổ cho từng tỉnh theo từng mặt hàng xăng dầu | = | Số thuế BVMT phải nộp của từng mặt hàng xăng dầu trên tờ khai thuế | x | Sản lượng của từng mặt hàng xăng dầu do đơn vị phụ thuộc bán ra thuộc đối tượng phải kê khai, tính thuế BVMT trên |

| Tổng sản lượng của từng mặt hàng xăng dầu bán ra thuộc đối tượng phải kê khai, tính thuế BVMT của người nộp thuế |

Thời hạn nộp thuế BVMT chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp cơ quan thuế tính thuế, thời hạn nộp thuế là thời hạn ghi trên thông báo của cơ quan thuế.

>> Có thể bạn quan tâm: Nghị định số 91/2022/NĐ-CP ngày 30/10/2022: Sửa đổi quy định về tạm nộp thuế TNDN, khai thuế TNCN và một số vấn đề khác

1.6 Hoàn thuế BVMT đối với xăng dầu

Tại mục 2, điều 8, Thông tư 32/VBHN-BTC ngày 17/6/2019 quy định: Người nộp thuế BVMT cho mặt hàng xăng dầu sẽ được hoàn lại thuế BVMT trong 2 trường hợp:

- Xăng, dầu bán cho phương tiện vận tải của hãng nước ngoài trên tuyến đường qua cảng Việt Nam

- Xăng, dầu bán cho phương tiện vận tải của Việt Nam trên tuyến đường vận tải quốc tế theo quy định của pháp luật.

2. Phương pháp kế toán một số nghiệp vụ kinh tế phát sinh liên quan đến thuế BVMT trong kinh doanh xăng dầu

Hạch toán thuế BVMT đối với doanh nghiệp sản xuất khi bán xăng dầu

- Trong trường hợp doanh nghiệp xác định ngay được số thuế BVMT phải nộp tại thời điểm phát sinh giao dịch:

Nợ TK 111,112,131: Tổng giá thanh toán

Có TK 511 – Doanh thu bán hàng không bao gồm thuế BVMT, thuế GTGT

Có TK 3331 – Thuế GTGT phải nộp

Có TK 33381 – Thuế BVMT phải nộp

- Trong trường hợp doanh nghiệp không xác định ngay số thuế BVMT phải nộp tại thời điểm phát sinh giao dịch, doanh thu ghi nhận bao gồm cả thuế BVMT.

Nợ TK 111,112,131 – Tổng giá thanh toán

Có TK 511 – Doanh thu bao gồm thuế BVMT

Có TK 3331 – Thuế GTGT phải nộp

- Định kỳ xác định số thuế môi trường phải nộp, kế toán ghi giảm doanh thu theo bút toán:

Nợ TK 511: Doanh thu bao gồm thuế BVMT

Có TK 33381: (Thuế BVMT phải nộp = Số lượng xăng dầu xuất bán trong kỳ x Mức thuế tuyệt đối)

Hạch toán thuế BVMT khi nhập khẩu xăng dầu

Khi doanh nghiệp tiến hành nhập khẩu xăng dầu, căn cứ vào hoá đơn mua hàng nhập khẩu và thông báo nộp thuế về số thuế BVMT phải nộp, kế toán xác định số thuế BVMT phải nộp của hàng nhập khẩu, hạch toán:

Nợ các TK 152, 156, 211, 611, …: Số thuế BVMT phải nộp

Có TK 33381: Số thuế BVMT phải nộp.

Hạch toán thuế BVMT khi nhận nhập khẩu ủy thác.

- Doanh nghiệp là bên nhận nhập khẩu ủy thác. Khi phải nộp thuế BVMT hộ bên giao nhập khẩu ủy thác, kế toán xác định số thuế BVMT phải nộp, hạch toán:

Nợ TK 138: Số thuế BVMT nộp hộ bên giao ủy thác

Có TK 33381: Số thuế BVMT nộp hộ bên giao ủy thác.

- Doanh nghiệp nộp hộ tiền thuế BVMT vào Ngân sách Nhà nước, kế toán hạch toán:

Nợ TK 33381: Số thuế BVMT nộp hộ bên giao ủy thác.

Có các TK 111, 112, …: Số thuế BVMT nộp hộ bên giao ủy thác.

Hạch toán thuế BVMT khi xuất xăng dầu để tiêu dùng nội bộ, cho, biếu, tặng, khuyến mại, quảng cáo không thu tiền.

Khi tiêu dùng nội bộ, cho, biếu, tặng, khuyến mại, quảng cáo không thu tiền, kế toán ghi:

Nợ TK 642: Chi phí quản lý doanh nghiệp

Có các TK 152, 154, 155: Trị giá sản phẩm, hàng hóa, dịch vụ

Có TK 33381: Số thuế BVMT phải nộp

Nộp thuế BVMT vào ngân sách nhà nước

Khi nộp thuế vào ngân sách nhà nước, kế toán ghi:

Nợ TK 33381 – Số thuế nộp vào ngân sách nhà nước

Có TK 111,112 – Số thuế nộp vào ngân sách nhà nước

Hạch toán thuế BVMT khi được giảm, được hoàn đối với số thuế đã nộp

Khi nhận được thông báo của cơ quan có thẩm quyền về số thuế BVMT được giảm, được hoàn, kế toán ghi:

Nợ TK 33381 – Số thuế được giảm, được hoàn

Có TK 711 – Thu nhập khác.

3. Ví dụ hạch toán thuế BVMT tại công ty kinh doanh xăng dầu

Tình hình kinh doanh của Tập đoàn xăng dầu Việt Nam (công ty xăng dầu đầu mối) như sau:

Tháng 6/2022:

- Bán ra 45.000 lít dầu Diezel cho thị trường tiêu dùng trong nước, bán 1.000 lít dầu diezel cho phương tiện vận tải của hãng nước ngoài trên tuyến đường qua cảng Việt Nam. Doanh thu đã bao gồm thuế BVMT, chưa bao gồm thuế GTGT là 1.012.000.000 đồng.

- Xuất 2.000 lít xăng để tiêu dùng nội bộ; đơn giá xuất kho chưa bao gồm thuế BVMT là 16.000đ/lít

Tháng 9/2022: Công ty được hoàn thuế BVMT cho số lượng xăng dầu đã xuất bán cho phương tiện vận tải của hãng nước ngoài trên tuyến đường qua cảng Việt Nam.

Xác định số thuế BVMT phải nộp trong tháng:

Thuế BVMT dầu Diezel bán ra phải nộp trong tháng 6/2022:

46.000 lít x 1.000 đ/lít = 46.000.000 đồng

Thuế BVMT xăng phải nộp trong tháng 6/2022:

2.000 lít x 2.000 đ/lít = 4.000.000 đồng

Tổng thuế BVMT phải nộp trong tháng 6: 46.000.000 + 4.000.000 = 50.000.000 đồng

Hạch toán các nghiệp vụ kinh tế phát sinh:

- Khi bán hàng căn cứ vào hóa đơn GTGT, ghi nhận doanh thu:

- Trường hợp chưa xác định số thuế BVMT tại thời điểm phát sinh giao dịch:

Nợ TK 111,112,131: 1.113.200.000

Có TK 511: 1.012.000.000

Có TK 3331: 101.200.000

Định kỳ tính ra số thuế BVMT phải nộp của hàng hóa đã bán trong tháng 6:

Nợ TK 511: 46.000.000

Có TK 33381: 46.000.000

-

- Trường hợp xác định số thuế BVMT phải nộp tại thời điểm phát sinh giao dịch:

Nợ TK 111,112,131: 1.113.200.000

Có TK 3331: 101.200.000

Có TK 33381: 46.000.000

Có TK 511: 1.012.000.000 – 46.000.000 = 966.000.000

- Xuất xăng dầu tiêu dùng nội bộ:

Nợ TK 641, 642: 40.000.000

Có TK 156: 2.000 lít x 16.000 đ/lít = 32.000.000

Có TK 33381: 4.000.000

- Nộp thuế BVMT:

Nợ TK 33381: 46.000.000 + 4.000.000 = 50.000.000

Có TK 111,112: 50.000.000

- Nhận quyết định hoàn thuế BVMT của cơ quan thuế:

Nợ TK 33381: 4.000.000

Có TK 711: 4.000.000

Trên đây là các nội dung cần biết về thuế BVMT cũng như cách thức hạch toán kế toán các nghiệp vụ kinh tế phát sinh liên quan đến thuế BVMT trong hoạt động kinh doanh xăng dầu. Mời bạn đọc tiếp tục tìm hiểu những nội dung kiến thức kế toán, tài chính, thuế hữu ích khác tại MISA AMIS.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký tại đây:

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

Tổng hợp: Chu Thị Tuyết Trinh

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/