Định khoản kế toán là quá trình ghi nhận và phân loại các giao dịch tài chính của doanh nghiệp vào các tài khoản kế toán. Đây là một bước quan trọng trong việc đảm bảo tính chính xác và minh bạch của hệ thống sổ sách kế toán. Trong bài viết này, MISA AMIS sẽ tổng hợp và giới thiệu với các bạn những kiến thức liên quan đến vấn đề này.

1. Định khoản kế toán là gì?

Định khoản kế toán là quá trình ghi nhận các nghiệp vụ kế toán vào sổ sách thông qua các tài khoản kế toán phù hợp, bao gồm việc phân tích nghiệp vụ và áp dụng nguyên tắc ghi Nợ, ghi Có để phản ánh đúng giá trị giao dịch.

ĐKKT có hai loại:

- Định khoản đơn giản: liên quan đến 02 tài khoản.

- Định khoản phức tạp: liên quan đến 03 tài khoản trở lên.

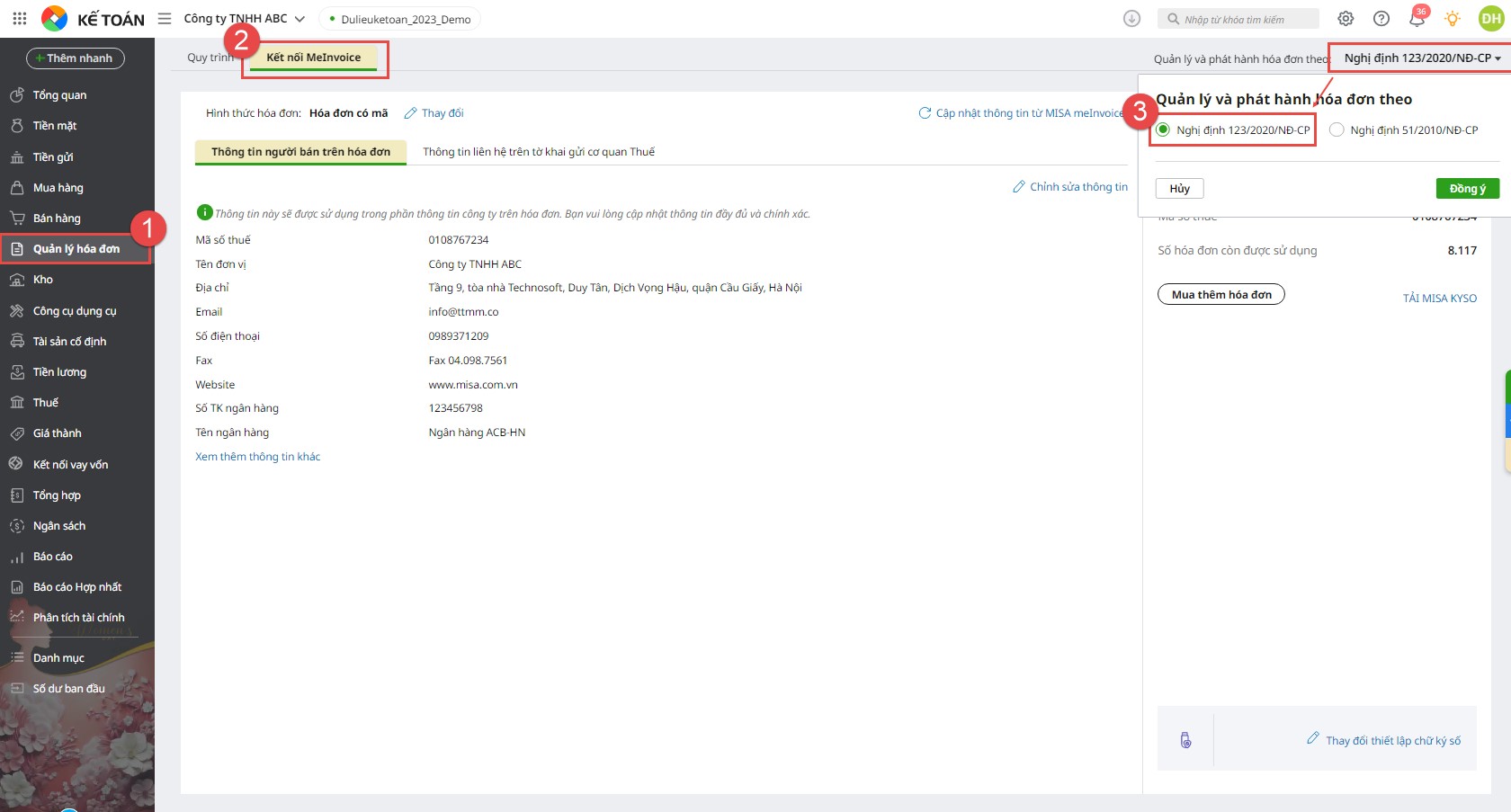

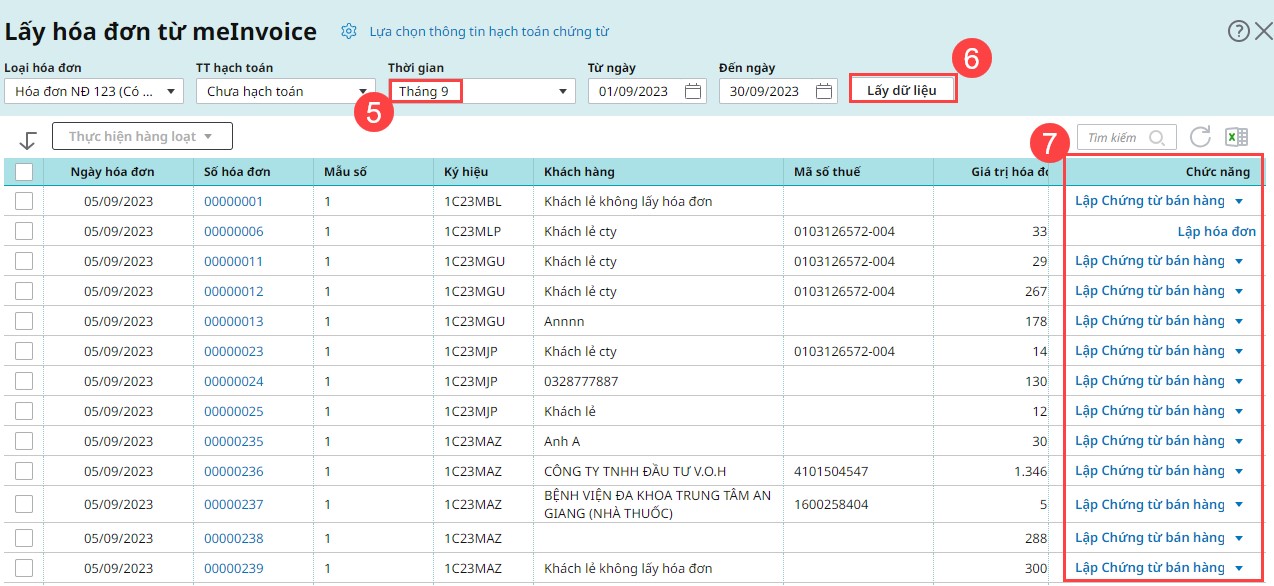

Trước đây, kế toán thực hiện công việc này thủ công, nhưng ngày nay, nhờ phần mềm kế toán, quá trình này được tự động hóa. Ví dụ, phần mềm kế toán online MISA AMIS có thể tự động hạch toán các nghiệp vụ khi nhập liệu từ hóa đơn.

====> Đọc thêm: Cách kiểm tra sổ sách kế toán và hướng dẫn xử lý một số sai lệch cơ bản

2. Các nguyên tắc định khoản kế toán

Trong kế toán, việc định khoản đóng vai trò quan trọng trong việc ghi nhận và phản ánh chính xác các giao dịch kinh tế phát sinh. Để đảm bảo tính minh bạch và đúng đắn, quy trình định khoản kế toán cần tuân thủ các nguyên tắc cơ bản, tránh nhầm lẫn và sai sót.

– Trước tiên, cần xác định tài khoản ghi Nợ trước, sau đó mới đến tài khoản ghi Có.

– Trong mỗi bút toán, tổng số tiền ghi bên Nợ phải luôn bằng tổng số tiền ghi bên Có.

– Một bút toán phức tạp có thể chia nhỏ thành nhiều bút toán đơn, nhưng không được phép gộp nhiều bút toán đơn thành bút toán phức tạp.

– Bút toán đơn là loại bút toán chỉ liên quan đến hai tài khoản, trong đó một tài khoản ghi Nợ và một tài khoản ghi Có.

– Bút toán phức tạp bao gồm từ ba tài khoản trở lên, với các trường hợp phổ biến như:

- Một tài khoản ghi Nợ đối ứng với nhiều tài khoản ghi Có.

- Một tài khoản ghi Có đối ứng với nhiều tài khoản ghi Nợ.

- Nhiều tài khoản ghi Nợ đồng thời đối ứng với nhiều tài khoản ghi Có.

3. Nguyên tắc sử dụng tài khoản kế toán

Theo khoản 2 Điều 5 Thông tư 24/2024/TT-BTC, việc phân loại và nguyên tắc sử dụng hệ thống tài khoản kế toán trong việc định khoản kế toán được quy định như sau:

a) Tài khoản trong bảng gồm tài khoản từ loại 1 đến loại 9, được hạch toán kép (hạch toán bút toán đối ứng giữa các tài khoản). Tài khoản trong bảng phản ánh tình hình tài sản, nguồn vốn, doanh thu, chi phí, xác định kết quả hoạt động của đơn vị trong kỳ kế toán, làm cơ sở để lập báo cáo tài chính.

b) Tài khoản ngoài bảng gồm tài khoản loại 0, được hạch toán đơn (không hạch toán bút toán đối ứng giữa các tài khoản). Trong đó, các tài khoản ngoài bảng 005, 006, 007, 008, 009, 010, 011, 012, 013 áp dụng cho các đơn vị để phản ánh việc nhận và sử dụng kinh phí mà cuối năm đơn vị phải quyết toán số đã sử dụng chi tiết theo mục lục ngân sách nhà nước, làm cơ sở để lập báo cáo quyết toán. Cụ thể như sau:

– Đối với các tài khoản ngoài bảng liên quan đến quyết toán kinh phí ngân sách nhà nước (tài khoản 005, 006, 007, 008, 009, 010, 011) phải được hạch toán chi tiết theo mục lục ngân sách nhà nước, theo niên độ ngân sách và theo các yêu cầu quản lý khác về quyết toán kinh phí ngân sách nhà nước theo quy định của pháp luật về ngân sách nhà nước.

– Đối với các tài khoản ngoài bảng liên quan đến quyết toán kinh phí từ tiền thu phí được khấu trừ, để lại và kinh phí từ hoạt động nghiệp vụ mà cơ quan có thẩm quyền có quy định phải quyết toán số đã sử dụng theo mục lục ngân sách nhà nước (tài khoản 012, 013) đơn vị phải hạch toán chi tiết theo mục lục ngân sách nhà nước, theo các yêu cầu quản lý khác về quyết toán các nguồn kinh phí này.

c) Trường hợp một nghiệp vụ kinh tế, tài chính phát sinh liên quan đến tiếp nhận, sử dụng kinh phí từ ngân sách nhà nước trong nước; kinh phí từ tiền thu phí được khấu trừ, để lại và kinh phí từ hoạt động nghiệp vụ có quy định phải quyết toán số đã sử dụng theo mục lục ngân sách nhà nước, thì kế toán vừa phải hạch toán kế toán theo các tài khoản trong bảng, đồng thời hạch toán các tài khoản ngoài bảng, chi tiết theo mục lục ngân sách nhà nước và niên độ phù hợp.

d) Trường hợp một nghiệp vụ kinh tế, tài chính phát sinh liên quan đến tiếp nhận và sử dụng kinh phí viện trợ nước ngoài, kinh phí từ nguồn vay nợ nước ngoài theo dự án, thì đơn vị phải thực hiện ghi thu, ghi chi với ngân sách nhà nước theo quy định hiện hành. Sau khi thực hiện ghi thu, ghi chi với ngân sách nhà nước, kế toán phải hạch toán vào tài khoản ngoài bảng để lập báo cáo quyết toán theo quy định tại Thông tư này.

4. Hướng dẫn các bước định khoản kế toán

Định khoản kế toán là một kỹ năng quan trọng giúp ghi nhận và theo dõi chính xác các giao dịch tài chính. Việc nắm vững các bước định khoản sẽ giúp kế toán viên xử lý số liệu một cách khoa học, đảm bảo tính chính xác và minh bạch trong công tác kế toán.

4.1. Các bước định khoản kế toán

Quy trình định khoản kế toán gồm các bước giúp ghi nhận giao dịch của doanh nghiệp một cách chính xác và nhất quán. Các bước trong quy trình định khoản bao gồm:

Bước 1: Xác định các đối tượng kế toán

Trước khi định khoản, cần xác định các đối tượng liên quan đến giao dịch như tài sản, nợ phải trả, vốn chủ sở hữu, doanh thu và chi phí.

Kiểm tra kỹ chứng từ để không bỏ sót thông tin quan trọng.

Bước 2: Chọn tài khoản kế toán phù hợp

Mỗi đối tượng kế toán sẽ tương ứng với một tài khoản. Việc nắm vững hệ thống tài khoản giúp chọn lựa đúng tài khoản để ghi nhận giao dịch.

Bước 3: Đánh giá xu hướng biến động

Xác định sự biến động của các đối tượng kế toán, như giá trị tăng hay giảm, để thực hiện định khoản chính xác.

Bước 4: Xác định tài khoản Nợ và Có

Dựa trên sơ đồ chữ T, xác định tài khoản ghi Nợ và Có để đảm bảo các bút toán được ghi đầy đủ và đúng.

Bước 5: Xác định số tiền ghi cho từng tài khoản

Thực hiện ghi số tiền vào tài khoản tương ứng, đảm bảo tổng số tiền ghi Nợ và Có phải bằng nhau để tránh sai sót.

4.2. Ví dụ minh họa cách định khoản

Để hiểu thêm về định khoản kế toán, chúng ta có ví dụ sau:

- Hoạt động: Thu tiền mặt 50,000,000 đồng từ khách hàng.

- Nghiệp vụ kinh tế phát sinh: Thu tiền mặt 50,000,000 đồng từ khách hàng.

Bước 1: Xác định đối tượng kế toán

- Tiền mặt.

- Phải thu khách hàng.

Bước 2: Xác định tài khoản kế toán phù hợp

Dựa theo chương II và Phụ lục I Thông tư 200/2014/TT-BTC xác định như sau:

- Tài khoản Tiền mặt – TK 111

- Tài khoản Phải thu khách hàng – TK 131

Bước 3: Xác định hướng biến động (tăng, giảm) của các tài khoản

- TK 111 tăng 50,000,000 đồng.

- TK 131 giảm 50,000,000 đồng.

Bước 4 và 5: Xác định tài khoản Nợ và Có, định khoản với số tiền tương ứng

Nợ TK 111: 50,000,000 đồng.

Có TK 131: 50,000,000 đồng.

5. Tổng hợp các bút toán định khoản kế toán cơ bản tại doanh nghiệp

Thông tin kế toán là nội dung quan trọng tại các doanh nghiệp. Vì vậy, điều quan trọng đối với bộ phận kế toán là đảm bảo ghi nhận đúng và đủ thông tin kế toán và định khoản đúng là một yếu tố góp phần đảm bảo điều này. Các nghiệp vụ phát sinh tại doanh nghiệp rất đa dạng và mỗi nghiệp vụ đều được ghi nhận bằng cách định khoản tài khoản. Hãy cùng tìm hiểu kỹ các bút toán định khoản kế toán cơ bản tại doanh nghiệp:

5.1 Định khoản kế toán ghi nhận nghiệp vụ kế toán mua hàng

- Mua hàng hóa:

– Mua hàng về nhập kho:

+ Phiếu nhập mua hàng trong nước

Nợ TK 156, 152, 153,… Giá trị mua chưa bao gồm thuế GTGT

Nợ TK 1331: Thuế GTGT đầu vào

Có TK 111, 112, 331: Tổng giá trị thanh toán theo hóa đơn

+ Phiếu nhập khẩu (Tờ khai hải quan, biên bản giám định)

Ghi nhận giá trị hàng hoá:

Nợ TK 152,156,… Giá trị hàng hóa nhập khẩu chưa bao gồm các khoản thuế

Có TK 331,112: Tổng giá trị tiền hàng

Ghi nhận các khoản thuế nhập khẩu, thuế tiêu thụ đặc biệt,…:

Nợ TK 156 : Tổng tiền các loại thuế ( không bao gồm thuế GTGT)

Có TK 3333: Thuế nhập khẩu.

Có TK 3332: Thuế tiêu thụ đặc biệt

Có TK 333.. : Thuế khác ( nếu có)

Ghi nhận khi nộp thuế GTGT hàng nhập khẩu và các loại thuế khác:

Nợ TK 33312: Thuế GTGT hàng nhập khẩu

Nợ TK 3333: Thuế nhập khẩu (nếu có)

Nợ TK 3332: Thuế tiêu thụ đặc biệt

Nợ TK 33381: Thuế bảo vệ môi trường

Có TK 111,112: Tổng Tiền thuế phải nộp

Ghi nhận khấu trừ thuế GTGT:

Nợ TK 1331: Thuế GTGT được khấu trừ

Có TK 33312: Thuế GTGT hàng nhập khẩu.

====> Đọc thêm: Tổng hợp từ A – Z quy định về khấu trừ thuế giá trị gia tăng

- Mua hàng về không nhập kho:

Nợ TK 642, 642, 242, 211,..: Giá trị chưa bao gồm thuế GTGT

Nợ TK 1331: Thuế GTGT đầu mua vào…

Có TK 111,112,331: Tổng giá trị thanh toán

- Chi phí mua hàng hóa, dịch vụ: Căn cứ vào chuẩn mực Kế toán VAS số 02 thì các khoản chi phí liên quan trực tiếp đến quá trình mua hàng, sẽ được cộng vào giá trị của hàng hóa:

Nợ TK 156, 156, 211,…

Nợ TK 133

Có TK 331,111,112

- Mua hàng được hưởng chiết khấu: chiết khấu thanh toán, chiết khấu thương mại, giảm giá hàng bán:

Nợ TK 111,112,..

Có TK 515

– Chiết khấu thương mại, giảm giá hàng bán:

Nợ TK 331,111,112: Số tiền chiết khấu thương mại

Có TK 156, 152, … Giảm giá trị hàng tồn kho (nếu hàng còn trong kho)

Có TK 1331: Giảm thuế GTGT Mua vào

hoặc:

Nợ TK 331,111,112: Số tiền chiết khấu thương mại

Có TK 632, 154,642,…: Giảm giá vốn, giảm giá trị chi phí,… (nếu hàng đã bán)

Có TK 1331: Giảm thuế GTGT Mua vào

====> Đọc thêm: Hạch toán mua hàng chi tiết theo từng trường hợp

5.2 Định khoản kế toán nghiệp vụ kế toán bán hàng

- Bán hàng hóa, dịch vụ:

– Ghi nhận doanh thu:

+ Với hàng hoá dịch vụ bán trong nước:

Nợ TK 131,111,112: Tổng giá trị thanh toán

Có TK 511: Doanh thu bán hàng hóa, dịch vụ chưa bao gồm thuế GTGT

Có TK 3331: Thuế GTGT đầu ra phải nộp

+ Với hàng hoá dịch vụ xuất khẩu:

Nợ TK 131:Tổng phải thu về từ khách hàng.

Có TK 511 : Doanh thu xuất khẩu hàng hóa

– Ghi nhận giá vốn của hàng hóa dịch vụ bán ra:

+ Với hàng hoá dịch vụ bán trong nước:

Nợ TK 632 – Giá vốn hàng bán

Có TK 156, 155, 154,..

+ Với hàng hoá dịch vụ xuất khẩu:

Nợ TK 632 – Giá vốn hàng bán

Có TK 155,156,…

– Ghi nhận các loại chiết khấu khi bán hàng hóa, dịch vụ

+ Chiết khấu thanh toán:

Nợ TK 635

Có TK 111, 112,…

– Chiết khấu thương mại:

+ Trừ thẳng vào giá hàng trị hàng hóa trên hóa đơn.

Nợ TK 131,111,112: Tổng giá trị phải thu về

Có TK 511 ( Doanh thu đã giảm)

Có TK 3331: Thuế GTGT đầu ra phải nộp

- Chiết khấu được được lập riêng trên một hóa đơn

Nợ TK 521: Số tiền chiết khấu thương mại

Nợ TK 3331: Số tiền thuế GTGT đầu ra được điều chỉnh giảm

Có TK 131,111,112

====> Đọc thêm: Kế toán bán hàng là gì? Mô tả công việc và nghiệp vụ cần có

5.3 Định khoản kế toán nghiệp vụ kế toán Tài sản cố định

- Ghi nhận mua tài sản cố định

Nợ TK 211: Giá trị Tài sản cố định (Bao gồm các khoản như: thuế trước bạ, đăng kiểm, chi phí vận chuyển lắp đặt chạy thử…)

Nợ TK 1332: Thuế GTGT được khấu trừ

Có TK 112, 331: Tổng giá trị thanh toán

- Phân bổ khấu hao tài sản cố định vào chi phí của bộ phận sử dụng định kỳ:

Nợ TK 642, 641, 154, 627,…

Có TK 214

- Các bút toán định khoản thanh lý, nhượng bán tài sản cố định

– Xóa sổ TSCĐ

Nợ TK 811: Giá trị còn lại của TSCĐ

Nợ TK 214: Giá trị đã khấu hao của TSCĐ

Có TK 211: NGuyên giá của TSCĐ

- Ghi nhận thu nhập

Nợ TK 131,112,… Tổng thanh toán

Có TK 711: Giá bán TSCĐ

Có TK 3331: Thuế GTGT bán ra TSCĐ

====> Đọc thêm: Hướng dẫn hạch toán thanh lý tài sản cố định theo từng trường hợp

5.4 Định khoản kế toán nghiệp vụ lương và các khoản trích theo lương

- Ghi nhận chi phí lương:

Nợ TK 641,642,154,…. Chi phí lương ở từng bộ phận

Có TK 334: Tổng lương phải trả cho người lao động

- Trích BHXH, BHYT, BHTN, CPCĐ:

– Tính vào chi phí của doanh nghiệp:

Nợ TK 642,641,154,627,…

Có TK 3382: Kinh phí công đoàn

Có TK 3383: BHXH

Có TK 3384 : BHYT

Có TK 3385: BHTN

– Trừ vào lương của người lao động:

Nợ TK 334

Có TK 3382: Kinh phí công đoàn

Có TK 3383: BHXH

Có TK 3384 : BHYT

Có TK 3385: BHTN

- Thanh toán lương:

Nợ TK 334

Có TK 111, 112

Đọc thêm: Hạch toán lương và các khoản trích theo lương tại doanh nghiệp

5.5 Định khoản kế toán các nghiệp vụ khác: tiền, công cụ dụng cụ

- Nghiệp vụ kế toán tiền:

– Thu tiền khách hàng

Nợ TK 111,112

Có TK 131

– Thu tiền khác: Nhận tiền góp vốn, hoàn ký quỹ,…

Nợ TK 111,112

Có TK 411, 1386

– Chi tiền trả nhà Cung cấp

Nợ TK 331

Có TK 111,112

– Chi khác: Mua dịch vụ thanh toán ngay : tiền chi phí tiếp khách, xăng dầu, mua TSCĐ, CCDC thanh toán ngay,..

Nợ TK 642,641, 242,211

Nợ TK 1331

Có TK 111,112

- Nghiệp vụ kế toán công cụ dụng cụ:

– Mua công cụ dụng cụ về nhập kho sau đó xuất ra sử dụng:

Nợ TK 153: Giá trị công cụ dụng cụ

Nợ TK 1331: Thuế GTGT mua vào

Có TK 111,112,331: Tổng thanh toán

– Khi xuất dùng công cụ dụng cụ

Nợ TK 242, 241

Có TK 153

– Mua công cụ dụng cụ về sử dụng luôn:

Nợ TK 242,241

Nợ TK 1331

Có TK 331, 111,112.

Định kỳ phân bổ chi phí công cụ dụng cụ vào chi phí của bộ phận sử dụng công cụ dụng cụ:

Nợ TK 642,641,154, …

Có TK 242,241

> > Đọc thêm: Công cụ dụng cụ là gì? Ví dụ hướng dẫn phân bổ CCDC chi tiết

5.6 Định khoản kế toán các bút toán kết chuyển cuối kỳ

- Kết chuyển thuế GTGT

Nợ TK 3331: Số thuế GTGT được khấu trừ

Có TK 1331

- Kết chuyển giá vốn

Nợ TK 911

Có TK 632

- Kết chuyển chi phí quản lý, kinh doanh

Nợ TK 911

Có TK 642,641

- Kết chuyển các khoản chi phí tài chính

Nợ TK 911

Có TK 635

- Kết chuyển chi phí khác

Nợ TK 911

Có TK 811

- Kết chuyển doanh thu

Nợ TK 511

Có TK 911

- Kết chuyển các khoản doanh thu tài chính

Nợ TK 515

Có TK 911

- Kết chuyển thu nhập khác

Nợ TK 711

Có TK 911

- Kết chuyển lợi nhuận sau thuế

Bước 1: Tính thuế TNDN và hạch toán

Nợ TK 821

Có TK 3334: số thuế TNDN phải nộp

Bước 2: Kết chuyển chi phí thuế TNDN

Nợ TK 911

Có TK 821

Bước 3: Kết chuyển lợi nhuận sau thuế

Nợ TK 911

Có TK 4212

Hoặc Kết chuyển lỗ

Nợ TK 4212

Có TK 911

>> ĐỌC thêm: Hạch toán các bút toán kết chuyển cuối kỳ kế toán cần ghi nhớ

Việc nắm vững các bút toán định khoản kế toán cơ bản giúp kế toán viên thực hiện công việc của mình một cách chính xác và hiệu quả. Đây là nền tảng quan trọng để quản lý tài chính doanh nghiệp một cách khoa học và minh bạch.

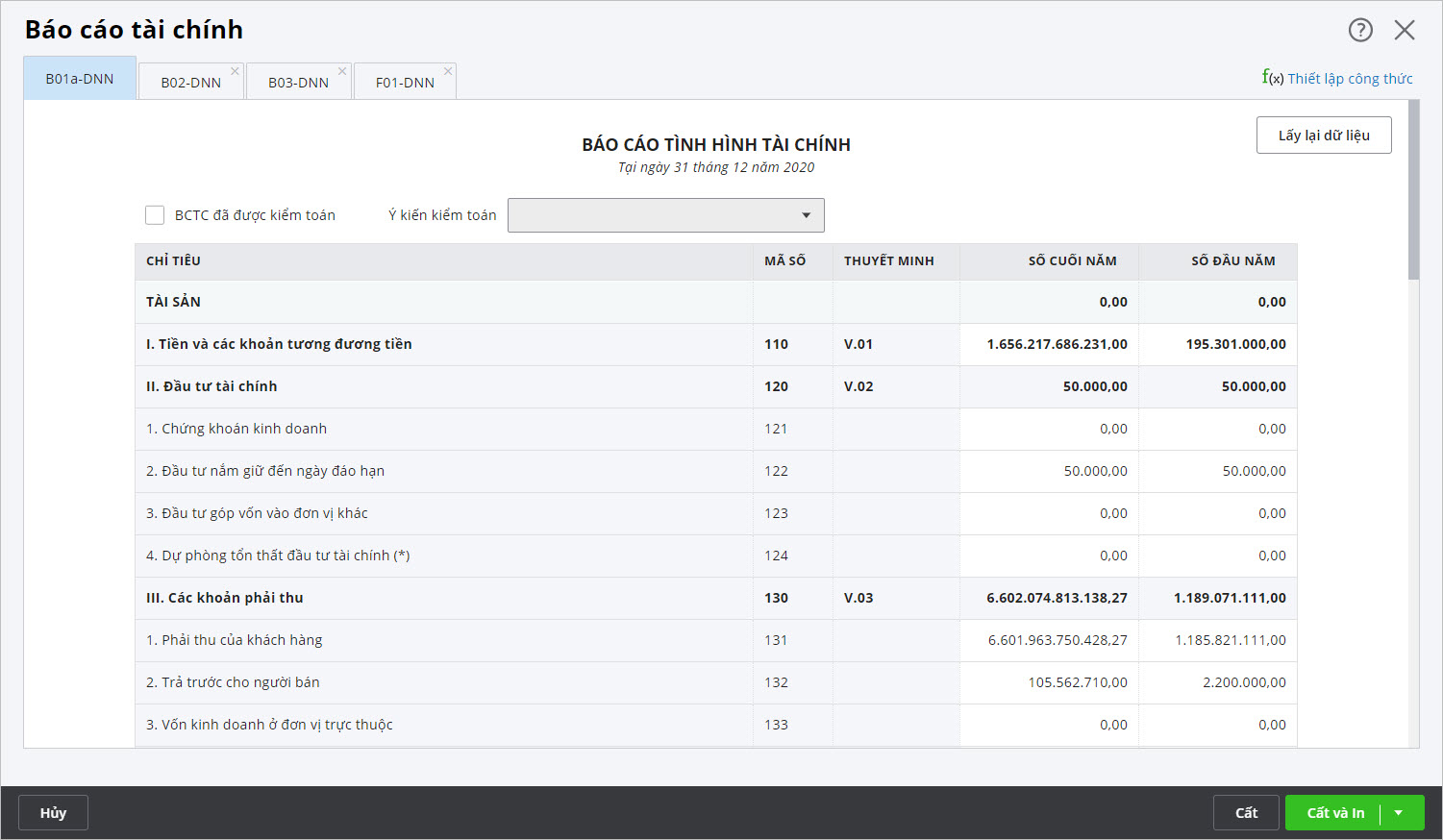

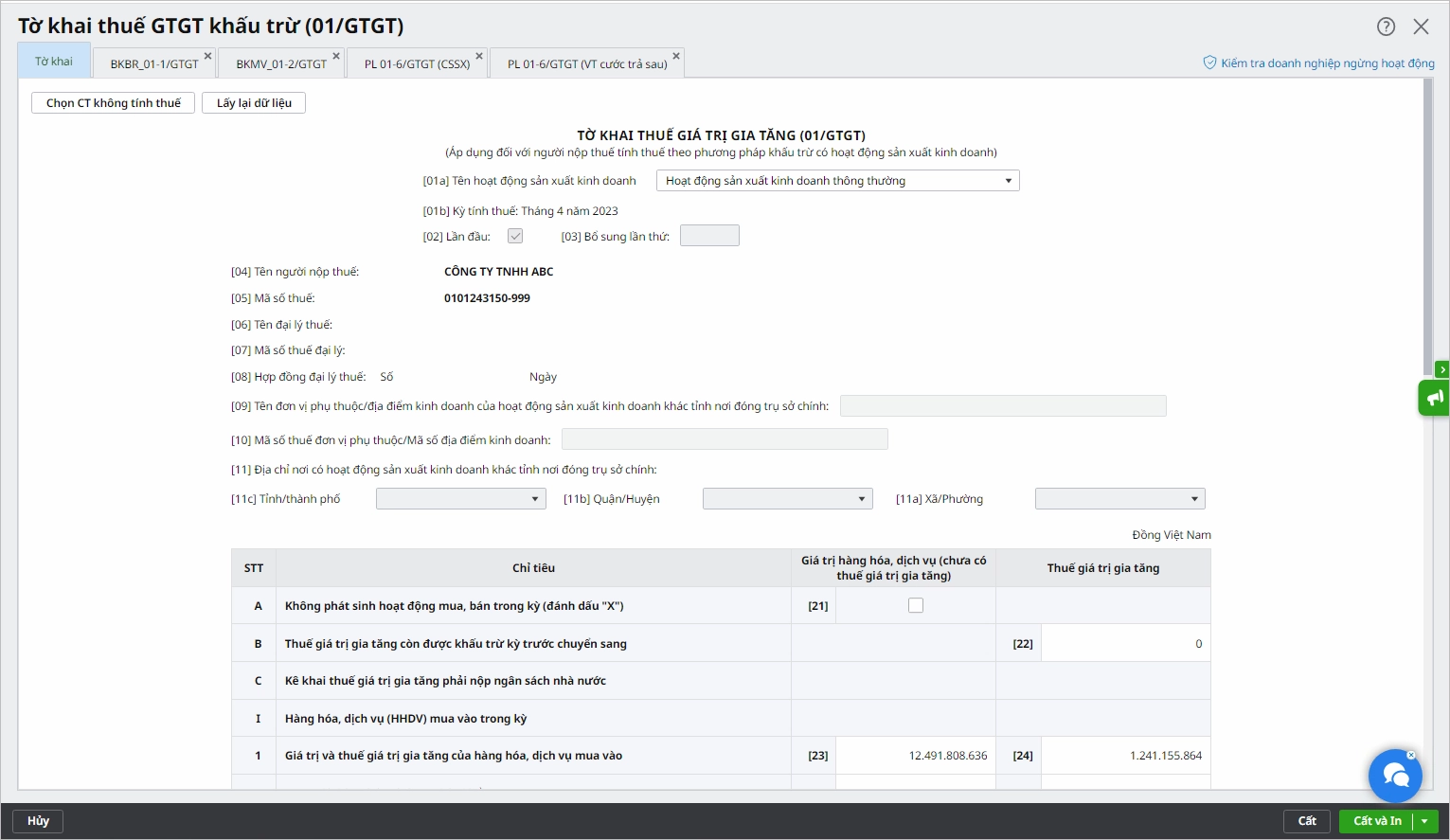

Hiện nay, các doanh nghiệp thường trang bị thêm cho bộ phận kế toán hệ thống phần mềm hỗ trợ để giúp hoạt động định khoản kế toán diễn ra chính xác và nhanh chóng hơn. Một trong các phần mềm nổi bật trên thị trường đó là phần mềm kế toán online MISA AMIS. Đây là giải pháp quản trị tài chính thông minh thế hệ mới, có nhiều tính năng đặc biệt hỗ trợ hoạt động định khoản và các nghiệp vụ kế toán khác:

- Tự động nhập liệu: Tự động nhập liệu chứng từ từ: Hóa đơn, Bill bán hàng, Bảng kê ngân hàng… giúp rút ngắn thời gian nhập liệu, tránh sai sót.

- Tự động hóa việc lập báo cáo: Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

- Cảnh báo thông minh: Nhắc nhở hạn kê khai, nộp thuế; Tồn kho vật tư, hàng hóa; Thu hồi nợ, thanh toán hóa đơn; Tình trạng hoạt động của KH/NCC…

- Kết nối với hệ thống quản trị bán hàng, nhân sự; hơn 100 đối tác giúp đồng bộ dữ liệu, giảm thiểu thời gian nhập liệu chồng chéo

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/