Huy động vốn là 1 trong những quyết định tài chính quan trọng của doanh nghiệp để đảm bảo nhu cầu đầu tư cho hoạt động sản xuất kinh doanh. Doanh nghiệp có thể huy động vốn từ nhiều nguồn khác nhau: lợi nhuận để lại để tái đầu tư, vốn vay, phát hành cổ phiếu, trái phiếu… Để có quyền sử dụng những nguồn vốn này thì doanh nghiệp phải đáp ứng một mức sinh lời yêu cầu nhất định để thỏa mãn nhu cầu của chủ sở hữu vốn – đây chính là chi phí sử dụng vốn của doanh nghiệp.

1. Chi phí sử dụng vốn là gì?

1.1 Khái niệm

Chi phí sử dụng vốn là tỷ suất sinh lời đòi hỏi của nhà đầu tư đối với số vốn mà doanh nghiệp huy động cho một dự án đầu tư hay một kế hoạch kinh doanh nhất định.

Xét về bản chất, chi phí sử dụng vốn thể hiện chi phí cơ hội của nhà đầu tư vốn, họ sẽ cân nhắc để đầu tư vào doanh nghiệp hay chọn một cơ hội đầu tư khác có lợi hơn.

Đọc thêm: Cách huy động vốn thông minh cho doanh nghiệp phổ biến nhất

1.2 Đặc điểm của chi phí sử dụng vốn

Thứ nhất, vốn là 1 loại hàng hóa và được mua bán trên thị trường nên chi phí sử dụng vốn biến động dựa trên các quy luật của thị trường. Nói cách khác, chi phí sử dụng vốn không phải do chủ quan của doanh nghiệp quyết định mà nó được hình thành trên cơ sở cung và cầu về vốn thị trường.

Thứ hai, chi phí sử dụng vốn được xem xét dựa trên cơ sở mức độ rủi ro của dự án đầu tư đang gọi vốn. Khi dự án đầu tư có rủi ro càng cao thì tỷ suất sinh lời đòi hỏi của nhà đầu tư cũng càng cao, do đó chi phí sử dụng vốn sẽ tăng lên và ngược lại.

Thứ ba, chi phí sử dụng vốn thường được đo lường bằng tỷ lệ %

Thứ tư, chi phí sử dụng vốn đã bao hàm cả mức bù lạm phát và mức lãi suất thực mà nhà đầu tư đòi hỏi.

Thứ năm, chi phí sử dụng vốn phản ánh mức sinh lời đòi hỏi của nhà đầu tư ở hiện tại chứ không phải dựa trên đòi hỏi của nhà đầu tư trong quá khứ.

Xem thêm: ROE là gì? Cách tính và ý nghĩa của chỉ số ROE chi tiết

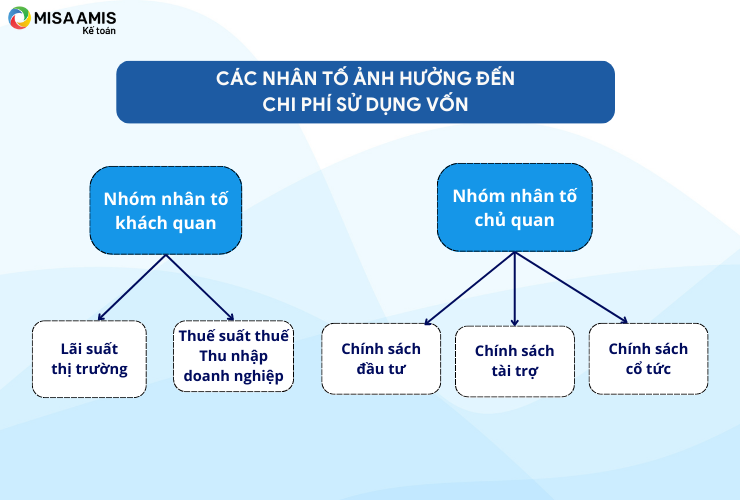

1.3 Các nhân tố ảnh hưởng đến chi phí sử dụng vốn

– Nhóm nhân tố khách quan:

+ Lãi suất thị trường: Lãi suất thị trường tỷ lệ thuận với tỷ suất sinh lời đòi hỏi của các nhà đầu tư và chi phí sử dụng vốn. Tức là khi lãi suất thị trường cao thì tỷ suất sinh lời đòi hỏi cả các nhà đầu tư cũng cao, do đó chi phí sử dụng vốn cũng cao và ngược lại.

+ Thuế suất thuế Thu nhập doanh nghiệp: Do lãi vay là chi phí hợp lý hợp lệ khi tính thuế Thu nhập doanh nghiệp phải nộp. Vì vậy, thuế suất cao làm giảm chi phí sử dụng vốn vay và ngược lại. Điều này thể hiện rõ nhất khi nhìn vào cách tính chi phí sử dụng vốn vay sau thuế.

– Nhóm nhân tố chủ quan:

+ Chính sách đầu tư: Nếu công ty thực hiện các dự án đầu tư với mức độ rủi ro càng cao thì tỷ suất sinh lời đòi hỏi của các nhà đầu tư càng cao và ngược lại.

+ Chính sách tài trợ: Khi doanh nghiệp huy động vốn vay nhiều sẽ làm tăng rủi ro tài chính đối với các khoản vốn của các nhà đầu tư, điều đó kéo theo sự gia tăng chi phí sử dụng vốn của doanh nghiệp.

+ Chính sách cổ tức: Chính sách cổ tức của công ty quyết định quy mô lợi nhuận tái đầu tư nhiều hay ít. Nếu tái đầu tư nhiều, doanh nghiệp sẽ chủ động hơn về vốn, hạn chế được việc phải huy động vốn từ các nguồn bên ngoài doanh nghiệp vốn không phải lúc nào cũng tiếp cận được dễ dàng…

2. Công thức tính chi phí sử dụng vốn

2.1 Chi phí sử dụng vốn vay

Một trong những ưu thế của việc sử dụng vốn vay là tiền lãi phải trả là chi phí hợp lý hợp lệ được trừ khi tính thuế thu nhập doanh nghiệp. Do đó, khi xác định chi phí sử dụng vốn vay ta nên tính cả chi phí sử dụng vốn vay trước thuế và chi phí sử dụng vốn vay sau thuế.

Xem thêm: Bí quyết vay vốn ngân hàng thành công cho doanh nghiệp

- Công thức xác định chi phí sử dụng vốn vay trước thuế:

Chi phí sử dụng vốn vay trước thuế là tỷ suất sinh lời đòi hỏi hỏi của nhà đầu tư cho vay (hay còn gọi là chủ nợ) mà chưa tính đến ảnh hưởng của thuế thu nhập doanh nghiệp. Lãi suất vay vốn chính là chi phí sử dụng vốn vay trước thuế.

Gọi D là vốn vay

– rdt là chi phí sử dụng vốn vay trước thuế thu nhập doanh nghiệp

– Ci là tiền (gốc và lãi) trả cho chủ nợ (i = 1 →n)

Thì:

Bằng phương pháp nội suy, chúng ta có thể xác định được rdt

-

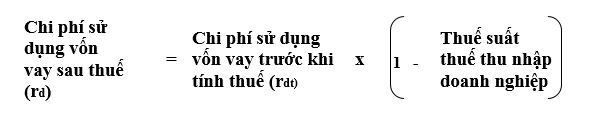

Chi phí sử dụng vốn vay sau thuế

Theo Luật thuế thu nhập doanh nghiệp, lãi vay được coi là một khoản chi phí hợp lệ được trừ khi tính thuế thu nhập doanh nghiệp phải nộp. Bởi vây, lãi vay làm giảm thu nhập chịu thuế của doanh nghiệp, trong khi cổ tức phải trả cho người nắm giữ cổ phiếu ưu đãi và cổ phiếu thường được trích ra từ lợi nhuận sau thuế thu nhập doanh nghiệp nên sẽ không mang lại khoản lợi thuế này.

Do đó để có cơ sở đồng nhất nhằm so sánh chi phí sử dụng các nguồn vốn khác nhau, người ta thường đưa chúng về sau thuế để so sánh trên cùng một mặt bằng chung.

Có thể tính lại chi phí sử dụng vốn vay như sau:

Như vậy, thuế suất thuế thu nhập doanh nghiệp tỷ lệ thuận với chi phí sử dụng vốn vay làm giảm đáng kể chi phí sử dụng nó.

Trong thực tế chi phí sử dụng vốn vay thường được các ngân hàng cụ thể hóa bằng lãi suất.

Ví dụ: Lãi suất cho vay ngắn hạn của 1 số ngân hàng như bảng dưới đây (số liệu giả định):

| Chỉ tiêu | NHA | NHB | NHC |

| Kỳ hạn | 5 tháng | 5 – 6 tháng | 6 tháng |

| Lãi suất | 6 – 6,2% | 9% | 7,5% |

| Chi phí sử dụng vốn sau thuế

(Thuế suất thuế TNDN là 20%) |

4,8 – 4,96% | 7,2% | 6% |

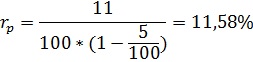

2.2 Chi phí sử dụng vốn từ cổ phiếu ưu đãi

Như phần trên đã nêu, cổ phiếu ưu đãi có nhiều loại, tuy nhiên loại cổ phiếu ưu đãi thường được các công ty ở nhiều nước sử dụng là loại cổ phiếu ưu đãi cổ tức. Chủ sở hữu cổ phiếu ưu đãi được nhận cổ tức cố định và không có quyền biểu quyết, cổ tức của cổ phiếu ưu đãi không được tính trừ vào thu nhập chịu thuế của công ty giống như cổ phiếu thường. Điểm đặc biệt của cổ phiếu ưu đãi là chỉ nhận được tiền lãi cố định hàng năm, không được hưởng suất tăng trưởng của lợi nhuận. Do đó:

Nếu ta gọi P0 là giá thị trường hiện hành của cổ phiếu ưu đãi.

e là tỷ lệ chi phí phát hành

d là cổ tức một cổ phiếu ưu đãi

Thì chi phí sử dụng cổ phiếu ưu đãi rp được xác định như sau:

Ví dụ: Công ty X phát hành cổ phiếu ưu đãi với giá là 100 nghìn đồng/1 cổ phần và cổ tức là 11 nghìn đồng/1 cổ phần. Chi phí phát hành là 5 nghìn/ 1 cổ phần.

2.3 Chi phí sử dụng lợi nhuận để lại

Công ty cổ phần cũng như các doanh nghiệp khác có thể sử dụng một phần lợi nhuận sau thuế để lại tái đầu tư. Đây là nguồn vốn chủ sở hữu sinh ra từ bên trong, là lãi của hoạt động sản xuất và kinh doanh của doanh nghiệp.

Về mặt kế toán, khi doanh nghiệp giữ lại lợi nhuận để tái đầu tư thì sẽ không phải trả một khoản chi phí huy động nào cho việc sử dụng nguồn vốn này. Tuy nhiên, trên góc độ tài chính phải tính đến chi phí cơ hội của số lợi nhuận giữ lại cho nhà đầu tư (là chủ sở hữu).

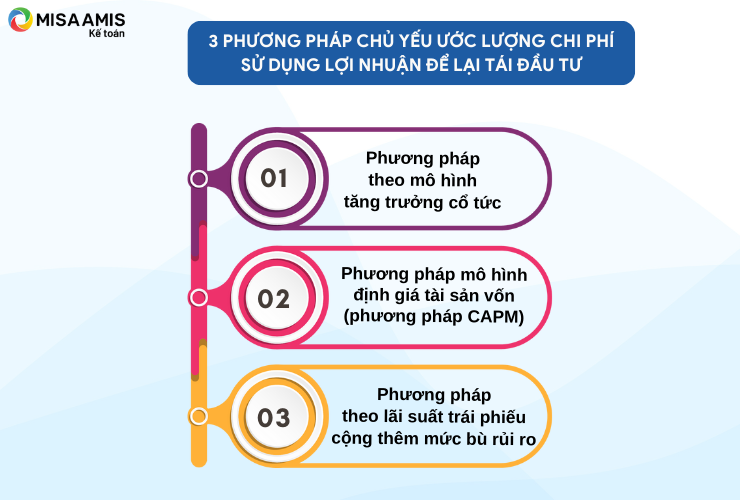

Có ba phương pháp chủ yếu ước lượng chi phí sử dụng lợi nhuận để lại tái đầu tư:

+ Phương pháp theo mô hình tăng trưởng cổ tức

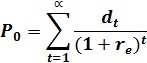

Đây là một phương pháp thường được sử dụng. Theo mô hình tăng trưởng cổ tức hay phương pháp chiết khấu dòng tiền (DCF), giá cổ phiếu thường là giá trị hiện tại của dòng cổ tức mà nhà đầu tư kỳ vọng thu được ở tương lai và được xác định theo công thức sau:

Trong đó:

– P0: Giá thị trường hiện hành của cổ phiếu thường.

– dt: Cổ tức dự tính nhận được trong năm thứ t.

– re: Tỷ suất sinh lời đòi hỏi của cổ đông đối với cổ phần thường.

Trường hợp giả định cổ tức tăng đều đặn hàng năm với tốc độ tăng trưởng là g thì giá cổ phiếu được xác định bằng công thức:

Trong đó: + d1 là cổ tức dự tính nhận được ở năm thứ 1

+ g là tốc độ tăng trưởng cổ tức đều đặn hàng năm dự tính.

Từ công thức trên, có thể suy ra tỷ suất sinh lời đòi hỏi của cổ đông và cũng chính là chi phí sử dụng lợi nhuận để lại được xác định theo công thức sau:

Trong phương pháp này, việc xác định tốc độ tăng trưởng cổ tức đều đặn hàng năm (g) ở giai đoạn nào trong tương lai là vấn đề không đơn giản. Thông thường, đối với các công ty mà việc trả cổ tức không có sự tăng, giảm đột biến các nhà đầu tư dựa vào tình hình và số liệu trả cổ tức trong những năm đã qua để xác định tốc độ tăng trưởng cổ tức bình quân từ đó dự kiến cho tương lai. Đối với các công ty có cổ tức trả không ổn định phải xem xét đồng thời tham khảo ý kiến của các nhà phân tích chứng khoán để dự tính.

Ví dụ: Giá hiện hành 1 cổ phiếu thường trên thị trường của công ty A là 20.000đ, cổ tức kỳ vọng trong năm tới là 1.550đ/cổ phần và tốc độ tăng cổ tức trong những năm tới là 9%/năm, Công ty dự định trong năm tới dành 50% lợi nhuận sau thuế để lại tái đầu tư. Vậy chi phí sử dụng lợi nhuận để lại là:

+ Phương pháp mô hình định giá tài sản vốn (phương pháp CAPM)

Mô hình định giá tài sản vốn cho thấy mối quan hệ giữa tỷ suất sinh lời mà nhà đầu tư đòi hỏi và mức bù rủi ro, do vậy có thể sử dụng phương pháp CAPM để xác định chi phí sử dụng lợi nhuận để lại và có thể xác định theo công thức sau:

Trong đó:

re: Tỷ suất sinh lời đòi hỏi của nhà đầu tư đối với lợi nhuận giữ lại

Rf: Tỷ suất sinh lời (hay lãi suất) phi rủi ro, thường được tính bằng lãi suất trái phiếu của Chính phủ

Rm: Tỷ suất sinh lời kỳ vọng thị trường

i: Hệ số đo lường rủi ro thực tế của cổ phiếu của công ty so với danh mục thị trường

Ví dụ: Lãi suất phi rủi ro (Rf) là 9%, tỷ suất sinh lời thị trường (Rm) là 12%, hệ số rủi ro đối với cổ phiếu của công ty X được xác định là 1,3. Vậy, tỷ suất sinh lời đòi hỏi của nhà đầu tư với cổ phần công ty X là:

Re = 9% + 1,3*(12%-9%) = 12,9%

Tuy nhiên việc ước định mức bù rủi ro thị trường và hệ số rủi ro cổ phiếu của công ty trên thực tế không hề đơn giản, hơn nữa các yếu tố này thay đổi theo thời gian. Thêm vào đó, phương pháp này dùng một số dữ liệu thống kê trong quá khứ để dự đoán tương lai, trong khi điều kiện của nền kinh tế thay đổi khó lường, vì vậy quá khứ không phải luôn là sự chỉ dẫn tốt cho tương lai.

+ Phương pháp theo lãi suất trái phiếu cộng thêm mức bù rủi ro

Cơ sở của phương pháp này: Người đầu tư vào trái phiếu công ty sẽ chịu rủi ro ít hơn so với cổ đông là người đầu tư vào cổ phiếu của công ty. Do vậy tỷ suất sinh lời đòi hỏi của cổ đông có thể xác định bằng cách lấy lãi suất trái phiếu của công ty cộng thêm một mức bù rủi ro. Như vậy, lãi suất trái phiếu của công ty tỷ lệ thuận với rủi ro và hiển nhiên mức bù rủi ro đòi hỏi của cổ đông cũng cao hơn, từ đó có thể rút ra:

Chi phí sử dụng LN để lại = Lãi suất trái phiếu + Mức bù rủi ro tăng thêm

Lãi suất trái phiếu được xác định là lãi suất đáo hạn của trái phiếu (YTM).

Chi phí sử dụng vốn từ cổ phiếu thường mới

Số vốn doanh nghiệp được sử dụng cho đầu tư bằng giá thị trường hiện hành của cổ phiếu thường trừ đi chi phí phát hành (chi phí in ấn, bảo lãnh phát hành, môi giới,…)

Gọi P0 là giá thị trường hiện hành của cổ phiếu thường

e là tỷ lệ chi phí phát hành, khi đó giá ròng = P0 (1-e)

d1 là cổ tức một cổ phiếu thường dự kiến năm thứ nhất

g là tốc độ tăng trưởng cổ tức kỳ vọng (giả thiết tăng trưởng đều)

rs là chi phí sử dụng vốn cổ phần mới

Chú ý: Xác định tốc độ tăng trưởng cổ tức kỳ vọng (g)

b là tỷ lệ lợi nhuận tái đầu tư.

ROE0: Tỷ suất lợi nhuận vốn chủ sở hữu kỳ trước

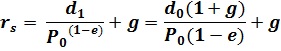

3. Chi phí sử dụng vốn bình quân WACC

Một doanh nghiệp có thể huy động vốn cho đầu tư từ nhiều nguồn vốn khác nhau (VD: Vốn vay, lợi nhuận để lại, phát hành trái phiếu, cổ phiếu,…). Do vậy, việc tính chi phí sử dụng vốn bình quân cho tất cả các nguồn vốn huy động là cần thiết. Chi phí sử dụng vốn bình quân được xác định theo phương pháp bình quân gia quyền mà quyền số phụ thuộc vào 2 yếu tố: Chi phí sử dụng của từng nguồn vốn và tỷ trọng của từng nguồn vốn.

Cách tính chi phí sử dụng vốn bình quân WACC:

Gọi WACC là chi phí sử dụng vốn bình quân

wi là tỷ trọng nguồn vốn i (i = 1-n)

ri là chi phí sử dụng nguồn vốn i

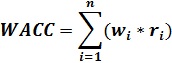

4. Chi phí cận biên về sử dụng vốn

+ Khái niệm: Chi phí cận biên về sử dụng vốn là chi phí sử dụng vốn bình quân cho mỗi đồng vốn mới tăng thêm trong cùng thời kỳ.

+ Cách xác định điểm gãy của đường chi phí cận biên

Mỗi doanh nghiệp đều lựa chọn một cơ cấu vốn theo khả năng tiếp cận các nguồn lực về vốn; đặc điểm ngành nghề kinh doanh; mức độ mạo hiểm… của doanh nghiệp tại từng thời kỳ (VD: thời kỳ dịch covid sẽ giữ vững quy mô, thời kỳ phát triển sẽ cần nhiều vốn để mở rộng. Ở 2 thời kỳ cơ cấu nguồn vốn sẽ thay đổi cho phù hợp). Các doanh nghiệp luôn hướng tới kết cấu vốn tối ưu.

Kết cấu vốn tối ưu là một kết cấu an toàn, phù hợp về mặt tài chính và có chi phí sử dụng vốn thấp nhất. Nhưng trong thực tế khi có nhu cầu đầu tư mới, nhu cầu huy động vốn để đầu tư tăng lên chi phí sử dụng các nguồn vốn cũng có thể thay đổi, do đó chi phí sử dụng vốn bình quân cũng thay đổi.

Thông thường bắt đầu doanh nghiệp sẽ tìm kiếm những nguồn vốn dễ tiếp cận và có chi phí sử dụng thấp nhất, sau đó mới tới những nguồn vốn khó tiếp cận hơn với chi phí sử dụng vốn cao hơn. Chính vì vậy, khi doanh nghiệp huy động thêm những đồng vốn mới, chi phí của mỗi đồng vốn tại một thời điểm nào đó sẽ tăng lên.

Tại thời điểm giới hạn mà từ đó chi phí sử dụng vốn mới bắt đầu tăng lên được gọi là điểm gãy của chi phí sử dụng vốn. Điểm gãy (BP) được xác định theo công thức:

Đối với một doanh nghiệp khi liên tục huy động thêm những đồng vốn mới với chi phí sử dụng khác nhau có thể có nhiều điểm gãy. Minh hoạ chi phí sử dụng vốn bình quân và các điểm gãy trên đồ thị như sau.

- Hình 4: Đồ thị minh họa chi phí sử dụng vốn bình quân và các điểm gãy – Nguồn: Tài liệu ôn thi kiểm toán viên, kế toán viên năm 2020 Bộ tài chính

Bài tập: Công ty A có cơ cấu nguồn vốn được coi là tối ưu như sau: Nợ phải trả 45%, vốn chủ sở hữu 55% (Công ty không có cổ phần ưu đãi). Công ty dự kiến trong năm tới đạt được lợi nhuận sau thuế là 2,5 triệu USD. Thời gian vừa qua công ty thực hiện chính sách chi trả cổ tức với hệ số chi trả là 0,6 của lợi nhuận và công ty tiếp tục duy trì hệ số này. Ngân hàng thỏa thuận với công ty được vay theo mức vay và lãi suất như sau:

| Khoản vay | Lãi suất |

| Từ 1$-500.000$ | 9% |

| Từ 500.001$-900.000$ | 11% |

| Từ 900.001$ trở lên | 13% |

Thuế suất thuế TNDN là 20%; giá trị thị trường hiện hành của 1 cổ phần là 22$; lợi tức 1 cổ phần năm trước là 2,2$ và tỉ lệ tăng trưởng cổ tức mong đợi là 5%/năm. Chi phí phát hành cổ phiếu mới là 10%. Công ty đang xem xét để lựa chọn các dự án đầu tư có rủi ro tương đương nhau trong năm tới như sau:

| Dự án | Vốn đầu tư (USD) | IRR (Tỷ suất sinh lời) |

| 1 | 600.000 | 17% |

| 2 | 900.000 | 18% |

| 3 | 300.000 | 13% |

| 4 | 500.000 | 15% |

Tóm tắt lại tình huống như sau:

-

- Cơ cấu vốn:

- Nợ phải trả 45%

- VCSH 55%

- Lợi nhuận sau thuế (EBT): 2,5 triệu $

- Hệ số chi trả cổ tức: 0,6

- Lợi nhuận giữ lại để tái đầu tư = 0,4*2,5= 1 triệu $

- Giá thị trường hiện hành của 1 cổ phần: P0=22 $

- Lợi tức 1 cổ phần thường năm trước: d0=2,2$

- Tỷ lệ tăng trưởng cổ tức mong đợi: g = 5%

- Chi phí phát hành cổ phiếu mới: e = 10%

- Giá ròng phát hành cổ phần mới = P0 * (1-e) = 22*(1-10%) = 19,8$

- Cơ cấu vốn:

- Xác định chi phí sử dụng vốn:

- Chi phí sử dụng vốn từ nguồn vay:

| Khoản vay | Chi phí sử dụng vốn vay sau thuế [rdt*(1- thuế suất thuế TNDN)] |

| Từ 1$-500.000$ | 9% * (1-20%) = 7.2% |

| Từ 500.001$-900.000$ | 11% * (1-20%) = 8.8% |

| Từ 900.001$ trở lên | 13% * (1-20%) = 10.4% |

-

- Chi phí sử dụng lợi nhuận để lại:

-

- Chi phí sử dụng vốn từ phát hành cổ phần thường mới:

- Xác định điểm gãy của đường chi phí cận biên (BP)

Với mỗi một nguồn vốn sẽ có ít nhất 1 điểm gãy khi nhu cầu về vốn tăng lên.

-

- Điểm gãy nguồn vốn CSH: ở đây để huy động vốn với có 2 nguồn, thứ nhất là từ lợi nhuận để lại với chi phí 15,5% và thứ hai là từ phát hành cổ phần thường mới với chi phí 16,67%

Vậy:

-

- Điểm gãy vốn vay: Vì cơ chế vay có 3 mức lãi suất nên số điểm gãy BP xác định được sẽ nhiều hơn 1 điểm.

- Xác định chi phí sử dụng vốn bình quân (WACC)

| Tổng nguồn vốn mới huy động | Nguồn tài trợ | Tỉ trọng (%) | Chi phí sử dụng vốn (%) | Chi phí sử dụng vốn tính theo kết cấu (%) | Chi phí sử dụng vốn bình quân (WACC) |

| Từ 0 đến 1,1tr$ | Vốn vay | 45 | 7,2 | 3,24 | WACC1= 11,77% |

| LNĐL | 55 | 15,5 | 8,525 | ||

| Từ trên 1,1tr$ đến 1,82tr$ | Vốn vay | 45 | 8,8 | 3,96 | WACC2= 12,49% |

| LNĐL | 55 | 15,5 | 8,525 | ||

| Từ trên 1,82tr$ đến 2tr$ | Vốn vay | 45 | 8,8 | 3,96 | WACC3= 13,13% |

| Phát hành cổ phiếu thường mới | 55 | 16,67 | 9,169 | ||

| Trên 2tr$ | Vốn vay | 45 | 10,4 | 4,68 | WACC4= 13,85% |

| Phát hành cổ phiếu thường mới | 55 | 16,67 | 9,169 |

(Lưu ý: Đề bài đang giả định tại 1 thời điểm và chỉ có chi phí sử dụng vốn vay là thay đổi còn lại các chi phí sử dụng nguồn vốn khác được giữ nguyên để dễ hình dung về cách tính chi phí sử dụng vốn bình quân. Tuy nhiên, trên thực tế các chi phí sử dụng vốn khác đều có khả năng thay đổi do nhiều yếu tố.

Ví dụ: chi phí sử dụng lợi nhuận để lại bị ảnh hưởng giá thị trường hiện hành của 1 cổ phiếu, chi phí sử dụng vốn từ phát hành cổ phiếu thường bị ảnh hưởng mới giá thị hiện hành của 1 cổ phiếu và chi phí phát hành cổ phiếu mới…)

Vẽ biểu đồ để nhìn rõ hơn đường chi phí sử dụng vốn

Lựa chọn phương án đầu tư:

-

- Dự án 1 vốn cần 600.000 USD, IRR 17% > chi phí sử dụng vốn 11,77% ? chọn

- Dự án 2 cần thêm 900.000 USD, IRR 18% > chi phí sử dụng vốn 12,49% ? chọn

- Dự án 3 cần thêm 300.000 USD, IRR 11% < chi phí sử dụng vốn 12,49% ? Loại

- Dự án 4 cần thêm 500.000 USD, IRR 15% > chi phí sử dụng vốn 13,13% ? chọn

Vậy với cơ cấu vốn nợ phải trả 45%, vốn chủ sở hữu 55% với 4 dự án được đưa ra có 3 dự án phù hợp là dự án 1, 2 và 4.

Quy mô huy động vốn = 600.000+900.000+500.000 = 2 triệu $

Nhìn vào biểu đồ mô tả tương quan giữa chi phí sử dụng vốn bình quân WACC, tỷ suất sinh lời IRR và quy mô huy động vốn có thể thấy khi quy mô vốn ở mức 2 triệu$ thì Công ty A đạt được chi phí sử dụng vốn tối ưu.

Việc xem xét và ước lượng chi phí sử dụng vốn là vấn đề rất quan trọng đối với các nhà quản trị tài chính doanh nghiệp. Chi phí sử dụng vốn được sử dụng chủ yếu để ra quyết định liên quan đến việc huy động thêm vốn mới cho dự án đầu tư. Vì vậy, chúng ta phải nghiên cứu chi phí sử dụng vốn bình quân cho một đồng vốn mới tăng thêm để lựa chọn quy mô vốn huy động tối ưu.

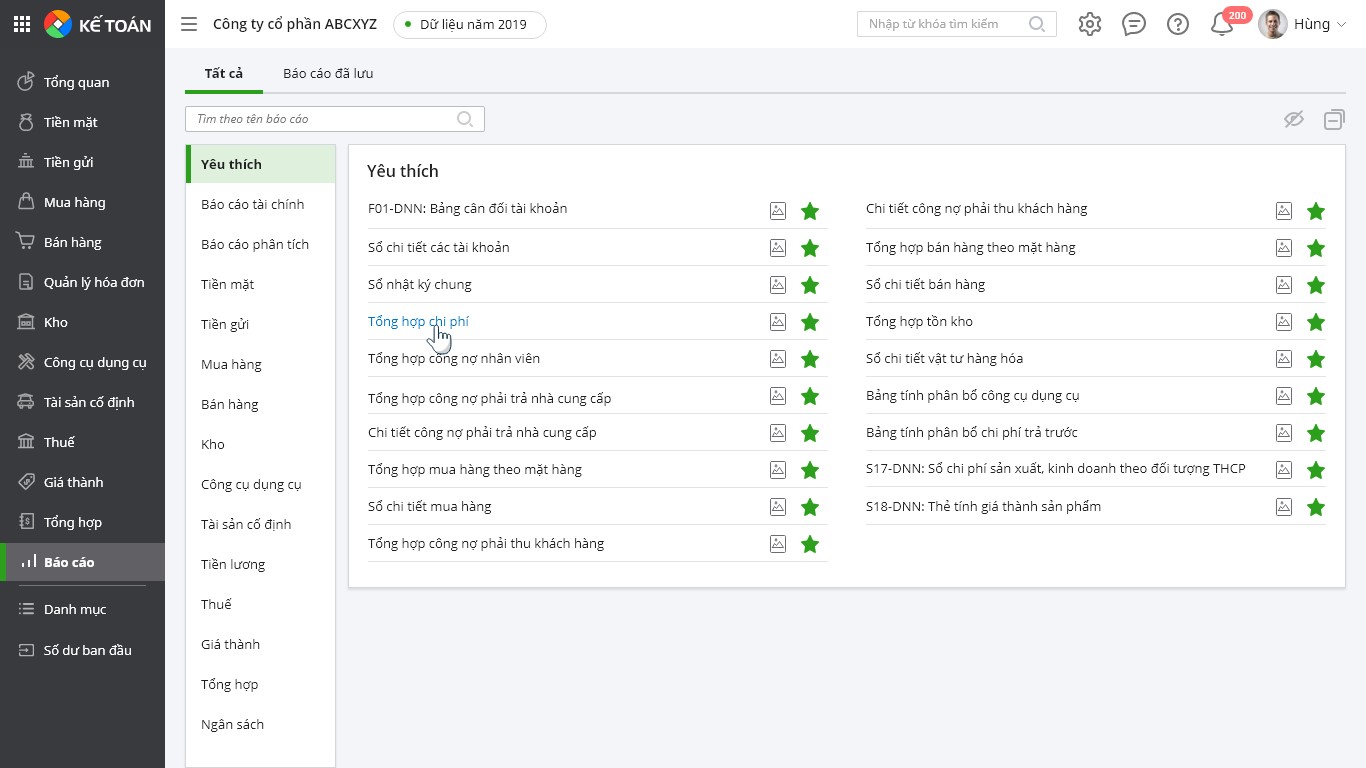

MISA AMIS Kế toán hy vọng qua bài viết, Quý doanh nghiệp, Quý nhà quản trị và các bạn độc giả đã hiểu và có cái nhìn rõ nét hơn về chi phí sử dụng vốn trong doanh nghiệp từ đó áp dụng tính toán trong doanh nghiệp của mình, hỗ trợ tốt các quyết định đầu tư, huy động vốn. Phần mềm kế toán online MISA AMIS – hỗ trợ cung cấp nhiều chỉ tiêu tài chính quan trọng:

- Tình hình tài chính tổng quan: Cung cấp nhanh số liệu tổng quan giúp chủ doanh nghiệp nắm bắt các chỉ tiêu tài chính quan trọng như: Số dư tiền, Doanh thu, chi phí, Công nợ, Tồn kho

- Tình hình doanh thu, chi phí, lợi nhuận: Cung cấp số liệu chi tiết về: Doanh thu theo sản phẩm, đơn vị; Chi phí theo khoản mục, sản phẩm, đơn vị; Lợi nhuận theo sản phẩm, đơn vị

- Thông tin dòng tiền: Hỗ trợ doanh nghiệp các báo cáo dòng tiền, cụ thể:

- Cho biết tình hình thu chi tồn quỹ theo từng thời điểm.

- Dự báo dòng tiền thu chi trong tương lai.

- Tình hình công nợ: Cung cấp thông tin chi tiết về: Công nợ phải thu/phải trả; Công nợ sắp đến hạn; Tự động thông báo, nhắc hạn nợ khách hàng.

- ….

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán doanh nghiệp đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS.

(Nguồn tài liệu: Tài chính và quản lý tài chính nâng cao CPA 2020)

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/