Nợ phải trả là yếu tố quan trọng mà các doanh nghiệp cần quản lý chặt chẽ để đảm bảo sự uy tín cũng như tránh rủi ro tài chính. Nợ phải trả là gì, cách quản lý nợ hiệu quả sẽ được đề cập trong bài viết dưới đây.

1. Nợ phải trả là gì?

Nợ phải trả (liabilities) là nghĩa vụ hiện tại của doanh nghiệp phát sinh từ giao dịch/sự kiện đã xảy ra trong quá khứ, mà việc thực hiện nghĩa vụ đó sẽ làm giảm nguồn lực kinh tế trong tương lai (trả tiền, giao hàng, cung cấp dịch vụ…). Nói ngắn gọn, đó là mọi khoản doanh nghiệp đang nợ bên thứ ba tại thời điểm lập báo cáo.

Hiểu đúng bản chất 3 điểm cốt lõi của nợ phải trả:

- Có nghĩa vụ hiện tại: nghĩa vụ đã hình thành và doanh nghiệp không thể tránh một cách hợp lý (do hợp đồng, quy định pháp luật, hay cam kết công bố).

- Phát sinh từ quá khứ: một sự kiện đã xảy ra (ký hợp đồng mua hàng, nhận tiền đặt cọc, sử dụng dịch vụ…).

- Dẫn tới dòng tiền/nguồn lực giảm sút: khi đến hạn, doanh nghiệp phải chi tiền hoặc cung cấp hàng/dịch vụ để hoàn thành nghĩa vụ.

Ví dụ:

- Mua hàng của nhà cung cấp nhưng chưa thanh toán là một khoản nợ phải trả.

- Ý định mua sắm trong tương lai nhưng chưa ký kết/nhận hàng => chưa hình thành nghĩa vụ => không được coi là nợ phải

2. Phân loại nợ phải trả

Nợ phải trả được chia làm 2 loại dựa trên thời hạn thanh toán:

- Nợ ngắn hạn (≤ 12 tháng hoặc 1 chu kỳ) là các khoản nợ doanh nghiệp phải thanh toán trong một năm hoặc 1 chu kỳ kinh doanh. Ví dụ Nợ phải trả nhà cung cấp, lương nhân viên,… Đây là nhóm phản ánh “nhịp thở” vận hành hằng ngày. Nếu quản trị kém, doanh nghiệp dễ rơi vào thiếu tiền ngắn hạn dù lợi nhuận kế toán vẫn dương.

- Nợ phải trả dài hạn (>12 tháng): Là các khoản nợ và nghĩa vụ tài chính có thời hạn thanh toán trên một năm. Ví dụ Trái phiếu doanh nghiệp, nợ thuê tài chính. Nhóm này quyết định đòn bẩy tài chính và chi phí vốn trung–dài hạn. Quản trị tốt giúp tối ưu ROE/ROIC; quản trị kém dẫn đến áp lực tái cấp vốn khi thị trường đảo chiều.

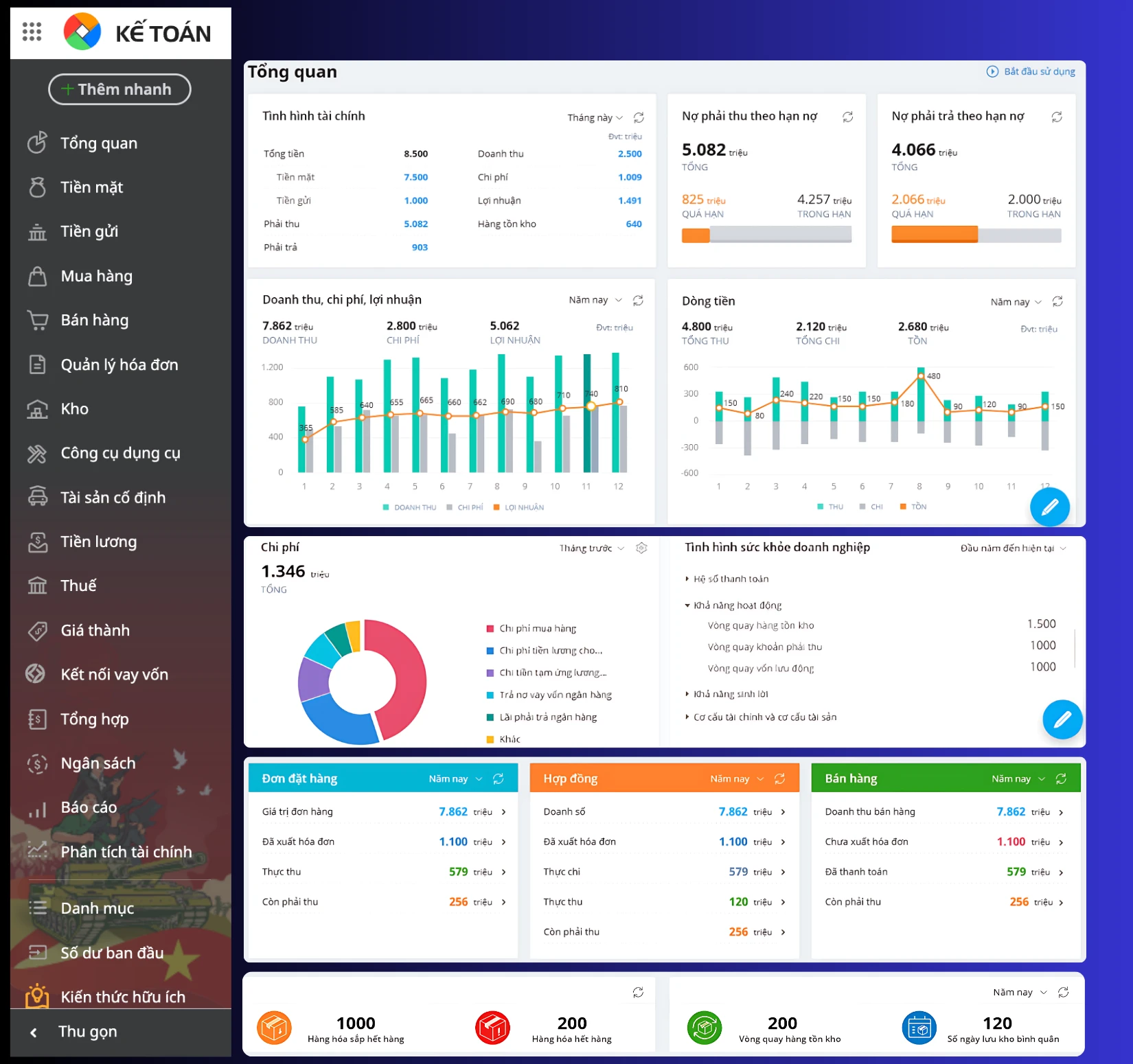

Phần mềm kế toán MISA AMIS được tích hợp AI, tự động tính toán tự động các chỉ số về nợ, tổng hợp các khoản nợ, khoản vay một cách tự động, giúp DN theo dõi một cách nhanh chóng, kịp thời.

3. Vai trò của nợ phải trả trong doanh nghiệp

- Nguồn vốn vận hành: Nợ phải trả đóng vai trò như một nguồn vốn giúp doanh nghiệp duy trì hoạt động kinh doanh, mở rộng đầu tư.

- Đánh giá sức khỏe tài chính: Cấu trúc nợ phản ánh khả năng thanh toán, mức đòn bẩy và rủi ro tái cấp vốn của doanh nghiệp.

- Duy trì uy tín tín dụng: Quản lý tốt các khoản nợ phải trả giúp doanh nghiệp duy trì uy tín với các đối tác, nhà cung cấp và ngân hàng

4. Các yếu tố ảnh hưởng đến nợ phải trả

Các yếu tố phổ biến ảnh hưởng đến nợ phải trả của doanh nghiệp bao gồm:

- Quy mô nợ phải trả: Tổng mức nợ hiện hữu càng lớn thì áp lực chi trả gốc và lãi trong các kỳ tới càng cao; yêu cầu kế hoạch dòng tiền và phương án trả nợ chặt chẽ hơn.

- Thời hạn thanh toán nợ: Kỳ hạn càng ngắn (ví dụ 30 ngày so với 60–90 ngày) càng làm tăng nhu cầu tiền mặt trong ngắn hạn và rủi ro phải bổ sung vay ngắn hạn.

- Chính sách kinh doanh (bán – mua): Chính sách bán chịu làm dòng tiền vào chậm; chính sách mua trả chậm giúp dòng tiền ra chậm. Sự kết hợp hai chính sách này quyết định nhu cầu vốn lưu động và mức nợ ngắn hạn.

- Chính sách giá cả hàng hóa/dịch vụ với nhà cung cấp: Giá mua cần được xem cùng điều khoản thanh toán. Giá cao hơn nhưng kèm kỳ hạn trả chậm có thể tối ưu dòng tiền và giảm chi phí lãi vay so với giá thấp nhưng yêu cầu thanh toán ngay.

- Chu kỳ kinh doanh/mùa vụ: Giai đoạn doanh số chậm hoặc vòng quay hàng tồn kéo dài khiến tiền vào chậm hơn tiền ra; doanh nghiệp cần hạn mức dự phòng và kế hoạch thanh khoản phù hợp.

- Tình hình kinh tế, chính trị và điều kiện tín dụng: Mặt bằng lãi suất tăng, tiêu chuẩn cho vay chặt chẽ hơn hoặc bất ổn vĩ mô sẽ làm chi phí nợ tăng và rủi ro tái cấp vốn lớn hơn.

- Tỷ giá hối đoái (đối với nợ ngoại tệ): Đồng ngoại tệ tăng giá so với VND sẽ làm giá trị nghĩa vụ nợ quy đổi tăng; cần cân đối dòng thu cùng ngoại tệ hoặc sử dụng công cụ phòng ngừa rủi ro tỷ giá.

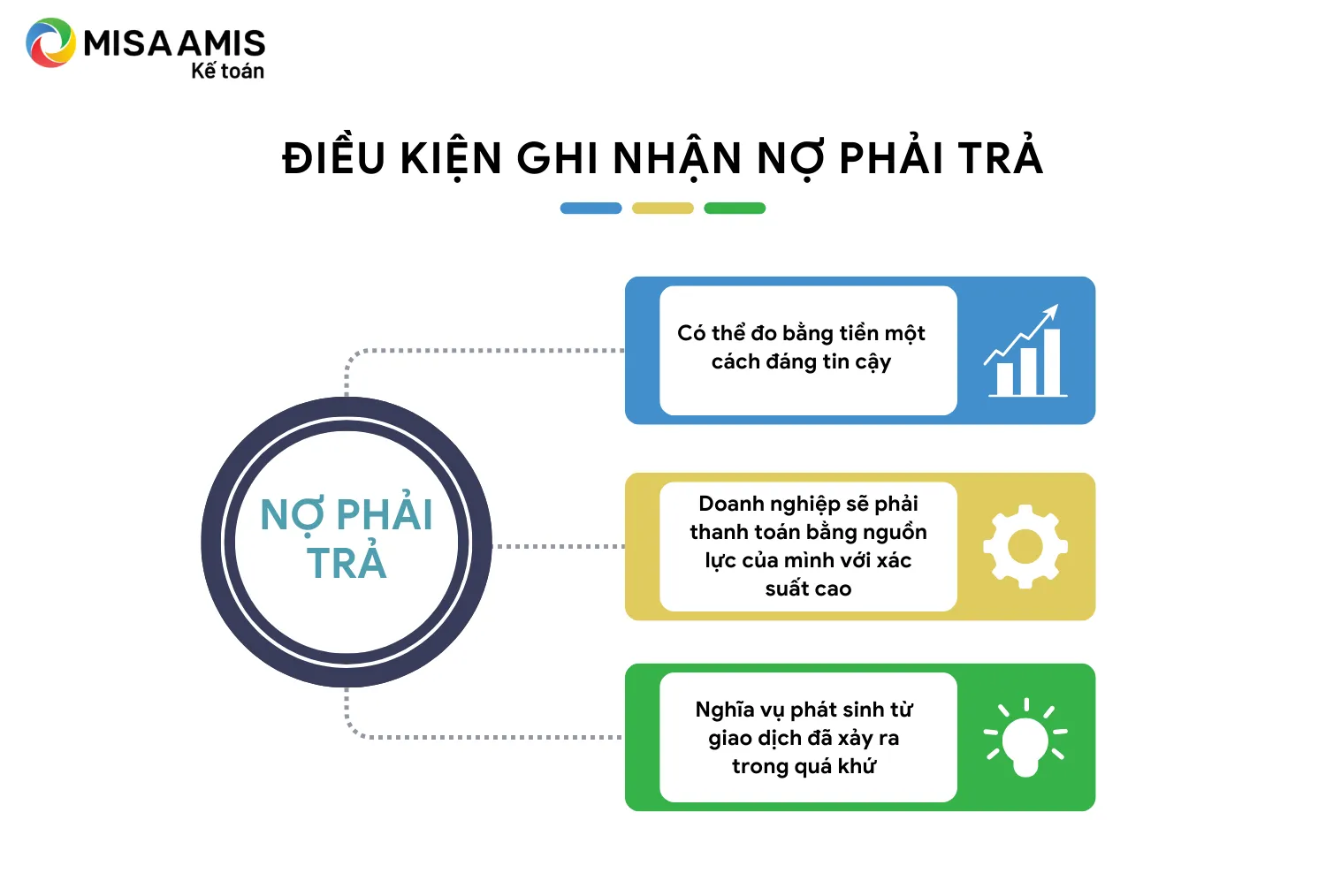

5. Điều kiện ghi nhận nợ phải trả

Một khoản được ghi nhận vào nợ phải trả phải thỏa mãn của 3 điều kiện sau:

- Có thể đo bằng tiền một cách đáng tin cậy: Có nghĩa là phải xác định được số tiền phải trả, hoặc ước tính hợp lý dựa trên hợp đồng/chứng từ/quy định pháp luật/dữ liệu quá khứ.

- Doanh nghiệp sẽ phải thanh toán bằng nguồn lực của mình với xác suất cao: Có khả năng cao sẽ “chi ra” tiền, tài sản dịch vụ hoặc theo hình thức khác đã thỏa thuận với chủ nợ.

- Nghĩa vụ phát sinh từ giao dịch đã xảy ra trong quá khứ: Nợ phải trả là hệ quả của nghiệp vụ đã hoàn thành (đã ký – đã giao/nhận – đã sử dụng). Ý định trong tương lai không được ghi nhận.

6. Các khoản nợ phải trả của doanh nghiệp:

Theo mẫu bảng cân đối kế toán Ban hành theo Thông tư số 200/2014/TT-BTC Ngày 22/12/2014 của Bộ Tài chính. Các khoản nợ phải trả của doanh nghiệp bao gồm:

- Nợ ngắn hạn:

- Phải trả người bán ngắn hạn

- Người mua trả tiền trước ngắn hạn

- Thuế và các khoản phải nộp Nhà nước

- Phải trả người lao động

- Chi phí phải trả ngắn hạn

- Phải trả nội bộ ngắn hạn

- Phải trả theo tiến độ kế hoạch hợp đồng xây dựng

- Doanh thu chưa thực hiện ngắn hạn

- Phải trả ngắn hạn khác

- Vay và nợ thuê tài chính ngắn hạn

- Dự phòng phải trả ngắn hạn

- Quỹ khen thưởng, phúc lợi

- Quỹ bình ổn giá

- Giao dịch mua bán lại trái phiếu Chính phủ

- Nợ dài hạn:

- Phải trả người bán dài hạn

- Người mua trả tiền trước dài hạn

- Chi phí phải trả dài hạn

- Phải trả nội bộ về vốn kinh doanh

- Phải trả nội bộ dài hạn

- Doanh thu chưa thực hiện dài hạn

- Phải trả dài hạn khác

- Vay và nợ thuê tài chính dài hạn

- Trái phiếu chuyển đổi

- Cổ phiếu ưu đãi

- Thuế thu nhập hoãn lại phải trả

- Dự phòng phải trả dài hạn

- Quỹ phát triển khoa học và công nghệ

7. Công thức và cách tính nợ phải trả

7.1. Công thức tính nợ phải trả bình quân

Công thức tính nợ phải trả bình quân như sau:

| Tổng nợ phải trả bình quân của tháng = Tổng số dư khoản mục Tổng Nợ phải trả trên cân đối kế toán cuối mỗi ngày / cho tổng số ngày trong tháng. |

Công thức này thường được dùng tại các doanh nghiệp có biến động nợ theo ngày lớn như: tổ chức tín dụng, chi nhánh ngân hàng nước ngoài

Ví dụ: Tháng 30 ngày, tổng cộng “nợ cuối ngày” = 2.700 tỷ =>nợ phải trả bình quân tháng = 2.700 / 30 = 90 tỷ.

Ngoài ra, có thể tính tổng số nợ phải trả bình quân trong kỳ kế toán của doanh nghiệp bằng công thức:

| Nợ phải trả bình quân trong kỳ = (Khoản phải trả vào đầu kỳ – Khoản phải trả vào cuối kì)/2 |

Ví dụ: Đầu kỳ nợ 60 tỷ, cuối kỳ 75 tỷ => nợ phải trả bình quân kỳ = (60 + 75) / 2 = 67,5 tỷ.

Công thức này phù hợp khi chỉ có số liệu theo quý/năm, nợ không dao động quá mạnh.

7.2. Cách tính nợ phải trả trên vốn chủ sở hữu

Nợ phải trả trên vốn chủ sở hữu (Debt to Equity Ratio) ký hiệu D/E là chỉ số phản ánh mức độ doanh nghiệp dựa vào nợ vay so với vốn tự có để phục vụ cho hoạt động sản xuất kinh doanh.

Công thức tính như sau:

| Nợ phải trả trên vốn chủ sở hữu = Tổng nợ phải trả/Vốn chủ sở hữu |

Công thức này cho biết doanh nghiệp đang phụ thuộc nhiều vào nợ hay vốn chủ sở hữu. Nếu:

- Tỷ lệ D/E cao: cho biết doanh nghiệp dùng nhiều vốn vay để phục vụ cho hoạt động kinh doanh => có thể dẫn đến rủi ro nếu doanh nghiệp không còn khả năng thanh toán khoản nợ

- Tỷ lệ D/E thấp: Cho biết doanh nghiệp dùng nhiều vốn chủ sở hữu cho hoạt động kinh doanh => Rủi ro tài chính ít hơn nhưng cần đánh giá thêm về khả năng tăng trưởng của doanh nghiệp.

8. Đặc thù nợ phải trả theo từng loại hình doanh nghiệp

8.1. Doanh nghiệp xây dựng

Doanh nghiệp xây dựng có một số đặc thủ như sau:

- Giá trị hợp đồng lớn, thời gian thi công dài, dòng tiền vào thường đến theo từng giai đoạn nghiệm thu, trong khi tiền vật tư, nhân công, máy móc phải chi trước. => Nợ phải trả nhà thầu phụ, nhà cung cấp và vay ngắn hạn dễ tăng mạnh vào giữa kỳ

- Phụ thuộc nhiều vào nguyên vật liệu(thép, xi măng…): giá NVL biến động khiến nhu cầu vốn lưu động phình ra

- Hợp đồng thường có tạm ứng làm giảm áp lực đầu kỳ nhưng cũng có giữ lại bảo hành 5–10% dẫn đến tiền về chậm phần cuối

Cách quản lý nợ phải trả

- Ghi rõ trong hợp đồng: tạm ứng bao nhiêu, mốc nghiệm thu nào thì được thanh toán, phần giữ lại bảo hành bao nhiêu.

- Vay theo tiến độ dự án (vay đến đâu dùng đến đó); máy móc thì thuê trả dần hoặc vay dài hạn.

- Thỏa thuận điều chỉnh giá vật liệu khi giá thị trường biến động mạnh.

Thực tế, căn cứ theo khoản 7 Điều 28 Nghị định 06/2021/NĐ-CP quy định số tiền giữ lại bảo hành đối với công trình sử dụng vốn đầu tư công hoặc vốn nhà nước ngoài đầu tư công thường tối thiểu từ 3%-5%. Điều này khiến tiền về chậm phần cuối, doanh nghiệp có thể phải kéo dài nợ với thầu phụ.

8.2. Doanh nghiệp sản xuất

Đặc thù của các doanh nghiệp sản xuất là:

- Luôn cần tồn kho: nguyên liệu, sản phẩm dở dang, thành phẩm. Để cân dòng tiền, doanh nghiệp thường mua chịu (tăng nợ với nhà cung cấp) và đôi khi vay ngắn hạn để bù tiền.

- Mở rộng nhà xưởng thì phát sinh vay dài hạn hoặc thuê trả dần cho máy móc.

Cách quản lý nợ phải trả

- Giảm ngày hàng nằm trong kho;

- Kéo dài thời gian thanh toán với nhà cung cấp ở mức hợp lý;

- Thu tiền của khách sớm hơn bằng chiết khấu hoặc điều khoản rõ ràng;

- Dùng vay ngắn hạn cho hàng hóa, vay/thuê dài hạn cho máy móc.

- Dùng các phần mềm quản lý tài chính kế toán để theo dõi công nợ cảnh báo tự động khi đến hạn

Ví dụ: Công ty sản xuất các sản phẩm nội thất gỗ ép công nghiệp, ký hợp đồng mua nguyên vật liệu với kỳ hạn thanh toán 30 ngày, chu kỳ sản xuất và bán hàng chỉ mất 20 ngày. => Nhờ đó, công ty luôn có tiền mặt dự phòng để mua nguyên vật liệu cho đơn hàng tiếp theo

8.3. Doanh nghiệp bán lẻ

Đặc thù & ảnh hưởng tới nợ phải trả

- Thường mua hàng trước rồi mới bán ra. Trong dịp cao điểm (Tết, lễ), phải nhập hàng trước 1–2 tháng. => Giai đoạn trước cao điểm, nợ nhà cung cấp và có thể vay ngắn hạn tăng mạnh. Sau cao điểm, nếu hàng bán chậm, tiền về chậm hơn tiền phải trả, áp lực nợ tăng.

Cách quản lý nợ phải trả

- Thỏa thuận với nhà cung cấp: bán được nhiều thì được trả chậm hơn; chia lịch giao hàng theo tuần để khỏi dồn tiền.

- Giảm hàng tồn lâu ngày, tập trung mặt hàng bán nhanh.

- Lập kế hoạch dòng tiền 3 tháng cho mùa cao điểm và thấp điểm.

8.4. Doanh nghiệp dịch vụ

Đặc thù & ảnh hưởng tới nợ phải trả

- Nhiều khoản chi phí đã phát sinh nhưng cuối tháng mới thanh toán (lương, thuê ngoài).

- Khách trả tiền trước cho hợp đồng dài tháng: số tiền này được ghi là khoản nợ cho đến khi hoàn thành dịch vụ.

=> Nếu nghiệm thu chậm, các khoản nợ ngắn hạn có thể tăng tạm thời.

Cách quản lý nợ phải trả

- Hợp đồng cần có mốc công việc rõ ràng và thanh toán theo mốc; nên có tạm ứng đầu kỳ.

- Theo dõi tiền sắp phải trả và tiền sắp thu được hàng tuần để tránh thiếu hụt.

- Duy trì hạn mức tín dụng dự phòng cho các giai đoạn chậm nghiệm thu.

8.5. Doanh nghiệp công nghệ/Phần mềm

Đặc thù & ảnh hưởng tới nợ phải trả

- Bán gói dịch vụ trả trước 6–12 tháng. Số tiền thu trước được ghi là khoản nợ vì còn nghĩa vụ phục vụ khách hàng trong suốt thời hạn gói.

- Thường ít vay ngân hàng, nên “nợ” nhìn lớn chủ yếu là nghĩa vụ dịch vụ, không phải nợ vay.

Cách quản lý nợ phải trả

- Giữ chân khách hàng tốt để gia hạn hợp đồng đều đặn;

- Ghi nhận doanh thu theo tháng đúng chuẩn;

- Giữ tiền mặt dự phòng tương ứng vài tháng doanh thu để không cần vay thêm.

8.6. Doanh nghiệp F&B (ẩm thực – đồ uống)

Đặc thù & ảnh hưởng tới nợ phải trả

- Nhạy với giá nguyên liệu tươi, tiền thuê mặt bằng/thiết bị; doanh thu biến động theo giờ/ngày.

- Nợ chính: nợ nhà cung cấp thực phẩm, nợ thuê, đôi khi vay ngắn hạn cho tồn kho.

Cách quản lý nợ phải trả

- Trả chậm 45–60 ngày với nhà cung cấp lớn;

- Giữ giá vốn thực phẩm trong ngưỡng (kiểm soát định mức, thất thoát);

- Hợp đồng thuê theo doanh thu để giảm chi phí cố định khi bán chậm.

8.7. Doanh nghiệp Logistics & quản lý chuỗi cung ứng

Đặc thù & ảnh hưởng tới nợ phải trả

- Có hợp đồng thuê xe/kho bãi trả dần; nhiều khoản cước vận chuyển phải trả; và các dòng thu hộ/chi hộ cho khách.

- Thường trả chi phí trước, thu tiền khách sau → cần nhiều tiền lưu động, nhất là mùa cao điểm.

Cách quản lý nợ phải trả

- Ghi điều khoản tự động điều chỉnh giá khi xăng dầu/phí đường bộ tăng;

- Quản lý độ tuổi đội xe, chọn kỳ hạn thuê phù hợp thời gian sử dụng;

- Tách riêng dòng thu hộ/chi hộ để không “ôm hộ” vốn của đối tác.

Hiện nay năm 2025, sự thay đổi của luật giao thông ảnh hưởng

9. Ngưỡng tỷ lệ nợ phải trả an toàn theo từng ngành

Ngưỡng D/E dưới đây chỉ là khung tham khảo. Doanh nghiệp nên so với nhóm đối thủ cùng ngành/quy mô và theo dõi bình quân 4 quý để giảm nhiễu mùa vụ.

| Ngành | D/E | Giải thích |

| Bán lẻ | 1.0 – 1.5 | Vốn xoay vòng nhanh nhưng biên lợi nhuận thấp nên cần giữ nợ ở mức vừa phải để tránh áp lực lãi |

| F&B | 1.2 – 1.8 | Chi ví vận hành và nguyên vật liệu cao, có thể dùng nợ để mở rộng nhanh, nhưng phải quản lý hàng tồn tốt |

| Xây dựng | 2.0 – 3.0 | Giá trị hợp đồng lớn, thướng ứng vốn trước nên tỷ lệ nợ cao hơn |

| Logistics | 1.5 – 2.5 | Chu kỳ tiền dài, chi phí vận hành lớn |

| Công nghệ | 0.5 – 1.0 | Ít tài sản hữu hình, rủi ro từ biến động thị trường cao, giữ nợ thấp để có thể thay đổi chiến lược linh hoạt |

| Dịch vụ | 0.5 – 1.2 | Ít TSCĐ, chi phí chủ yếu là nhân sự và thuê ngoài, nên tránh đòn bẩy cao |

| Sản xuất | 1.5 – 2.5 | Cần vốn lớn cho máy móc và nguyên vật liệu, d/e có thể cao hơn nếu thị trường tiêu thụ ổn định |

10. Phân biệt nợ phải trả và vốn chủ sở hữu

| Tiêu chí so sánh | Nợ phải trả | Vốn chủ sở hữu |

| Định nghĩa | Khoản tiền doanh nghiệp phải trả cho bên ngoài | Nguồn vốn do chủ sở hữu hoặc cổ đông đóng góp |

| Bản chất | Nợ phải trả là khoản nợ, nghĩa vụ tài chính | Vốn chủ sở hữu là nguồn vốn tự có, không phải trả |

| Thời hạn | Có thời hạn trả cụ thể (ngắn hạn hoặc dài hạn) | Không có thời hạn trả, tồn tại lâu dài |

| Mức độ rủi ro | Rủi ro cao nếu không trả đúng hạn, có thể bị phạt | Rủi ro thấp hơn, chủ sở hữu chịu rủi ro kinh doanh |

| Ví dụ cụ thể | Vay ngân hàng, trả nhà cung cấp, trái phiếu | Vốn góp của chủ sở hữu, cổ phiếu phát hành |

| Vị trí trên BCTC | Nằm ở mục C – Nợ phải trả trên bảng cân đối kế toán | Nằm ở mục D – Vốn chủ sở hữu trên bảng cân đối kế toán |

| Mục đích sử dụng | Tài trợ cho hoạt động kinh doanh ngắn hạn hoặc dài hạn | Tài trợ vốn lâu dài, phát triển doanh nghiệp |

11. Cách quản lý nợ phải trả để hạn chế rủi ro

11. Cách quản lý nợ phải trả để hạn chế rủi ro

Nếu không theo dõi và quản lý các khoản nợ một cách kỹ lưỡng, doanh nghiệp rất dễ gặp phải các vấn đề sau:

- Các khoản vay, nợ quá nhiều, cơ cấu nợ vay/vốn chủ sở hữu quá lớn vượt quá khả năng thanh toán.

- Không theo dõi được hạn trả nợ dẫn đến không chuẩn bị đủ dòng tiền dự trữ dẫn đến trả nợ muộn. Điều này có thể khiến các doanh nghiệp gặp phải các khoản phạt hợp đồng không nhỏ.

- Thanh toán sai, hạch toán nhầm cho các nhà cung cấp…

Như vậy, quản lý nợ phải tập trung vào hai nguyên tắc chính: Thanh toán đủ; Thanh toán đúng khoản và thanh toán đúng hạn.

Một số lời khuyên để doanh nghiệp quản lý công nợ hiệu quả

- Theo dõi chi tiết các khoản nợ theo: từng khoản mục; đơn hàng; hợp đồng vay; nhà cung cấp

- Phải đảm bảo theo dõi được cả giá trị nợ và hạn nợ. Định kỳ tuần, tháng, kế toán nên tổng hợp lại xem các khoản nợ nào sắp đến hạn thanh toán, giá trị bao nhiêu để kịp thời chuẩn bị thanh khoản dự trữ

- Cuối kỳ, nên đối chiếu lại với các nhà cung cấp, các bên cho vay để đảm bảo số liệu chính xác. Nếu có sự chênh lệch số liệu thì kế toán có thể sớm phát hiện và điều chỉnh.

- Doanh nghiệp cần xây dựng kế hoạch mua hàng, đàm phán các điều kiện thanh toán có lợi để đảm bảo tỷ lệ nợ là tối ưu.

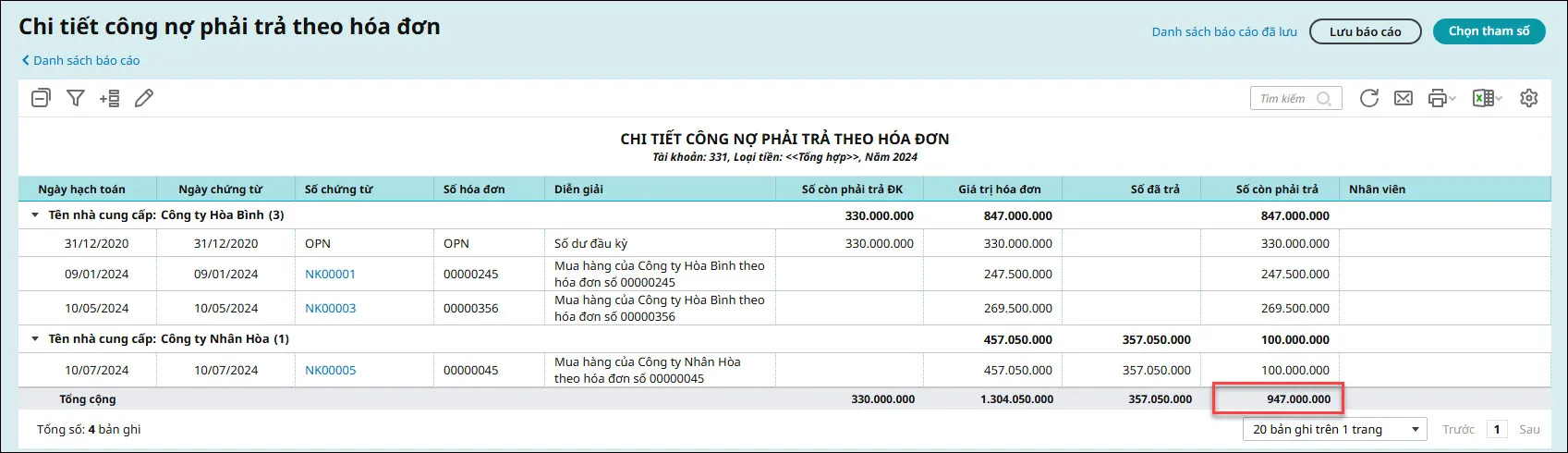

Trong các phương pháp quản lý nợ phải trả, sử dụng phần mềm là cách tối ưu được nhiều doanh nghiệp lựa chọn. Chẳng hạn với phần mềm kế toán online MISA AMIS, doanh nghiệp có thể quản lý các khoản nợ một cách chặt chẽ, tự động:

- Quản lý công nợ phải trả theo từng hóa đơn, nhà cung cấp, nhóm nhà cung cấp, từng nhân viên mua hàng, theo từng công trình, theo hợp đồng

- Quản lý tập trung các hợp đồng tín dụng, khế ước vay theo từng đối tượng vay: Số tiền vay, thời hạn vay, lãi suất, kỳ hạn thanh toán, thời gian đáo hạn, số dư nợ gốc còn phải trả…

- Lập kế hoạch trả nợ và tự động tính tiền lãi, nợ gốc cần thanh toán mỗi kỳ của từng khoản vay

- Tự động nhắc lịch trả nợ trước hạn thanh toán, quản lý tuổi nợ và hạn nợ.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/