Một trong những phần hành kế toán quan trọng trong hầu hết các doanh nghiệp là phần hành kế toán doanh thu. Trong đó, ghi nhận doanh thu cung cấp dịch vụ được đánh giá là phức tạp hơn nhiều so với ghi nhận doanh thu bán hàng hóa, không chỉ bởi khó khăn khi đánh giá các điều kiện ghi nhận mà còn bởi sự phức tạp khi xác định phần công việc đã hoàn thành.

Bài viết trình bày tới bạn đọc chi tiết cách thức ghi nhận doanh thu cung cấp dịch vụ, những điểm cần lưu ý khi xác định doanh thu, xác định thời điểm ghi nhận, phương pháp xác định giá trị doanh thu và các yêu cầu trình bày trên báo cáo tài chính.

Căn cứ pháp lý:

- Chuẩn mực Kế toán số 14 – Doanh thu và thu nhập khác (VAS 14)

- Thông tư 200/2014/TT-BTC (TT200)

- Thông tư 39/2014/TT-BTC

- Thông tư 219/2013/TT-BTC

- Thông tư 119/2014/TT-BTC

- Thông tư 78/2014/TT-BTC

- Thông tư 96/2015/TT-BTC

>>> Xem thêm: Ghi nhận chi tiết về doanh thu cho thuê tài sản và doanh thu hợp đồng xây dựng

1. Khái niệm doanh thu, nhận biết giao dịch

1.1. Khái niệm doanh thu

Doanh thu: là tổng giá trị các lợi ích kinh tế doanh nghiệp thu được trong kỳ kế toán, phát sinh từ các hoạt động sản xuất kinh doanh thông thường của doanh nghiệp, góp phần làm tăng vốn chủ sở hữu.

(Điểm 03 VAS 14)

Doanh thu cung cấp dịch vụ là doanh thu thu được từ việc thực hiện công việc đã thỏa thuận theo hợp đồng trong một kỳ, hoặc nhiều kỳ kế toán, như cung cấp dịch vụ vận tải, du lịch, cho thuê TSCĐ theo phương thức thuê hoạt động, doanh thu hợp đồng xây dựng.

(Điểm 1b điều 79 TT200)

Cách ghi nhận và hạch toán doanh thu trong một số trường hợp cần đặc biệt lưu ý được trình bày chi tiết ở mục 2.

>>> Đọc thêm: Doanh thu là gì? Cách tính doanh thu đầy đủ, chính xác nhất

1.2. Các khoản thu hay bị ghi nhận nhầm vào doanh thu cung cấp dịch vụ

Do doanh thu là tổng giá trị các lợi ích kinh tế thu được trong kỳ kế toán, góp phần làm tăng vốn chủ sở hữu, nên các khoản thu hộ bên thứ ba như dưới đây không được ghi nhận vào doanh thu:

– Các loại thuế gián thu (chi tiết đề cập ở mục 1.4.a.)

– Số tiền người bán hàng đại lý thu hộ bên chủ hàng do bán hàng đại lý

– Các khoản phụ thu và phí thu thêm ngoài giá bán đơn vị không được hưởng

– Các khoản bên nhận ủy thác xuất khẩu phải thu hộ cho bên giao ủy thác

– Các khoản thu hộ khác.

Tiền khách hàng trả trước, tiền nhận đặt cọc từ khách hàng để đảm bảo thực hiện hợp đồng cũng không phải là nguồn lợi ích kinh tế, không làm tăng vốn chủ sở hữu, vì vậy, không được ghi nhận vào doanh thu mà được ghi nhận vào khoản nợ phải trả.

Các khoản thu nhập khác như khoản thu về tiền phạt, tiền bồi thường hợp đồng nhận được từ khách hàng do không phát sinh từ các hoạt động sản xuất kinh doanh thông thường, nên chỉ được ghi nhận vào doanh thu khác, không được ghi nhận vào doanh thu bán hàng, cung cấp dịch vụ.

Doanh nghiệp hay phát sinh các khoản thu do khách hàng trả trước, tiền nhận đặt cọc từ khách hàng hay các khoản thu nhập khác về tiền phạt, tiền bồi thường hợp đồng khi thực hiện hợp đồng cung cấp dịch vụ, đặc biệt đối với trường hợp cho thuê tài sản và trường hợp hợp đồng xây dựng. Vì vậy, kế toán cần hết sức lưu ý tránh ghi nhầm các khoản thu này vào doanh thu cung cấp dịch vụ.

1.3. Nhận biết giao dịch tạo ra doanh thu cung cấp dịch vụ

Các giao dịch cần được nhận biết theo đúng bản chất để ghi nhận doanh thu phù hợp với chuẩn mực kế toán. Các tiêu chuẩn nhận biết cần được áp dụng riêng biệt cho từng giao dịch có bản chất độc lập.

Một hợp đồng có thể bao gồm nhiều nghĩa vụ thực hiện có bản chất khác nhau, khi đó, các tiêu chuẩn nhận biết giao dịch cần áp dụng tách biệt cho từng giao dịch hay chính là từng nghĩa vụ thực hiện trên hợp đồng.

Nói cách khác, mỗi nghĩa vụ thực hiện sẽ là một dòng doanh thu được ghi nhận riêng biệt. Doanh nghiệp cần xác định chính xác thời điểm ghi nhận của từng dòng doanh thu và phân bổ hợp lý giá trị hợp đồng vào mỗi nghĩa vụ thực hiện.

Ví dụ hợp đồng bán tài sản có thể kèm điều khoản cung cấp dịch vụ bảo hành kéo dài (ngoài điều khoản bảo hành thông thường). Khi đó, bảo hành không còn là một nghĩa vụ hậu mãi nữa, mà trở thành một dịch vụ tách biệt trong hợp đồng.

Doanh nghiệp cần phân tách rõ ràng nghiệp vụ bán hàng và nghiệp vụ cung cấp dịch vụ, ghi nhận khoản doanh thu từ việc bán hàng khi bàn giao hàng hóa cho bên mua, còn khoản doanh thu từ việc cung cấp dịch vụ sau bán hàng sẽ được dời lại ghi nhận riêng khi hoàn thành dịch vụ bảo hành.

Bên cạnh đó, cũng không ít trường hợp một giao dịch kinh tế có thể được hình thành từ nhiều hợp đồng có mối quan hệ thương mại gắn kết chặt chẽ, trong đó, điều khoản của hợp đồng này ràng buộc với điều khoản của hợp đồng kia. Trong trường hợp này, doanh nghiệp cần phải xem xét tiêu chuẩn nhận biết giao dịch đối với các hợp đồng này trong mối quan hệ tổng thể, áp dụng tiêu chuẩn ghi nhận doanh thu như đối với gói giao dịch duy nhất.

Ví dụ hợp đồng bán bất động sản có thể được chia thành hợp đồng chuyển nhượng quyền sử dụng đất và hợp đồng xây nhà trên đất, nhưng về bản chất, đó là hợp đồng chuyển nhượng bất động sản đã hoàn thành.

Trường hợp dịch vụ được trao đổi để lấy dịch vụ tương tự về bản chất và giá trị thì việc trao đổi này không được coi là một giao dịch tạo ra doanh thu. Khi dịch vụ được trao đổi để lấy dịch vụ khác không tương tự thì việc trao đổi không tương tự này được coi là một giao dịch tạo ra doanh thu cung cấp dịch vụ.

2. Ghi nhận doanh thu cung cấp dịch vụ

2.1. Điều kiện ghi nhận doanh thu cung cấp dịch vụ

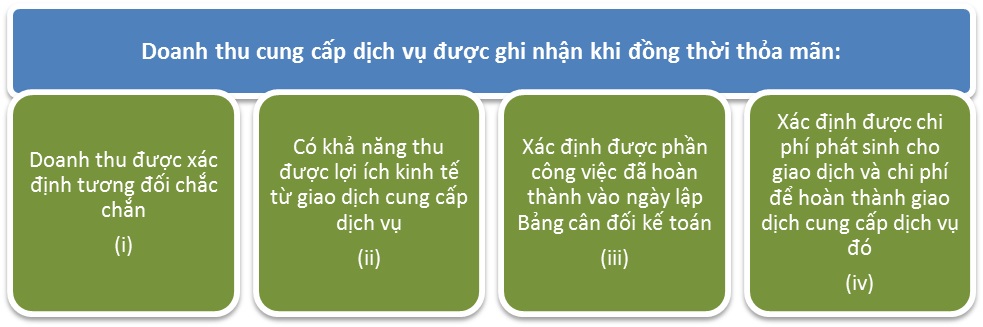

Doanh thu cung cấp dịch vụ được ghi nhận khi đồng thời thỏa mãn 04 điều kiện ghi nhận.

(Điểm 16 VAS 14)

Điều kiện (i)

Trường hợp có điều khoản người mua dịch vụ được quyền trả lại dịch vụ đã mua theo những điều khoản quy định cụ thể ghi trên hợp đồng, thì doanh thu chỉ được ghi nhận khi những điều kiện cụ thể này không còn hiệu lực và người mua không được quyền trả lại dịch vụ đã mua.

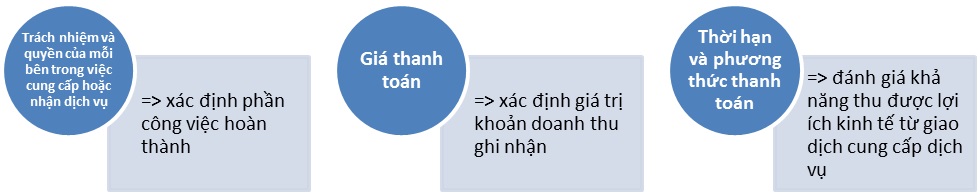

Để có thể được ước tính một cách tương đối chắc chắn doanh thu cung cấp dịch vụ, trên hợp đồng, doanh nghiệp cần thỏa thuận được với người mua ít nhất 03 yếu tố:

Điều kiện (ii)

Doanh nghiệp chỉ được ghi nhận doanh thu khi đã loại bỏ được hoàn toàn các yếu tố không chắc chắn ảnh hưởng tới việc thu được lợi ích kinh tế từ giao dịch. Việc thỏa thuận về giá thanh toán, thời hạn và phương thức thanh toán đề cập ở điều kiện (i) cũng giúp doanh nghiệp đảm bảo sẽ nhận được lợi ích kinh tế từ việc cung cấp dịch vụ.

Ví dụ khi không chắc chắn là Chính phủ nước sở tại có chấp nhận cho phép chuyển tiền bán hàng, cung cấp dịch vụ ở nước ngoài về hay không thì doanh nghiệp chưa được ghi nhận doanh thu .

Điều kiện (iii)

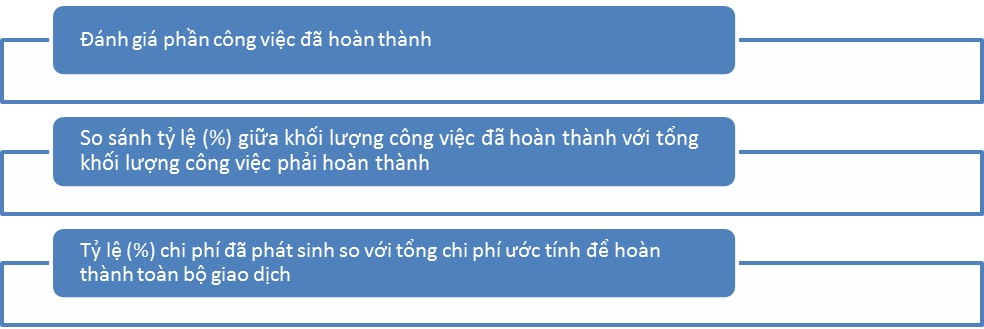

Việc xác định phần công việc đã hoàn thành về cung cấp dịch vụ không phụ thuộc vào các khoản thanh toán định kỳ hay các khoản khách hàng ứng trước.

Để xác định phần công việc đã hoàn thành tại ngày lập Bảng cân đối kế toán, tùy thuộc vào bản chất dịch vụ cung cấp cho khách hàng, doanh nghiệp được lựa chọn một trong ba phương pháp dưới đây:

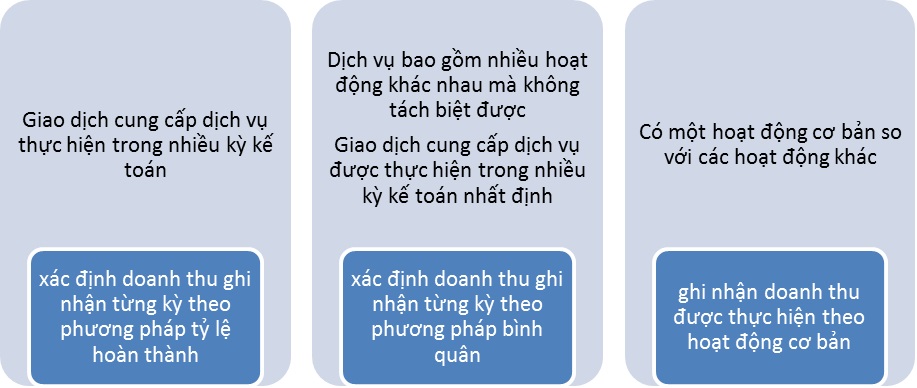

Trường hợp giao dịch cung cấp dịch vụ được thực hiện trong nhiều kỳ kế toán, bao gồm nhiều hoạt động khác nhau, doanh nghiệp xác định phần công việc đã hoàn thành vào ngày lập Bảng cân đối kế toán theo hướng dẫn:

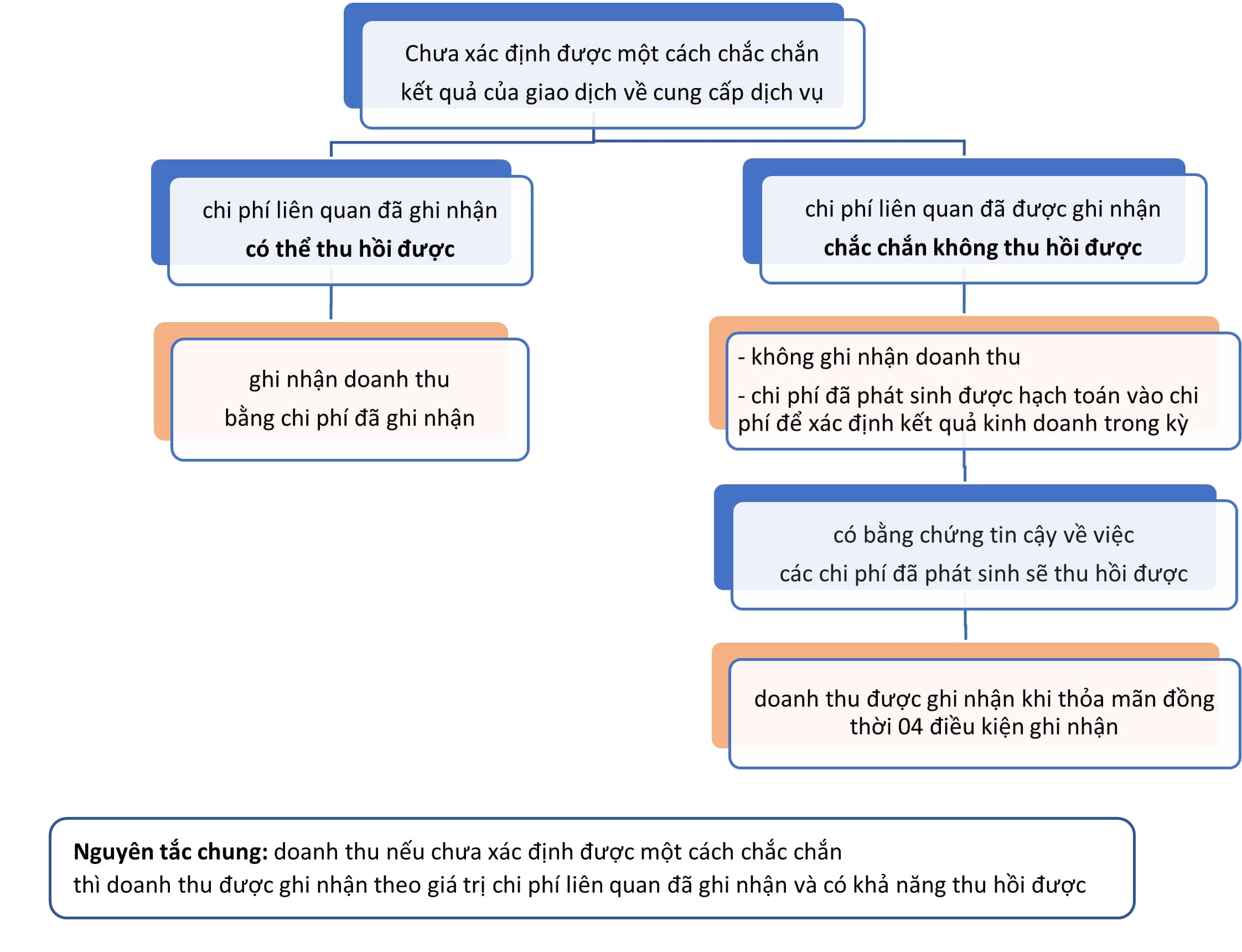

Trong giai đoạn đầu của một giao dịch cung cấp dịch vụ, khi chưa xác định được kết quả một cách chắc chắn, doanh thu có được ghi nhận hay không phụ thuộc vào khả năng thu hồi các chi phí liên quan. Điều này đảm bảo doanh thu ghi nhận tuân thủ nguyên tắc kế toán phù hợp và nguyên tắc kế toán thận trọng.

Điều kiện (iv)

Doanh thu và chi phí liên quan tới cùng một giao dịch phải được ghi nhận đồng thời, đảm bảo nguyên tắc kế toán phù hợp.

2.2. So sánh thời điểm ghi nhận doanh thu cung cấp dịch vụ với các thời điểm liên quan

Doanh nghiệp cần phân biệt để xác định chính xác các thời điểm: ghi nhận doanh thu kế toán, xuất hóa đơn, ghi nhận doanh thu tính thuế GTGT và ghi nhận doanh thu TNDN.

|

Thời điểm ghi nhận doanh thu kế toán |

Thời điểm xuất hóa đơn doanh thu dịch vụ | Thời điểm xác định doanh thu tính thuế GTGT |

Thời điểm xác định doanh thu tính thuế TNDN |

|

| Căn cứ pháp lý | VAS 14

TT200 |

Điều 16 Thông tư 39/2014/TT-BTC | Điều 8 Thông tư 219/2013/TT-BTC | Điều 3 Thông tư 96/2015/TT-BTC |

| Thời điểm ghi nhận doanh thu |

Đồng thời thỏa mãn 04 điều kiện ghi nhận như trên (thường là thời điểm hoàn thành việc cung cấp dịch vụ hoặc từng phần việc cung cấp dịch vụ) |

Là thời điểm hoàn thành việc cung cấp dịch vụ | Là thời điểm hoàn thành việc cung cấp dịch vụ | Là thời điểm hoàn thành việc cung cấp dịch vụ |

| Hoặc ngày thu tiền nếu doanh nghiệp thu tiền trước hoặc trong khi cung cấp dịch vụ | Hoặc thời điểm lập hóa đơn |

Hoặc thời điểm hoàn thành từng phần việc cung cấp dịch vụ |

||

|

Thời điểm ghi nhận doanh thu kế toán và thời điểm xác định doanh thu tính thuế TNDN là trùng nhau. Nếu doanh nghiệp thu tiền trước hoặc trong khi cung cấp dịch vụ, thời điểm xuất hóa đơn, xác định doanh thu tính thuế GTGT xảy ra trước thời điểm ghi nhận doanh thu kế toán, doanh thu tính thuế TNDN. |

||||

>>> Đọc thêm: Thời điểm ghi nhận doanh thu cung cấp dịch vụ và doanh thu trong chương trình khách hàng truyền thống

2.3. Tài khoản phản ánh doanh cung cấp dịch vụ

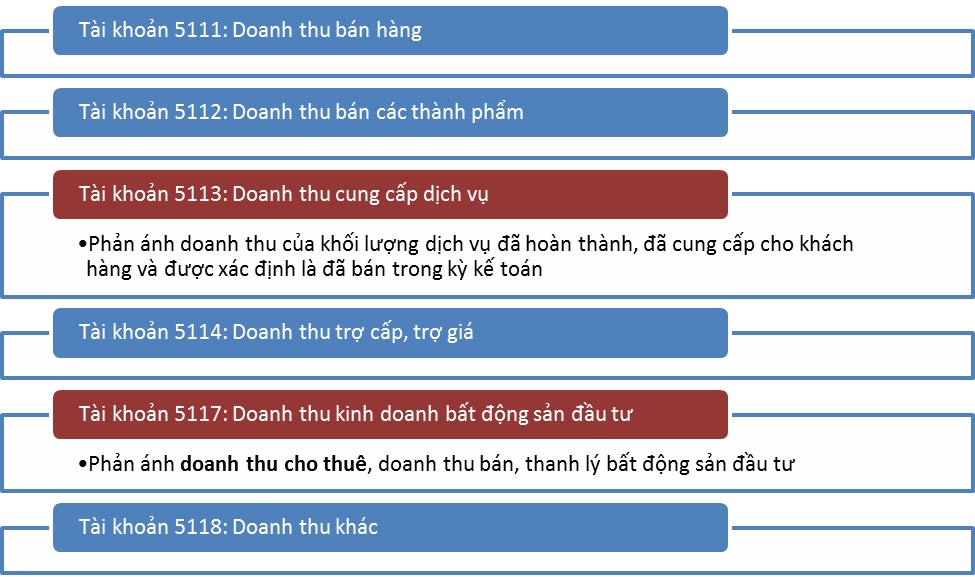

Doanh thu được ghi nhận vào Tài khoản 511 – Doanh thu bán hàng và cung cấp dịch vụ với 6 tài khoản cấp 2. Trong đó, doanh thu cung cấp dịch vụ được phản ánh trên tài khoản 5113 và 5117.

2.4. Lưu ý khi xác định giá trị doanh thu cung cấp dịch vụ

a. Về thuế gián thu

Doanh thu cung cấp dịch vụ không bao gồm các khoản thuế gián thu phải nộp. Vì bản chất thuế gián thu không phải là lợi ích kinh tế doanh nghiệp thu được, không làm tăng vốn chủ sở hữu của doanh nghiệp, nên thuế gián thu không được coi là một bộ phận của doanh thu.

Một số loại thuế gián thu thường gặp là:

– thuế giá trị gia tăng (kể cả trường hợp nộp thuế GTGT theo phương pháp gián tiếp hay trực tiếp);

– thuế xuất khẩu;

– thuế bảo vệ môi trường…

Nếu tại thời điểm ghi nhận doanh thu, doanh nghiệp chưa tách được ngay số thuế gián thu phải nộp, có thể ghi nhận doanh thu bao gồm cả số thuế phải nộp. Tuy nhiên, định kỳ tháng/quý, doanh nghiệp phải xác định chính xác số thuế gián thu và ghi giảm doanh thu với giá trị này để đảm bảo chỉ tiêu “Doanh thu bán hàng, cung cấp dịch vụ” và chỉ tiêu “ Các khoản giảm trừ doanh thu” trên báo cáo kết quả kinh doanh đều không bao gồm số thuế gián thu phải nộp trong kỳ.

>>> Đọc thêm: Kế toán các khoản giảm trừ doanh thu và những điều cần biết

b. Xác định giá trị doanh thu ghi nhận khi cho phép thanh toán bằng hình thức trả chậm, trả góp

Kể cả khi doanh nghiệp cho phép khách hàng thanh toán khoản phải thu bằng hình thức trả chậm, trả góp, giá trị khoản doanh thu bán hàng, cung cấp dịch vụ ghi nhận vẫn là giá bán thu tiền ngay tại thời điểm bán.

c. Quy đổi doanh thu ngoại tệ

Trường hợp doanh nghiệp có doanh thu bán hàng hóa và cung cấp dịch vụ bằng ngoại tệ thì phải quy đổi ra đơn vị tiền tệ kế toán theo tỷ giá mua của ngân hàng thương mại nơi doanh nghiệp chỉ định khách hàng thanh toán tại thời điểm ghi nhận doanh thu.

Trường hợp nhận tiền ứng trước của khách hàng bằng ngoại tệ thì doanh thu tương ứng với số tiền ứng trước được quy đổi ra đơn vị tiền tệ kế toán theo tỷ giá mua của ngân hàng thương mại nơi doanh nghiệp chỉ định khách hàng thanh toán tại thời điểm nhận ứng trước.

>>> Đọc thêm: Ngoại tệ là gì? Kế toán các giao dịch ngoại tệ và một số vấn đề liên quan

d. Cung cấp dịch vụ tặng kèm hàng hóa, dịch vụ khuyến mãi

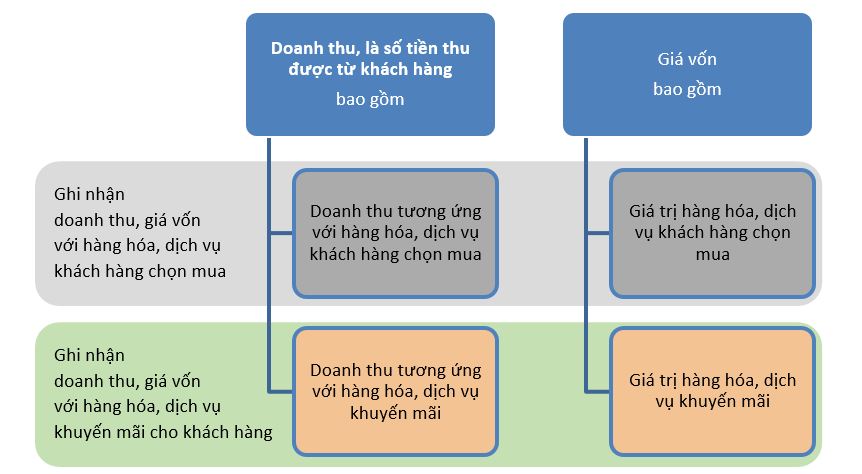

Trong trường hợp doanh nghiệp triển khai chương trình bán hàng hóa, dịch vụ tặng kèm hàng hóa, dịch vụ khuyến mãi, quảng cáo (ví dụ mua 2 sản phẩm tặng 1 sản phẩm, mua sản phẩm A tặng sản phẩm B…), có thể xem như, khách hàng trả tiền cho gói hàng hóa, dịch vụ bao gồm hàng hóa, dịch vụ khách hàng chọn mua và hàng hóa, dịch vụ được tặng kèm.

Vì thế, doanh nghiệp cần phân bổ số tiền thu được để tính doanh thu cho cả hàng hóa, dịch vụ khuyến mại. Đồng thời, để đảm bảo nguyên tắc kế toán phù hợp “Khi ghi nhận một khoản doanh thu thì phải ghi nhận một khoản chi phí tương ứng có liên quan đến việc tạo ra doanh thu đó”, giá vốn hàng bán cần bao gồm cả giá trị hàng khuyến mãi, quảng cáo.

e. Xác định giá trị doanh thu ghi nhận trong nghiệp vụ trao đổi dịch vụ để lấy dịch vụ khác không tương tự

Doanh thu trong trường hợp trao đổi dịch vụ để lấy dịch vụ khác không tương tự được xác định như sau:

Nếu doanh nghiệp không xác định được giá trị hợp lý của dịch vụ nhận về, thì doanh thu trao đổi dịch vụ để lấy dịch vụ khác không tương tự được xác định như sau:

3. Các khoản giảm trừ doanh thu

Doanh thu bán hàng và cung cấp dịch vụ thuần mà doanh nghiệp thực hiện được trong kỳ kế toán có thể thấp hơn doanh thu bán hàng và cung cấp dịch vụ ghi nhận ban đầu do các khoản giảm trừ doanh thu:

- hàng đã bán bị trả lại (do không đảm bảo điều kiện về quy cách, phẩm chất ghi trong hợp đồng).

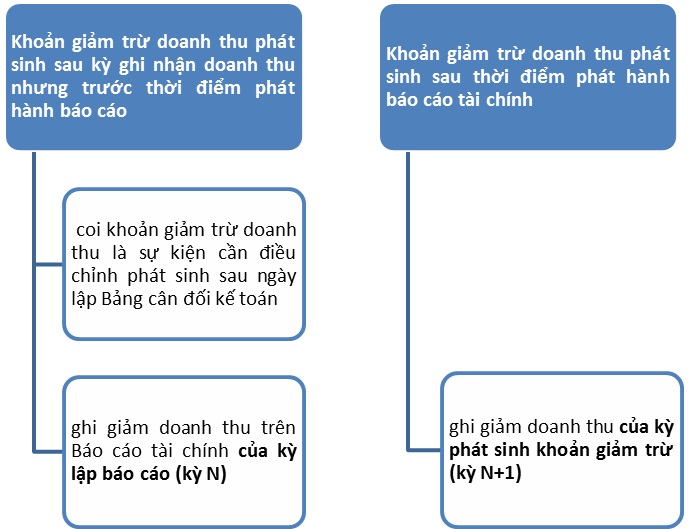

Trường hợp sản phẩm, hàng hoá, dịch vụ đã tiêu thụ từ các kỳ trước (kỳ N), đến kỳ sau (kỳ N+1) phải chiết khấu thương mại, giảm giá hàng bán, hoặc hàng bán bị trả lại thì doanh nghiệp được ghi giảm doanh thu theo nguyên tắc:

Cách ghi nhận như trên đây đảm bảo chỉ tiêu Doanh thu trên Báo cáo kết quả kinh doanh được phản ánh trung thực và hợp lý, tuân thủ nguyên tắc kế toán thận trọng và yêu cầu đầy đủ, kịp thời đối với số liệu kế toán.

Nếu doanh nghiệp đã ghi nhận khoản phải thu tương ứng với doanh thu bán hàng, cung cấp dịch vụ, nhưng sau đó xác định khoản phải thu này là không thu được thì cần lập dự phòng nợ phải thu khó đòi, hạch toán vào chi phí sản xuất, kinh doanh trong kỳ. Doanh nghiệp không ghi giảm doanh thu trong trường hợp này.

4. Trình bày báo cáo tài chính

Báo cáo tài chính của doanh nghiệp cần trình bày những điểm dưới đây liên quan tới doanh thu cung cấp dịch vụ:

– Chính sách kế toán doanh nghiệp đã áp dụng trong việc ghi nhận doanh thu, phương pháp xác định phần công việc đã hoàn thành của các giao dịch về cung cấp dịch vụ.

– Doanh thu của từng loại dịch vụ.

– Doanh thu từ việc trao đổi dịch vụ theo từng loại dịch vụ.

Doanh thu cung cấp dịch vụ chỉ là một trong các loại doanh thu của doanh nghiệp. Doanh nghiệp còn cần theo dõi nhiều loại hình doanh thu và cả các khoản giảm trừ doanh thu. Đặc biệt, doanh thu còn là yếu tố quan trọng mà nhà quản trị doanh nghiệp cần theo dõi thường xuyên. Các phần mềm như phần mềm kế toán online MISA AMIS giúp kế toán hạn chế tối đa các sai sót trong công tác hạch toán kế toán, đồng thời tiết kiệm thời gian và công sức của kế toán viên một cách hiệu quả so với việc thực hiện các thao tác thủ công như trước đây.

Phần mềm kế toán online MISA AMIS hỗ trợ kế toán doanh nghiệp:

- Nắm bắt nhanh chóng doanh thu trên Sổ cái TK 511 và tổng tiền hàng trên danh sách bán hàng lệch với Doanh số bán trên bảng

- Dễ dàng kiểm tra chênh lệch giữa doanh thu trên sổ cái TK 511, 711 và trên bảng kê bán ra.

- Cho phép theo dõi doanh thu bán hàng theo chi nhánh/ văn phòng, theo thời gian, theo mặt hàng/ nhóm hàng, theo thị trường

- Chỉ tiêu tài chính: Xem tổng quan tình hình sức khỏe của doanh nghiệp như khả năng hoạt động, khả năng sinh lời…

- Đầy đủ báo cáo quản trị: Hàng trăm báo cáo quản trị theo mẫu hoặc tự thiết kế chỉnh sửa, đáp ứng nhu cầu của doanh nghiệp thuộc mọi ngành nghề.

- Tự động hóa việc lập báo cáo: Tự động tổng hợp số liệu lên báo cáo thuế, báo cáo tài chính và các sổ sách giúp doanh nghiệp nộp báo cáo kịp thời, chính xác.

Kính mời Quý Doanh nghiệp, Anh/Chị Kế toán đăng ký trải nghiệm miễn phí 15 ngày bản demo phần mềm kế toán online MISA AMIS.

Tác giả: NHY

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/