Để hạch toán tài khoản 341 – Vay và nợ thuê tài chính kế toán cần thực hiện như thế nào? Bài viết dưới đây chúng ta cùng tìm hiểu cách hạch toán tk 341 theo quy thông tư 200/2014/TT-BTC chi tiết và đầy đủ nhất.

1. Nguyên tắc kế toán tài khoản 341 – Vay và nợ thuê tài chính

Dựa theo khoản 1 điều 58 Thông tư 200/2014/TT-BTC , nguyên tắc kế toán tài khoản 341 – Vay và nợ thuê tài chính được quy định như sau:

a) Tài khoản 341 được sử dụng để phản ánh các khoản vay tiền và nợ thuê tài chính cũng như quá trình thanh toán những khoản này của doanh nghiệp. Lưu ý, tài khoản này không ghi nhận các khoản vay dưới hình thức phát hành trái phiếu hoặc cổ phiếu ưu đãi có kèm điều khoản bắt buộc doanh nghiệp phát hành phải mua lại tại thời điểm xác định trong tương lai.

b) Doanh nghiệp cần theo dõi chi tiết kỳ hạn phải trả của các khoản vay và nợ thuê tài chính. Những khoản nợ có thời hạn thanh toán hơn 12 tháng tính từ thời điểm lập Báo cáo tài chính sẽ được ghi nhận là vay và nợ thuê tài chính dài hạn. Ngược lại, các khoản vay và nợ thuê tài chính có kỳ hạn thanh toán trong vòng 12 tháng từ thời điểm lập Báo cáo tài chính sẽ được ghi nhận là vay và nợ thuê tài chính ngắn hạn, giúp doanh nghiệp có kế hoạch chi trả phù hợp.

c) Các chi phí liên quan trực tiếp đến khoản vay (ngoài lãi vay), chẳng hạn như chi phí thẩm định, kiểm toán, lập hồ sơ vay vốn… được ghi nhận vào chi phí tài chính. Nếu những chi phí này liên quan đến khoản vay riêng cho việc đầu tư, xây dựng hoặc sản xuất tài sản dở dang, chúng sẽ được vốn hóa.

d) Đối với khoản nợ thuê tài chính, số tiền phản ánh vào bên Có của tài khoản 341 là tổng số tiền phải trả, được tính theo giá trị hiện tại của các khoản thanh toán tối thiểu hoặc theo giá trị hợp lý của tài sản thuê.

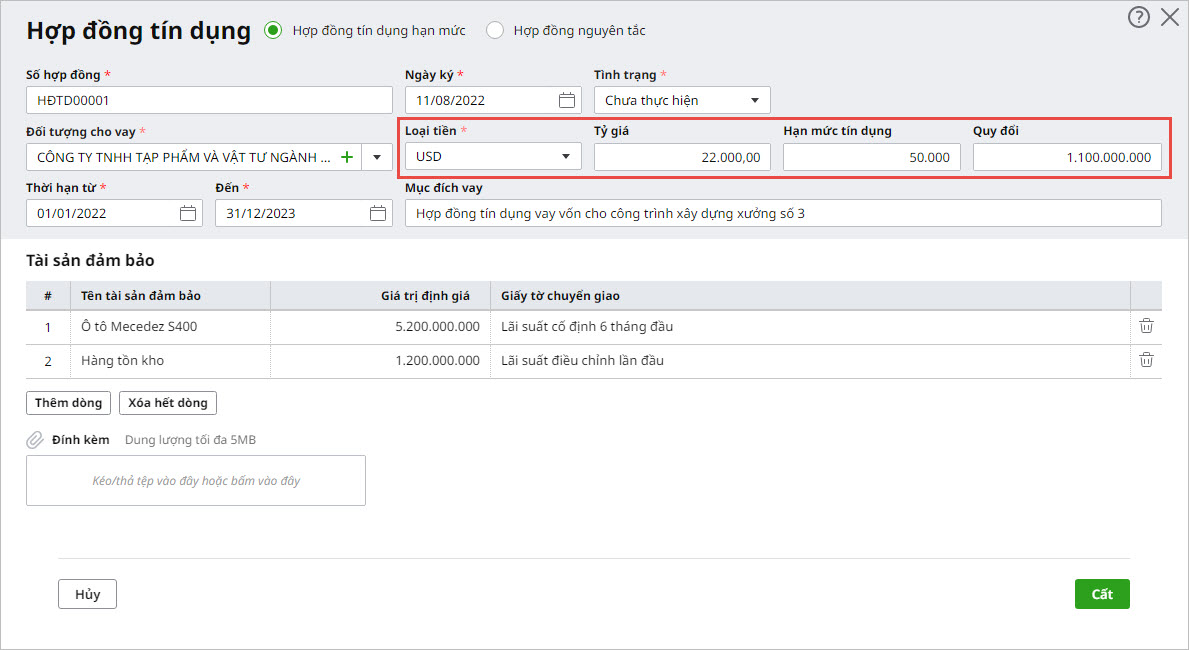

e) Doanh nghiệp cần hạch toán chi tiết và theo dõi từng đối tượng vay, nợ, từng khế ước vay nợ và từng loại tài sản vay nợ. Đối với các khoản vay, nợ bằng ngoại tệ, kế toán cần theo dõi chi tiết theo nguyên tệ và thực hiện theo các nguyên tắc sau:

- Các khoản vay, nợ bằng ngoại tệ phải được quy đổi sang đơn vị tiền tệ kế toán theo tỷ giá giao dịch thực tế tại thời điểm phát sinh.

- Khi thanh toán hoặc vay bằng ngoại tệ, bên Nợ của tài khoản 341 được quy đổi theo tỷ giá ghi sổ kế toán thực tế đích danh cho từng đối tượng cụ thể.

- Tại thời điểm lập Báo cáo tài chính, số dư các khoản vay, nợ thuê tài chính bằng ngoại tệ phải được đánh giá lại theo tỷ giá giao dịch thực tế tại thời điểm lập Báo cáo.

- Chênh lệch tỷ giá phát sinh từ quá trình thanh toán và đánh giá lại cuối kỳ các khoản vay, nợ thuê tài chính bằng ngoại tệ sẽ được hạch toán vào doanh thu hoặc chi phí tài chính.

2. Kết cấu và nội dung phản ánh của tài khoản 341

Căn cứ khoản 2 điều 58 Thông tư 200/2014/TT-BTC quy định về kết cấu và nội dung phản ánh của tài khoản 341 – Vay và nợ thuê tài chính như sau:

Bên Nợ

+ Số tiền đã trả nợ của các khoản vay, nợ thuê tài chính;

+ Số tiền vay, nợ được giảm do được bên cho vay, chủ nợ chấp thuận;

+ Chênh lệch tỷ giá hối đoái do đánh giá lại số dư vay, nợ thuê tài chính bằng ngoại tệ cuối kỳ (trường hợp tỷ giá ngoại tệ giảm so với Đồng Việt Nam).

Bên Có

+ Số tiền vay, nợ thuê tài chính phát sinh trong kỳ;

+ Chênh lệch tỷ giá hối đoái do đánh giá lại số dư vay, nợ thuê tài chính bằng ngoại tệ cuối kỳ (trường hợp tỷ giá ngoại tệ tăng so với Đồng Việt Nam).

Số dư bên Có: Số dư vay, nợ thuê tài chính chưa đến hạn trả.

TK 341 – Vay và nợ thuê tài chính có 2 tài khoản cấp 2

Tài khoản 3411 – Các khoản đi vay: Tài khoản này phản ánh giá trị các khoản tiền đi vay và tình hình thanh toán các khoản tiền vay của doanh nghiệp (tài khoản này không phản ánh các khoản vay dưới hình thức phát hành trái phiếu).

Tài khoản 3412 – Nợ thuê tài chính: Tài khoản này phản ánh giá trị khoản nợ thuê tài chính và tình hình thanh toán nợ thuê tài chính của doanh nghiệp.

3. Phương pháp kế toán một số giao dịch kinh tế chủ yếu TK 341 – Vay và nợ thuê tài chính

Căn cứ khoản 3 điều 58 Thông tư 200/2014/TT-BTC quy định về phương pháp kế toán một số giao dịch kinh tế chủ yếu của TK 341 – Vay và nợ thuê tài chính như sau:

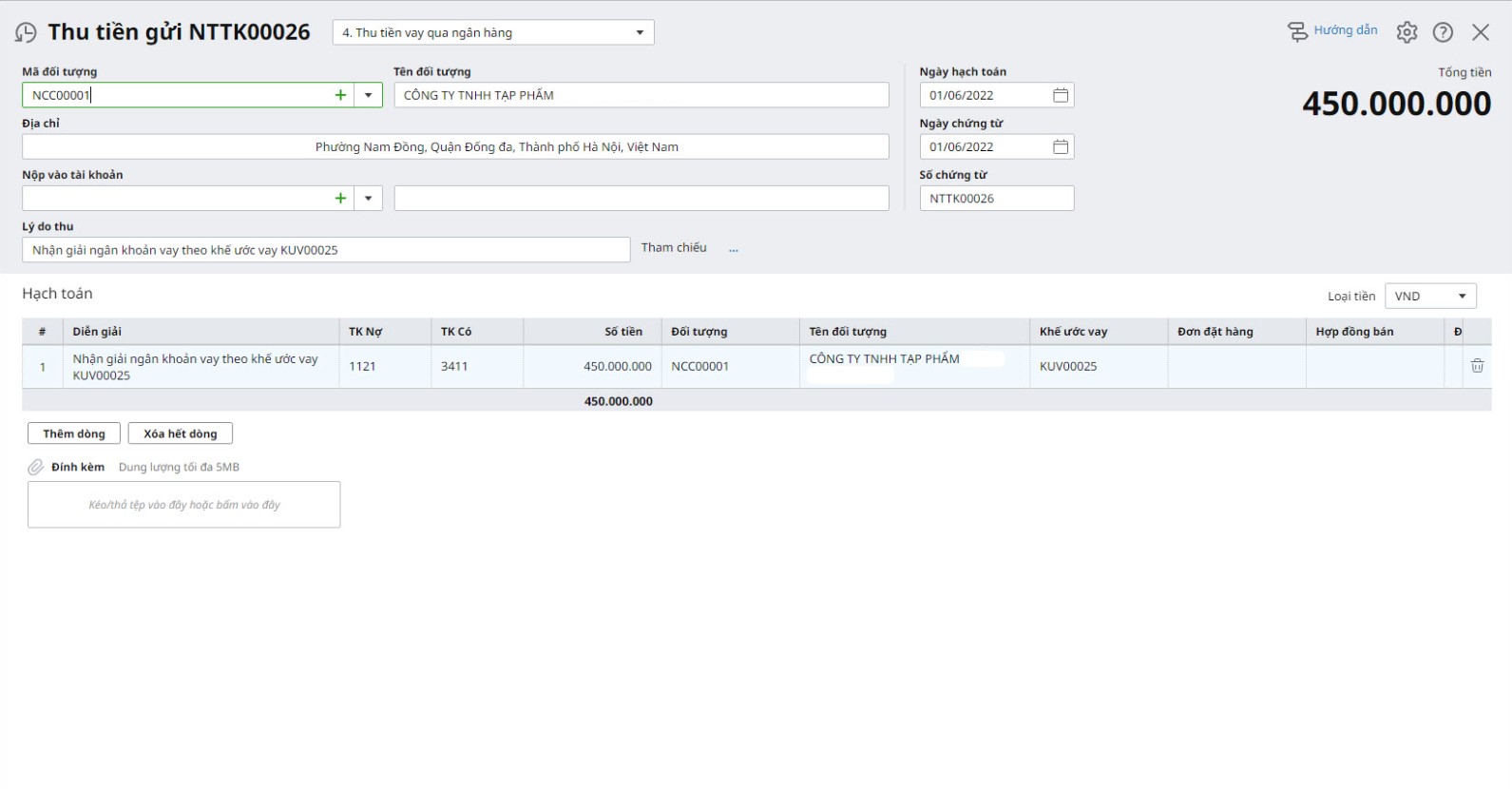

(a) Vay bằng tiền

- Trường hợp vay bằng Đồng Việt Nam (nhập về quỹ hoặc gửi vào Ngân hàng), ghi:

Nợ TK 111 – Tiền mặt (1111)

Nợ TK 112 – Tiền gửi Ngân hàng (1121)

Có TK 341 – Vay và nợ thuê tài chính (3411).

- Trường hợp vay bằng ngoại tệ phải quy đổi ra Đồng Việt Nam theo tỷ giá giao dịch thực tế, ghi:

Nợ TK 111 – Tiền mặt (1112) (vay nhập quỹ)

Nợ TK 112 – Tiền gửi Ngân hàng (1122) (vay gửi vào ngân hàng)

Nợ các TK 221, 222 (vay đầu tư vào công ty con, liên kết, liên doanh)

Nợ TK 331 – Phải trả cho người bán (vay thanh toán thẳng cho người bán)

Nợ TK 211 – Tài sản cố định hữu hình (trường hợp vay mua TSCĐ)

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 341 – Vay và nợ thuê tài chính (3411).

Chi phí đi vay liên quan trực tiếp đến khoản vay (ngoài lãi vay phải trả) như chi phí kiểm toán, lập hồ sơ thẩm định… ghi:

Nợ các TK 241, 635

Có các TK 111, 112, 331.

b) Vay chuyển thẳng cho người bán để mua sắm hàng tồn kho, TSCĐ, để thanh toán về đầu tư XDCB, nếu thuế GTGT đầu vào được khấu trừ, ghi:

Nợ các TK 152, TK 153, 156, 211, 213, 241 (giá mua chưa có thuế GTGT)

Nợ TK 213 – TSCĐ vô hình (giá mua chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ (1332)

Có TK 341 – Vay và nợ thuê tài chính (3411).

Nếu thuế GTGT đầu vào không được khấu trừ, giá trị TSCĐ mua sắm, xây dựng được ghi nhận bao gồm cả thuế GTGT. Chi phí đi vay liên quan trực tiếp đến khoản vay (ngoài lãi vay phải trả) như chi phí kiểm toán, lập hồ sơ thẩm định kế toán tương tự bút toán ở mục a.

Đọc thêm: Hướng dẫn hạch toán hóa đơn điều chỉnh giảm chi tiết

c) Vay thanh toán hoặc ứng vốn (trả trước) cho người bán, người nhận thầu về XDCB, để thanh toán các khoản chi phí, ghi:

Nợ các TK 331, 641, 642, 811

Có TK 341 – Vay và thuê tài chính (3411).

d) Vay để đầu tư vào công ty con, công ty liên doanh, liên kết, đầu tư cổ phiếu, trái phiếu, ghi:

Nợ các TK 221, 222, 228

Có TK 341 – Vay và nợ thuê tài chính (3411).

đ) Trường hợp lãi vay phải trả được nhập gốc, ghi:

Nợ TK 635 – Chi phí tài chính

Nợ các TK 154, 241 (nếu lãi vay được vốn hóa)

Có TK 341 – Vay và nợ thuê tài chính (3411).

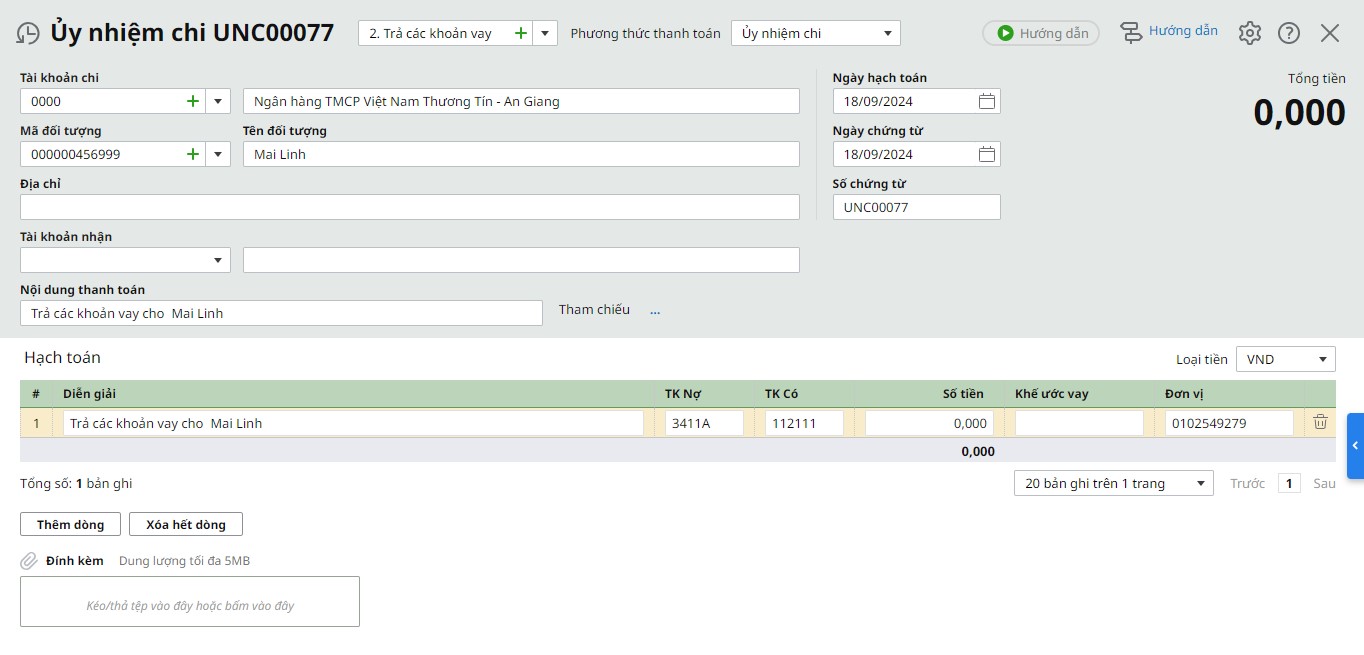

e) Khi trả nợ vay bằng Đồng Việt Nam hoặc bằng tiền thu nợ của khách hàng, ghi:

Nợ TK 341 – Vay và nợ thuê tài chính (3411)

Có các TK 111, 112, 131.

g) Khi trả nợ vay bằng ngoại tệ:

Nợ TK 341 – Vay và nợ thuê tài chính (theo tỷ giá ghi sổ của TK 3411)

Nợ TK 635 – Chi phí tài chính (lỗ tỷ giá)

Có các TK 111, 112 (theo tỷ giá trên sổ kế toán của TK 111, 112)

Có TK 515 – Doanh thu hoạt động tài chính (lãi tỷ giá).

h) Kế toán các nghiệp vụ liên quan đến hoạt động thuê tài chính: Thực hiện theo quy định của TK 212 – TSCĐ thuê tài chính

i) Khi làm Báo cáo tài chính, số dư vay và nợ thuê tài chính bằng ngoại tệ được đánh giá lại theo tỷ giá giao dịch thực tế cuối kỳ:

- Nếu phát sinh lỗ tỷ giá hối đoái, ghi:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái

Có TK 341 – Vay và nợ thuê tài chính.

- Nếu phát sinh lãi tỷ giá hối đoái, ghi:

Nợ TK 341 – Vay và nợ thuê tài chính

Có TK 413 – Chênh lệch tỷ giá hối đoái.

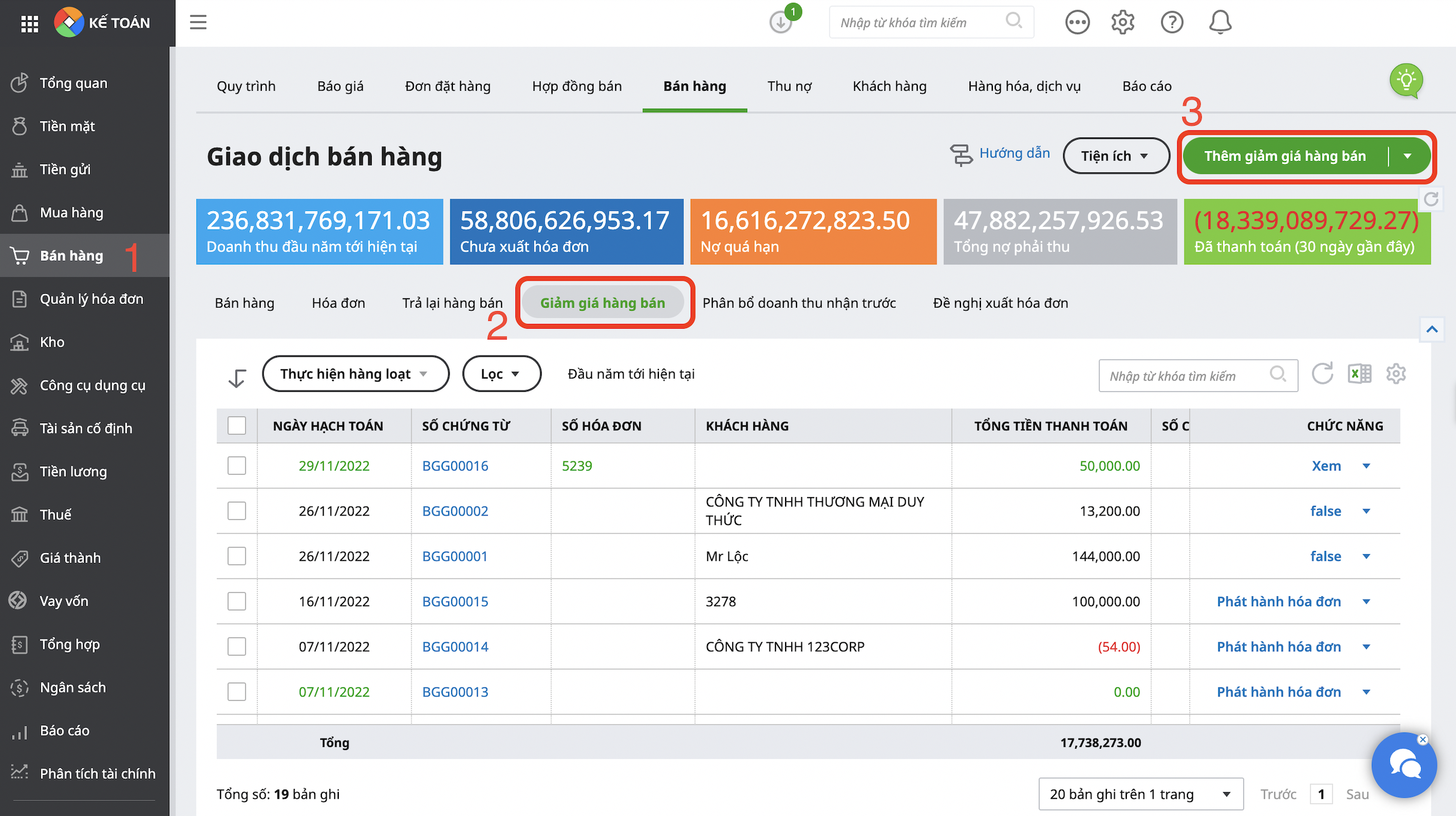

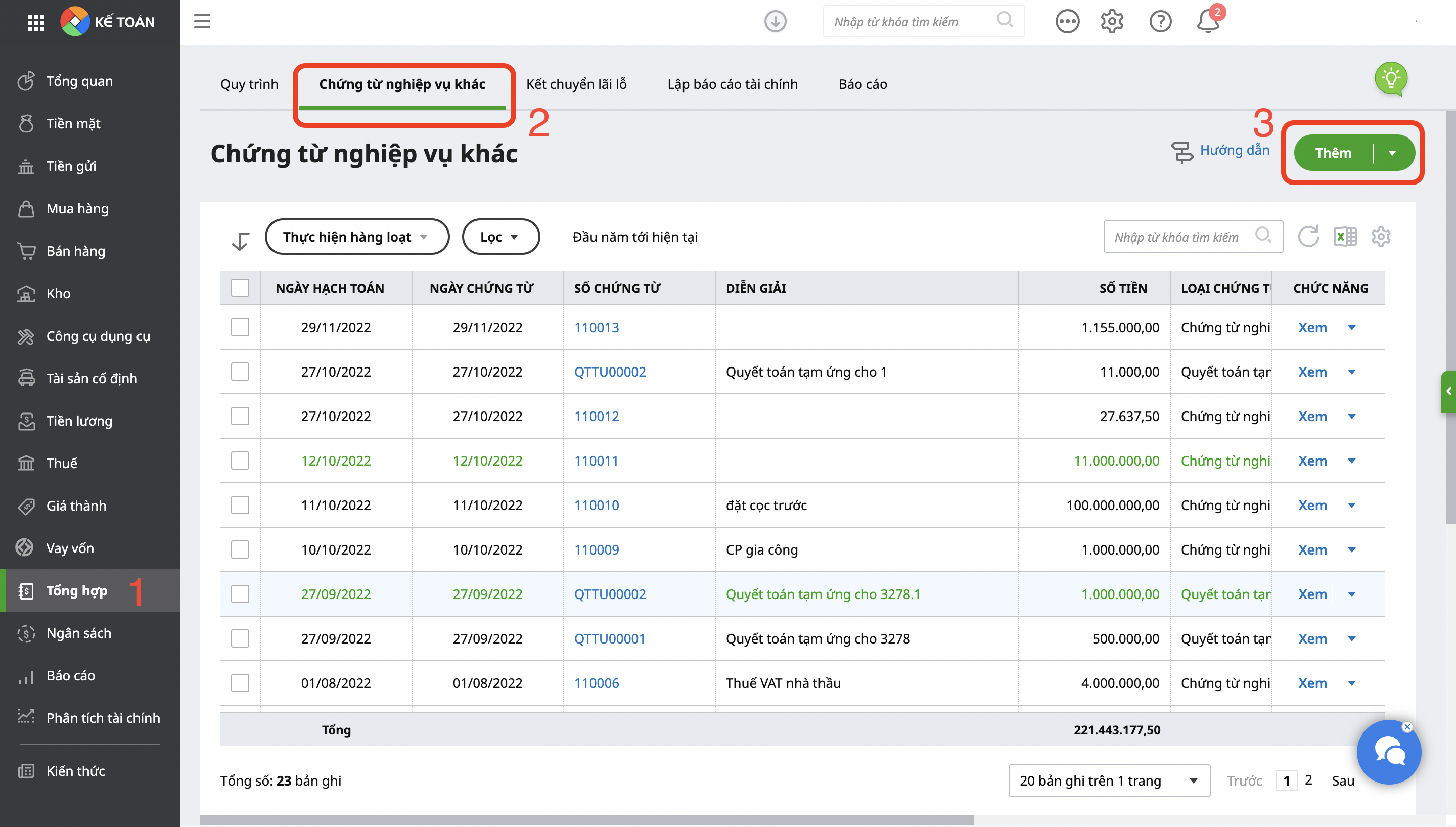

Phần mềm kế toán online MISA AMIS hỗ trợ xử lý tự động các nghiệp vụ liên quan đến TK 341. Phần mềm kết nối với ngân hàng điện tử, hóa đơn điện tử,… giúp kế thừa dữ liệu và hạch toán nhanh chóng. Ngoài ra, phần mềm tự động sinh ra chứng từ xử lý chênh lệch tỷ giá, giúp kế toán dễ dàng thực hiện bút toán trả nợ vay bằng ngoại tệ.

Đăng ký dùng thử phần mềm kế toán thế hệ mới MISA AMIS miễn phí trong 15 ngày!

Ví dụ:

Công ty TNHH LAKAZ là doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ. Trong tháng 8/2020 có tài liệu như sau:

– Số dư đầu tháng:

+ Tài khoản 341: 600.000.000

Ngày 12, công ty vay ngân hàng để mua một xe tải dùng để chở hàng, giá mua chưa có thuế GTGT 600.000.000, thuế GTGT 10%. Ngân hàng đồng ý cho doanh nghiệp vay trong thời hạn hai năm (lãi suất 15%/năm, thanh toán lãi hàng tháng) và đã thanh toán trực tiếp cho bên bán. Doanh nghiệp đã nhận xe và thanh toán lệ phí trước bạ, sang tên bằng tiền mặt 20.000.000. Đồng thời thanh toán lãi tháng đầu tiên cho ngân hàng bằng tiền gửi ngân hàng.

- Vay ngân hàng mua xe tải dùng để chở hàng, thực hiện hạch toán:

Nợ TK 211: 600.000.000

Nợ TK 133: 60.000.000

Có 341: 660.000.000

- Thanh toán lệ phí trước bạ, sang tên bằng tiền mặt. Kế toán doanh nghiệp hạch toán:

Nợ TK 211: 20.000.000

Có 111: 20.000.000

- Thanh toán tiền lãi ngân hàng tháng đầu tiên, thực hiện hạch toán:

Nợ TK 635 8.250.000 (660.000.000 X 15%/12)

Có TK 112: 8.250.000

Xem thêm: Hướng dẫn Hạch toán tài khoản 141 – Tạm ứng theo thông tư 200

4. Kinh nghiệm theo dõi các khoản vay và nợ thuê tài chính

Theo dõi các khoản vay và nợ thuê tài chính là một phần quan trọng trong quản lý tài chính của doanh nghiệp. Dưới đây là một số kinh nghiệm giúp việc quản lý và theo dõi các khoản vay, nợ thuê tài chính trở nên hiệu quả:

- Thiết lập hệ thống quản lý chi tiết:

- Xây dựng một hệ thống ghi chép đầy đủ, chi tiết các khoản vay và nợ thuê tài chính. Mỗi khoản vay cần được theo dõi theo từng hợp đồng cụ thể, bao gồm: số tiền vay, lãi suất, kỳ hạn, các chi phí liên quan, kỳ thanh toán, và điều kiện trả nợ.

- Phân loại các khoản vay và nợ thuê thành ngắn hạn và dài hạn, giúp kế toán và quản lý nắm rõ thời điểm thanh toán.

- Theo dõi kỳ hạn thanh toán:

- Liên tục theo dõi kỳ hạn thanh toán các khoản vay và nợ thuê tài chính, đặc biệt là các khoản đến hạn trong vòng 12 tháng. Việc này giúp doanh nghiệp chủ động trong kế hoạch thanh toán, tránh tình trạng quá hạn, phát sinh thêm chi phí phạt hoặc lãi phạt.

- Thiết lập các nhắc nhở trước kỳ hạn thanh toán để đảm bảo thanh toán đúng hạn, tránh ảnh hưởng đến tình hình tài chính của doanh nghiệp.

- Kiểm tra số liệu định kỳ:

- Thực hiện đối chiếu, kiểm tra số dư các khoản vay và nợ thuê tài chính định kỳ (tháng, quý) giữa sổ cái, sổ chi tiết và các báo cáo tài chính để đảm bảo tính chính xác.

- So sánh số liệu thực tế với số liệu ghi chép trong sổ sách, đối chiếu với hợp đồng vay, nhằm tránh các sai sót hoặc chênh lệch không đáng có.

- Quản lý lãi suất và chi phí vay:

- Theo dõi sát sao mức lãi suất của các khoản vay, đặc biệt là các khoản vay có lãi suất thả nổi. Nếu có sự biến động về lãi suất, cần cập nhật ngay để đánh giá ảnh hưởng đến chi phí tài chính của doanh nghiệp.

- Tính toán và ghi nhận đầy đủ các chi phí liên quan đến khoản vay như chi phí thẩm định, phí dịch vụ, phí bảo hiểm,… giúp xác định chính xác tổng chi phí vay để lập kế hoạch tài chính phù hợp.

- Lập kế hoạch thanh toán:

- Dựa trên tình hình dòng tiền và lịch trình thanh toán, lập kế hoạch thanh toán cho các khoản vay và nợ thuê tài chính. Kế hoạch này giúp đảm bảo doanh nghiệp luôn có đủ nguồn tiền để trả nợ đúng hạn, tránh tình trạng thiếu hụt tiền mặt.

- Cân nhắc việc tái cơ cấu khoản vay (nếu cần thiết) để tối ưu hóa chi phí lãi vay và tăng cường quản lý dòng tiền.

- Quản lý rủi ro tỷ giá:

- Đối với các khoản vay bằng ngoại tệ, theo dõi biến động tỷ giá thường xuyên để đánh giá rủi ro tỷ giá. Lập kế hoạch dự phòng để xử lý chênh lệch tỷ giá phát sinh trong quá trình thanh toán hoặc đánh giá lại khoản vay vào cuối kỳ.

- Sử dụng các công cụ tài chính như hợp đồng tương lai, quyền chọn để phòng ngừa rủi ro tỷ giá cho các khoản vay bằng ngoại tệ.

- Sử dụng phần mềm kế toán:

- Để theo dõi chính xác các khoản vay và nợ thuê tài chính, nên sử dụng phần mềm kế toán chuyên nghiệp. Phần mềm giúp ghi nhận các thông tin về lãi suất, thời gian trả nợ, tiền gốc và lãi vay, đồng thời hỗ trợ tự động tính toán và đánh giá chênh lệch tỷ giá với các khoản vay bằng ngoại tệ.

- Phần mềm cũng giúp doanh nghiệp tạo báo cáo định kỳ về tình hình nợ, hạn thanh toán và hỗ trợ việc ra quyết định tài chính.

Việc quản lý, tính toán các khoản nợ cũng như lập kế hoạch trả nợ là một trong những vấn đề quan trọng đối với các doanh nghiệp. Quản trị và cân đối dòng tiền tốt sẽ giúp doanh nghiệp chủ động nắm bắt được tình hình tài chính cũng như hiệu quả của việc sử dụng nguồn tài chính đó. Đây cũng được xem là cơ sở để doanh nghiệp xây dựng các kế hoạch phát triển, mở rộng quy mô trong tương lai.

Các phần mềm như phần mềm kế toán online MISA AMIS giúp kế toán theo dõi công nợ phải thu, phải trả dễ dàng thông qua các báo cáo quản trị. Ngoài ra phần mềm còn tự động nhắc nhở các khoản nợ đến hạn để doanh nghiệp có kế hoạch thu hồi nợ kịp thời, hạn chế xảy ra tình trạng chiếm dụng vốn. Phần mềm kế toán online MISA AMIS với nhiều tính năng nổi bật, hỗ trợ kế toán doanh nghiệp tiết kiệm thời gian và công sức hiệu quả

- Đáp ứng đầy đủ nghiệp vụ kế toán theo thông tư 133/2016/TT-BTC và thông tư 200/2014/TT-BTC

- Phù hợp với mọi loại hình doanh nghiệp: Thương mại, dịch vụ, xây lắp, sản xuất

- Tự động lập báo cáo tài chính, tờ khai thuế ngay trên phần mềm; Kết nối ngân hàng điện tử, cơ quan Thuế giúp kế toán tiết kiệm thời gian và công sức hiệu quả.

- Tự động lập các báo cáo quản trị: CEO/Chủ DN có thể theo dõi nhanh tình hình tài chính, kết quả hoạt động kinh doanh, công nợ, tồn kho.. ngay trên điện thoại để kịp thời ra quyết định kinh doanh.

- Làm việc mọi lúc, mọi nơi qua Internet: Giám đốc, Kế toán có thể truy cập làm việc từ mọi thiết bị thông minh không bị gián đoạn công việc, kịp thời ra quyết định điều hành.

Trên đây là những thông tin liên quan đến hạch toán TK 341 và các vấn đề liên quan. Doanh nghiệp cần chú ý đến những yêu cầu của từng trường hợp cụ thể để hạn chế sai sót trong quá trình hạch toán TK 341.

Quý doanh nghiệp và anh/ chị kế toán có thể áp dụng giải pháp tài chính thông minh MISA AMIS kế toán để tối ưu hoá quy trình hạch toán TK 341. Đăng ký dùng thử phần mềm kế toán online MISA AMIS miễn phí trong 15 ngày để đánh giá lợi ích mà phần mềm mang lại.

0904 885 833

0904 885 833 https://amis.misa.vn/

https://amis.misa.vn/